提前布局黃金股,廣發基金馮漢傑:個股本身的隱含回報是選股關鍵

4月19日,廣發基金披露了旗下產品的2024年一季報,投資報持續跟蹤的多位基金經理的一季度投資動向也隨之浮出水面;今天,我們要重點分析的是馮漢傑所管基金的一季報。

馮漢傑有着14年證券從業經歷,7年多投資管理經驗,其中有4年多的公募基金管理經驗。

2009年,清華大學數學本碩畢業後,馮漢傑加入泰康資產,看過宏觀,也覆蓋過煤炭等周期領域。2016年加入中歐基金,從專戶投資做起。2018年末在中加基金开始管理自己的首只公募產品。

在馮漢傑任職的4年多時間裏,該基金共取得了144.13%的總回報,年化回報23.06%。更加難得的是,任職期間的最大回撤僅有13.35%。

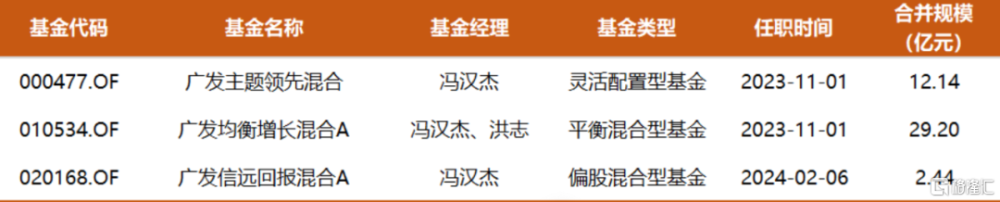

2023年,他加盟廣發基金,在同年11月接手了2只基金——廣發主題領先和廣發均衡增長,並在2024年初發行了一只新基金。3只在管產品任職期間均取得了正回報。

本次一季報,除了能一睹馮漢傑最新的持倉變化,我們還能看到他延續了一貫認真寫“小作文”的態度,與大家坦誠分享了他對投資本質和目前市場結構特點的思考和分析。

數據來源:基金季報,Choice。

從馮漢傑管理基金的一季報中,投資報(ID:Liulishidian)提煉出了如下幾個特點:

1、基金規模:

獲得投資者認可,廣發主題領先規模增長近2倍

來源:基金季報,下同。

總體來看,馮漢傑目前管理的基金共3只,其中,廣發信遠回報是今年2月份成立的新基金,因此未披露一季報,其成立時的規模爲2.44億元。目前他總管理規模爲43.78億元,較上年末增長了13.82億元。

廣發均衡增長是由馮漢傑與洪志共同管理的平衡混合型基金(股票資產佔基金資產的比例爲20%-60%),其規模在一季度期間增長約3.3億元。

廣發主題領先是馮漢傑單獨管理的靈活配置型基金(股票資產佔基金資產的比例爲0%-95%),在今年一季度出現了明顯的淨申購,其份額在一季度內增加了4.38億份;規模從去年末的4億元增長至12.14億元,增長近2倍。

另一方面,雖然一季報並未披露持有人的結構信息,但從2023年年報披露的信息來看,在馮漢傑接管廣發主題領先後,這只基金的機構持有比例明顯上升,從中報時的2.62%迅速提升至20.72%。

2、基金倉位:

大體平穩,淨值回撤顯著小於市場

從廣發主題領先和廣發均衡增長來看,這2只基金的股票淨多頭倉位均在一季度期間大體保持平穩,但是套保結構有所解除。

具體來看,廣發均衡增長這只平衡型基金,其權益佔比從55.34%降至47.52%,下降了近8個百分點。同期,股指期貨合約市值佔比從-8.23%上升至-1.44%,軋差後淨多頭倉位下降了接近1.2個百分點。

而作爲靈活配置型基金的廣發主題領先,一季度末倉位爲60.96%。同期股指期貨合約市值佔比從-7.66%上升至-4.68%,軋差後淨多頭倉位上升了接近1.8個百分點。

從後驗的視角來看,廣發主題領先在今年以來的最大回撤僅有2.95%,廣發均衡增長的最大回撤也僅有2.65%。

相比之下,在一月份的市場波動中,即便是受挫較小的大盤指數——滬深300和上證50,最大回撤也分別達到了6.10%和4.16%。而小盤的中證1000指數最大回撤更是超過了20%。而從去年四季度到一季度,兩只基金的股指期貨套保合約幾乎都是中證1000的空頭,並未持有大盤指數的股指期貨合約。可見,基金經理在套保對象的選擇,契合了一季度的市場趨勢。

從這一角度來看,馮漢傑從去年接手後就在組合中加入股指期貨並在一季度繼續保持的低倉位水平,顯然爲控回撤、保收益起到了良好的效果。

3、基金持倉:

增持原“腰部股”,減持偏貴的穩健類個股

從持倉結構來看,馮漢傑在一季度並未买入新的重倉股,但有多只原本在“腰部股”中的標的進入了前十大,包括內蒙華電、福能股份、玲瓏輪胎。

相應地,被移出前十大的標的包括長江電力、山東高速、中國神華。

在一季報中,馮漢傑也對調倉背後的邏輯進行了介紹,他表示:

“結構方面自下而上進行了一些個股的調整,減持了一些本基金認爲進入昂貴區間的穩健類個股,大部分被置換爲本基金已經持有的、認爲風險收益特徵相對更好的或者是存在配置價值的標的。

本基金對於穩健類資產的配置在減少,但整體上依然較爲均衡。”

我們可以從具體的持倉變化中,進一步了解馮漢傑的投資邏輯和後市觀點:

(1) 提前布局黃金股

從廣發主題領先和廣發均衡增長的股票持倉來看,由於基金規模明顯增長,基金在一季度的前十大重倉多表現爲明顯的增持。

並且,一季度的重倉股中並未出現新面孔,全部標的都是年報前二十位的個股。

在前十大中,今年以來漲幅最爲亮眼的,莫過於黃金股。

馮漢傑持有的黃金股有兩只,即中金黃金和山東黃金,這兩只股票在2023四季度時即已持有。

今年以來,隨着黃金價格的大漲,黃金股的股價一路上行——

截至4月18日,山東黃金和中金黃金分別上漲35.99%、34.15%。

顯然,這兩只黃金股爲基金淨值貢獻不少。

從一季度披露的信息來看,馮漢傑選擇繼續增持這兩只黃金股——

廣發主題領先的組合中,山東黃金和中金黃金分別被增持了原本持股數量的271.41%、237.50%;

廣發均衡增長的組合中,山東黃金被增持了15.16%,中金黃金被增持了原本持股數量的43.08%。

(2)減持穩健類個股

雖然兩只基金的前十大都是在固有的持倉上進行調整,但對比年報的前十大來看,持股比例發生了不少變化。

比如,廣發均衡增長中,去年末時重倉的長江電力、山東高速、中國神華、立訊精密,均被移出了前十大;

而原本持倉佔比處於中遊水平的福能股份、中金黃金、玲瓏輪胎和內蒙華電,分別被增持了10.43%、43.08%、15.22%、62.50%,在一季度則進入了前十大。

可以看到,被減持的長江電力、山東高速、中國神華,或許正是前期被熱議的高股息標的。

這三只標的,在今年以來分別上漲了11.18%、29.97%、31.93%。

在一季報中,馮漢傑也提到,“一季度內,市場表現出的兩個主要趨勢是紅利爲代表的穩健類個股繼續上漲以及中小市值的大幅下跌。這兩個趨勢在本基金看來都是比較合理的,與其各自的基本面和估值的組合比較匹配。”

“而不合理的部分,一方面在於,大體以春節前後市場波動最大的時刻爲分界點,這些趨勢开始進入了不合理的區域,即相當多的穩健類個股進入昂貴區間,而很多中小市值個股、包括一些藍籌白馬股开始進入相對低估的區間。”

由此,馮漢傑开始減持一些他認爲進入昂貴區間的穩健類個股。

馮漢傑對於“昂貴”的謹慎,其實早有端倪。例如,對於今年被熱議的紅利類資產,他就曾在2023年四季報中闡述過自己的看法。

“本基金投資紅利類公司的標准,是對其提供的包含股息率在內的綜合回報是否感到滿意,而非其是否有資本利得的回報空間。……

在本基金目前的組合中,依然持有部分類似紅利的穩健標的,當然也包括其他標的,都是出於對個體隱含回報的判斷,而非對任何風格或行業的判斷。”

馮漢傑認爲,在紅利類資產價格上漲到昂貴的區間後,其隱含回報率已經下降到令人無法再滿意的程度,這也是在今年一季度中,這類資產被減持的關鍵。

(3)繼續增持電力股

從投資方法來看,馮漢傑的選股方法多是純粹的自下而上,體現在行業層面上也頗爲分散。

但無論從年報還是一季報來看,電力股都是馮漢傑拿得頗重的一大方向。

以廣發均衡增長爲例,其一季度持倉中,電力、熱力、燃氣及水生產和供應業這一行業佔比爲11.89%。

對於減持穩健類資產之後空出來的倉位,馮漢傑在季報中表示,“大部分被置換爲已經持有的、認爲風險收益特徵相對更好的或者是存在配置價值的標的”。

雖然這一描述沒有確切的指向性,但從持倉中可以看到,馮漢傑在一季度加倉了相當一部分的公用事業股。

包括廣發主題領先和廣發均衡增長共同的第一大重倉股——國投電力,也包括其他的電力股——內蒙華電、福能股份、川投能源。

對於國投電力,廣發主題領先、廣發均衡增長分別增持了原有持倉數量的205%、5%,該股票今年以來的漲幅達20.18%;

對於內蒙華電,兩只基金則分別增持了300%、62%,該股票的年內漲幅也有20%。

此外,馮漢傑重倉的川投能源、福能股份,同樣有13.02%、23.34%的漲幅。

可見,電力也成爲了繼黃金之外,另一大支撐基金淨值上漲的重點板塊。

(4)增持藍籌白馬股

馮漢傑持倉中還有一部分不能忽略的標的,那就是藍籌白馬股。

回顧2023年報中,隱藏在前十大之後的華能國際、寶鋼股份、中國電信等,都屬於此類。

而在一季報的前十大中,馮漢傑也進一步增持了伊利股份等大白馬。

正如馮漢傑在一季報中所說的那樣,

“雖然這些藍籌股的估值可能還未達到非常理想的位置,但是也不能再說它們非常高估了,走穩是非常正常的。”

“這些表現都表明,盡管短期的波動是難以預測的,甚至可能非常極端,但是市場的長遠走勢,始終取決於基本面和估值的組合。

這一規律本基金認爲是始終有效的,就像‘好公司好價格’一樣,能夠跨越市場上紛繁的‘風格切換’。”

“在過去兩三年中,很多投資者都覺得過往的經驗、規律在失效,但在本基金看來,那可能更多是因爲那些經驗本身並不是無條件的,它們只是不完全歸納的結論。……

而力圖把握短期波動的投資者,則天然容易面對所採用策略失效的風險。投資者需要自己去權衡和選擇。”

標題:提前布局黃金股,廣發基金馮漢傑:個股本身的隱含回報是選股關鍵

地址:https://www.iknowplus.com/post/101721.html