長城證券:M1增速下滑趨勢仍待扭轉

核心觀點

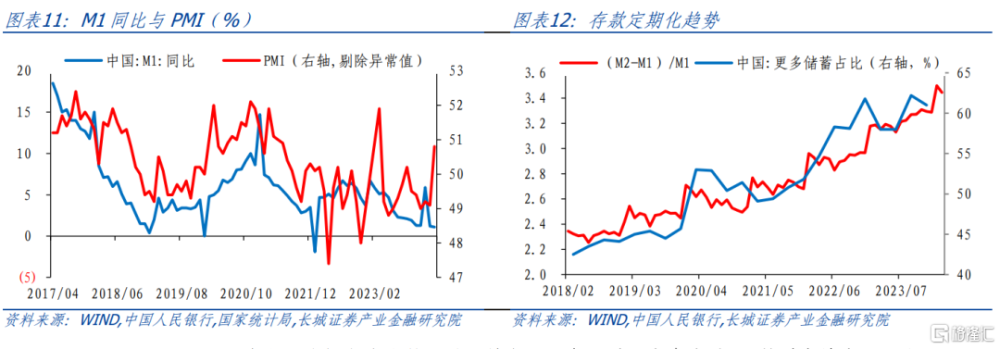

2024年3月M1同比繼續下滑至1.1%的低位水平。年初CPI同比偏低位,結合M1同比下滑的趨勢仍待扭轉、資金定存化趨勢待緩解,體現出實體經濟資金活躍程度有待提高,表明資金傳導至實體存在一定滯塞,若這一趨勢不改,M1增速可能還有繼續下滑的壓力。

數據

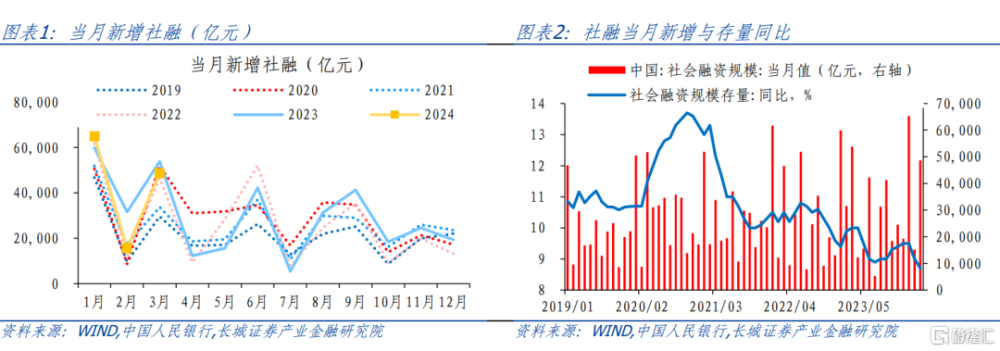

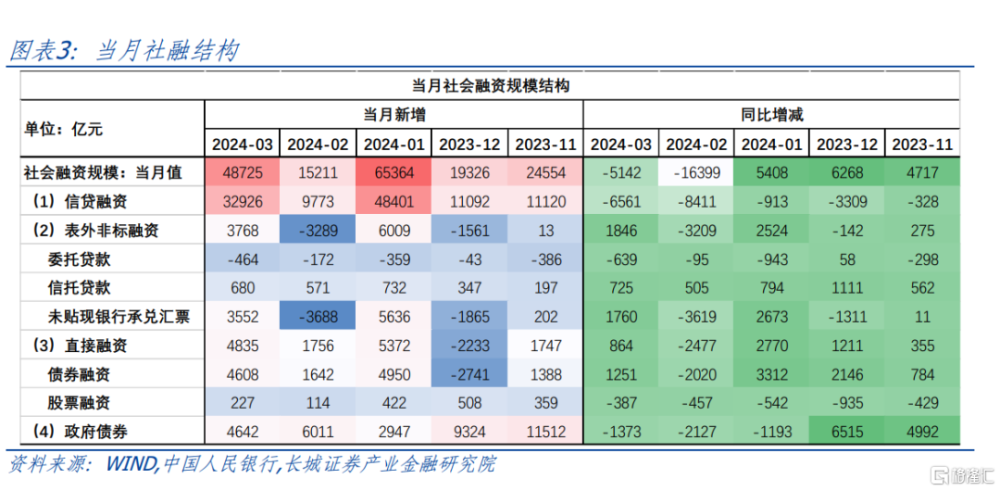

3月新增人民幣貸款30900億元,同比少增8000億元;1-3月人民幣貸款增加9.46萬億元,同比少增1.14萬億元。3月新增社會融資規模爲48725億元,同比少增5142億元;1-3月社會融資規模增量累計爲12.93萬億元,同比少增1.61萬億元。3月社會融資規模存量同比8.7%,前值9.0%。M1同比1.1%,前值爲1.2%;M2同比8.3%,前值8.7%。

要點

今年一季度社融增長逐月放緩,長城證券認爲其中有2023年初信貸“开門紅”與政府發債超前帶來的高基數影響,若二季度政府債發行提速,或有望帶動社融增速小幅回升。

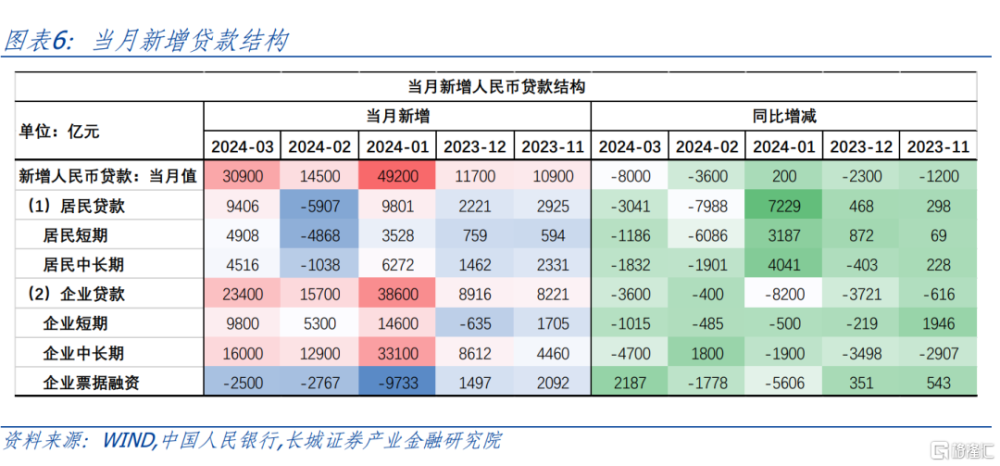

對於信貸:2024年3月新增人民幣貸款3.09萬億元,居民和企業貸款分別新增9406和23400億元,分別同比少增3041億元和3600億元。居民中長期貸款重回同比少增,短期貸款也不及去年同期,指向3月的樓市“小陽春”成色仍有待提高,居民消費對信貸融資需求的拉動作用也有待加強。企業中長期貸款增長放緩,短期融資佔比回升。長城證券認爲,新增貸款的增長或許不再是下階段央行優先考慮的指標,結構與效率或將具備更重要地位。

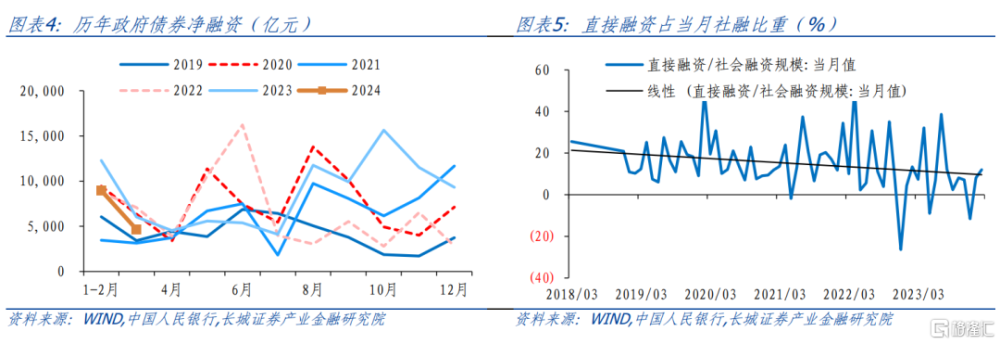

對於政府債:一季度政府債淨融資1.36萬億元,大約處於近5年居中水平,對年初社融的貢獻放緩。若二季度政府債發行提速,或將帶動社融增速小幅回升。

對於直接融資:直接融資佔社融的比重仍未改變下降趨勢;結構上債強於股,股票融資自2023年7月至今已經連續9個月同比少增。

3月M1同比和M2同比均繼續下滑。表徵存款定期化的(M2-M1)/M1爲3.44,並未明顯回落,表明儲蓄傾向並沒有得到明顯緩解,居民部門的儲蓄傾向更加明顯。3月末人民幣存款同比增速與貸款同比分別爲7.9%和9.6%,分別比2023年同期降低4.8和2.2個百分點。居民存款與貸款同比分別爲11.8%和5.1%,分別較去年同期下滑6.3和2個百分點,存款增速較貸款增速下滑更快。

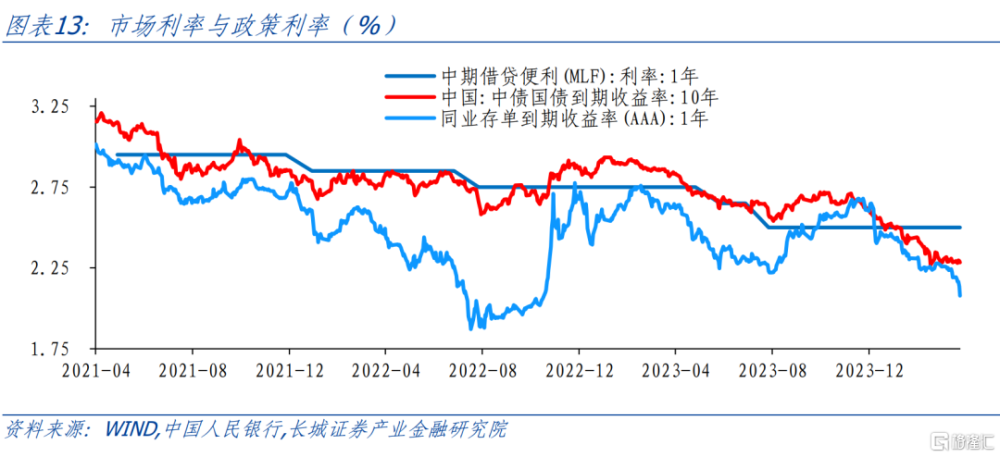

當前資金市場偏松、銀行融出意愿不弱,AAA同業存單利率重新與10年國債收益率拉开差距。有助於降低市場利率,提高金融機構間資金活躍程度。但要引導實體經濟融資成本下降,或仍需存、貸款利率下降。其余政策可關注政府債發行提速、財政擴大支出、放松地產限購限售政策等。

1、社融同比增速繼續放緩,二季度或將小幅回升

2024年3月末社會融資規模存量爲390.32萬億元,同比增長8.7%,比2月的9.0%進一步放緩0.3個百分點。2024一季度社融增長逐月放緩,長城證券認爲其中有2023年初信貸“开門紅”與政府發債超前帶來的高基數影響,若二季度政府債發行提速,或有望帶動社融增速小幅回升。

對於政府債,2023年社融口徑政府債券融資呈現“兩頭高中間低”的節奏,淨融資在年初1-2月和8月後較爲集中;而今年一季度政府債淨融資1.36萬億元,大約處於近5年居中水平,對年初社融的貢獻放緩。若二季度政府債券發行提速(參考2020年5月和2022年5-6月大規模發行政府債),或將帶動社融增速小幅回升。

3月表外非標融資3768億元,同比多增1846億元。其中信托貸款和未貼現銀行承兌匯票分別同比多增725和1760億元。信托貸款已持續超5個月淨新增,並且同比正增長,而委托貸款自去年10至今已持續6個月淨償還。

直接融資中,債強於股依舊未變,3月包括企業債券和非金融企業境內股票在內的直接融資新增4835億元,同比多增864億元,其中債券融資新增4608億元,股票融資227億元,分別同比多增1251億元/少增387億元,並且股票融資自2023年7月至今已經連續9個月同比少增。直接融資佔社融的比重也仍未改變下降趨勢。

2、貸款增速仍在放緩

2024年3月新增人民幣貸款3.09萬億元,同比少增8000億元,居民和企業貸款分別新增9406和23400億元,分別同比少增3041億元和3600億元。3月企業票據融資同比多增,其余居民、企業無論是短期還是中長期貸款均出現同比少增。

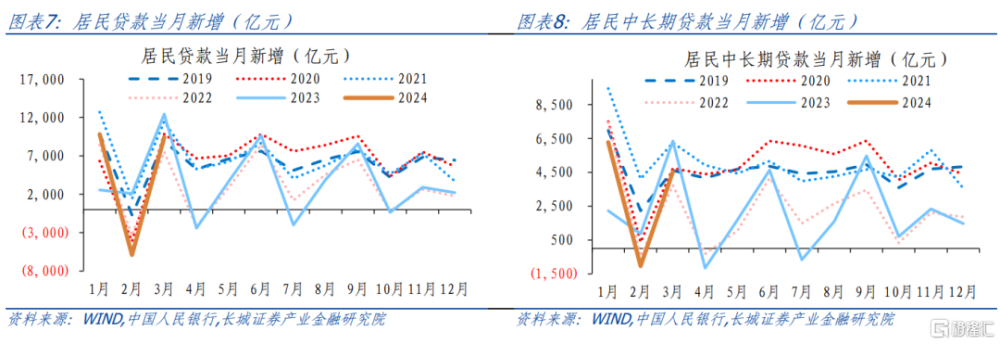

對於居民貸款,中長期貸款重回同比少增,短期貸款也不及去年同期,一季度居民貸款同比少增3800億元。3月居民中長期貸款和短期貸款分別新增4516和4908億元,分別同比少增1832和1186億元。一般來說,中長期貸款多增對應商品房銷售回暖,但今年一季度居民中長貸規模位於近五年較低水平,3月中長期貸款僅好於2022年同期水平,這或表明3月的樓市“小陽春”成色仍有待提高。新增居民短貸亦同比少增,或表明居民消費對信貸融資需求的拉動作用也有待加強。

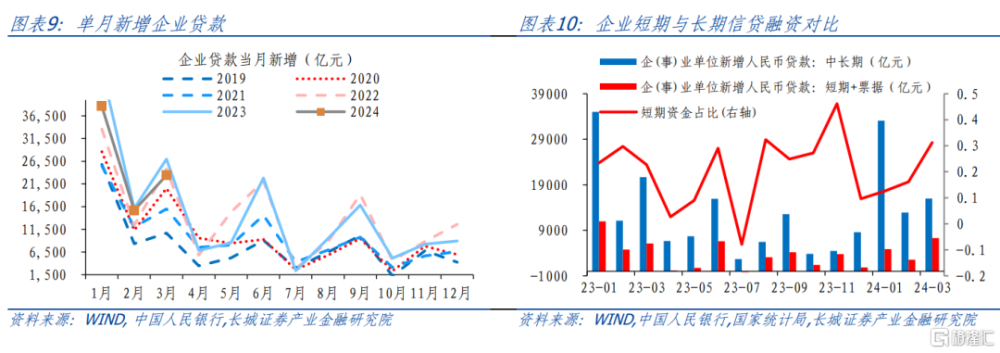

對於企業貸款,中長期貸款增長放緩,短期融資佔比回升。3月企業中長期貸款新增1.6萬億元,同比少增4700億元,企業貸款增長有所放緩。央行去年11月已經提到“盤活存量貸款、提升存量貸款使用效率、優化新增貸款投向,三方面對支撐經濟增長同等重要”。長城證券認爲,從這個角度看,新增貸款的增長或許不再是下階段央行優先考慮的指標,結構與效率或將具備更重要地位。央行等機構多次提到今年將聚焦“五篇大文章”支持重點領域和薄弱環節。4月初央行新設立5000億元科技創新和技術改造再貸款,旨在激勵引導金融機構加大對科技型中小企業、重點領域技術改造和設備更新項目的金融支持力度。

3月企業短期貸款和票據融資新增7300億元,同比多增1172億元,其中短貸新增9800億元、票據淨償還2500億元。企業各期限信貸中短期融資佔比重新回升。

3、M1增速下滑趨勢仍未扭轉

3月流通中貨幣M1同比增速繼續小幅下滑0.1個百分點至1.1%,去年以來M1同比的下滑趨勢還沒有得到扭轉。廣義貨幣M2同比增速比2月下滑0.3個百分點至8.4%。表徵存款定期化的(M2-M1)/M1小幅回落至3.44,並未明顯回落,表明儲蓄傾向並沒有得到明顯緩解。

從存款增速與貸款增速對比來看,存款增速較貸款增速下滑更快。3月末人民幣存款同比增速與貸款同比分別爲7.9%和9.6%,分別比2023年同期降低4.8和2.2個百分點。其中,居民存款與貸款同比分別爲11.8%和5.1%,居民存款和貸款增速分別較去年同期下滑6.3和2個百分點,居民部門的儲蓄傾向較爲明顯。

一季度看,M1同比未扭轉下降趨勢、CPI同比0增長、物價和金融數據體現出當前經濟復蘇可能仍然曲折,實體經濟資金活躍程度有待提高,表明資金傳導至實體存在一定滯塞,若這一趨勢不改,M1增速可能還有繼續下滑的壓力。

長城證券認爲提高資金轉化融通效率,一方面需“定點擊破”,針對房地產“三大工程”、地方政府化債進一步推進結構性金融、財政工具。另一方面也需要一定程度的總量寬松,引導實體經濟融資的實際利率進一步下降。

當前資金市場偏松、銀行融出意愿不弱,AAA同業存單利率重新與10年國債收益率拉开差距。有助於降低市場利率,提高金融機構間資金活躍程度。但要引導實體經濟融資成本下降,或仍需存、貸款利率下降。其余政策可關注政府債發行提速、財政擴大支出、放松地產限購限售政策等。

風險提示

國內宏觀經濟政策不及預期;降息降准不及預期;財政政策超預期;信用事件集中爆發。

注:本文來自長城證券2024年4月13日發布的《M1增速下滑趨勢仍待扭轉——3月金融數據點評》,分析師:蔣飛S1070521080001;仝垚煒(研究助理)S1070122040023

標題:長城證券:M1增速下滑趨勢仍待扭轉

地址:https://www.iknowplus.com/post/98596.html