通脹風險如何?

主要觀點

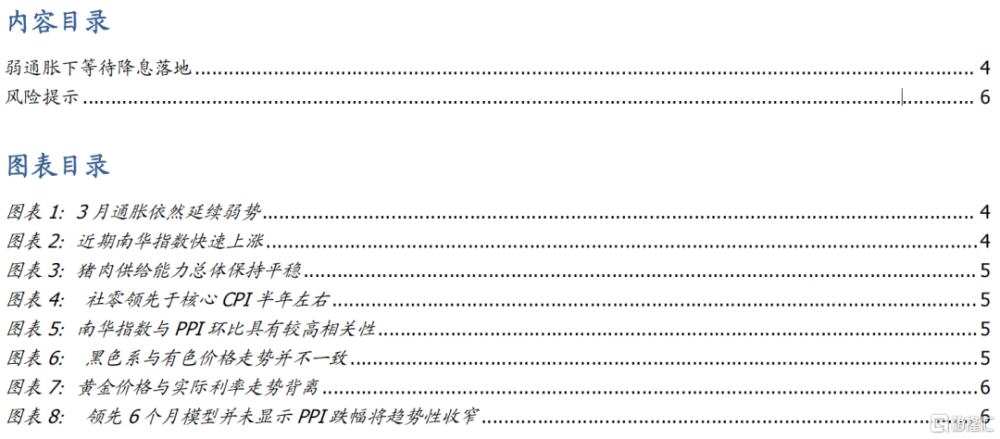

春節衝擊過後,通脹再度回落。春節之後通脹季節性回落,疊加春節錯位因素影響,3月CPI同比和環比均有所下行。CPI環比下降1.0%,同比增速從上月的0.7%下降至0.1%。食品和非食品價格增速均有所放緩,核心CPI同比增速在3月放緩至0.6%左右。而前期工業品價格下行影響之下,PPI環比繼續下跌,同比跌幅也有所加大,3月PPI同比下跌2.8%,跌幅較上月擴大0.1個百分點,整體通脹依然延續弱勢。

雖然3月通脹數據延續弱勢,但隨着外部通脹壓力持續,以及近期以石油和有色爲代表的大宗商品價格的大幅上漲,市場對通脹風險上升的擔憂开始攀升。

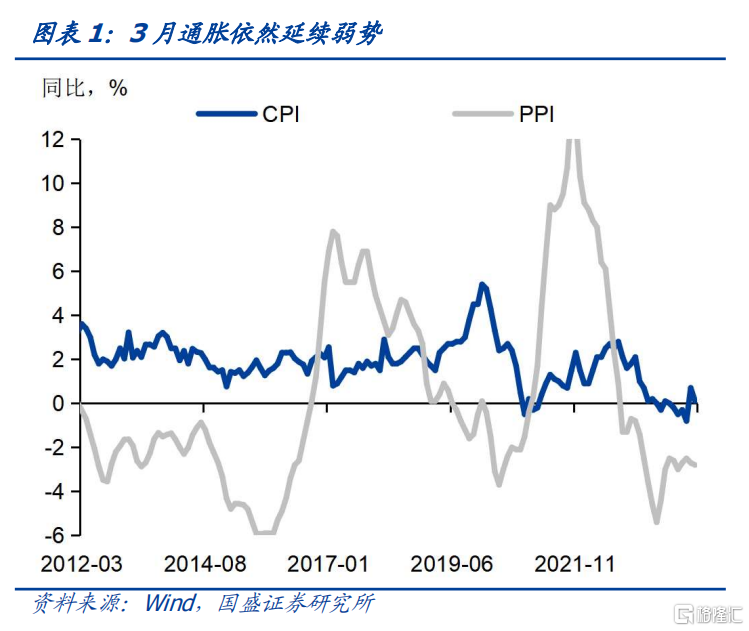

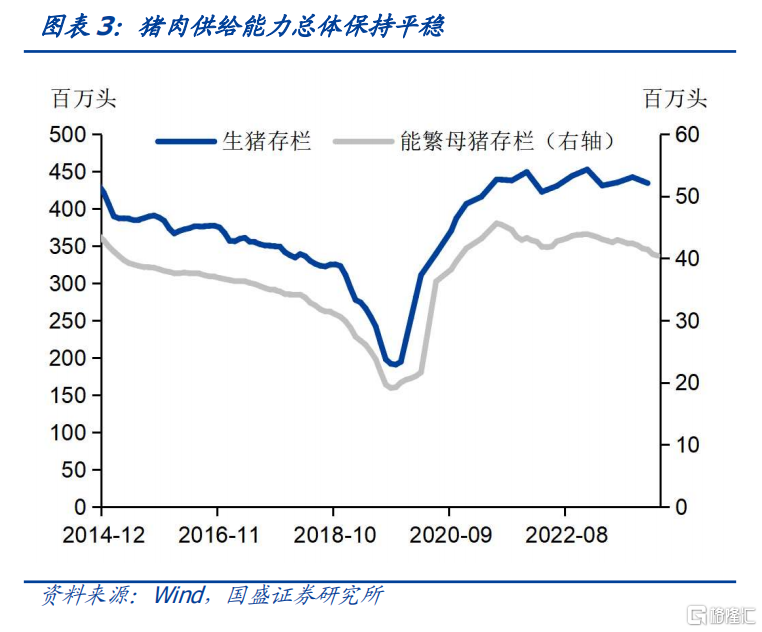

我們通過分析食品和核心CPI兩個主要分項,來分析CPI是否面臨持續回升壓力。食品CPI回升壓力相對有限。事實上,食品CPI也是一個周期變量,食品CPI與勞動力轉移具有很高的相關性,這是因爲商品化食品的需求主要來自新進城人員,在當前就業承壓情況下,這部分帶來的價格上漲壓力有限。而同時,對於價格彈性較大的豬肉等主要食品分項來說,當前雖然供給有所收縮,但幅度相對有限,並未出現2019年級別的供給壓縮,從當前的供給變化來看,也不支持價格持續大幅攀升。因而整體食品價格上升壓力有限。

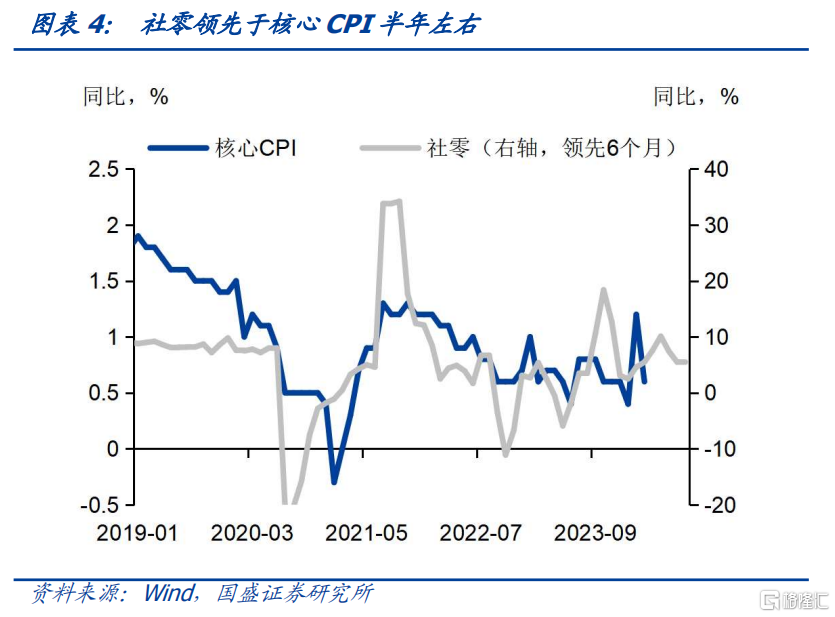

而對核心CPI來說,則主要取決於居民消費能力。從數據來看,社零較爲顯著的領先於核心CPI半年左右,這意味着消費能力是決定核心CPI走勢最爲關鍵的因素。當前居民收入受限情況下,消費能力顯著回升存在壓力。同時,就業承壓情況下工資上漲難以加快,因而服務類價格漲幅或相對有限。整體核心CPI或延續當前水平。因此,我們認爲CPI難以趨勢性回升,年內CPI或保持當前水平附近運行。

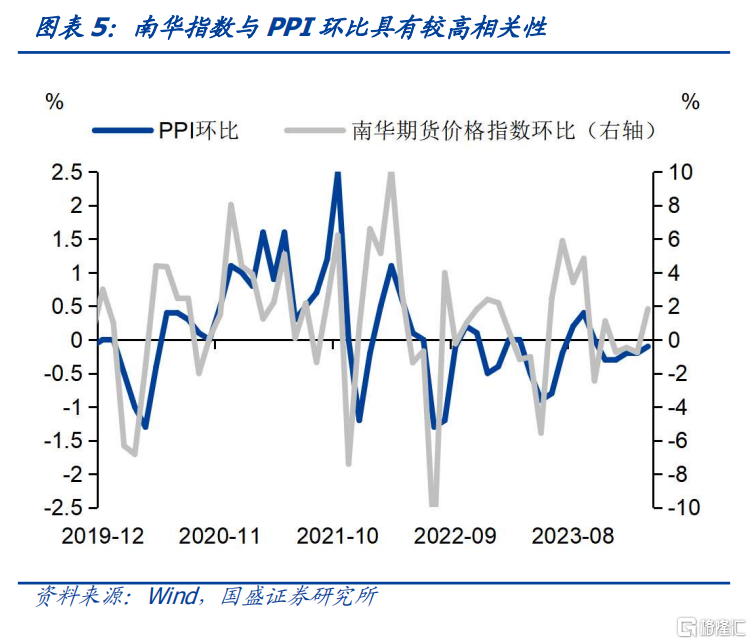

而當前市場更爲關注的是PPI,在近期石油和有色爲代表的大宗商品價格驅動之下,4月PPI環比預計將明顯回升,我們預計環比漲幅將達到0.2%左右,這意味着同比跌幅將收窄至2.2%。而5月基數效應則明顯下降,因而PPI跌幅會進一步收窄,可能達到-1%左右。但對市場來說,更爲重要的是趨勢,即基數效應退出後,下半年PPI跌幅能否持續收窄。對這個問題,我們認爲需要結合內需主導的商品價格和外部主導的商品價格來看,而這兩類價格動力和走勢並不一致。

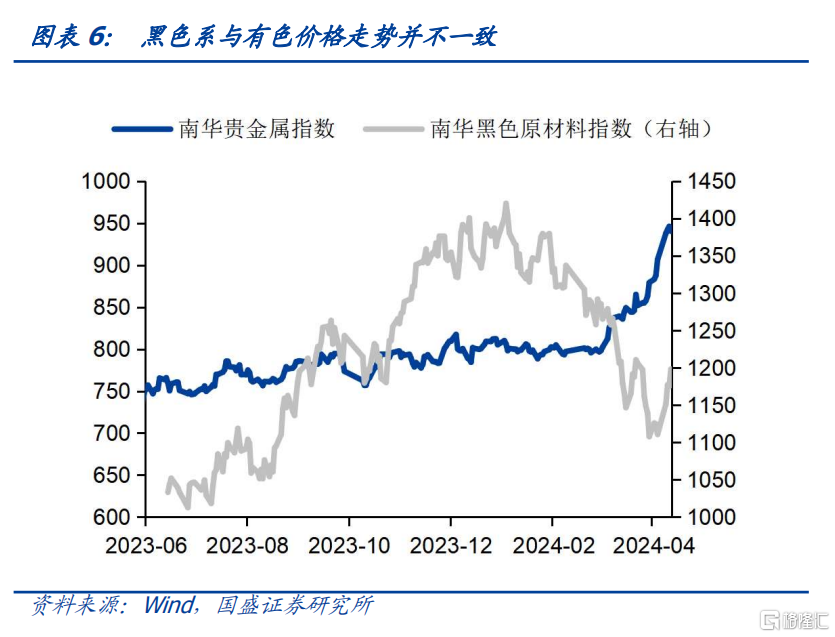

以黑色系爲代表的內需主導的商品價格,在地產和基建投資承壓環境下,或難以出現趨勢性回升。目前地產銷售依然偏弱,而地方政府在化債壓力之下,對基建投資的支出或相對受限,因而地產和基建投資繼續承壓。這將對內需主導的商品價格形成約束,特別是黑色系商品。雖然供給端調整能夠一定程度上緩和價格壓力,但在需求偏弱情況下也難以扭轉價格趨勢,這部分難以成爲PPI回升的趨勢性動力。

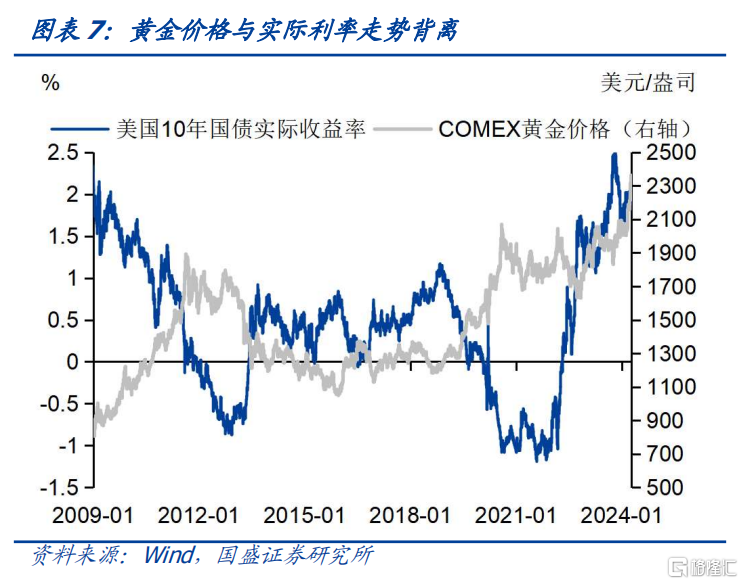

而外部主導的有色和石油等價格,走勢則存在諸多難以預測和把握的因素。近期貴金屬爲代表的有色價格和石油價格漲幅明顯,並且走勢與歷史規律存在偏離。例如黃金,作爲通行的實物貨幣,其機會成本是真實利率,即持有生息資產收益扣除通脹的部分,歷史上真實利率與黃金價格具有較高的負相關性,但近期明顯背離,則顯示存在非市場化行爲在影響黃金價格,當前較爲復雜的國際環境下,外匯儲備的多元化以及其他因素都可能成爲影響因素。而石油價格的上漲動力也並非來自於需求,而更多的供給。這些因素是否是趨勢性變化,存在較大不確定性,需要繼續觀察。

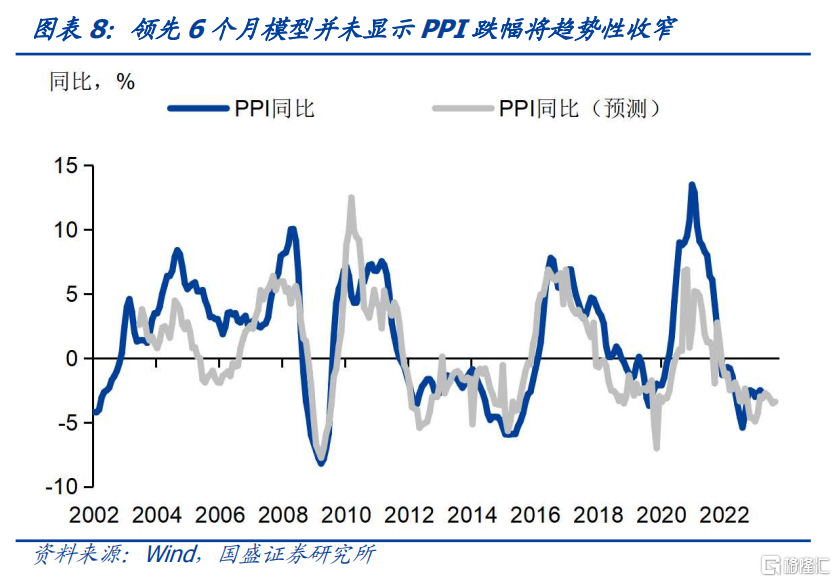

總的來看,我們建立了基於大宗商品價格、貨幣變量、工業增加值以及對外出口的預測模型,結果顯示,當前這些變量並未給出PPI趨勢性回升的信號。後半年PPI跌幅是否會繼續收窄,有待繼續觀察。

通脹壓力有限,當前中短端或更具性價比。通脹尚無明確的趨勢性回升壓力,對債市壓力有限。4月資金價格將改善,不僅表現在資金價格絕對水平的小幅下降,更會表現在流動性分層的改善。而資金價格的的改善更多的將幫助曲线斜率恢復,對中短端形成更爲實質性利好。按過去三年4月利率平均較3月利率下行幅度來估計,1年AAA存單有望下降至2.1%左右水平。而長端變化則相對有限,我們繼續維持10年國債2.2%-2.4%震蕩區間的判斷。操作上短期曲线中短端更具性價比。

風險提示:資金收緊超預期,貨幣政策超預期,匯率超調超預期。

報告正文

1、弱通脹下等待降息落地

春節衝擊過後,通脹再度回落。春節之後通脹季節性回落,疊加春節錯位因素影響,3月CPI同比和環比均有所下行。CPI環比下降1.0%,同比增速從上月的0.7%下降至0.1%。食品和非食品價格增速均有所放緩,核心CPI同比增速在3月放緩至0.6%左右。而前期工業品價格下行影響之下,PPI環比繼續下跌,同比跌幅也有所加大,3月PPI同比下跌2.8%,跌幅較上月擴大0.1個百分點,整體通脹依然延續弱勢。

雖然3月通脹數據延續弱勢,但隨着外部通脹壓力持續,以及近期以石油和有色爲代表的大宗商品價格的大幅上漲,市場對通脹風險上升的擔憂开始攀升。那么後續通脹壓力如何,通脹風險是否會成爲債市壓力來源之一呢?我們對CPI和PPI分別進行分析討論。

我們通過分析食品和核心CPI兩個主要分項,來分析CPI是否面臨持續回升壓力。食品CPI回升壓力相對有限。事實上,食品CPI也是一個周期變量,食品CPI與勞動力轉移具有很高的相關性,這是因爲商品化食品的需求主要來自新進城人員,在當前就業承壓情況下,這部分帶來的價格上漲壓力有限。而同時,對於價格彈性較大的豬肉等主要食品分項來說,當前雖然供給有所收縮,但幅度相對有限,並未出現2019年級別的供給壓縮,從當前的供給變化來看,也不支持價格持續大幅攀升。因而整體食品價格上升壓力有限。

而對核心CPI來說,則主要取決於居民消費能力。從數據來看,社零較爲顯著的領先於核心CPI半年左右,這意味着消費能力是決定核心CPI走勢最爲關鍵的因素。當前居民收入受限情況下,消費能力顯著回升存在壓力。同時,地產後周期產業鏈消費可能更爲承壓,這會約束相應的物價走強。同時,就業承壓情況下工資上漲難以加快,因而服務類價格漲幅或相對有限。整體核心CPI或延續當前水平。

因此,我們結合對食品CPI和核心CPI的分析,我們認爲CPI難以趨勢性回升,年內CPI或保持當前水平附近運行。

而當前市場更爲關注的是PPI,在近期石油和有色爲代表的大宗商品價格驅動之下,4月PPI環比預計將明顯回升,我們預計環比漲幅將達到0.2%左右,這意味着同比跌幅將收窄至2.2%。而5月基數效應則明顯下降,因而PPI跌幅會進一步收窄,可能達到-1%左右。但對市場來說,更爲重要的是趨勢,即基數效應退出後,下半年PPI跌幅能否持續收窄。對這個問題,我們認爲需要結合內需主導的商品價格和外部主導的商品價格來看,而這兩類價格動力和走勢並不一致。

以黑色系爲代表的內需主導的商品價格,在地產和基建投資承壓環境下,或難以出現趨勢性回升。目前地產銷售依然偏弱,而地方政府在化債壓力之下,對基建投資的支出或相對受限,因而地產和基建投資繼續承壓。這將對內需主導的商品價格形成約束,特別是黑色系商品。雖然供給端調整能夠一定程度上緩和價格壓力,但在需求偏弱情況下也難以扭轉價格趨勢,這部分難以成爲PPI回升的趨勢性動力。

而外部主導的有色和石油等價格,走勢則存在諸多難以預測和把握的因素。近期貴金屬爲代表的有色價格和石油價格漲幅明顯,並且走勢與歷史規律存在偏離。例如黃金,作爲通行的實物貨幣,其機會成本是真實利率,即持有生息資產收益扣除通脹的部分,歷史上真實利率與黃金價格具有較高的負相關性,但近期明顯背離,則顯示存在非市場化行爲在影響黃金價格,當前較爲復雜的國際環境下,外匯儲備的多元化以及其他因素都可能成爲影響因素。而石油價格的上漲動力也並非來自於需求,而更多的供給。這些因素是否是趨勢性變化,存在較大不確定性,需要繼續觀察。

總的來看,我們將外部定價的大宗商品價格、貨幣變量、工業增加值以及對外出口等指標綜合,能夠得到對PPI在中期較爲有效的預測,從歷史經驗來看,預測效果可以。當前這些變量並未給出PPI趨勢性回升的信號。因而我們認爲,後半年PPI跌幅是否會繼續收窄,有待繼續觀察。

通脹壓力有限,當前中短端或更具性價比。通脹尚無明確的趨勢性回升壓力,對債市壓力有限。4月資金價格將改善,不僅表現在資金價格絕對水平的小幅下降,更會表現在流動性分層的改善。而資金價格的的改善更多的將幫助曲线斜率恢復,對中短端形成更爲實質性利好。按過去三年4月利率平均較3月利率下行幅度來估計,1年AAA存單有望下降至2.1%左右水平。而長端變化則相對有限,我們繼續維持10年國債2.2%-2.4%震蕩區間的判斷。操作上短期曲线中短端更具性價比。

風險提示:資金收緊超預期,政策超預期,匯率超調超預期。

注:本文節選自國盛證券研究所於2024年4月11日發布的研報《弱通脹下等待降息落地》,證券分析師:

楊業偉 S0680520050001 ,yangyewei@gszq.com

標題:通脹風險如何?

地址:https://www.iknowplus.com/post/97769.html