資金面的六個重要變化

引言:資金是影響股市的重要因素之一,邊際上的增量資金對市場走勢與風格常常有着較強的指引。因此,判斷資金多寡、拆分資金性質、研究資金偏好至關重要。近期市場情緒整體延續回暖態勢,但增量資金整體流入放緩、結構上分化明顯。興業證券系統性梳理了3月資金面的六個重要變化,並跟蹤統計了各類資金近期最新變化,供各位投資者參考。

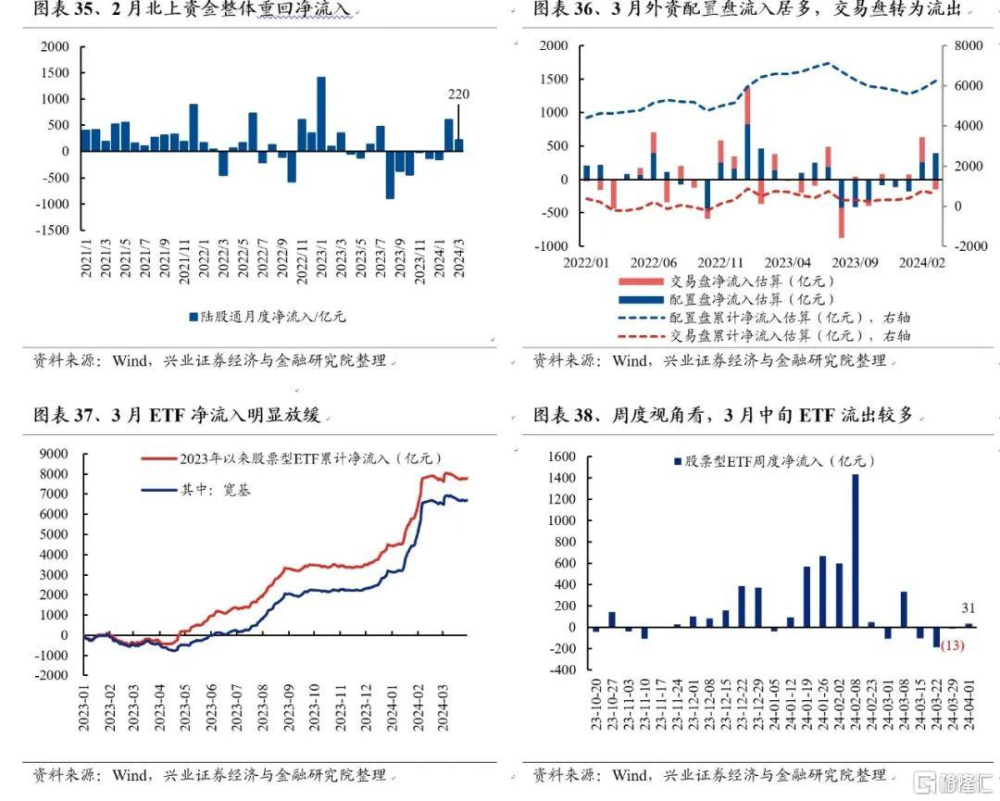

1. ETF流入明顯放緩,多數品種遭小幅流出

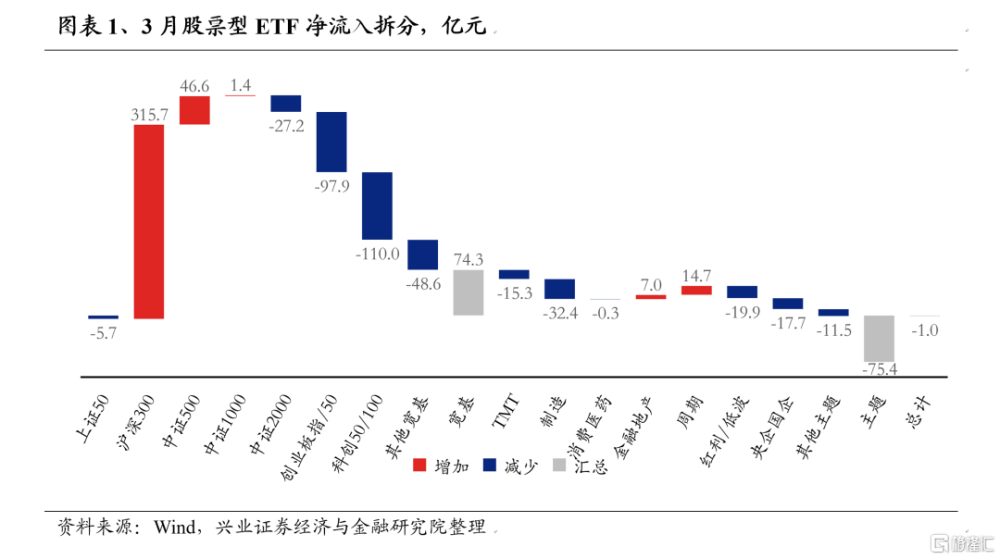

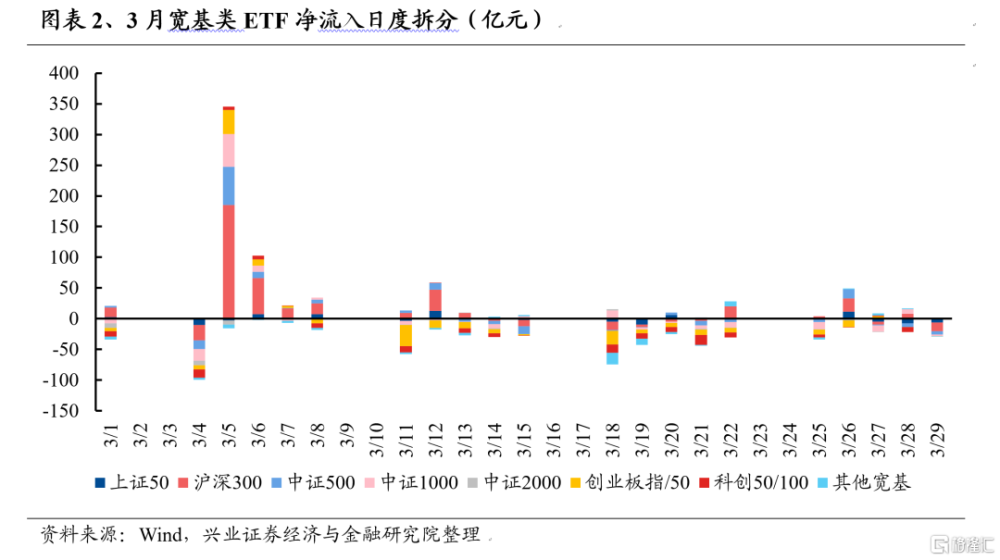

3月股票ETF小幅淨流出1億元,較1、2月顯著放緩。隨着市場情緒整體修復,政策性資金入市托底的力度較春節前已經顯著減弱,同時各類資金借道寬基指數類ETF的意愿也有所降低,3月股票型ETF整體小幅流出1億元,較1月(+1530.5億元)、2月(+1733.6億元)明顯放緩。

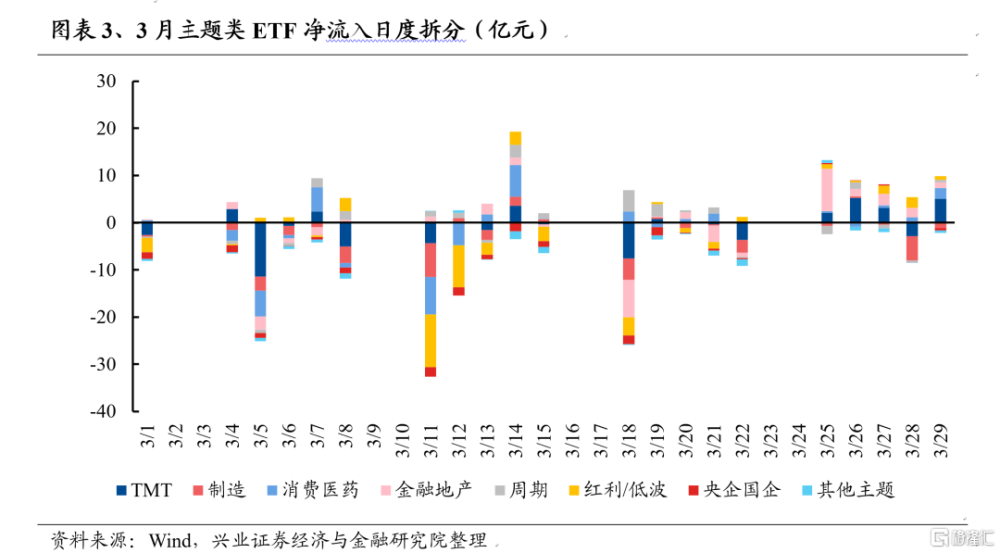

拆分來看,3月寬基類ETF獲淨申購74.3億元,其中滬深300(+315.7億元)、中證500(+46.6億元)類ETF獲申購居多,而科創50/100(-110億元)、創業板指/50(-97.9億元)類ETF贖回較多。各主題類ETF則整體遭贖回75.4億元,其中周期(+14.7億元)、金融地產(+7億元)類獲小幅申購,而制造(-32.4億元)、紅利/低波(-19.9億元)類遭贖回居多。

另外,從新發角度來看,3月共有17只股票型ETF成立,發行份額共計196億份。其中,共有10只跟蹤中證A50指數的ETF成立,共計募集資金達165億元,爲A股市場中市值最大的50家公司貢獻了重要的資金增量。

當前仍有多只跟蹤紅利、科技、國企等相關風格的ETF正在募集,並將在未來的2-3個月內上市。另外,從ETF行政審批的記錄來看,數十只ETF產品已經處於申請流程中受理的狀態、未來半年內有望發行,相關ETF產品主要跟蹤央企、紅利低波、雙創指數、TMT(芯片、光通信等)、高端制造(電網設備)等。

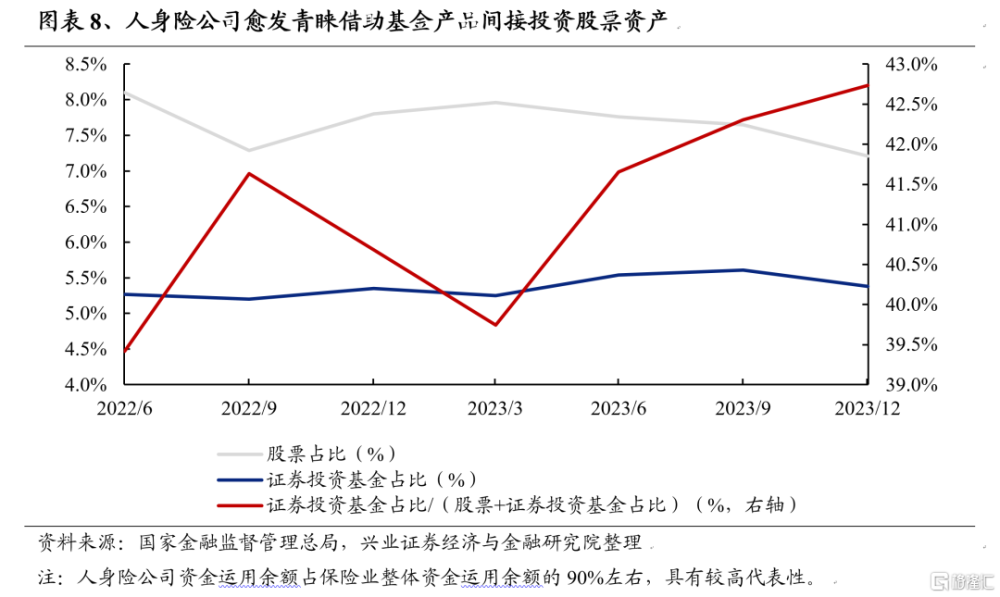

作爲現階段A股市場最重要的低位托底資金,ETF的背後主要是政策性資金和中長期配置型資金兩大主體。一方面,以匯金爲代表的政策性資金自去年下半年以來持續低位增持股票型ETF,以維穩市場環境。2月6日,中央匯金投資有限責任公司公告稱,“近日擴大交易型开放式指數基金(ETF)增持範圍,並將持續加大增持力度、擴大增持規模,堅決維護資本市場平穩運行”。另一方面,以險資爲代表的各類中長期資金也正在更多借助ETF布局A股資產。以險資爲例,人身險公司在2023年Q2-Q4期間股票投資佔比整體回落,而證券投資基金比例較爲穩健,顯示險資更多借助基金布局權益資產。從各大藍籌ETF披露的持有人情況中,也能看出險資增持的趨勢。

隨着2023年基金年報披露完畢,從股票型ETF的持有人數據變化中可以明顯看出匯金和險資等中長期資金加倉的跡象。2023年下半年,匯金增持股票型ETF產品131.39億份,此外中國人壽、友邦保險、百年人壽等多家險資也顯示出積極增持股票型ETF的態勢。匯金方面,上證50ETF和滬深300ETF成爲其加倉的重點。

展望未來一段時間, ETF仍有望成爲重要的增量來源之一。一方面,以匯金爲代表的政策性資金或仍將低位托底寬基類ETF。當前監管層持續展現出提振投資者信心、保障資本市場穩定運行的強烈決心,匯金等政策性資金出手托底市場仍然值得期待。另一方面,以保險爲代表的各類中長期資金仍有望通過增配ETF的方式布局A股資產。加大力度引入中長期資金也是當前資本市場工作的重心之一,另外險資也展露出借助ETF工具低位布局權益資產的意愿,相關趨勢仍有望延續。

2. 保險資金有望成爲今年市場的重要增量

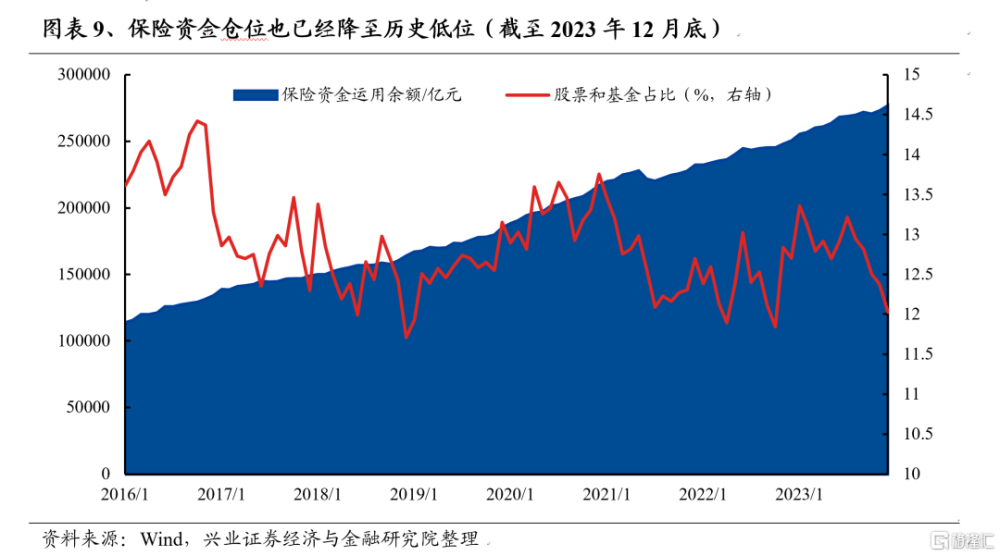

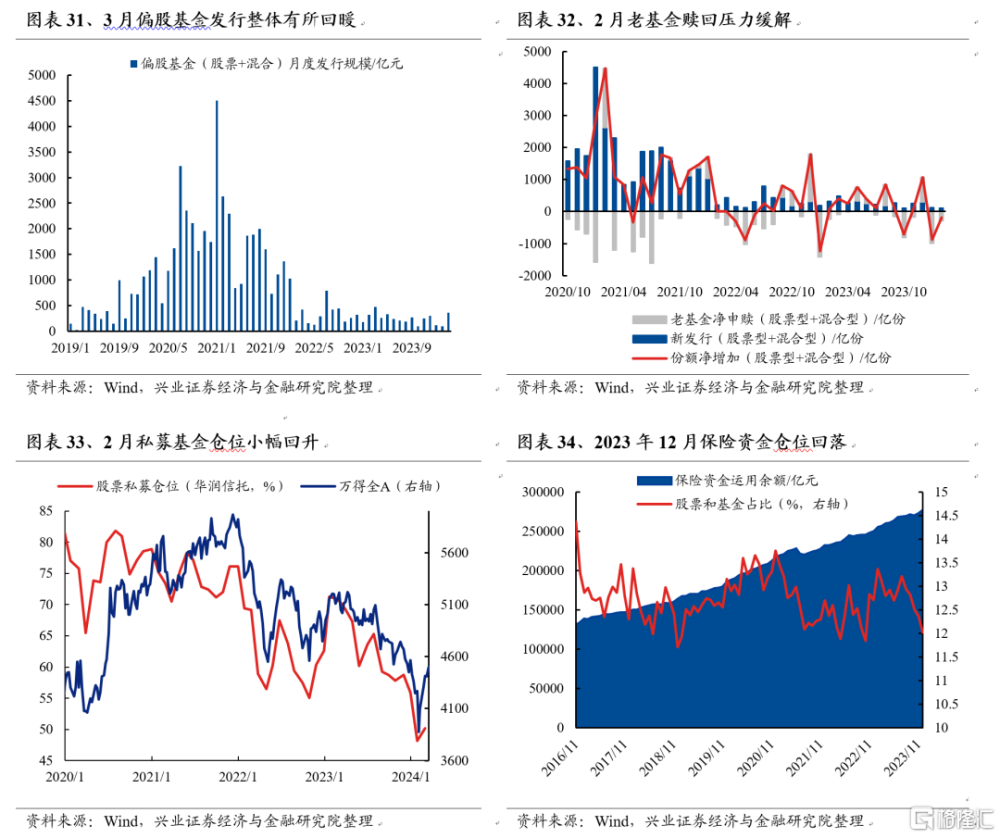

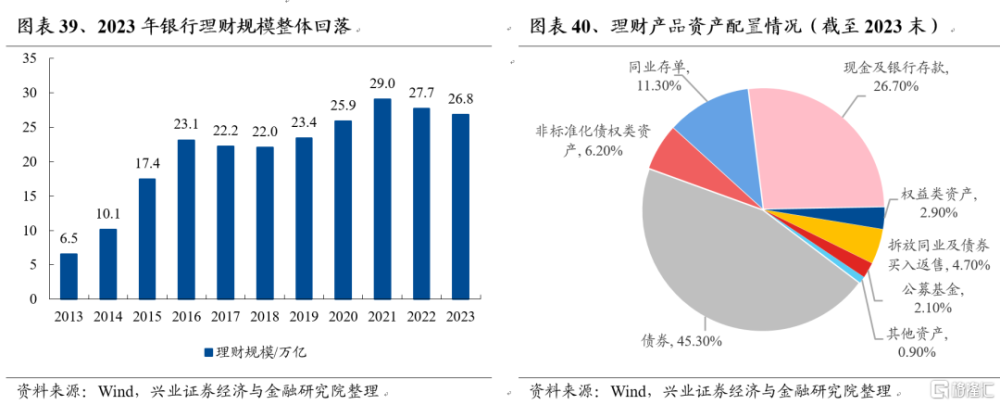

險資權益倉位已降至歷史底部水平。截至2023年12月底,險資運用余額達到27.67萬億,其中股票和基金投資規模爲3.33萬億元,佔比爲12.02%,已經連續五個月回落,倉位處於2016年以來5.2%分位的底部水平。

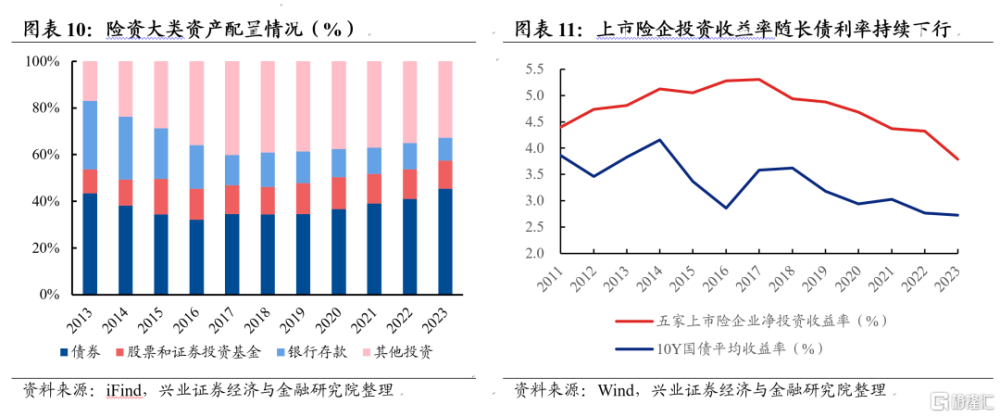

近幾年險資持續增配債券資產,但債券收益率下行或將對資產負債兩端平衡構成挑战。保險公司過去大量配置收益率較高的非標資產,但近幾年非標資產供給收縮明顯,優質非標資產的收益率也普遍降低至4%以下,整體投資難度和性價比都明顯回落。基於此變化,險資的債券配置比例2020年以來逐年提升,截至2023年底該比例已經升至45.41%,較2019年末約提升了11個百分點。然而,債券收益率去年以來也加速下行,10年期國債收益率當前已經降至2.3%以下(截至2024年4月3日),借助債券資產平衡負債端壓力的難度也在加大,或對險資平衡資產負債兩端構成挑战。

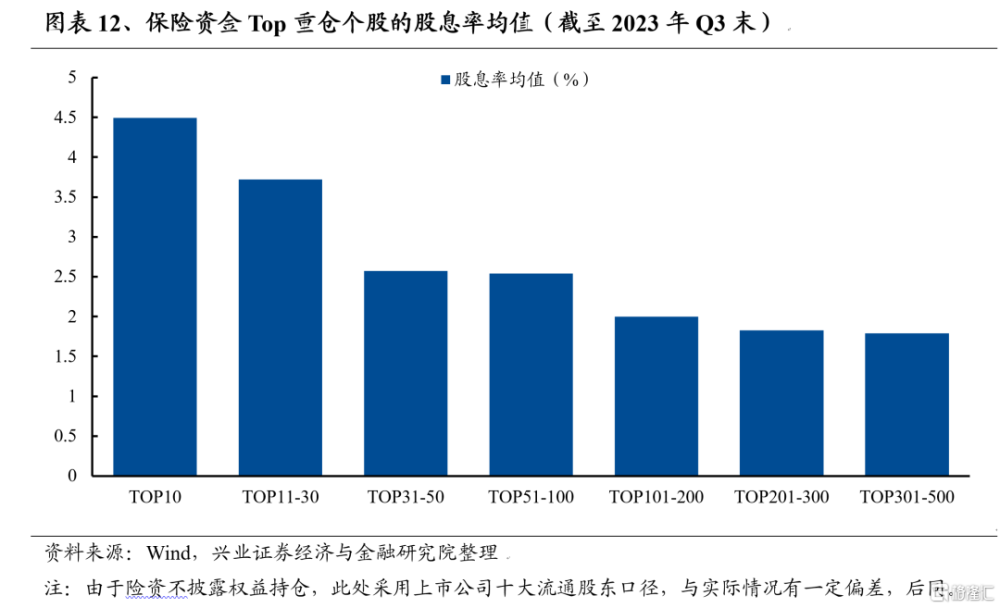

權益資產或將成爲險資增厚收益的重要增配方向,且投資重心預計聚焦於高股息板塊。爲應對負債端壓力,股票資產預計將成爲險資增厚收益的重要途經。考慮到債券收益率下行、非標壓降等因素,通過潛在回報率較高的股票資產增厚收益顯得更有必要。當前國內險企的權益配置比例仍然偏低,股票和基金倉位僅12%左右,較政策上限仍有較大空間。同時,考慮到在新會計准則下降低利潤波動、資產回報盡量匹配負債端等訴求,高股息板塊未來有望更加受到險資偏愛。

規模方面,中性假設下,預計全年保險資金將爲A股市場貢獻4250億左右增量資金。假設2024年險資運用余額增速等於過去三年均值(即8.5%)、權益投資比例主動擡升至12.5%(即0.48pct,同時忽略市值波動造成的被動倉位變化),則全年保險資金有望爲A股市場貢獻4253.74億元。結構上來看,險資預計將持續偏好確定性強的高勝率資產,尤其是高股息方向。

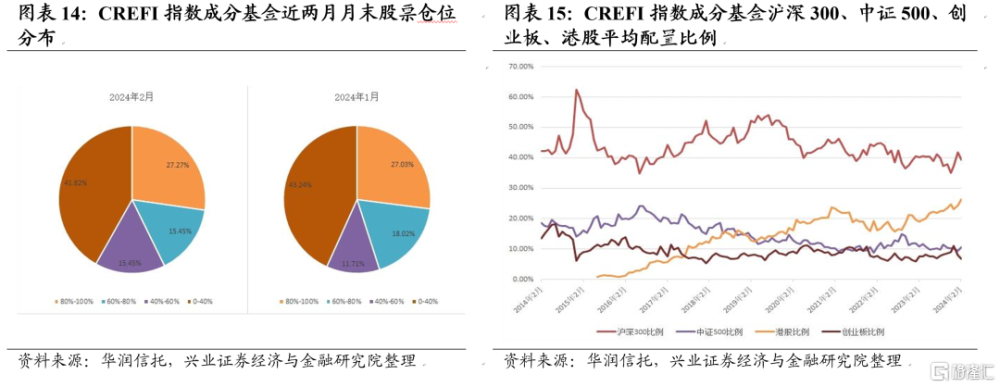

3.私募基金倉位小幅回升,後續倉位潛在擡升幅度較大

私募基金方面,前期倉位出清較爲徹底,2月倉位小幅回升。華潤信托口徑來看,股票私募1月加速出清,倉位回落至48.2%,2月倉位小幅回暖至50.2%。考慮到很多私募產品前期淨值面臨一定壓力,一季度前後加倉意愿預計偏謹慎。從淨值分布來看,仍有40%出頭的私募產品權益倉位處於4成以下,且6成以上中高倉位運行的產品2月反倒是進一步減少,也能體現出私募管理人較爲謹慎克制的態度。大類板塊方面,2月私募產品體現出市值下沉至中盤、繼續加倉港股的特點,配置中證500、港股的比例上升,而滬深300、創業板的比例下降。

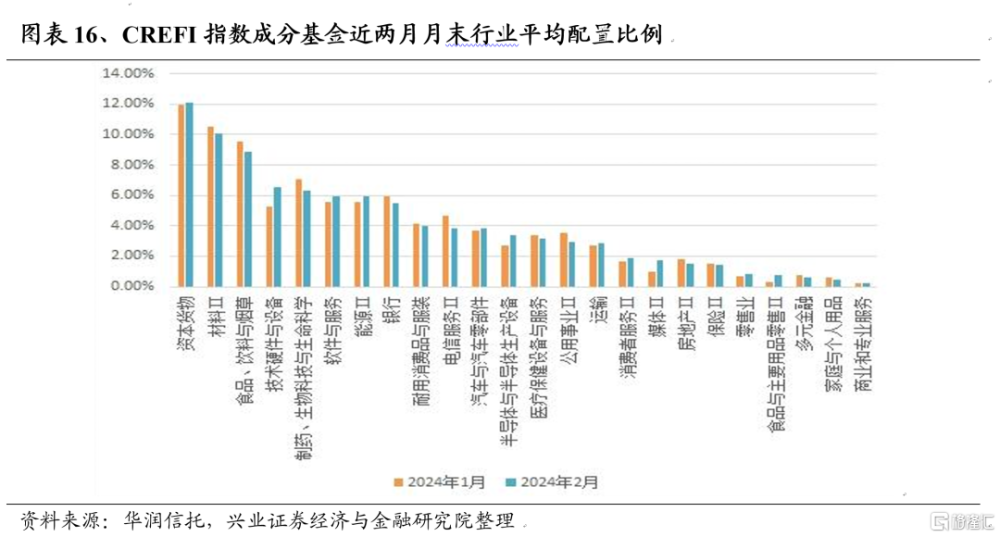

一級行業來看,2月私募加倉TMT方向的硬件、半導體、傳媒方向較多,減倉電信運營商、醫藥、食品飲料較多。2月CREFI指數成分基金持倉增幅最大的三個行業爲“技術硬件與設備”(6.50%,+1.21pct)、“媒體Ⅱ”(1.71%,+0.71 pct)、“半導體與半導體生產設備”(3.39%,+0.68 pct),減幅最大的三個行業爲“電信服務Ⅱ”(3.87%,-0.76 pct)、“制藥、生物科技與生命科學”(6.34%,-0.75 pct)、“食品、飲料與煙草”(8.86%,-0.71 pct)。在一月份出於淨值壓力大幅加倉紅利方向後,2月私募倉位配置上更加激進。

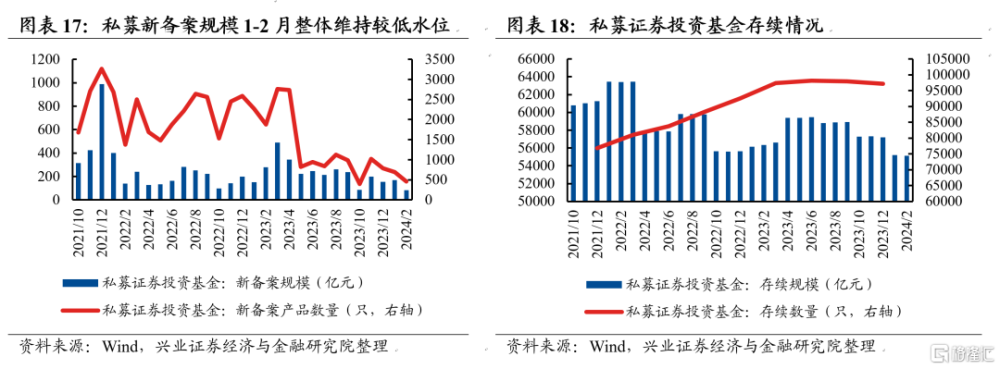

新發方面,私募新發端整體仍然處於低位徘徊,後續有望隨市場回暖而修復。從證券投資基金業協會披露的私募新備案情況來看,今年1、2月私募新發端整體維持較低水位,分別新備案169億元(695只)、84.45億元(457只)。一方面,過去兩年權益回報承壓對於私募發行熱度持續壓制;另一方面,《私募證券投資基金運作指引》去年5月正式落地,對於私募產品的登記門檻和清退規則都更加嚴苛,也對私募新備案統計規模產生影響。後續來看,若市場賺錢效應持續,私募積極發行端有望回暖,存續產品淨申購也有望提速,從負債端加快私募入市步伐。

整體來看,私募的權益倉位和存量規模都具有較大的潛在擡升空間,不過考慮到淨值壓力導致的“疤痕效應”仍存,預計二季度整體流入節奏偏緩。考慮到私募當前倉位仍然較低,後續減倉避險的空間也比較有限,更多的是倉位方向調整帶來資金波動。另外由於過去半年市場波動較大,私募自身淨值壓力雖有緩解,但是尚未形成顯著的賺錢效應,後續發行回暖預計偏緩。

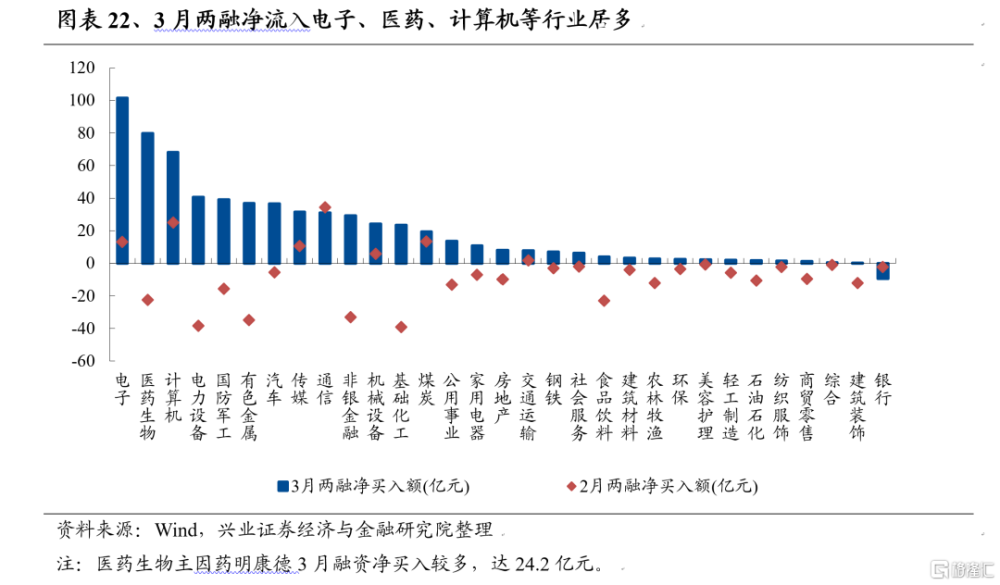

4. 兩融資金快速回流,活躍度顯著擡升

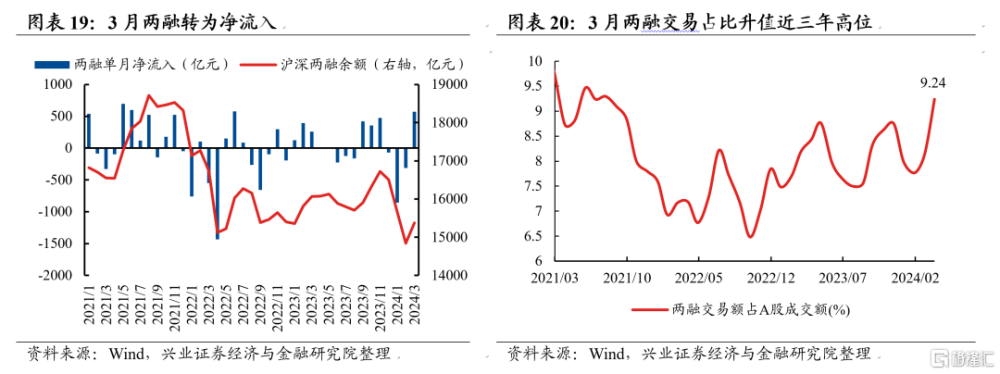

活躍資金風險偏好顯著回升,3月兩融回流近600億。春節後市場風險偏好整體回暖,疊加AI、低空經濟等主題方向賺錢效應向好,以兩融爲代表的活躍資金參與熱情也隨之擡升。流入規模上,兩融資金3月整體延續春節後的回流態勢,淨流入570億元,成交佔全A比例也大幅回升至9.24%,升至近三年高位。

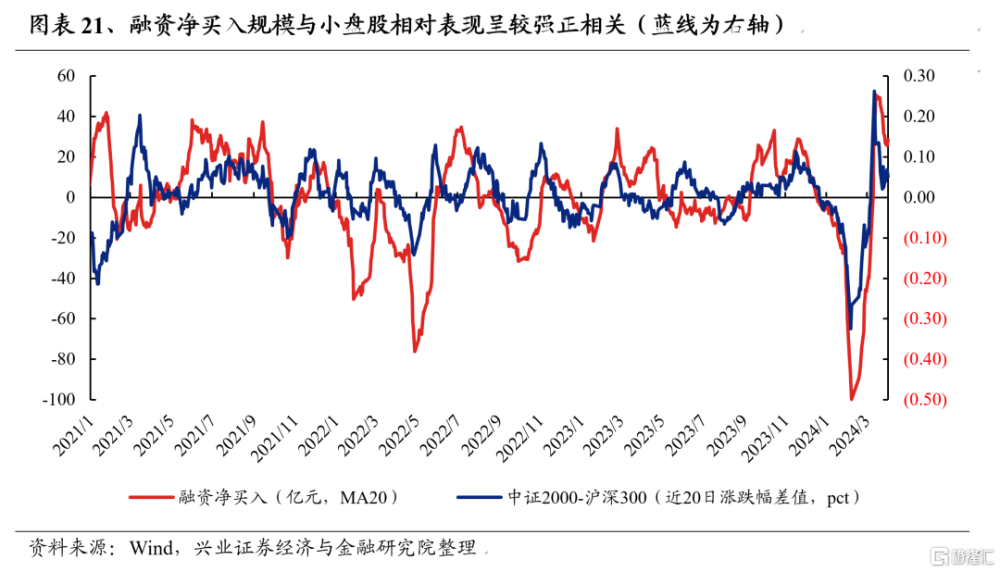

以兩融爲代表的活躍資金相對參與中小市值的彈性標的較多,歷史上看,融資买入規模與小盤股的相對表現呈較強的正相關性。春節後兩融买入規模大幅回升,對於以中證2000爲代表的小盤方向相對滬深300表現走強。

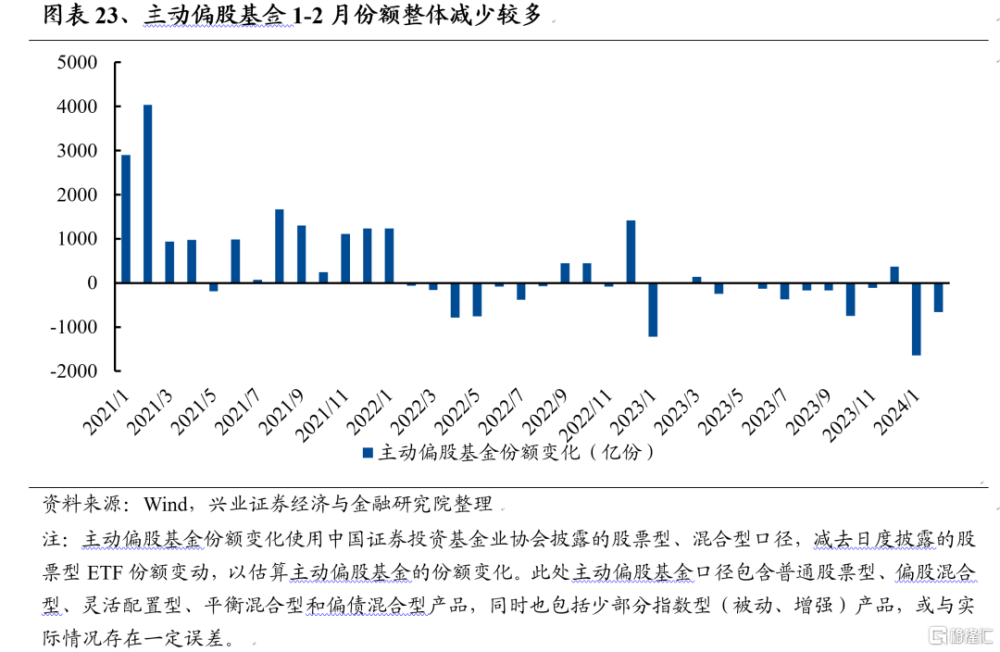

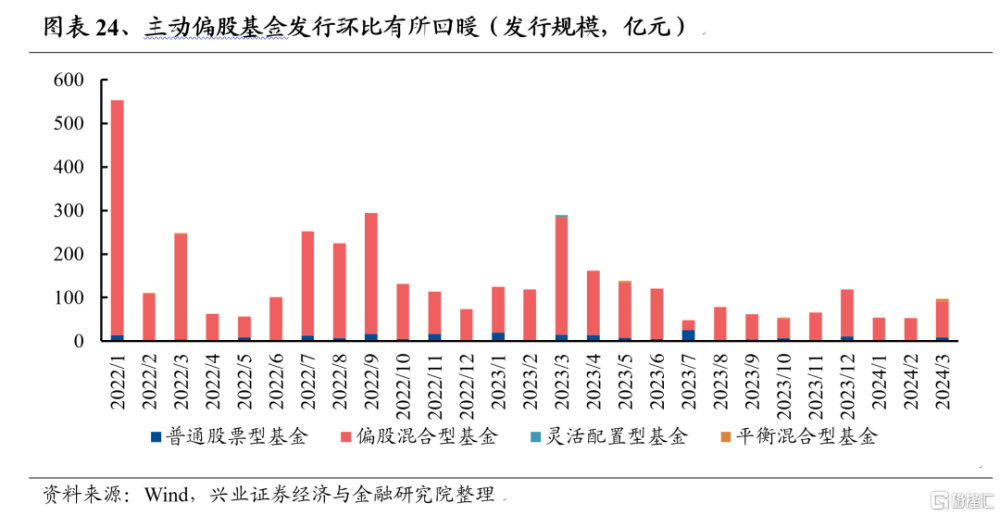

5. 主動偏股基金贖回壓力邊際緩解

主動偏股基金2月贖回壓力邊際緩解。由於過去兩年收益率承壓,主動偏股基金份額擴張的步伐顯著放緩,對於市場整體、尤其是消費和成長板塊的資金面也產生了較大的制約。今年1月市場波動顯著加劇,主動偏股基金遭贖回超1600億份。2月市場有所回暖,主動偏股基金贖回份額降低至664億份。考慮到主動偏股基金淨值春節後持續修復,賺錢效應回暖有望進一步緩解老基金贖回壓力,並對新基金發行產生一定提振。

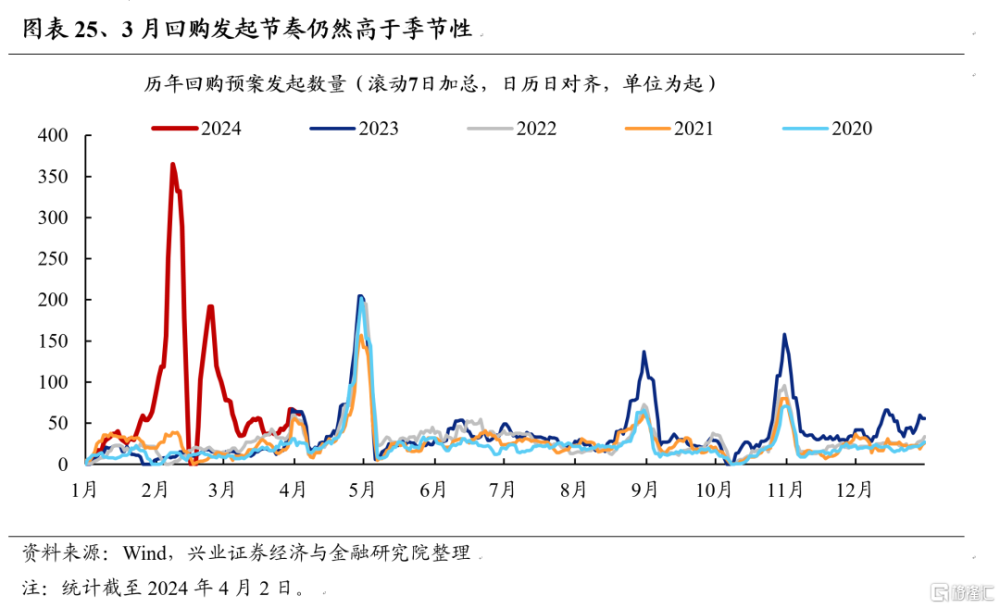

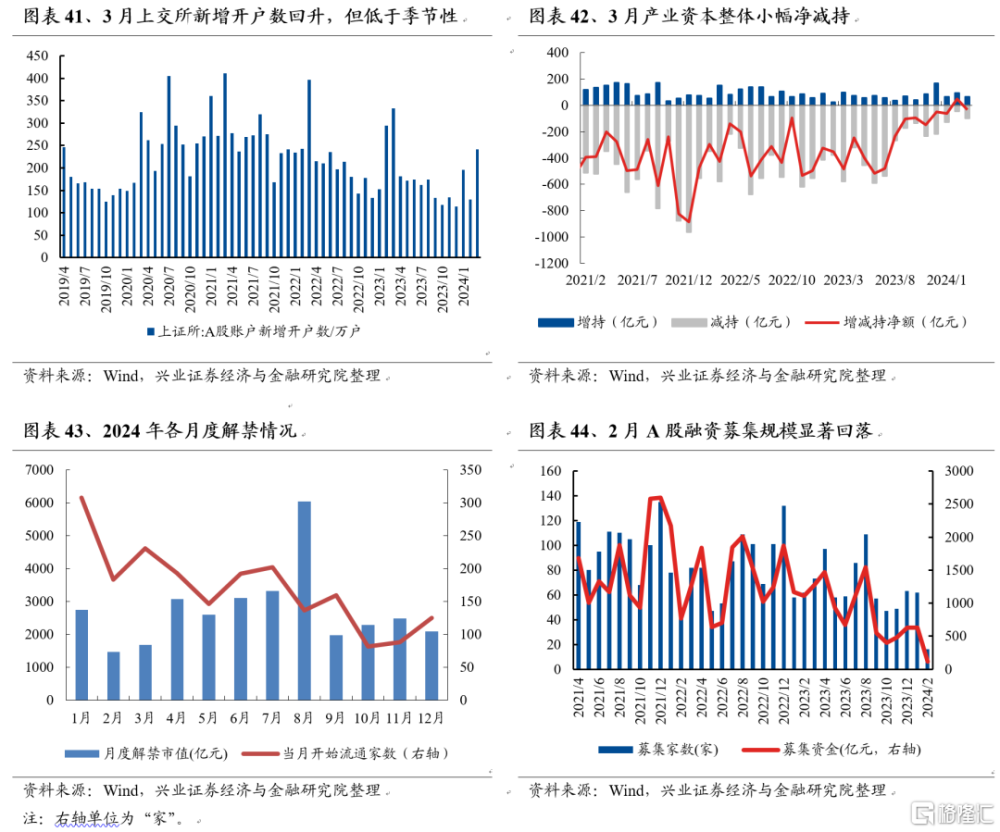

6. 回購仍高於季節性,投融資平衡延續改善

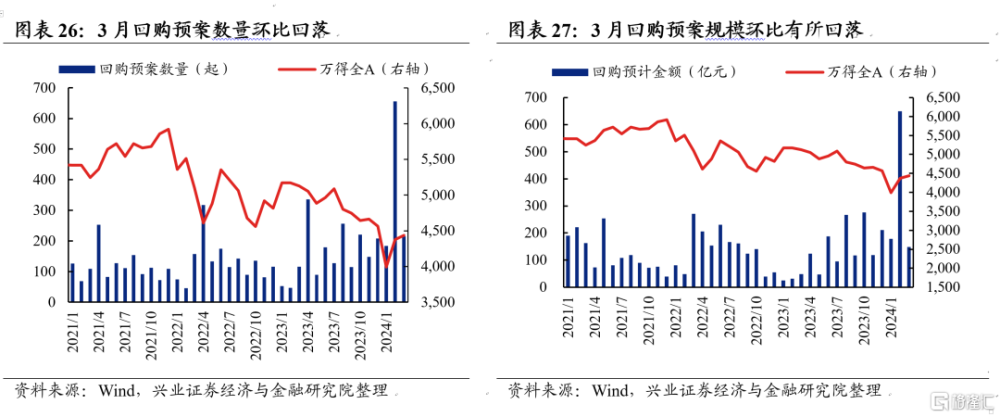

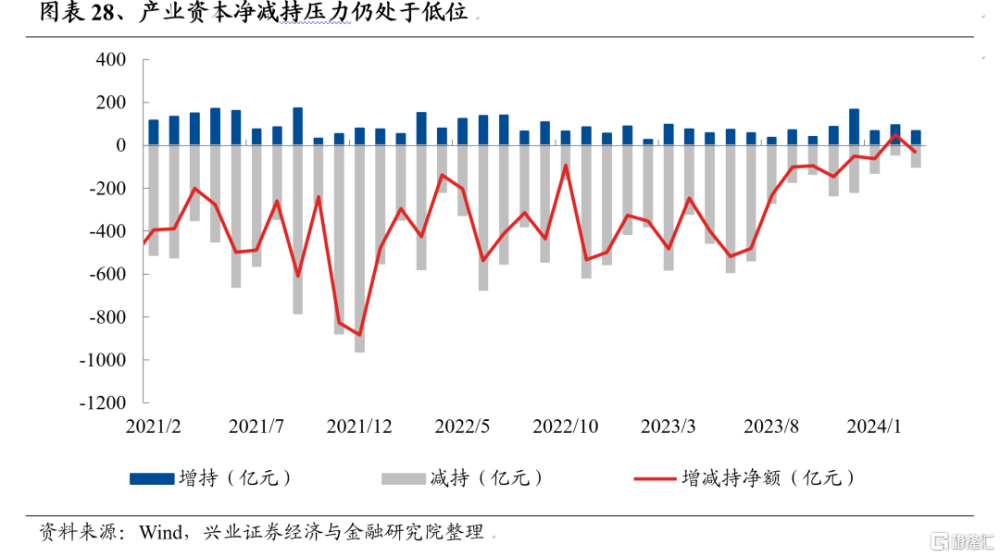

市場估值低位、監管層鼓勵等因素的共同催化下,3月回購增持水平整體仍高於季節性。今年3月,上市公司回購預案數量、規模分別達到215起、149億元,雖然環比2月高峰回落,但仍然高於季節性。同時,產業資本淨減持33.6億元,減持壓力持續處於歷史低位。一方面,過去半年大幅波動後,市場估值再度處於低位,上市公司回購及產業資本增持意愿均迎來提升;另一方面,監管層去年下半年以來持續鼓勵上市公司回購增持股份。往後看,4月年報季前後是回購預案的季節性高峰期,淨減持壓力歷年4月前後也多迎來緩解,預計回購增持強度4月將迎來提升,對資金面及市場信心都構成一定提振。

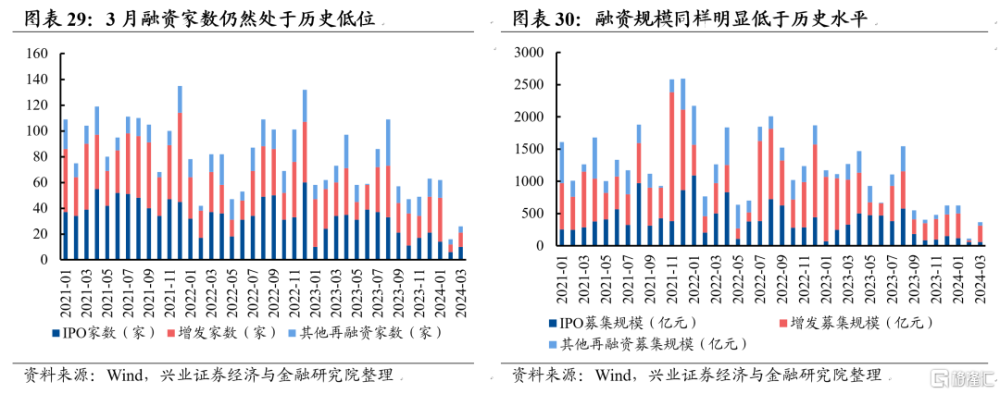

融資壓力也仍然處於較低水位。“827新政”以來,IPO與再融資節奏逐步开始收緊,上市公司股東淨減持監管趨嚴。3月融資需求環比小幅提升,但仍然顯著低於過去幾年水平,其中IPO、增發和其他再融資規模分別僅59億元、254億元和52億元。

總結:3月資金面流入分化,機構增量有待進一步發力

供給端來看,經歷了2月的系統性增量入市後,3月市場資金面出現一定分化。以兩融爲代表的活躍資金加速流入、積極參與主題行情,而以ETF、外資爲代表的機構資金整體入市節奏有所放緩。其中,兩融等活躍資金則更加注重政策催化和產業趨勢向好的預期,在流動性整體較爲寬松的環境下積極參與產業政策催化、中長期成長空間較大的各類主題方向。

需求端來看,監管鼓勵下回購增持端仍在發力,股權融資需求維持低位。3月上市公司回購、增持仍在發力,另外IPO、增發等融資需求維持較低水平。其中,回購、增持對於提振投資者信心具有重要意義,減持和股權融資維持低位也在通過減少資金需求持續改善市場流動性環境。

資金面供需壓力延續緩解態勢,後續機構資金有待進一步發力。綜合供給、需求兩端來看,3月資金面整體延續改善態勢,兩融流入、需求放緩等均提供重要支持。後續來看,考慮到以保險、私募爲代表的絕對收益機構倉位仍處於歷史低位,加倉的空間和意愿具有確定性,有望隨市場回暖貢獻重要增量。另外,公募基金發行、外資流入雖然短期難有顯著提速,若市場賺錢效應繼續修復,是後續重要的潛在增量資金。

附錄:重點資金月度跟蹤

風險提示

僅爲歷史數據分析報告,不構成對行業或個股的推薦及建議。

注:文中報告節選自興業證券2024年4月10日發布的《資金面的六個重要變化》,分析師:張啓堯 S0190521080005;程魯堯 S0190521120004

標題:資金面的六個重要變化

地址:https://www.iknowplus.com/post/97471.html