華泰證券:大宗商品市場的“冰與火”

核心觀點

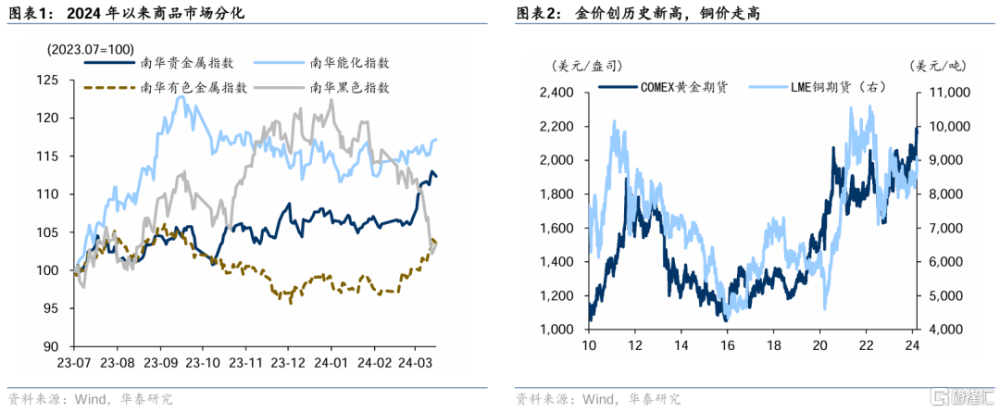

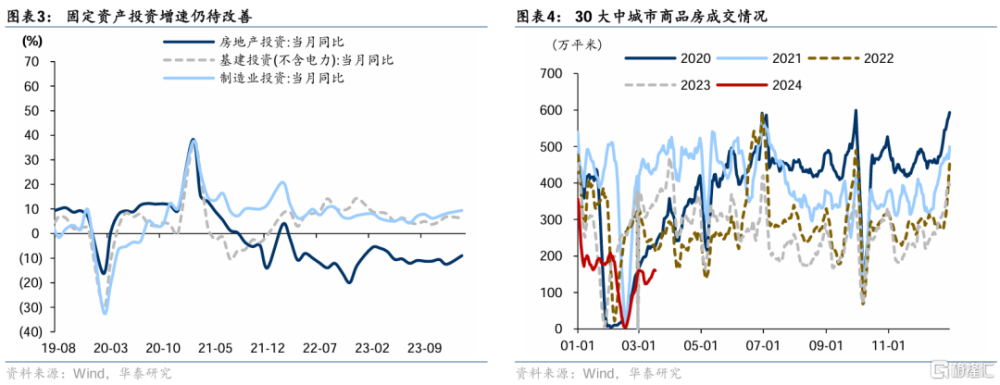

2024年以來,大商品市場出現了明顯分化,金價創歷史新高,海外定價的有色、能化等品種也有所表現,而國內定價的黑色系品種出現調整。海外定價的部分大宗品價格溫和上漲,或一定程度有助於國內“再通脹”環境,不過關鍵仍在於需求側能否有足夠拉動,關注三大工程、設備更新和以舊換新、特別國債等政策推進落地情況。美國商品通脹出現“復燃”跡象,美聯儲轉向降息的時間點可能晚於市場預期,國內降息的步伐或面臨更多權衡和不確定性,關注本周FOMC點陣圖指引。國內股市微觀“小環境”偏暖,但是宏觀“大環境”尚待繼續改善,債市“資產荒”仍在,關注後續政策抓手。

核心主題:大宗商品市場的“冰與火”

我們從四個角度理解主要大宗商品的不同走勢:第一,宏觀背景方面,國內新舊動能切換、全球制造業周期回暖、地緣擾動等因素都在不同程度影響商品價格。第二、部分商品供給側出現額外擾動。第三、資金行爲方面,黑色系由去年淡季炒預期→旺季交易現實。第四、定價邏輯方面,貨幣屬性對金價的影響逐漸超越金融屬性。我們的後續展望如下,國內定價的黑色系價格大幅調整後負反饋开始出現,螺紋等品種可能逐漸進入築底階段,後續重點關注庫存何時开始去化。海外定價的銅、油等商品可能仍在上漲趨勢中,不過從絕對價格水平來看,要突破2021~2022期間創造歷史高位的難度較大。

市場狀況評估:國內短期貨幣政策空間或不大,日央行結束負利率時代

國內經濟復蘇持續進行,房地產仍是制約因素;美通脹數據超預期,Atlanta聯儲經濟預期變化不大,降息預期明顯降溫,日本央行結束8年負利率時代。貨幣政策方面,實際利率仍高,地產偏弱,但1-2月份經濟數據超預期;疊加匯率、防空轉、銀行息差壓力,短期政策空間或不大。財政政策方面,國務院公开《推動大規模設備更新和消費品以舊換新行動方案》,明確要加大財政政策支持力度,關注寬財政效應和資金實際支出情況。地產政策方面,杭州、蘇州先後調整住房政策,石家莊擬上調首套貸款利率下限。產業政策方面,市場關注低空經濟、低軌衛星等兩會題材。

配置建議:債市“資產荒”趨勢延續,FOMC會議或加大市場波動

債市利率下行大趨勢未逆轉,交易策略時代到來,暫時保持利率均衡配置,30年國債繼續下行可以考慮嘗試波段操作,2年期信用債短期持有體驗可能好於利率債。資本市場小環境有所好轉,但股市缺乏主线,配置上建議尋找阻力較小方向,如性價比較高資產,中盤成長、高ROE等,以及供需格局重塑,如平替型消費等。美債利率短期或進一步上行,中期看10y美債利率可能繼續處於4.0~4.5%的震蕩區間,4.3%之上調整仍是機會。美股進入橫盤震蕩期,短期關注FOMC會議影響。金價短期波動增加,長期仍偏樂觀。OPEC+減產計劃延長,油價情緒偏樂觀。短期黑色系或低位震蕩。

風險提示:美國通脹重新超預期;地緣關系持續緊張。

正文

2024年以來,大商品市場出現了明顯的分化,金價創出歷史新高,更多海外定價的有色、能化等板塊品種也有所表現,而國內定價的黑色系品種大幅下跌。

我們認爲可以從四個角度出發,理解主要大宗商品的不同走勢。

第一,宏觀背景方面,國內新舊動能切換、全球制造業周期回暖、地緣不確定性等因素都在不同程度影響商品價格。

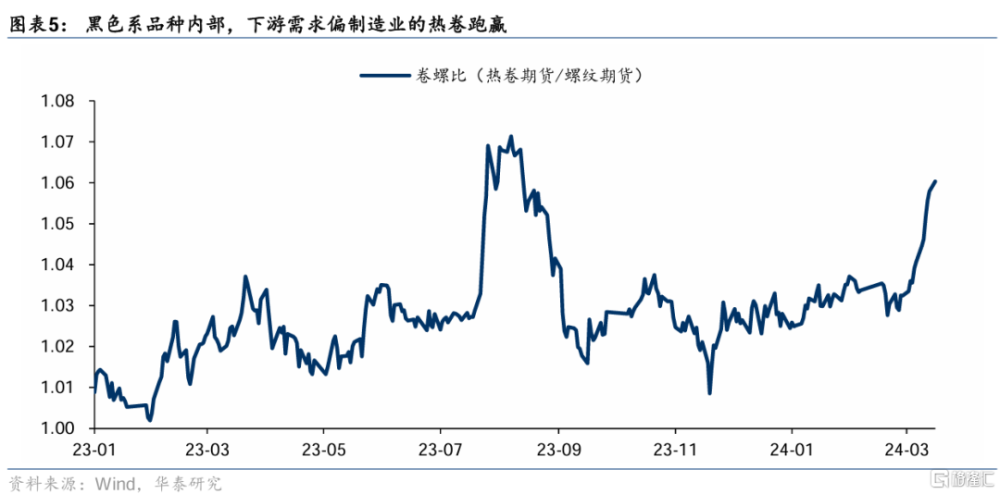

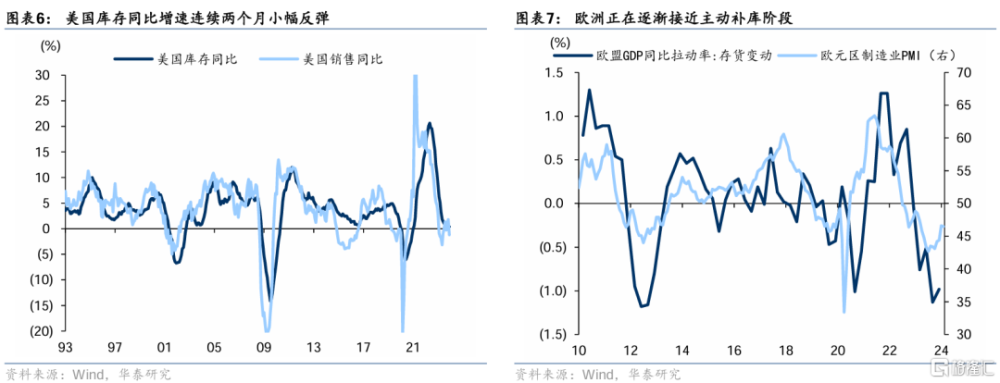

①國內方面,發展新質生產力凝聚共識,大規模設備更新和以舊換新或即將落地,而地產新房銷售仍然偏弱。體現在經濟數據上,1~2月固定資產投資增速房地產/基建/制造業固定資產投資同比增速分別爲-9.0%/6.3%/9.4%。黑色系品種內部,下遊需求偏制造業的熱卷,近期也相對需求偏地產基建的螺紋跑贏,雖然可能有一定季節性原因,也部分體現新舊動能切換對需求端的影響。

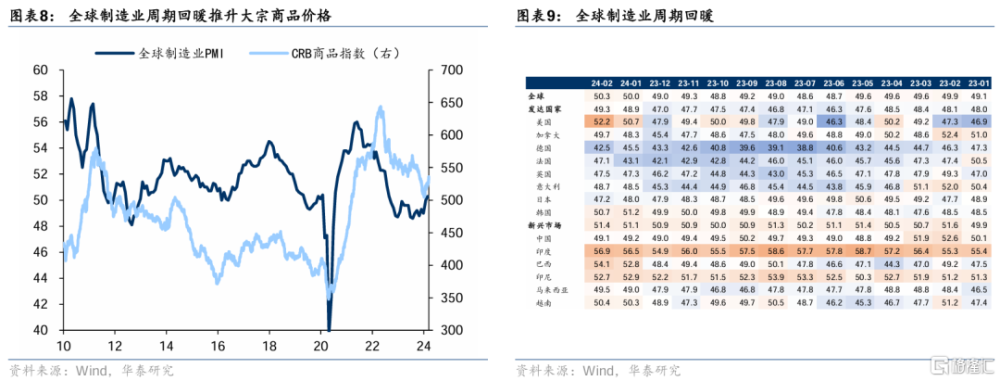

② 海外,歐美等經濟體在從2022H2开始持續去庫存,目前正在逐漸接近主動補庫階段,全球制造業周期回暖跡象明顯,有望一定程度拉動商品需求。美國庫存同比增速在2023年12月、2024年1月連續兩個月同比小幅反彈,大概率在2024H1正式進入主動補庫階段。全球制造業PMI在2024年1月回到榮枯线,並於2024年2月進一步升至50.3。經驗上看,全球制造業周期回暖有利於提振原材料需求,推升大宗商品價格。

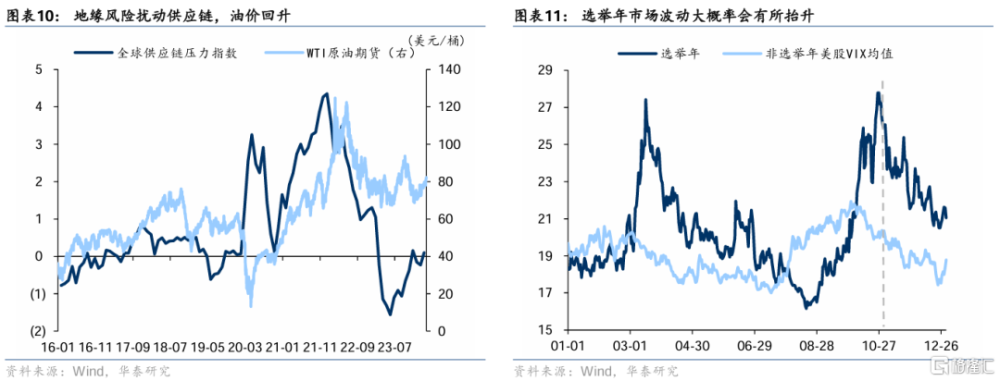

③地緣方面,全球大選年地緣擾動頻繁,無論是對部分商品供給、還是市場風險偏好都會產生衝擊。紅海事件持續擾動供應鏈,油價企穩回升。美國大選牽動市場,拜登和特朗普政見差異較大,未來市場環境具有較大的不確定性,市場波動大概率會有所擡升,利好黃金等避險資產。

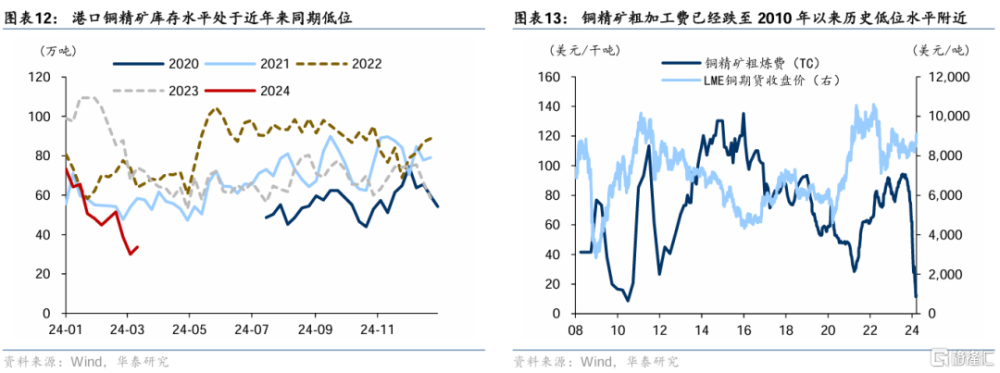

第二、部分商品供給側出現額外擾動。3 月 13 日,中國有色金屬工業協會於北京組織召开 " 銅冶煉企業座談會 ",就調整現有生產线檢修計劃及壓減生產負荷、新建產能推遲投運以及推遲達產達標時間等方面達成一致。2023年底,巴拿馬關閉了全球最大銅礦之一的Cobre銅礦,目前港口銅精礦庫存水平處於近年來同期低位,同時銅精礦粗加工費(TC)已經跌至2010年以來歷史低位水平附近,均表明銅的供給相對受限。

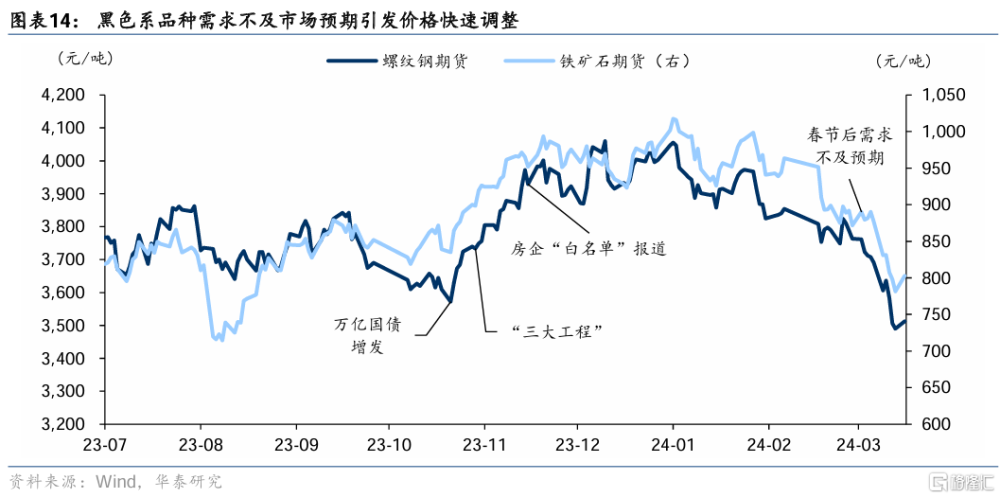

第三、資金行爲方面,黑色系品種從2023Q4的淡季炒預期→春節後的旺季交易現實,需求不及市場預期引發價格快速調整。

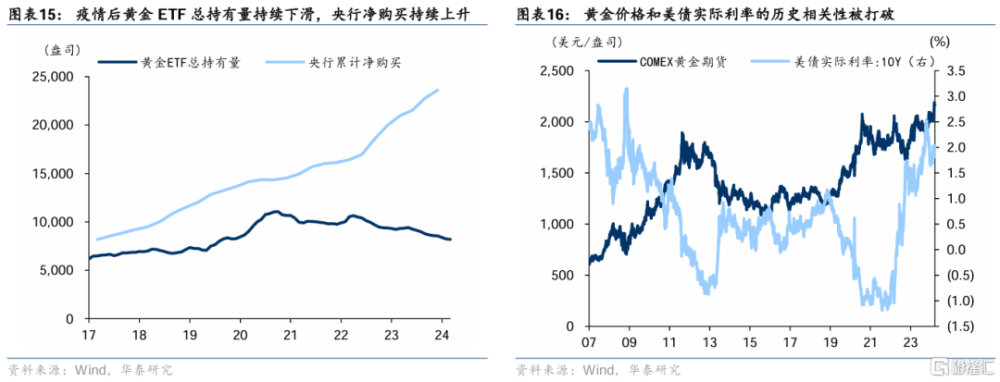

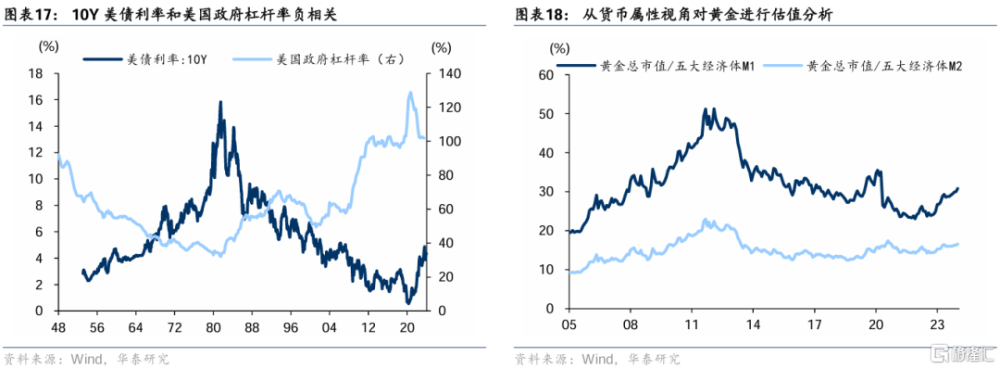

第四、定價邏輯方面,貨幣屬性對黃金價格的影響逐漸超越金融屬性。疫情後,更多反映黃金金融屬性需求的ETF總持有量持續下滑,而反映黃金貨幣屬性需求(儲備)的央行黃金累計淨購买持續上升。這種範式的轉變,直接導致了黃金價格和美債實際利率的歷史相關性被打破,出現了美債實際利率高位同時金價創歷史新高的情況。從貨幣屬性視角,我們嘗試對黃金進行估值分析,以黃金總市值/前五大經濟體(美國、中國、歐元區、日本、英國)法定貨幣作爲黃金估值的錨。截止2024年1月,黃金總市值/五大經濟體M1和黃金總市值/五大經濟體M2分別爲30.8%和16.6%,位於2005年以來的50%和80%分位左右。

後續展望方面,對於國內和海外定價的品種,我們也有兩個主要判斷:

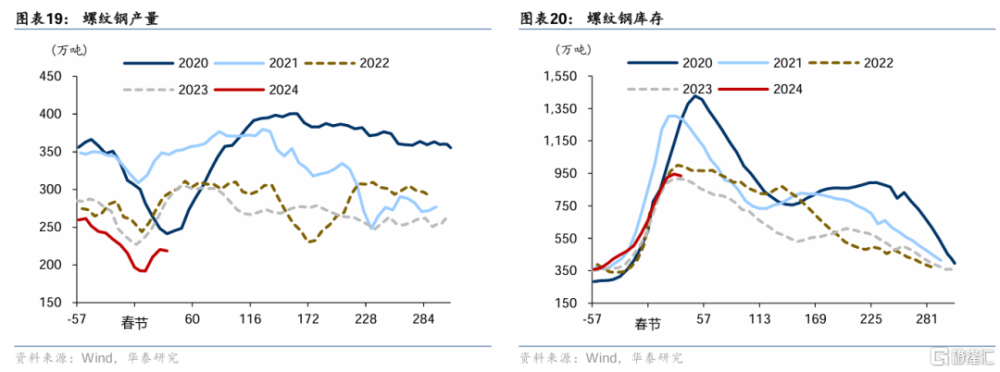

第一、黑色系價格大幅調整後,負反饋开始出現,部分鋼廠已經宣布減產甚至停產,空頭开始減倉,螺紋等品種可能逐漸進入築底階段,後續重點關注庫存何時开始去化。

第二、無論考慮供給側還是需求側衝擊的力度,對海外定價大宗品的價格影響可能都會低於2021~2022年期間。雖然我們認爲銅、油等商品可能仍在上漲趨勢中,不過從絕對價格水平來看,要突破2021~2022期間創造歷史高位的難度較大。2021~2022年期間,諸多大宗品價格大幅上漲,背景是海外央行MMT實驗+疫情導致全球供應鏈中斷+俄烏衝突影響。而如今雖然有全球制造業周期回暖,但是高利率環境下,需求可能相對受限。以美國爲例,雖然較高的薪資增速仍是基本盤,不過信用拖欠率上行等指標,仍充分表明高利率對需求的拖累。

啓示

1、美國2024Q2的通脹形勢可能逐漸轉爲核心商品溫和擡升+除住房外核心服務維持韌性+房租價格延續回落,不確定性進一步增加。美聯儲轉向降息的時間點可能較市場預期更晚,關注本周FOMC點陣圖指引。

2、美聯儲若遲遲不降息,對國內貨幣政策可能也會構成制約,國內降息的步伐可能也會面臨更多權衡和不確定性。

3、海外定價的部分大宗品價格的溫和上漲,或一定程度有助於國內“再通脹”環境,不過關鍵仍在於需求側能否有足夠拉動,關注三大工程、設備更新和以舊換新、特別國債等政策推進落地情況。

風險提示

1)美國通脹重新超預期。若美國通脹遲遲不見明顯緩解,可能導致美聯儲加息幅度超預期,引發全球風險資產回調;

2)地緣關系持續緊張。地緣衝突應歸於“影響重大但難於預判”一類,地緣局勢與外交斡旋瞬息萬變,只能做持續跟蹤和預案,而不能跟隨情緒做投資決策。

注:本文來自華泰證券2024年3月20日發布的《【華泰固收】大宗商品市場的“冰與火”》,報告分析師:張繼強 S0570518110002,陶冶 S0570522040001,何穎雯 S0570522090002

標題:華泰證券:大宗商品市場的“冰與火”

地址:https://www.iknowplus.com/post/91964.html