我們需要擔心日央行告別負利率么?

核心觀點:不太需要。日央行貨幣正常化、收緊流動性的影響將是系統性、長期性但也是緩慢漸進的,市場所擔心的Carry Trade的逆轉,在2022年日本外務省幹預日元匯率時已被不斷演練,難以構成顯著的流動性風險。日央行17年來首次“加息”,結束負利率、YCC轉QE、退出其他資產購买,但事後日本市場反饋有限。向前看,在日央行循序漸進地以QE→taper QE→回歸正利率&縮表退出緊縮貨幣政策的過程中,仍然可能存在不少外部不確定打斷進程。

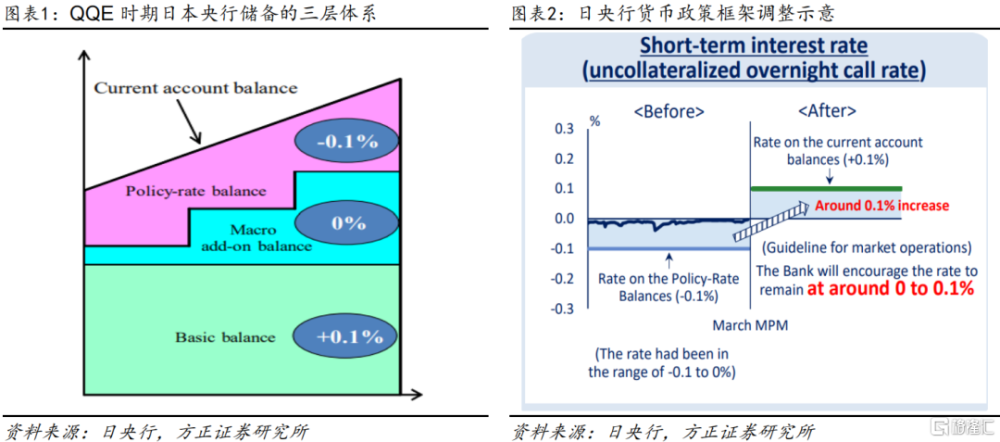

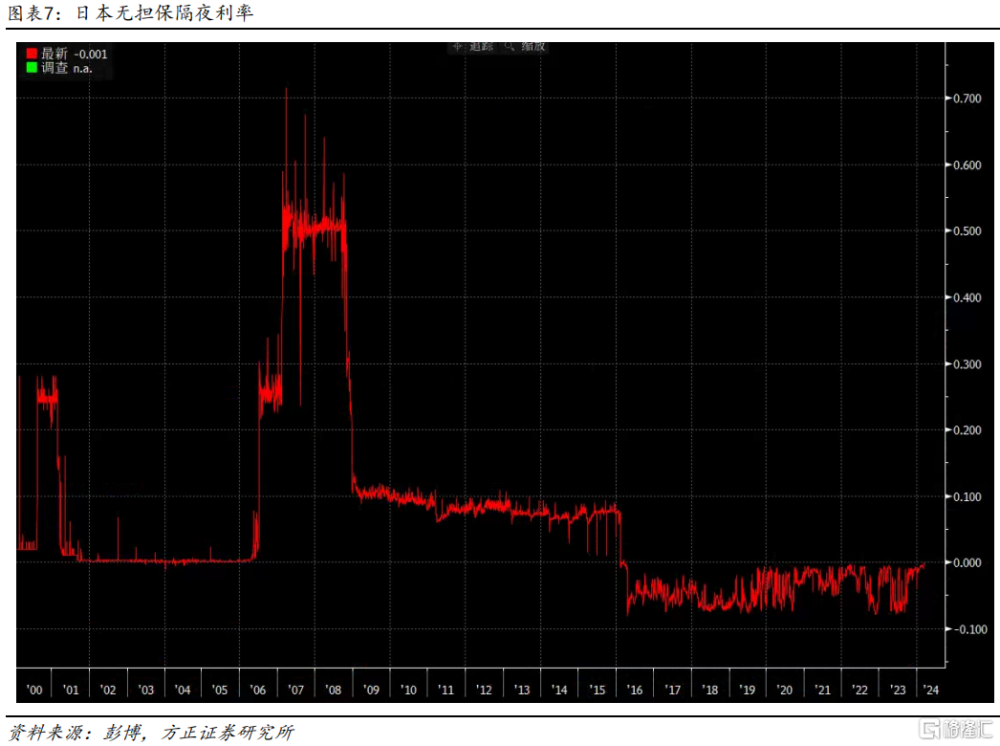

事件:日央行結束負利率、YCC轉QE、退出其他資產購买。①結束負利率:2016年,日央行开啓帶負利率的量化&質化寬松貨幣政策(Quantitative and Qualitative Monetary Easing with a Negative Interest Rate, QQE),並引入三層利率體系,分爲:①基本余額(Basic balance),即2015年所有未償還的日本央行經常账戶減去所需准備金的均值,該部分利率爲+0.1%,以防止個別銀行盈利承壓;②宏觀附加余額(Macro add-on balance),主要由金融機構滿足存款的准備金與日央行貸款支持計劃相關准備金構成,該部分利率爲0%;③政策利率余額(Policy rate balance),即任何超出前述①與②部分的存款余額,對應利率爲-0.1%。這一利率體系設計讓日本金融機構在面對冗余流動性時,都會選擇將其在銀行間市場上以[-0.1, 0]%的利率拆借給其他銀行,而非在日本央行負債端形成政策利率余額,賺取-0.1%的利息(等同於0.1%的罰息)。本次議息會議後,日央行以7-2投票決定調整貨幣政策框架,將金融機構在日央行存放的經常账戶余額(剔除法定准備金余額)利率設定爲0.1%,並鼓勵無擔保隔夜利率維持在[0, 0.1]%水平。②YCC轉QE:日央行以8-1投票決定維持當前的國債購买節奏(約6萬億日元/月),但在面臨日債利率飆升時將靈活反應(nimble response)。這是自2022年12月、2023年7月、2023年10月將YCC範圍由±0.25%擴大至±0.5%、±0.5%改爲參考區間、±1%設爲參考區間後,從官方層面宣布退出YCC,徹底轉爲傳統的QE政策。③退出其他資產購买:日央行宣布停止對ETFs與J-REITs的購买,並在1年內逐步減持並停止對商票、企業債的購买。

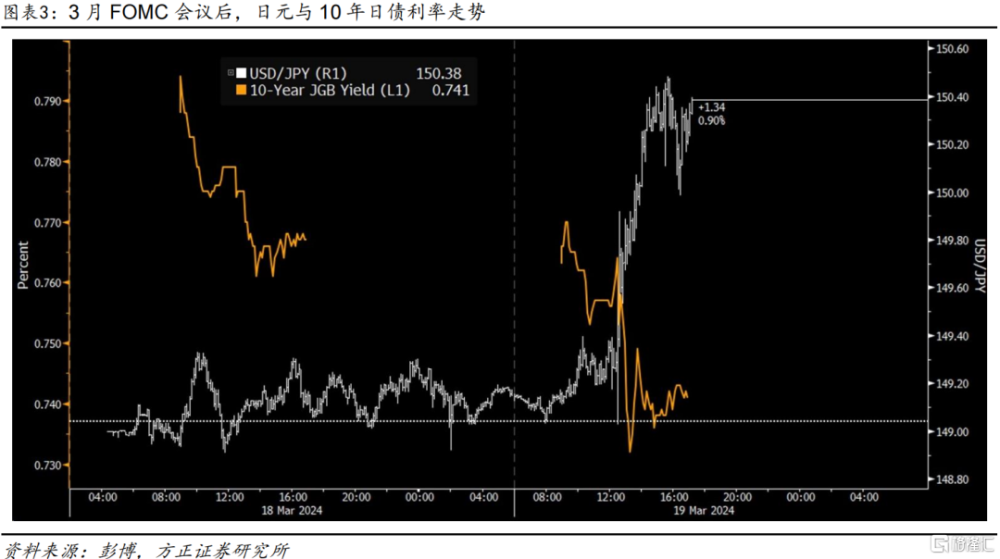

影響:雷聲大、雨點小。日央行17年以來的首次“加息”無疑是對日本經濟走出所謂“失落的30年”的一種肯定,告別QQE這一具極強裏程碑意義的議息會議也讓日央行再次站在資本市場的聚光燈下。但面臨流動性長期的、系統性的收緊,日本資本市場對此反應卻是:日經創下40000的歷史新高、日元突破150、10年日債利率小幅回落2bps至0.734%。我們認爲市場的鴿派解讀原因如下:①此前日本媒體已劇透了日央行可能在3月退出超寬松貨幣政策,市場對此已有預期;②日本3月“春鬥”初步結果較好,最大工會年薪漲幅+5.28%(去年+3.80%),意味着最初的輸入性通脹→廣泛通脹→消費改善已打通至工資層面,消費→工資內循環得以加固,進一步強化日央行退出超寬松貨幣政策的預期;③本次退出的YCC、停止ETFs與J-REITs購买在事前均已有足夠鋪墊,前者自2022年12月黑田東彥最後任期時已开始“提醒”市場,後者在2023年後已鮮有操作;④日央行本次表態偏鴿。結束負利率的決議並非9名委員全票通過,最鴿派的中村豐明和野口旭一在會議上投下了反對票。行長植田和男在講話中也表示,日央行不能100%確認已實現通脹目標。因此,3月日央行議息會議後,市場交易更多呈現出的是买完預期後的“賣事實”交易。

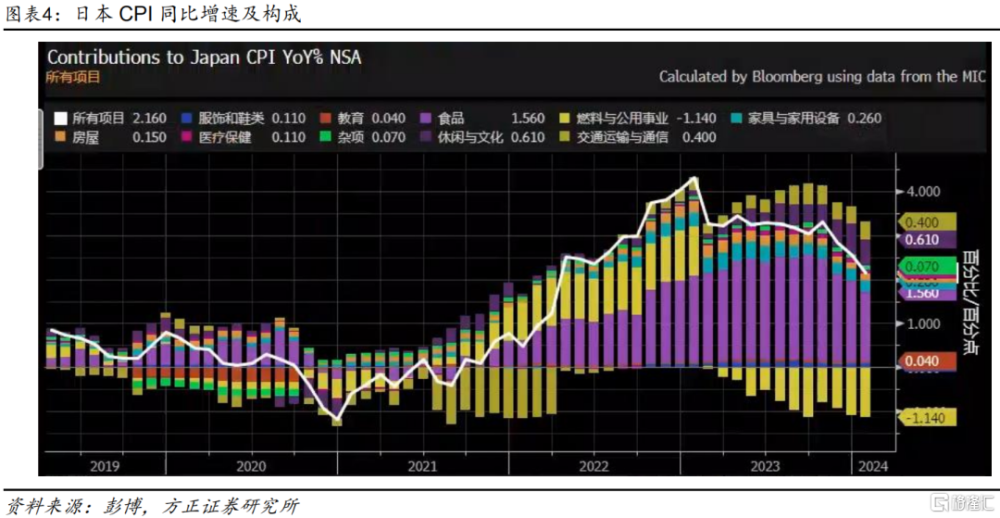

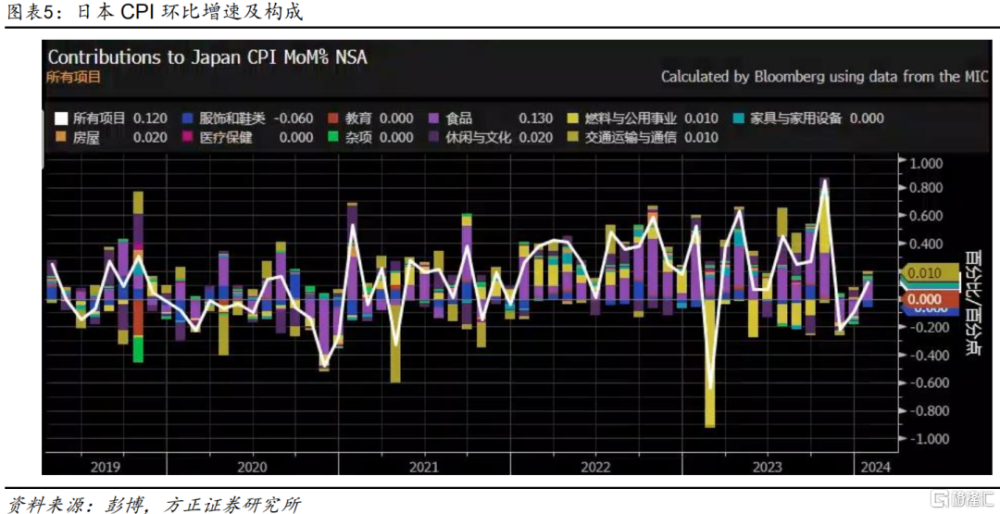

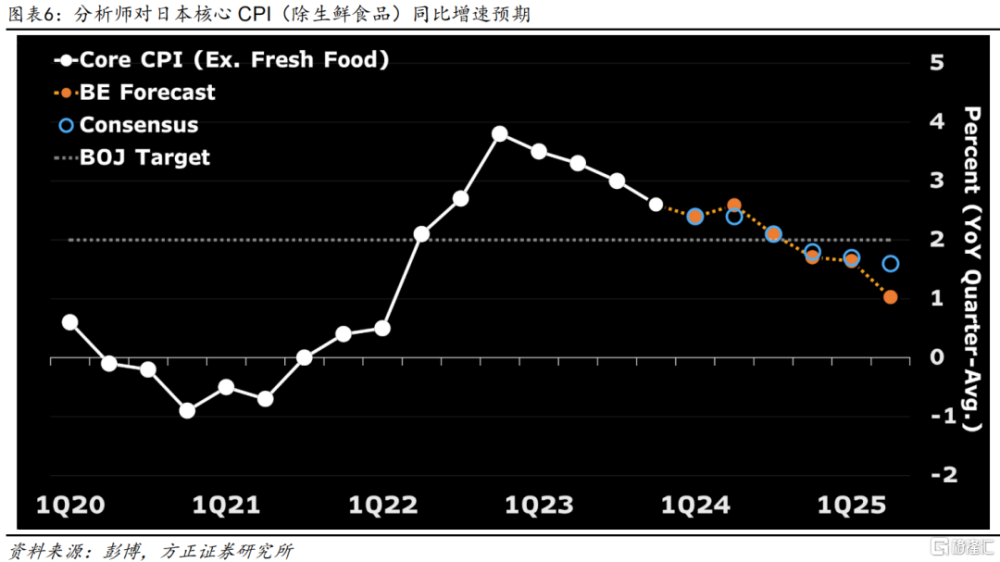

展望:由負到零利率易,由零利率到正利率難。本輪日央行退出QQE的宏觀背景主要分爲兩點:①長期看,多屆日本政府都在爲經濟重啓努力,尤其是安倍政府時期的“安倍三支箭”,爲日本經濟重啓夯實基礎,爲其重要的必要條件;②短期看,2022年以來,受俄烏衝突影響,日本經歷了與歐美類似的由食品與能源價格引發的輸入性通脹→通脹擴散→全面通脹。但與歐美“低通脹→高通脹”的變化不同,能源與食品價格的大漲讓日本由“通縮→通脹”,通脹目標意外實現,且“三月春鬥”帶動實際工資擡升,強化工資→通脹內循環,構成其退出QQE的充分條件。但向前看,日央行回歸正利率之路仍然道阻且長:①日央行尚不能100%確認通脹回升是否是“暫時”的,近期日本CPI環比出現過轉負、同比雖仍在2%以上但有所回落;②海外經濟體前景仍面臨較強的不確定性,日央行若效仿美聯儲,執行QE→taper QE→回歸正利率&縮表的操作,循序漸進地退出緊縮貨幣政策,難保中間不會出現意外打斷貨幣正常化進程(如2001年、2008年、2020年)並讓日央行重啓寬松貨幣政策,因此當前市場對日央行在10月再加息的舉措預期或過於樂觀。對全球與國內資本市場而言,如若日央行貨幣正常化未被外生性的事件衝擊打斷,則其收緊流動性的影響將是系統性、長期性但也是緩慢漸進的,市場所擔心的Carry Trade的逆轉,在2022年日本外務省幹預日元匯率時已被不斷演練,難以構成顯著的流動性風險。

風險提示:日本央行貨幣政策超預期;日本經濟超預期走弱;美聯儲降息節奏不及預期,海外流動性非线性收緊。

注:本文來自方正證券發布的《我們需要擔心日央行告別負利率么?——3月日央行議息會議點評》,報告分析師:蘆哲 S1220523120001,張佳煒 S1220523120005,韋禕

標題:我們需要擔心日央行告別負利率么?

地址:https://www.iknowplus.com/post/91592.html