日本加息,捅穿了兩個巨大市場

終於來了!

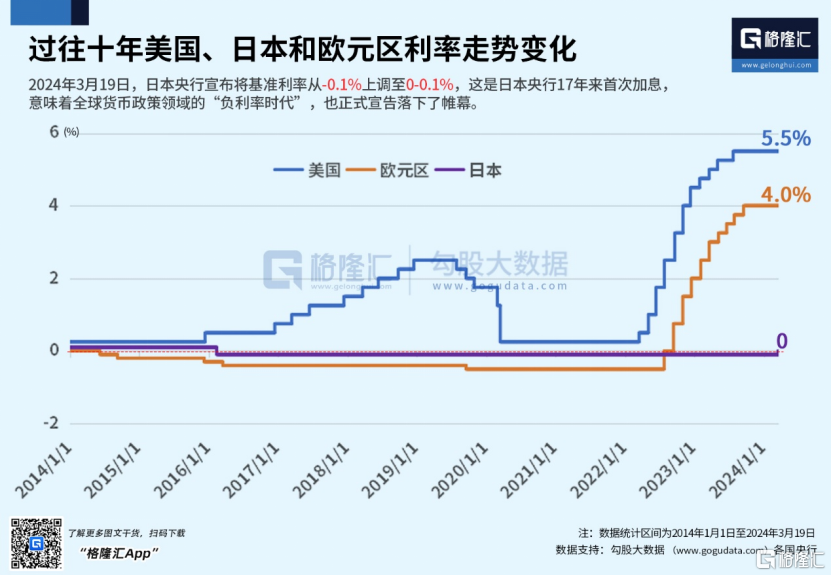

今天上午,日本央行正式宣布取消YCC政策,將基准利率從-0.1%上調至0-0.1%。

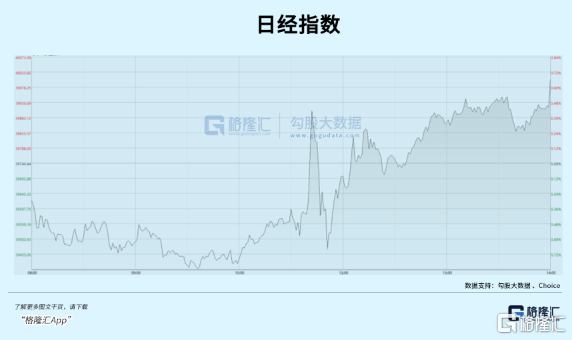

消息出來後,引起了短暫恐慌,日經指數跳水了8分鐘,然後立刻又漲回來。

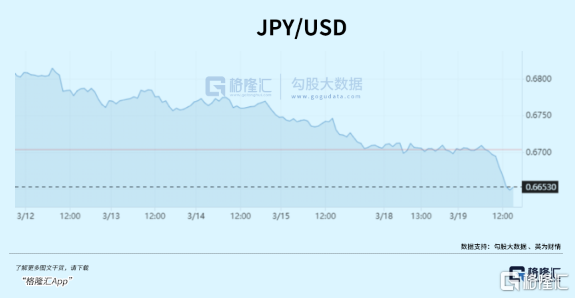

日元匯率則沒什么猶豫,美元兌日元短短5個小時漲了1個多點。

這說明市場對此是早有預期的。

經歷過上周的恐慌性回調後,日元貶值、資產打折、日股漲的邏輯,並沒有變。

這次日本加息,只是讓這個邏輯變得更加堅挺。

01

日元都去哪了?

日元是很特殊的貨幣。

其實之前就寫文章預測過,日本央行加息後,日元不僅不會升值,反而可能貶值更快。

緊接着引發連鎖反應,日本資產繼續“打折”,日本股市越發被低估、繼續漲。

當時很多人覺得我胡說,現在事實勝於雄辯。

這次再更深入聊聊。

最近20年,日本一直在瘋狂印鈔,且利率一直維持在超低水平。

這沒什么奇怪的,其他經濟體也在大量印鈔,貨幣總量都在飆升。

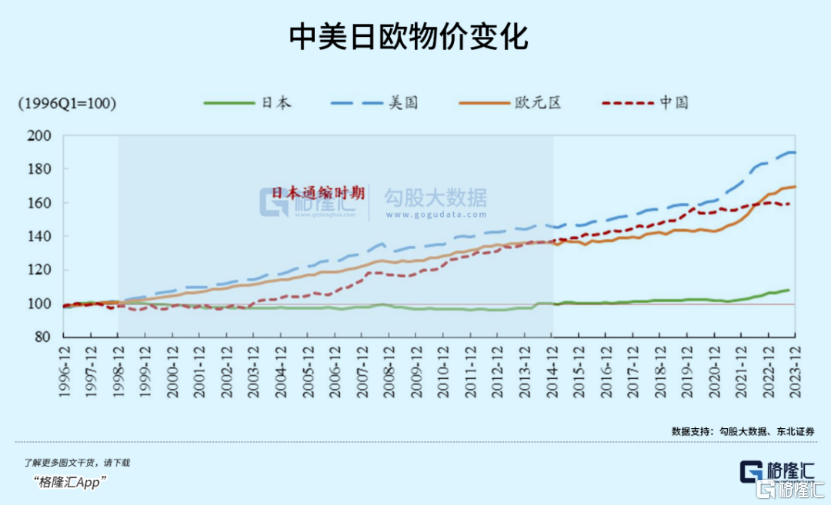

最重要的目的之一,就是擡高通脹率,避免陷入惡性通縮。

奇怪的是,中、美、歐印鈔,物價都有很明顯的上漲;只有日本,物價基本沒變。

按照最簡單的數學邏輯:商品價格=貨幣量/商品數量。

日本人口這些年變化不大,可以視爲商品數量基本不變。

既然商品價格也沒變,只能說明,流通在日本社會的貨幣總量也基本沒變。

那這么多年印的這么多日元,都去哪了?

股市,只是比較小的一方面。

外匯和投資海外資產,是大頭中的大頭。

我們先着重講外匯交易。

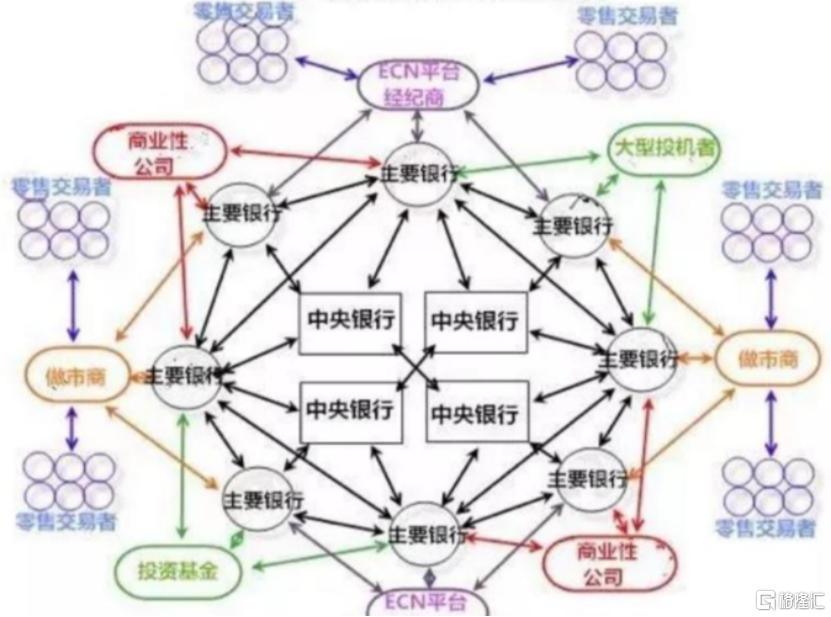

外匯,才是世界上最大的金融市場。2023年,全球日均外匯交易額是6.6萬億美元,比全球股市加起來還多幾十倍。

東京外匯市場,則是世界上最大的外匯市場,也是一個無形的市場。

參與者有五類:一是外匯專業銀行,即東京銀行;二是外匯指定銀行,指可以經營外匯業務的銀行,共340多家,其中日本國內銀行 243家,外國銀行99家;三是外匯經紀人8家;四是日本銀行;五是非銀行客戶,主要是企業法人、進出口企業商社、人壽財產保險公司、投資信托公司、信托銀行等。

之所以能有這么大的規模,最主要的是,可以全民參與。

日本,是個全民炒匯的國家。

日本外匯市場,創造了全世界35%-40%的零售外匯交易量,是一個能容納無限日元的超大容器。

這是一個散戶就能呼風喚雨的另類市場。

比如最著名的渡邊太太,指的就是掌管家庭財務的主婦們。她們就是通過0利率、甚至負利率拼命借出日元,再用這些錢买入其他高息的貨幣(尤其是美元),以此完成套利。

據日本銀行的資金循環數據調查:日本家庭資金投入外匯佔日元與外幣綜合結算的63%,遠比金融機構更強。

這種現象已經持續了十幾年,日本匯市的散戶們,居然成了全球外匯市場的主要力量。

其國內主要的幾家在线經紀商,DMM Securities、GMO Click、Invast Securities等,每家每月的交易量就能超過1萬億美元。

外匯市場的神祕組織:渡邊太太

外匯市場的神祕組織:渡邊太太

如此簡單的躺賺模式,如此巨大的套利貨幣池子,一旦日元加息,會發生什么顯而易見。

日元與其他貨幣的利差變小,尤其等到美元進入降息周期後,將直接導致渡邊太太們很難在繼續躺着賺錢,她們借貸日元的熱情將大幅下降,甚至還會爭先把日元還給銀行。

緊接着,日本銀行手裏的日元數量,將以難以想象的速度迅速暴增。

所以加息之後,日元不僅不會升值,反而可能貶值更快。

甚至,這還不是全部。

被捅破的巨大資金池,並不止匯市。

02

另一個巨大的池子

日本央行印的錢,可不只是給家庭主婦們套利去了。

那只是給國民的一個福利。

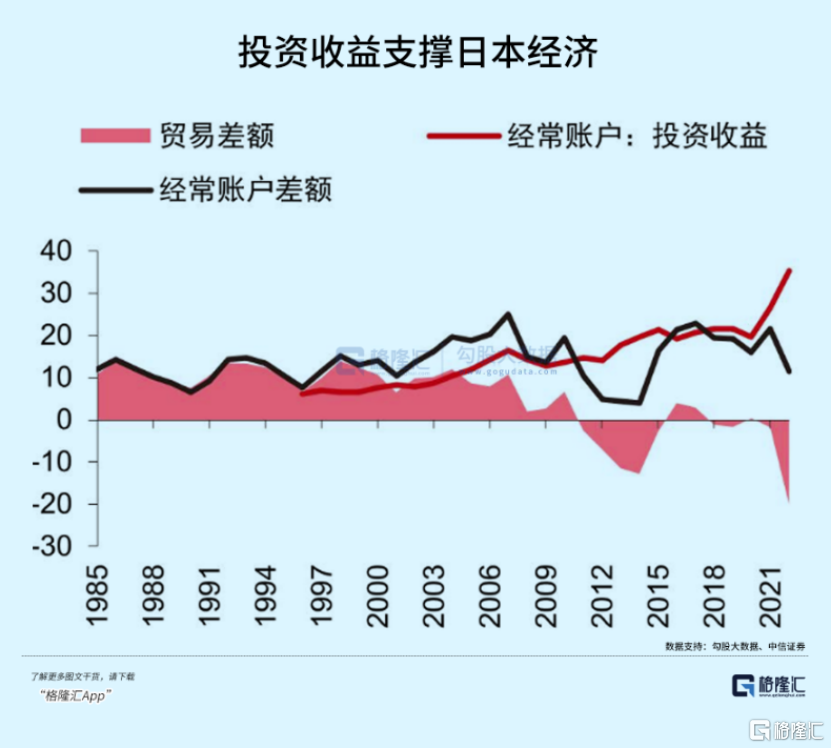

更重要的是,日本這些年堆積在海外的資產,早已是個恐怖的數字。

大家都知道,廣場協議後,日元瘋狂升值。

就當時的眼光來看,日本人並沒覺得這有什么不妥,只覺得非常爽。

日本人突然空前富裕,手中握着無數的真金白銀不知道該怎么花,只能全世界瘋狂燒錢、到處买买买,日本對外投資規模迅速躍居世界第一。

但他們买錯了方向。金錢被大量無意義浪費,沒有用在正確的地方。

當年,日本資本大量撤出實業、投身金融業和房地產業。

現在我們都知道,這個叫空心化。

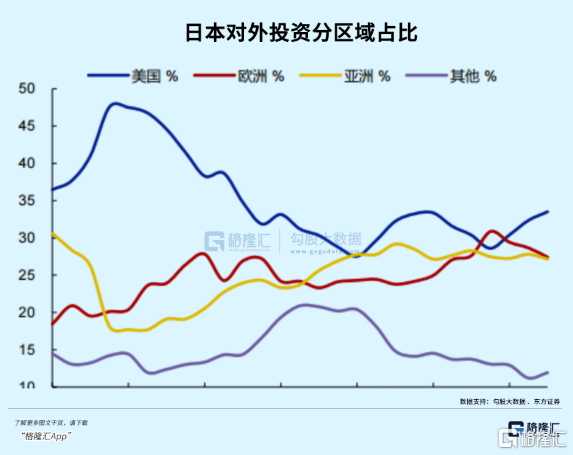

看日本當年對外投資比例,絕大部分資金都用於投資美國不動產,制造業轉移的亞洲地區反而遭到冷遇。

1985-1990年,日本企業總共進行了21起500億日元以上的巨型海外並購案,其中有18起的並購對象是美國公司。

日本當時买下了美國10%的不動產,並號稱要买下整個美國,這些交易最後當然都虧成狗了。

這個事件至今依然是日本經濟達到巔峰的標志,讓日本人民心中暗爽不已。

泡沫經濟破裂後,由於日本股市進入長達20年的熊市,日本人在國內的投資渠道銳減,只能繼續投資海外。

1996-2022年,日本對外投資規模翻了8倍,連續32年成爲“全球最大對外淨資產國”,也因此有“海外再造一個日本”的說法。

所有日本人都在瘋狂借錢,利用本幣自由兌換的機會,通過海外股票和外匯交易做資產全球配置,對衝國內資產縮水風險。

所謂失去的三十年,其實也是日本人在海外大賺的三十年。

這一套操作,不僅護住了國內的經濟基本盤,還幫助日本平穩度過了整個通縮周期。

投資海外是還在繼續投,但不是以前那種买法。

日本人也不是傻子,早就回過味來了。

他們不再只把眼光放在美國房地產和金融業,轉而更重視發展中國家的核心資產。

尤其在中國入世後,這個變化尤其明顯。

回憶下就能發現,過去二十年,有大量日企跑到中國投資。這兩年,他們又都撤回國了。

據日本財務省的數據,截至2022年底,日本海外淨資產達到2.82萬億美元,實際上的海外總資產在10萬億美元左右。

海外淨資產總額連續第5年攀升,連續第32年位居全球最大債權國。

海外龐大的淨資產意味着貨幣安全度更高,使得日元成爲國際公認的“避險資產”。

當日本以外出現較好的投資機會時,國際資本就大量借貸日元,再將投資收益轉換爲美元、歐元等資產;而當局部地區出現不可預測的風險事件時,則反過來操作,將外匯兌換成日元。

這類低風險套利行爲,在現代歷史上多次重演,從次貸危機到歐債危機再到英國脫歐引發的巨震,國際資金都會扎堆湧進日本。

比如,巴菲特买入日本股票的資金,就基本全是借的。

和匯市的性質類似,日元加息後,其海外現有的局面很難再繼續維持下去,大量日元會從國際市場回流到國內。

再加上匯市裏的海量貨幣,過去多年印的海量鈔票,將以前所未有的速度回到日本社會。

日本國內的流動性陡然增加,物價立刻就會加速上漲,貨幣加速貶值。

對日本政府而言,持有日元債務的成本實際上會降低,相當於賴掉一部分账。

但對日本民衆而言,他們該如何面對幾十年不曾經歷過的物價上漲周期呢?

03

尾聲

不管是許多年前的降息、還是現在的加息,日本央行的目的或許從來沒變過:讓日元貶值。

貨幣貶值,對整個日本經濟而言,是利遠大於弊的。

據日本大和證券估算:日元兌美元每貶值1日元,東京股票市場全部上市公司的利潤將增加1980億日元。

比如,日元兌美元每貶值1日元,豐田的利潤約增加480億日元,本田的利潤約增加100億日元,優衣庫的利潤約增加12億日元……

這還是不考慮任何變量的計算結果。

日元越便宜,日本貨就更便宜,銷量必然增加,實際利潤的數字,必然遠遠高於估算值。

還不止於此。

日元貶值後,以日元計價日本土地、房產乃至任何資產,都變得便宜了。

過去日本股市爲什么這么被外資看好?就是這個邏輯。

而現在,日本加息後,貨幣在短時間內加速貶值,就是在加強這個邏輯。

當然,這是有代價的。

日元貶值、流動性增加,勢必會擡高國民的生活成本,影響民生。

但這些,只能算是疥癬之疾,可以不必從源頭去解決,替代手法有很多。

比如:直接發錢。

從去年开始,日本政府就要求國內企業大幅漲薪。

3月15日,日本工會總聯合會宣布,對工會加薪要求的企業方面答復爲平均每月漲薪16469日元,漲薪幅度5.28%,遠超去年的3.8%。

這也是自1991年以來的最大漲幅。

同時,還推行能源補貼政策,如對每升汽油補貼42日元,對每家的電費也進行補貼。

這些舉措,都是爲了對衝日元貶值對居民生活的負面影響。

很明顯,減輕債務壓力、促進經濟增長的誘惑力實在太大了,代價不過是“區區”匯率而已。

這是一顆毒藥丸,但至少現在很甜。(全文完)

標題:日本加息,捅穿了兩個巨大市場

地址:https://www.iknowplus.com/post/91372.html