申萬宏源:油價上行推動美國通脹略超預期

主要內容

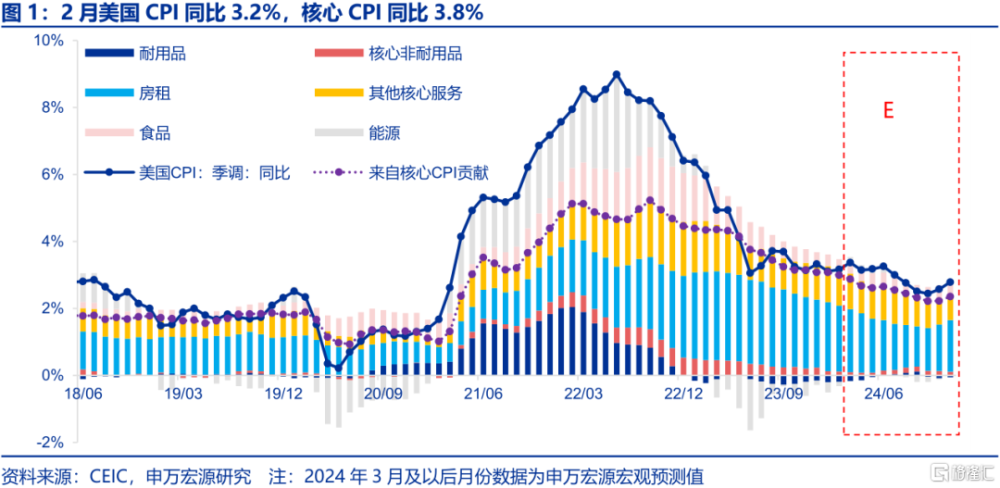

當地時間3月12日美國勞工局公布的2月美國CPI同比3.2%(季調,下同),環比0.4%,略超市場預期強勁。CPI同比貢獻結構之中能源貢獻提升0.2個百分點,房租回落0.1個百分點,可見本月CPI同比從上月的3.1%回升主要爲能源分項推動(環比亦走強),且我們也觀察到在油價的帶動下,部分核心通脹分項(交運服務、核心非耐用品)環比角度也出現反彈,可見2月美國通脹走強的根源可能來自於油價傳導。

2月全球油價上行帶動美國CPI超預期。2月美國能源CPI環比2.3%,同比-1.7%,主要體現2月以來全球油價繼續年初以來的反彈趨勢(WTI油價上漲4.2%),一方面需求側美國服務消費不弱,另一方面反映OPEC+減產影響,指向美國能源通脹短期內仍可能小幅升溫,因而核心非耐用品通脹(服飾等)可能具備較強韌性,不僅如此,核心服務中的交運服務在2月環比也加速至1.4%,同樣受到油價傳導影響。

耐用品通脹環比降幅收窄,但2024年走勢或仍較弱。2月美國耐用品CPI環比-0.1%,上月-0.5%,降幅出現收窄,主要受二手車通脹環比小幅上行影響,但一方面,去年9月以來Manheim二手車價格指數穩步回落,意味着美國耐用品通脹的主要組成部分——車輛通脹可能再度出現降溫。另一方面,驅動商品通脹的最核心因素是供需缺口,而今年美國居民商品消費可能放緩,但工業生產在補庫存動力引導下卻不弱,指向美國耐用品通脹年內可能維持在一個較弱的區間。

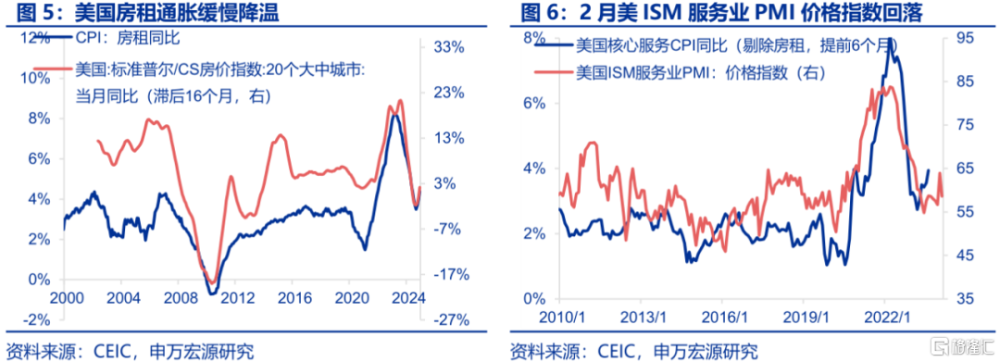

房租通脹環比降溫,核心非房租通脹兩極分化。1)首先,2月美國房租通脹(rent of shelter)同比5.8%,環比0.4%,較上月降溫,但該環比水平仍稱不上弱。過去半年美國房租通脹走勢始終略強於市場預期,其背後可能存在房租價格傳導等因素擾動;2)2月美國核心非房租服務通脹對CPI同比貢獻1.1%,持平上月。但是,其內部卻呈現兩極分化,體現在醫療服務環比下降至-0.1%,但和油價相關的交運服務環比卻出現加速,前者或體現的是美國居民薪資增速的回落。市場一度較爲擔心美國核心服務通脹(剔除房租)可能出現反彈,但最新一期美國ISM服務業PMI價格指數出現大幅回落,指向在美國收入——消費降溫的大環境下,決定部分服務通脹的就業市場亦難獨善其身。

我們維持前三季度美國CPI同比回落,但四季度可能出現反彈的觀點,全年美國CPI同比預期平均在2.9%左右。若剔除油價這一因素影響,在美國2024年個人繳稅支出增加/財政個稅收入增長的背景下,今年美國居民收入增速必然比去年低一個台階,這將逐步反映在美國消費上,再疊加美國房租通脹逐步回落(雖然可能較慢),美國CPI通脹在四季度之前仍可能維持穩步回落態勢。但是,四季度可能會再度出現房租通脹的復蘇,加上美國長期通脹仍然較高(5年期通脹預期處於2.9%的水平),美國整體通脹水平可能出現反彈。

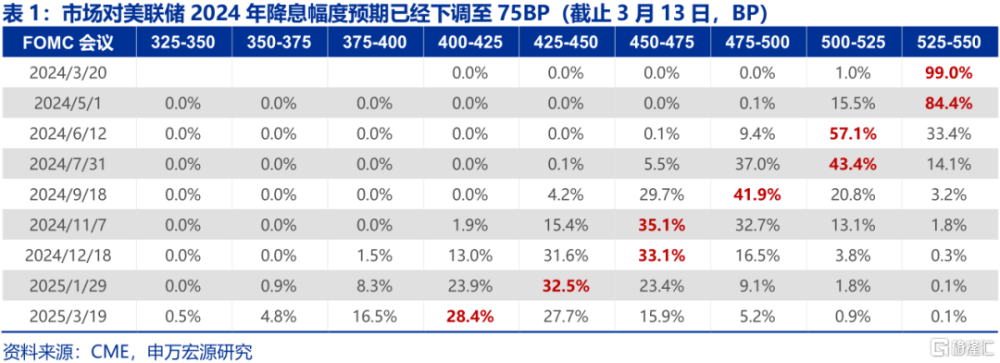

2月美國通脹數據對美聯儲降息決策影響有限。值得注意的是,在超市場預期強勁的2月美國CPI數據公布之後,10Y美債利率、美元指數隨之上行,但由於未來耐用品通脹(居民消費走弱等)、剔除油價影響的服務通脹(薪資增速放緩)方向仍將降溫,從降息預期來看此次數據影響可能較小,目前市場前期對美聯儲過於樂觀的降息預期已經基本回調,目前至6月降息,全年降息75BP的組合,和我們判斷相近(美國經濟在制造業、地產改善等因素支撐下,“衰退式”大幅降息的概率不大)。

風險提示:美聯儲緊縮力度超預期。

以下爲正文

當地時間3月12日美國勞工局公布的2月美國CPI同比3.2%(季調,下同),環比0.4%,略超市場預期強勁,亦略超我們預期。CPI同比貢獻結構之中能源貢獻提升0.2個百分點,房租回落0.1個百分點,可見本月CPI同比從上月的3.1%回升主要爲能源分項推動(環比亦走強),且我們也觀察到在油價的帶動下,部分核心通脹分項(交運服務、核心非耐用品)環比角度也出現反彈,可見2月美國通脹走強的根源可能來自於油價傳導。

一、2月全球油價上行帶動美國CPI超預期

2月美國能源CPI環比2.3%,同比-1.7%,主要體現2月以來全球油價繼續年初以來的反彈趨勢(WTI油價上漲4.2%),一方面需求側美國服務消費不弱,另一方面反映OPEC+減產影響,指向美國能源通脹短期內仍可能小幅升溫,因而核心非耐用品通脹(服飾等)可能具備較強韌性,不僅如此,核心服務中的交運服務在2月環比也加速至1.4%,同樣受到油價傳導影響。

二、耐用品通脹環比降幅收窄,但2024年走勢或仍較弱

2月美國耐用品CPI環比-0.1%,上月-0.5%,降幅出現收窄,主要受二手車通脹環比小幅上行影響。但首先,去年9月以來Manheim二手車價格指數穩步回落,意味着美國耐用品通脹的主要組成部分——車輛通脹可能再度出現降溫。另一方面,驅動商品通脹的最核心因素是供需缺口,而今年美國居民商品消費可能放緩,但工業生產在補庫存動力引導下卻不弱,指向美國耐用品通脹年內可能維持在一個較弱的區間。

三、房租通脹環比降溫,核心非房租通脹兩極分化

首先,2月美國房租通脹(rent of shelter)同比5.8%,環比0.4%,較上月降溫,但該環比水平仍稱不上弱。過去半年美國房租通脹走勢始終略強於市場預期,其背後可能存在房租價格傳導等因素擾動。

2月美國核心非房租服務通脹對CPI同比貢獻1.1%,持平上月。但是,其內部卻呈現兩極分化,體現在醫療服務環比下降至-0.1%,但和油價相關的交運服務環比卻出現加速,前者或體現的是美國居民薪資增速的回落。市場一度較爲擔心美國核心服務通脹(剔除房租)可能出現反彈,但最新一期美國ISM服務業PMI價格指數出現大幅回落,指向在美國收入——消費降溫的大環境下,決定部分服務通脹的就業市場亦難獨善其身。

四、2月美國通脹數據對美聯儲降息決策影響有限

我們維持前三季度美國CPI同比回落,但四季度可能出現反彈的觀點,全年美國CPI同比預期平均在2.9%左右。若剔除油價這一因素影響,在美國2024年個人繳稅支出增加/財政個稅收入增長的背景下,今年美國居民收入增速必然比去年低一個台階,這將逐步反映在美國消費上,再疊加美國房租通脹逐步回落(雖然可能較慢),美國CPI通脹在四季度之前仍可能維持穩步回落態勢。但是,2024年四季度可能會再度出現房租通脹的復蘇,加上美國長期通脹仍然較高(5年期通脹預期處於2.9%的水平),美國整體通脹水平可能出現反彈。

2月美國通脹數據對美聯儲降息決策影響有限。值得注意的是,在超市場預期強勁的2月美國CPI數據公布之後,10Y美債利率、美元指數隨之上行,但由於未來耐用品通脹(居民消費走弱等)、剔除油價影響的服務通脹(薪資增速放緩)方向仍將降溫,從降息預期來看此次數據影響可能較小,目前市場前期對美聯儲過於樂觀的降息預期已經基本回調,目前至6月降息,全年降息75BP的組合,和我們判斷相近(美國經濟在制造業、地產改善等因素支撐下,“衰退式”大幅降息的概率不大)。

風險提示:美聯儲緊縮力度超預期。

注:本內容節選自申萬宏源宏觀於2024年3月13日發布的研究報告:《油價上行推動美國通脹略超預期——2月美國CPI數據點評》,證券分析師:王茂宇 王勝

標題:申萬宏源:油價上行推動美國通脹略超預期

地址:https://www.iknowplus.com/post/89282.html