3月展望,“股債蹺蹺板”重現?

摘要

2月,海外市場繼續“高歌猛進”、美歐日股指屢創新高;國內市場情緒明顯改善,“股債雙牛”行情再現。海外新高背後的“分化”、“股債蹺蹺板”會否重現?本文分析,可供參考。

熱點思考:3月展望,“股債蹺蹺板”重現?

一、2月海外市場主线?經濟韌性疊加AI行情,美歐日股指均創歷史新高

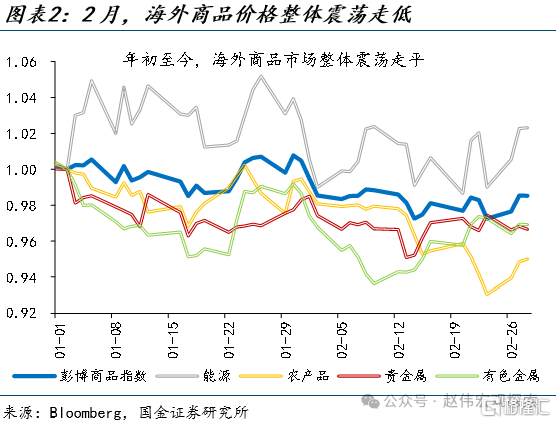

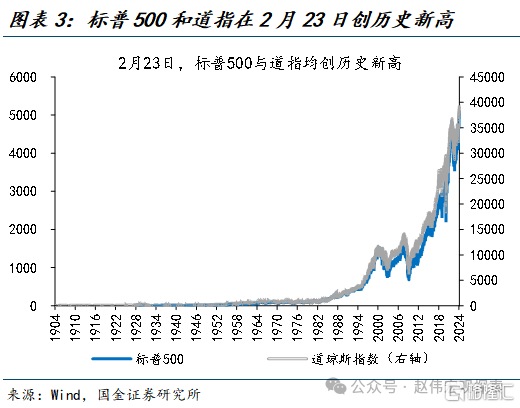

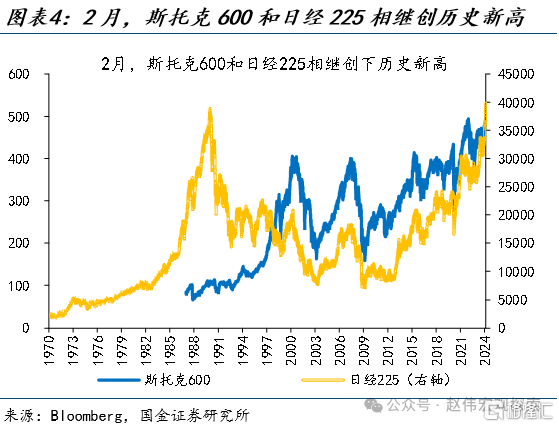

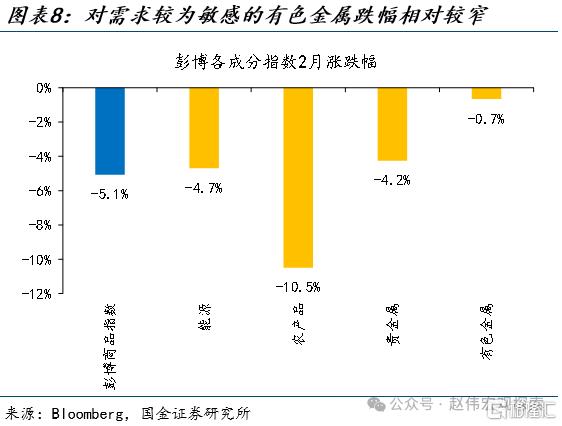

2月美債收益率反彈,商品價格震蕩走弱,但權益市場對分母端衝擊卻“鈍感力”十足,美歐日股市不斷刷新歷史新高。2月,10Y美債利率上行26bp至4.25%,對商品價格形成壓制、彭博商品指數震蕩走低5.1%。但權益市場卻未受衝擊,2月23日,標普500、道指、斯托克600均創歷史新高;日經225更是全月大漲10.0%、不斷刷新歷史新高。

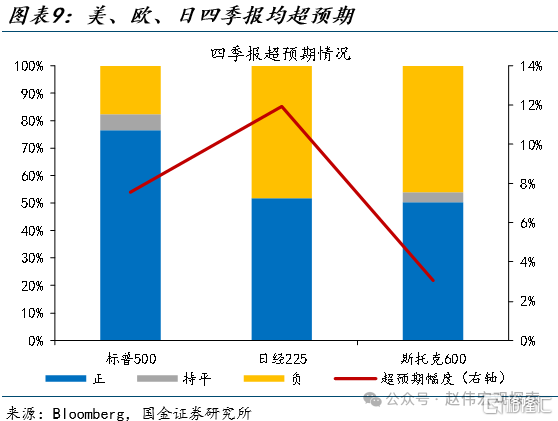

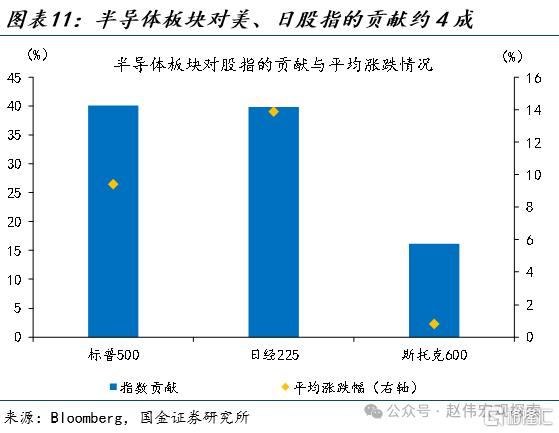

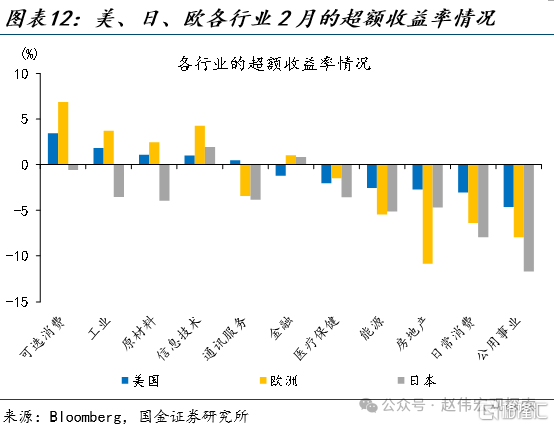

經濟的韌性或是海外交易的主线邏輯,AI行情則是本輪海外股指上漲的主要支撐。2月以來,海外經濟明顯走強,降息預期的後移、股市周期板塊的超漲、需求敏感型商品的相對走強均是對此的反映。與此同時,OpenAI新推出的SORA與大超預期的英偉達季報,也點燃了市場對AI的“熱情”,半導體板塊貢獻了標普500、日經225在2月漲幅的四成。

二、2月國內市場焦點?資本市場流動性改善,“股債雙牛”行情再現

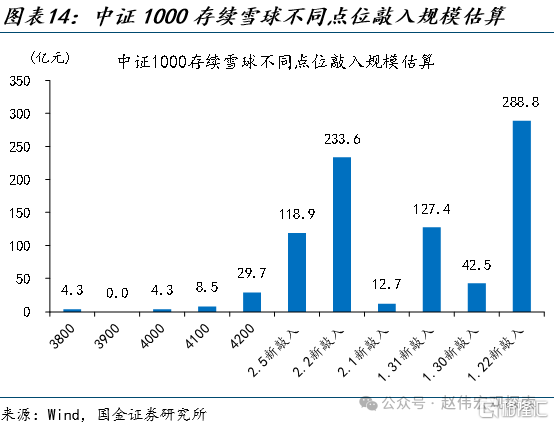

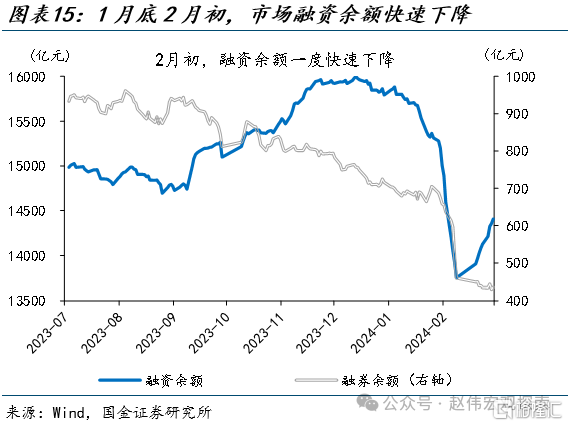

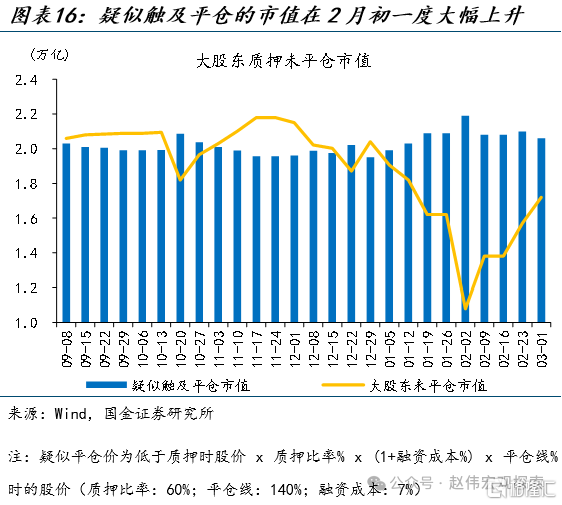

2月初,在“雪球”敲入、融資平倉、質押平倉等流動性衝擊下,國內股指一度大幅下行、在2月5日觸及近5年新低。1)1月22日至2月5日,“雪球”集中敲入約2000億;2)1月29日-2月5日,市場融資余額快速下降了1500億;3)以質押率60%和平倉线140%進行估算,截至2月2日,大股東疑似觸及平倉市值較12月底增加約2400億。

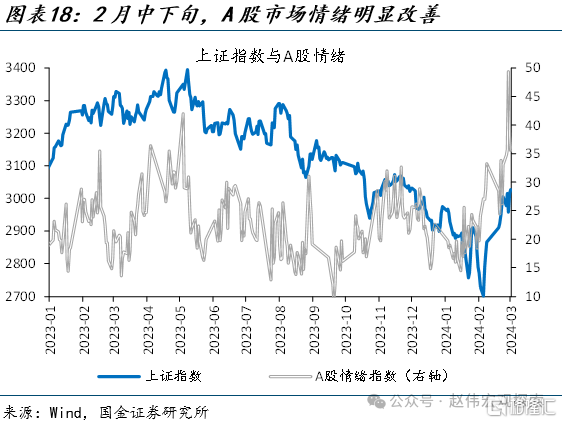

隨着流動性風險緩和,權益市場情緒明顯改善;“股債蹺蹺板”卻並未出現,債市收益率繼續下行、創近20年來新低。2月6日以來,在監管改革與降息等利好下,市場情緒逐步回暖、A股情緒指數由27.1升至38.2,A股开啓一輪修復行情。而在流動性環境的邊際轉松的帶動下,國債收益率仍延續下行:10Y國債收益率下行9.5bp、創近20年新低。

三、3月市場如何演繹?海外股市行情或走向分化,國內“股債蹺蹺板”有望重現

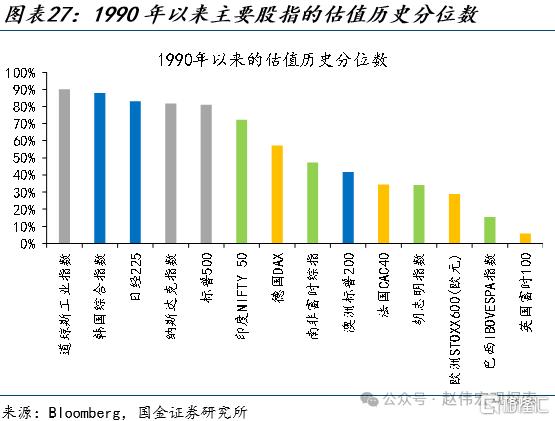

海外市場,分母端短期的高位震蕩,或帶來美股上行動能減弱,而上行基礎更爲“堅實”的日歐市場行情或有望延續。當下,美股估值已至相對高位,短期經濟韌性與通脹粘性或驅動美債收益率繼續攀高,以信息技術、工業等爲代表的高估值板塊波動或將加劇。區別於美股,日、歐股市上行基礎更爲“堅實”、估值也更“合理”,行情或有望得以延續。

國內市場,基本面預期改善、風險偏好擡升與長线資金的支撐,或將助力A股的修復,“股債蹺蹺板”或將重現。隨着基本面築底改善、流動性風險相繼釋放,股市的利多因素正在累積。而債市方面,當前收益率已與資金利率明顯背離。政府債券發行節奏對資金面的潛在擾動,股市預期改善後、前期“擁擠”機構行爲的調整,或將放大債市的波動。

風險提示

俄烏衝突再起波瀾;大宗商品價格反彈;美歐工資增速放緩不達預期

報告正文

熱點思考:3月展望,“股債蹺蹺板”重現?

2月,海外市場繼續“高歌猛進”、美歐日股指屢創新高;國內市場情緒明顯改善,“股債雙牛”行情再現。海外新高背後的“分化”、“股債蹺蹺板”會否重現?本文分析,供參考。

一、2月海外市場主线?經濟韌性疊加AI行情,美歐日股指均創歷史新高

2月美債收益率反彈,商品價格震蕩走弱,但權益市場對分母端衝擊卻“鈍感力”十足,美歐日股市不斷刷新歷史新高。2月1日-2月29日,10年期、2年期美債收益率分別上行26bp、37bp至4.25%和4.64%。美債收益率的上行,對商品價格形成壓制,彭博商品指數震蕩走低5.1%;但權益市場卻未受衝擊,反而“逆勢上行”。2月23日,標普500、道指、斯托克600分別上漲5.0%、2.6%、2.4%,均創歷史新高;日經225更是一路大漲10.0%,在3月1日一度逼近40000點、不斷刷新歷史新高。

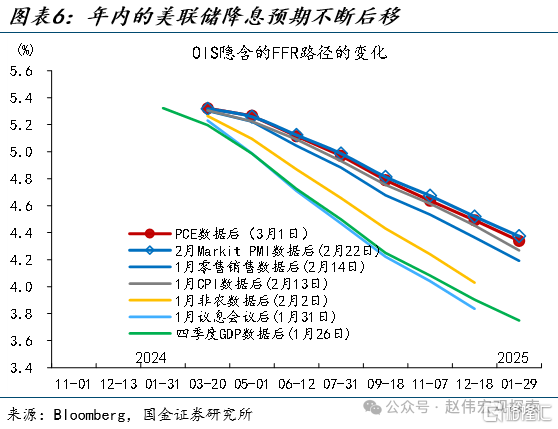

經濟的韌性或是近期海外交易的主线邏輯;股市周期板塊的超漲、需求敏感型商品的相對走強均是對此的反映。2月以來,美國、歐元區、日本的花旗經濟意外指數分別上行14.9、38.4和7.8,制造業PMI也均超市場預期。強勁的經濟數據,在市場層面亦有反映:1)債券市場,PMI、非農、CPI等數據導致市場降息預期不斷後移,推動了債市收益率的上行;2)股票市場,美國、歐洲的周期板塊均相對防御板塊走強;3)商品市場,銅金比上行,商品屬性更強的有色金屬微跌0.7%、表現強於大跌4.2%的貴金屬。

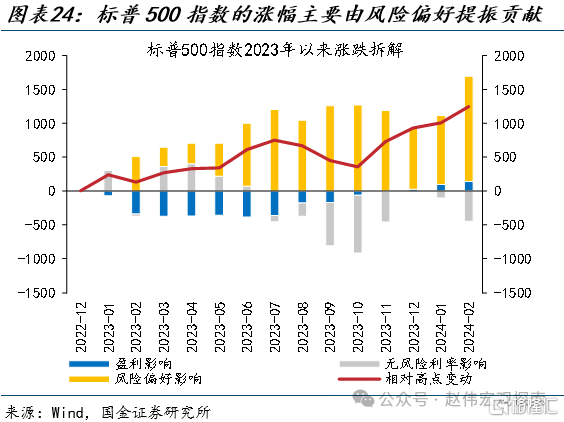

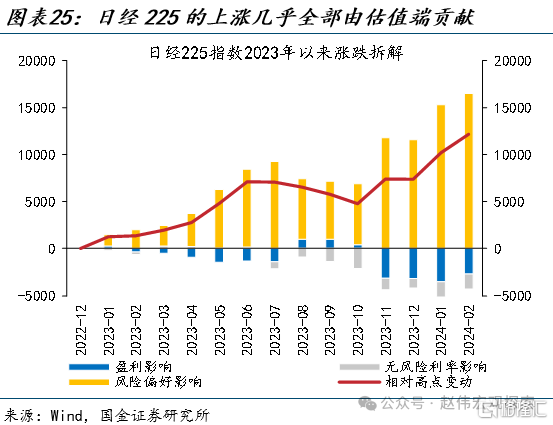

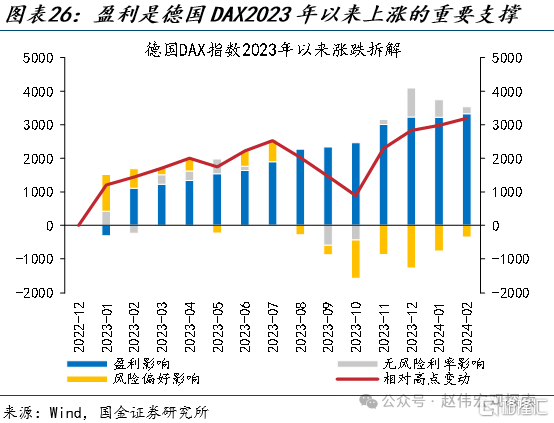

而亮眼財報數據驅動的AI行情,則是本輪海外股指上漲的主要支撐,美日市場尤爲明顯。2月公布的海外四季報集體超預期,標普500、日經225、斯托克600盈利超預期幅度分別爲7.6%、11.9%和3.0%。同時,OpenAI新推出的SORA與大超預期的英偉達季報,更是點燃了市場對AI的“熱情”,美國AAII投資者情緒快速上行。AI行情對美、日股市的推升最爲顯著,半導體板塊分別貢獻了標普500、日經225在2月漲幅的40.1%、39.8%。

二、2月國內市場焦點?資本市場流動性改善,“股債雙牛”行情再現

2月初,在“雪球”、融資平倉、質押平倉等流動性衝擊下,國內股指一度大幅下行,在2月5日觸及近5年新低。1)2023年8月以來,2年前發行的雪球陸續到期 ,導致IC和IM合約貼水持續擴大[1]。2)1月29日以來,融資余額從1.53萬億元开始明顯下降,2月2日單周下降714.5億元,2月8日單周下降847.6億元,下降比例分別達到此前存量余額的4.7%和5.8%。3)以質押率60%和平倉线140%進行估算,截至2月2日,大股東疑似觸及平倉市值一度較12月底大幅增加2401億至2.2萬億。

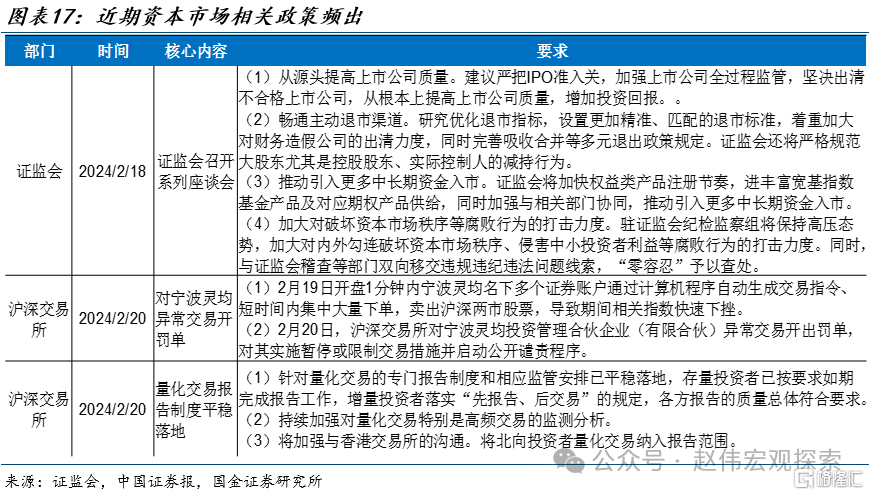

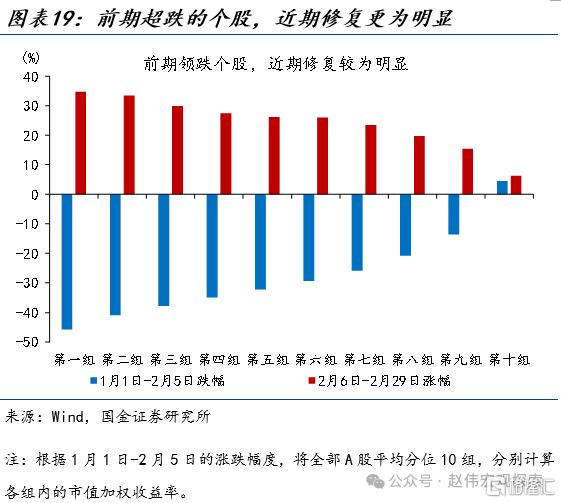

隨着流動性風險緩和,在降息、監管改革等利好推動下,權益市場情緒明顯改善。2月6日以來,隨着流動性風險的集中釋放,市場情緒逐步回暖;在證監會監管改革與降准降息的利好刺激下,A股开啓了一輪修復行情。2月6日以來,A股情緒指數由27.1大幅上升至38.2、一度觸及2023年5月以來新高。前期超跌的個股,近期修復尤爲明顯;1月1日-2月5日跌幅前10%的個股,2月6日以來平均漲幅高達34.8%。

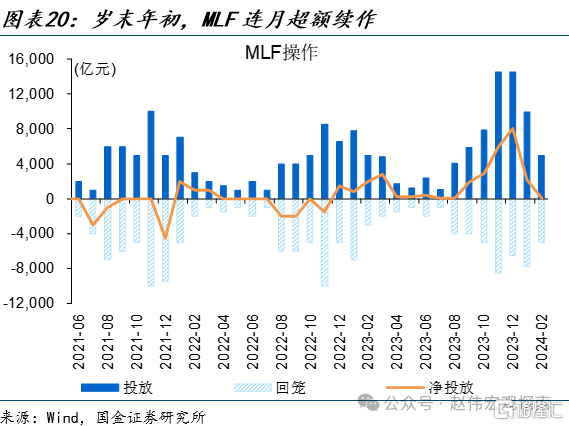

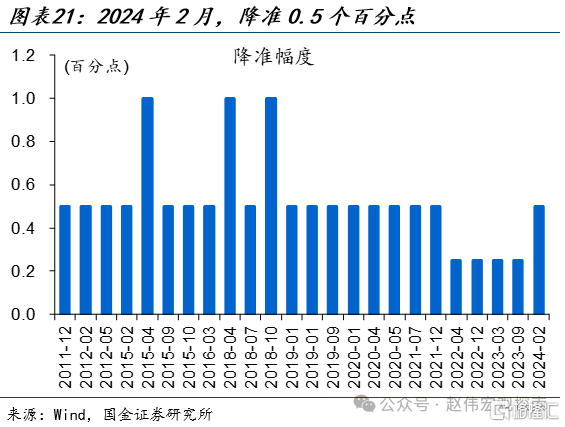

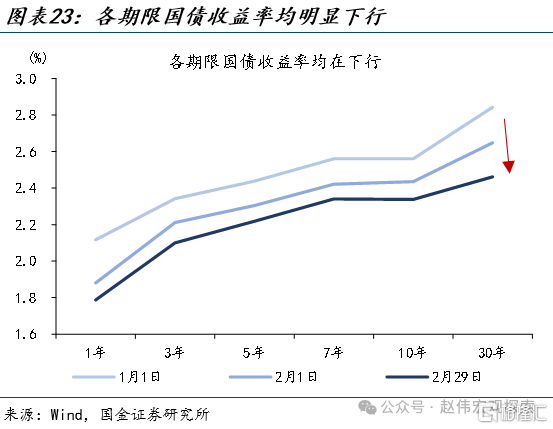

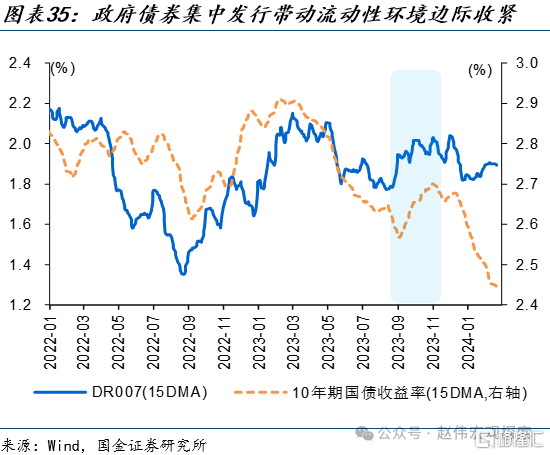

然而,“股債蹺蹺板”卻並未出現;在流動性環境的邊際轉松的帶動下,債市收益率強勢下行、創近20年來新低。年底,央行加碼公开市場操作呵護歲末流動性,疊加財政存款淨投放超9200億元,流動性環境明顯“轉松”,資金利率平穩“跨年”。年初央行延續MLF超額續作,並於2月初降准0.5個百分點、釋放中長期資金近萬億元,進一步呵護流動性環境。寬松的流動性環境,疊加越來越“卷” 的機構行爲,各期限國債收益率均明顯下行;10年期、30年期國債收益率2月分別下行9.5bp、18.7bp,均創近20年新低。

三、3月市場如何演繹?海外股市行情或走向分化,國內“股債蹺蹺板”有望重現

海外市場,分母端短期的高位震蕩,或帶來美股上行動能減弱,而上行基礎更爲“堅實”的日歐市場行情或有望延續。1)美股方面,當下,美股估值已至相對高位,短期經濟韌性與通脹粘性或驅動美債收益率繼續攀高,以信息技術、工業等爲代表高估值板塊的波動或將加劇。2)日股方面,AI“淘金熱”中“金”的估值或有高估,但半導體產業“賣鏟人”受益更爲牢靠;疊加經濟修復、外資流入、政策支持,日股或仍有一定支撐。3)歐股方面,前期上漲中歐股有盈利端支撐、當前估值也仍處歷史中樞附近,降息帶動下的利率回落有望成爲歐股上行的新動能[2]。

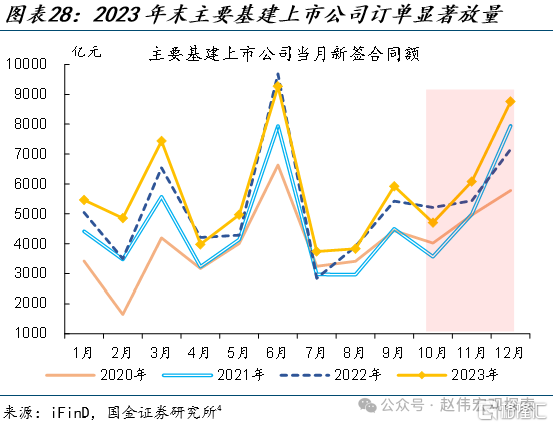

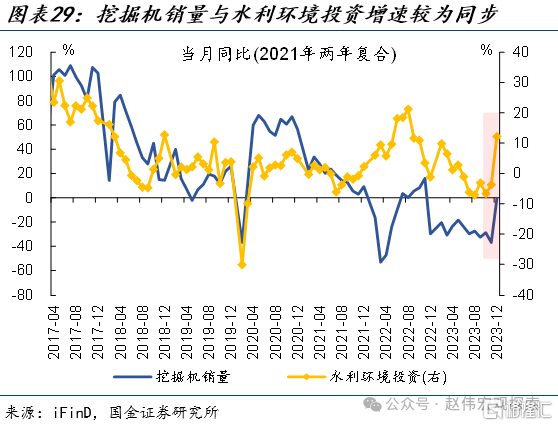

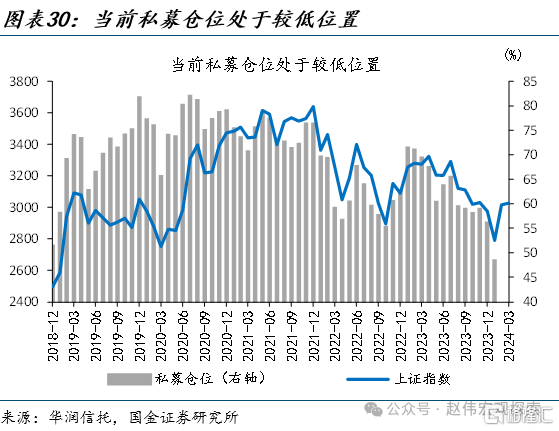

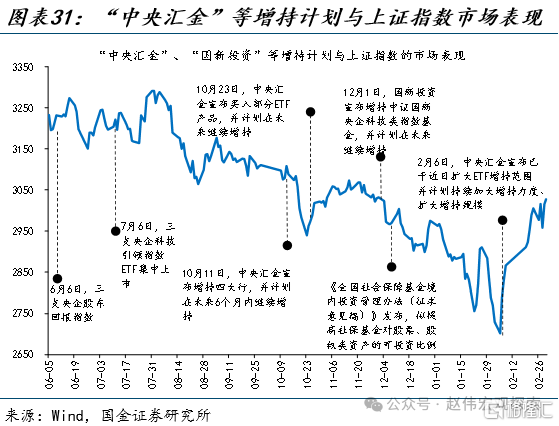

國內股市,基本面預期改善、風險偏好擡升與長线資金的支撐,或將助力A股市場的修復。1)穩增長“三步走”有序落地,基本面預期有望修復。目前企業訂單已得到印證,挖機銷量等高頻數據也在反映“穩增長”落地的積極信號,“穩增長”落地或能有效提振相關鏈條終端需求。2)低位估值下,廣譜利率的下調,或有利於資金風險偏好的擡升。1月底陽光私募股票平均倉位僅48%、權益類公募基金新發規模亦創2019年以來新低,低迷的市場情緒有望隨流動性預期改善。3)匯金等長线資金的支持有望弱化市場尾部風險。相較2015年高位,“匯金”等機構後續可增持空間或接近5000億元,有望對市場形成助力[3]。

[4]說明:“主要基建上市公司”共包括中國建築、中國電建、中國化學、中國中冶共4家公司。

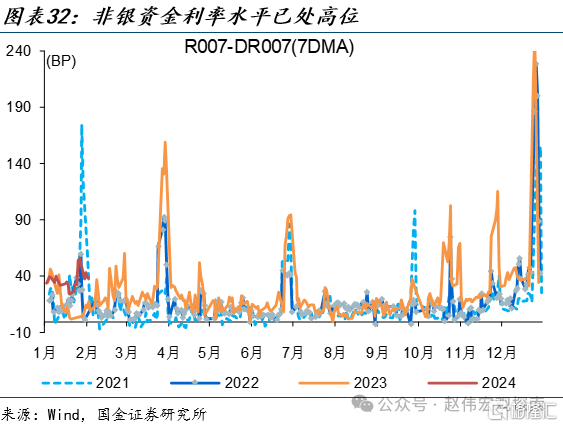

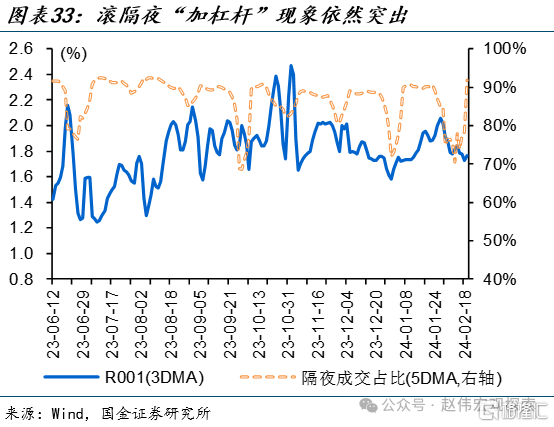

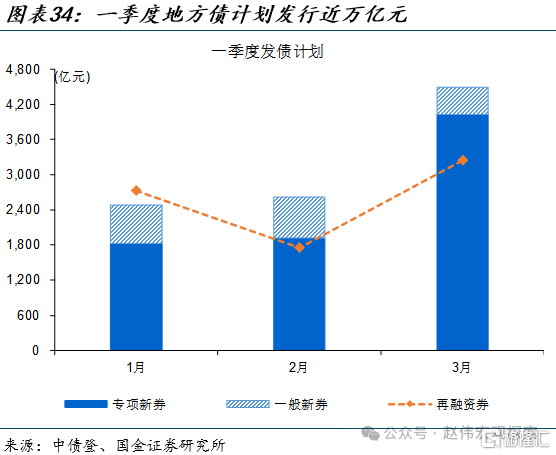

國內債市,“股債蹺蹺板”的重現,或將爲債券市場帶來階段性擾動。當前收益率強勢下行,已與資金利率明顯背離、尤其是非銀資金利率下行空間或相對有限。往後來看,政府債券發行節奏或幹擾資金面、一季度地方債新券合計近萬億、2月邊際上量。據26省市一季度地方債發行計劃,專項債新券和一般新券發行規模或於2月邊際回升至2600億元以上,3月計劃發行新券規模環比增長70%、至4500億元左右。由於政府債券募集繳款到資金運用存在時滯,當供給放量時,資金面壓力往往容易上升。而前期機構交易行爲已較爲“擁擠”,在股市預期改善後這類機構行爲的調整,也亦放大流動性波動[5]。

經過研究,我們發現:

1)2月美債收益率反彈,商品價格震蕩走弱,但權益市場對分母端衝擊卻“鈍感力”十足,美歐日股市不斷刷新歷史新高。經濟的韌性或是海外交易的主线邏輯,AI行情則是本輪海外股指上漲的主要支撐,半導體板塊貢獻了標普500、日經225在2月漲幅的四成。

2)2月初,在“雪球”敲入、融資平倉、質押平倉等流動性衝擊下,國內股指一度大幅下行、在2月5日觸及近5年新低。隨着流動性風險緩和,在監管改革與降息等利好下,權益市場情緒明顯改善;“股債蹺蹺板”卻並未出現,債市收益率繼續下行、創近20年新低。

3)海外市場,分母端短期的高位震蕩,或帶來美股上行動能減弱,而上行基礎更爲“堅實”的日歐市場行情或有望延續。當下,美股估值已至相對高位,短期經濟韌性與通脹粘性或驅動美債收益率繼續攀高,以信息技術、工業等爲代表的高估值板塊波動或將加劇。區別於美股,日、歐股市上行基礎更爲“堅實”、估值也更“合理”,行情或有望得以延續。

4)國內市場,基本面預期改善、風險偏好擡升與長线資金的支撐,或將助力A股的修復,“股債蹺蹺板”或將重現。隨着基本面築底改善、流動性風險相繼釋放,股市的利多因素正在累積。而債市方面,當前收益率已與資金利率明顯背離。政府債券發行節奏對資金面的潛在擾動,股市預期改善後、前期“擁擠”機構行爲的調整,或將放大債市的波動。

風險提示

1. 俄烏衝突再起波瀾:2023年1月,美德繼續向烏克蘭提供軍事裝備,俄羅斯稱,視此舉爲直接卷入战爭。

2. 大宗商品價格反彈:近半年來,海外總需求的韌性持續超市場預期。中國重啓或繼續推升全球大宗商品總需求。

3. 美歐工資增速放緩不達預期:與2%通脹目標相適應的工資增速爲勞動生產 率增速+2%,在全球性勞動短缺的情況下,美歐2023年仍面臨超額工資通脹壓力。

注:本文來自國金證券於2024年03月03日發布的證券研究報告:《3月展望,“股債蹺蹺板”重現?》,證券分析師:趙 偉(執業S1130521120002)zhaow@gjzq.com.cn

賈璐熙(執業 S1130523120002)jialuxi@gjzq.com.cn

李欣越(執業 S1130523080006)lixinyue@gjzq.com.cn

標題:3月展望,“股債蹺蹺板”重現?

地址:https://www.iknowplus.com/post/86129.html