越南金融、地產、制造業三大支柱行業概覽

本文將從金融服務、房地產和制造業,三大支柱行業的視角展开介紹越南市場,以幫助讀者更全面地了解越南經濟。我們將相應地介紹每個行業的市場發展趨勢、潛在的機遇、面臨的挑战以及其競爭格局。

摘要

金融服務業、房地產行業和制造業是越南經濟的三大核心支柱,也是越南股市總市值和國內生產總值的核心組成部分:

► 金融服務業:根據胡志明市證券交易所,金融服務業是越南股票市場最大的行業板塊。截至2023年,1)金融業佔胡志明市證券交易所總市值的43%;2)VN30指數的成分股有14支金融概念股;以及3)在越南41家市值超過10億美元的上市公司中,有16家公司是金融概念股。我們認爲越南國有企業的私有化、行業經營的市場化以及服務對象的多元化發展,將爲越南銀行、證券和保險機構提供良好的發展機遇。

► 房地產行業:根據彭博資訊,房地產行業是胡志明市證券交易所第二大行業板塊,佔總市值的15%。2022年以來,按揭貸款利率的提升和房地產債券違約導致房地產需求和供應復蘇乏力。隨2024年1月越南國會會議召开之後,越南的土地、住房和商業法改革將爲房地產行業提供明確的指引,包括但不限於以下方面:1)最新的地價計算方法;2)商品房項目中保障性住房的土地分配;以及3)房地產开發商收取首付款的限制,推動房地產行業去槓杆化和保護投資者。

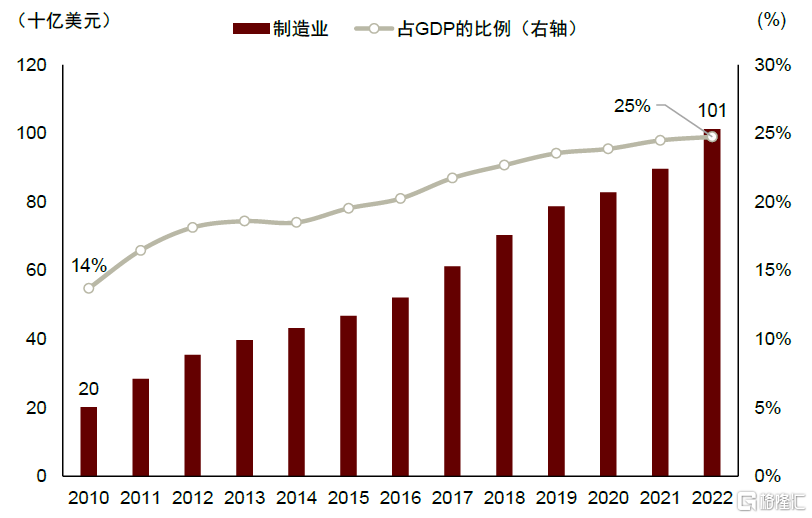

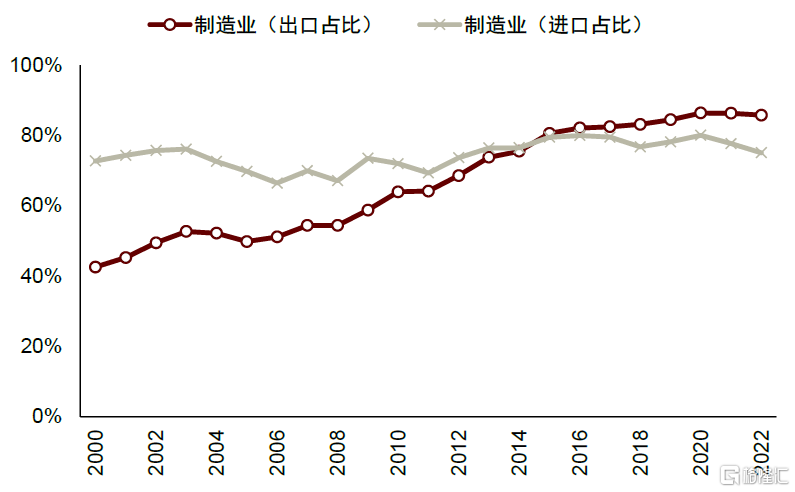

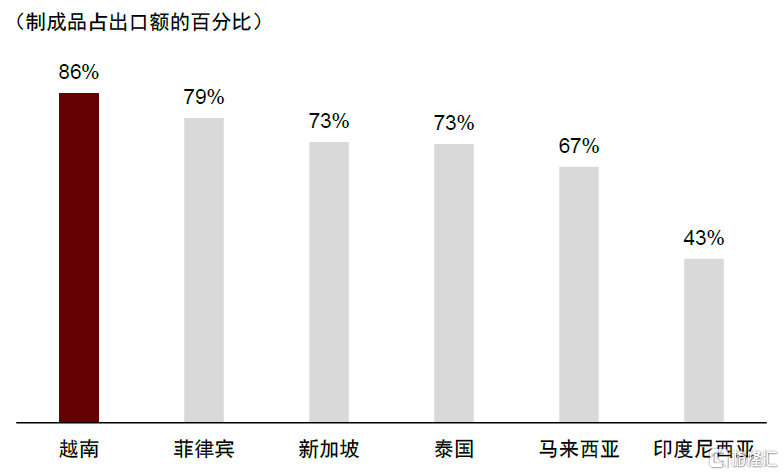

► 制造業:2010-2022年越南制造業產值增長了約5倍,並於2022年突破1,000億美元,佔GDP的25%。越南重視通過开放的貿易政策和營商環境來發展出口制造業,並於2000-2022年實現制成品佔出口額的比例從43%到86%的翻倍,使越南成爲東南亞最大的出口制造業國家。

我們認爲越南2024年的資本市場有望受益於宏觀經濟復蘇和2023年再融資利率下調150個基點帶來的積極影響。根據彭博一致預期,越南2024年每股收益有望同比增長27%,前瞻市盈率爲9.7倍,具備可觀的競爭力。

風險

1) 越南支柱行業發展對外資依賴較大,或容易受到全球經濟和投資情緒的影響;2)越南工業生產依賴於原材料、中間件和機械設備的進口,較易受到輸入型通脹的衝擊;3)越南房市動蕩和債券重組的挑战,或使市場信心受阻;4)美國和歐洲等貿易夥伴的需求減弱可能會拖累越南出口的增長。

正文

越南經濟核心行業介紹

越南主要經濟部門簡介

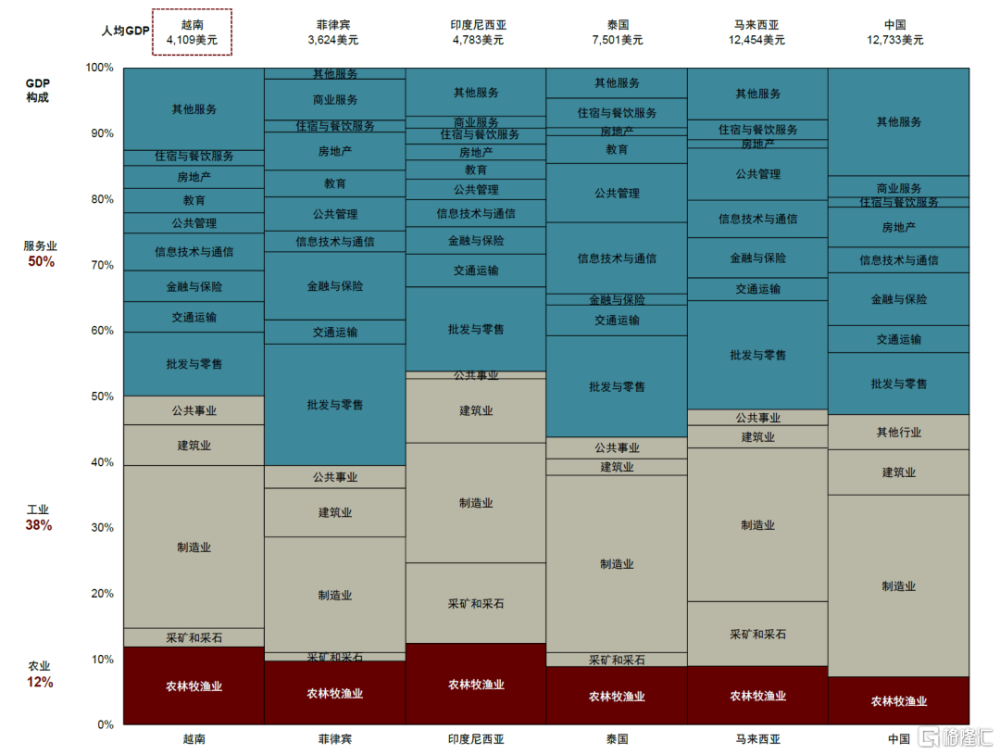

作爲一個農業根基和經濟基礎深厚的國家,越南通過自1986年實行革新开放[1]政策,成功推動勞動力從農業向工業和服務業的轉型。該政策使勞動者能夠從事產出水平較高的行業(勞動者在工業和服務業的產出增加值分別是農業的3.3倍和2.9倍),從而提高人均GDP,使越南成爲一個快速增長的新興市場。

與亞洲其他新興市場相似,工業和服務業成爲了越南經濟的主要貢獻部門。根據CEIC數據顯示,2022年越南工業和服務業分別佔GDP的38%和50%,而農業部門的GDP佔比逐漸減少到12%。多年來,越南一直重視發展出口制造業,並且借助全球供應鏈重新配置的機遇,將自身重塑爲亞洲領先的制造業中心。

圖表1:2022年三次產業分類法(Three-sector model)之下各亞洲新興經濟體的對比

資料來源:印尼國家統計局,新加坡統計局,馬來西亞統計局,泰國國家經濟和社會發展委員會,菲律賓統計局,越南統計總局,中國國家統計局,中金公司研究部

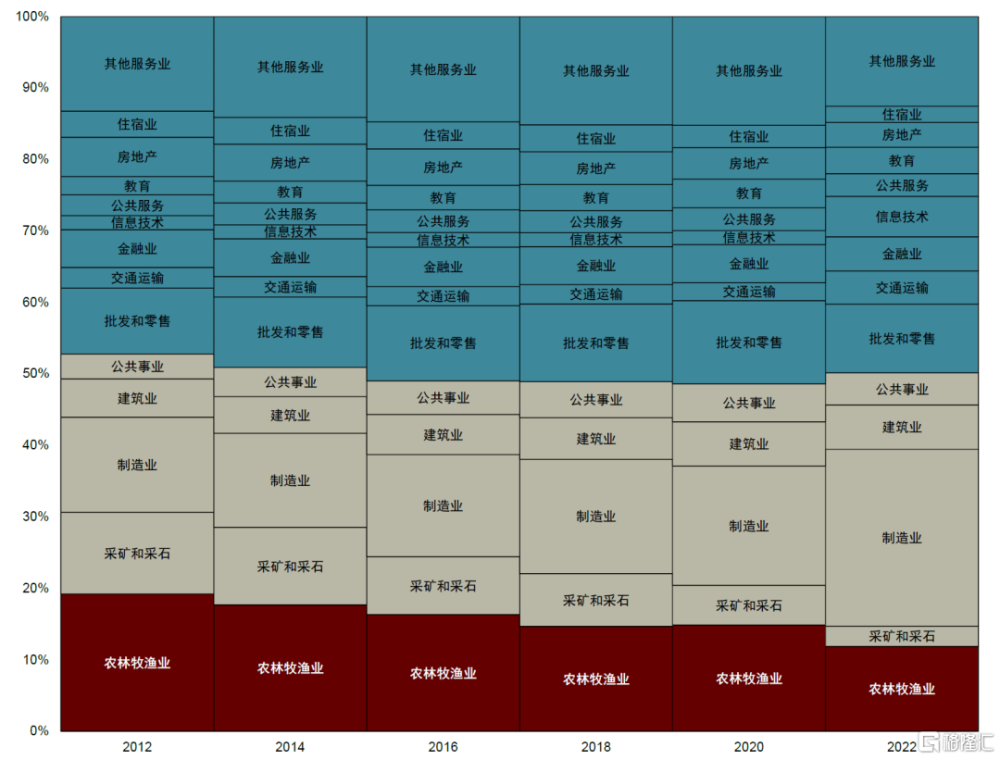

圖表2:2012-2022年越南各經濟部門的結構變化

資料來源:越南統計總局,中金公司研究部

截至2022年當年,受到新冠疫情造成的低基數效應和疫情後的反彈復蘇,越南經濟實現了8%的實際GDP增長,增速創下十年新高,GDP達到4,088億美元(世界排名第35位)。具體來看,制造業彰顯韌性,同時服務業強勁反彈。

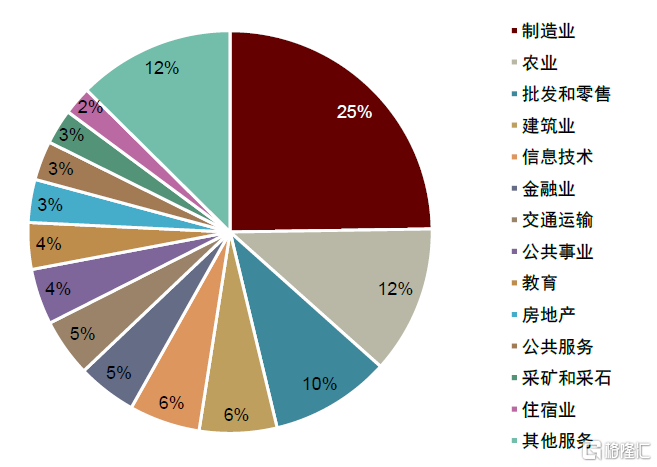

► 從行業部門角度來看,2022年制造業是越南經濟佔比最大的行業,產值達1,012億美元,貢獻了GDP的25%,其次是農業(12%)、批發和零售業(10%)、建築業(6%)、信息技術業(6%)和其他行業。憑借其在全球價值鏈中的相對競爭優勢,包括熟練、年輕且成本低廉的勞動力、廣泛籤署的自由貿易協定以及毗鄰中國的地理位置優勢,越南的制造業在過去十年中增長了5倍以上。

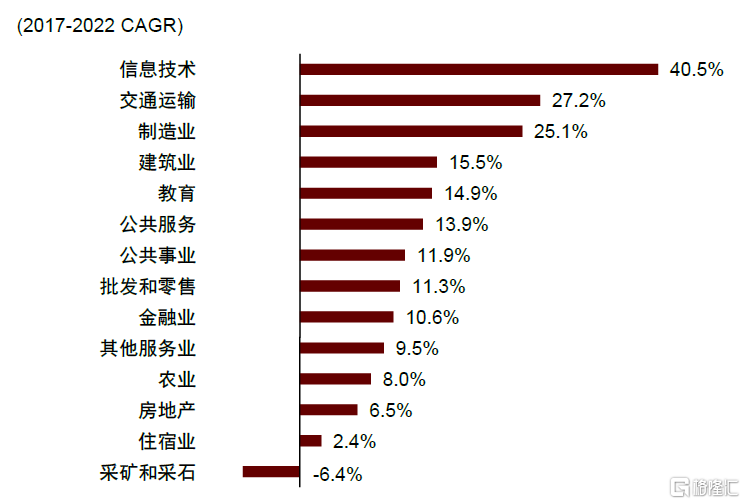

► 從行業增速角度來看,信息技術和通信業、交通運輸業和制造業位列越南增長最快的行業,2017-2022年的名義復合年增長率分別達40.5%、27.2%和25.1%。我們認爲,這些行業的長期增長前景有望繼續受益於三大支柱,包括強勁的外商直接投資淨流入、不斷增長的美國和歐洲市場出口額以及將交通基礎設施支出作爲重要任務的財政規劃。

圖表3:2022年越南各行業的GDP佔比

資料來源:世界銀行,CEIC,中金公司研究部

圖表4:2017-2022年越南各行業的復合增長率

資料來源:世界銀行,CEIC,中金公司研究部

越南核心支柱行業概覽

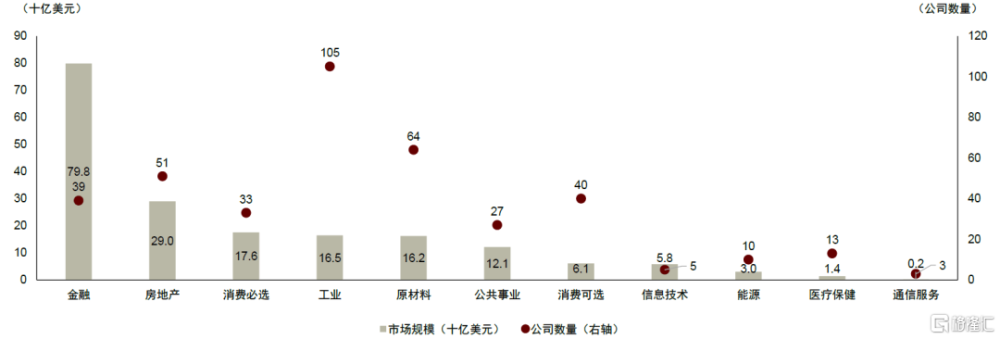

從行業構成來看,越南的上市公司主要來自金融業和房地產業等傳統行業,而新興行業的上市公司數量仍在逐步增加。截至2023年12月,在胡志明市證券交易所上市交易的公司市值排名前三的行業分別爲金融服務、房地產和必選消費,分別佔總市值的43%、15%和9%。

短期內,由於金融服務和房地產股票目前佔越南股市的主導地位,股票市場缺乏多樣性導致投資者和基金管理者較難構建其投資組合。例如,截至2023年12月,1)金融服務行業板塊股票佔胡志明市證券交易所總市值的43%;2)越南VN30指數的成分股中有14支金融相關股票;以及3)越南41家市值超過10億美元的上市公司中,有16家是與金融業相關。

截至2023年12月,上市公司數量最多的行業是工業、原材料行業和房地產業,分別有105家、64家和51家公司。展望未來,我們認爲越南系統性的五年社會經濟發展計劃(SEDPs)有望推進越南的產業結構轉型,加大其工業和服務業的發展,增加可選消費、信息技術、通信服務和醫療保健等行業公司的上市需求。

圖表5:2023年越南指數(VN Index)各行業板塊的市值和公司數量統計

注:數據截至2023年12月29日 資料來源:胡志明市證券交易所,中金公司研究部

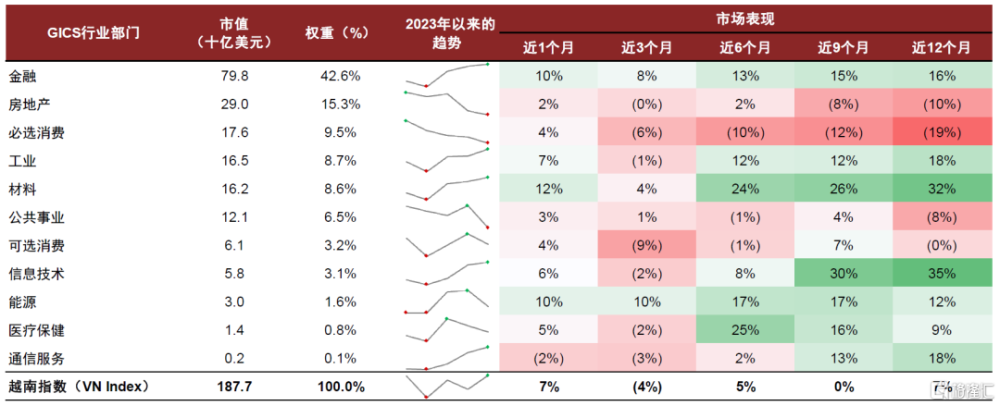

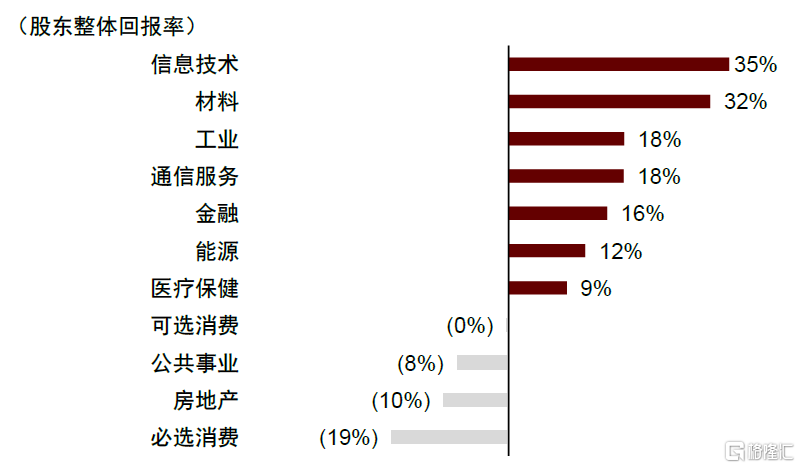

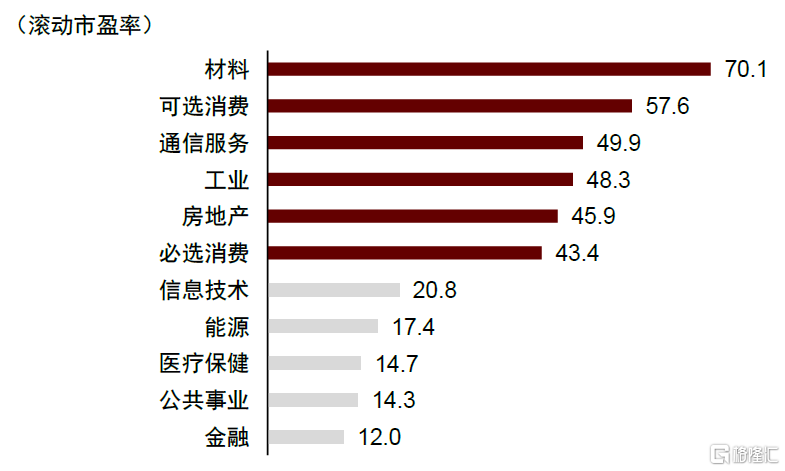

回顧2023年,越南經濟表現和越南指數(VN Index)在上半年面臨着較大挑战,但在下半年實現了軟着陸,2023年越南指數整體上漲了7%。隨着越南政府將基礎設施支出佔GDP的比例從2022年4%提升至2023年7%的目標,材料、工業、通信服務、金融服務、能源和醫療保健等典型的高貝塔行業在2023年表現較爲出色。由於企業愈發重視數字化發展和全渠道战略以提高運營效率,越南IT基礎設施和服務方面的數字化轉型投入不斷增加,推動信息技術行業以35%的漲幅成爲2023年最大的贏家。

我們認爲消費者在預期經濟增長或將放緩的情況下變得更爲謹慎,導致必選消費行業表現欠佳,2023年下跌了19%,尤其是在2023年二季度和三季度表現更爲低迷。房地產(2023年下跌10%)和公共事業則因爲出現重大公司債券違約後,2022年9月頒布的第65號法令推動房地產行業去槓杆化,限制了房地產項目的融資渠道,導致住宅和商業地產供應放緩,而加劇了行業的挑战。

圖表6:2023年越南指數(VN Index)主要行業板塊表現

注:數據截至2023年12月29日 資料來源:彭博資訊,中金公司研究部

圖表7:2023年越南指數(VN Index)主要板塊的股東整體回報率

資料來源:彭博資訊,中金公司研究部

圖表8:2023年越南指數(VN Index)各板塊過去12個月的滾動市盈率

資料來源:彭博資訊,中金公司研究部

截至2023年,越南前十大市值企業呈現出類似於越南指數成分股的股價表現,即金融服務和材料板塊的公司表現優於房地產和必選消費板塊。例如,越南國家銀行將再融資利率下調150個基點以及公共項目發展帶來的貸款增長,2023年越南信貸增長達到13.5%,使得越南外貿股份商業銀行(VCB)、越南投資發展銀行(BID)、越南興旺股份商業銀行(VPB)、越南工商股份商業銀行(CTG)和越南科技商業股份銀行(TCB)等頭部銀行均從中受益。

圖表9:2023年越南市值排名前十的上市公司

注:數據截至2023年12月29日;營收、淨利潤、前瞻市盈率和前瞻市淨率數據均基於彭博一致預期;Vingroup爲Vinhomes旗下的控股公司 資料來源:Capital IQ,中金公司研究部

金融業

越南金融業監管部門簡介

越南金融業實行嚴格的監管制度,銀行、證券和保險業分別由不同的政府機構和部門進行監督和管理。這些政府機構和部門包括:1)越南國家銀行(SBV);2)越南國家證券委員會(SSC);3)越南保險監察管理局(ISA);以及4)越南國家金融監管委員會(NFSC)。這些部門旨在預防金融風險和金融機構運營故障,以及保障越南金融體系運營的安全性和可持續發展。

圖表10:越南金融業監管部門簡介

資料來源:越南國家銀行,越南財政部,越南國家證券委員會,越南國家金融監管委員會官方網站,中金公司研究部

銀行業

自1990年以來,越南政府對銀行業實施了一系列的改革,其中包括:1)將單一層級的銀行體系拆分爲兩級銀行體系,由作爲中央銀行的越南國家銀行和受監管的商業銀行組成;2)取消四大國有銀行對行業細分客戶的專業化服務功能,並加大市場競爭;3)出台《越南國家銀行法》、《信貸機構法》以及其他24項相關法令,並於1998年10月1日生效;以及4)頒布一系列關於建立股份制銀行以及加強存款、貸款和證券投資業務的規定。

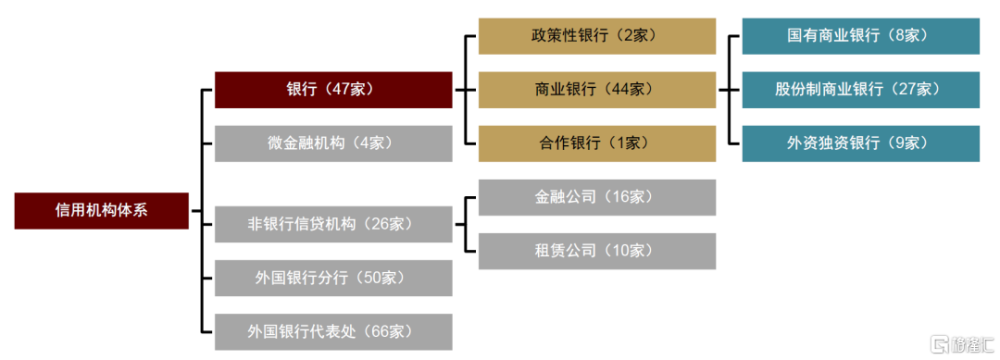

經過多年的發展,越南銀行業在機構類型、規模和股權結構方面實現了多元化整改,從而提升了信貸業務結構和資源調動能力。截至2023年9月,越南銀行業主要由27家股份制商業銀行、9家外資獨資銀行、8家國有商業銀行、2家政策性銀行和1家合作銀行組成。

圖表11:越南不同類型的信貸機構

注:數據截至2023年9月30日 資料來源:越南國家銀行,中金公司研究部

目前,越南四種常見的商業銀行類型包括:

► 國有商業銀行(SOCBs)過去掌握着重點行業的客戶並服務大型國有企業,而如今已轉型爲市場化的運作基礎。

► 股份制商業銀行(JSBs)是由國有資本和民營資本共同持股的銀行機構。大多數股份制銀行成立於1991-1993年,目的在於合理化銀行業的運營體系,並通過國有銀行股權結構市場化,增強國有銀行的資本充足率低和市場競爭力。

► 外資銀行成立於2007年越南正式加入世貿組織以後,其70-80%的利潤來自高淨值客戶的服務,其余利潤來自信貸和其他服務。

► 合資銀行(JVBs)是國有商業銀行和外國銀行合作成立的銀行機構,獨立於外國銀行的業務,並利用其自有資本在越南开展業務。

圖表12:越南銀行業的公司圖譜

資料來源:越南國家銀行,中金公司研究部

近年來,由於越南經濟持續增長、企業規模擴大以及現有銀行服務滲透率相對較低,越南銀行業大幅擴張。從2015年至2023年三季度,越南銀行體系的國內總資產實現翻番,從3,010億美元增長到7,770億美元。越南銀行體系的改善表現如下:

► 市場資源調動能力的增強:隨着兩級銀行體制的建立和利率的市場化,廣義貨幣供應的掣肘被打破。1995-2022年期間,M2與GDP的比率從20%迅速上升到125%,意味着金融資源調動和信貸分配的潛力獲得提升。

► 銀行機構運營效率的提高:國有銀行不再局限於特定行業,並基於資產和盈利能力來評估國有企業客戶的貸款發放,促進了銀行業的系統化運營,推動其資產回報率(ROA)在2012-2022年期間從0.6%逐漸上升至1.4%,淨資產收益率(ROE)從6.3%逐漸上升至15.8%。

► 銀行機構經營業態的多元化:越南銀行業在較爲短暫的時間內,從國有銀行佔據市場主導地位的格局轉變爲多元化的經營業態。截至2023年,股份制商業銀行佔越南銀行業資產的45%,國有銀行佔41%,合資和外資銀行佔10%,其他銀行佔5%。

► 貸款流向的多元化:截至2023年,越南信貸成功流向各個行業領域的公司,包括貿易(佔25%)、工業(18%)、建築(8%)、農業(7%)、交通和通信(2%)以及其他行業(40%)。

證券業

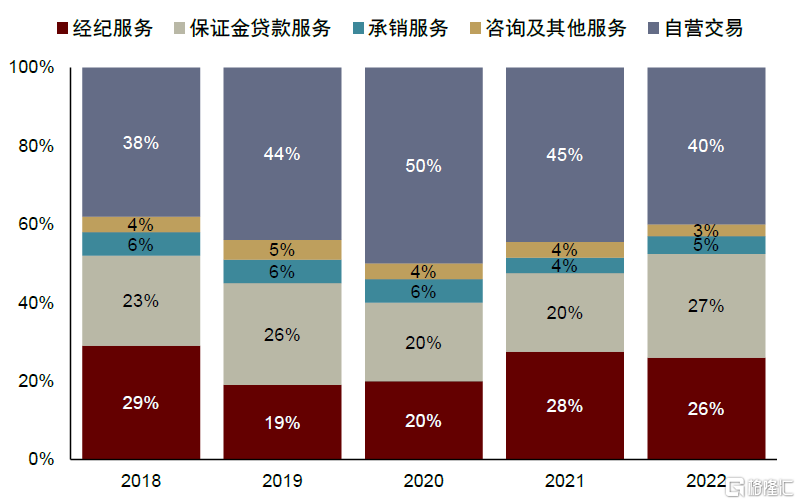

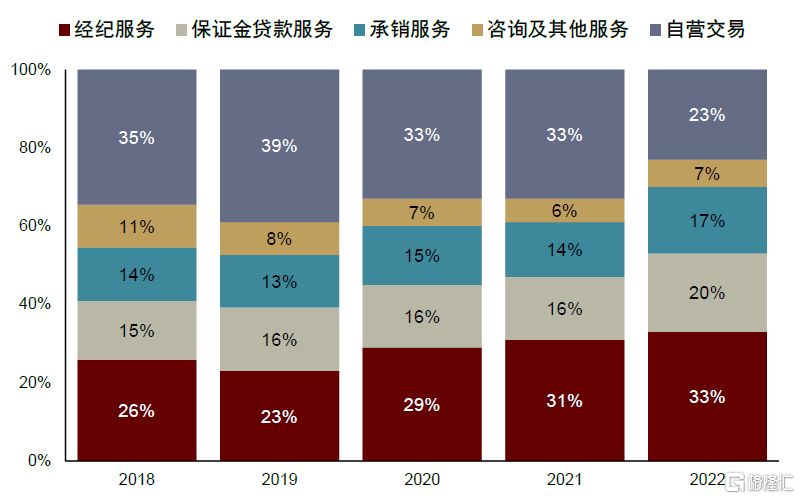

越南證券業已經逐步發展成爲一個收入來源多元化的行業,其收入來源包括經紀服務、保證金貸款服務、承銷服務、咨詢服務和自營交易。由於業務性質的差異,這些業務有着不同的價值和風險水平。

► 自營交易在2018-2022年約佔越南證券業公司收入的40-50%(根據Fiin Ratings的數據顯示,自營交易佔小型證券公司的收入比例可達70%);

► 經紀和保證金貸款服務一直是越南證券公司的主要業務,並持續爲行業總收入做出貢獻;

► 承銷和咨詢服務作爲越南證券業的新興業務仍在逐步發展中,項目數量的波動在短期內仍然比較大,並以頭部證券公司爲主導。

與中國證券業相比,2018-2022年越南證券業來自自營交易和經紀業務的收入貢獻相對較高。而中國證券業在不同業務之間的分布則更加均衡,承銷服務和資產管理業務相對更成熟。

圖表13:2018-2022年越南證券業收入結構

資料來源:Fiin Ratings Vietnam,中金公司研究部

圖表14:2018-2022年中國證券業收入結構

資料來源:畢馬威,中金公司研究部

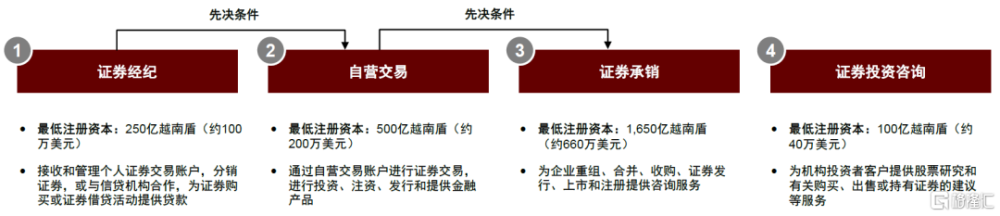

越南的證券業務牌照可分爲四大類別。如果一家公司注冊了多項業務,則最低注冊資本應爲每項注冊業務所需最低注冊資本的總和。在現有的證券牌照基礎之上,若希望增加業務範圍則僅需增加相應的注冊資本和通過相應的業務牌照審批流程。

圖表15:越南證券業牌照概覽

資料來源:2020年12月31日發布的越南第155/2020/ND-CP號法令,中金公司研究部

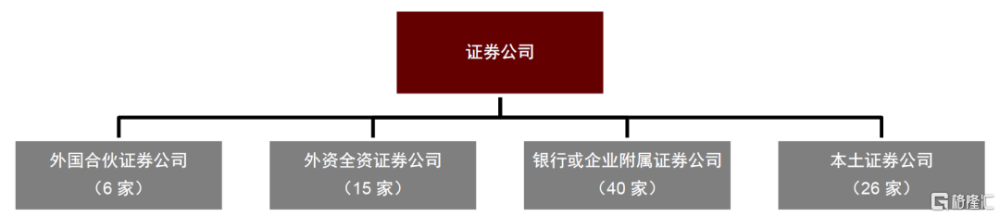

從所有權角度來看,越南證券行業的公司種類較爲多元。總體上,市場可分爲四類證券公司:1)外國合夥型證券公司;2)外資全資證券公司;3)銀行或企業附屬證券公司;4)本土證券公司。截至2023年9月,越南證券行業包括6家外國合夥證券公司、15家外資證券公司、40家銀行或企業附屬證券公司和26家本土證券公司。

圖表16:截至2023年9月越南不同類型證券機構的數量

資料來源:胡志明市證券交易所,中金公司研究部

圖表17:越南證券經紀行業的公司圖譜

資料來源:越南國家證券委員會,中金公司研究部

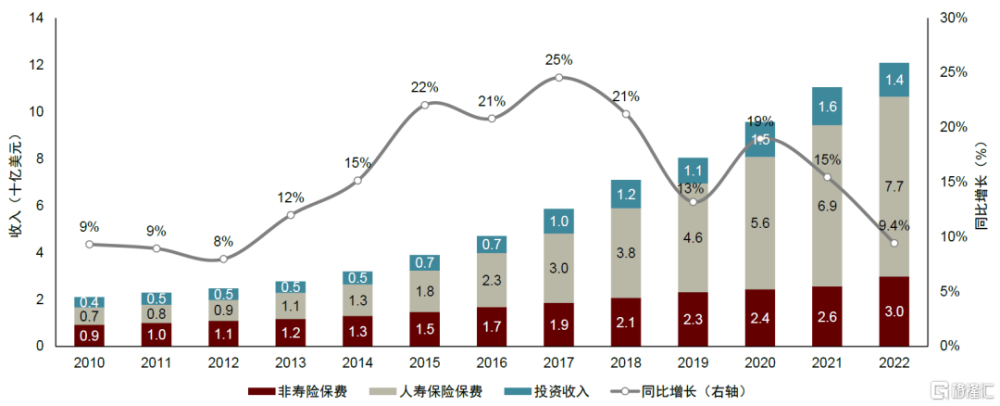

保險業

2022年越南保險業實現了9.4%的同比增長,同年GDP增長率爲8%。越南保險業總收入達到121億美元,其中非壽險保費、人壽保險保費和投資收入分別爲30億美元、77億美元和14億美元。

我們認爲鑑於越南保險滲透率(保費收入/GDP)和平均保費(人均保險支出)仍然較低,越南保險市場仍具備較大的發展空間。根據Vietnam Credit,2022年越南的保險滲透率僅爲2.9%,低於新興市場的平均水平,並遠落後於發達市場9.6%的滲透率。2022年越南人均保險支出約爲72美元,低於新興市場平均水平175美元,並遠落後於發達市場的4,664美元。

圖表18:2010-2022年越南保險業收入結構

資料來源:越南保險監督管理局(ISA),中金公司研究部

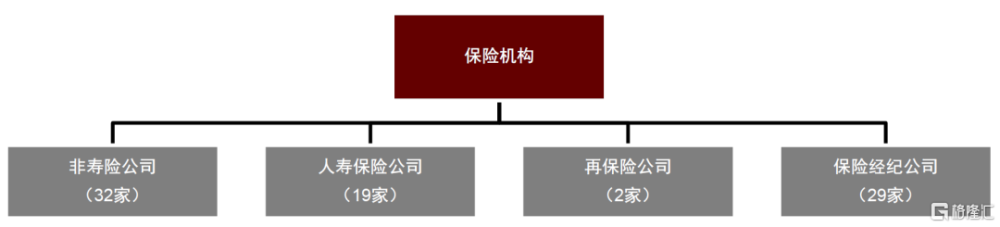

截至2022年,越南保險市場共有82家持牌機構,這些機構擁有不同的業務重點,其中包括32家非壽險公司、19家壽險公司、2家再保險公司和29家保險經紀公司。保險公司員工和保險經紀人的總人數從2010年的24.3萬人迅速增長到2022年的110多萬人。

圖表19:截至2022年越南各類型保險機構的數量

資料來源:越南保險監督管理局,中金公司研究部

圖表20:越南保險行業的公司圖譜

資料來源:越南保險監督管理局,中金公司研究部

房地產行業

住宅和商業房地產行業

房地產市場趨勢

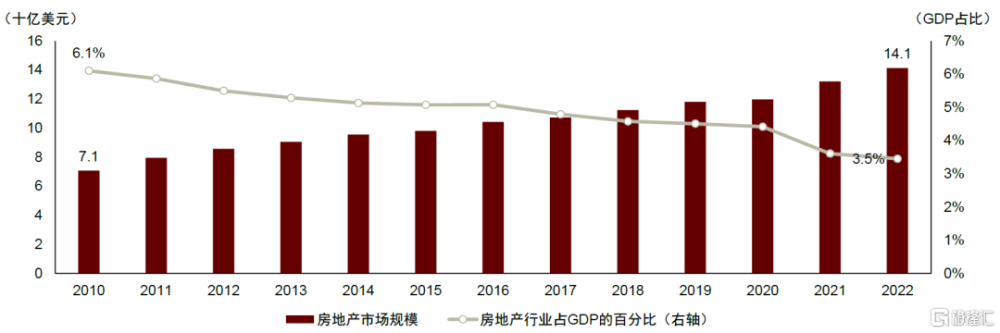

2022年越南房地產行業僅實現7.5%的同比增長,同年GDP增長率爲8%。房地產行業的總市場規模爲141億美元,佔GDP的比重從2020年的4.4%顯著下降到2022年的3.5%。這主要歸因於越南房地產行業公司債券違約事件而導致的市場增長放緩,以及中端和保障性住房市場的銷售額下降。

圖表21:2010-2022年越南房地產市場規模及GDP佔比

資料來源:越南統計總局,中金公司研究部

2022-2023年,由於房地產需求和供應復蘇乏力,越南房地產行業面臨嚴峻挑战。盡管市場預期新冠疫情結束和經濟重新开放之後房地產市場或將會反彈,但越南房地產行業面臨的核心挑战包括:

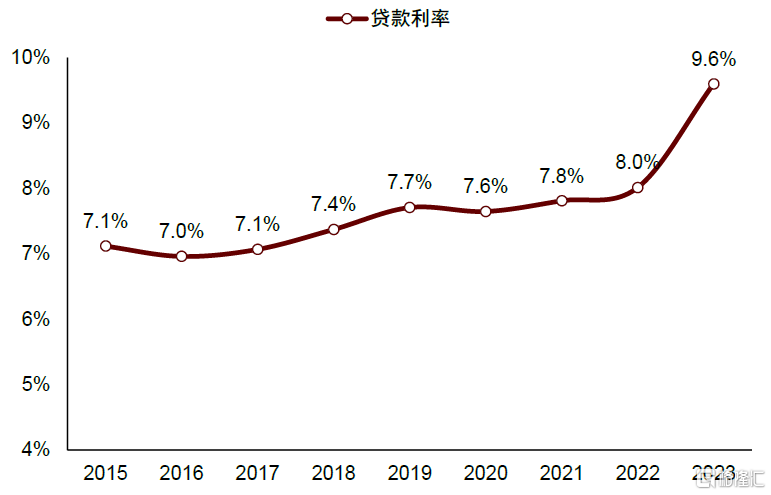

► 利率上升給購房者和投資者帶來壓力:爲了將通脹率控制在3%左右並對衝美聯儲縮表的影響,過去兩年越南大幅上調了利率,2023年房貸利率達到了9.6%。這直接給擁有房貸的房主造成了很大壓力,導致部分人選擇出售住房,造成房地產市價下降。

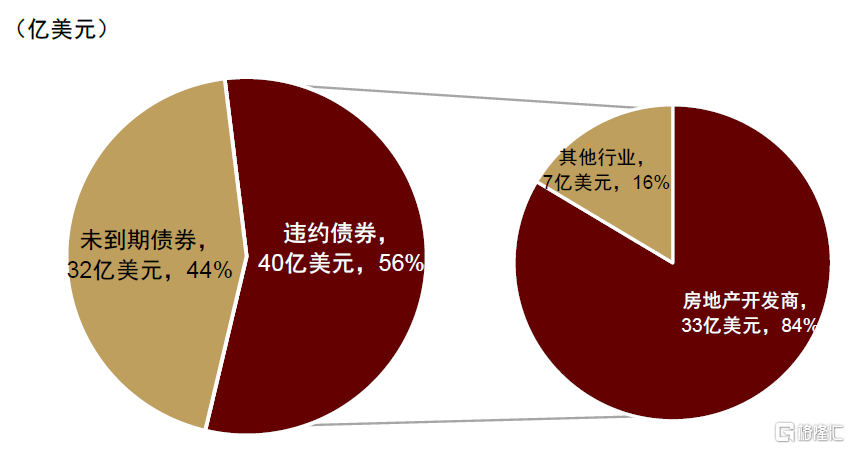

► 房地產公司債券違約以及新發行債券受控:受加息削弱信貸環境、銀行信貸收緊以及對房地產公司債券發行的限制,越南較多房地產开發商面臨着債券違約並且難以發行新債券的困境,導致在建項目的延遲交付。由於上市房地產开發商發行的債券常以其公司股票作爲支撐,上市开發商公司普遍面臨較大壓力。

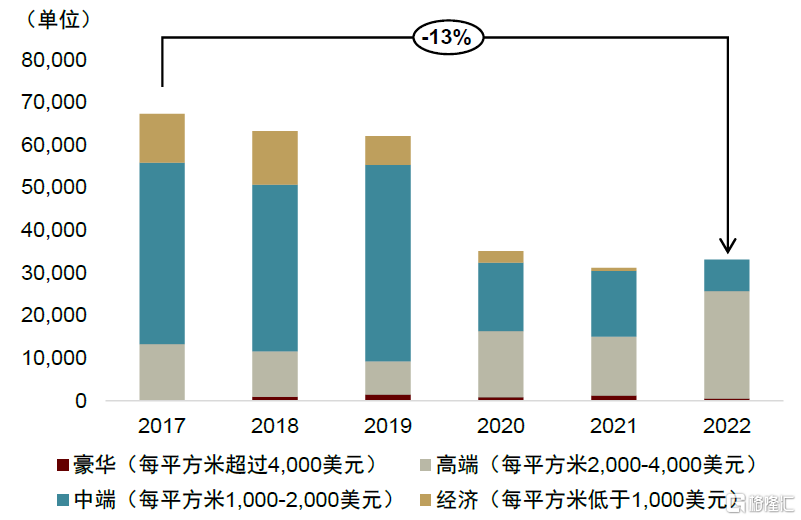

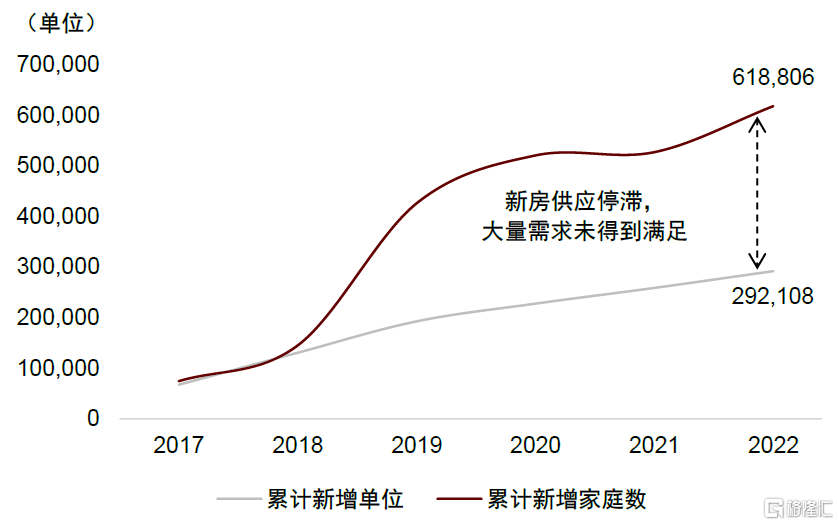

► 供應停滯導致大量新房需求未被滿足:隨着河內和胡志明市加速城市化,兩座城市在2018-2022年累計增加了61.8萬戶家庭,但新增住宅供應僅爲29.2萬套,意味着大量住房需求未被滿足。同時,房市供需明顯不匹配的原因在於越南自2019年以來放緩了建築許可證的發放,以便讓有關當局獲得更多時間來1)制定計算土地使用費的新法規和標准,以及2)確定房地產开發商的保障性住房开發義務。

圖表22:2023年越南上調貸款利率以收緊銀行信貸並控制風險

資料來源:越南保險監督管理局,中金公司研究部

圖表23:越南2022年到期但發生違約房地產公司債券

資料來源:Fiin Ratings,河內證券交易所,中金公司研究部

圖表24:2017-2022年河內和胡志明市公寓新增供應顯著下降

資料來源:世邦魏理仕,中金公司研究部

圖表25:2018-2022年河內和胡志明市新公寓物業供應停滯

資料來源:世邦魏理仕,中金公司研究部

從遠期來看,我們認爲越南房地產行業有望迎來反彈,這主要得益於2024年1月中旬舉行的第十五屆國會第五次特別會議爲房地產行業的建設性改革鋪墊了道路,會議修訂了土地、住房和商業法,在三個關鍵問題上爲房地產开發商提供了更明確的指引:1)最新的地價計算方法;2)商品房項目中保障性住房的土地分配;以及3)房地產开發商收取定金的限制,旨在推動越南房地產行業去槓杆化。

房地產行業的競爭格局

房地產行業是越南股市僅次於金融行業,最大的板塊之一。截至2023年12月,上市房地產开發商佔越南指數上市公司總市值的15.3%和該指數上市公司總數量的13%。房地產行業的領軍企業包括Vinhomes(VHM)、Vingroup(VIC)、Vincom Retail(VRE)、Novaland(NVL)和Khang Dien House(KDH),它們合計佔房地產板塊總市值的2/3。

越南房地產行業已經逐漸發展出多種業務,包括1)爲生活目的提供住房和相關設施的住宅房地產業務;2)通過寫字樓、零售單位和休闲場所爲商業活動提供基礎設施的商業房地產業務;以及3)專注於房地產咨詢、管理和租賃的房地產服務業務。

越南房地產行業的競爭格局可按以下種類劃分:

► 住宅房地產:包括公寓和聯排別墅在內的越南住宅房地產市場高度分散,這是因爲進行全國化擴張需要具備對地方市場的理解及相應的財務管理和運營能力。盡管有來自新加坡、日本、韓國和哈薩克斯坦的知名國際公司進入越南住宅房地產市場,但本土公司在土地收購和項目开發方面繼續主導市場。其中,豪華和高端細分市場由Vinhomes、Novaland、Son Kim Land等領先的本土开發商以及吉寶置業和凱德集團等外國开發商主導。

► 商業房地產:越南的寫字樓物業市場目前由吉寶置業、豐樹集團、Lotte Land等國際公司主導。同時,越南本土公司也开始通過一些標志性項目滲透市場,例如Bitexco Group 的Bitexco Financial Tower以及Hoalam Corporation 的Lim Tower I和II。此外,越南的零售物業市場由Central Group、Big C、樂天瑪特和永旺等國際公司主導,供應集中在胡志明市和河內。由於現代零售行業在越南才剛开始發展,本土零售物業开發商尚未發展起來並具備較多潛力。

► 房地產服務:越南房地產經紀市場由Cen Land、Dat Xanh Services和Hung Thinh Land等本土公司主導。而房地產咨詢、管理服務和租賃服務市場則由世邦魏理仕、第一太平戴維斯、戴德梁行和仲量聯行等大型國際公司主導。

圖表 26:越南房地產行業的公司圖譜

資料來源:各公司官網,中金公司研究部

工業園开發行業

自2018年以來,越南供應鏈呈現出多元化的發展趨勢,並結合越南完成籤署的16個自貿協定和稅收優惠政策(企業在越南運營的前4年免稅,隨後5年時間裏可享受50%的稅收減免),刺激廠家對工業園區的需求。

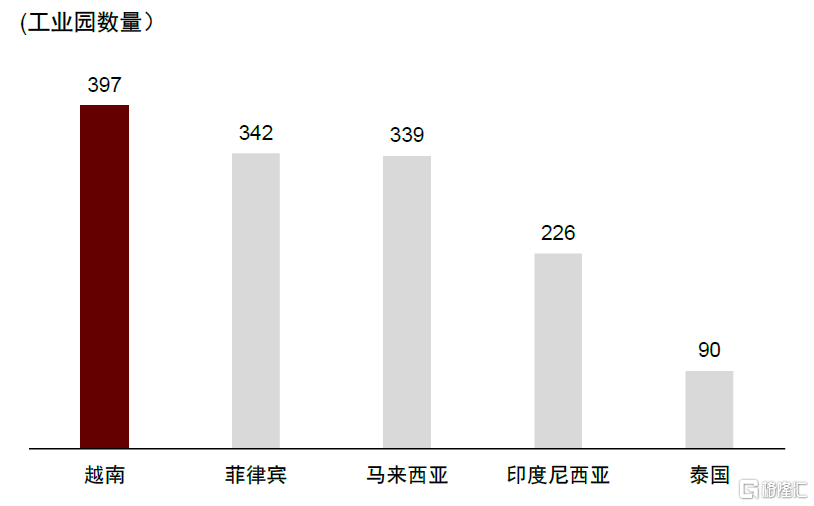

截至2022年,越南63個省中有61個省份規劃建設工業園,規劃工業園數量達到563個。其中,已經建成的工業園有397個,總土地面積達210,900公頃,使越南一度成爲東南亞地區最大規模的工業園區提供商。越南工業園總利用率超過80%,重點北方省份達到83%,南方省份更是高達91%。

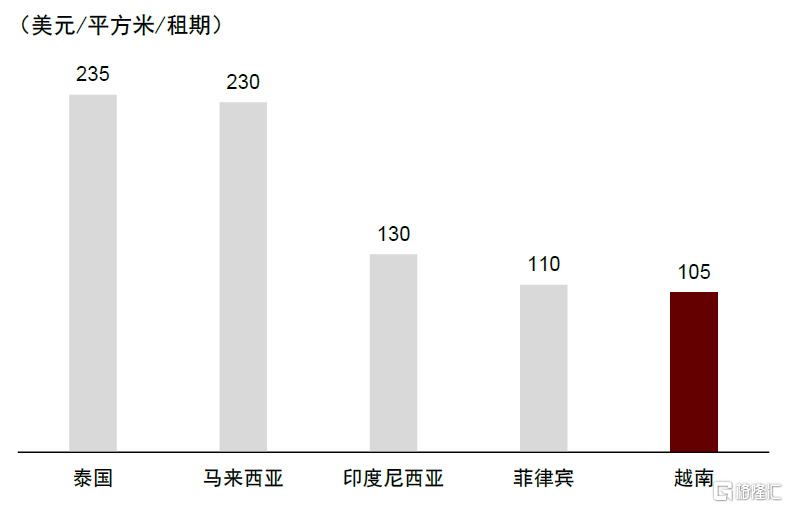

根據第一太平戴維斯越南公司的數據顯示,在強勁需求的推動下,越南2022年土地租金的價格已超過部分制造商的預期,同比增長了5-12%,進一步刺激工業園向越南低线城市和中部重點經濟區域滲透。盡管如此,越南的工業園在東南亞仍然最具性價比,一個租賃周期的租金爲105美元/平方米。

圖表27:2022年東南亞各國已建工業園數量

資料來源:第一太平戴維斯越南公司,中金公司研究部

圖表28:2022年東南亞各國工業園用地租金

注:越南工業用地租賃周期不超過70年資料來源:仲量聯行,中金公司研究部

我們預計越南工業園未來或將實現強勁增長,主要得益於:1)外國企業迫切需要將其制造業供應鏈遷往越南,因此增加了在越南建設工廠和倉庫的外商投資支出;2)越南北部和南部地區的公路網絡建設加強了工業園之間的聯系。

工業園开發商行業的競爭格局

工業園开發商行業的競爭格局如下:1)工業園开發商主要負責工業園區的基礎設施、通電、公共事業和交通設施的开發;2)工廠和倉庫开發商主要負責根據國際標准开發、管理和運營已完成三通一平的工業園區。這些开發商分布在越南三個重點經濟區,大多數工業園由各區當地公司开發,客戶則分布在不同行業。

► 北部重點經濟區包括河內市、北寧省、北江省、興安省、永福省、海防市和海陽省。北部經濟區擁有較發達的交通網絡,以新型基礎設施建設爲支撐的優質工業用地,以及重工業、電子、汽車和其他大型工廠开發項目等。北部經濟區與中國地理距離較近,有利於獲得中資企業的投資。同時,中國是越南主要的進口國和第二大出口目的地,北部重點經濟區的地理優勢能讓制造商更快速地跨境運輸生產材料和中間產品。

► 中部重點經濟區包括承天順化省、峴港市、廣南省、廣義省和平定省。與發展階段更成熟的北方和南方相比,越南中部地區仍處於發展初期,大多數工業園由當地开發商集團开發。區域內重點產業以輕工業爲主,如食品加工等。

► 南部重點經濟區包括胡志明市、平陽省、同奈省、隆安省、西寧省和巴地頭頓省。南部工業園的優勢如下1)地理位置靠近越南重要經濟中心–胡志明市;2)靠近凱萊港,當地擁有優質的培訓機構,能夠提供熟練的勞動力以及多樣化的投資建廠機會。區域內重點產業以食品加工、紡織服裝、橡膠制成品、塑料制成品等輕工業爲主。

圖表29:越南工業園开發行業的公司圖譜

注:中部經濟區(CEZ)仍處於發展初期,租戶類型和代表企業租戶案例較爲有限 資料來源:第一太平戴維斯越南公司,中金公司研究部

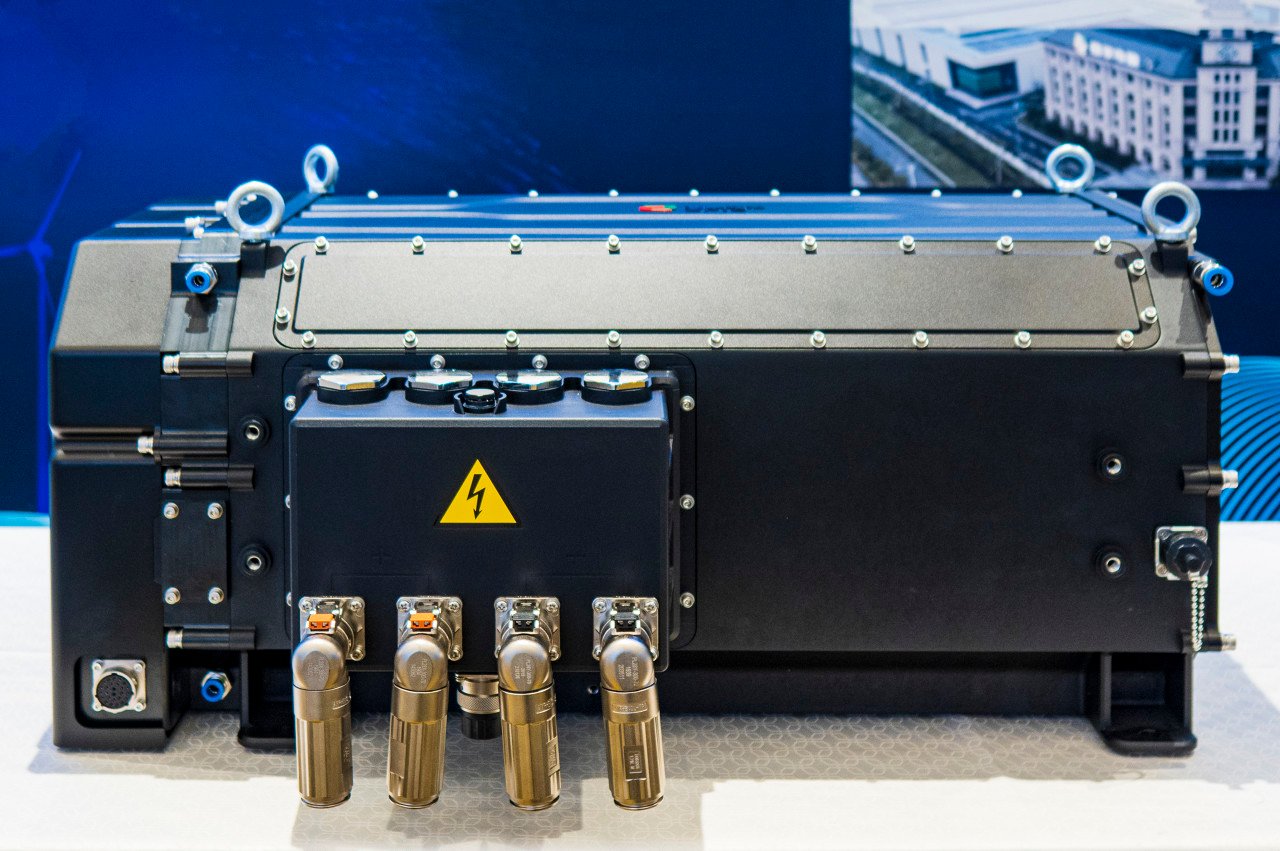

制造業

越南制造業的核心發展趨勢

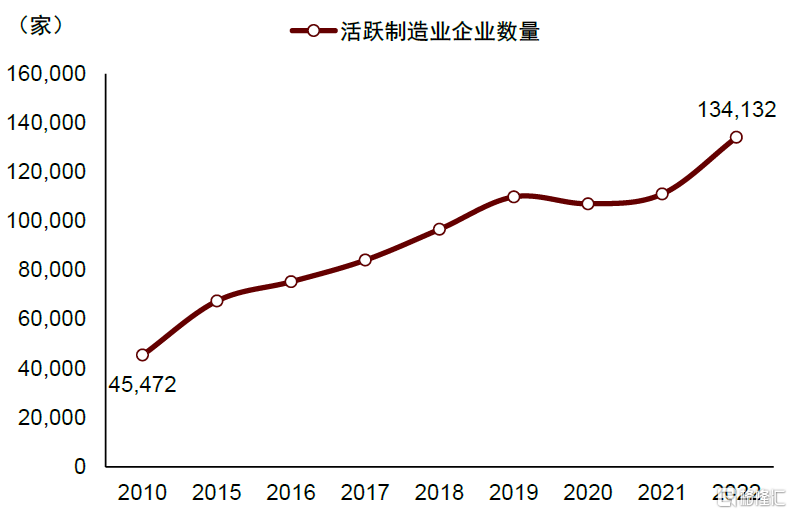

2010-2022年期間,越南制造業從202億美元擴大至1,012億美元,實現超過5倍的增長,並佔2022年GDP的25%。活躍企業數量自2010年以來增長了2.4倍,2022年達到超過13.4萬家,我們認爲這說明企業對越南制造業的發展潛力持有樂觀的預期。此外,我們認爲由於越南高度重視出口制造業,並受益於开放的外貿政策和良好的營商環境,這推動制造業產值佔總出口額在2000-2022年翻倍,從43%增長至86%,成爲東南亞最大的制造業出口國。

圖表30:2010-2022年越南制造業增長強勁

資料來源:越南統計總局,CEIC,中金公司研究部

圖表31:2010-2022年活躍的制造業企業數持續增長

資料來源:越南統計總局,CEIC,中金公司研究部

圖表32:2000-2022年制造業產品佔總出口的比重持續提升

資料來源:越南統計總局,CEIC,中金公司研究部

圖表33:越南已成爲東南亞最大的制造業出口國

注:統計數據截至2022年資料來源:CEIC,中金公司研究部

長期來看,我們認爲越南制造業將繼續保持強勁的增長,主要得益於以下因素:

► 充分且具備競爭力的勞動力供給:越南能夠成功地發展其制造業的原因在於勞動力成本較低(相當於中國的1/3),工人的調整後受教育年限較長(平均11年),以及制造業勞動力充足(達760萬人)。我們認爲越南已成爲制造業投資的首選目的地之一,且未來有望升級成爲高附加值的制造業中心。

► 地理位置優勢爲全球供應鏈多元化發展奠定基礎:越南在1995年加入東盟(ASEAN),2007年加入世貿組織(WTO),以及籤署16項全球自由貿易協定獲得較低關稅等舉措,已將自身打造成爲出口導向型的制造業中心。2023年年底,越南與美國和日本將雙邊關系升級爲全面战略夥伴關系(CSP),進一步加強了經濟融合。同時,越南與中國在地理上接壤的優勢,能夠吸引希望在亞洲加大供應鏈布局的企業增加外商投資。過去十年當中,越南制造業平均獲得的FDI佔總外商投資的60%以上。

► 制造業增加值結構性改善:2010-2022年,越南制造業增加值提升了4倍,領先於其他亞洲新興經濟體。越南近年來的出口結構發生了顯著變化,從大宗商品轉向計算機、電子產品、手機零部件、紡織服裝等,整體產品附加值有所提升,從長遠來看更有利於越南制造業的發展。

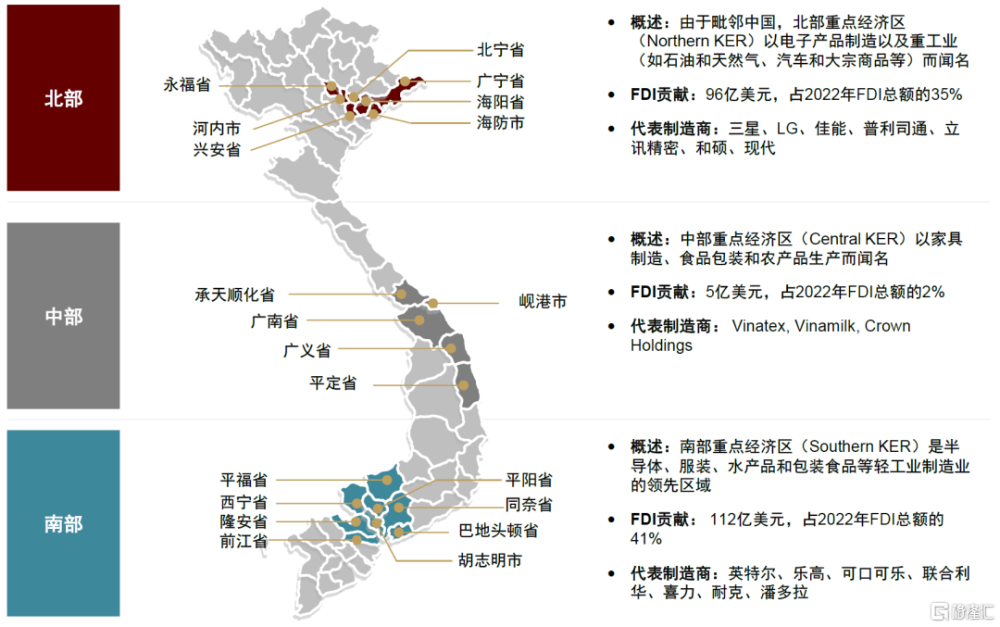

越南制造業的供應商網絡

越南的制造業基地主要分布在北部、中部和南部三個重點經濟區。這些地區的制造業具有差異性,在勞動力儲備、產業結構和基礎設施發展等方面也各具特色。

► 北部重點經濟區由河內市、海防市、廣寧省、永福省、北寧省、海陽省和興安省七個省市組成。根據Vietnam Briefing,北部經濟區所獲外商直接投資佔該地區總出口額的80%以上。該地區以電子制造、石油和天然氣等重工業以及汽車制造等高科技工業爲重心。電子制造業主要聚集在北方,尤其是紅河三角洲地區。例如,在越南擁有最大生產基地之一的三星集團專注於在北部經濟區生產和分銷手機和平板電腦。2022年三星研發中心在河內以西的地區落地,成爲三星在東南亞最大的研發中心。

► 中部重點經濟區由峴港市、承天順化省、廣南省、廣義省和平定省組成。中部的食品、飲料和動物飼料加工業較北方和南方更爲集中,峴港近年來已成爲越南海鮮和食品業的加工中心。

► 南部重點經濟區由胡志明市、平陽省、巴地頭頓省、同奈省、西寧省、平福省、隆安省和前江省八個省市組成。該地區制造業和服務業分布比北方更廣,其中服裝和紡織業主要集中在南部,胡志明市是越南最大的服裝制造地之一。根據Vietnam Briefing,在越南6,000家服裝工廠中,超過70%位於胡志明市和河內市或附近。

圖表34:越南主要工業聚集地

資料來源:越南統計總局,CEIC,Vietnam Briefing,中金公司研究部

越南制造業的局限性與挑战

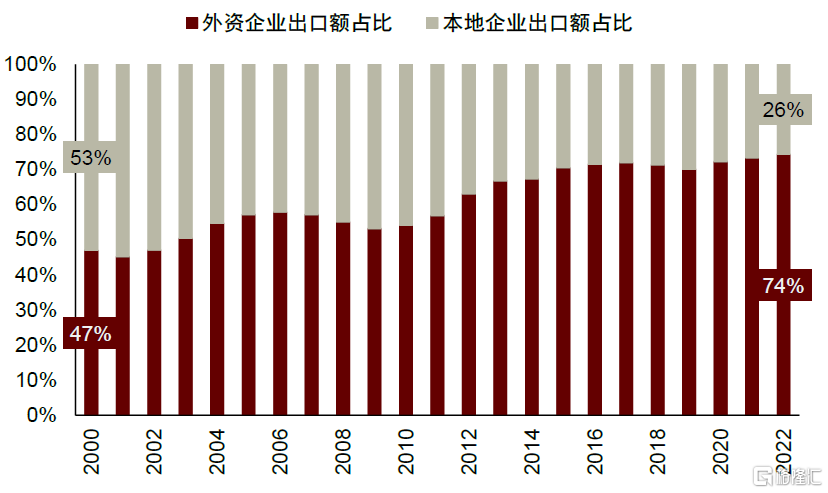

2000-2022年,外資企業在越南的制造業生產和出口方面佔據主導地位。根據中國駐胡志明市總領事館經濟商務處的數據,2022年外資企業貢獻了越南總工業產值的55%。同年,外資企業的出口額份額達到74%,反映出越南的出口生產主要由外資企業推動。

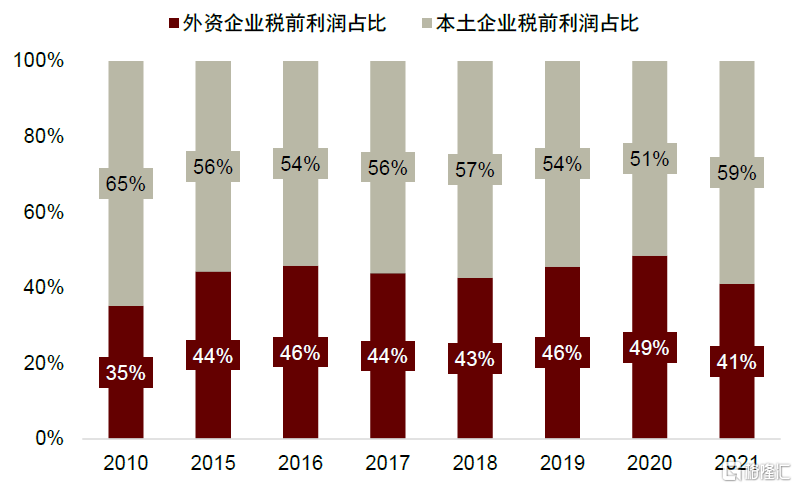

近年來,外商直接投資的強勁流入推動了越南制造業的快速發展,但也給越南帶來了挑战。一方面,外部需求和零售庫存的波動可能會影響當地生產和貿易,對越南經濟穩定性和就業產生影響。另一方面,在2010-2021年外資企業在越南所獲利潤佔越南產生利潤的40%以上,我們認爲生產和出口過度依賴外資企業,或將擠壓本土企業和品牌的發展空間。

圖表35:2000-2022年期間外企出口份額顯著提升

資料來源:越南統計總局,Wind,中金公司研究部

圖表36:2010-2021年外資企業在越南獲得了可觀利潤份額

資料來源:越南統計總局,CEIC,中金公司研究部

日本、韓國和中國已成爲越南制造業活躍的外國投資者,投資覆蓋電子、計算機、光學、汽車、原材料、餐飲、動物飼料、紡織、服裝等多個領域。然而,打造工業支柱對越南來說較爲困難,導致其無法形成較爲全面的制造業產業鏈。

由於缺乏生產制造工業機械和原材料的能力,越南高度依賴於進口加工,導致其僅能成爲外國企業產業鏈中的一個環節。然而,依靠外商直接投資所帶來的技術外溢來促進當地制造業附加值的提升可能並不具備可持續性。

展望未來,越南制造業可能仍會面臨完善本土供應鏈、降低對進口中間品的依賴、打造自主品牌、降低對外資企業的依賴、开展高附加值生產等方面的挑战。

圖表37:越南制造業的公司圖譜

資料來源:各公司官網,中金公司研究部

風險

我們認爲,越南支柱行業的發展或面臨以下風險:

► 支柱行業發展高度依賴外商直接投資:越南制造業、房地產和公共事業等關鍵行業的發展過於依賴外商直接投資,可能成爲一把雙刃劍。外商直接投資一方面加速了工業增長,另一方面也讓越南的工業更容易受到全球經濟和投資情緒波動的影響。

► 輸入型通貨膨脹的影響:越南的工業生產主要以加工制造爲主,重度依賴於原材料、中間產品和機械設備的進口。因此,其制造業的生產成本或生產價格指數(PPI)容易受到輸入型通貨膨脹的影響。

► 市場信心恢復緩慢:房地產行業動蕩和公司債券違約重組等事項對消費者和市場信心產生了較大衝擊。如果管理不當,或將會導致金融服務、建築和零售等行業的日常運營出現連鎖反應。2024年1月,越南國會通過了一系列土地、住房和商業法修正案,但其落實到位和短期效果可能存在一定的滯後性。

► 外生性風險:越南的主要貿易夥伴,比如美國和歐洲短期經濟增長放慢,可能會給越南的電子、汽車、紡織服裝、包裝食品和工業園开發等相關行業的出口前景和發展帶來挑战。

[1] 革新开放(Doi Moi)政策的頒布旨在讓自由市場發揮更大的協調作用,促進企業和政府機構之間的經濟活動,並允許小型企業的私有制。

注:本文摘自中金2024年2月27日已經發布的《國別研究系列之越南篇(二):金融、地產、制造業三大支柱行業概覽》

楊鑫,CFA 分析員 全球研究組長 SAC 執證編號:S0080511080003 SFC CE Ref:APY553

陳健恆 分析員 全球研究組長 SAC 執證編號:S0080511030011 SFC CE Ref:BBM220

侯利維,CFA 分析員 全球研究 SAC 執證編號:S0080521090008 SFC CE Ref:BLP081

王嘉鈺 分析員 全球研究 SAC 執證編號:S0080522110006 SFC CE Ref:BTW740

張帥帥 分析員 銀行+ SAC 執證編號:S0080516060001 SFC CE Ref:BHQ055

姚澤宇 分析員 非銀及金融科技 SAC 執證編號:S0080518090001 SFC CE Ref:BIJ003

張宇 分析員 不動產與空間服務 SAC 執證編號:S0080512070004 SFC CE Ref:AZB713

標題:越南金融、地產、制造業三大支柱行業概覽

地址:https://www.iknowplus.com/post/84863.html