如何判斷本輪美國降息周期?

伴隨着10年美債收益率的回升,從去年11月开始的第一輪降息交易偃旗息鼓。由於美國經濟數據表現搶眼,市場开始重新調整對於降息的預期。從目前的市場共識來看,市場認爲美聯儲在3月份降息的概率在10%左右,並將第一次降息的時點推遲至6月的議息會議。

我們對於今年的降息交易的看法,主要觀點是“一個確定,兩個不確定”。具體而言,“一個確定”是指降息的方向是確定的,“兩個不確定”中的第一個不確定是降息的節奏,而第二個不確定是降息的影響。

基於經濟表現大概率會超預期,即美國在2024年的增速大約在2%的情形下,我們應該如何判斷今年的降息節奏和幅度呢?首先,如果美國經濟再度達到2%的增速,並保持大約3%的核心通脹率,那么這樣的經濟表現並不是我們熟知的。

從這樣的經濟基本面出發,我們可以基本確定的是,美國的貨幣政策需要保持長期的限制性,這意味着終點利率的水平大約會在3%以上,甚至會達到3.5%。如果這一判斷大致成立,那么本輪降息的幅度會在200個基點左右,即降息8次。

接下來需要判斷的是降息的節奏。首先可以大致明確的是,降息肯定會在今年上半年开啓,美聯儲有絕對的動力去kick off本輪降息,並可以將未來的不確定性留給未來。

短期而言,市場需要等待的是下一個確定性,即本輪周期的首次降息,在這樣的確定性下,逢高入手美債,並逢高做空美元,應該是勝率更高的交易。

伴隨着10年美債收益率的回升,從去年11月开始的第一輪降息交易偃旗息鼓。由於美國經濟數據表現搶眼,市場开始重新調整對於降息的預期。從目前的市場共識來看,市場認爲美聯儲在3月份降息的概率在10%左右,並將第一次降息的時點推遲至6月的議息會議。全年而言,市場認爲降息的幅度爲90個基點,與美聯儲點陣圖給出的85個基點的降息預期基本重合。

很顯然,市場的降息預期已經被無情打壓。與此同時,美股仍然表現強勁,這也意味着美國經濟的表現仍然被期待,從這個角度而言,市場需要釐清的降息問題,其實不僅僅在利率本身,更需要理解美國經濟的中長期狀態。

我們對於今年的降息交易的看法,主要觀點是“一個確定,兩個不確定”。具體而言,“一個確定”是指降息的方向是確定的,“兩個不確定”中的第一個不確定是降息的節奏,而第二個不確定是降息的影響。

目前而言,第一個不確定已經被充分演繹,市場在大幅調低今年的降息預期,在很大程度上也开始認可未來的降息路徑可能並不如想象中流暢和流利。美聯儲和市場重新回到同一條跑道,在很大程度上也意味着大家對於未來的不確定性,並沒有因爲分歧的彌合而出現降低;反而意味着未來的路,其實只能如鮑威爾一直強調的“data dependent”。

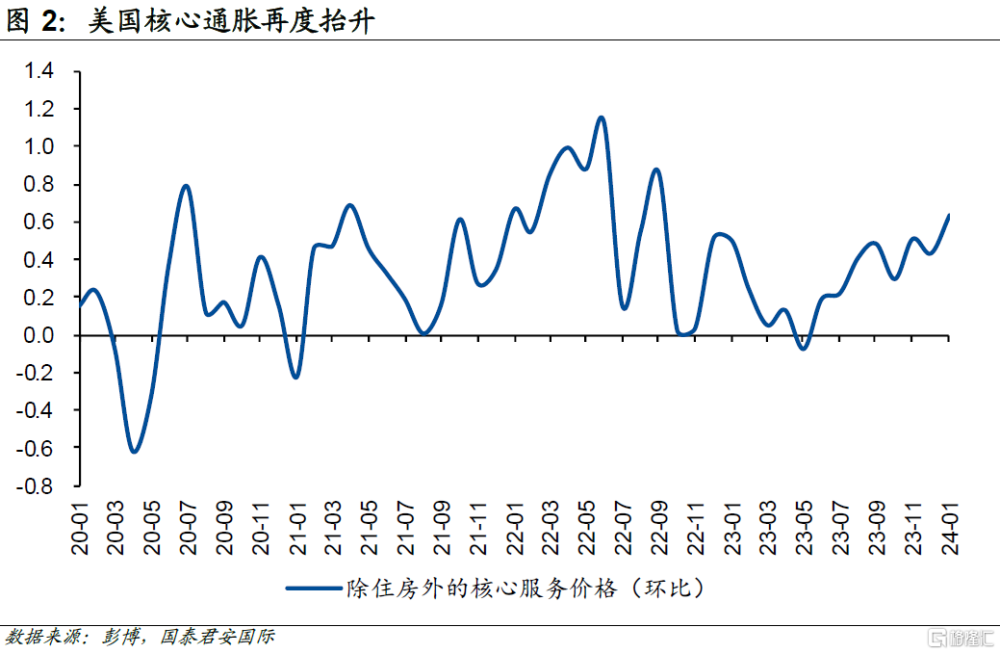

降息的第二個不確定,是降息對於通脹的影響。這聽起來有些無釐頭,但1月份美國通脹突然超預期上行,在很大程度上意味着我們對於本輪通脹的認知仍然存在着大量的未知。從通脹在過去幾個月的表現來看,市場對於通脹中樞的長期擡升,應該保持一定的敬畏,而貿然預測核心通脹率會將至2%甚至以下,其實並不是成熟的做法。

基於經濟表現大概率會超預期,即美國在2024年的增速大約在2%的情形下,我們應該如何判斷今年的降息節奏和幅度呢?首先,如果美國經濟再度達到2%的增速,並保持大約3%的核心通脹率,那么這樣的經濟表現並不是我們熟知的。這意味着美國經濟將連續兩年超越潛在增速——目前這一水平大約在1.7%左右——換個角度來說,美國經濟的潛在增速可能需要被重新審視,如果通脹長期保持在3%左右,那么潛在增速上行的可能性則更大。由於對潛在增速的研究需要事後驗證,因此目前我們難以得到答案。

從這樣的經濟基本面出發,我們可以基本確定的是,美國的貨幣政策需要保持長期的限制性,這意味着終點利率的水平大約會在3%以上,甚至會達到3.5%。如果這一判斷大致成立,那么本輪降息的幅度會在200個基點左右,即降息8次。

接下來需要判斷的是降息的節奏。首先可以大致明確的是,降息肯定會在今年上半年开啓,美聯儲有絕對的動力去kick off本輪降息,並可以將未來的不確定性留給未來。因爲降息如果沒有开啓,那么所有的可能的影響都無法通過現實來得到解答。從這個角度而言,到底是3月、5月還是6月降息,其實意義並不大。美聯儲在上半年必有一降,甚至並不能排除3月降息的可能性。

真正的問題是今年下半年,如果今年降息3次,那么9月和12月降息的概率最大,因爲這兩次會議美聯儲會公布新的經濟預測,基於新的季度預測來作出相對重要的決議,這也符合往常的慣例。但如果今年降息爲3-4次,那么可以確定的是,12月之前還會有一次降息,而11月份會議往往有承上啓下的功能,發生降息的概率也會比較大。

如果以上的判斷基本成立,那么市場會如何應對呢?不幸的是,如果今年有4次降息,而2次發生在第四季度,那么市場可能會面臨較長時間的痛苦等待,而真正的大規模行情可能要到年底才會开啓。而明年上半年,大概率還會發生2次左右的降息,這也就意味着本輪降息的主要進程會在未來12-15個月之內完成。

市場的定價節奏也基本可以確定,以10年美債利率爲例,今年上半年發生的第一次降息前後,會帶來今年利率的低點。而真正的交易熱潮,可能會落在今年的第四季度。如果今年降息100個基點,那么2年美債利率會在年底走向4.3%-4.5%的水平,但10年美債利率則大概率會較爲堅挺,不排除2年和10年的利差會轉正。伴隨着明年的進一步降息,2-10年的利差也有機會重新拉大,並逐步找到新的常態。

短期而言,市場需要等待的是下一個確定性,即本輪周期的首次降息,在這樣的確定性下,逢高入手美債,並逢高做空美元,應該是勝率更高的交易。

注:本文來自國泰君安證券於2024年2月21日發布的《【國君國際宏觀】如何判斷本輪美國降息周期?》,證券分析師:周浩、孫英超

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:如何判斷本輪美國降息周期?

地址:https://www.iknowplus.com/post/82713.html