美國:通脹再起,警惕“不着陸”風險

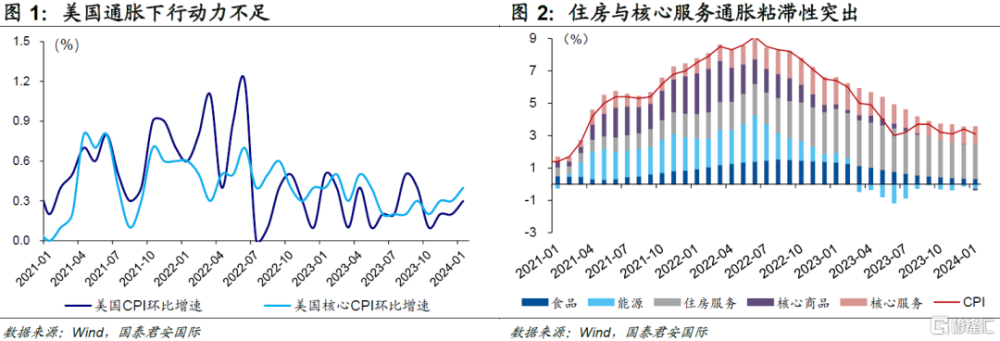

美國經濟:美國1月CPI高於市場預期,通脹進一步下行動力不足。美國勞工部最新數據顯示,美國1月CPI同比上升3.1%,較去年12月的3.4%略有下降,高於市場預期的2.9%。從環比角度看,美國通脹下行動力不足,通脹與核心通脹環比增幅均有所擴大。美國1月CPI環比上升0.3%,高於市場預期值(0.2%),環比增幅爲2023年9月以來最高值;美聯儲更爲青睞的核心CPI環比增長0.4%,爲2023年5月以來最高值。

美國國債:“不着陸”交易主導收益率上行,與“軟着陸”相比,“不着陸”意味着經濟在貨幣緊縮環境中仍然表現強勁,這對於中長期利率的影響較大。

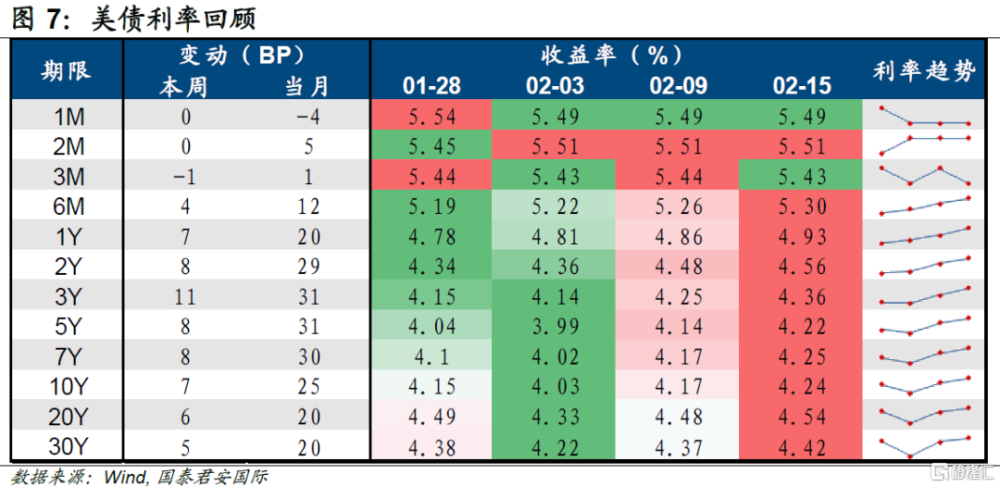

美債利率走勢:過去一周,中長期美債收益率全线上行。具體來看,2月13日美國勞工部公布的通脹數據大超預期,這進一步壓降了市場對於美聯儲將於3月議息會議降息的預期,10年美債收益率盤內從一周最低值4.13%迅速擡升至超過4.32%,當日收漲近14BP。

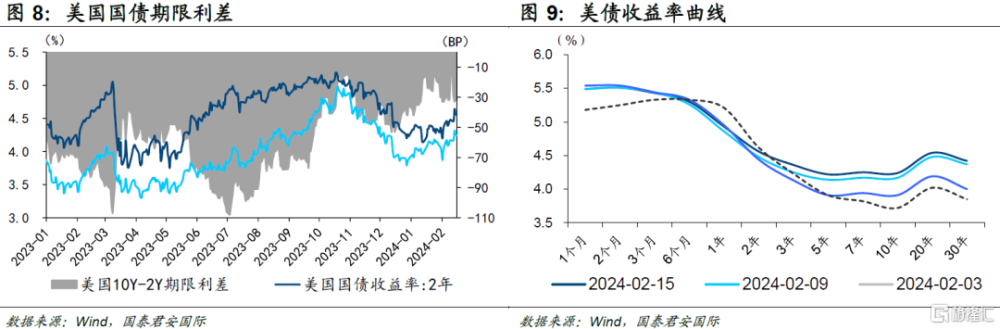

美債期限結構:收益率曲线倒掛幅度基本無變化。過去一周,受超預期的通脹數據影響,美債收益率普遍上行,但是其對各期限美債影響並無顯著差異,周內收益率曲线倒掛幅度基本無變化,基本維持在-32BP附近。

往後看,須警惕美國經濟從“軟着陸”到“不着陸”轉變帶來的風險。雖然基於家庭和企業端的良好表現,美國經濟暫無“衰退”之憂。但是美國經濟相對火熱的表現卻會帶來降息時點的推遲,這可能會給之前大刀闊斧交易“降息”的美債市場帶來一定擾動。

01

美國通脹再起,警惕“不着陸”風險

美國1月CPI高於市場預期,通脹進一步下行動力不足。美國勞工部最新數據顯示,美國1月CPI同比上升3.1%,較去年12月的3.4%略有下降,高於市場預期的2.9%。從環比角度看,美國通脹下行動力不足,通脹與核心通脹環比增幅均有所擴大。美國1月CPI環比上升0.3%,高於市場預期值(0.2%),環比增幅爲2023年9月以來最高值;美聯儲更爲青睞的核心CPI環比增長0.4%,爲2023年5月以來最高值。

住房與核心服務通脹粘滯性突出。按分項來看,美國勞工部在1月CPI公布前上調住房分項權重,這進一步提高了住房通脹對CPI的拉動作用,住房通脹對1月CPI漲幅貢獻已經超過三分之二(2.1%/3.1%);除此以外,核心服務亦貢獻了1.1個百分點的通脹漲幅。

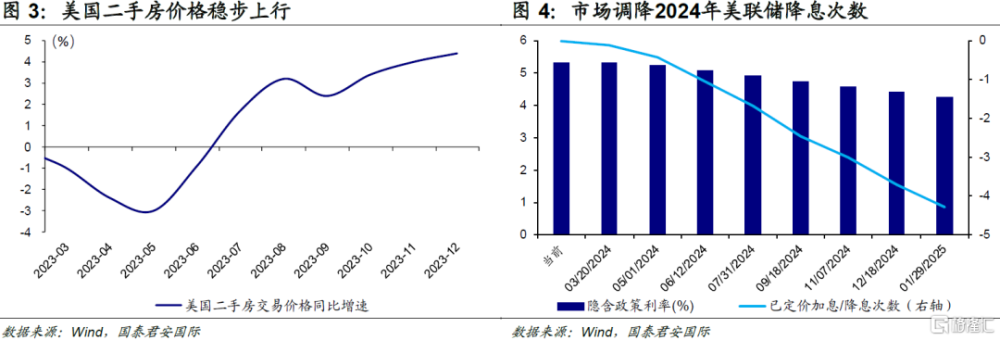

住房與醫療服務價格上行預期下,美國通脹壓力依舊存在。一方面,在美國住宅市場似乎進入到“低銷量高價格”的新常態背景下,住房價格將成爲美國通脹下行的最大“攔路虎”;另一方面,醫療保險削減了對醫生3.4%的費用支出,這將導致個人端醫療支出的增長,進而會對醫療服務價格造成壓力,該部分風險將會在2月CPI統計中逐步顯露。

基於當前美國強勁的非農和頑固的通脹數據,市場开始調降未來一年的降息預期。市場起初對美聯儲1月議息會議的反應過於樂觀,這與美聯儲主席鮑威爾的“鷹派”發言格格不入,而隨着美國勞動力市場及通脹數據的陸續公布,市場开始逐步確認鮑威爾的表態所言非虛。截至2月14日,期貨市場隱含的3月首次降息可能性已經降至10.6%,5月首次降息概率回落至41.6%,全年降息次數由接近6次逐步修正至不足4次。

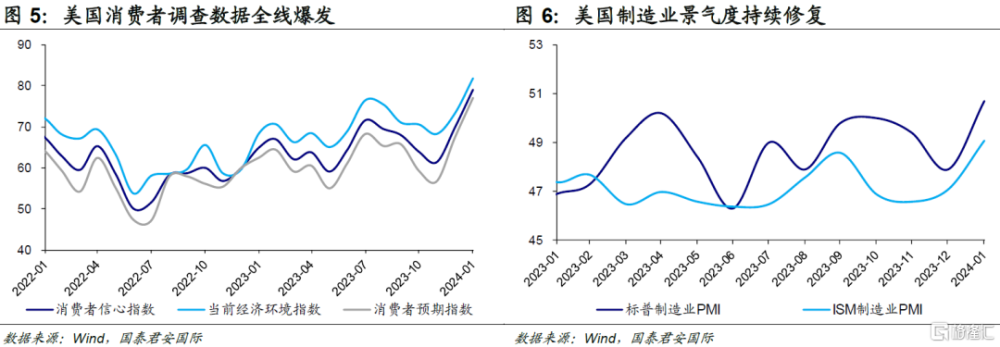

在本輪加息周期中,美國經濟並未表現出過多疲態,消費者需求和家庭負債表表現頗具韌性。一方面,2024年1月美國密歇根大學消費調查數據全线爆發,各分項均創下2021年下半年以來的最高值,消費者信心指數、當前經濟環境指數、消費者預期指數分別從2023年12月的69.7、73.3、67.4大幅提升至2024年1月的79.0、81.9以及77.1。另一方面,美國房屋價格、股票和債券市場的優秀表現也提振了家庭負債表,從而對經濟的平穩運行起到有力支持。然而,周四公布的零售數據大幅低於預期,盡管對短期經濟的判斷影響較小,但未來的趨勢值得進一步關注。

除家庭端消費者信心穩步攀升外,美國制造業景氣度也在不斷修復。1月標普制造業PMI自2023年5月來首次回到擴張區間;與此同時,受新訂單增長拉動,ISM制造業PMI在榮枯线下萎縮程度大幅收窄。

往後看,須警惕美國經濟從“軟着陸”到“不着陸”轉變帶來的風險。基於家庭和企業端的良好表現,美國經濟暫無“衰退”之憂。截至2月15日,亞特蘭大聯儲GDP Now顯示美國2024第一季度GDP年化季環比增速預期約爲3%,仍然表現較有韌性。然而美國經濟相對火熱的表現卻會帶來降息時點的推遲,這可能會給之前大刀闊斧交易“降息”的美債市場帶來一定擾動。

02

美債:“不着陸”交易主導收益率上行

1)美債一周回顧

過去一周(2024.02.09-2024.02.15),中長期美債收益率全线上行。2月9日以來10年美國國債收益率上漲7BP,當月累計上漲25BP。具體來看,2月13日美國勞工部公布的通脹數據大超預期,這進一步壓降了市場對於美聯儲將於3月議息會議降息的預期,10年美債收益率盤內從一周最低值4.13%迅速擡升至超過4.32%,當日收漲近14BP。整體來看,中長期美債收益率月內漲幅位於20BP-31BP之間。

期限結構來看,收益率曲线倒掛幅度基本無變化。過去一周(2024.02.09-2024.02.15),受超預期的通脹數據影響,美債收益率普遍上行,但是其對各期限美債影響並無顯著差異,周內收益率曲线倒掛幅度基本無變化,基本維持在-32BP附近。

2)美債發行

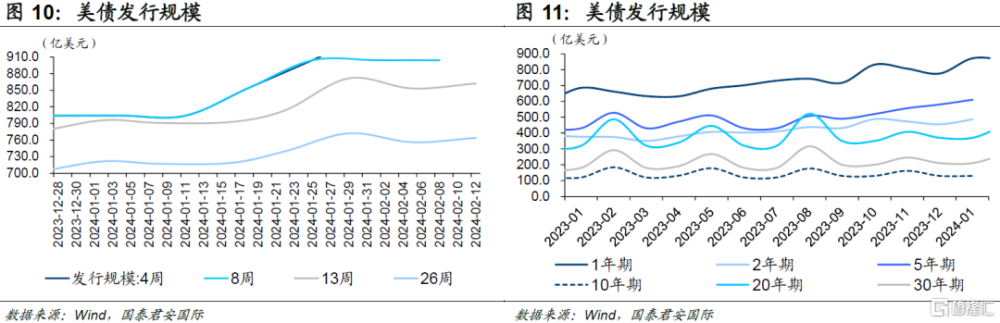

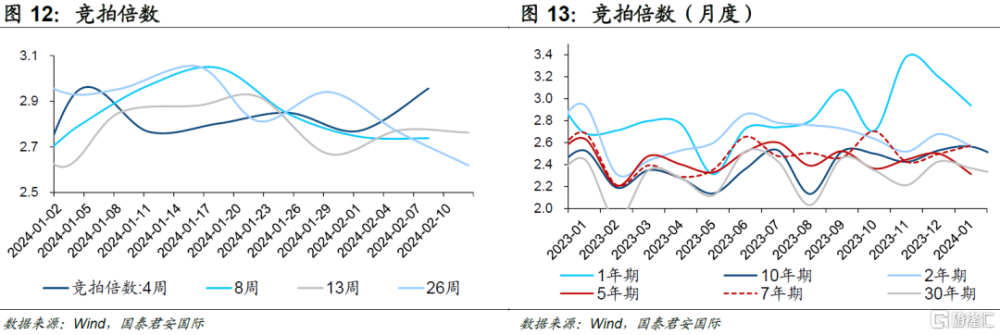

過去一周(2024.02.09-2024.02.15),中短期美國國債發行規模略有下降。美債拍賣數據顯示,過去一周僅有兩只短期國債(13周、26周)進行拍賣,發行規模分別爲862億美元、764億美元,競拍倍數亦同步小幅下行。

03

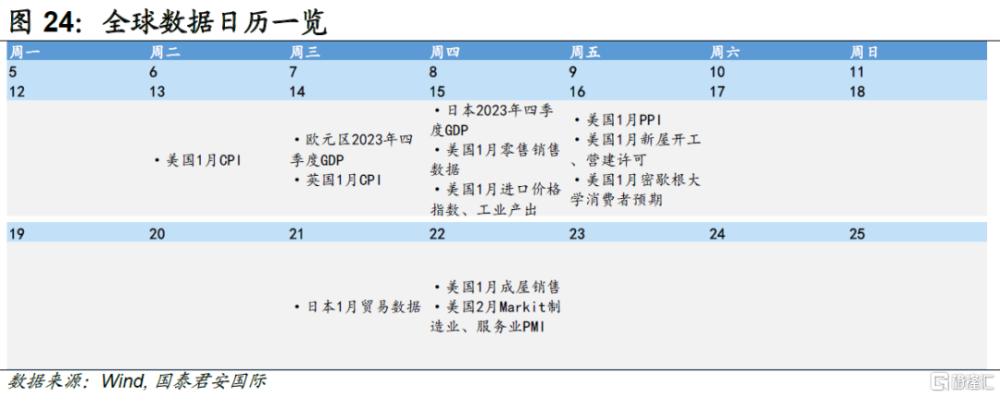

下周關注:美國消費信貸

注:本文來自國泰君安證券於2024年2月16日發布的《【國君國際宏觀-周報】美國:通脹再起,警惕“不着陸”風險》,證券分析師:周浩、孫英超

本訂閱號不是國泰君安證券研究報告發布平台。本訂閱號所載內容均來自於國泰君安證券研究所已正式發布的研究報告,如需了解詳細的證券研究信息,請具體參見國泰君安證券研究所發布的完整報告。本訂閱號推送的信息僅限完整報告發布當日有效,發布日後推送的信息受限於相關因素的更新而不再准確或者失效的,本訂閱號不承擔更新推送信息或另行通知義務,後續更新信息以國泰君安證券研究所正式發布的研究報告爲准。

本訂閱號所載內容僅面向國泰君安證券研究服務籤約客戶。因本資料暫時無法設置訪問限制,根據《證券期貨投資者適當性管理辦法》的要求,若您並非國泰君安證券研究服務籤約客戶,爲控制投資風險,還請取消關注,請勿訂閱、接收或使用本訂閱號中的任何信息。如有不便,敬請諒解。

市場有風險,投資需謹慎。在任何情況下,本訂閱號中信息或所表述的意見均不構成對任何人的投資建議。在決定投資前,如有需要,投資者務必向專業人士咨詢並謹慎決策。國泰君安證券及本訂閱號運營團隊不對任何人因使用本訂閱號所載任何內容所引致的任何損失負任何責任。

本訂閱號所載內容版權僅爲國泰君安證券所有。任何機構和個人未經書面許可不得以任何形式翻版、復制、轉載、刊登、發表、篡改或者引用,如因侵權行爲給國泰君安證券研究所造成任何直接或間接的損失,國泰君安證券研究所保留追究一切法律責任的權利。

標題:美國:通脹再起,警惕“不着陸”風險

地址:https://www.iknowplus.com/post/81184.html