這類芯片,沒有好消息!

最近,芯片行業好轉的消息絡繹不絕。

例如,行業知名機構Gartner就表示,2024年全球半導體收入預計將增長16.8%。當中尤其以存儲芯片最爲耀眼。Gartner指出,在經歷了過去兩年的低迷之後,存儲芯片將於 2024 年反彈,並帶領整個芯片行業強勢復蘇。

另一家研究機構IDC也指出,隨着全球對人工智能 (AI) 和高性能計算 (HPC) 的需求呈爆炸式增長,加上對智能手機、個人電腦、基礎設施和汽車行業彈性增長的需求趨於穩定,半導體行業有望在2024迎來新一波增長,年增長率高達20%。

SIA則在日前發布的報告中披露,過去的2023年芯片行業整體不佳,全年全球半導體行業銷售額總計 5268 億美元,較 2022 年 5,741 億美元的銷售額下降 8.2%。但展望2024年,半導體市場將實現兩位數增長。

除此以外,還有多家機構分享了對芯片行業的樂觀展望。但從最近一系列的廠商財報看來,工業/汽車芯片的需求正在面臨惡化跡象。

工業/汽車芯片,不被看好

過去幾年裏,因爲德州儀器本身在模擬芯片和工業/汽車芯片上取得的成就和表現,讓不少芯片廠商認爲這兩種對性能和可靠性有更高要求的芯片會是企業穿越半導體周期的重要“壓艙石”。尤其是模擬芯片廠商,更是無一不談工業/汽車芯片。

然而,最近的廠商紛紛對其發出了預警。

首先是模擬芯片巨頭德州儀器。在兩周前的財報說明會上,模擬芯片龍頭德州儀器公布,由於工業和汽車客戶需求疲軟,該公司第四季度收入和利潤下降,該公司股價下跌超過 2%。該公司的投資者關系主管戴夫·帕爾(Dave Pahl)在與分析師的電話會議上表示:“我們的業績反映了工業的日益疲軟以及汽車行業的連續下滑,因爲客戶努力降低庫存水平。”

德州儀器 2023 年 74% 的收入來自工業和汽車客戶。該公司預計本季度將繼續疲軟——第一季度營收爲 34.5 億美元至 37.5 億美元,低於去年的 43.8 億美元,每股收益降幅也遠大於分析師的預期。

另一家芯片大廠意法半導體在一月底也表示,其收入在 2023 年最後三個月开始下降。他們還警告稱,由於全球制造業低迷,2024 年第一季度銷售將進一步放緩。意法半導體首席執行官 Jean-Marc Chery 更是直言:“我們繼續看到汽車終端需求穩定,個人電子產品沒有顯着增長,工業進一步惡化。”

最近正在全力轉型的Onsemi的財報則顯示,該公司2023年第四季度銷售額爲20億美元,同比下降4.06%。第四季度利潤同比下降6.88%至5.627億美元。具體到全年業績方面,Onsemi營收從2022年的83.3億美元下降至2023年的82.5億美元。不過,公司同期利潤則從19.0億美元上升至21.8億美元。

展望2024,Onsemi 預計,由於庫存消化和終端需求放緩,所有終端市場將持續疲軟。Onsemi總裁兼首席執行官Hassane El-Khoury甚至還直接警告說,盡管預計 2024 年 SiC 將增長 30-40%,但根據 OEM 最新的電動汽車計劃,實際增長預計爲 20-30%。這也敲響了汽車芯片的又一個警鐘。

德國芯片大廠英飛凌在昨天的財務預告中,也給出了不好的信號。他們預警道,由於工業應用的電源和傳感器芯片的銷售額“顯著下降”,預計第二季度將特別困難。其中,本季度工業業務的銷售額預計將降至 36 億歐元,低於分析師平均預期的 40.6 億歐元。英飛凌表示,第二季度其整體部門利潤率預計約爲 18%,低於分析師預期的 23.1%。該公司首席執行官 Jochen Hanebeck 則補充說:“在消費、通信、計算和物聯網應用領域,我們預計需求要到今年下半年才會出現明顯復蘇。”

工業和汽車芯片在2023財年貢獻公司58%營收的芯片公司Microchip則以實際行動證明了其所專注市場的不景氣。最新消息顯示,Microchip Technology Inc. 正在爲員工實施最高達20%的減薪,並在 3 月和 6 月將其位於美國的三個最大半導體工廠(包括坦佩工廠)關閉兩周,以期在宏觀環境疲弱的時候更好地管理庫存。

Microchip 首席執行官 Ganesh Moorthy 在日前與投資分析師舉行的電話會議上更是直言,公司的最新季度業績“令人失望”。從Ganesh Moorthy提供的數據可以看到,Microchip在2024財年第三季度的銷售額環比下降近 22%,其主要原因是因爲需求疲軟促使客戶削減出貨量並延長停產時間以保護庫存水平,這導致該公司無法履行之前計劃的積壓出貨量。

日本芯片大廠羅姆也下調了公司的全年營收預期。根據他們提供的2023財年第三季度的數據,羅姆工業設備銷售額下降26.2%至170億日元,消費設備銷售額下降23.2%至220億日元。降幅最大的是計算機及存儲領域,同比下降32.4%至118億日元。與此同時,羅姆也將公司銷售額從5000億日元下調至4700億日元,營業收入從530億日元下調至440億日元。按照羅姆所說,之所以會有這樣的調整,是由於市場持續調整庫存所致。“汽車市場雖然持續增長,但低於預期,工業設備市場和計算機/存儲市場也經歷了長期的庫存調整和需求低迷。”羅姆強調。

荷蘭芯片巨頭NXP則指出,由於電動汽車領域和中國電子市場的預期疲軟,公司季度收入預測爲 31.3 億美元的中值,低於預期的 31.6 億美元。恩智浦總裁兼首席執行官庫爾特·西弗斯 (Kurt Sievers) 表示:“我們正在通過管理我們的控制範圍來實現軟着陸,特別是限制向客戶過度發貨。”

預期復蘇,靠哪些芯片?

如文章开頭所說,整個芯片行業在2024年恢復是既定事實。那么哪些芯片會是今年的主要推動力呢?其中,AI芯片無疑是頭等大事。因爲大模型的推動,全球領先的雲廠商和新興企業正在全球掃蕩AI芯片,當中尤其以英偉達的GPU最受歡迎。

德勤也預測,到 2024 年,針對生成式 AI 優化的專用芯片市場將超過 500 億美元。預計將佔當年所有 AI 芯片銷售額的三分之二。按照德勤所說,2024年AI芯片總銷售額將佔全球芯片市場預測規模5760億美元的11%。對於2027 年 AI 芯片市場的預測範圍則從激進的 4000 億美元到更保守的 1100 億美元。

IDC同時認爲,隨着半導體技術的進步,預計從2024年开始,更多的AI功能將被集成到個人設備中,AI智能手機、AI PC、AI可穿戴設備將逐步推向市場。預計人工智能引入後,個人設備將出現更多創新應用,將積極刺激半導體和先進封裝的需求增加。這也是AI芯片的另一個推動力來源。

SIA 首席執行官約翰·諾伊弗 (John Neuffer) 在接受媒體採訪時表示:“人工智能是一個超級強大的市場——我認爲縱觀全局,有很多積極的事情值得關注。”

除了AI以外,存儲芯片今年的復蘇,也是另一件重要大事。

在早前,有外資分析機構曾經表示,DRAM 在2024 年第一季報價強勢上漲,原廠开出的報價較上季至少會有雙位數的漲幅,2024 年正式开始DRAM的多頭年走勢,整個庫存去化、供應商仍在減產,消費性電子需求復蘇,以及AI 走向應用造成的產能分配挪移,使得DRAM 在年可望維持一整年的多頭格局。

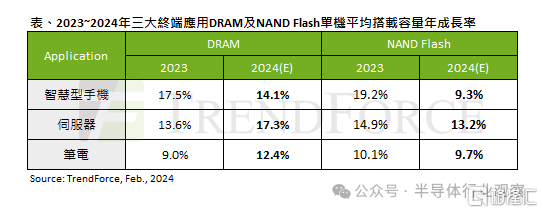

TrendForce 也表示,2024 年DRAM 及NAND Flash 在各類AI 延伸應用,如智能手機、服務器、筆電的單機平均搭載容量均有成長,又以服務器領域成長幅度最高,Server DRAM 單機平均容量預估年增17.3%;Enterprise SSD 則預估年增13.2%。而AI 智能手機與AI PC 的市場滲透率預期應會在2025 年略有明顯成長,屆時將再帶動平均單機搭載容量同步上升。

雖然我們在文章前面部分強調了工業和汽車芯片的不景氣,但SIA 行業統計和經濟政策總監 Robert Casanova 則認爲:“盡管汽車芯片今年开局緩慢,但預計該芯片市場仍將增長 6%。”

機構也表示,急劇轉向電動、自動駕駛和聯網的汽車,將推動對專用芯片前所未有的需求。行業分析師預測,汽車半導體收入將大幅增長,預計到 2030 年代中期每年將達到 2000 億美元,到 2040 年將猛增至超過 2500 億美元。這種需求激增預計將在 2024 年對半導體行業產生重大影響,推動創新並刺激制造能力的擴張。IDC提供的數據也披露,ADAS將佔據汽車半導體市場最大份額,到2027年復合年增長率(CAGR)爲19.8%,佔當年汽車半導體市場的30%。信息娛樂佔據汽車半導體市場第二大份額,在汽車智能化和連接性的推動下,到2027年復合年增長率爲14.6%,佔當年市場的20%。

總體而言,越來越多的汽車電子將依賴芯片,這意味着對半導體的需求將是長期穩定的。

“就終端市場而言,預計 PC 和智能手機銷量在 2023 年分別下降 14% 和 3.5% 後,到 2024 年將增長 4%。這兩個終端市場恢復增長對於半導體行業可能很重要。”德勤在其報告中說。

寫在最後

在機構都在高度看好半導體的2024年的時候,筆者對此保留了一點懷疑。因爲在與行業不少人交流了以後,他們認爲終端目前的需求依然是不景氣。尤其是對於本土不少芯片廠商而言,爲了更好地活下去,爲了活下去,他們需要付出更多。

當然,也有不少廠商給出了積極的預期,也許進入下半年,整個芯片產業就呈現出不同的勢頭。這值得期待。

標題:這類芯片,沒有好消息!

地址:https://www.iknowplus.com/post/79215.html