興業證券:趨勢比節奏更重要,繼續看多美債

投資要點

一、2024年1月FOMC會議進一步確認加息周期結束,聯儲放緩縮表的時機或已臨近

1.1、FOMC會議維持利率不變,確認加息周期結束

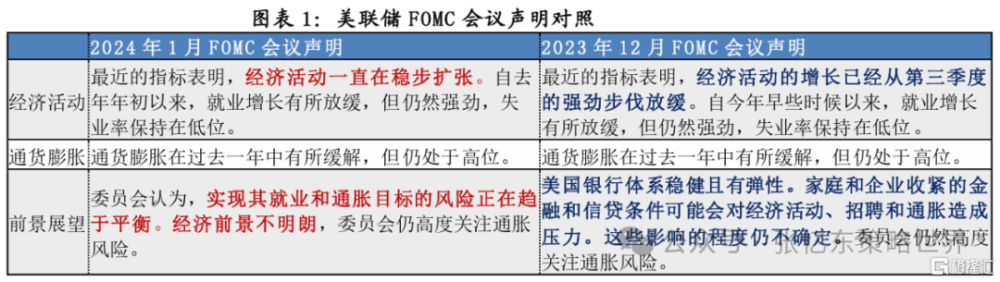

2024年1月31日,美聯儲FOMC會議公布決議,繼續維持利率水平在 5.25%—5.5%的水平不變。會議聲明的變化和鮑威爾的會後發言都進一步確認加息周期結束。2024年1月會議聲明刪除了2023年12月會議聲明中“額外政策收緊程度”的措辭,取而代之以“聯邦基金利率目標區間”。鮑威爾在會後發言中表示:“在本輪緊縮周期中,興業證券的政策利率可能處於峰值,如果經濟按預期發展,則在今年的某個時候开始放松政策限制可能是恰當之舉”。

何時开始降息?會議聲明中表示“在對通脹率可持續地向2%邁進的信心增強之前,降低目標區間是不合適的”。而鮑威爾在發布會答記者問中表示,他認爲在3月會議之前很難達到降息所需要的條件。

這一表態基本符合市場預期,會後3月降息預期下降,5月降息預期進一步提升至90%以上。1月份美國公布的一系列經濟數據,包括非農就業、失業率、零售、GDP等都顯示美國經濟依然有韌性。所以,在會議之前,市場對於3月降息的預期就已經下降至44.6%的概率。會後對於3月降息的預期進一步下降至36.8%的概率,但是對於5月降息的預期從會前83.6%的概率提升至92.8%的概率。

1.2、1月FOMC會議維持縮表節奏,3月會議有較大概率給出放緩縮表計劃,二季度开始實施

本次新聞發布會上鮑威爾答記者問時表示,3月FOMC會議會深入討論縮表進度和節奏,不一定等到逆回購降至0,可能在逆回購穩定在一定水平時就會採取行動。興業證券在 2023 年 12 月 5 日發布的 2024 年度策略《全球“慢速”時代:精選“卷王”與科創》判斷,聯儲政策轉向寬松最早有望出現在2024 年二季度。聯儲政策放松的契機來自:1、逆回購“蓄水池”正常化之後,聯儲縮表對流動性的衝擊超預期。2、商業地產爆雷,中小銀行出風險。

首先,逆回購“蓄水池”正常化之後,聯儲縮表對流動性的衝擊將增大。以史爲鑑,銀行准備金降到較低的水平,容易出現流動性風險,比如2019年9月美國回購市場的流動性危機,最終導致聯儲連續降息以及再度擴表。興業證券預計在三月份聯儲會議上就將公布放緩縮表的計劃,可能於二季度开始實施,這將避免類似2019年流動性衝擊的重演。假設逆回購按照2023年8月以來的速度繼續消耗,預計在4月底5月初即將回到疫情前的水平。2023年由於中小銀行危機推出的BTFP工具即將於3月11日到期,目前余額爲1678億美元。

其次,關注商業地產是否爆雷、中小銀行是否出整體性風險,從而成爲倒逼聯儲提前开始寬松的契機。興業證券年度策略《全球“慢速”時代:精選“卷王”與科創》中提出, 2024 年警惕美國商業地產的壓力和對小銀行的潛在衝擊。2024 年 1 月 31 日,紐約社區銀行(New York Community Bank,NYCB)股價下跌 38%,促發因素在於公司下調了股息分配以籌集資本金,因爲收購了去年暴雷的 signature bank 之後,該行資產規模邁過千億美元關口,按照監管規定需要預留更多資本金和損失撥備。同時,該行的貸款非常集中於商業地產領域,該行的利潤受到商業地產貸款重定價的衝擊。因此,需要密切關注紐約社區銀行(NYCB)的風險是否是個例,是否會傳染。

二、美國財政部縮減融資需求,降低美債供求壓力

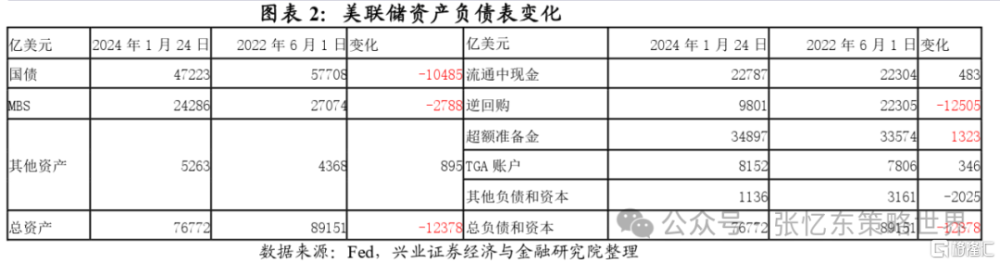

2.1、1月底財政部公布了新的融資計劃,下調了2024年第一季度的融資規模,公布的第二季度融資規模較此前三個季度大幅下降。從2023年8月以來的困擾美債的供給壓力後續有望明顯緩解。

在 2024 年 1 月至 3 月的季度,美國財政部預計將借入 7600 億美元的私人持有淨有價債務。借款估計比 2023 年 10 月宣布的低 550 億美元,美國財政部表示主要是由於預計淨財政流量增加和季度初現金余額增加。

2024 年 4 月至 6 月的季度中,財政部預計將借入 2020 億美元的私人持有淨有價債務。這一金額將較此前三個季度大幅縮減,2023年第三季度10100億美元,第四季度7760億美元,2024年第一季度7600億美元。

2.2、美國財政部發布的債券拍賣計劃也顯示了在二季度,美債的供給壓力將下降。美國財政部將在 2024 年 2 月至 4 月的季度繼續逐步增加2年期及以上債券拍賣規模,根據目前預計的借款需求,美國財政部預計在之後未來幾個季度內,不需要進一步增加拍賣規模。

三、趨勢比節奏更重要,美聯儲降息之前持續看多美債

興業證券持續強調,2024年美債是牛市,美債10 年期國債收益率趨勢大概率下行,建議在美聯儲第一次降息之前都值得擇機增持美債,特別是在4%以上是2024年配置性價比較高的時機。

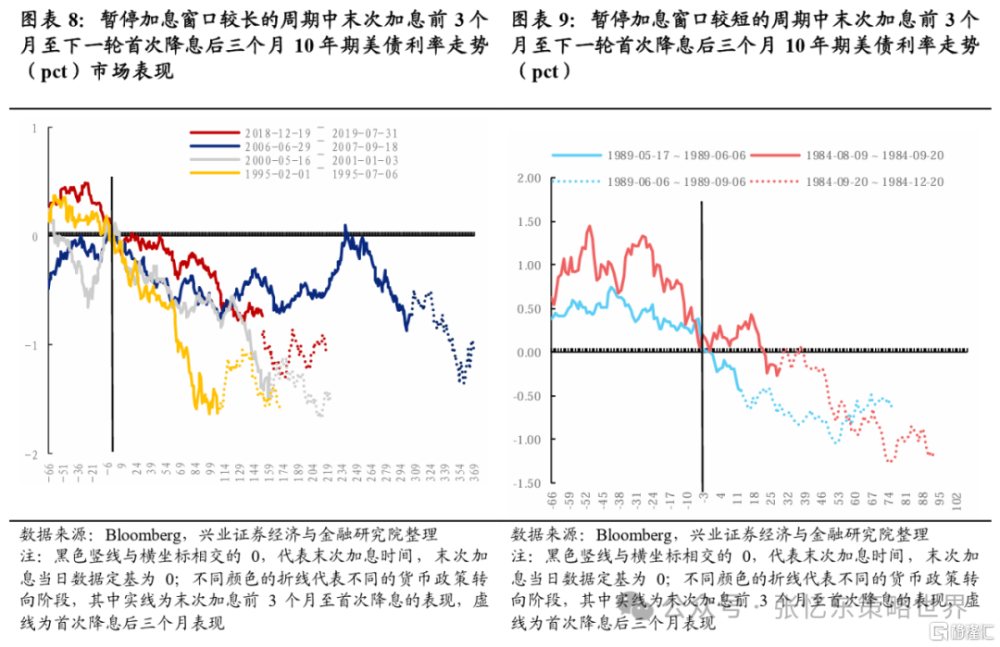

雖然美聯儲打消了 3 月降息預期,但是,趨勢比節奏更重要。參考歷史經驗,聯儲貨幣政策過渡階段,美債收益率趨勢下行。回顧 80 年代以來 6 次加息周期,末次加息後至下一輪首次降息前十年期美債收益率皆呈現下行趨勢。如果1季度美債因爲聯儲降息節奏的預期變化出現調整,每一次美債收益率的反彈都是配置美債的時機。

美債供需關系改善。美聯儲及時开始放緩縮表討論,若能夠在 3 月給出放緩縮表的討論將及時降低縮表對金融體系流動性產生的壓力。財政部新的發債計劃,也降低了美債的供給壓力。

如果紐約社區銀行(NYCB)的風險進一步發酵並傳染至其他商業地產貸款較多的銀行,將倒逼聯儲提前寬松。

風險提示:大國博弈風險;美聯儲政策緊縮超預期;全球經濟下行超預期。

報告正文

一、2024年1月FOMC會議進一步確認加息周期結束,聯儲放緩縮表的時機或已臨近

1.1、FOMC會議維持利率不變,確認加息周期結束

2024年1月31日,美聯儲FOMC會議公布決議,繼續維持利率水平在 5.25%—5.5%的水平不變。會議聲明的變化和鮑威爾的會後發言都進一步確認加息周期結束。2024年1月會議聲明刪除了2023年12月會議聲明中“額外政策收緊程度”的措辭,取而代之以“聯邦基金利率目標區間”。鮑威爾在會後發言中表示:“在本輪緊縮周期中,興業證券的政策利率可能處於峰值,如果經濟按預期發展,則在今年的某個時候开始放松政策限制可能是恰當之舉”。

何時开始降息?會議聲明中表示“在對通脹率可持續地向2%邁進的信心增強之前,降低目標區間是不合適的”。而鮑威爾在發布會答記者問中表示,他認爲在3月會議之前很難達到降息所需要的條件。

這一表態基本符合市場預期,會後3月降息預期下降,5月降息預期進一步提升至90%以上。1月份美國公布的一系列經濟數據,包括非農就業、失業率、零售、GDP等都顯示美國經濟依然有韌性。所以,在會議之前,市場對於3月降息的預期就已經下降至44.6%的概率。會後對於3月降息的預期進一步下降至36.8%的概率,但是對於5月降息的預期從會前83.6%的概率提升至92.8%的概率。

1.2、1月FOMC會議維持縮表節奏,3月會議有較大概率給出放緩縮表計劃,二季度开始實施

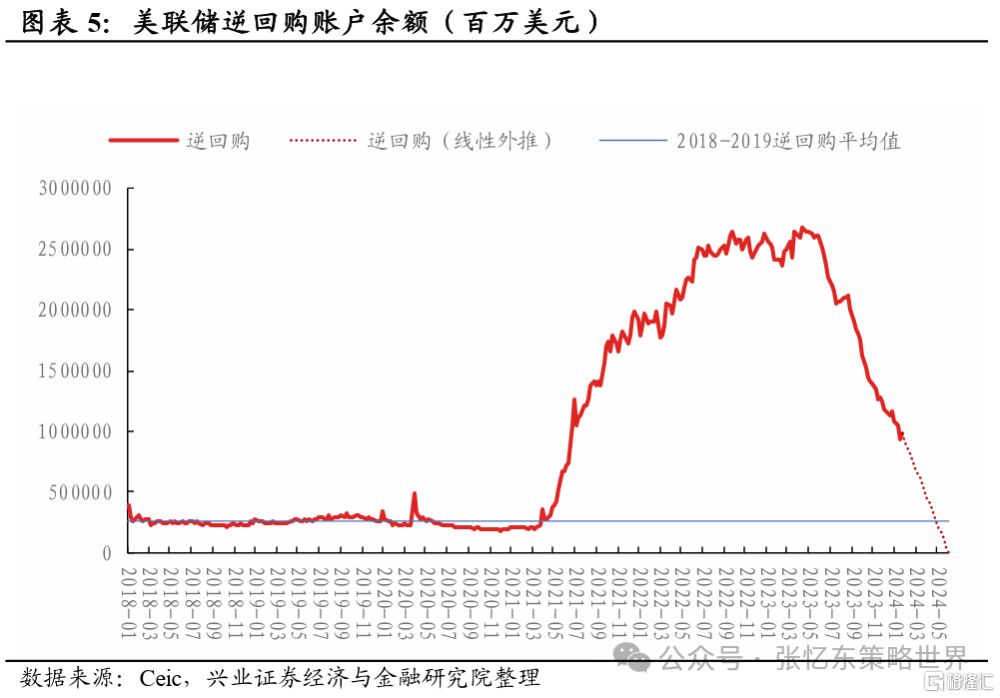

本次新聞發布會上鮑威爾答記者問時表示,3月FOMC會議會深入討論縮表進度和節奏,不一定等到逆回購降至0,可能在逆回購穩定在一定水平時就會採取行動。

興業證券在2023年12月5日發布的2024年度策略《全球“慢速”時代:精選“卷王”與科創》中判斷,聯儲政策轉向寬松最早有望出現在2024 年二季度。聯儲政策放松的契機來自:1、逆回購“蓄水池”正常化之後,聯儲縮表對流動性的衝擊超預期。2、商業地產爆雷,中小銀行出風險。

首先,逆回購“蓄水池”正常化之後,聯儲縮表對流動性的衝擊將增大。當銀行准備金水平達到聯儲認爲的“充足准備金水平”時,聯儲將停止縮表。

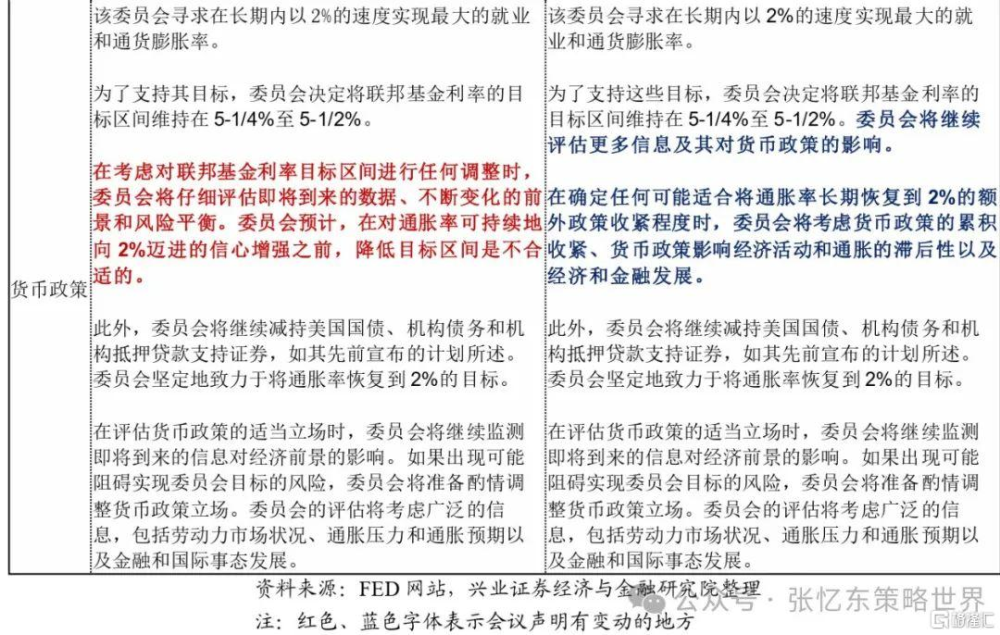

2022年6月以來聯儲縮表效應大部分被逆回購的下降吸收,隨着2024年逆回購有望降至正常化,縮表對銀行准備金的衝擊將加大。2020-2021年美國實施超級快速的貨幣財政政策,逆回購市場的規模猛增,形成“蓄水池”作用。2022年6月1日至2024年1月24日,美聯儲總資產下降了12378億美元,在聯儲資產負債表的負債方,逆回購下降了12505億美元,銀行准備金反而增加了1323億美元。

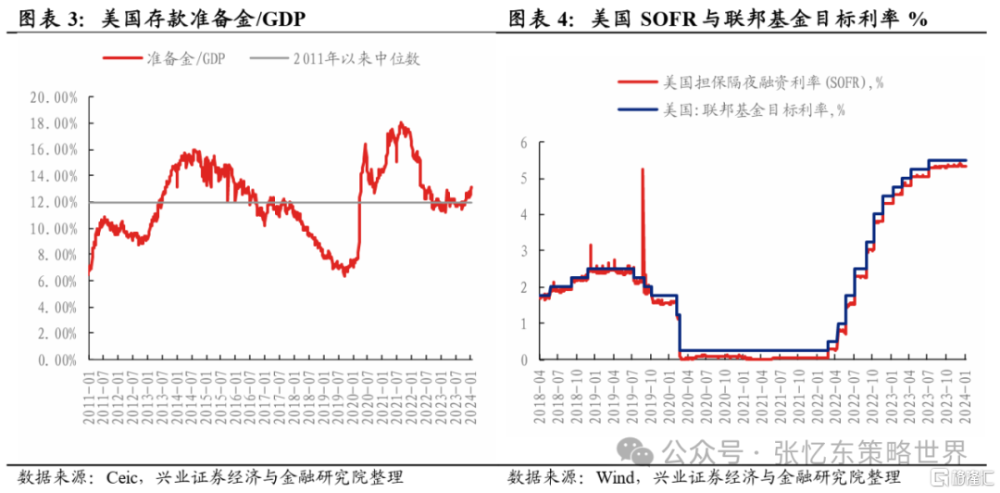

以史爲鑑,銀行准備金降到較低的水平,容易出現流動性風險,比如2019年9月美國回購市場的流動性危機,最終導致聯儲連續降息以及再度擴表。2017年10月-2019年7月聯儲持續縮表的影響下,銀行准備金佔GDP的比例下降至不足8%。此時疊加季末繳稅等交易性因素,回購市場出現了利率飆升的現象。

興業證券預計在三月份聯儲會議上就將公布放緩縮表的計劃,可能於二季度开始實施,這將避免類似2019年流動性衝擊的重演。

1)假設逆回購按照2023年8月以來的速度繼續消耗,預計在4月底5月初即將回到疫情前的水平。屆時,聯儲繼續縮表將衝擊銀行准備金。截至2024年1月14日,銀行准備金佔GDP的比例爲12.7%,而2011年以來這一比例的中位數水平爲11.9%。

2)2023年由於中小銀行危機推出的BTFP工具即將於3月11日到期,目前余額爲1678億美元,如果BTFP到期不再續作,會使得聯儲資產負債表進一步收縮。

其次,關注商業地產是否爆雷、中小銀行是否出整體性風險,從而成爲倒逼聯儲提前开始寬松的契機。興業證券年度策略《全球“慢速”時代:精選“卷王”與科創》中提出,2024 年警惕美國商業地產的壓力和對小銀行的潛在衝擊。美國商業地產的壓力和對小銀行的潛在衝擊風險持續存在。商業地產的主要風險在於估值過高以及部分環節薄弱的基本面。

2024年1月31日,紐約社區銀行(NYCB)股價下跌38%,促發因素在於公司下調了股息分配以籌集資本金,因爲收購了去年暴雷的signature bank 之後,該行資產規模邁過千億美元關口,按照監管規定需要預留更多資本金和損失撥備。同時,該行的貸款非常集中於商業地產領域,該行的利潤受到商業地產貸款重定價的衝擊。因此,需要密切關注紐約社區銀行(NYCB)的風險是否是個例,是否會傳染。

二、美國財政部縮減融資需求,降低美債供求壓力

1月底財政部公布了新的融資計劃,下調了2024年第一季度的融資規模,公布的第二季度融資規模較此前三個季度大幅下降。從2023年8月以來的困擾美債的供給壓力後續有望明顯緩解。

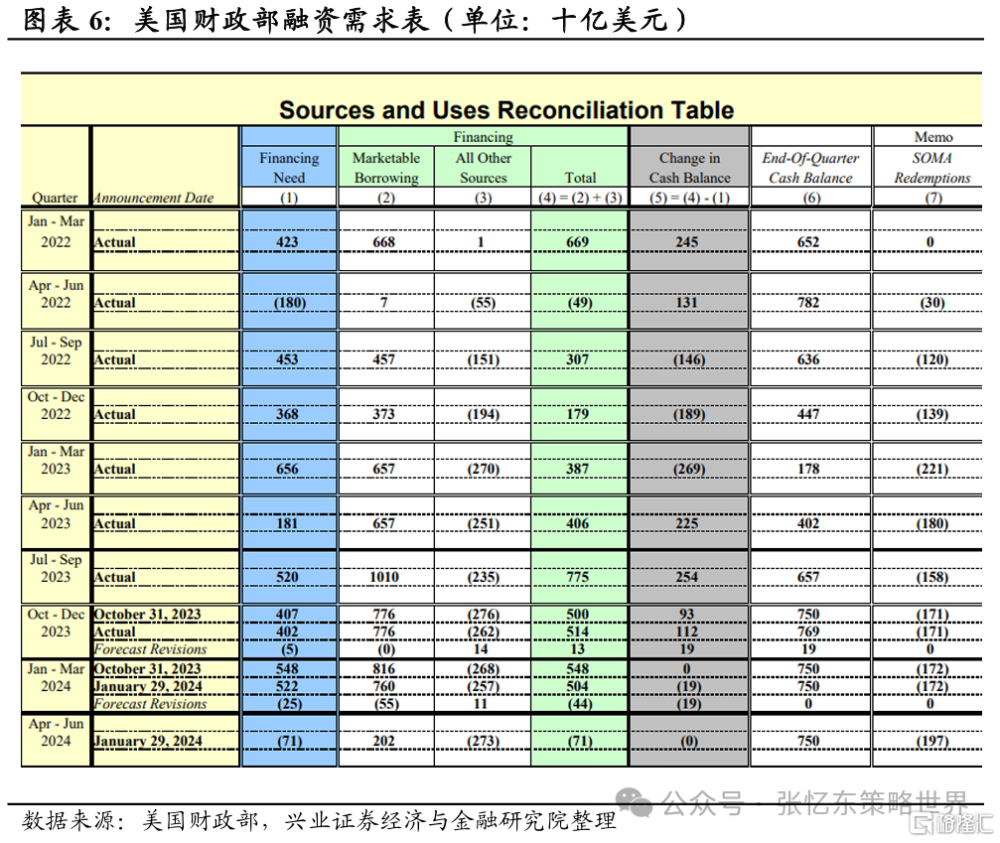

在 2024 年 1 月至 3 月的季度,美國財政部預計將借入 7600 億美元的私人持有淨有價債務。借款估計比 2023 年 10 月宣布的低 550 億美元,美國財政部表示主要是由於預計淨財政流量增加和季度初現金余額增加。

2024 年 4 月至 6 月的季度中,財政部預計將借入 2020 億美元的私人持有淨有價債務。這一金額將較此前三個季度大幅縮減,2023年第三季度10100億美元,第四季度7760億美元,2024年第一季度7600億美元。

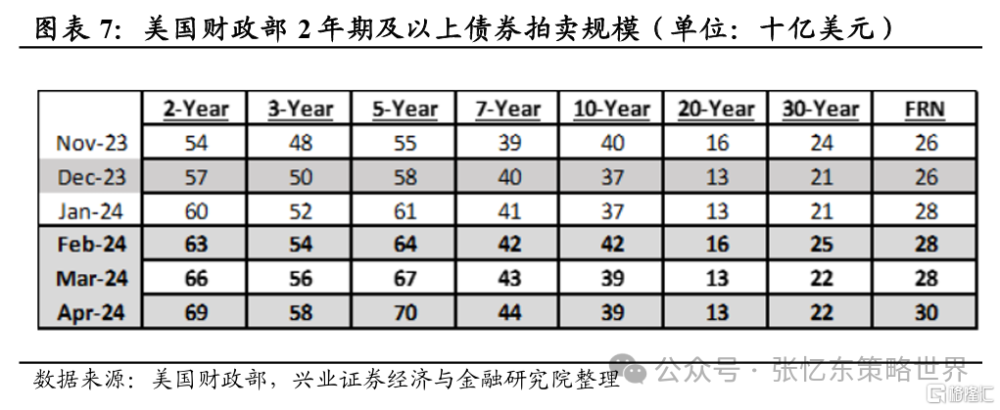

美國財政部發布的債券拍賣計劃也顯示了在二季度,美債的供給壓力將下降。美國財政部將在 2024 年 2 月至 4月的季度繼續逐步增加2年期及以上債券拍賣規模,根據目前預計的借款需求,美國財政部預計在之後未來幾個季度內,不需要進一步增加拍賣規模。

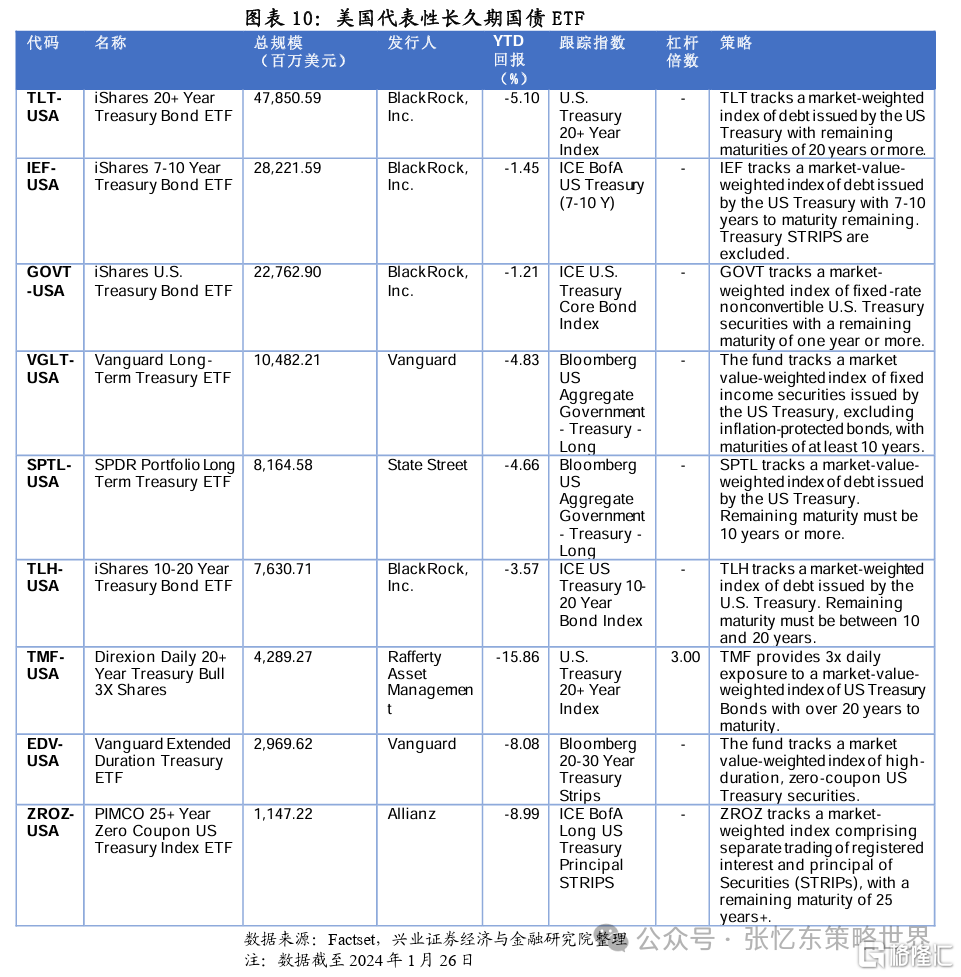

三、趨勢比節奏更重要,繼續增持長久期美債

興業證券持續強調,2024年美債是牛市,美債10 年期國債收益率趨勢大概率下行,建議在美聯儲第一次降息之前都值得擇機增持美債,特別是在4%以上是2024年配置性價比較高的時機。

雖然美聯儲打消了3月降息預期,但是,趨勢比節奏更重要。參考歷史經驗,聯儲貨幣政策過渡階段,美債收益率趨勢下行。回顧80年代以來6次加息周期,末次加息後至下一輪首次降息前十年期美債收益率皆呈現下行趨勢。如果因爲美債利率因爲聯儲降息節奏的預期變化出現反復,每一次反彈都是配置長久期美債的時機。

美債供需關系改善。美聯儲及時开始放緩縮表討論,若能夠在3月給出放緩縮表的討論將及時降低縮表對金融體系流動性產生的壓力。財政部新的發債計劃,也降低了美債的供給壓力。

如果紐約社區銀行(NYCB)的風險進一步發酵並傳染至其他商業地產貸款較多的銀行,將倒逼聯儲提前寬松。

注:本文來自興業證券於2024年2月3日發布的《繼續看多美債——1月FOMC及美國財政部發債計劃點評》,分析師 :張憶東S0190510110012;李彥霖S0190510110015

標題:興業證券:趨勢比節奏更重要,繼續看多美債

地址:https://www.iknowplus.com/post/78289.html