中銀證券:人民幣匯率延續調整,匯率彈性有所增強

摘 要

2022年12月,中銀證券曾指出,人民幣匯率能否再接再厲,關鍵看中國經濟基本面;需要警惕市場重新定價基本面前景,預期和現實的比較可能會加大人民幣匯率波動。

事後來看,2023年,美元指數震蕩回落,但在國內經濟曲折修復背景下,人民幣匯率調整進入第二個年頭,匯率彈性增強,發揮了吸收內外部衝擊的“減震器”作用。

境內外匯供求出現2019年以來首次年度逆差,但情況遠好於“8.11”匯改之初,銀行結售匯差額轉逆的前三大貢獻項分別是服務貿易、直接投資和證券投資,貢獻率分別爲54%、43%和25%。

跨境資金流動也首現2019年以來年度逆差,但情況同樣遠好於“8.11”匯改之初。從幣種結構看,外幣跨境收付順差減少是主因。從項目構成看,直接投資、貨物貿易、服務貿易是涉外收付款差額逆轉的前三大貢獻項,貢獻率分別爲105%、48%和41%。

2023年,銀行對客戶市場的外匯交易中,近結遠購的掉期交易規模升幅明顯,反映美元高利率背景下,市場主體持有外幣資金意愿較強。同時,遠期購匯和即期購匯意愿此消彼長,或反映2022年9月份調整外匯風險准備金政策的持續影響。

風險提示:海外金融風險超預期,主要央行貨幣政策調整超預期,國內經濟復蘇不如預期

正文

1月15日,國家外匯管理局發布了2023年12月份外匯收支數據。現結合最新數據對2023年境內外匯市場運行情況具體分析如下:

人民幣匯率延續調整,匯率彈性有所增強

2022年,美聯儲緊縮預期增強,疊加國內疫情反復,經濟恢復受阻,促使人民幣出現快速調整,最低跌至7.3下方。11月初,在美聯儲緊縮預期放緩、國內疫情防控措施優化、房地產金融支持措施,以及企業結匯需求增加等因素共同推動下,人民幣匯率开始反彈。12月份,中銀證券在發布的報告《經濟強貨幣強:美聯儲緊縮下半場暨2023年中國宏觀經濟及政策展望》中指出,人民幣匯率能否再接再厲,關鍵看中國經濟基本面;需要警惕市場重新定價基本面前景,預期和現實的比較可能會加大人民幣匯率波動。

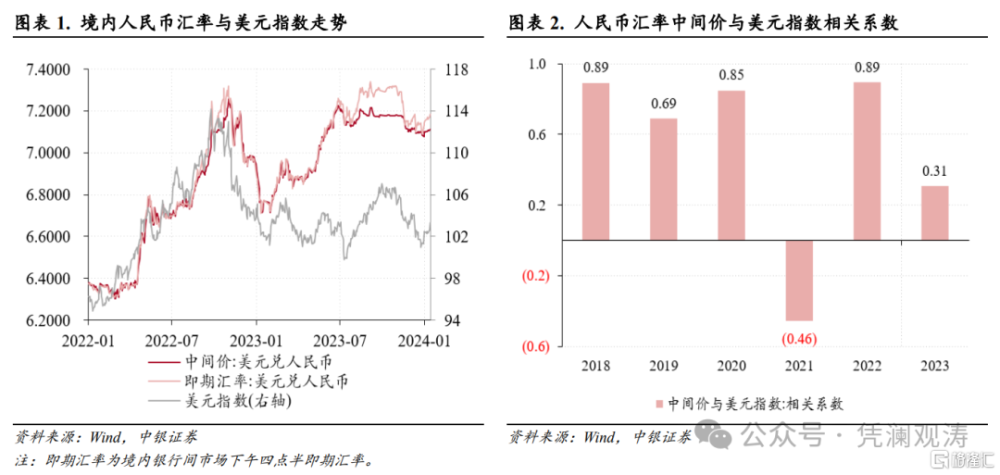

事後來看,2023年,在美聯儲加息到停止加息,直至市場开始交易降息預期背景下,美元指數基本在100~107範圍內保持震蕩,全年累計回落了2.0%。不過,由於國內經濟曲折修復,人民幣匯率調整進入第二個年頭,中間價與美元指數(滯後一個交易日)正相關系數由上年的0.89降至0.31(見圖表1、2)。全年,中間價、即期匯率(指境內銀行間市場下午四點半交易價,下同)累計分別下跌1.7%、2.0%,上年則分別下跌8.5%、8.3%;中間價、即期匯率均值分別下跌4.6%、4.9%,跌幅較上年分別擴大0.5、0.6個百分點,有助於改善我國出口企業財務狀況(見圖表1)。

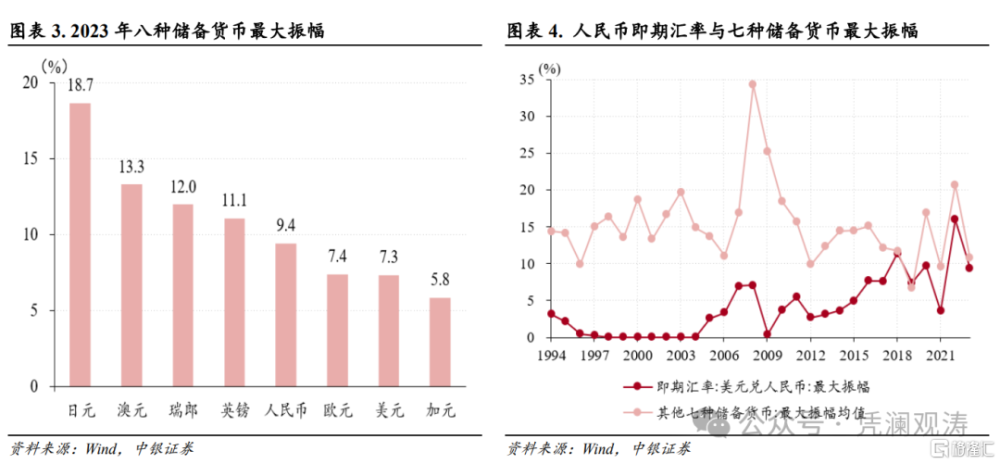

2023年,人民幣即期匯率最大振幅爲9.4%,居八大主要儲備貨幣的第五位(美元指數最大振幅爲7.3%,居第七位),相當於其他七種主要儲備貨幣匯率最大振幅均值的87.2%,較2018至2022年均值高出了11.1個百分點,發揮了吸收內外部衝擊的“減震器”作用(見圖表3、4)。

境內外匯供求五年來再現年度逆差,但情況遠好於“8.11”匯改之初,服務貿易結售匯逆差擴大是銀行結售匯差額轉逆的主要貢獻項

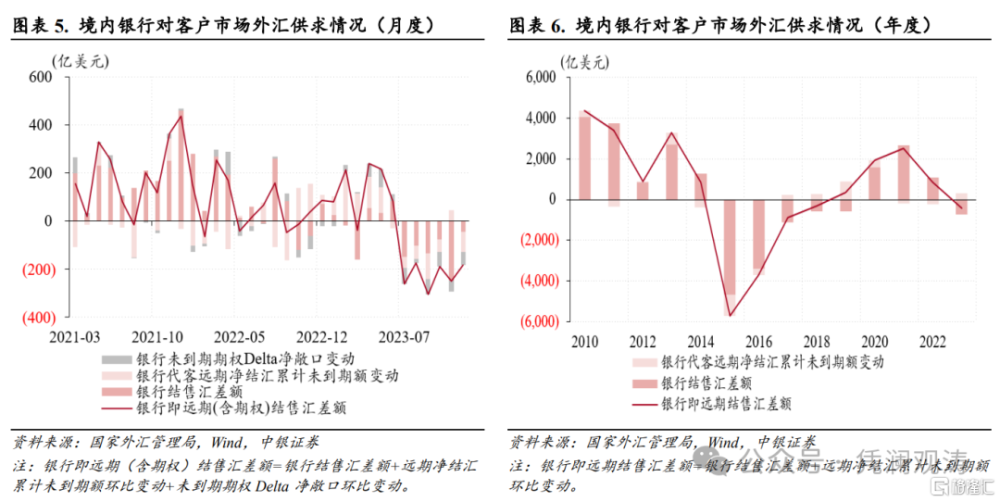

2023年,反映境內銀行對客戶外匯买賣關系的銀行即遠期(含期權)結售匯(以下簡稱銀行結售匯)共出現7個月逆差,7月至12月爲連續逆差,下半年累計逆差1364億美元,抵消了上半年累計順差790億美元,全年逆差573億美元,爲2019年以來首次。其中,即期結售匯由上年順差1073億轉爲逆差733億美元(其中銀行代客結售匯由上年順差1116億轉爲逆差563億美元,貢獻了即期結售匯順差降幅的93%),貢獻了銀行結售匯差額降幅的134%;遠期淨結匯累計未到期額由上年減少235億轉爲增加297億美元,未到期期權Delta敞口淨結匯降幅由上年67億擴大至137億美元,銀行外匯衍生品交易合計提前淨賣出外匯160億美元,上年爲淨买入外匯302億美元(見圖表5)。

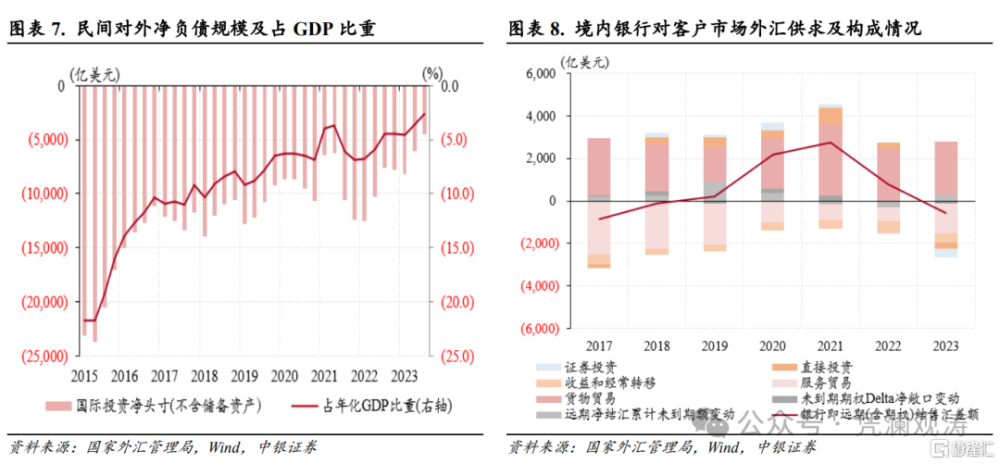

從可比口徑看[1],2023年,銀行即遠期結售匯逆差436億美元(2022年爲順差838億美元),也爲2019年以來首次逆差,但遠低於2015和2016年分別爲5712億和3695億美元的逆差水平(見圖表6)。這顯示,過去兩年人民幣匯率調整帶來的衝擊較“8.11”匯改初期大爲減輕,反映民間對外淨負債減少、貨幣錯配改善增強了境內外匯市場韌性。最新數據顯示,截至2023年三季度末,我國民間對外淨負債4520億美元,與年化名義GDP之比爲2.6%,分別較2015年二季度末(“8.11”匯改前夕)減少1.92萬億美元和回落19.2個百分點(見圖表7)。

2023年,銀行代客服務貿易結匯減少8.4%,購匯增長26.6%,結售匯逆差由上年653億增至1378億美元,爲2020年以來新高,相當於2019年逆差規模的72%,爲銀行結售匯由順差轉爲逆差的第一大貢獻項,貢獻率爲54%(見圖表8)。

第二大貢獻項爲銀行代客直接投資,結匯下降49.5%,購匯下降6.1%,結售匯由上年順差275億轉爲逆差299億美元,貢獻了43%。第三大貢獻項爲銀行代客證券投資,結匯減少22.7%,購匯減少2.4%,結售匯逆差由65億增至399億美元,貢獻了25%。銀行代客貨物貿易結售匯順差2485億美元,雖然遠小於同期海關進出口順差8232億美元的規模,但增長0.8%,爲負貢獻1.4%(見圖表8)。

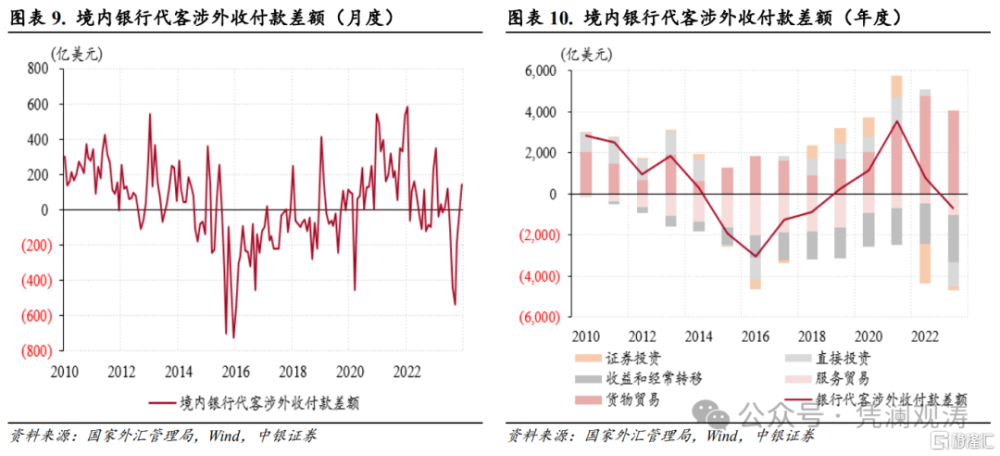

跨境資金流動首現2019年以來年度逆差,但情況同樣遠好於“8.11”匯改之初,外幣跨境收付順差減少是主因,直接投資項下資金流向逆轉又是主要貢獻項

2023年,銀行代客涉外收付款共出現7個月逆差,7至11月爲持續逆差,其中9月份逆差高達539億美元,僅次於2015年12月逆差725億美元、2015年9月逆差700億美元、2016年1月逆差558億美元(見圖表9)。全年,銀行代客涉外收付款由上年順差763億轉爲逆差687億美元,爲2019年以來首次,但遠小於2015至2017年分別爲1940億、3053億和1245億美元的逆差規模(見圖表10)。

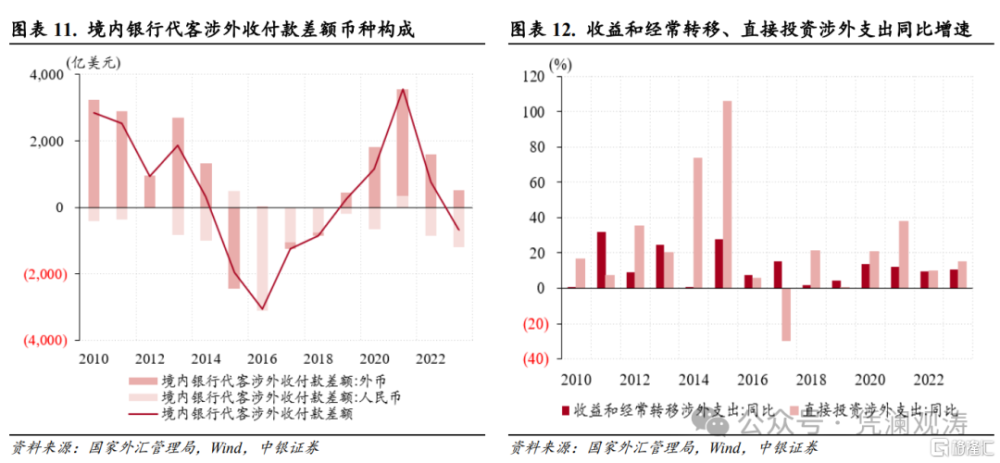

從幣種構成看,2023年外幣收付款順差規模連續兩年收窄,由上年1609億降至513億美元,人民幣收付款則連續兩年逆差,規模由上年846億增至1200億美元,二者分別貢獻了銀行代客涉外收付款差額降幅的76%、24%(見圖表11)。

從項目構成看,直接投資、貨物貿易、服務貿易是涉外收付款差額逆轉的前三大貢獻項。其中,直接投資收付款逆差1185億美元,爲2017年以來首次逆差,且逆差規模創歷史新高,是銀行代客涉外收付款由順差轉爲逆差的第一大貢獻項,貢獻率爲105%;貨物貿易收付款順差由上年4774億降至4083億美元,是第二大貢獻項,貢獻率爲48%;服務貿易收付款逆差由上月448億增至1038億美元,爲2020年以來新高,相當於2019年逆差規模的63%,貢獻了銀行代客涉外收付款差額降幅的41%(見圖表10)。

2023年三季度國際收支口徑的外來直接投資出現首次負值,引發市場對於外商投資企業大規模利潤匯出和撤資的關注,但銀行代客涉外收付款數據並不支持前述觀點:2023年,收益和經常轉移涉外支出累計3031億美元,同比增長10.4%,較2018~2022年平均增速高出2.0個百分點,但低於2020年、2021年分別爲13.9%、12.2%的增速。同期,直接投資涉外支出7767億美元,同比增長15.2%,較2018~2022年平均增速還低了2.9個百分點,並且直接投資項下的涉外支出還包含了對外直接投資的股權投資,而不僅是外來直接投資的撤資(見圖表12)。據外匯局披露,2023年12月份,外商直接投資資本金淨流入過百億美元。

證券投資項下資金淨流出壓力顯著緩解。2023年,證券投資涉外收付款逆差規模由上年1918億收窄至172億美元,全年逆差月份由10個月降至8個月,單月最大逆差爲294億美元,小於上年的414億美元(見圖表10)。

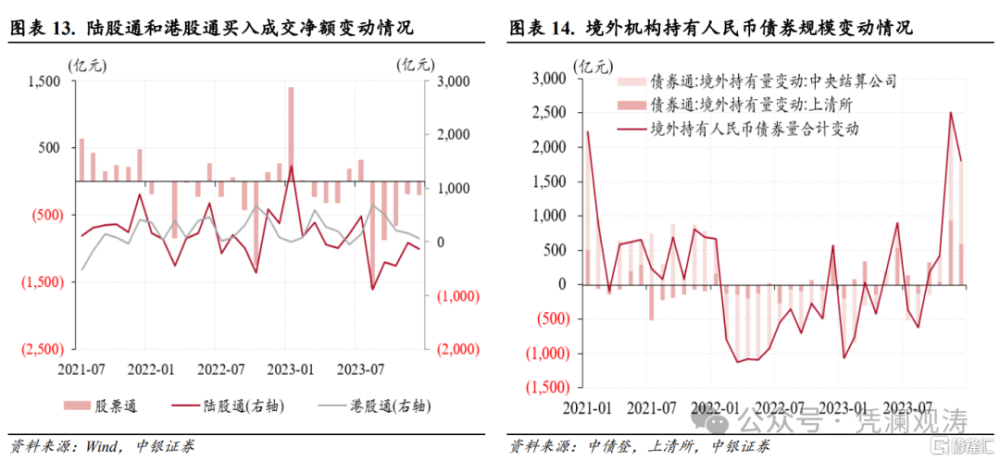

從股票通來看,全年共有7個月份陸股通爲淨流出,主要集中在8至12月,而由於1月份淨流入1413億元,創歷史新高,全年累計淨流入437億元,同比減少51%;在恆生指數連續四年下跌背景下,港股通項下(南下)資金淨流入規模連續三年減少,由上年3359億降至2895億元;與陸股通累計淨买入成交額軋差後,股票通項下資金累計淨流出2457億元,較上年減少1.3億元,其中8月份淨流出1593億元,爲2021年2月以來新高,不過此後淨流出規模明顯收窄(見圖表13)。

從債券通來看,全年共有7個月境外機構在淨增持人民幣債券,尤其是11月、12月分別淨增持2513億、1805億元,全年累計淨增持2817億元,而上年共有10個月淨減持,全年累計淨減持6162億元。上清所數據顯示,境外機構由上年淨減持472億元轉爲淨增持2562億元,淨增持月份由4個月增至9個月,其中同業存單是主要貢獻項,境外機構淨增持規模由上年152億元增至2733億元。中債登數據顯示,境外機構由上年淨減持5690億元轉爲淨增持255億元,淨增持月份由2個月增至5個月,其中政策性銀行債和國債是主要貢獻項,前者由上年淨減持3483億元轉爲淨增持506億元,後者淨減持規模由上年1606億元收窄至15億元,10月至12月二者均轉爲持續淨增持,顯示在中美利差倒掛程度減弱背景下,外資配置人民幣債券意愿明顯提升(見圖表14)。

雖然陸股通淨买入同比下降,但2023年北上資金在陸股通與債券通項下合計淨买入境內人民幣股票和債券資產3254億元,上年爲淨賣出5262億元。這顯示在人民幣匯率持續承壓的背景下,隨着美聯儲緊縮接近尾聲,中美負利差見頂回落,外來證券投資逐漸趨穩。

近結遠購掉期交易規模升幅明顯,遠期購匯和即期購匯意愿此消彼長

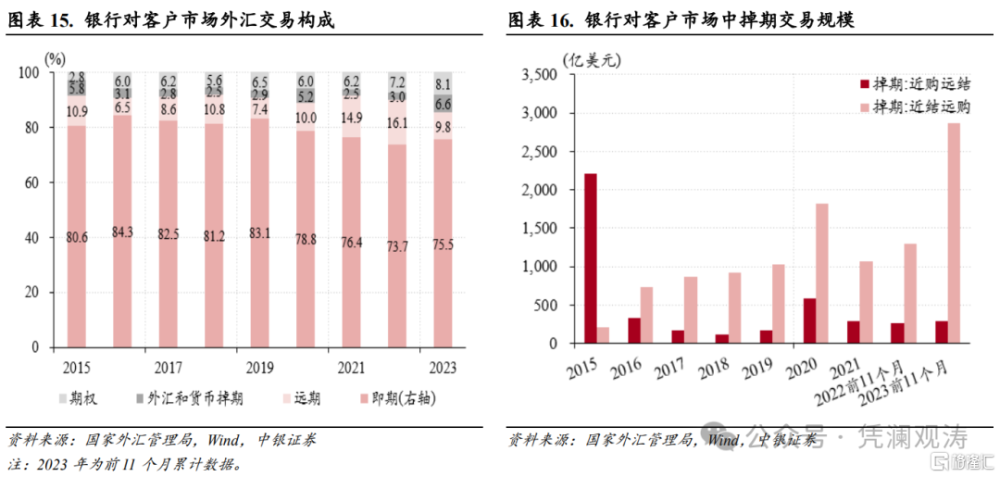

2023年前11個月,銀行對客戶市場的外匯交易中,掉期交易佔比較上年回升了3.6個百分點至6.6%,即期交易佔比回升1.8個百分點至75.5%,但遠期交易佔比則回落6.3個百分點至9.8%,其中10月份遠期交易佔比更是降至6.2%,創2019年以來新低(見圖表15)。

掉期交易升幅明顯主要受近結遠購[2]交易拉動,前11個月累計規模爲2865億美元,同比增長122%,反映在美元高利率背景下,市場主體持有外幣資金意愿較強,傾向於通過掉期交易規避匯率風險,滿足人民幣短期流動性需求(見圖表16)。

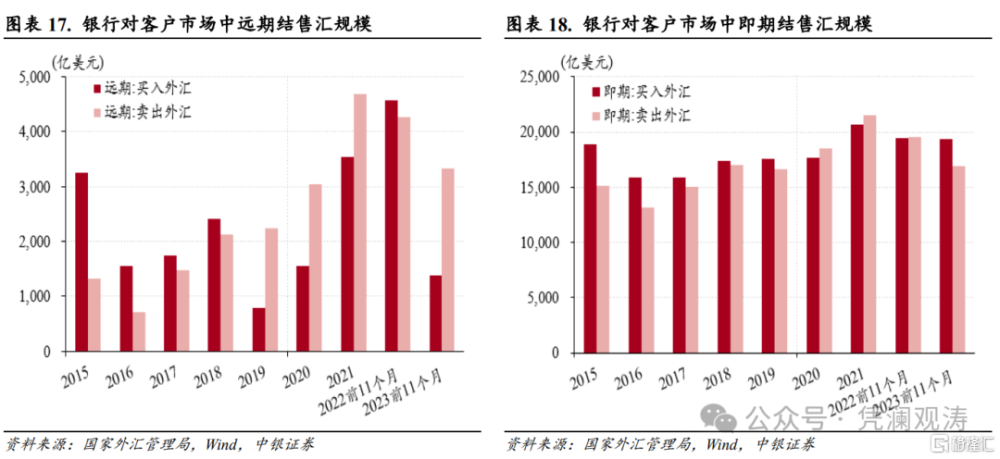

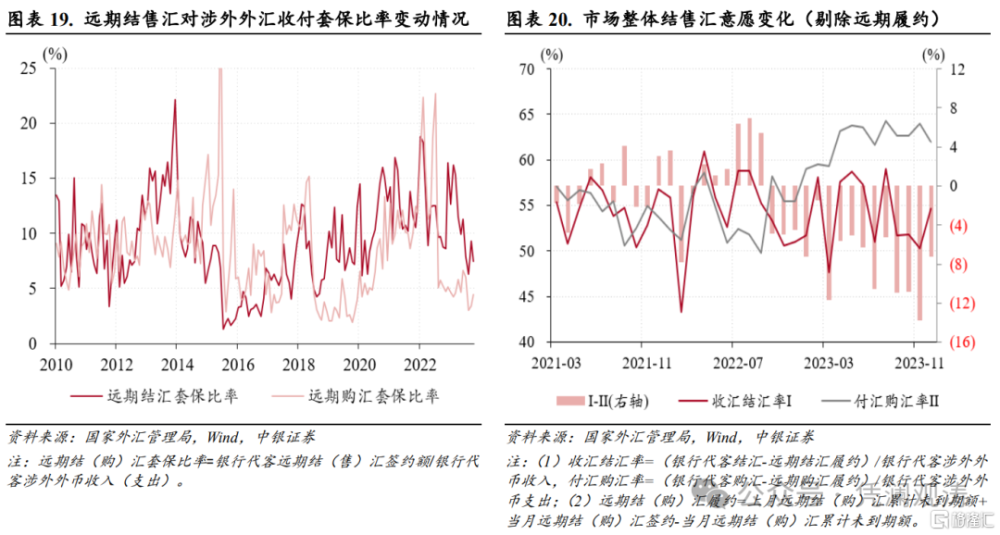

前11個月,即遠期結匯與購匯規模均較上年同期有所回落,但在遠期美元貼水幅度加深情況下,遠期購匯同比降幅(-70%)大於遠期結匯(-22%),而即期購匯同比降幅(-0.5%)小於即期結匯(-13.3%)(見圖表17、18)。類似地,2023年遠期購匯套保比率均值爲4.8%,較上年回落8.6個百分點,遠大於遠期結匯套保比率降幅1.3個百分點,而即期市場上的付匯購匯率均值爲62.1%,較上年回升8.2個百分點,收匯結匯率則回落0.2個百分點(見圖表19、20)。

這一方面反映了2022年9月末針對銀行遠期售匯業務收取外匯風險准備金政策[3]的持續影響,增加了遠期購匯成本,抑制了遠期購匯需求;另一方面也反映了人民幣匯率延續調整,市場主體搶購外匯的動機增強,這或是下半年有關方面多次強調三個“堅決”(堅決對市場順周期行爲進行糾偏,堅決對擾亂市場秩序行爲進行處置,堅決防範匯率超調風險)[4],且穩匯率政策措施不斷加碼的重要原因(詳見《2023年10月外匯市場分析報告》)。

主要結論

盡管2023年美聯儲緊縮力度和節奏都弱於或慢於2022年,全年人民幣匯率調整幅度也小於上年,但在美聯儲持續緊縮和疫後國內經濟曲折修復的背景下,境內外匯供求和跨境資金流動均出現了逆轉。不過,相關情況明顯好於2015年“8.11”匯改之初。這主要得益於近年來民間對外淨負債減少、貨幣錯配改善,疊加人民幣匯率雙向波動的常態化,增強了我國對外金融部門韌性。

從境內外匯供求關系看,銀行代客結售匯由順差轉爲逆差是主要原因,其中,服務貿易、直接投資和證券投資又是銀行代客結售匯逆轉的前三大貢獻項。從跨境資金流動看,外幣收付順差大幅減少是銀行代客涉外收付由淨流入轉爲淨流出的主要原因,其中,直接投資、貨物貿易、服務貿易是涉外收付款差額逆轉的前三大貢獻項。可見,無論哪個口徑,服務貿易和直接投資都是主要影響項。

值得指出的是,從銀行代客涉外收付數據看,不支持外商投資企業大規模撤資或集中匯出利潤的結論。代客涉外收付和股票通債券通數據表明,外來證券投資頂着人民幣匯率調整壓力逐漸企穩回流。

從市場結售匯意愿變化看,2023年,收匯結匯率基本穩定而付匯購匯率環比上升較多,這或反映了上調遠期購匯外匯風險准備金率對即遠期購匯此消彼長的影響,同時也不排除市場因人民幣匯率延續調整而囤積外匯的動機增強,這或是有關方面下半年頻頻就匯率問題發聲和出手的重要考慮。

注釋:

[1]未到期期權Delta淨敞口數據自2016年开始公布,故按可比口徑, 2016年(含)之前僅有年度銀行即遠期結售匯差額的合計數。

[2]外匯掉期是指銀行與企業約定在一前一後兩個不同的交割日期,以不同的匯率進行金額相同、方向相反的兩次本外幣交換。貨幣掉期是指銀行與企業約定在一前一後兩個不同的交割日期,以相同匯率進行金額相同、方向相反的兩次本外幣本金交換,存續期間以約定利率交換利息。由於外匯掉期規模大於貨幣掉期,因此中銀證券以外匯掉期爲例介紹“近結遠購”(即近端結匯/遠端購匯)的業務流程:銀行爲出口企業辦理“近結遠購”人民幣外匯掉期業務,期限3個月,鎖定近端結匯匯率a,將其自有美元資金兌換成人民幣對外支付,同時鎖定遠端購匯匯率b,到期使用其自有人民幣資金以該約定匯率換回美元。

風險提示:海外金融風險超預期,主要央行貨幣政策調整超預期,國內經濟復蘇不如預期。

注:本文來自中銀證券於2024年1月24日發布的《人民幣匯率延續調整,境內外匯供求和跨境資金流動生變——2023年外匯市場分析報告》,分析師:管濤 劉立品

標題:中銀證券:人民幣匯率延續調整,匯率彈性有所增強

地址:https://www.iknowplus.com/post/74806.html