天風宏觀宋雪濤:企業出海的東南亞足跡

核心觀點

越南外貿依存度高,加工制造業爲經濟增長主要動力,外資流入推動制造業迅速發展,主要來自新加坡、韓國、日本和中國等地。印度尼西亞內需驅動經濟增長,外資流入推動本地制造業發展,主要來自新加坡、中國內地和中國香港。馬來西亞外貿依存度高,約半數外資流入制造業,主要來自美國、新加坡、中國香港等地。泰國外貿依存度較高,出口商品以中端和高端技術密集型制造品爲主,外資大多流向制造業,主要來自日本和中國大陸。老撾爲內需驅動經濟增長,近幾年經濟增長疲軟,中國爲最大投資國,主要投資領域涉及水電、礦產、農業等,制造業較少。

摘要

1. 中國產業鏈外遷概述

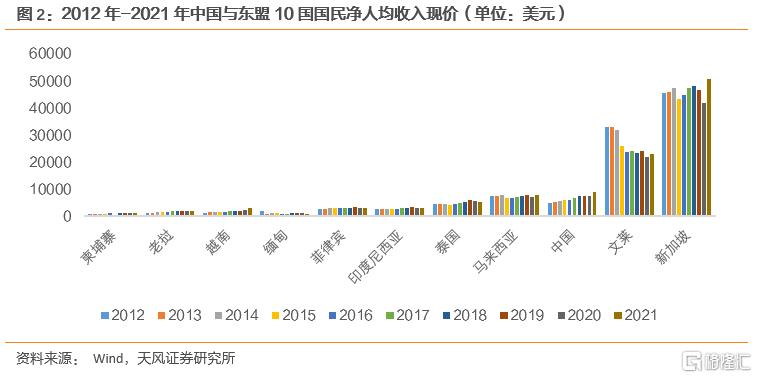

1.1. 中國本土制造業外遷現象日益凸顯,東盟8國由於勞動力要素價格偏低、較开放的營商環境以及地理區位優勢成爲首選目的地

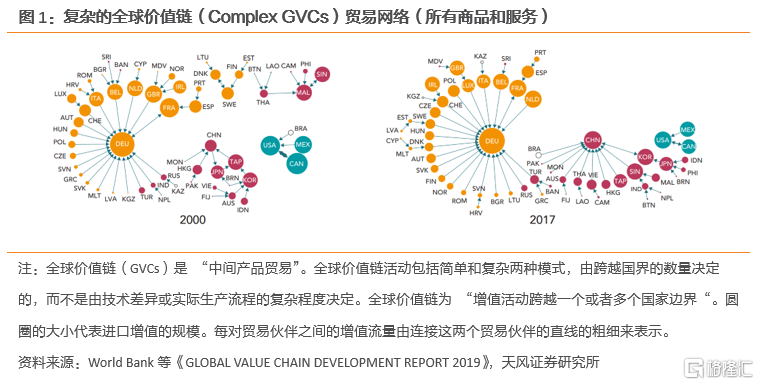

從2000年到2017年,中國逐漸和美國以及德國一起成爲全球價值鏈網絡的樞紐(圖1)。其中,中國作爲亞洲價值鏈網絡的核心,與東盟各國(包括泰國、馬來西亞、新加坡、越南、老撾、柬埔寨、印度尼西亞和菲律賓)、印度、韓國、日本等主要的區域貿易夥伴進行產業合作。

近幾年,隨着中國要素結構轉型和產業升級战略以及企業追求低端成本,例如廉價勞動力,規避貿易摩擦等多重因素催化下,我國產業鏈外遷現象逐漸凸顯。

中國產業鏈外遷一般有兩種類型。一種是依賴中國供應鏈維持外遷產業鏈發展的轉移,該模式主要動機爲中國本土企業追求成本低窪和規避貿易風險。東盟8國(泰國、馬來西亞、越南、老撾、柬埔寨、印度尼西亞、菲律賓和緬甸)由於勞動力要素價格相較於中國偏低,且營商環境相對开放、與中國距離較近且風俗文化相近,以及貿易環境相對寬松,因此爲首選目標地區。截至2022年,在東盟8國中,中國對印度尼西亞的存量投資最大,其次爲馬來西亞、越南、泰國和老撾,對柬埔寨、緬甸和菲律賓的存量投資則相對較少。

另一種是產業鏈外遷並依靠轉移目標地區供應鏈維持外遷產業鏈發展的轉移行爲,多發生在跨國企業中。在選擇目標地時,企業優先考慮具有與中國相似的市場潛力和經濟發展潛力,並且具備相對完整的供應鏈體系,同時比中國勞動力、土地要素成本低的地區,如印度。在該模式下,企業布局在中國的部分產業鏈環節外遷,產業環節承接地利用本國供應鏈體系形成完整產業鏈,從而擺脫對中國供應鏈體系依賴,與中國產業鏈形成競爭。

1.2. 中國對印度尼西亞、馬來西亞、泰國和越南的直接投資規模和FDI佔比均呈上升趨勢

考慮到中國本土制造業轉移模式的投資規模不同,即企業在海外建設新工廠,負責全部生產環節,屬於新增產能,投資規模大;企業在海外建設組裝工廠,海外工廠主要負責進口國內所生產的零部件,並進行二次組裝轉出口,投資規模小。本文選取越南、印度尼西亞、馬來西亞、泰國和老撾,進行進一步分析。

2. 越南外貿依存度高,加工制造業爲經濟增長主要動力,外資流入推動制造業迅速發展,主要來自新加坡、韓國、日本和中國等地

選取越南2018-2022年出口商品前五,分析其與中國制造業企業的聯系。中國“果鏈”企業爲規避貿易風險,將組裝、包裝等低附加值環節遷移到越南。雖然开始由組裝制造向上遊的零部件擴展,但仍依賴中國提供的上遊零部件。

紡織服裝業發展深度依賴中國提供的原輔料,而隨着越南紡織業2035战略愿景的實施,未來依賴度或將降低。越南機械設備發展水平較低,依賴從中國大陸等地進口。華利等耐克代工廠在越南投資建廠,制鞋上遊材料仍從中國大陸、中國台灣等地進口。

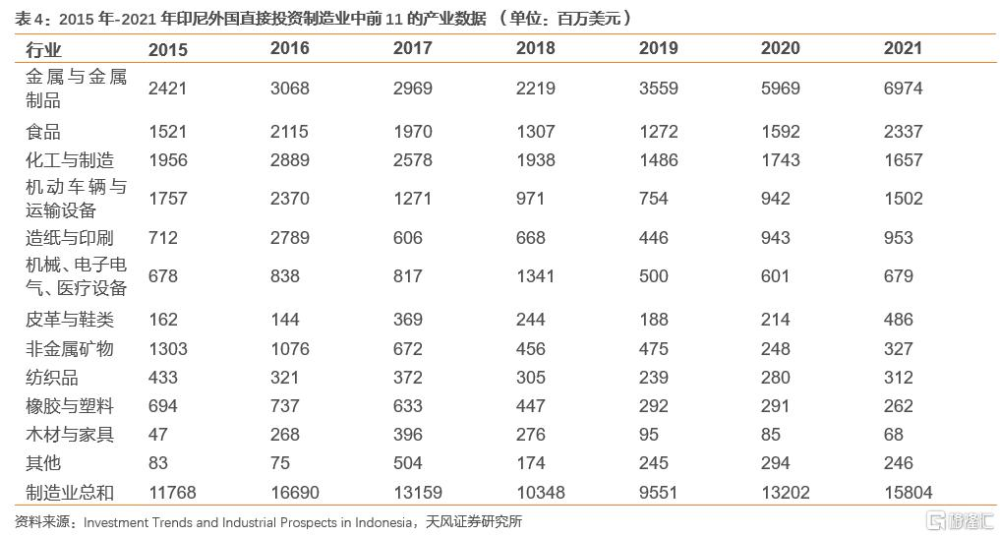

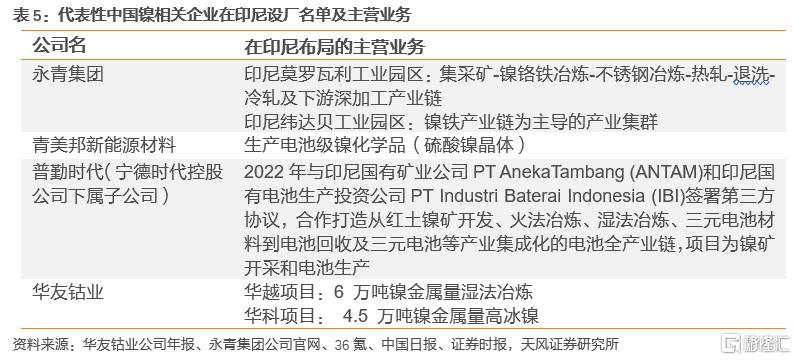

3. 印度尼西亞內需驅動經濟增長,外資流入推動本地制造業發展,主要來自新加坡、中國內地和中國香港

中資企業重點布局鎳相關的領域,涵蓋开採、冶煉與下遊應用,包括不鏽鋼和新能源電池材料生產。

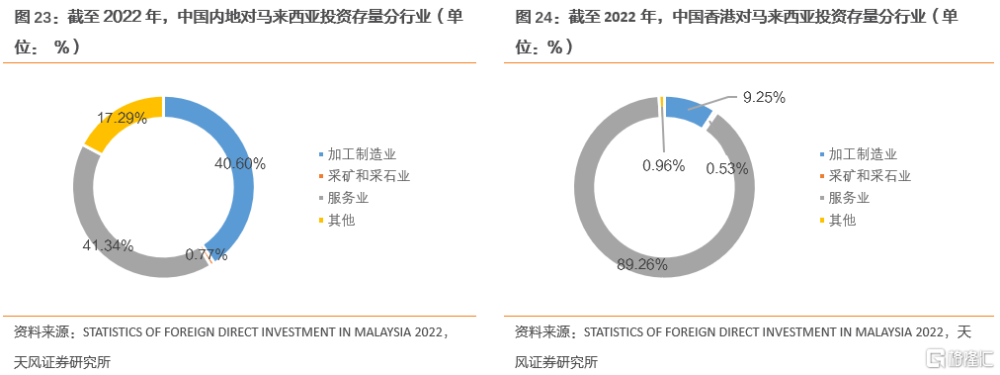

4. 馬來西亞外貿依存度高,約半數外資流入制造業,主要來自美國、新加坡、中國香港等地

選取電氣和電子以及運輸技術(汽車行業),分析其與中國制造業企業的聯系。電子和電氣外資主要來自發達國家或地區,中資行業龍頭企業積極投資布局。本土汽車品牌佔據主導,中資企業在與其協同發展的同時,積極布局新能源汽車,助力馬來西亞汽車產業向新能源領域轉型。

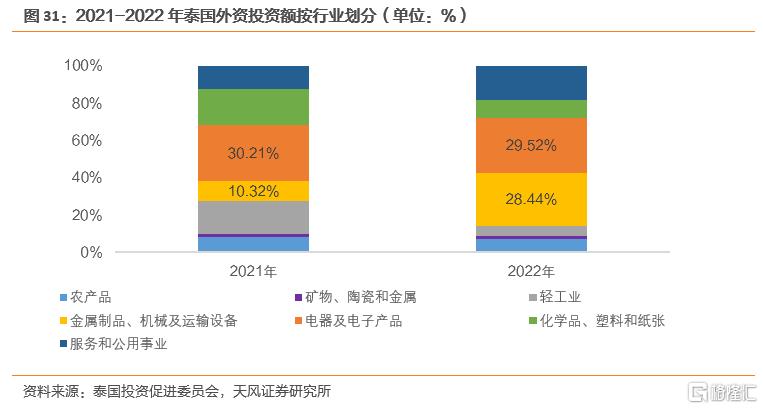

5. 泰國外貿依存度較高,出口商品以中端和高端技術密集型制造品爲主,外資大多流向制造業,主要來自日本和中國大陸

選取汽車及零部件、電器和電子產品,分析其與中國制造業企業的聯系。日企主導泰國傳統汽車市場,中企積極布局新能源汽車生產。海爾等企業在泰國空調市場佔有率高,芯片和硬盤領域以日美等國企業爲主導。

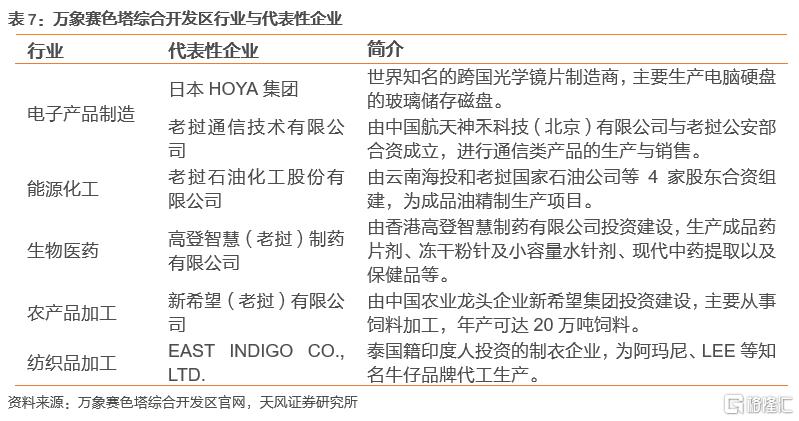

6. 老撾爲內需驅動經濟增長,近幾年經濟增長疲軟,中國爲最大投資國,主要投資領域涉及水電、礦產、農業等,制造業較少

萬象賽色塔綜合开發區是由是中老兩國政府共同確定的國家級合作項目,吸引了一些電子產品制造、能源化工、生物醫藥和農產品加工領域的中資企業入駐。

7. 總結

通過上述分析,中國制造業企業外遷推動了越南、印尼和泰國的經濟發展。其中:

1.越南:中資“果鏈”企業爲規避貿易風險,將組裝、包裝等低附加值環節遷移到越南。雖然开始由組裝制造向上遊的零部件擴展,但仍依賴中國提供的上遊零部件。中國紡織服裝業企業在越南設廠,以紡紗、面料和成衣制作爲主,且依賴中國提供的原輔料。華利等耐克代工廠在越南投資建廠,制鞋上遊材料仍從中國大陸、中國台灣等地進口。

2.印尼:中資企業重點布局鎳相關的領域,涵蓋开採、冶煉與下遊應用,包括不鏽鋼和新能源電池材料生產。上汽通用五菱、奇瑞、東風小康等中國車企已經或者正在投資布局新能源汽車。

3.泰國:中企積極布局新能源汽車生產。海爾等企業在泰國空調市場佔有率高。

除此之外,馬來西亞的電子和電氣外資企業主要來發達國家或地區,汽車行業中本土汽車品牌佔據主導,而中資企業正在積極布局新能源汽車。

風險提示:地緣政治導致企業出海受限;東盟營商環境不及預期;東盟行業競爭加劇;東盟各國政局、社會穩定不及預期。

注:文中報告節選自天風證券於2024年1月20日發布的《天風宏觀宋雪濤:企業出海的東南亞足跡》,分析師:宋雪濤S1110517090003

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:天風宏觀宋雪濤:企業出海的東南亞足跡

地址:https://www.iknowplus.com/post/73759.html