OPEC大變局!

2024年伊始,全球石油供應市場出現變局。2023年11月30日,“歐佩克+”宣布巴西將於2024年1月1日以觀察員身份加入該組織,目前尚不承擔減產目標。

同時,安哥拉因未能就2024年一季度的產量配額與“歐佩克+”達成共識,於12月21日向歐佩克組織遞交文件,正式宣布於2024年1月1日退出歐佩克。

歐佩克組織由於安哥拉的退出使得成員國減少至12個,其中有10個國家執行減產協議,伊朗與委內瑞拉不在減產協議範圍內;而巴西的加入,使得“歐佩克+”的成員國在安哥拉退出後維持在了23個。以下就上述變化對全球石油供應市場的影響進行分析:

一、安哥拉油氣行業概況

安哥拉油氣資源豐富。安哥拉位於非洲西南部,北鄰剛果(布)和剛果(金),東接贊比亞,南連納米比亞,西瀕大西洋。安哥拉是非洲第二大石油生產國,僅次於尼日利亞;天然氣資源近年才开始獨立开發。根據Wood Mackenzie的統計數據,截至2023年1月1日,安哥拉石油剩余可採儲量39.4億桶,產量1.209百萬桶/天,儲採比爲8.9年;天然氣剩余可採儲量1138.34億立方米,產量2180.409萬立方米/天,儲採比爲14.2年。根據Rystad,安哥拉的油氣剩余可採儲量中,石油佔比約84.01%,天然氣佔比9.53%,凝析油佔比3.93%,NGL佔比約2.53%。安哥拉的油氣資源主要分布於深水和超深水油氣田。根據Rystad,安哥拉的油氣剩余可採儲量在陸上分布佔比約4.81%,淺水陸棚分布佔比約14.62%,深水與超深水分布佔比80.57%。其中,安哥拉的石油資源主要分布在剛果盆地的深水和超深水區域,現有儲量主要發現於1990年代末至2000年代;安哥拉的天然氣資源主要爲海上油田的伴生氣,而最早的兩個非伴生氣田直至2021年才獲得批准,預計將於2026年开始生產LNG,還有部分非伴生氣田的儲量因开發具有挑战性且遠離LNG液化廠而難於動用(合計3681.21億立方米可採儲量)。

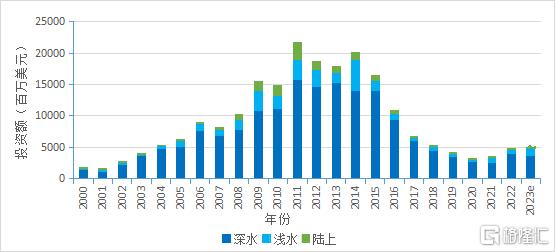

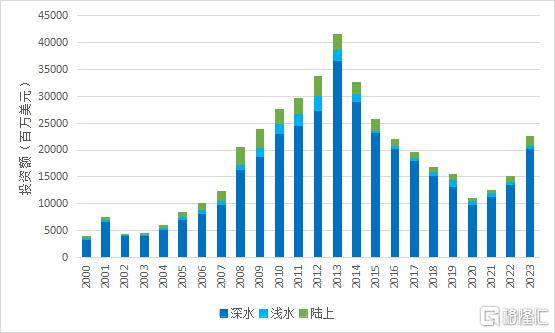

安哥拉近年油氣上遊投資水平較低。根據Rystad的統計數據,安哥拉油氣上遊投資從2000年的17.78億美元波動增長至2011年的峰值212.62億美元,且直至2014年都維持在173億美元以上的水平,而後因油價暴跌而出現投資的持續下降,2020年受疫情影響降至30.39億美元的近十八年新低,2021至2023年雖呈現緩慢復蘇態勢,但投資仍不足50億美元。2000年至2023年間,安哥拉油氣上遊總投資中,陸上投資佔比約5.33%,淺水陸棚投資佔比約13.66%,深水投資佔比81.01%。

圖1-1 2000年以來安哥拉上遊勘探开發投資(數據來源Rystad)

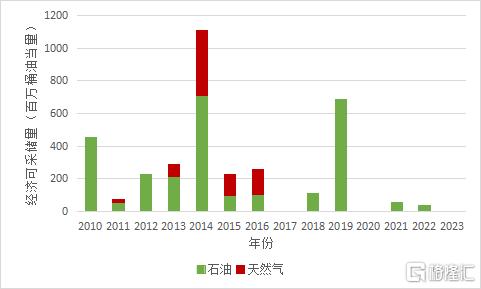

安哥拉油氣勘探主要集中在深水和超深水。根據Rystad的統計數據,2010年至2023年間,安哥拉勘探井共118口,其中,海上探井106口,佔比89.8%,陸上探井僅12口,佔比10.2%;安哥拉油氣勘探投資約佔上遊總投資的19%,其中,陸地勘探投資僅佔總勘探投資的1%,海上勘探活動明顯更爲活躍。2010年以來重大勘探發現主要集中在海上,包括2010年發現的Cabaca South East油田(經濟可採儲量242百萬桶),2012年發現的Cameia油田(168百萬桶),2014年發現的Katambi凝析氣田(399百萬桶油當量)、Orca(early)油田(184百萬桶)、Orca(full field)油田(371百萬桶),2016年發現的Zalophus凝析氣田(150百萬桶),2019年發現的Ndungu油田(159百萬桶)、Agogo full field(phase3)油田(332百萬桶)。2010年由Pluspetrol公司在剛果盆地Cabinda C區塊發現的Castanha油田(經濟可採儲量10百萬桶)是最新的陸上發現,安哥拉陸上盆地在2010年後再無油氣勘探發現,2014年後再無後續勘探活動。勘探成本主要取決於發現油氣資源量。除了2011年因投資大、油氣發現量小而致使安哥拉桶油發現成本飆升至30.95美元/桶油當量以外,2010年以來,安哥拉海上桶油發現成本範圍0.65美元/桶油當量至15.12美元/桶油當量,中位數約爲5.82美元/桶;2010年陸上Castanha油田桶油發現成本約爲6.28美元/桶。需要指出的是,2016年以來,受到低油價、新冠疫情和美聯儲加息的先後衝擊,安哥拉油氣勘探活動明顯降溫,勘探井數及勘探投資均大幅下降,尤其是對前沿盆地的探索陷入停滯,勘探活動主要集中在現有項目周邊,以期借助現有設施就近开發。

圖1-2 2010年以來安哥拉新增經濟可採儲量 (數據來源Rystad)

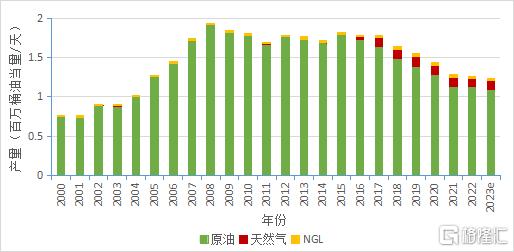

安哥拉石油增產乏力而天然氣產量有望上升。安哥拉目前的化石燃料產出,原油約佔90%,天然氣約佔8%,NGL約佔2%。由於缺乏新的重大發現,而老油田已進入衰退期且沒有及時實施提高原油採收率的措施,安哥拉石油產量自2008年達到1.92百萬桶/天的峰值以來,波動下降至2022年的1.17百萬桶/天。Wood Mackenzie認爲,2023年至2027年安哥拉石油產量可維持在1.0百萬桶/天-1.2百萬桶/天,隨後則开始下降;未來幾年安哥拉新上线石油產量主要用於替代已衰減的老油田產量,實現大規模增產較爲困難。據Wood Mackenzie,安哥拉天然氣產量從2000年至2016年均不高於368萬立方米/天,2017年以來安哥拉天然氣產量迅速增加,2019年達峰至約2435萬立方米/天,隨後產量开始下降,至2023年已降至2209萬立方米/天。2023年,安哥拉有3個浮式液化天然氣生產儲卸裝置(FPSO)項目獲批,分別位於Azule Energy 運營的Block 15/06 Agogo和Block 31 PAJ,以及道達爾運營的Cameia/Golfinho 油田的Block 20/21 。隨着上述項目投產,預計未來安哥拉天然氣產量將出現反彈,預計2027年產量將達到峰值2549萬立方米/天。

圖1-3 2000年以來安哥拉油氣產量 (數據來源Rystad)

安哥拉原油主要用於出口。安哥拉生產11種不同性質的原油,主要爲中質低硫中間基原油,除了區塊3生產的Palanca原油用於羅安達煉廠(Luanda Refinery)的原料之外,剩余90%的原油用於出口,國民經濟嚴重依賴原油出口收入。2022年原油出口金額佔安哥拉總出口金額的95%以上,而原油出口收入佔政府總財政收入的近50%。中國是安哥拉的主要貿易夥伴,中安原油貿易量佔安哥拉原油出口總量的一半以上,佔中國原油進口總量的近五分之一。受產量下降的影響,安哥拉原油出口量近年來顯著下降,從2015年的峰值1.69百萬桶/天下降至2022年1.14百萬桶/天。

安哥拉煉油產能嚴重不足。安哥拉目前已建成的羅安達煉廠(Luanda Refinery)的煉油能力僅爲6.5萬桶/天(產能利用率100%),近80%的成品油需求依賴進口;據德國之聲報道,2022年安哥拉在成品油進口上花費約40億美元。爲了滿足發展經濟以及本國石油產品的使用需求,近年來安哥拉積極謀求發展國內煉化產業。2020年,美國公司Quanten中標位於安哥拉北部索約(Soyo)的煉廠建設項目,該項目已於2022年5月破土動工,計劃於2024年建成煉油產能15萬桶/天。2019年,安哥拉國家石油公司Sonangol與英國資產管理公司Gemcorp籤署合作備忘錄,共同投資籌建卡賓達煉油廠;項目建設總投資4.73億美元,已於2023年7月完成項目融資;該項目分爲三個階段,首階段計劃建設煉油產能3萬桶/天,第二、三階段產能增至6萬桶/天。2022年7月,安哥拉政府與意大利埃尼公司籤訂MOU,計劃對羅安達煉廠進行改造和擴建,計劃將汽油產量增至四倍,達到4.50萬噸/天。2023年6月,安哥拉國家石油公司和中國化工工程公司籤署在本格拉(Benguela)建設洛比托(Lobito)煉油廠的諒解備忘錄;洛比托煉油廠設計產能爲20萬桶/天,預計到2026年完成一期基礎設施建設,該項目建成後將成爲安哥拉最大煉油廠。綜上所述,安哥拉現有、在建及計劃建設煉油產能總計將超過50萬桶/天,屆時將滿足安哥拉國內日益增長的成品油需求,甚至可能出現剩余。

二、巴西油氣行業概況

巴西油氣資源非常豐富。巴西是南美洲最大的國家,國土總面積851.49萬平方公裏,居世界第五;巴西位於南美洲東部,東臨南大西洋,北鄰法屬圭亞那、蘇裏南、圭亞那、委內瑞拉和哥倫比亞,西界祕魯、玻利維亞,南接巴拉圭、阿根廷和烏拉圭。巴西油氣資源以油爲主。根據Wood Mackenzie的統計數據,截至2023年1月1日,巴西石油剩余可採儲量287.2億桶,產量3.64百萬桶/天,儲採比爲21.6年;天然氣剩余可採儲量5332.09億立方米,產量5012.11萬立方米/天,儲採比爲29.2年。根據Rystad,巴西的油氣剩余可採儲量中,石油佔比約81.36%,天然氣佔比13.74%,凝析油佔比3%,NGL佔比約1.91%。巴西的油氣資源主要分布於深水和超深水油氣田。根據Rystad,巴西的油氣剩余可採儲量在陸上分布佔比約4.73%,淺水陸棚分布佔比約2%,深水與超深水分布佔比93.26%。巴西的油氣資源主要分布在沿海深水和超深水盆地的鹽上與鹽下白堊系儲層,上述含鹽盆地與西非沿岸盆地同期發育,並因板塊運動的裂谷作用而分離。

巴西近年油氣上遊投資持續上升。根據Rystad的統計數據,巴西油氣上遊投資從2000年的39.81億美元波動增長至2013年的峰值415.69億美元,隨後持續下降,2020年受疫情影響降至109.65億美元的近十五年新低,2021至2023年呈現快速上漲態勢,至2023年已升至225.88億美元。2000年至2023年間,巴西油氣上遊總投資中,陸上投資佔比約8.11%,淺水陸棚投資佔比約5.41%,深水投資佔比86.47%。

圖1-4 2000年以來巴西上遊勘探开發投資(數據來源Rystad)

巴西近年油氣勘探活動較爲低迷。巴西油氣勘探活動處於下行態勢。據Rystad,巴西勘探投資從2013年的178.97億美元峰值降低至2023年的14.97億美元,勘探井數從2011年的227口大幅降低至2023年的27口。巴西海上、陸上油氣勘探基本平分秋色。根據Rystad的統計數據,2010年至2023年間,巴西勘探井共1018口,其中,海上探井430口,佔比42.2%,陸上探井588口,佔比57.8%。巴西新增油氣經濟可採儲量大幅下降,從2010年的144億桶油當量持續下行至2023年的0.69億桶油當量;重大勘探發現主要集中在海上超深水,2010年至2023年間,巴西新增油氣經濟可採儲量中,陸上、淺水、深水、超深水發現佔比分別爲2.7%、1.8%、9.8%、85.7%。除了2013年因投入資金大但油氣發現少致使巴西油氣發現成本飆升至9.48美元/桶油當量以外,巴西油氣發現成本於2010至2017年間多位於2美元/桶油當量至3美元/桶油當量之間,2018至2023年間多位於5美元/桶油當量至7美元/桶油當量之間。

圖1-5 2010年以來巴西新增經濟可採儲量 (數據來源Rystad)

巴西油氣增產空間大。巴西目前的化石燃料產出,原油約佔71.5%,天然氣約佔8.4%,NGL約佔2.4%,凝析油17.7%。巴西是南美洲最大的石油生產國,也是未來全球石油增量的主要貢獻者。由於桑托斯盆地(Santos Basin)鹽下油氣藏的开發,巴西石油產量持續上升,據Wood Mackenzie,巴西石油產量從2008年達到1.82百萬桶/天,穩步上升至2023年的3.38百萬桶/天,預計至2027年將繼續上升至4.7百萬桶/天,隨後還有潛力繼續增長。巴西能源部計劃在2029年將本國石油產量增至5.4百萬桶/天石油,屆時將有望成爲全球第四大石油生產國。由於桑托斯盆地鹽下油田富含伴生氣,巴西天然氣產量從2010年的3523萬立方米/天持續增加至2017年的峰值6553萬立方米/天,隨後受輸運設施制約而不得不實施回注,天然氣產量逐步下降至2023年的4975萬立方米/天,隨着輸氣管线完工,預計2027年巴西天然氣產量有望增至約7127萬立方米/天。

圖1-6 2000年以來巴西油氣產量 (數據來源Rystad)

巴西原油出口量持續上升。巴西原油出口量從2013年的0.37百萬桶/天,逐步增加至2023年的1.73百萬桶/天,佔產量的近一半,預計未來還將隨着產量的上升而進一步增長。隨着排放標准要求的提高,巴西主要出口原油品種Lula和Buzios作爲中質低硫中間基原油,由於具有雜質含量低、煉制容易等特點,而在市場上備受歡迎,尤其是來自亞洲的需求飆升,以至於上述油種的原油現貨價格常常高於布倫特基准。石油出口是巴西的主要財政收入來源,2022年石油出口金額佔總出口金額的39.5%。

巴西是世界主要煉油國之一。根據Wood Mackenzie,截至2021年,巴西煉油總能力約爲2.3百萬桶/天。巴西也是全球石油產品市場的重要參與者,出口大量汽油、柴油、航油。隨着該國石油和天然氣儲量的开發,其煉油能力預計未來將繼續增加。

三、安哥拉退出巴西加入“歐佩克+”組織的影響

安哥拉退出歐佩克對該組織和石油市場的影響較小。安哥拉因不滿產量配額退出OPEC,但其石油產量長期低於“歐佩克+”產量目標。據IEA,安哥拉2023年11月石油產量約1.08百萬桶/天,而產量配額爲1.46百萬桶/天。“歐佩克+”在11月會議上決定將安哥拉2024年一季度的產量配額壓減爲1.11百萬桶/天,而安哥拉主張1.18百萬桶/天,因未能達成共識,引起安哥拉不滿並最終退出歐佩克。長期來看,安哥拉產量增長空間有限。目前,安哥拉石油產量在歐佩克中佔比3.8%,在“歐佩克+”中佔比2.5%,且受老油田衰減、新油田投資不足的影響,未來產量增長乏力,很難超過1.2百萬桶/天,並大概率進一步下降;尤其在未來3至4年其煉化產能(0.5百萬桶/天)陸續投產以後,安哥拉石油出口量可能會銳減近50%,屆時安哥拉在石油出口市場中的地位恐顯著下降。因此,安哥拉退出歐佩克對該組織對石油市場的控制力有限,但也暴露了歐佩克組織內部的不團結。尤其在全球石油需求增速放緩的情況下,“歐佩克+”組織成員內部或因爭搶市場份額而暴露更多的矛盾。

巴西加入“歐佩克+”有望強化該組織市場控制力。得益於超深水鹽下油田的开發,巴西石油產量快速增長,是未來全球石油增量的主要來源。據IHS,2024至2029年間,非OPEC國家原油產量淨增量約3.5百萬桶/天,其中約0.8百萬桶/天來自巴西。雖然巴西以觀察員國身份加入“歐佩克+”,目前不受減產協議控制。然而,從長期看,巴西的加入將加強亞非拉石油生產國之間的合作,有望增強“歐佩克+”對石油市場的掌控力。據《經濟學人》,巴西財政盈虧平衡油價約爲65美元/桶;不排除巴西將會在油價低於此閾值時加入“歐佩克+”的聯合減產行動,因此國際油價底部被進一步築牢。

“歐佩克+”原油產量主要由沙特和俄羅斯的減產目標決定。“歐佩克+”於11月30日達成了2024年一季度自愿減產原油2.193百萬桶/天的協議,其中沙特、俄羅斯分別維持2023年額外減產幅度的1百萬桶/天、0.5百萬桶/天,其他國家共計減產約0.7百萬桶/天,減產幅度低於市場預期。由於主要產油國的財政收入都依賴石油,預計“歐佩克+”後續進一步大幅削減原油產量的空間有限。沙特和俄羅斯兩國有合作減產挺價的強烈需求。據IMF11月的數據,2023年沙特財政盈虧平衡油價爲85.85美元/桶。據彭博社報道,俄羅斯2024年財政支出的30%用於軍事开支,財政收入目標計劃同比增長22.3%;俄羅斯副總理Alexander Novak在近日接受電視採訪時表示,預計2024年布倫特原油平均價格將在80美元/桶至85美元/桶之間。因此,可以預期2024年沙特和俄羅斯將維持供應收緊的狀態以保證財政收支平衡或盈余,而“歐佩克+”原油產量將主要取決於兩國自身的減產力度。

全球石油上遊資源正在加速整合。“歐佩克+”成員的變動不是孤立事件,而是全球石油上遊資源重新整合過程中的一部分。2023年,隨着比亞迪“易四方”四電機平台獨立驅動架構、蔚來超長續航電池包、華爲全液超冷快充與自動駕駛技術取得突破,新能源汽車產業發展瓶頸得以破除,迎來一輪爆發式增長;1至11月,歐盟、中國新能源汽車的市場佔有率已分別達到47.6%、30.8%。面對新能源汽車的來勢洶洶,全球石油行業开始抱團取暖以應對能源革命帶來的嚴峻挑战。隨着埃克森美孚收購Pioneer Energy、雪佛龍收購Hess、西方石油收購Crown Rock、阿帕奇收購Callon,美國二疊系盆地頁巖油產能日益集中於大石油公司,頁巖油生產或將更傾向於利潤的提升。全球主要石油生產方對供應的控制力增強,將更利於實現生產者的高油價偏好,從而爲國際油價底部提供了基本支撐。

(蘇佳純系中國海油集團能源經濟研究院石油經濟研究室首席研究員;劉暢、段緒強系中國海油集團能源經濟研究院石油經濟研究室助理研究員)

標題:OPEC大變局!

地址:https://www.iknowplus.com/post/72694.html