申萬宏源:市場正逐步修正對美聯儲3月降息的樂觀預期

主要內容

周話題:市場正逐步修正對美聯儲3月降息的樂觀預期

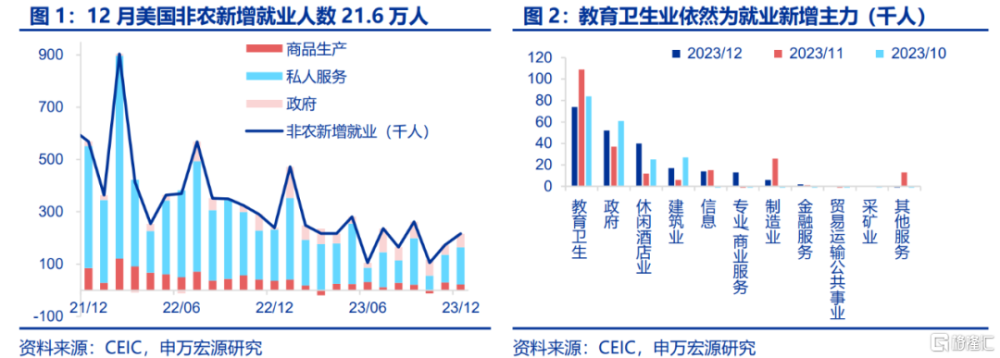

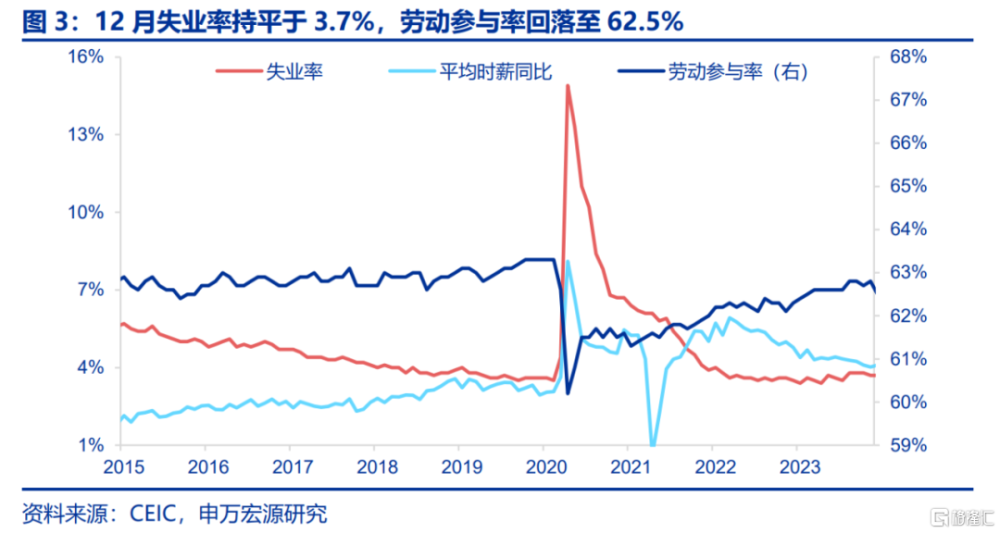

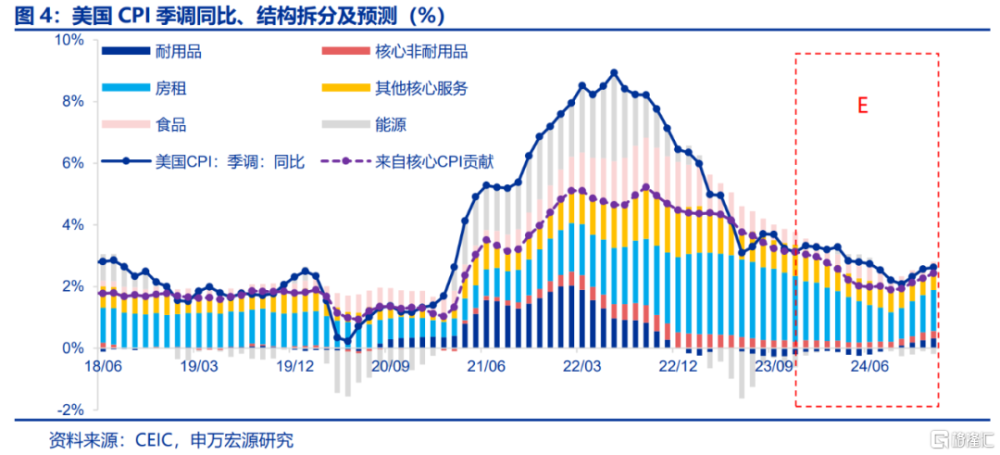

美12月非農新增就業、薪資增速超市場預期,就業市場仍健康。1)休闲酒店業新增就業具備韌性,制造業就業超預期。12月美國非農新增就業超預期,達21.6萬人,其中休闲酒店業新增4.0萬人,較11月多增2.8萬人,另一方面,美國12月制造業新增就業6000人,雖然幅度較11月回落,其實也是小幅超市場預期的。若美國2024年ISM制造業PMI轉爲回升,則意味着美國制造業就業將會明顯改善。2)失業率持平,美國居民薪資增速小幅上行。12月美國失業率持平於3.7%的低位,凸顯美國就業市場仍然強勁,這也進一步使得美國居民平均薪資增速同比上行至4.1%,指向美國薪資通脹壓力可能不會出現大幅下行,這可能即將反映在下周CPI數據中。3)值得注意的是,在12月就業數據公布之後,10Y美債利率、美元指數卻是小幅回落的,主要源於市場擔憂美國就業市場實質上是更弱的,但我們認爲美國就業市場仍然較爲健康。其一,勞動參與率回落至62.5%,但拆分結構後我們發現這主要源於55歲以上人口退出勞動力群體,無傷大雅。其二,雖然平均失業時長12月上升,但這一指標在歷史上是滯後於美國失業率的,而非領先。4)展望後續,我們始終認爲美國就業市場健康的前提來自於美國居民消費的強健、企業利息壓力的可控,最直觀的反映就業市場強弱的指標——職位空缺雖然持續回落,但仍實質比疫情之前高,仍能持續對就業市場形成緩衝墊,使得美國就業市場持續呈現溫和轉弱趨勢。

12月FOMC會議紀要無功無過,美聯儲態度謹慎。1)美聯儲期待就業市場平衡下的服務通脹回落,但這一趨勢可能更爲平穩。紀要中美聯儲較多提到就業市場的趨於平衡,期待這將會改善美國核心非房租服務通脹,但實際我們並不能從12月美國就業數據中看到這一點(薪資增速向上,勞動參與率回落)。考慮到美聯儲官員需要看到通脹持續向2%回落的更多證據,這指向美聯儲3月降息的概率進一步下降。2)美聯儲認爲經濟前景不確定性很大,將持續採取謹慎和數據依賴的決策方式。

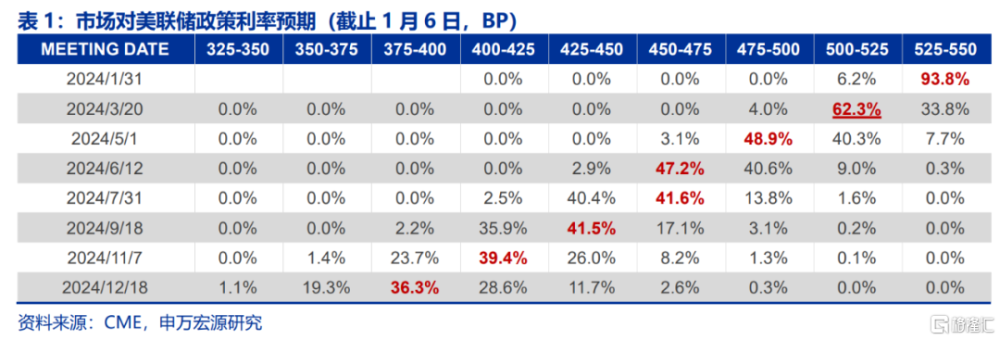

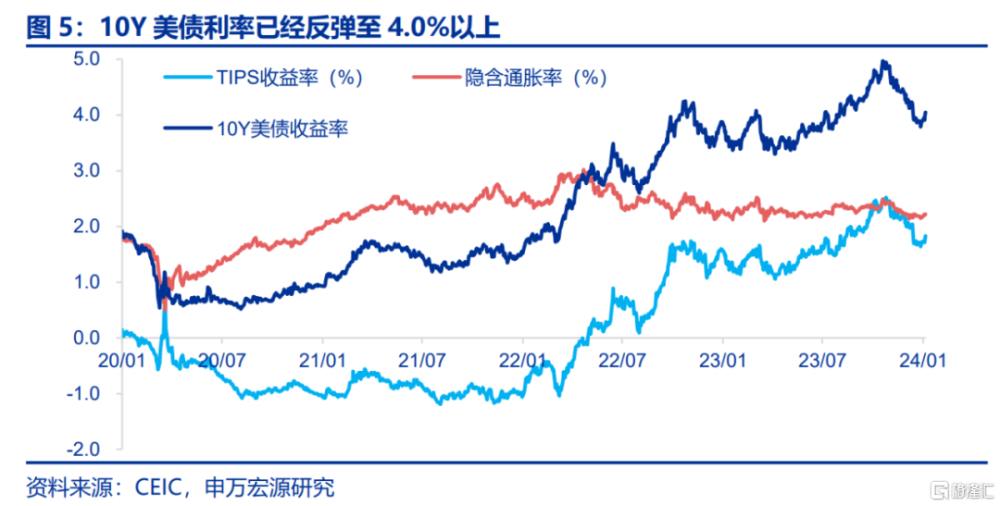

市場“搶跑”美聯儲的降息預期正在修正。1)自2023年末以來,隨着美聯儲加息進程基本結束,市場對美聯儲2024年降息預期迅速升溫,從預期6月降息不斷提前至3月,但很明顯市場降息預期相較美聯儲預期是更爲樂觀的,如市場預期2024年降息幅度可以達到150BP,而美聯儲12月點陣圖顯示僅將降息80BP。2)截止1月5日,10Y美債利率已經扭轉回落趨勢,反彈至4.05%,顯示市場對於美聯儲過度樂觀的降息預期正在得到修正,高度類似2023年同期情景(美聯儲放緩加息步伐之後,市場迅速預期美聯儲即將停止加息,但23年2月該預期迎來翻轉)。3)目前市場預期顯示3月降息概率仍在62.3%,僅較去年年末水平小幅回落,這意味着短期內10Y美債利率可能還有向上調整的空間,同時需關注下周公布的美國CPI數據的影響。但也需強調的是,從宏觀邏輯出發,2024年美國經濟增速放緩,通脹回落的情景尚未改變,美聯儲降息也大概率在年中前後开啓,那么至少上半年10Y美債利率趨勢仍爲回落,下半年則需關注美國“二次通脹”風險預期的發酵可能對10Y美債利率的推升作用(如房租通脹在24年四季度的回升)。

發達經濟跟蹤:11月美國營建支出同比11.3%;新興市場跟蹤:韓國12月貿易順差擴大;全球宏觀日歷:關注美國12月CPI。

風險提示:美聯儲緊縮力度超預期。

以下爲正文

1.美12月非農新增就業、薪資增速超市場預期,就業市場仍健康

當地時間1月5日,美國勞工局公布12月美國就業數據,其中非農新增就業達21.6萬人,超市場預期。失業率維持於3.7%,平均時薪同比增速上行至4.1%,但勞動參與率回落0.3個百分點至62.5%。

休闲酒店業新增就業具備韌性,制造業就業超預期。從行業來看,12月美國非農新增就業超預期的主要因素仍然來自服務業,其中休闲酒店業新增4.0萬人,較11月多增2.8萬人,教育衛生業新增7.4萬人,是服務業新增就業主力。另一方面,美國12月制造業新增就業6000人,雖然幅度較11月回落,其實也是小幅超市場預期的。我們在《見微知著:美國制造業復蘇前景如何?-美國ISM制造業PMI分析框架及展望》(2023.12.25)中預測美國2024年ISM制造業PMI可能轉爲回升,這也意味着美國制造業就業將會明顯改善。

失業率持平,美國居民薪資增速小幅上行。在非農新增就業穩定的情況下,12月美國失業率也相應持平於3.7%的低位,凸顯美國就業市場仍然強勁,這也進一步使得美國居民平均薪資增速同比上行至4.1%,指向美國薪資通脹壓力可能不會出現大幅下行,這可能即將反映在下周CPI數據中。

值得注意的是,在12月就業數據公布之後,10Y美債利率、美元指數卻是小幅回落的,主要源於市場擔憂美國就業市場實質上是更弱的,但我們認爲美國就業市場仍較爲健康。1)勞動參與率回落至62.5%,幅度達到0.3個百分點,但拆分結構後我們發現這主要源於55歲以上人口退出勞動力群體,無傷大雅。2)雖然平均失業時長在增加,但這一指標在歷史上是滯後於美國失業率的,而非領先。

展望後續,我們始終認爲美國就業市場健康的前提來自於美國居民消費的強健、企業利息壓力的可控,最直觀的反映就業市場強弱的指標——職位空缺雖然持續回落,但仍實質比疫情之前高,仍能持續對就業市場形成緩衝墊,使得美國就業市場持續呈現溫和轉弱趨勢。

2.12月FOMC會議紀要無功無過,美聯儲態度謹慎

本周美聯儲公布了12月FOMC會議紀要,但此次紀要其實無功無過,並未透露比12月會議更多的增量信息,主要有兩個重點:

1)美聯儲期待就業市場平衡下的服務通脹回落,但這一趨勢可能更爲平穩。美聯儲會議態度偏鴿的主要原因在於通脹回落前景改善,紀要中美聯儲較多提到就業市場的趨於平衡“ongoing rebalancing of labor supply and demand”,期待這將會改善美國核心非房租服務通脹,但實際我們並不能從12月美國就業數據中看到這一點(薪資增速向上,勞動參與率回落)。考慮到美聯儲官員需要看到通脹持續向2%回落的更多證據“more evidence”,這指向美聯儲3月降息的概率進一步下降。

2)美聯儲認爲經濟前景不確定性很大,將持續採取謹慎和數據依賴的決策方式。紀要中體現美聯儲官員認爲經濟未來不確定很大,同時具備上行及下行風險,且通脹和經濟的權衡亦更爲均衡。美聯儲可能在更長時間內將利率維持高位,但同時維持利率高位也會對經濟造成下行風險。所以,美聯儲將持續採取謹慎和數據依賴“careful and data-dependent approach”的方式去做貨幣政策決定。

3.市場“搶跑”美聯儲的降息預期正在修正

自2023年末以來,隨着美聯儲加息進程基本結束,市場對美聯儲2024年降息預期迅速升溫,從預期6月降息不斷提前至3月,這也反映在10Y美債利率至12月末回落至3.8%左右的水平,較10月末高點回落100BP。雖然12月FOMC會議上美聯儲表態是偏鴿的,鮑威爾在記者會上數次提到美聯儲內部對降息的討論,但很明顯市場降息預期相較美聯儲預期是更爲樂觀的,如市場預期2024年降息幅度可以達到150BP,而美聯儲12月點陣圖顯示僅將降息80BP。

截止1月5日,10Y美債利率已經扭轉回落趨勢,反彈至4.05%,顯示市場對於美聯儲過度樂觀的降息預期正在得到修正。類似的是,在2022年末美聯儲放緩加息時,市場迅速形成了對美聯儲即將开始降息的樂觀預期,同樣的“搶跑”使得10Y美債利率於2023年1月末回落至3.5%左右,隨後在強勁的經濟數據影響下,2023年2月至3月硅谷銀行事件爆發前市場被迫對降息預期進行了修正,體現爲10Y美債利率在1個月內反彈50BP。這一歷史走勢恰好映射當前,截止2024年1月5日,10Y美債利率已經回升至4.05%。

目前市場預期顯示3月降息概率仍在62.3%,僅較去年年末水平小幅回落,這意味着短期內10Y美債利率可能還有向上調整的空間,同時需關注下周公布的美國CPI數據的影響。

但也需強調的是,從宏觀邏輯出發,2024年美國經濟增速放緩,通脹回落的情景尚未改變,美聯儲降息也大概率在年中前後开啓,那么至少上半年10Y美債利率趨勢仍爲回落,下半年則需關注美國“二次通脹”風險預期的發酵可能對10Y美債利率的推升作用(如房租通脹在24年四季度的回升)。

注:本文來自申萬宏源宏觀研究報告《市場正逐步修正對美聯儲3月降息的樂觀預期——全球宏觀周報·第140期》,報告分析師:王茂宇、王勝

標題:申萬宏源:市場正逐步修正對美聯儲3月降息的樂觀預期

地址:https://www.iknowplus.com/post/69402.html