美國貨幣政策在實質性轉向寬松後,全面價值行情更值得期待

【報告導讀】國內中遊制造流量修復而利潤空間被壓縮的特徵正在逐步得到證實;海外的金融市場目前仍比較穩定,貨幣政策實質性的轉向尚需等待。當中美真正聯合寬松开啓之際,主題行情可能會結束而非強化,全面價值行情更值得期待。

Summary

摘要

1 國內:中遊制造流量的修復與利潤空間的收窄

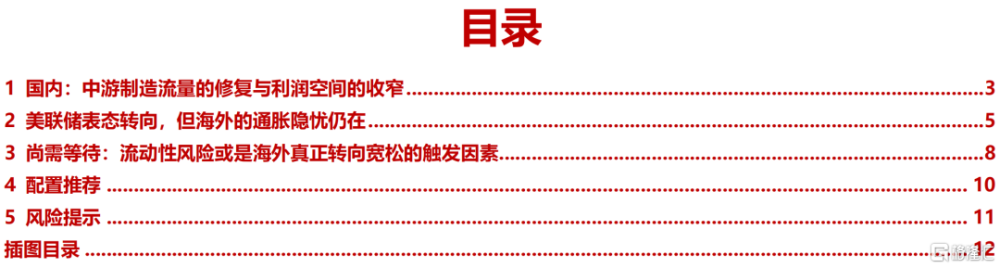

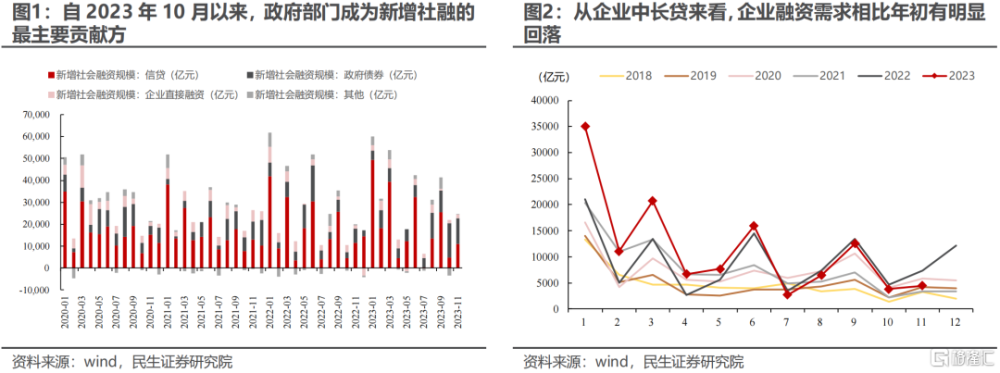

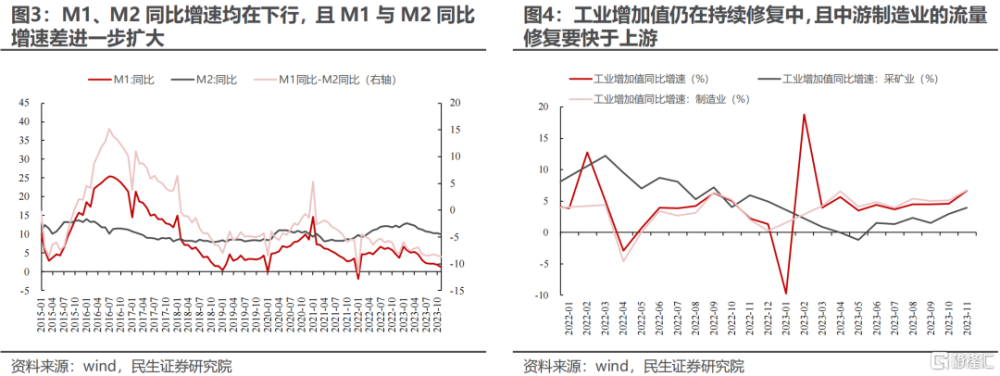

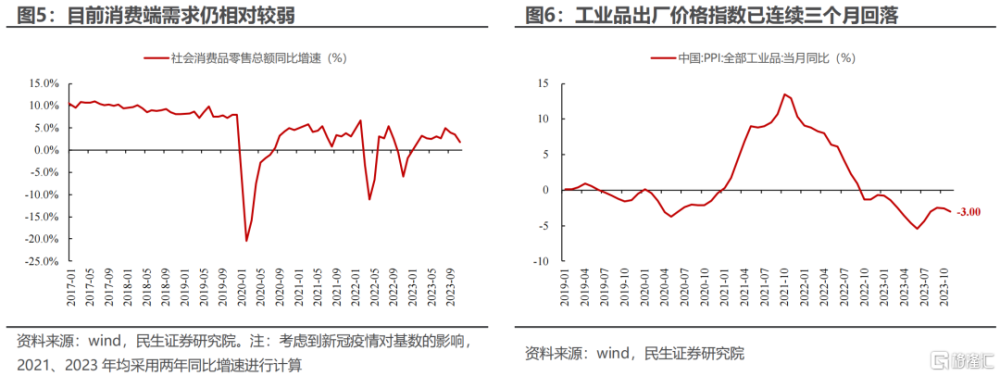

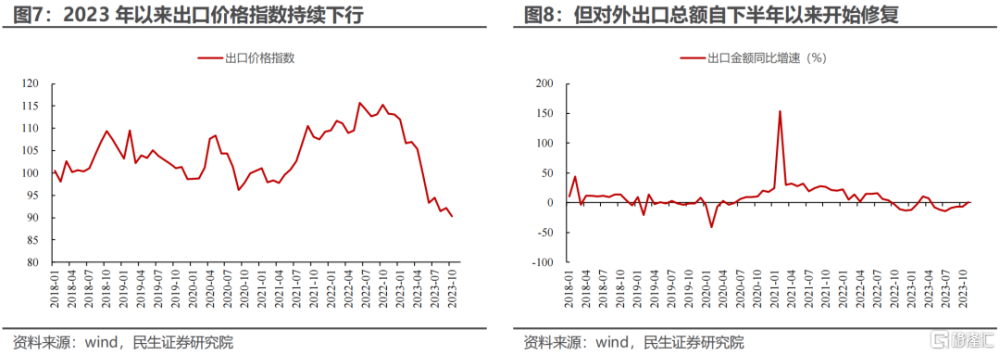

國內宏觀基本面平淡的特徵在11月的社融數據中仍有體現:政府部門依然是新增社融最主要的貢獻方,企業端的融資需求相較年初時已明顯走弱,與此同時,在地產驅動的經濟模式下被認爲反映經濟活躍度的M1與M2同比增速差仍處在歷史低位並有所下降。在平淡的基本面之下,經濟的韌性體現在生產端流量的恢復,但中遊制造環節可能正在面臨利潤率的壓縮。我們在年度策略報告《諾亞方舟》中指出:以中遊制造爲代表的工業生產流量仍將恢復,但將會面臨利潤率的下滑。這一論斷正在被經濟數據逐步驗證:11月工業增加值加速修復且好於市場預期,中遊制造業流量的增長相較於上遊更快;出口視角下,下半年以來出口總額在出口價格回落的情況下逐步修復,側面表明出口側流量的修復也在進行中。但另一個角度看,流量的恢復並不能帶來利潤的增長,利潤率的下滑仍然是中遊制造需要面對的壓力。

2 美聯儲表態轉向,但海外通脹隱憂仍在

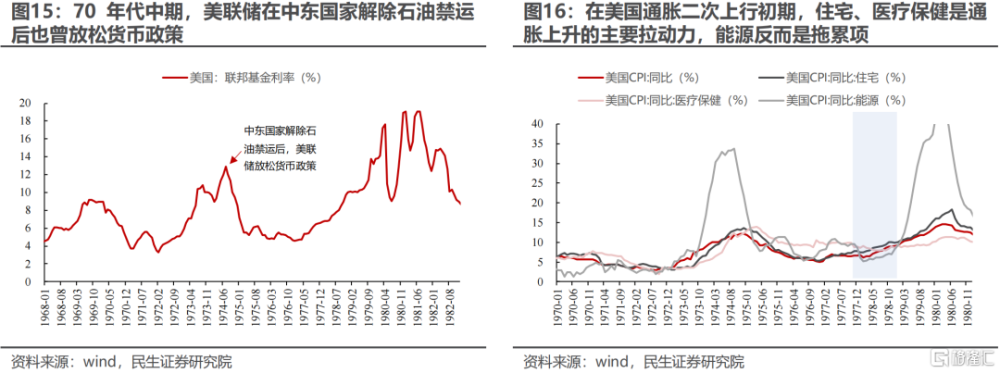

鮑威爾在FOMC會議新聞發布會上態度轉鴿,且點陣圖指引2024年將降息50BP。海外市場投資者开始交易軟着陸的情境,對美聯儲降息的定價更爲激進,這可能導致未來海外市場波動的加劇。在美國通脹問題短期緩解,且2024年是美國將迎來總統大選年的政治壓力下,美聯儲可能會更多考量貨幣政策緊縮對金融穩定等諸多方面造成的潛在負面影響。然而美國的通脹仍然存在隱憂,來自服務業的物價增長勢頭仍然強勁,包括住宅在內的核心服務類物價的上行動能仍然較強。與此同時,當前美國的就業市場仍然緊張,以教育醫療、休闲酒店爲代表的服務類行業正是當前對新增就業貢獻最大的行業。值得投資者注意的是,從70年代美國滯脹時期的經驗來看,美聯儲貨幣政策過早的轉向是觸發二次通脹的因素之一。在中東產油國在1974年中逐步解除石油禁運後,供應端壓力的緩解與物價同比增速的下行使美聯儲逐步放松貨幣政策。美聯儲“Stop-Go”的調控模式使得美國居民的通脹預期逐步提升。在美國70年代出現二次通脹的初期,以住宅、醫療保健爲代表的服務類分項是物價上行的主要拉動力,而能源價格的變化反而是通脹的拖累項。

3 尚需等待:流動性風險或是海外真正轉向寬松的觸發因素

未來真正觸發美聯儲進行實質性寬松的關鍵因素很可能是美國金融市場流動性逐漸枯竭所引發的金融系統風險放大。流動性的風險一方面來自美國政府部門對金融體系“抽水”的增強,另一方面也來自於居民超額儲蓄耗盡使得美聯儲逆回購工具的余額持續下降。在年度策略中我們指出:由於金融相對於實體的脆弱性,美國金融條件的寬松可能會發生在經濟衰退之前,而這將爲海外“滯脹”格局的形成埋下伏筆。目前來看,美國金融市場的流動性壓力尚不算明顯,但對海外金融市場流動性的觀測在未來將會變得更爲重要。在海外貨幣政策出現實質性的寬松後,人民幣匯率壓力的緩解可能會進一步打开國內的政策空間。

4 投資建議

海外貨幣政策實質性轉向仍需等待,當下所謂“啞鈴”狀態會持續,美國貨幣政策在實質性轉向寬松後,全面價值行情更值得期待。我們的推薦如下:第一,受益於生產端中遊制造流量恢復、同時存在供給瓶頸的上遊資源行業的價值重估正在進行中,推薦油、煤炭、油運、銅、鋁、黃金;第二,具有紅利股特徵的壟斷行業正在變得更具性價比,推薦電力、水務、燃氣、公路,在未來全面寬松出現後可以進一步向非紅利屬性的資產擴散。第三,從主題投資的角度來看,建議關注可以提高生產力、解決藍領工人短缺問題的機器人板塊。

風險提示:宏觀經濟承壓,海外經濟下行速度超預期。

報告正文

1、國內:中遊制造流量的修復與利潤空間的收窄

近期國內宏觀基本面的變化顯現出一種平淡的特徵。這種“平淡”在本周公布的11月社會融資規模數據中便有所體現。在穩增長和防風險的雙重訴求下,政府部門發力的基調依然在持續着,繼10月之後,政府債券再次成爲新增社融最主要的貢獻方。不過盡管如此,企業端的融資需求相較年初時仍在走弱:新增企業中長貸的規模在年初時有明顯超越季節性的增長,不過在10月後也逐步向季節性的均值回歸。與此同時,一定程度上可以反應經濟活動繁榮程度的M1與M2同比增速差仍處在歷史低位並有所下降。

平淡的基本面之下,經濟的韌性體現在生產端流量的恢復,但中遊制造環節可能正在面臨利潤率的壓縮。我們在年度策略報告中指出:在實物世界韌性崛起的過程中,以中遊制造爲代表的工業生產流量仍將恢復,但將會面臨利潤率的下滑。這一論斷正在被經濟數據逐步驗證。就生產端流量恢復來說:工業增加值的修復在11月有所加速,同比增速超過市場預期;拆分上遊採礦業和中遊制造業來看,中遊制造業流量的增長相對更快一些;出口視角下,在出口價格持續下降的情況下,今年下半年以來出口總額开始逐步修復,也從側面表明出口側流量的修復也在進行中。

但與此同時,從社零數據來看,目前國內的終端需求的修復速度卻有所放緩,這使得中遊制造業的產成品面臨價格與利潤率下降的壓力。這一點在近期的PPI數據中已有所體現,自2023年9月以來,國內PPI同比增速已出現連續三個月的回落。在中遊流量修復而上遊存在供給瓶頸的環境中,利潤從中遊向上遊轉移的情境將會逐漸清晰。

2、美聯儲表態轉向,但海外的通脹隱憂仍在

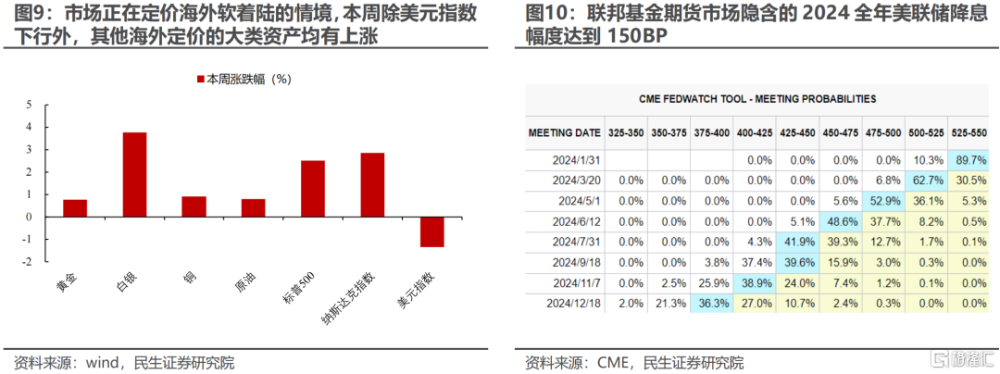

在本周的FOMC會議後,美聯儲給出的點陣圖指引顯示將會在2024年降息50BP,美聯儲主席鮑威爾在FOMC會議後新聞發布會上的表態也出現了明顯的鴿派轉向,表示美聯儲已就降息的問題开始討論。海外市場對此的反應是开始交易軟着陸的情境,美元指數下行而海外定價的各類資產均有不同程度的上漲。投資者在聯邦基金期貨市場定價所隱含的2024美聯儲降息幅度已達150BP,較美聯儲的點陣圖指引要激進得多,這也使得當投資者的預期發生變化、或是美聯儲真正开始降息時海外市場波動將會放大。

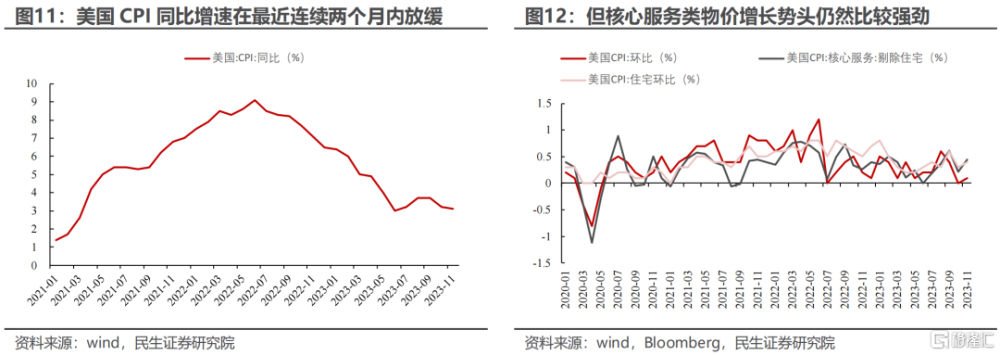

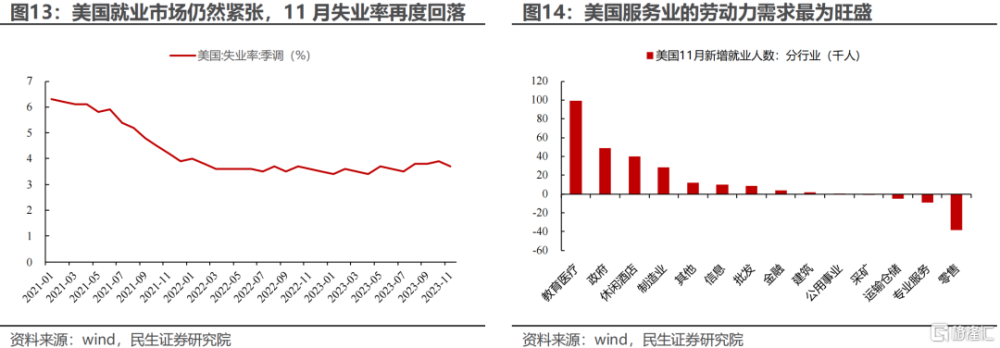

在現階段,美聯儲的關注點可能已經开始關注貨幣政策持續緊縮帶來的負面影響。美聯儲態度發生轉變,一方面原因在於美國國內的通脹問題在短期內得到了緩解,CPI同比增速已連續兩個月下降;另一方面在於2024年是美國的總統大選年,或有的來自政治方面的壓力也使得鮑威爾更多取考慮貨幣政策持續收緊對金融市場風險以及經濟增長等多方面造成的負面影響。然而美國的通脹仍然存在隱憂,來自服務業的物價增長勢頭仍然強勁。盡管美國全口徑的CPI環比增速在11月處於0.1%的低位,但是包括住宅在內的核心服務類物價的上行動能仍然強勁。此外,從最新公布的美國11月就業數據來看:當前美國的就業市場仍然緊張,失業率再次回落至3.7%;其中,以教育醫療、休闲酒店爲代表的服務類行業正是新增就業中佔比最大的行業。

值得投資者注意的是,從70年代美國滯脹時期的經驗來看,美聯儲貨幣政策過早的轉向是觸發二次通脹的因素之一。以沙特爲代表的中東產油國在1974年中开始逐步恢復對美國的原油供應,隨着供應端壓力的緩解與物價同比增速的下行,美聯儲也开始放松貨幣政策。這一時期美聯儲採取“Stop-Go”的調控模式,即在物價增速較爲緩慢時放松貨幣政策以刺激就業,在物價上漲過快引發公衆擔憂時再收緊貨幣政策,這一操作方式使得美國居民的通脹預期逐步提升(詳情可參考報告《文獻啓示錄(六):滯脹能否被扭轉》)。在1976年末,美國國內开始出現二次通脹。在1978年末第二次石油危機之前,美國通脹的主要拉動力恰恰是以住宅、醫療保健爲代表的服務類分項,而能源價格的變化反而是通脹的拖累項。

3、尚需等待:流動性風險或是海外真正轉向寬松的觸發因素

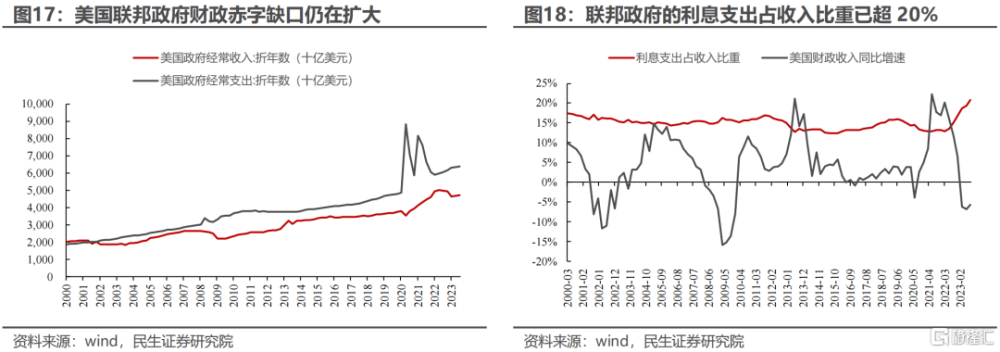

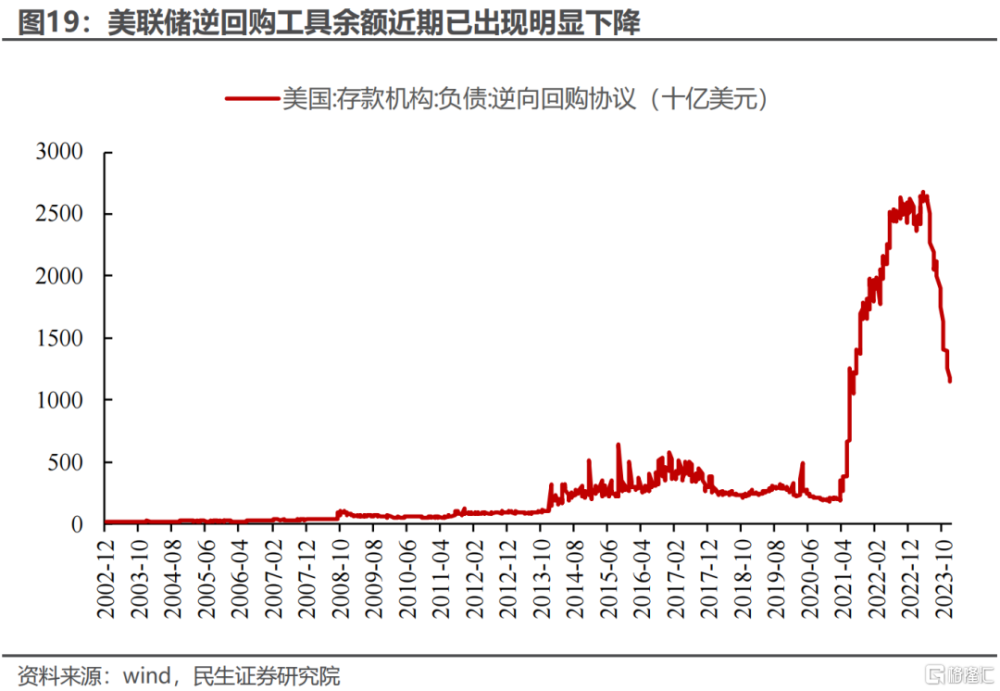

目前美聯儲以及鮑威爾僅僅是在表態上开始轉向鴿派,實際的貨幣政策寬松並沒有到來;而真正觸發美聯儲進行實質性寬松的關鍵因素很可能是美國金融市場流動性逐漸枯竭所引發的金融系統風險放大。美國金融市場流動性的枯竭一方面可能源於美國政府部門對金融體系的“抽水”:由於美國的財政收入與支出的缺口的擴大,以及美國政府利息支出佔財政收入比重的快速提升,而美國政府部門需要越來越多地從金融系統中抽離流動性來融資。另一方面則可能源於美國居民部門超額儲蓄的消耗:隨着超額儲蓄逐步耗盡,美國居民部門配置於貨幣基金的資產也將會逐步減少,進而使得構成美國金融系統流動性緩衝墊的美聯儲逆回購工具余額在未來可能會進一步下降。

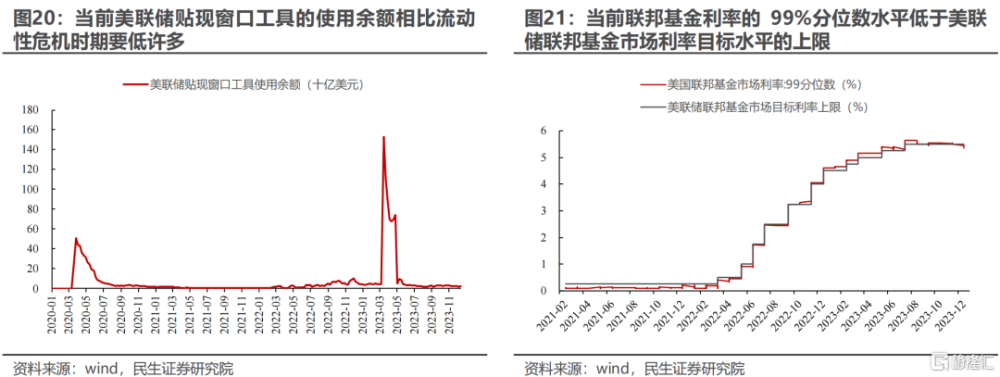

我們在年度策略報告《諾亞方舟》中也指出:美國金融條件的寬松可能會發生在由流動性危機所引發的經濟衰退之前,而這將爲海外“滯脹”格局的形成埋下伏筆。目前來看,美國金融市場的流動性壓力尚不算明顯,美聯儲的貼現窗口工具余額相較於流動性危機時期的使用量明顯要少許多,且反映美國中小型銀行融資緊迫程度的聯邦基金利率99百分位數近期有所下行,且低於聯邦基金利率目標的上限。未來,對海外金融市場流動性的觀測將會變得更爲重要。

在海外貨幣政策出現實質性的寬松後,中美名義利差將會逐步收窄,人民幣的貶值壓力也將會逐步緩解。在匯率等制約因素解除後,政策端發力的作用下可能會帶來A股投資環境的真正改善。

4、配置推薦

在去金融化和實物資產韌性崛起的世界中,中遊制造流量持續恢復、但利潤率正在被壓縮的特徵正在逐步得到證實。由於美國短期內金融市場仍然穩定、海外貨幣政策出現實質性轉向仍需等待,這可能使得國內政策端發力空間受到一定的制約,A股整體仍需等待。需要強調的是,由於債務、通脹等因素,在真正中美聯合寬松开啓之際,主題行情可能會結束而不是像市場預期的一樣會被強化。在當前環境下,我們的推薦如下:

第一,受益於生產端中遊制造流量恢復、同時存在供給瓶頸的上遊資源行業的價值重估正在進行中,推薦油、煤炭、油運、銅、鋁、黃金。

第二,在成長性相對較弱的環境下,可以產生穩定現金流、具有紅利股特徵的壟斷行業正在變得更具性價比,推薦電力、水務、燃氣、公路。

第三,從主題投資的角度來看,建議關注可以提高生產力、解決藍領工人短缺問題的機器人板塊。

5、風險提示

1)宏觀經濟承壓。當下宏觀景氣度雖有所復蘇,但如果出現需求進一步走弱的跡象,市場可能會出現波動,上遊資源品供需矛盾的緊張程度可能會下降。

2)海外經濟下行速度超預期。如果海外出現超預期的經濟衰退,那么國際市場的流動性將會受到影響,進而對A股市場造成較大擾動。

注:本文來自民生證券於2023年12月17日發布的《A股策略周報20231217:啓航的前夜》,證券分析師:牟一凌 SAC編號S0100521120002,紀博文 SAC編號S0100122080001

標題:美國貨幣政策在實質性轉向寬松後,全面價值行情更值得期待

地址:https://www.iknowplus.com/post/62673.html