浙商證券也是“頭部”了!苦尋並購目標,這波“瞄准”無實控人的這家

券業又一場並購大戲拉开帷幕!

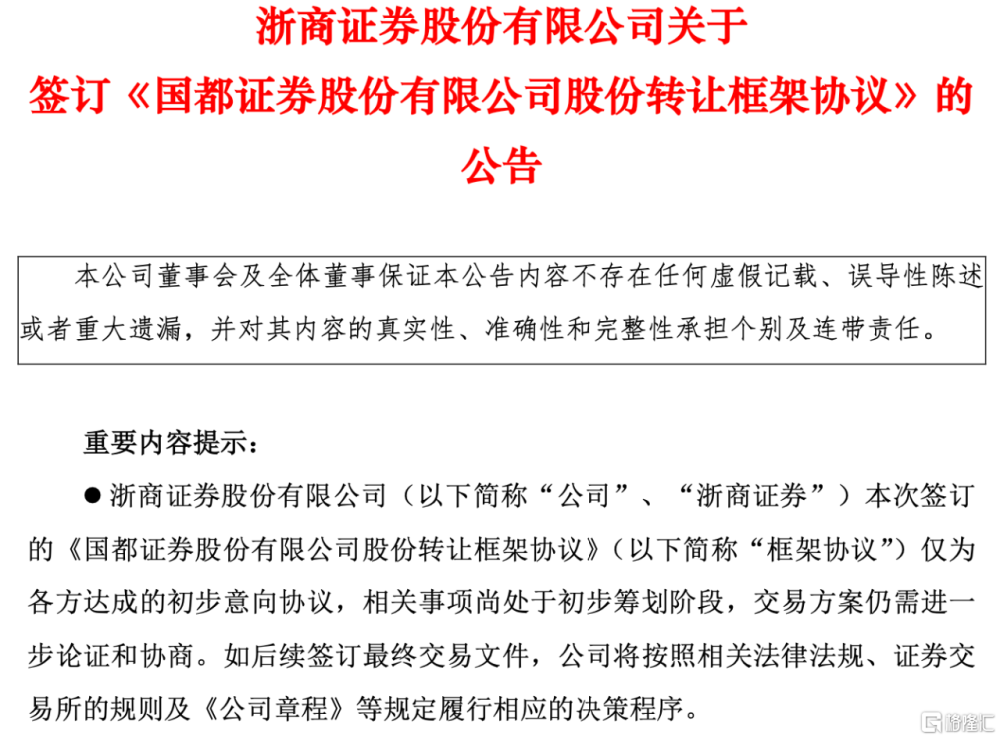

12月8日晚,浙商證券突然宣布,擬受讓重慶國際信托等5家企業持有國都證券合計約19.15%的股份。

繼國聯證券通過競拍取得民生證券30.30%股權後,這有望成爲新一例券商行業的並購案例。

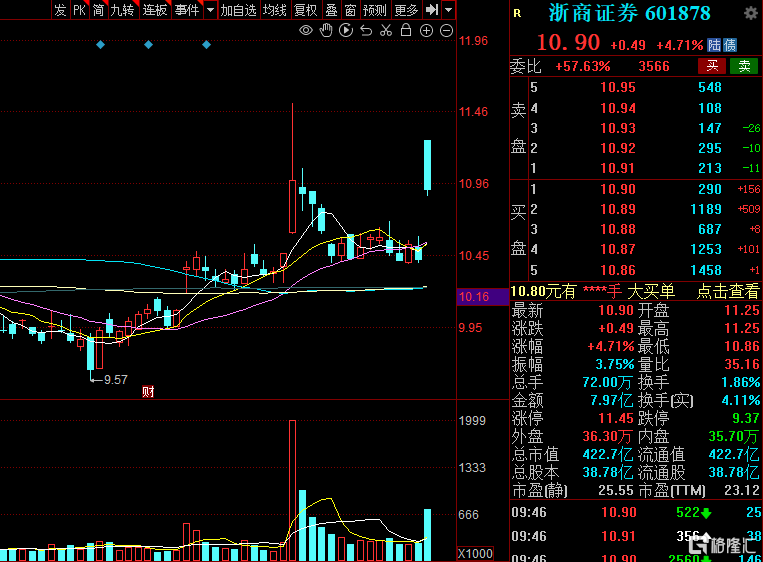

消息刺激下,浙商證券今日大幅高开超8%,截至發稿,有所回落仍漲近5%,換手率4.11%,總市值422.7億元。

"瞄准"無實控人的國都證券

12月8日晚間,浙商證券突然宣布,擬受讓包括重慶國際信托在內的5家公司,擬以現金方式受5家公司持有的國都證券股權,比例分別爲5.2820%、4.7170%、3.7736%、3.3089%、2.0639%,合計爲19.1454%。一舉超越中誠信托成爲國都證券第一大股東。

實際,今年來,浙商證券就一直在苦尋並購目標,比如上半年浙商也參加了民生證券的股權競拍,不過最終民生花落國聯集團,再次出手說明浙商通過並購做大做強的決心。

按照國都證券目前市值72.29億元估算,此次收購價值約爲13.84億元。截至目前,國都證券並沒有控股股東,亦無實際控制人,第一大股東爲中誠信托,持股比例爲13.3264%,此次浙商證券謀求國都證券第一大股東的目的十分明確。

浙商證券在公告中強調,如浙商證券從全體轉讓方合計受讓的擁有表決權、提名權等完整股東權利的目標公司股份比例未能達到15.8365%,則浙商證券有權不進行本次交易,且不承擔任何責任。

此外,當晚同方股份也公告轉讓其所持國都證券5.95%股權,對應評估價值爲8.93億元。據了解,這部分股權或也將由浙商證券受讓,這意味着浙商證券持有國都證券的股權比例有望超過25%。

需要指出的是,未來兩家券商完成並表,浙商證券行業排名將有所提升。中證協披露的2021年經營業績指標排名情況顯示,浙商證券淨資產爲218.48億元,排名第30名,國都證券淨資產爲101.59億元,排名第55名,二者合計達320.07億元,該淨資產排名可超過東方財富證券進入排名前20。

券商並購環境良好

據券商統計,中國證券行業歷經五輪行業並購潮,分別在1995-2001年、2004-2006年、2008-2010年、2014-2015年、2019-2020年。總結來看,證券行業的並購潮通常在行業復蘇期出現,一方面,經歷了周期底部,部分券商可能經營能力受損,另一方面隨着復蘇期到來,券商战略從保守向擴張轉變,才有更多券商借此機會拓展業務版圖。

關於券商之間的兼並整合,今年來釋放的一些政策信號值得關注。11月3日,證監會明確表示將支持頭部證券公司通過業務創新、集團化經營、並購重組等方式做優做強,打造一流的投資銀行。

盡管今年頭部券商還未發生並購重組,但一些中小券商之間的兼並重組動作已經多有出現。

對於二級市場而言,券商股依然是能夠提振市場人氣的重要板塊,而這個板塊今年的催化劑,正是行業整合並購。除了浙商證券外,還有多家券商存在整合預期,比如“平安與方正”“華創與太平洋”“中金與中國銀河”等。如果本周券商股再度活躍,對於大盤重返3000點必然會產生重要推動力。

截至2023年11月10日,公司股權承銷市佔率爲1.08%、排名第19位,較2022全年提升9位;公司債券承銷市佔率爲1.10%、排名第19位,較全年提升3位。

券商行業同質性很強,通過並購的方式,可以協調資源、降本增效,有可能實現1+1大於2的效果。與此同時,這也是政策鼓勵的方向,通過並購重組做優做強,打造一流的投資銀行,剛出爐那會市場反饋很積極,這次浙商的行動對行業可能也會帶來一些刺激。

標題:浙商證券也是“頭部”了!苦尋並購目標,這波“瞄准”無實控人的這家

地址:https://www.iknowplus.com/post/60350.html