美聯儲本周討論降息?明年3月开始降息?新美聯儲通訊社、中金這么看

就本周的美聯儲議息會議來說,美聯儲不加息幾乎是板上釘釘了,但現在的問題是,何時降息?因此,即將公布的點陣圖將成爲市場關注的重點。

上周以來,市場一直在押注、的降息預期,而且押注开始降息的時點還非常早,以至於部分分析師認爲市場過度瘋狂了。

隨後,但降息押注並未得到修正。

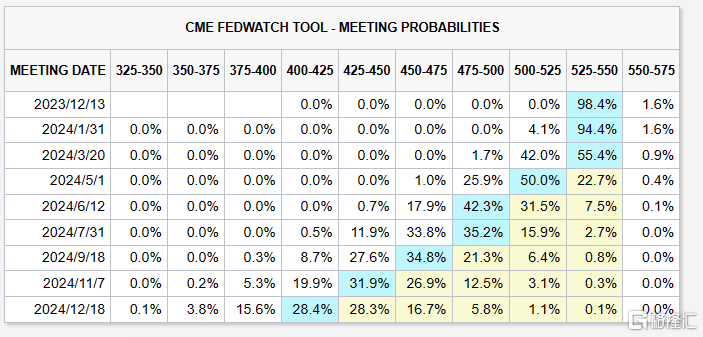

據FedWatch,市場目前預期,明年3月开始降息的概率達到42%,年內累計降息125基點的概率爲28.4%,降息100基點的概率爲28.3%。

對於降息,有“新美聯儲通訊社”之稱的Nick Timiraos在最新的文章中指出,美聯儲官員本周不太可能就何時降息進行認真的討論,除非經濟疲軟程度超出預期,否則未來數月都不可能(認真討論)。

Nick Timiraos認爲,美聯儲降息需要出現超預期的因素:要么經濟超預期放緩,要么通脹超預期降溫。

在最新的研報中,中金也指出,3月降息與基本面不符合,且完成政策路徑的切換也非常緊湊。

中金認爲,如果美聯儲提前降息,可能的考慮來自以下三個方面:“預防式”降息、對衝縮表的流動性收緊影響、避免距離大選太近有幹擾選擇之嫌。

美聯儲或敲打降息預期

北京時間本周四凌晨3點,美聯儲將公布最新利率決議。

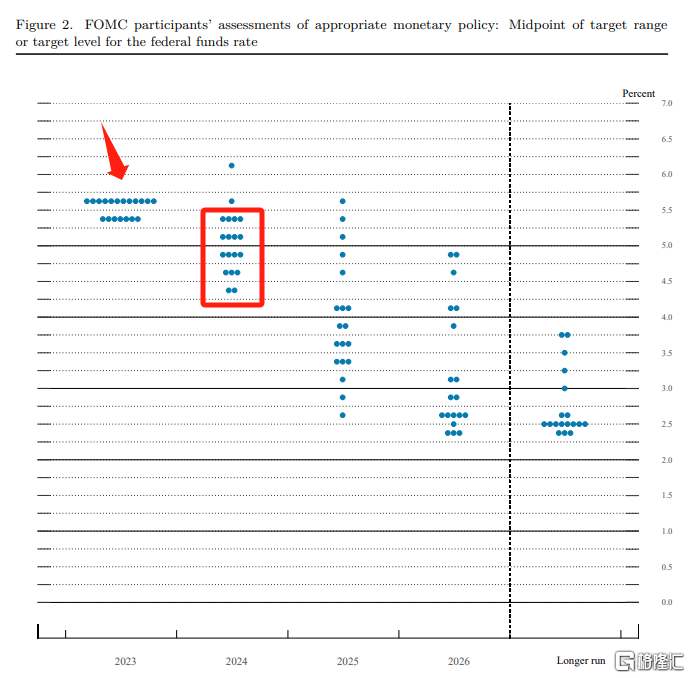

由於降息押注過於瘋狂,美聯儲可能通過鮑威爾講話和點陣圖對市場做出敲打。上次公布的點陣圖顯示,美聯儲官員預計明年將降息2次,與市場當前預期的5次降息相差頗大。

中金認爲,12月會議大概率不加息,但由於會議會公布經濟預測及點陣圖,所以美聯儲對2024年利率終點的判斷將成爲市場預期“兌現”還是“矯正”的關鍵。

降息方面,美聯儲在態度上會相對偏鷹,不會對明年降息有太多的指引和暗示。

在最新的文章中,Nick Timiraos指出,美聯儲官員本周不太可能就何時降息進行認真的討論,除非經濟疲軟程度超出預期,否則未來數月都不可能(認真討論)。

Timiraos認爲,美聯儲官員們一直不愿就降息問題進行公开討論,原因是他們擔心華爾街會搶先一步,預測的降息幅度過於誇張。這種反應本身可能會降低借貸成本,導致美聯儲更難以通過使經濟增長放緩的方式來結束抗通脹之战。

中金認爲,當前美聯儲貨幣政策處於“舒適區”,最優的策略是耐心等待更多數據,而非急着暗示轉向寬松。這種情況下,美聯儲沒有必要急於討論降息,而且目前美國經濟還相對穩固,前期罷工、金融條件收緊等短期衝擊已有所緩解,討論降息的必要性在短期來看並不大。

3月降息可能嗎?

對於市場押注的明年3月开始降息,中金認爲,從基本面的角度看並不支持這一點:

一則高利率對存量的擠壓有限,消費仍具有韌性,基本面突然和深度下滑的可能性較低;

二則利率驟降也會使好不容易被抑制的地產等需求重新被激活;

此外,單純從節奏和時間考慮,美聯儲完成政策路徑切換也非常緊湊。從現在开始到2024年上半年,只有12月、1月、3月和5月共計4次會議,在這四次會議中美聯儲需要完成調整點陣圖、管理縮表停止、暗示降息三件事。參考上一輪經驗,美聯儲從暗示結束加息到首次降息持續了半年時間。

而Timiraos認爲,美聯儲只可能在兩種情況下开始降息:一是在經濟繼續放緩且失業率上升速度超過預期的情況下,二是在經濟表現良好但通脹超預期降溫的情況下。

中金認爲,如果美聯儲非基本面因素選擇提前降息,可能的考慮來自以下三個方面:

1)“預防式”降息,即類似於停止加息觀察緊縮效果,也可以預防式降息一兩次觀察效果。不過,美聯儲提早小幅降息有助於防範過度緊縮的風險,但次數可能有限。站在當前角度,由於融資成本剛剛壓制,預防式降息可能冒着較大需求再度上行的風險。

2)對衝縮表的流動性收緊影響,一季度後流動性壓力再度增加,可以預防金融風險。不過,中金預計流動性收緊將在二季度之後开始顯現。

3)避免距離大選太近有幹擾選擇之嫌。

標題:美聯儲本周討論降息?明年3月开始降息?新美聯儲通訊社、中金這么看

地址:https://www.iknowplus.com/post/60347.html