建設“金融強國”重點何在?

2023年中央金融工作會議指出:“金融是國民經濟的血脈,是國家核心競爭力的重要組成部分,要加快建設金融強國。”改革开放以來,我國金融機構不斷豐富、金融規模明顯擴大、金融產品持續完善,在全球金融市場中已佔有一席之地。然而,我國金融業從“金融大國”到“金融強國”仍有一定距離,本文將從境內外相關機構對於各經濟體金融業競爭力和發展程度的測度指標入手,探索未來我國由“金融大國”向“金融強國”發展的潛在着力點。

一、我國已爲金融大國

改革开放以來,我國經濟快速發展,已成爲全球第二大經濟體,在世界經濟中佔有重要地位。在服務經濟發展的過程中,我國金融體系發展逐漸完善、金融機逐漸豐富、金融开放度也逐漸提升。從主要規模指標來看,我國已然建設成爲了金融大國。

一是金融市場體系基本完備。我國已形成了覆蓋銀行、證券、保險、基金、期貨等多種類金融機構,直接融資和間接融資相結合的金融市場體系。截至2023年6月末,我國銀行業金融機構達到4561家,其中政策性銀行2家、开發性銀行1家、國有大型商業銀行6家、全國性股份制商業銀行12家、城市商業銀行125家、農村商業銀行1606家、信托公司67家,此外還包括農村合作銀行、農村信用社、村鎮銀行、民營銀行、金融租賃公司、企業集團財務公司、汽車金融公司、消費金融公司等。其中,中國銀行、工商銀行、農業銀行以及建設銀行“四大行”先後於2011年至2015年入選全球系統重要性銀行名單(G-SIBs),而根據2023年11月公布的最新G-SIBs名單,交通銀行也已入圍G-SIBs的範疇。

除銀行業金融機構外,我國共有證券公司145家(截至2023年10月末),公募基金公司157家(截至2023年9月末),期貨公司150家(截至2023年10月末);保險公司240家(截至2023年6月末)。

在融資結構方面,截至2022年末,我國社會融資規模存量爲344.21萬億元。其中,人民幣貸款余額爲212.43萬億元,企業債券余額爲31.01萬億元,非金融企業境內股票余額爲10.64萬億元,直接融資存量佔比爲12.10%。

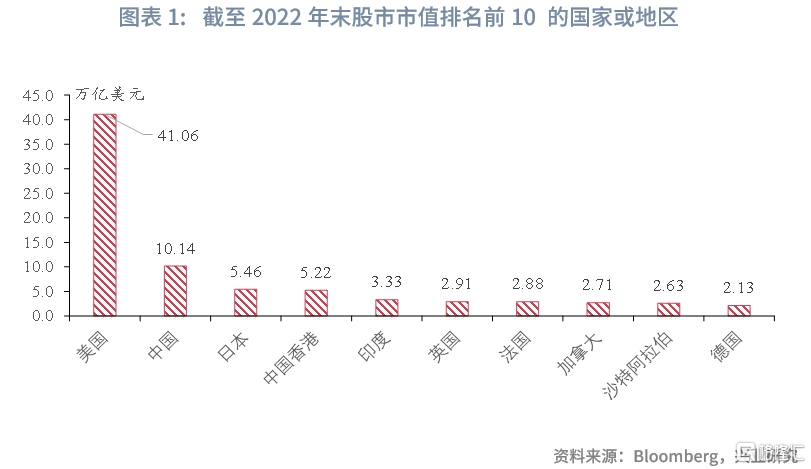

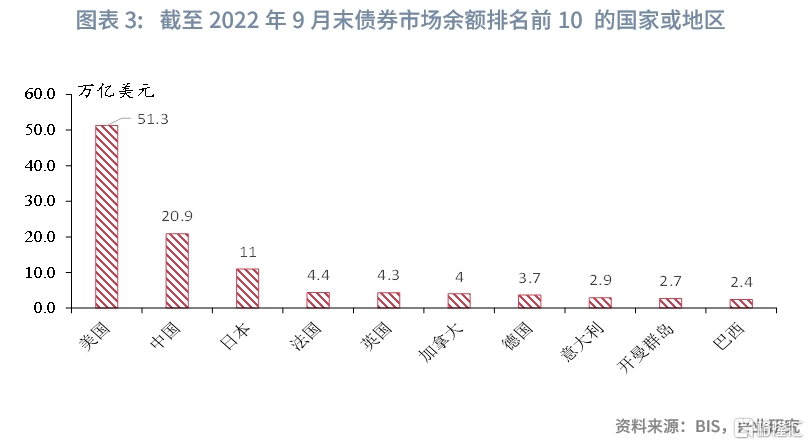

二是金融資產規模全球領先。截至2022年末,我國銀行業總資產規模位居全球第一,上市公司市值、債券市場規模[1]、保險市場規模[2]位居全球第二,外匯儲備規模穩居世界第一。截至2022年末,我國金融業總資產規模419.64萬億元,其中銀行業資產規模379.39萬億元,證券業、保險業資產規模分別爲13.11萬億元、27.15萬億元。

股票市場方面,我國共有上市公司5079家,其中上交所、深交所、北交所上市公司數量分別爲2174、2743、162家,總市值超過79萬億元。債券市場方面,我國債券市場托管余額144.8萬億元,其中銀行間債券市場托管余額125.3萬億元,交易所市場托管余額19.5萬億元。保險市場方面,2022年我國保險業實現保費收入4.70萬億元,截至2022年末,我國保險密度爲3326元/人,保險深度爲3.88%,是全球第二大保險市場。外匯市場方面,我國外匯儲備余額長期保持在3萬億美元水平,多年位居全球第一。

三是金融國際化水平不斷提升。2016年10月1日,人民幣正式加入國際貨幣基金組織特別提款權(SDR)貨幣籃子。2018年6月,A股被正式納入MSCI新興市場指數。2019年4月,中國債券市場納入彭博巴克萊全球綜合指數,滬港通、深港通、滬倫通、債券通相繼推出,資本市場雙向开放穩步推進。

此外,截至2022年末,人民幣在全球支付中佔比爲2.15%,是全球第五大支付貨幣[3]。人民幣國際化綜合指數爲3.16,較上年上升5.9%。同期美元、歐元、英鎊、日元等主要國際貨幣國際化指數分別爲58.3、22.18、7.73和5.2。

不過值得注意的是,雖然我國已成爲金融大國,但是從多個方面來看,我國距離“金融強國”仍有一定距離,未來我國金融業由“大”到“強”仍需要從多方面着力。

二、境內外研究機構對金融競爭力的測度

雖然從境內外經濟體的實踐來看,暫未發現有權威的對“金融強國”的衡量指標或概念定義進行明確闡述。不過,境內外不少研究機構已經對經濟體的金融業競爭力或金融業發展指數等指標進行了測度,相關的金融業競爭力或金融業發展指標指數在當前情況下或也是衡量“金融強國”的重要參考。

2.1 IMD對於各經濟體金融競爭力的測度

瑞士洛桑管理學院(IMD)每年均會發布《全球競爭力報告》(World Competitiveness Yearbook)並發布全球競爭力排名(World Competitiveness Ranking),旨在對全球主要經濟體之間的競爭力進行排名。其所考察的要素包括經濟表現(Economic Performance)、政府效率(Government Efficiency)、商業效率(Business Efficiency)和基礎設施情況(Infrastructure),其中金融(Finance)情況也作爲商業效率的一個子集納入了各個經濟體全球競爭力的考量之中。

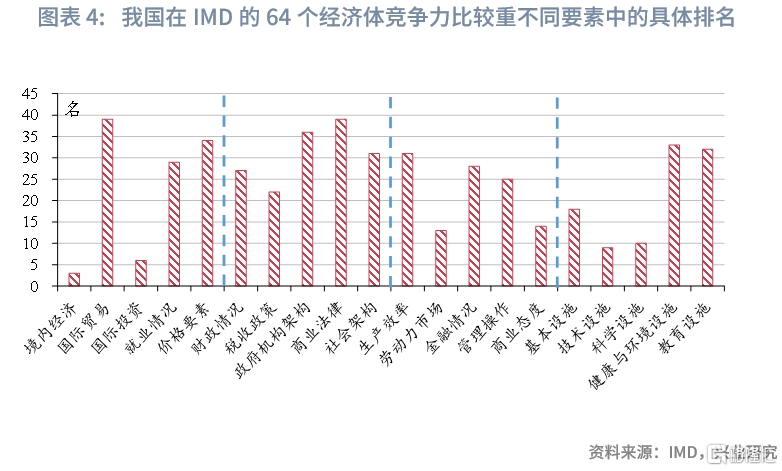

2023年,共有64個經濟體納入了考量的範疇之列。我國在全球競爭力的總體排名上位居64個經濟體中的21位。而從具體的競爭力指標來看,我國的金融競爭力僅排名64個經濟體中的第28位,位居中遊。相較於我國在國際上總體21位的競爭力,金融競爭力位居28位的現狀呈現了當前我國尚未建立“金融強國”的客觀情況。而若能根據各細項指標進行深入分析,或將能更好的了解我國下一步建設“金融強國”的着重點和發力點。

從金融競爭力的測度指標來看,可以分成硬數據指標(Hard statistics)、調查數據(Survey Data)、背景數據(Background Data)三種數據,其中背景數據並不納入真實的排名測度,僅作爲參考。

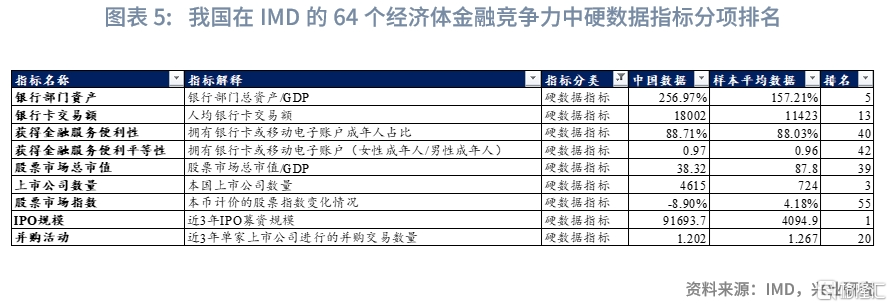

第一,硬指標數據。該項指標包括銀行部門總資產比GDP、人均銀行卡交易規模、人均擁有銀行卡佔比、股票市場總市值比GDP、上市公司數量、本幣計價的典型股票指數漲幅、近3年IPO募資總規模,主要反映的是有客觀數據可以體現的指標的橫向比較情況。

從硬數據指標來看,我國硬數據相關指標排名分布不一,總體處於世界中遊。2023年我國處於領先位置(排名前10)的指標包括IPO規模(排名第1)、上市公司數量(排名第3)、銀行部門資產(排名 5);我國處於相對中遊位置(排名10-30)的指標包括銀行卡交易額(排名13)、並購活動(排名20);我國處於落後位置(排名30之後)的指標有股票市場總市值(排名39)、獲得金融服務便利性(排名40)、獲得金融服務便利平等性(排名42)和股票市場指數(排名55)。

根據上述數據分布情況,若按照IMD的測度指標,未來我國進一步從硬數據着手提高金融競爭力的着力點應當在於以下幾個方面:一是激活股票市場上漲的動力,提高股票市場指數變化的排名;二是進一步提升成年人擁有銀行卡的佔比,不過考慮到當前我國佔比已高於64個國家均值,且成年人擁有銀行卡佔比已達到88.71%的高位,未來進一步提升成年人擁有銀行卡佔比的難度或將較大;三是提升股票市場總市值,考慮到我國IPO募資規模已位居前列,未來的關鍵或在於推動股市上漲。此外,若能提升上市公司並購活動的頻率,也將有利於我國金融競爭力的提升。

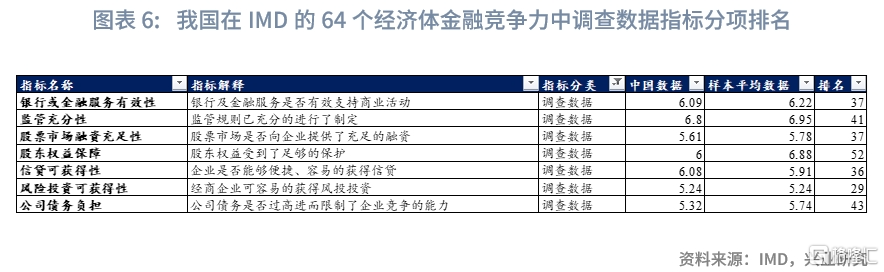

第二,調查數據。調查數據主要是通過對企業或投資者等金融活動參與者的調查問卷所搜集的信息進行整理所得,具體包括銀行及金融服務是否能夠有效支持商業活動、監管規則制定的是否完備、股票市場是否爲企業提供了充足的融資、股東權益是否得到保障、企業是否容易獲得信貸或風險投資以及公司的債務是否過重等一系列調查性問題。

從調查數據指標來看,我國的得分普遍偏低,不少指標位居64個樣本經濟體中的落後位置,有較大的提升空間。2023年我國沒有處於領先位置(排名前10)的指標;我國處於相對中遊位置(排名10-30)的指標僅有一項,爲風險投資的可獲得性(排名29);其余7項調查數據,我國均處於相對落後的位置(排名30之後),具體來看相關指標包括信貸可獲得性(排名36)、股票市場融資充足性(排名37)、銀行或金融服務的有效性(排名37)、監管充分性(排名41)、公司債務負擔(排名43)、股東權益保障(排名51)。

根據上述數據分布情況,若按照IMD的測度指標,未來我國進一步從調查數據着手提高金融競爭力的着力點應當在於以下幾個方面:一是借助數字化手段提升銀行信貸的可獲得性。雖然我國銀行體系規模已較大,且信貸可獲得性指標已超過IMD的64個樣本經濟體均值,但爲了達到金融強國的目標,銀行信貸可獲得性仍有進一步提升的空間。二是提升股票市場融資的充足性。我國的多層次證券市場仍在持續完善建設的過程中,未來提升股權融資充足性的重要着力點或在於中小企業的股權融資。三是提升銀行或金融服務的有效性。即中央金融工作會議要求的盤活存量低效金融資源。四是加強金融監管規則的充分性。即按照中央金融工作會議的要求,持續補足監管短板,將所有金融活動都納入監管範疇。五是對於實體企業繼續穩槓杆甚至降槓杆,從而避免公司債務負擔過重進而影響企業可持續經營的情況發生。六是完善股東權益保障規則和法律執行。進而能夠提升股東權益保障水平,激活股權市場融資的積極性。

第三,背景數據。也應當指出的是背景數據並不納入具體的排名測度,僅提供參考。不過我國在各項背景數據指標中的排名都相對靠前,改善空間相對較小。具體來看,2023年我國處於領先位置(排名前10)的指標包括流通中銀行卡數量(排名2)、股票市場總市值(排名2);我國處於中遊的指標爲股票市場交易量(排名14)。應當指出的是,此處的股票市場總市值指的是絕對規模,並未考慮該經濟體GDP水平,在考慮了經濟體GDP水平後,股票市場總市值的排名我國排列64個經濟體中的39。

根據上述數據分布情況,若按照IMD的測度指標,未來我國進一步從背景數據着手提高金融競爭力的着力點可在與提升股票市場的交易量,即激活股票市場的流動性。

2.2 世行對不同經濟體金融發展程度的測度

1960年开始,世界銀行每年會對不同經濟體金融體系的特徵進行相應統計和測度,並形成全球金融發展數據庫(Global Financial Development Database),從而衡量不同經濟體金融體系的發展整體情況和個體情況。

從該數據庫的指標體系來看,該數據庫分爲從金融機構和金融市場2個維度,對全球214個經濟體金融體系的發展情況從4個方面的多項指標進行測度,從而全景反映單個經濟體金融體系的發展和運行情況:

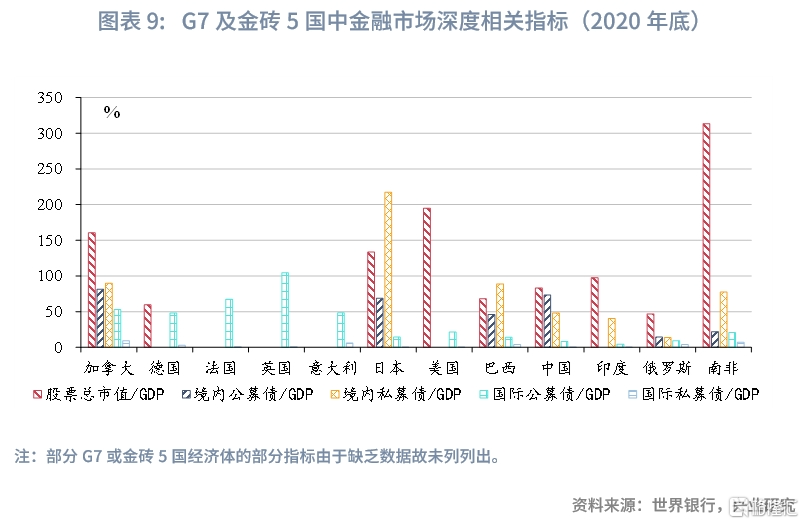

第一,金融深度指標(Financial Depth),主要測度的是金融機構和金融市場的整體規模。考慮到不同經濟體的經濟和金融體系體量均不一致,因此多採用金融機構或市場的規模比GDP的相對比值指標來測度該經濟體的金融深度。根據IMF的研究,單一經濟體金融深度的情況將與該經濟體與經濟發展水平呈正相關關系,即金融深度越深經濟發展水平越高。

雖然世界銀行選取了30個金融深度的細項指標,但其中部分指標更具有典型性:對於金融機構層面的金融深度指標,最多採用的是銀行對私營部門信貸規模與該經濟體GDP的比值,此外還可以用養老金總資產比GDP規模、共同基金總資產比GDP規模、保險公司總資產比GDP規模等一系列指標。對於金融體系層面的金融深度指標,採用較多的是股票市場總市值比GDP規模指標,存續公募和私募債券總規模比GDP指標。

從金融機構層面的金融深度指標來看,與G7經濟體和金磚經濟體相比,我國銀行對私營部門信貸規模與GDP比值位居有統計數據的所有經濟體第1。然而,由於我國的非銀機構規模相對有限,因此無論是在共同基金總資產比GDP,還是保險公司總資產比GDP、養老金總資產比GDP等指標上,都顯著不如G7等發達經濟體。

從金融市場層面的指標來看,雖然我國的股票總市值/GDP指標,以及境內公募債/GDP和境內私募債/GDP指標都位列G7與金磚5國這12個樣本經濟體中的前列。然而,我國企業在面向國際投資者在境外發行的公募債和私募債規模相對有限,顯著不如發達經濟體的相關指標。因此,進一步加大債券市場的境內外連通,或也是未來我國進一步提升金融市場深度指標的重要方式。

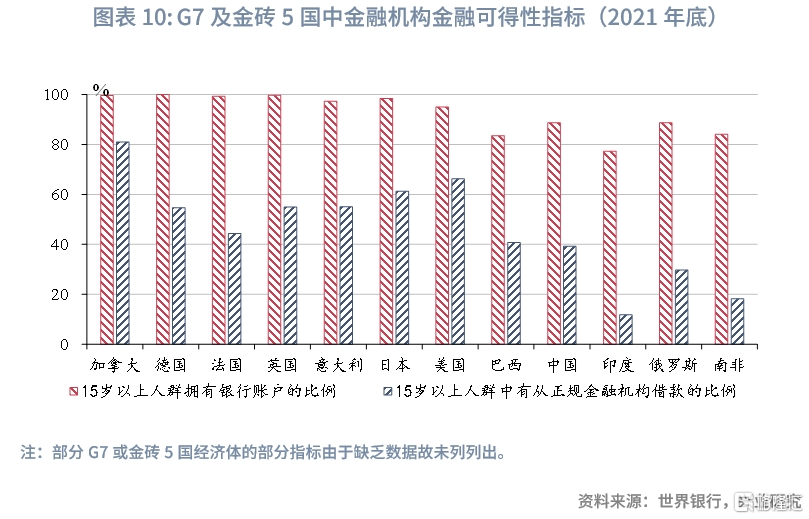

第二,金融可得性指標(Access),主要測度的是金融機構和金融市場向經濟中各類主體提供金融服務的便利性和可得性。對於金融體系而言,若能夠提升金融服務的可獲得性,將能夠促進金融服務不僅服務於大型企業和富裕人群,而能夠爲小微企業和普羅大衆提供完備的多樣化金融服務。

雖然世界銀行設置了超過40個可獲得性指標,不過其中亦只有部分指標具有更典型的的代表性:對於金融機構層面的金融可得性指標,最多採用的是15歲以上人群擁有銀行账戶佔比、獲得授信的企業佔比、小微企業中獲得授信的企業佔比等一系列指標。對於金融體系層面的金融可得性指標,相關指標較爲稀缺,且不少經濟體相關指標數據有限,世界銀行所採用的兩個典型指標是去除10家最大上市企業的其他企業市值比股票市場總市值,以及非金融企業債券規模比債券總規模。

從金融機構層面的金融可得性指標來看,由於較多經濟體並未向世界銀行統計匯報涉企金融可得性指標,因此更多的金融機構層面的金融可得性指標聚焦於面向個人客戶的相關指標。以典型的15歲以上人群擁有銀行账戶比例和15歲以上人群中曾有從正規金融機構借款的比例兩項指標來看,雖然隨着我國金融機構不斷踐行普惠金融相關要求,且我國金融機構上述兩項指標均在金磚5國中處於領先位置。但是,相關指標與G7等發達經濟體仍有一定距離,這或許主要是由於部分偏遠地區居民由於缺少銀行網點,因此暫時並未开通銀行账戶。不過,隨着未來銀行數字化轉型所推動的銀行業務线上化加快,或將能夠促使我國更多的居民擁有銀行账戶並能夠從金融機構獲得正規的金融服務。

較爲遺憾的是,從世界銀行所統計的數據來看,對於金融市場層面的金融可得性指標相對較少,因此難以考察在建設金融強國背景下,我國金融市場層面金融可得性指標下一步潛在的發展方向。

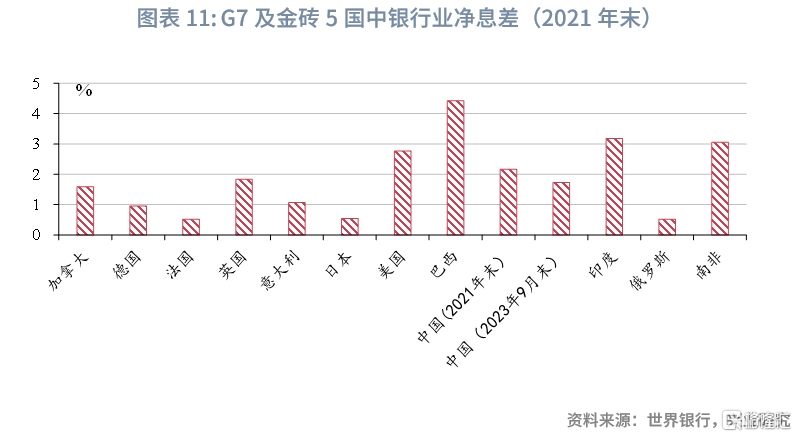

三是金融效率指標(Efficiency),主要測度的是金融機構和金融市場向經濟中各類主體提供金融服務的有效性。

在金融機構層面,根據世界銀行的定義,其金融效率指標與金融機構在融資過程中的中間成本有着緊密的關系,即金融機構在融資過程中中間成本或損失越高其效率就相對越低。具體而言,衡量金融機構在融資過程中的中間成本相關指標包括管理費用比總資產,淨息差、淨利差、成本收入比等一系列指標。

在金融市場層面,不同於金融機構的效率衡量指標,世界銀行採用了流動性相關的一系列指標來衡量金融市場的效率情況。對於股票市場,其衡量金融效率的指標爲股票市場的換手率相關指標,例如交易量對股票總市值。對於債券市場,衡量是否有效的重要指標在於买賣價差(bid-ask spread)等相關指標。

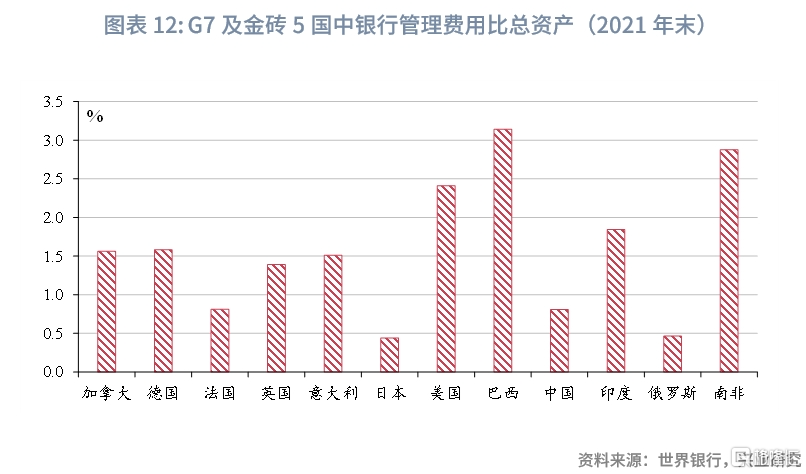

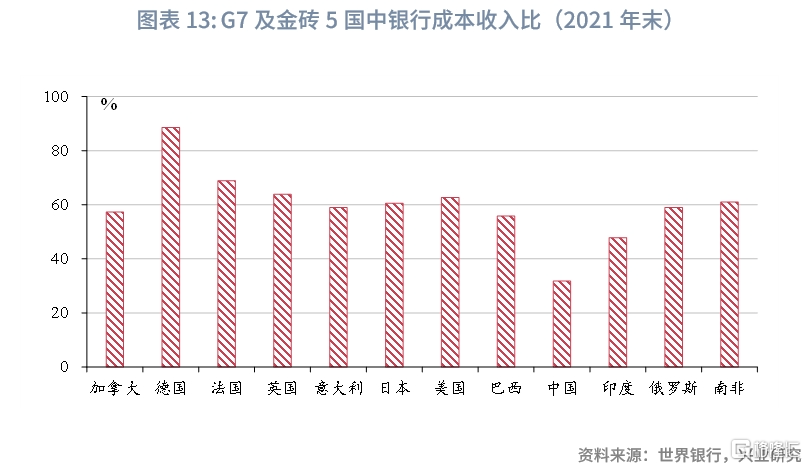

從金融機構層面的金融效率指標來看,隨着近年來我國淨息差的逐步走低,當前我國淨息差已經在G20經濟體中位居低位,甚至可以發現,G20經濟體中所有淨息差低於我國的經濟體均爲混業經營,我國銀行業淨息差已是G20中分業經營經濟體中最低。而從2021年末的數據來看,我國銀行業的管理費用(Overhead costs)比總資產的比值,在G7及金磚5國之中,僅高於日本和俄羅斯;我國銀行業的成本收入比,在G7及金磚5國中,則處於最低。這說明我國的銀行體系在吸收存款和發放貸款的過程中,中間損耗的摩擦性成本相對較低,金融效率在G7和金磚5國之中橫向比較已處於較高的水平。

從金融市場層面的金融效率指標來看,世界銀行僅設置了股票市場換手率一項指標,然而G7和金磚5國中向世界銀行報告該項指標的經濟體相對較少,因此,難以橫向比較不同經濟體金融市場層面的金融效率情況。

四是金融穩定性指標(Stability),主要測度的是金融機構和金融市場的整體穩定性情況。

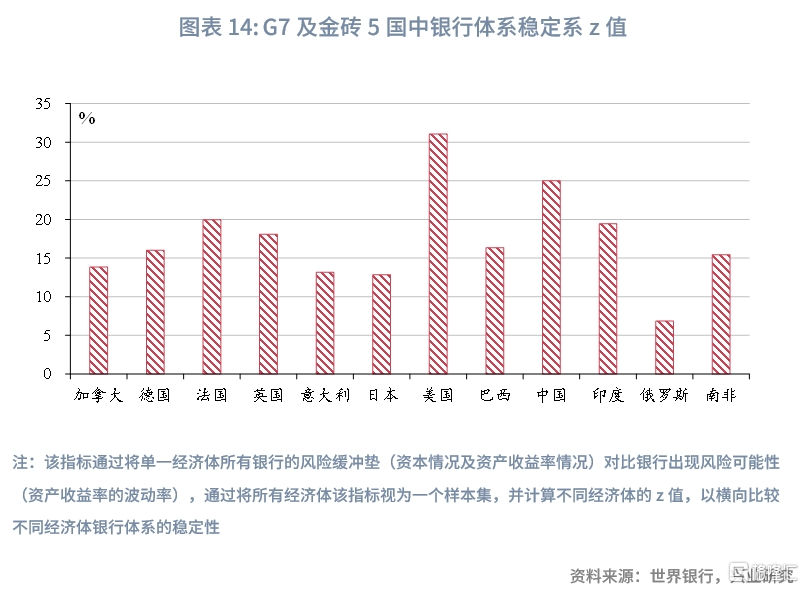

在金融機構層面,根據世界銀行的考察,其主要採取了銀行的風險緩衝墊(資本情況及資產收益率情況)對比銀行出現風險可能性(資產收益率的波動率)指標,通過將所有經濟體該指標視爲一個樣本集,並計算不同經濟體的z值,從而得到相對意義上銀行的穩定性指標。不過,世行也指出該指標的缺點在於其僅僅是從會計層面橫向比較了不同經濟體之間銀行的相對穩定性,因此參考價值相對有限。因此,其還進一步採用了貸款比存款、流動性資產與存款和短期融資的比值等指標來進一步衡量金融機構的穩定性。

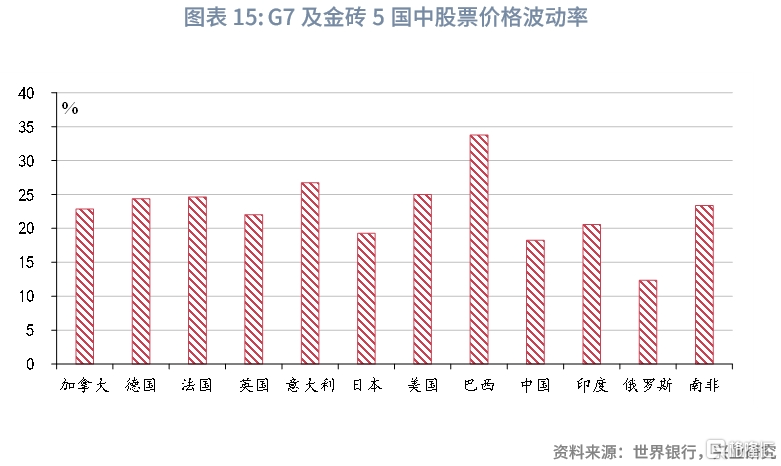

在金融市場的層面,世界銀行採用了金融市場的波動率作爲金融市場年定型的指標。

從金融機構層面的金融穩定性指標來看,我國的銀行體系經計算得到的z值在G7及金磚5國中相對較高,僅次於美國。然而值得注意的是,若從銀行信貸規模比銀行存款規模的指標來看,我國在G7和金磚5國中有數據的9個經濟體中指標最高;而我國銀行流動性資產與存款和短期融資的比值,我國則在G7和金磚5國中有數據的10個經濟體中僅高於印度。這或許意味着無論從資本緩衝墊的角度或者流動性風險的角度來看,我國的銀行體系金融穩定性仍有較大的提升空間。

從金融市場層面的金融穩定性指標來看,我國股票市場股價的波動率水平相對較低,在G7及金磚5國中僅高於俄羅斯。從這一角度來看,我國金融市場的金融穩定性在大型經濟體中相對較高。應當指出的是,除了股票市場價格的波動率之外,世行並未統計和測度其他金融市場層面的金融穩定性指標。

綜合上述幾個方面的指標,從世界銀行金融發展數據庫的角度來看,未來我國提升金融業發展水平,向金融強國方向發展的方向或在於以下幾點:

一是提升非銀金融機構的規模,當前我國銀行體系規模已相對較大,但非銀金融機構的規模相對有限,從而難以有效支撐我國直接融資市場的建設。

二是推動金融市場的對外开放和互聯互通,同時加強信用債市場信息披露和相關監管制度的完善,從而提升國際投資者對我國信用債的購买規模。

三是進一步提升我國居民擁有銀行账戶的比例,特別是運用數字化手段來促進普惠金融的發展,使得更多我國偏遠地區居民擁有銀行账戶。

四是持續補充我國銀行的資本,維持我國銀行的合理利潤增長,同時針對我國銀行流動性風險加強監測,從而在夯實銀行業資本緩衝墊的同時防範潛在的流動性風險。

2.3 我國社科院對金融競爭力指標的度量

根據社科院出版的《全球金融競爭力報告2022》(以下簡稱“《報告》”),《報告》將“全球金融競爭力”定義爲:“一個經濟體的金融體系相較於其他經濟體而言,在全球範圍內更有效地配置金融資源和管理風險並以此促進經濟增長和社會發展的能力。”

在此基礎上,《報告》提出了衡量國家或地區全球金融競爭力的五個維度57個指標,其中五個維度分別爲金融業競爭力、貨幣競爭力、金融基礎設施競爭力、金融科技競爭力和國際金融治理競爭力。

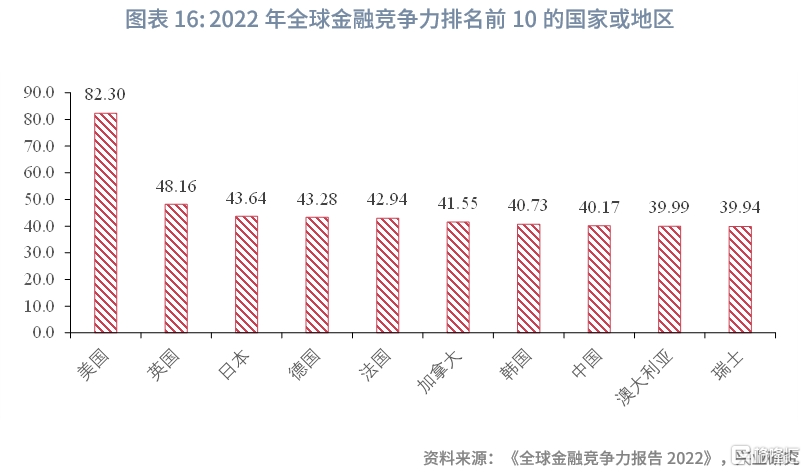

根據《報告》2022年度的統計結果,在納入統計範圍的全球32個經濟體中,美國的全球金融競爭力排名世界第1,其全球金融競爭力分值高達82.30分,比第2名的英國高出34.14分,體現了美國在全球金融領域佔據顯著競爭優勢。相較之下,我國全球金融競爭力分值爲40.17分,在全球32個經濟體中排名第8。

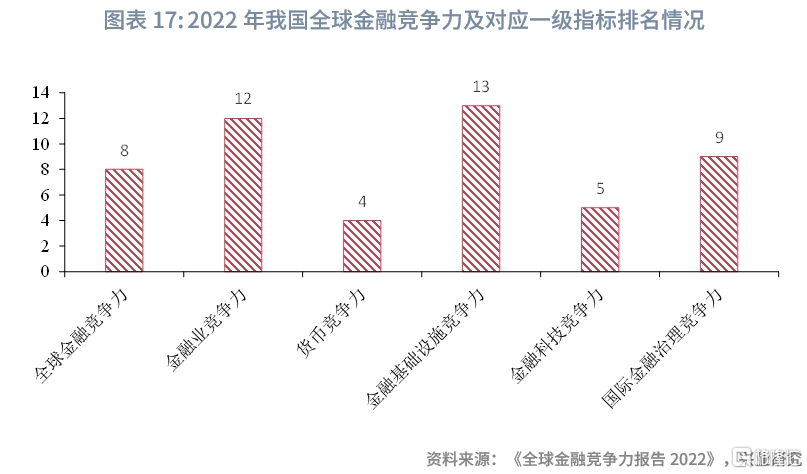

從金融業競爭力、貨幣競爭力、金融基礎設施競爭力、金融科技競爭力和國際金融治理競爭力五個一級指標來看,我國在貨幣競爭力、金融科技競爭力方面具有相對優勢[4],而在金融業競爭力、金融基礎設施競爭力方面排名較爲靠後。

在金融業競爭力方面,金融業競爭力主要包括金融體系規模、金融體系活力、金融體系效率、金融穩定性、金融服務可得性以及該經濟體擁有的國際金融中心地位6個二級指標。

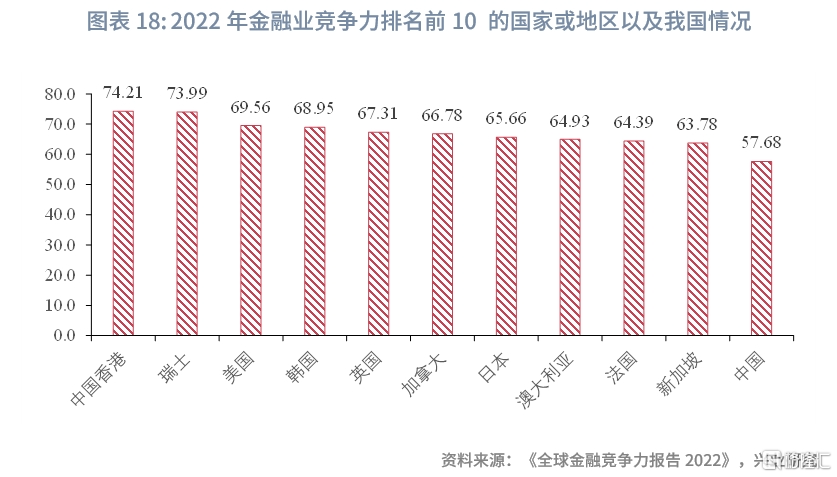

我國金融業競爭力的得分爲57.68,在32個國家或地區中排名第8,金融業競爭力得分最高的爲我國香港地區,分值爲74.21,而美國由於股市波動性較強這一因素,導致排名暫時下降至第3位。

從細分項來看,我國金融業競爭力優勢主要體現在存款銀行資產規模、信貸規模佔GDP比重、銀行存貸比、不良貸款准備金率等指標,而在金融體系相對規模、金融服務可得性、金融體系穩定性等指標上得分較低。

其中,金融體系相對規模得分較低,主要由於我國銀行業規模巨大,但股市發展相對不足,同時共同基金、保險公司以及養老金等金融部門發展較爲滯後。金融服務可得性得分較低,主要由於我國中小企業融資仍面臨較大壓力,同時企業上市難度較大、限制較多。金融體系穩定性得分較低,主要由於我國股市的波動性較大。

在貨幣競爭力方面,貨幣競爭力主要包括“價值儲存”、“交易媒介”、“計量單位”3個二級指標,其中“價值儲存”主要反映該經濟體貨幣在國際上作爲儲備資產的能力,“交易媒介”主要反映貨幣在外匯市場的交易程度,“計量單位”主要反映貨幣在匯率換算中的計價職能。

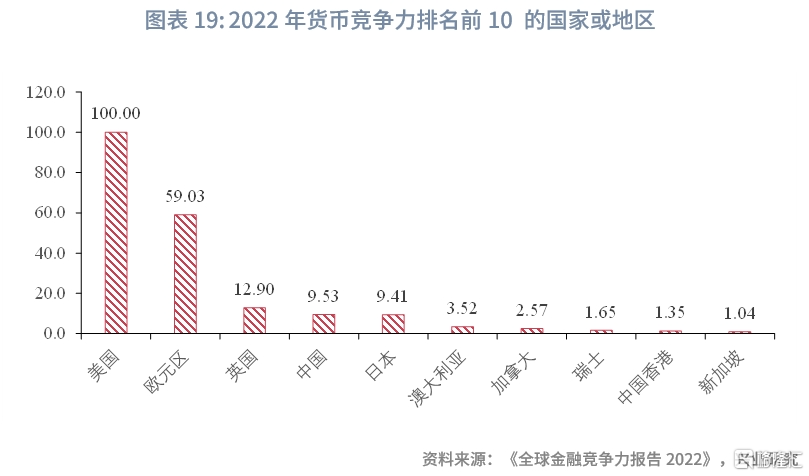

我國貨幣競爭力的得分爲9.53,在32個國家或地區中排名第4,貨幣競爭力得分最高的爲美國,分值高達100,在3個二級指標中均保持全球第1,處於全球貨幣競爭力的第一梯隊。排名第2 的爲歐元區,分值爲59.03,雖不如美國但仍顯著高於其他國家或地區,屬於第二梯隊。第三梯隊包括英國、中國和日本,在得分上相差不大。

從細分項來看,我國貨幣競爭力優勢主要體現在納入SDR權重以及籃子貨幣,而在外匯市場交易貨幣佔比、匯率制度選擇的錨定貨幣、國際銀行業負債貨幣佔比、國際債券貨幣佔比等指標上得分較低。

整體來看,人民幣雖然已納入SDR並通過人民幣國際化战略,在國際貿易支付結算運用規模上有了較大的增長。但在國際金融市場上參與度仍然不高,從國際範圍來看,無論是銀行業負債還是發行債券,仍更加傾向於以美元或歐元計價發行。

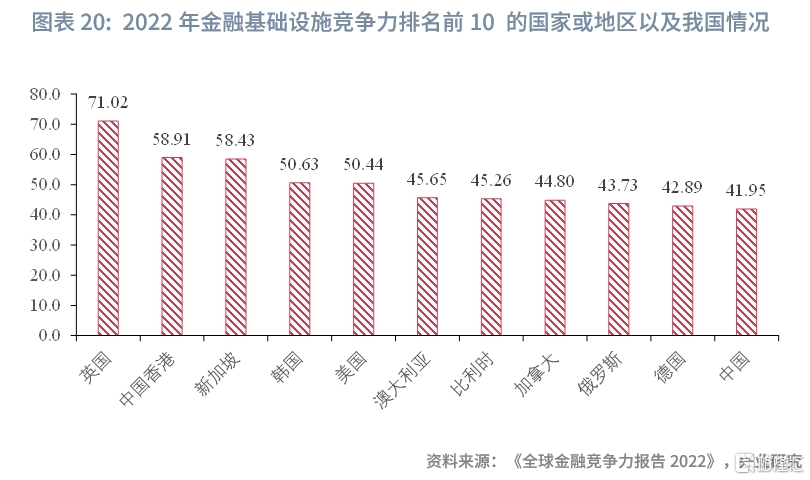

在金融基礎設施競爭力方面,金融基礎設施競爭力包括硬件和相關制度軟件兩方面,其中,硬件方面主要反映了該國家或地區在支付、清算、登記等各項設施方面的完備程度和使用效率,制度軟件方面則反映了該國家或地區營商環境的好壞。

我國金融基礎設施競爭力的得分爲41.95,在32個國家或地區中排名第13,金融基礎設施競爭力得分最高的英國,分值爲71.02,且分值要遠高於得分第2名的香港,主要系由於英國作爲傳統金融強國,在金融基礎設施軟硬件方面都較爲完備,在提供支付結算服務的系統數量、使用SWIFT服務的金融機構數量等指標上都相對領先。

從細分項來看,我國金融基礎設施競爭力優勢主要體現在支付領域的硬件設施,尤其是無現金支付相關的硬件基礎設施,以及國內使用SWIFT的機構數量等。

從不足來看,可以分爲硬件和軟件兩個方面,在硬件方面,主要體現在提供支付服務的機構數量較少、選定中央對手方和清算所清算額佔GDP的比重較低等;在軟件方面,主要體現在信貸獲取能力較低、投資者保護不足以及IFRS會計准則應用程度較低等。整體來看金融基礎設施軟件排名較低,是拖累我國金融基礎設施競爭力的主要因素。

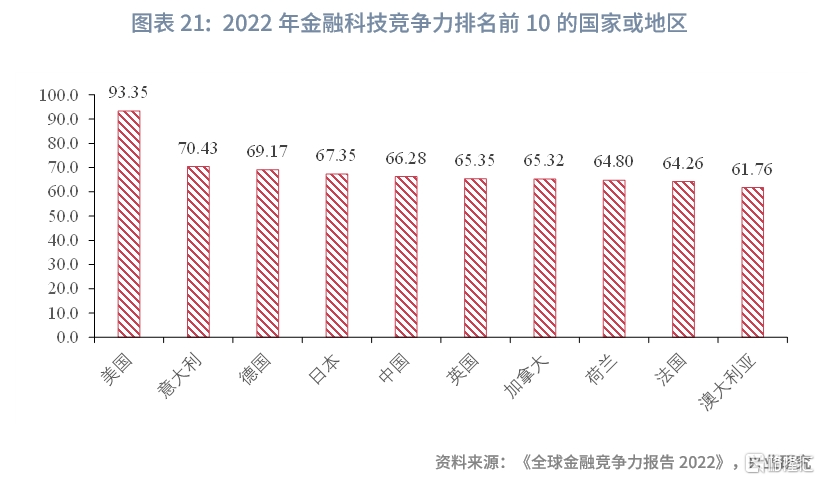

在金融科技競爭力方面,金融科技競爭力分爲算力、用戶接入度和產業發展潛力三個方面,算力主要包括計算能力、計算效率、應用水平等,用戶接入度主要反映該國家和地區人口使用數字支付的比率,產業發展潛力包括AI人才的招聘以及對金融科技產業的信貸投入規模。

我國金融科技競爭力的得分爲66.28,在32個國家或地區中排名第5,全球金融業和高科技產業的集聚效應凸出,具有投入條件的國家相對較少。而我國得益於可觀的經濟體量和市場規模,是金融科技競爭力排名前10的國家中唯一的非發達經濟體。

而金融科技競爭力得分最高的爲美國,分值高達93.35。美國依靠其發達的金融產業和高科技產業,在金融科技競爭力的分值要顯著高於其他國家或地區,處於全球金融科技競爭力的第一梯隊。

從細分項來看,我國金融科技競爭力優勢主要體現算力方面,其中在計算能力、基礎設施支持等方面我國僅落後於美國,但在用戶接入度以及產業發展潛力等指標上我國得分較爲落後。

從不足的原因來看,一是我國金融科技產業仍處於發展階段,普惠程度以及監管靈活度較低;二是我國在金融和高科技領域的高端人才儲備不足;三是我國資本市場的產業投融資效率較低。

在國際金融治理競爭力方面,國際金融治理競爭力主要包括在該國家或地區在全球經濟金融組織競爭力、非正式協同平台競爭力、區域多邊金融組織競爭力等方面的會員份額以及投票權重等指標。

我國國際金融治理競爭力的得分爲58.20,在32個國家或地區中排名第9,國際金融治理競爭力得分最高的爲美國,分值爲85.71,比第2名的日本高出12.51,是相鄰兩個國家分值差距最大的,體現了美國在全球金融治理體系中的絕對競爭力和話語權。

從細分項來看,我國國際金融治理競爭力優勢主要體現在區域多邊金融組織競爭力方面,無論是會員份額還是投票權重,分值都居於第1位。而在全球經濟金融組織競爭力以及非正式協調平台競爭力方面,我國得分相對落後。

實際上,在全球治理體系改革較爲緩慢的背景下,新興經濟體逐步开始轉向區域層面的改革,區域金融合作力度持續加強。而我國正是抓住了這一契機,在區域多邊合作中持續擴大影響力。

三、總結

從上述三個境內外相對權威和知名的機構對不同經濟體金融業競爭力或發展程度的測度情況來看,未來我國進一步提升金融業競爭力、發展程度,進而實現由“金融大國”發展爲“金融強國”或可着重從以下幾個方面入手:

第一,在繼續做強銀行體系的同時,着力發展證券公司、保險公司、養老基金、創投機構等非銀金融機構。當前,我國銀行體系無論是絕對規模還是相對規模,都已處於全球各經濟體的前列,在建設“金融強國”的道路上,還需要按照中央金融工作會議“支持國有大型金融機構做優做強”的要求,繼續做強銀行體系。與此同時,中央金融工作會議還提出了“培育一流投資銀行和投資機構”、做好“養老金融”大文章、“發揮保險業的經濟減震器和社會穩定器功能”等相關要求。在中央金融委和中央金融工委所發布的《堅定不移走中國特色金融發展之路》一文[5]中,也明確指出:“以現代商業銀行、現代資本市場、現代投資銀行、創業投資體系爲特徵的金融革命推動了人類三次工業革命。”從而,肯定了投資銀行、創業投資機構等非銀金融機構的作用。而從金融市場的境內外發展經驗來看,豐富多元的金融機構類型將可以提升金融市場的流動性,並增加金融市場長期“耐心資金”的規模,進而促使金融市場的高質量發展。因此,結合我國非銀金融體系絕對規模和相對規模仍有待進一步提升的客觀現實,未來證券公司、保險公司、養老基金、創投機構等非銀金融機構的規模或有較大的發展和提升空間。

第二,運用數字化手段和线上展業等多種方式开展普惠金融,提升我國居民持有銀行卡的佔比,提升各類主體獲得信貸等金融服務的便捷性。雖然我國居民持有銀行卡的佔比已高於全球平均水平,但仍較發達經濟體水平有着差距,未來可以通過數字化手段和线上展業等多種方式促進居民持有銀行卡佔比的提升,同時提升金融服務的便捷性,使得更多居民和企業能夠更便捷的獲得信貸等各項金融服務。

第三,持續完善監管規則並提升監管有效性,對實體企業部門進行穩槓杆甚至適時降槓杆。此前,中央金融工作會議提出了“切實提高金融監管有效性,依法將所有金融活動全部納入監管,全面強化機構監管、行爲監管、功能監管、穿透式監管、持續監管,消除監管空白和盲區,嚴格執法、敢於亮劍,嚴厲打擊非法金融活動”的要求。由此可見,當前我國也意識到了完善監管規則並提升監管有效性的重要性。與此同時,考慮到當前我國不少實體企業的債務負擔已經相對較重,未來可以考慮繼續對實體企業部門進行穩槓杆甚至適時降槓杆。

第四,提升金融市場與國際的互聯互通,提升境外投資者對境內信用債投資比例,同時推動更多境外主體將人民幣作爲發債融資的計價貨幣。雖然我國債券市場規模已經相對較大,但債券市場與境外的互聯互通仍有進一步拓展的空間,特別是對於信用債市場,境外投資者目前的購买量仍相對有限。下一步或需要通過加強信息披露、提升逃廢債打擊水平等方式來促進境外投資者對境內信用債的投資。值得注意的是,隨着當前境內利率的下行,人民幣已經成爲了一大融資貨幣。此時正是推動更多境外主體發行人民幣計價債券融資的較好時機。在2023年11月27日,我們也曾發布《人民幣作爲融資貨幣的新範式合集》[6]合集對此問題進行分析。

第五,持續夯實銀行資本並維持銀行的合理利潤空間,從而通過提升銀行抗風險能力的方式築牢金融穩定的基礎。從多個研究機構的金融穩定性指標測度來看,當前我國以銀行爲主的金融機構體系穩定性仍有待進一步提升。而提升銀行體系穩定性的最重要方式就在於夯實資本,而參考IMD的金融機構穩定性測度指標,維持銀行合理淨利潤和回報水平,也是提升金融穩定性、夯實資本緩衝墊的重要方式。特別是在當前我國銀行業淨息差逐步下行的環境下,維持銀行合理利潤空間對於保持利潤、有效內源性補充資本更是有着重要的意義。

第六,持續加強我國金融基礎設施建設,推動金融科技持續進步,更多的運用靈活的監管創新促進金融科技創新發展。當前我國金融基礎設施的硬件短板主要在於中央對手方清算機構的建設上,而軟件短板主要在於投資者保護力度以及會計准則適用方面。與此同時,雖然我國金融科技的運用在部分領域已經相對領先,但在產業發展潛力、靈活運用監管方式促進金融科技創新方面,仍有進一步提升的空間。

第七,加強我國的國際金融治理能力,提升在國際金融組織中的話語權,未來可進一步探索在我國建設國際金融多邊協調平台。雖然我國當前在區域多邊金融組織競爭力方面已具有較強競爭力,但在全球性經濟金融組織中的話語權和競爭力仍有進一步提升的空間。而從其他領域的實踐來看,爲了提升我國多邊金融協調能力及話語權,未來我國還可以探索在本土建設國際金融多邊協調平台。

[1]主要指債券市場托管規模。

[2]主要指保費收入規模。

[3]全球前五大支付貨幣分別爲美元、歐元、英鎊、日元、人民幣。

[4]指我國在該指標上的排名要優於整體得分排名。

[5]參考資料:中央金融委員會辦公室、中央金融工作委員會,《堅定不移走中國特色金融發展之路》,中國金融雜志公衆號,[EB/OL],2023/12/1[2023/12/3]

注:本文來自興業研究發布的《建設“金融強國”重點何在?》,報告分析師:張無缺、陳昊、魯政委

標題:建設“金融強國”重點何在?

地址:https://www.iknowplus.com/post/58293.html