又一個養豬龍頭崩了

A股資本市場萎靡不振,生豬養殖板塊更是遭遇持續拋售,投資者苦不堪言。

行業NO.1的牧原股份從歷史最高價的90元一路暴跌至如今的38.58元,跌幅超過50%。且在最至暗時刻的10月,股價更是來到了31元左右的價格。

新希望從最高峰的42.2元一路狂瀉至如今的9.12元,跌幅超過76%,市值蒸發逾1500億元。12月1日,新希望股價盤中一度閃崩逼近跌停,收市仍然大跌8.8%,創2019年2月以來最低水平。

投資者在熬,豬企們也都在熬。

今年9月底,新希望董事長劉暢就曾發布全員信表示,近年來,全球經濟不確定性加大,國內外形勢復雜,原料價格波動頻繁,豬價持續低迷,社會庫存高企,終端消費疲軟,種種外部的被動因素,讓公司處在了一個“前所未有的困難環境”。

本輪豬周期下行時間遠超過去歷史記錄,活下去成爲了當下最爲真實的寫照。

01

11月30日,新希望官宣定增預案,總額度不超過73.5億元,創下上市25年以來最大定增記錄。這筆募資主要用於豬場生物安全防控及數智化升級項目、收購控股子公司少數股權項目、償還銀行貸款,額度分別爲36.46億元、15億元、22億元。

很顯然,此舉也側面印證了新希望面臨的經營困境,資本市場也用腳投票。

今年前三季度,新希望營收1067.5億元,同比增長6.3%,歸母淨利潤爲-38.58億元。其中,養豬業務虧損擴大至43億元之巨,而同行的溫氏養豬虧損37-40億元,牧原虧損11億元。

不過,後兩者已經在三季度實現了扭虧爲盈,溫氏盈利1.59億元,牧原盈利9.37億元,而新希望則單季度繼續虧損8.75億元。

要知道,三季度生豬價格整體呈現上漲態勢。6月底,生豬均價爲13.95元,7月底爲15.3元,8月底爲17.46元,9月底爲16.34元。

牧原虧損幅度最小,是因爲養殖成本最有優勢。其三季度完全成本已經下降至14.5元/公斤,較一季度整整下降1元/公斤。而新希望三季度爲16.3元/公斤,溫氏爲16.2元/公斤,後兩者披露的養殖成本不包括諸多的費用分攤,其真實養殖成本應該要高於披露值。

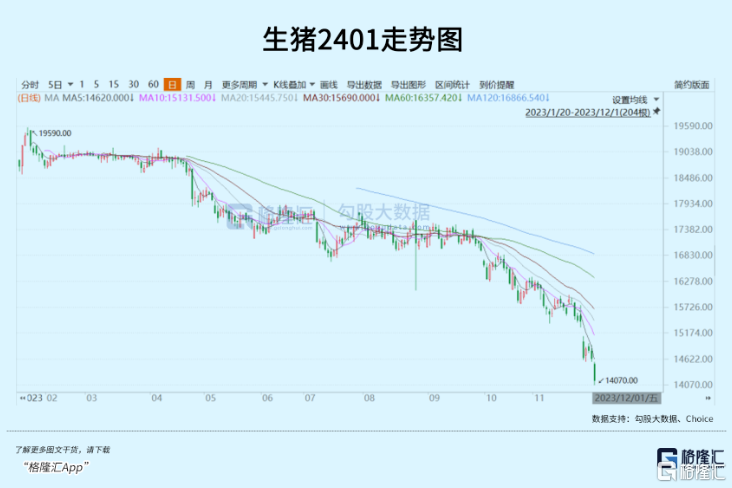

10月,生豬價格持續暴跌,當前最新價格已經回落至14.82元。且按照生豬主力合約2401的指引,到明年1月均價可能逼近14元。

這也意味着牧原有可能出現2014年上市以來首次年度虧損,而新希望則有望出現連續3年的虧損。

如此糟糕的現實環境,新希望的財務壓力可見一斑。

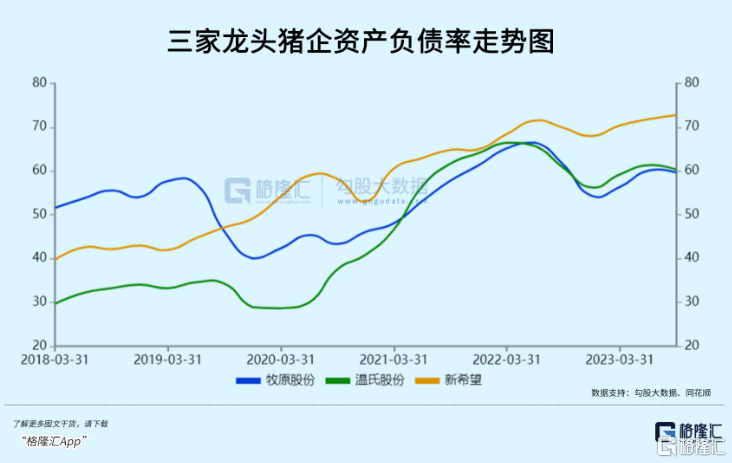

2020-2022及2023Q3,新希望總負債爲580.7億元、862.55億元、929.6億元、969.67億元。同期,資產負債率持續攀升,分別爲49.2%、53%、64.98%、68%、72.76%。相比同行,新希望資產負債水平要高於溫氏和牧原10%左右。

截止9月底,新希望短期借款164.56億元,一年內到期非流動負債150.98億元,流動負債577.61億元,而账上貨幣資金115.97億元,流動性壓力比較明顯。

當前,新希望遭遇困境源於上一波非洲豬瘟帶來的產能急速擴張。2020年募資40億元,2021年發行81.5億元可轉債,均傾注在養豬業務上。

2019年出欄量僅僅355萬頭,2020年就達到了829萬頭,2021年繼續攀升至998萬頭,2022年更是達到1400萬頭。今年前10個月,出欄總量已經來到了1453萬頭,但擴張已經大幅放緩。

對於養豬而言,高成本大幅擴張從來都是一件很危險的事。每一輪豬周期,都有大型養豬企業倒下,上一輪有雛鷹農牧,本輪正邦科技也已經走到了破產邊緣。

好在,新希望家底厚,養豬板塊營收只佔到15%,而大頭還是老本行的飼料,佔比56%。這部分業務毛利不高,但能夠帶來很穩健的現金流,支撐公司熬過本輪豬周期理應沒有問題。

02

過去20余年,養豬行業有明顯的周期性,大致每個周期4年。具體來看:

2006/7—2010/2,上升周期20個月,下跌周期27個月,豬價最低5.96元,豬價最高17.45元,最大漲幅192%。

2010/5—2014/4,上升周期16個月,下降周期31個月,豬價最低9.08元,豬價最高19.92元,最大漲幅119%。

2014/4—2018/5,上升周期26個月,下降周期23個月,豬價最低10.01元,豬價最高21.2元,最大漲幅112%。

從2018年5月开始算,豬周期按照4年歷史規律應該在2022年4月前後實現反轉,接着應該就是24個月左右的上行期。

事實上,2022年4月开始,豬價確實开始狂飆,從月初的12.23元一路飆升至10月下旬的28.32元。短短半年時間,豬價累計上漲131%。但是,從去年10月开始,豬價一路暴跌,到今年7月,豬價僅僅只有14元左右,較高峰累計下跌了50%。

去年一年,等來的是一個虛晃一槍的假豬周期。

刨除去年幾個月大漲外,其余時間豬價均在下跌,且大部分時間均在歷史相對較低水平附近。嚴格意義上說,從2018年年中至今,本輪豬周期已經持續5年半了,遠超過去任何一輪周期時間跨度。

爲什么本輪豬周期跟過去任何一次都不一樣?

第一,非洲豬瘟持續存在,給養豬行業帶來巨大擾動。此前產業對高豬價在時間和空間上有巨大預期,敢於負債經營。

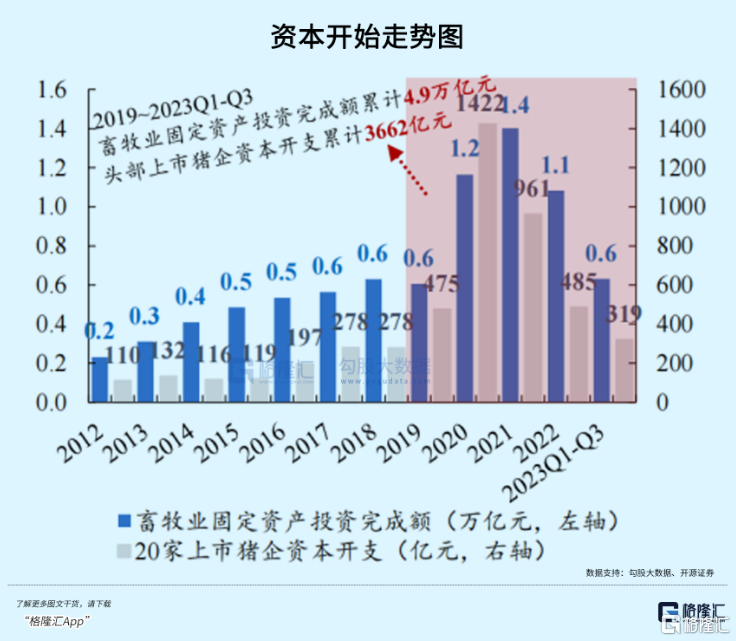

2019年至2023年前三季度,生豬養殖板塊累計資本开支高達3662億元。其中,最爲激進的維持了整整一年高豬價的2020年,20家頭部上市豬企資本开支達到了驚人的1422億元,超2012-2018年的總和。

前期大量舉債,以及養豬持續虧損, 導致行業的資產負債率持續走高。非瘟之前的豬周期中,生豬行業負債率幾乎都不超過50%。而今年三季度末,已經攀升至67.9%,爲歷年最高水平。

第二,非洲豬瘟持續衝擊,行業養殖成本大幅擡升,且不同經營主體拉开成本差距。

2010——2017年,生豬年均安全養殖成本在14元/公斤,且各養殖主體差距都不大,不管“公司+農戶”模式,還是“自繁自養”模式均是如此。

但非瘟後,養殖成本大幅擡升,除了飼料成本中樞大幅擡升外,主要是疫情防控對於不同養殖模式衝擊各不相同。截止今年上半年,養豬完全養殖成本爲17元/公斤,且2020-2022年均要高於17元。

結構上,牧原將從去年一季度的16元下降至今年年末的14.5元(機構預估),溫氏則從17.8元下降至16元左右(口徑不同,實際更高一些)。

成本大幅擡升,疊加二次育肥等各種各樣的因素,也造成了豬價波動非常劇烈。

以上主要因素導致4年豬周期的規律被打破。由於本輪上行周期產能擴張更大,又碰上宏觀經濟萎靡消費端不振,造成低豬價的時間被大幅拉長。

但豬周期不會就此消失。

由於前期大肆擴張產能,疊加豬價持續低迷,槓杆下的規模產能負債表迅速惡化,現金流持續失血,信用擠兌在不同規模主體中發生。行業正在大規模去產能之中。未來必然回歸供需動態平衡。

據多方觀點看,本輪豬周期磨底有望在2024年進入尾聲,迎來上行反轉周期。

03

對於生豬養殖板塊,我們要以周期股的視角去對待。按照過去兩輪周期規律,整個板塊的拐點一般領先於豬價周期拐點6-9個月。而明年大概率將迎來豬價上行周期,那么提前埋伏是有必要的。當前,生豬養殖板塊PB爲3.11倍,也位於歷史相對較低水平。

除了博弈豬周期外,該行業仍然有可期待的成長性龍頭,比如牧原股份。量上,今年出欄量預估爲6500—7100萬頭,未來1億頭是可期的。價上,牧原養殖成本對標丹麥還有600元一頭的差距。如果能夠達到這樣的水平,滿打滿算,成本下降600元,未來達到1億頭出欄量,利潤每年將多出600億元。

除此之外,牧原屠宰業務搞得如火如荼,未來也將會是業績的增長點。並且,當前牧原PB爲3.28倍,也位於2014年上市以來低位水平。

當前,以滬深300指數爲首的大盤成長股持續陰跌了3年,包括生豬養殖板塊在內的龍頭在內,未來市場風格從中小盤切換回來是大概率事件,也都將驅動生豬龍頭實現估值回歸。

長期維度看,當前生豬養殖板塊的布局機會尚可。不過,中短時間內期待大幅上漲也不太現實。一個是大盤萎靡,β行情不支持。另一個是豬價還將持續萎靡一段時間,拐點什么時候顯現不可知。(全文完)

標題:又一個養豬龍頭崩了

地址:https://www.iknowplus.com/post/57864.html