企業債券回轉售帶來的多方增益機會

核心觀點

債券回轉售是特殊條款的一種,回售是指將所持債券全部或部分回售給發行人的權利,相當於發債主體給予投資者對於所發信用債的看跌期權;轉售是指發行人對回售的債券進行二次銷售的行爲。2019年以來債券回轉售在信用市場蓬勃开展,作爲發行人與投資者博弈之下的產物,其本質相當於發行人的“二次融資”,而對於投資者而言,回轉售同樣蕴含各類投資機會。本文從回轉售的特徵、扮演角色、流程等角度入手,剖析投資者參與回轉售的機會。

何爲債券回轉售?債券回轉售是特殊條款的一種,回售是指將所持債券全部或部分回售給發行人的權利,相當於發債主體給予投資者對於所發信用債的看跌期權。一般而言,回售條款的設置與行權等環節存在發行主體與投資者之間的博弈:對於發行人,回售條款對投資者保護較好,因此可降低發行時票面利率,或是在市場利率較低與自身流動性充足時通過調低票面利率促使投資者行權,從而降低融資成本;對於投資者,當所持債券性價比較低時,可行使回售條款使自身資金回流,或是當市場風險偏好下降時,回售條款可使投資者提前落袋爲安。轉售由回售條款衍生而來,是指發行人對回售的債券進行二次銷售的行爲,可起到對被回售債券進行“二次融資”的作用,提高主體流動性,避免債券注銷。

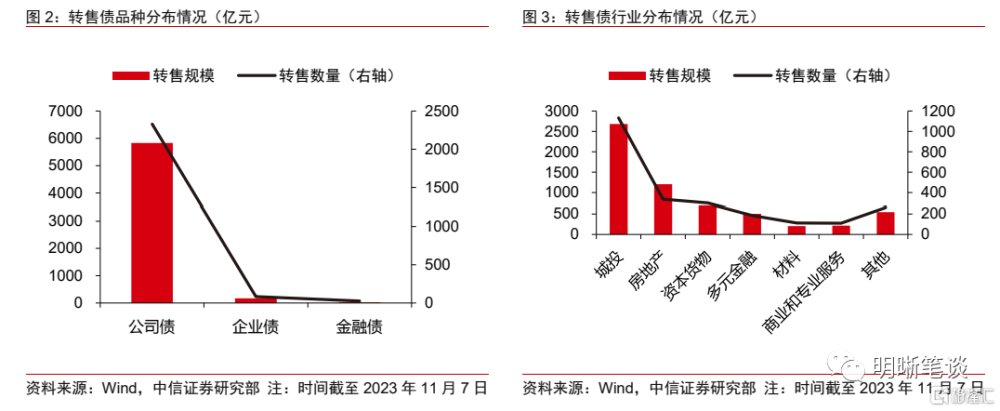

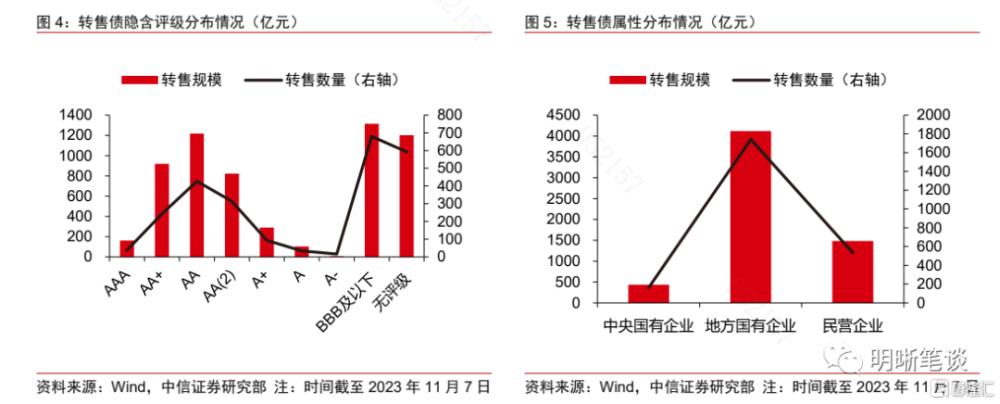

轉售債有何特徵?從品種角度看,公司債轉售規模最大,共計爲5830億元,佔比96.64%。從行業角度看,城投、房地產、資本貨物、多元金融等行業轉售規模較大,佔比分別爲44.42%、20.00%、11.41%、8.29%;從隱含評級角度看,AA、BBB及以下等級、無評級類別轉售債規模較大,佔比分別爲20.18%、21.79%、19.92%。從屬性角度看,地方國企、民營企業規模較大,佔比分別爲68.21%、24.56%,央企債轉售規模較低。

轉售助力發行人二次融資。對於部分主體而言,投資者選擇行使回售權,易加劇流動性緊張的情況,放大債務波動,甚至引起違約的發生,雖然提高票面利率可增加投資者繼續持有債券的意愿,但仍難以避免投資者因自身主動意愿或是風控要求被動選擇回售,此時發行人選擇轉售有益於回籠資金,起到“類展期效果”,降低主體的債務到期壓力,從而避免債券違約。而部分發行人選擇將回售債進行轉售並非源於自身流動性緊張,而是在政策限制或行業景氣度下行的背景下主體融資渠道不暢,利用轉售不佔用債券注冊額度、融資周期短等特點,將被回售債券進行二次融資,從而實現延長債務期限的目的。

回轉售流程如何?轉售可分爲私下轉售與程序轉售兩種模式,程序轉售是較爲常見的方式。私下轉售是指發行主體在回售前委托第三方從二級市場买入進入回售期的債券,同時要求第三方在回售日不行使回售權,回售期結束後在二級市場再次賣出的行爲,可視爲避免債券被回售影響公司聲譽的行爲。程序轉售是指按照監管與募集說明書安排進行轉售的行爲,本質上可視爲被回售債券的二次發行與銷售,是目前較爲常見的轉售方式。

轉售債投資策略。對於風險偏好較高的機構而言,可關注信用資質較高、轉售意愿較大的的折價轉售債機會,特別是部分由於行業融資受限而自身存在轉售意愿的主體,例如囿於困境而在化債支持背景下償債能力提升的城投債、受輿情波動影響的未出險地方國企與民企地產債等。同時對於投資者而言,轉售債同樣給予投資者“二次參與”融資受限行業債券的機會。發行主體爲避免回售選擇上修票面利率,因此對於投資者而言,上修票面利率後的轉售債性價比更高,存在一定配置機會。

風險因素:央行貨幣政策超預期;融資政策趨嚴引起信用環境收緊;市場風險偏好下降;個別信用事件衝擊市場等。

正文

何爲債券回轉售?

轉售由回售衍生而來

回售爲信用債常見條款,相當於給予投資者看跌期權。信用債回售條款是特殊條款的一種,是指投資者可在約定時間按照約定價格(通常爲面值或其他回售價格)將所持債券全部或部分回售給發行人的權利,相當於發債主體給予投資者對於所發信用債的看跌期權,是較爲常見的一類條款,通常與調整票面利率條款共同使用。一般而言,回售條款的設置與行權等環節存在發行主體與投資者之間的博弈:對於發行人,回售條款對投資者保護較好,因此可降低發行時票面利率,或是在市場利率較低與自身流動性充足時通過調低票面利率促使投資者行權,從而降低融資成本;對於投資者,當所持債券性價比較低時,可行使回售條款使自身資金回流,或是當市場風險偏好下降時,回售條款可使投資者提前落袋爲安。

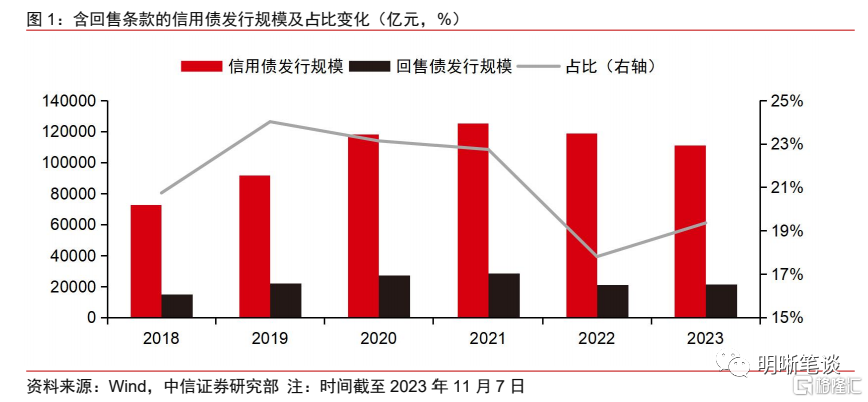

含有回售條款的信用債佔存量信用債約三成,佔新發信用債約二成。回售條款較爲常見,截至2023年11月7日,存量含有回售條款的信用債規模共計爲8.66萬億元,佔存量信用債的32.56%。動態看,2018年以來回售債的發行規模跟隨信用債發行規模呈先升後降態勢,2023年(截至11月7日)新發含有回售條款的信用債規模爲2.15萬億元,佔新發信用債的19.35%,佔比較2018-2020年略有下降。

債券轉售業務源於回售,可助力發行主體避免債券注銷。債券轉售業務是指發行人對回售的債券進行二次銷售的行爲,與回售條款相輔相成,一般不在特殊條款中單獨列示,而是在募集說明書中注明發行人有權將回售的債券進行轉售。對於發行主體而言,當自身融資受限,同時投資者選擇行使回售權,易放大主體債務波動,加劇流動性緊張的情況。對於發行主體而言,轉售可起到對被回售債券進行“二次融資”的作用,提高主體流動性,避免債券注銷。

轉售債有何特徵?

公司債佔比最高,城投、房地產、資本貨物、多元金融等行業轉售規模較大。中信證券以2018年以來wind統計轉售債爲樣本總結其品種、行業、等級、屬性等特徵。從品種角度看,公司債轉售規模最大,共計爲5830億元,佔比96.64%,企業債與金融債僅有少量分布,諸如中期票據、短期融資券、定向工具等常見信用品類則無轉售債分布;從行業角度看,城投、房地產、資本貨物、多元金融等行業轉售規模較大,佔比分別爲44.42%、20.00%、11.41%、8.29%,其余行業佔比均低於5%。

中低評級轉售債佔比較高,屬性分布以地方國企爲主。以轉售債的回售登記起始日的中債隱含評級作爲其信用評級,2018年以來轉售債主要分布於中低評級,主要因爲部分主體在債券回售後爲保持公司流動性,轉售意愿較高,其中AA、BBB及以下等級、無評級類別轉售債規模較大,佔比分別爲20.18%、21.79%、19.92%。從屬性角度看,地方國企、民營企業規模較大,佔比分別爲68.21%、24.56%,央企債轉售規模較低。

轉售助力發行人二次融資

轉售可作爲信用風險的先行指標

轉售可撫平部分主體債務波動。對於部分主體而言,在市場風險偏好下降時投資者選擇行使回售權,或加劇主體自身流動性緊張的情況,放大債務波動,甚至引起違約的發生。對於發行人而言,雖然提高票面利率可增加投資者繼續持有債券的意愿,但仍難以避免投資者因自身主動意愿或是風控要求被動選擇回售,此時發行人選擇轉售有益於回籠資金,起到“類展期效果”,降低主體的債務到期壓力,從而避免債券違約。

轉售通常早於違約發生,違約債轉售率整體低於未違約債。2018年以來,wind統計轉售債中共有90筆債券違約(含展期),佔全部轉售債的3.69%,平均距離轉售截止日561天後違約。中信證券以最終轉售總額與公布轉售總額之間的面值代表主體轉售成功率,2018年以來,未違約債的轉售成功率爲57.31%,違約債的轉售成功率爲45.01%,整體低於爲違約債。由於轉售成功率受發行人和投資者互相博弈影響,對於投資者而言,即使參與轉售債投資也會控制信用風險暴露敞口,因此轉售成功率可側面反映市場投資者對於發債主體的認可度情況,可視爲信用風險的先行指標,若最終轉售金額與公布值之間佔比較低,則發行主體可能存在一定信用風險。

轉售可拓寬發行人融資渠道

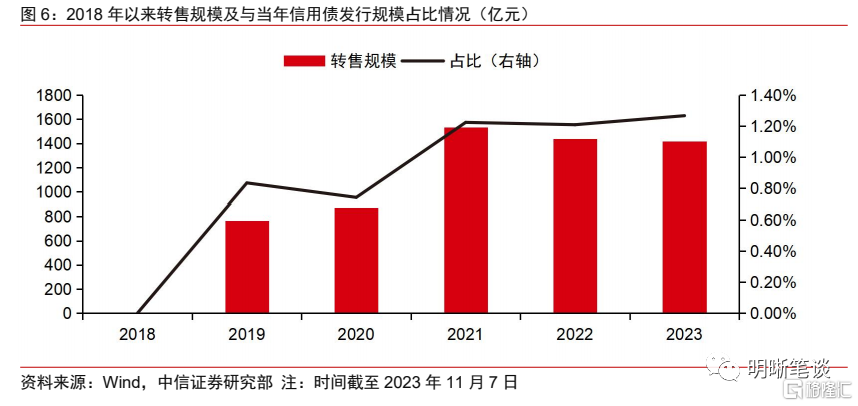

轉售提供發行人再融資機會,2018年以來轉售債規模佔比不斷提升。部分發行人選擇將回售債進行轉售並非源於自身流動性緊張,而是在政策限制或行業景氣度下行的背景下主體融資渠道不暢,利用轉售不佔用債券注冊額度、融資周期短等特點,將被回售債券進行二次融資,從而實現延長債務期限的目的。2018年以來,轉售債規模與佔當年信用債比例均呈上升趨勢,其中2021年規模與佔比均大幅增加,主要爲2021年城投“15號文”與地產信用風波發酵的背景下,城投與地產兩大行業再融資渠道分別主動與被動收縮,因此選擇轉售的城投債與地產債數量與規模均提高。

回轉售流程如何?

轉售可分爲私下轉售與程序轉售兩種模式,程序轉售是較爲常見的方式。私下轉售是指發行主體在回售前委托第三方從二級市場买入進入回售期的債券,同時要求第三方在回售日不行使回售權,回售期結束後在二級市場再次賣出的行爲,可視爲避免債券被回售影響公司聲譽的行爲。程序轉售是指按照監管與募集說明書安排進行轉售的行爲,本質上可視爲被回售債券的二次發行與銷售,是目前較爲常見的轉售方式。

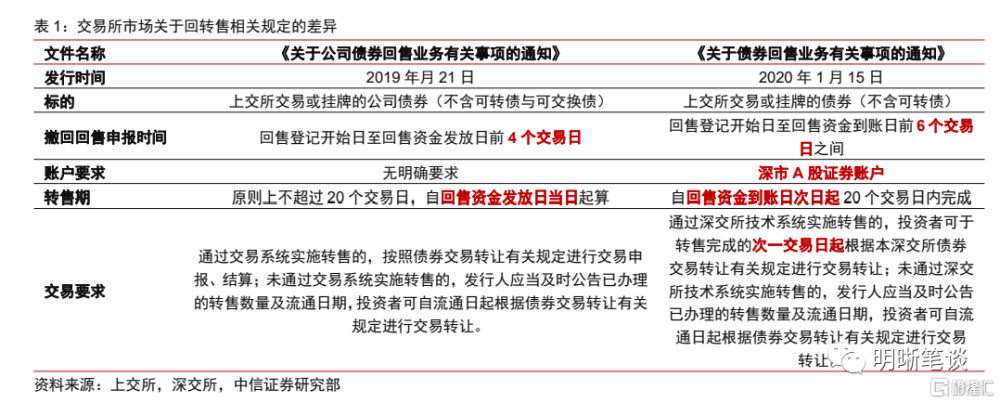

滬深交易所各有回轉售相關規定出台,配套制度大同小異。2019-2020年,滬深交易所各有關於債券回轉售的相關規定出台,使得相關業務的开展更加規範化。具體而言,兩個交易所對於回轉售的規定大同小異,僅在撤回回售申報時間、账戶要求、轉售期、交易要求時間等方面有細微差異:撤回申報時間方面,滬深交易日的截至日期分別爲資金發放日的前4個交易日與資金到帳前的6個交易日;账戶要求方面,上交所未作明顯要求,深交所要求發行人已开立深市A股證券账戶;轉售期方面,滬深交易所規定分別爲回售資金發放日和回售資金到账日的次日;交易要求方面,深交所要求投資者於轉售完成的次一交易日可开展交易,上交所則無相關要求。

轉售債投資策略

博弈折價轉售債的兌付機會。在債券轉售及發行人與投資者之間的博弈過程中,發行人爲提高轉售債對於投資者的吸引力,並非所有的轉售債均以全價銷售,不乏部分轉售債折價銷售。對於風險偏好較高的機構而言,可關注信用資質較高、轉售意愿較大的的折價轉售債機會,特別是部分由於行業融資受限而自身存在轉售意愿的主體,例如囿於困境而在化債支持背景下償債能力提升的城投債、受輿情波動影響的未出險地方國企與民企地產債等。同時對於投資者而言,轉售債同樣給予投資者“二次參與”融資受限行業債券的機會。此外,轉售成功率與轉售期是否延長等指標作爲信用風險的先行指標,其變化可幫助投資者識別發行人信用資質的邊際變化情況。

警惕轉售帶來的估值波動,關注票面利率調整後的配置機會。2018年以來的公布轉售开始日估值的2361筆轉售債中,共有2237筆轉售債收益率高於回售登記截止日的估值收益率,平均利差爲100.48bps,主要原因在於發行主體爲避免回售選擇上修票面利率,因此對於投資者而言,上修票面利率後的轉售債性價比更高,存在一定配置機會。

風險因素

央行貨幣政策超預期;融資政策趨嚴引起信用環境收緊;市場風險偏好下降;個別信用事件衝擊市場等。

注:本文節選自中信證券研究部已於2023年11月23日發布的《債市啓明系列20231123—企業債券回轉售帶來的多方增益機會》報告,分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001

標題:企業債券回轉售帶來的多方增益機會

地址:https://www.iknowplus.com/post/54557.html