美國就業走弱,未來市場將走向何方?

核心觀點

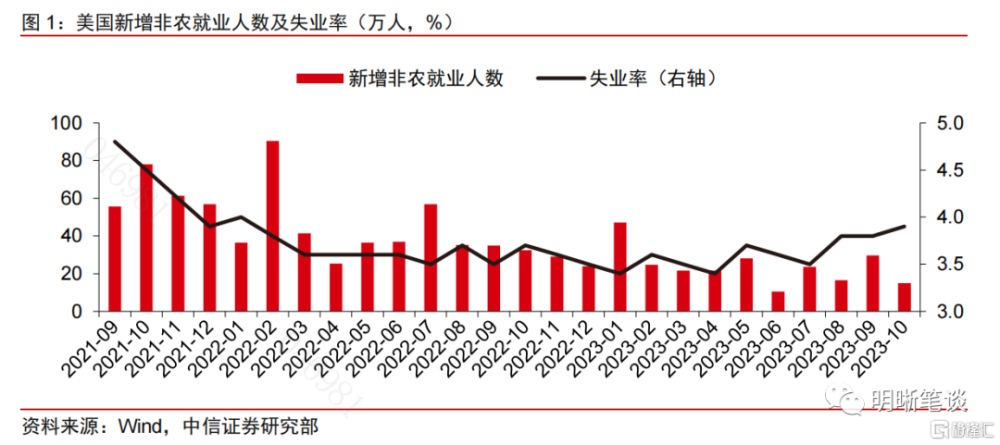

10月美國新增非農就業人數低於預期,失業率上升至3.9%。美國就業市場走弱態勢逐漸明晰,薪資壓力緩解,美聯儲年內加息概率較小。回顧歷史,美債利率見頂後,美股往往會因後續美國經濟惡化而承壓,而對於國內而言,美債利率下行會緩解中國股市壓力,也會增加國內貨幣政策寬松空間。但我國債券利率走勢主要由國內經濟主導。

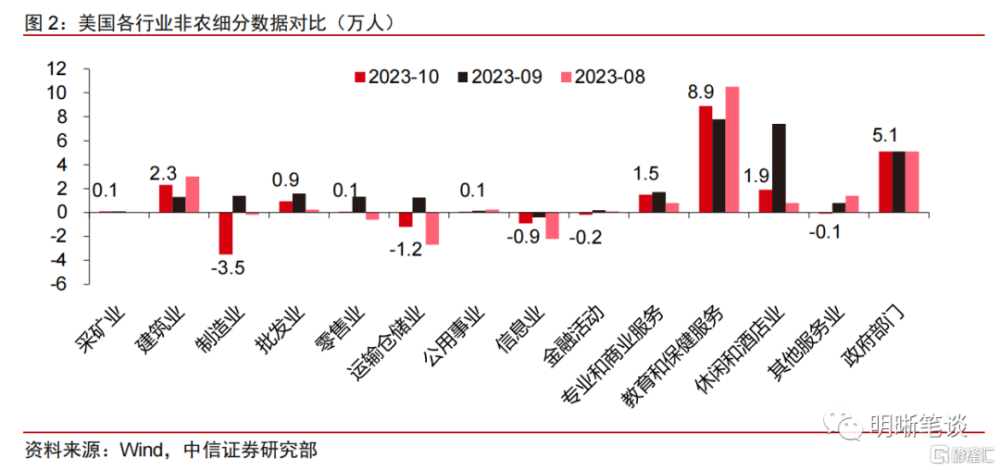

10月美國就業增長不及預期,失業率上行,教育和保健服務成爲就業人數增長最大動力。美國10月季調後非農就業人數增加15.0萬人,低於預期的18.0萬人。失業率錄得3.9%,高於預期,爲2022年1月以來最高水平。增長主要由教育和保健服務、政府部門、建築業、休闲和酒店業、專業和商業服務、批發業推動。

10月就業人數較大幅下降主要是由於休闲酒店業就業大幅縮減以及制造業、運輸倉儲業就業人數正增長轉負。服務業邊際走弱疊加夏季招聘熱潮已過,休闲與酒店業就業人數下降。汽車工人聯合會舉行的罷工導致制造業新增就業人數爲負值,信息就業人數負增長主要由於受到好萊塢持續罷工的拖累。

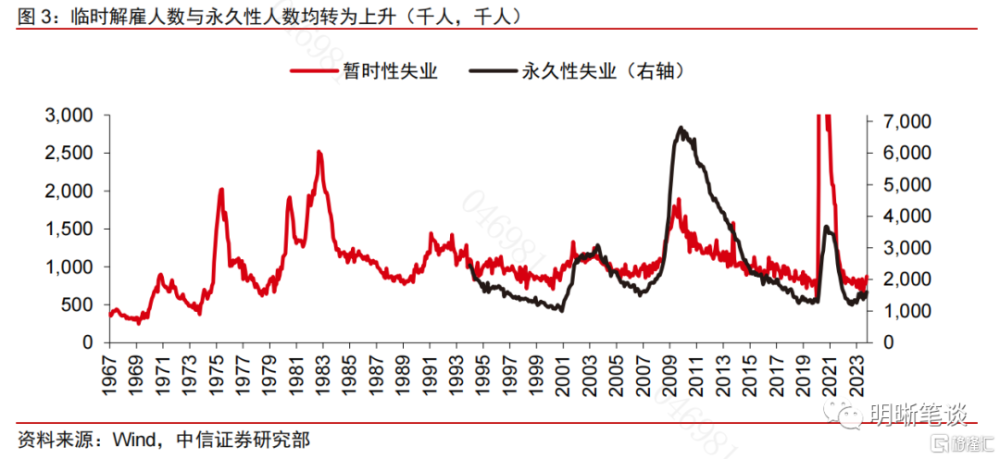

就業增長態勢放緩不僅體現在新增非農就業人數中,在當前人口調查 (CPS)中也有顯現。當前人口調查數據顯示就業人數下降了34.8萬人,失業人數增加了14.6萬人。同時臨時解僱人數與永久性失業人數均在10月轉爲上升。此外,九月中旬以來,持續領取失業金人數也在不斷上升。

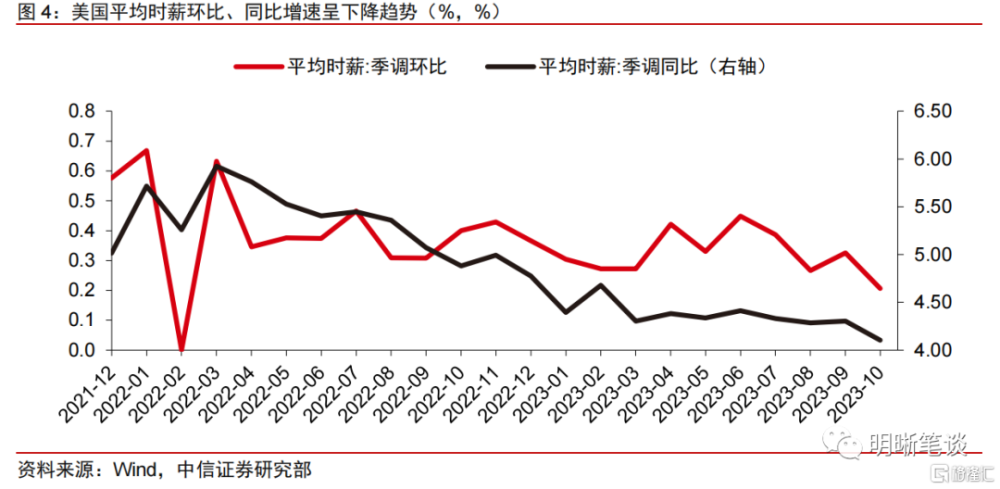

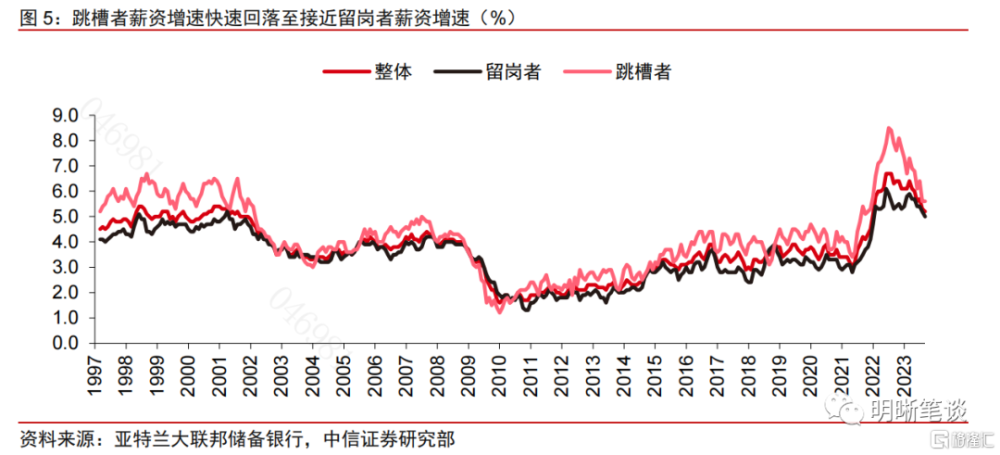

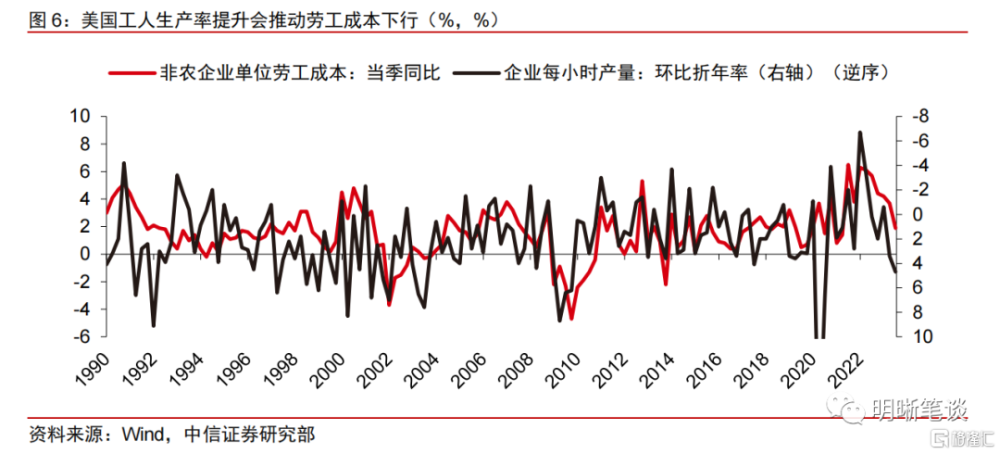

當前美國勞動力市場緊張有所緩解,薪資壓力減小,美聯儲年內加息概率降低。雖然鮑威爾表示會關注近期顯示經濟韌性和勞動力需求的數據,這些可能會使通脹進一步下行面臨風險。但10月非農薪資增速環比、同比保持趨勢性下降,單位勞動力成本環比負增長,跳槽者薪資增速快速回落至接近留崗者薪資增速,非農離職率也在不斷下降,當前就業市場增長已明顯放緩,薪資壓力較爲可控。鮑威爾也認爲名義工資增長已顯示出一些放緩跡象,就業成本數據接近美聯儲預期。因而我們預計未來美聯儲進一步加息必要性較低,年內再度加息的概率較小。

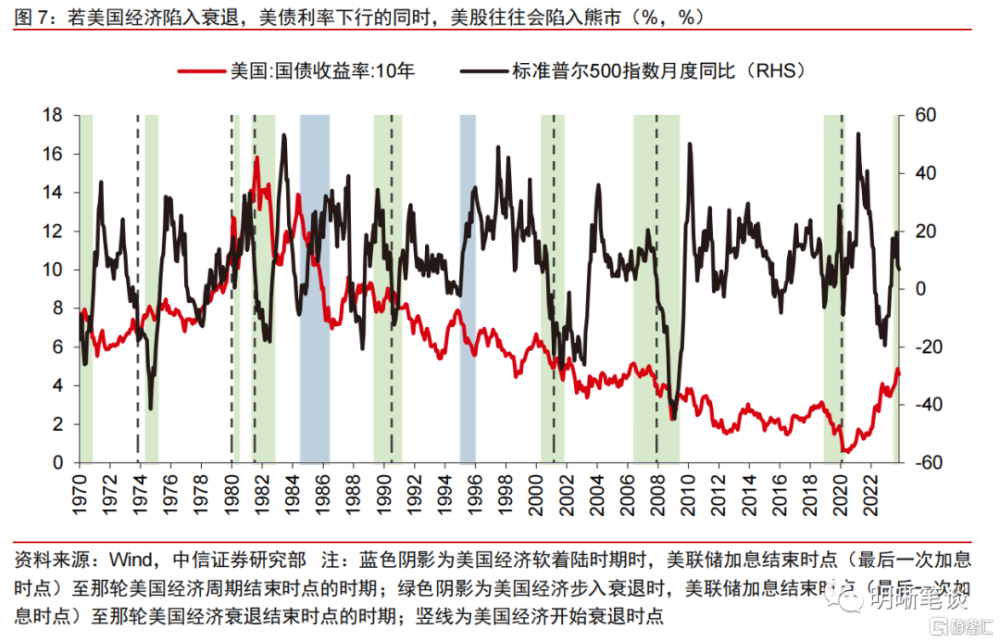

美債利率見頂後美股走勢與美國經濟是否硬着陸密切相關。若在加息結束後,美國經濟能夠實現軟着陸,美債與美股往往會出現雙牛走勢。但若利率高位導致美國經濟步入衰退,美債利率下行同時由於經濟下行壓力,美股往往會陷入熊市,但在經濟衰退結束時點附近,股市往往开始反彈。

美債利率偏弱運行會減弱國內股市與債市的外部壓力。美債利率下行往往會減輕我國股市的壓力,但若美國經濟崩盤,我國經濟往往會受到美國經濟的外溢影響,進而導致國內股市承受壓力。美債利率下行爲國內貨幣政策寬松提供空間,但我國債券利率走勢主要由國內經濟與貨幣政策主導。從歷史經驗來看,美債利率下行期間,我國債券利率會跟隨經濟形勢和國內貨幣政策有所調整,與美債利率不完全同步。

風險因素:美國經濟增長超預期;美國貨幣政策超預期;美國金融體系脆弱性超預期;全球能源、糧食供給衝擊超預期;地緣政治風險超預期。

數據

美國勞工統計局公布數據顯示,美國10月季調後非農就業人口增15.0萬人,低於增18.0萬人的預期,9月數據從33.6萬人下調至29.7萬人;10月失業率爲3.9%,預期爲3.8%,前值爲3.8%;10月平均時薪同比增4.1%,預期增4.0%,前值爲4.3%;平均時薪環比增0.2%,預期增0.3%,前值爲0.3%;10月勞動參與率爲62.7%,前值爲62.8%,預期爲62.8%。

點評

美國就業增長不及預期,失業率上行

美國就業增長不及預期,失業率小幅走高。美國10月季調後非農就業人數增加15.0萬人,低於預期的18.0萬人。需注意9月與8月非農就業人數也有所下調,9月新增非農就業人數從33.6萬人下修至29.7萬人,8月新增非農就業人數從22.7萬人下修至16.5萬人。10月失業率錄得3.9%,高於預期,爲2022年1月以來最高水平。

細分來看,10月美國非農就業人數的增長主要由教育和保健服務、政府部門、建築業、休闲和酒店業、專業和商業服務以及批發業的增長帶動。10月美國非農就業人數總計新增15.0萬人,明顯低於過去12個月的平均增幅24.31萬人。增長主要由教育和保健服務(+8.9萬人)、政府部門(+5.1萬人)、建築業(+2.3萬人)、休闲和酒店業(+1.9萬人)、專業和商業服務(+1.5萬人)、批發業(+0.9萬人)推動。

美國就業市場走弱態勢是否明晰?

10月就業人數較大幅下降主要是由於休闲酒店業就業大幅縮減以及制造業、運輸倉儲業就業人數正增長轉負。服務業邊際走弱疊加夏季招聘熱潮已過,休闲與酒店業就業人數下降。汽車工人聯合會舉行的罷工一定程度影響了制造業崗位,導致10月制造業新增就業人數爲負值。10月份信息就業人數負增長主要由於受到好萊塢持續罷工的拖累。

就業增長態勢放緩不僅在新增非農就業人數中體現,在當前人口調查(CPS)中也有顯現。當前人口調查(Current Population Survey,CPS又稱家庭調查,是失業率數據的調查來源)數據顯示就業人數下降了34.8萬人,失業人數增加了14.6萬人,同時有20.1萬人退出勞動力市場,因而失業率小幅上升至3.9%。同時臨時解僱人數與永久性失業人數均在10月轉爲上升。此外,九月中旬以來,持續領取失業金人數也在不斷上升。

當前美國勞動力市場緊張有所緩解,薪資壓力減少。10月非農薪資增速環比進一步下降,同比增速保持趨勢性下降。單位勞動力成本三季度環比負增長,同比增速快速下行至1.9%,爲2021年二季度以來最小增幅。同時,跳槽者薪資增速快速回落至接近留崗者薪資增速,非農離職率也在不斷下降,反映出勞動力市場緊張局勢有所緩解。此外,第三季度工人生產率增長達到三年來最快速度,有望進一步減輕薪資壓力。

薪資壓力緩解降低美聯儲年內加息概率,年內不再加息的概率較高。雖然鮑威爾表示會關注近期顯示經濟韌性和勞動力需求的數據,這些可能會使通脹進一步下行面臨風險,實際經濟活動高於潛在GDP的證據可能會導致美聯儲再次加息;現在沒有考慮降息,降低通脹可能需要低於趨勢的經濟增長、就業市場緊張局勢緩解。但當前就業市場增長已明顯放緩,薪資壓力較爲可控,鮑威爾也認爲名義工資增長已顯示出一些放緩跡象,就業成本數據接近美聯儲預期。因而我們預計未來美聯儲進一步加息必要性較低,年內再度加息的概率較小。

美債利率見頂後中美金融市場壓力解除?

美債利率見頂時點往往在美聯儲停止加息時點附近,而美債利率見頂後美股走勢與美國經濟是否硬着陸密切相關。美聯儲加息停止時點往往與美債利率見頂時點相近,而在美聯儲加息停止(最後一次加息時點)至衰退結束(或經濟周期結束)時期,美債利率往往趨勢性大幅下行。若在加息結束後,美國經濟能夠實現軟着陸,美債與美股往往會出現雙牛走勢。但若利率高位導致美國經濟步入衰退,美債利率下行的同時由於經濟下行壓力,美股往往會陷入熊市,但在經濟衰退結束時點附近,股市往往开始反彈。

美債利率偏弱運行會減弱國內股市的外部壓力,但若美國經濟崩盤,我國經濟往往會受到美國經濟的外溢影響,進而導致國內股市有所承壓。例如,2005年股權分置改革推動了中國資本市場的健康發展、吸引資金流入,同年人民幣匯改提高了人民幣國際地位和信譽度,進一步吸引外資。同時,我國經濟2005年-2007年保持近兩位數的增長,疊加美債利率下行減輕我國股市外部因素的負面影響。因而在美國經濟衰退前,美債利率從高點回落偏弱運行時,我國股市大幅上漲。然而,美國經濟衰退隨後演變爲全球金融危機,美國金融危機對我國經濟也存在衝擊,因而當時即便美債利率大幅下行,我國股市表現仍面臨較大壓力。

美債利率下行爲國內貨幣政策寬松提供空間,但我國債券利率走勢主要由國內經濟主導。2005年至2007年,爲防止經濟過熱、通脹飆升和資產價格泡沫膨脹,我國處於貨幣緊縮期,債券利率跟隨國內政策上行。2008年下半年至2009年初,國常會將貨幣政策調整爲“適度寬松”以應對全球金融危機,國內貸款基准利率從7.47%降至5.31%,因而我國債券利率與美債利率共同下行。2018年,我國經濟因貿易战承壓,疊加美債利率下行減輕外部因素壓力,在美聯儲停止加息後國內債券利率再次與美債利率共同下行。

風險因素

美國經濟增長超預期;美國貨幣政策超預期;美國金融體系脆弱性超預期;全球能源、糧食供給衝擊超預期;地緣政治風險超預期。

注:本文節選自中信證券研究部已於2023年11月6日發布的《債市啓明系列20231106—美國就業走弱,未來市場將走向何方?》報告,證券分析師:中信證券首席經濟學家 明明 執業證書編號: S1010517100001

首席資管與利率債分析師:章立聰 執業證書編號: S1010514110002;周成華 執業證書編號: S1010519100001;彭陽 執業證書編號: S1010521070001

首席信用債分析師:李晗 執業證書編號: S1010517030002;徐燁烽 執業證書編號: S1010521050002;丘遠航 執業證書編號: S1010521090001

大類資產首席分析師:余經緯 執業證書編號: S1010517070005;趙雲鵬 執業證書編號: S1010521120002;秦楚媛 執業證書編號: S1010523020001必究。

標題:美國就業走弱,未來市場將走向何方?

地址:https://www.iknowplus.com/post/48978.html