從經濟增速目標視角看待房地產“一視同仁”

主要內容

引言:中央金融工作會議除明確強調“金融強國”以外,對於金融風險和金融監管的重視明顯提升,我們從明年經濟增速目標的視角予以解讀,其中重點關注地產金融風險的影響。

地產金融風險或影響明年經濟增速目標設定。1)資管新規後房企拉長施工周期,大量預售未形成投資。房企通過期房銷售回款、同時放緩後續施工進度的方式融資,但也增加了金融風險,地產施工邏輯由“銷售-新开工-投資”轉爲“銷售-新开工-停工-信用融資-復工-投資”,新开工到竣工的時滯由一年半拉長至接近三年。2)施工周期拉長後,22年弱銷售=24年弱投資,進而影響經濟增速目標。由於地產銷售不直接影響GDP,地產投資直接影響GDP,明年地產投資將集中反映2022年大幅走弱的期房銷售的影響,進而影響經濟增速目標的設定。3)房地產金融風險傳導至居民部門預期,反向壓制需求。實際上過去兩年間居民購房剛需並不弱,但因某房企事件,居民偏好向現房調整,現房銷售增速甚至與16年持平、大幅高於期房,源於擔心期房交付風險,但由於期房權重較大,所以整體地產銷售仍然偏弱,換言之,居民對於交付風險的擔憂反過來導致居民購房需求的觀望和遞延。

中央金融工作會議傳達出強化穩定房地產金融風險的信號。1)中央金融工作會議對於強監管與防範風險的着墨最多。會議明確強調“必須堅持黨中央對金融工作的集中統一領導”,指出“堅持把防控風險作爲金融工作的永恆主題”。2)會議對“人民性”的強調是地產風險的底线,也是抓手。會議高度強調金融工作“以人民爲中心”、“人民性”等,也是我們理解地產風險的底线,也即確保前期居民已購置的期房(21億平)最終能順利形成交付。而在預售期房形成交付過程中,一方面將形成投資穩定明年GDP,另一方面改善居民預期,讓剛需重新“敢於”購置期房、緩和觀望情緒,從供需兩側促進房地產“良性循環”。

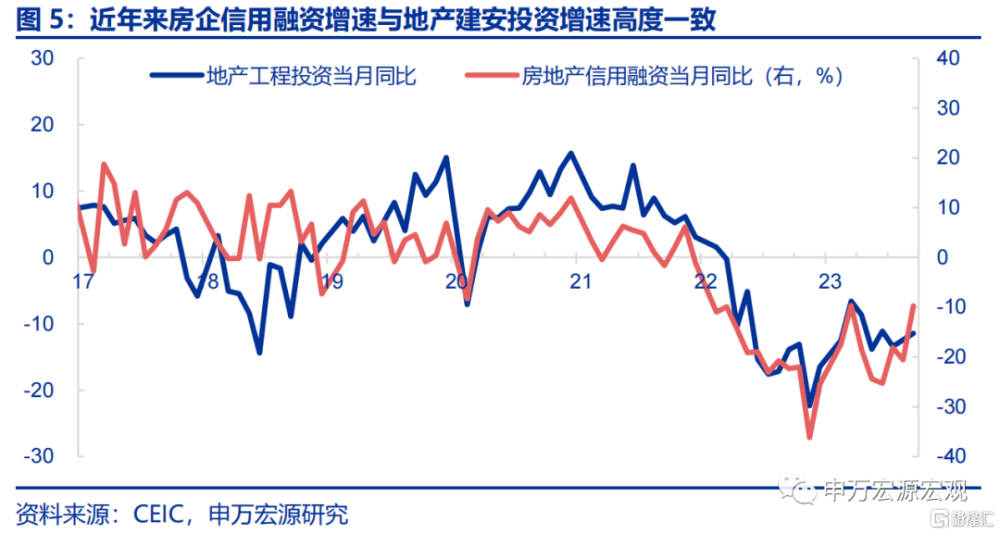

地產破局關鍵:“一視同仁”、“寬進嚴出”、“三大工程”。1)會議強調房企融資“一視同仁”,旨在穩定信用融資。會議明確指出“一視同仁滿足不同所有制房地產企業合理融資需求”,旨在通過穩定信用融資來直接穩定地產投資,前者在房企拉長施工周期後,與地產投資走勢高度一致。2)會議強調健全房企監管制度,融資側“寬進嚴出”。會議在對房企融資“一視同仁”的同時,也明確強調健全房企監管制度尤其是資金監管,旨在防止預售資金再度被挪用,以“寬進”(融資)、“嚴出”(確保專項用於項目建設)的方式防範風險。3)在存量房投資壓力較大背景下,三大工程貢獻新增量。會議指出加快保障性住房等“三大工程”建設,這是明年下半年存量房拖累地產投資過程中、可形成對衝的另一來源。

展望:穩供給重要性大於需求,對衝投資壓力:

1)政策:政策向穩供給傾斜,才能真正穩定居民預期。目前需求側政策力度已較大、但居民仍在觀望,除了房價預期不確定以外,更多源於擔心房企供給側風險(交付風險)而導致剛需遞延,政策力度需更多向穩供給傾斜。其一,“三條紅线”等房企融資政策朝着“一視同仁”方向適度優化。其二,新增政策性貸款等准財政工具(效果優於央行再貸款)。其三,加快城中村改造、保障房建設、老住宅改造、“平急兩用”建設。需求側政策則或包括“限購限售”、“貸款額度提升”、“房票安置”等政策加碼,配合供給側政策穩定項目融資保交樓,共同緩和居民預期,疊加房價或因供給出清而內生性上漲,共同推動居民釋放目前8.6萬億歷史新高的超額儲蓄。

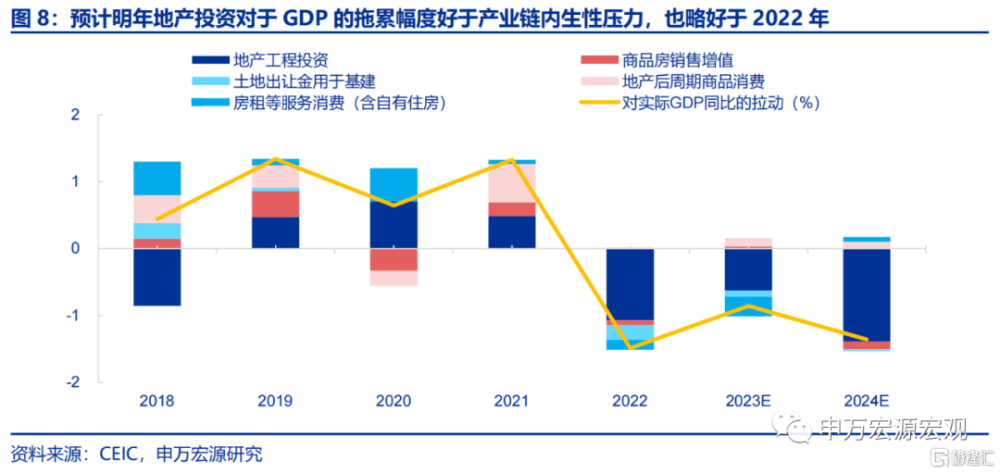

2)地產:地產供需分化,預計明年對GDP拖累好於2022年。預計明年在房價因供給側因素企穩、超額儲蓄伴隨剛需釋放,地產銷售增速預計1%~2%,實現溫和正增長。地產投資下行壓力較大,但穩定房企供給側項目融資、“三大工程”形成對衝,預計地產投資-15%左右,好於領先指標顯示的內生性客觀壓力,竣工增速預計高基數下仍能維持在小幅負增長區間(-2%左右),綜合分析,預計2024年地產產業鏈整體拖累GDP增速1.4個百分點,好於2022年-1.5個百分點的情況。

風險提示:穩增長政策不及預期,房地產市場形勢變化。

以下爲正文

1. 地產金融風險或影響明年經濟增速目標設定

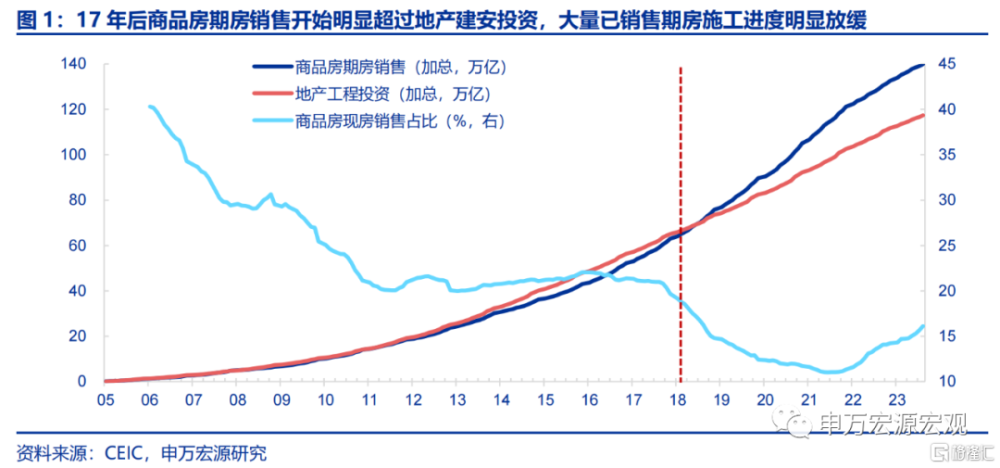

1.1 資管新規後房企拉長施工周期,大量預售未形成投資

資管新規後,房企通過期房銷售回款、同時放緩後續施工進度的方式融資,但也增加了金融風險。2017年以後,“貨幣政策趨於中性”、“城鎮化速度放緩且結構失衡”、“地產長效調控”的新三期疊加背景下,房企融資環境趨於偏緊,尤其是在“資管新規”出台後,非標等金融風險相對較大的融資模式受到有效管理,但房企爲了對衝信用融資壓力,選擇通過銷售期房以預售回款、但放緩後續施工的方式,穩定整體融資環境,這也導致2018年前持續低於地產建安投資的期房銷售規模,在2018年後出現非常反常的持續大幅高於地產建安投資的情況。截止23年9月,仍有近8萬億已預售期房尚未形成投資。

1.2 22年弱銷售=24年弱投資,進而影響經濟增速目標

由於地產銷售不直接影響GDP,地產投資直接影響GDP,明年地產投資將集中反映2022年大幅走弱的期房銷售的影響,進而影響經濟增速目標的設定:

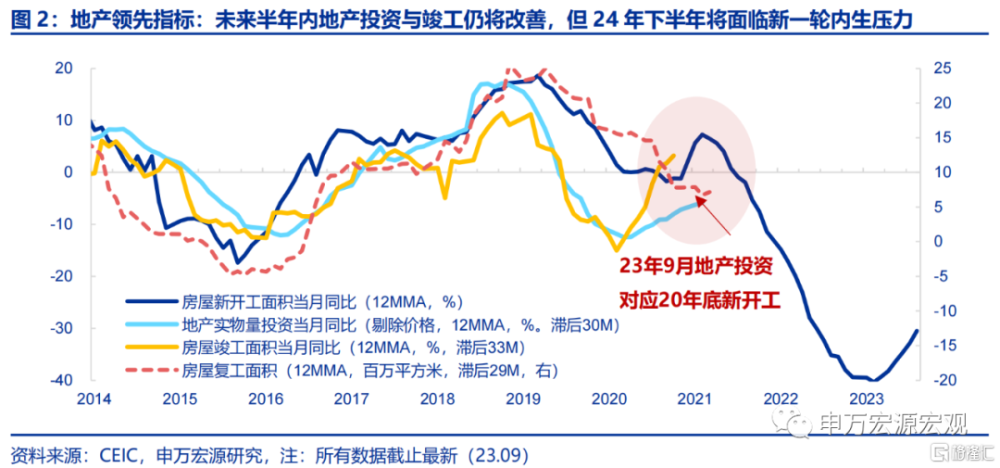

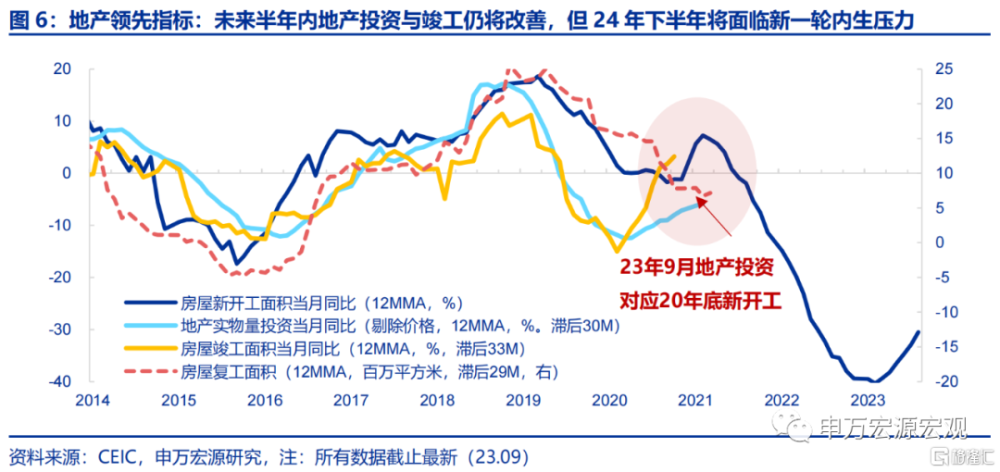

領先指標顯示,地產投資與竣工改善仍可持續半年,但2024年下半年將面臨新一輪內生下行壓力。2018年資管新規後房企拉長施工周期,投資驅動邏輯由“銷售-新开工-投資”轉爲“銷售-新开工-停工-信用融資-復工-投資”,因而新开工到竣工的傳導時滯由2018年前的一年半拉長至目前接近三年,這也意味着,今年9月地產投資與復工對應的是20年底的新开工,而新开工21年上半年明顯走強,對應今年9月後的未來半年內,地產投資與竣工仍有支撐,背後邏輯在於更多地產項目臨近復工時點。但21年下半年至22年新开工與期房銷售大幅走弱,按傳導時滯,將於2024年下半年集中性反映爲新一輪地產內生性下行壓力。

1.3 房地產金融風險傳導至居民部門預期,反向壓制需求

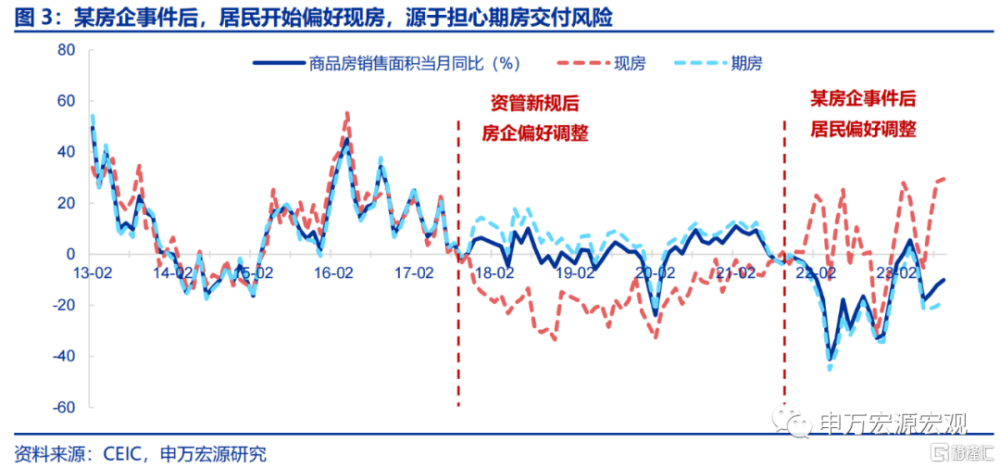

實際上過去兩年間居民購房剛需並不弱,但因某房企事件,居民偏好向現房調整,源於擔心期房交付風險。在2018年之前,期房現房銷售走勢高度一致,18年因資管新規房企博弈預售融資,現房銷售增速大幅下行、期房增速基本穩定,但2021年某房企事件後,出於對期房交付的擔憂,剛需購房者明顯加強對於現房與二手房的購置,表現爲現房銷售增速由持續低於期房的水平,自2022年开始大幅高於期房,今年1-9月現房銷售面積增速14.7%,明顯高於期房銷售27個百分點。如果觀察四年復合增速,現房銷售(3.7%)甚至強於二手房(0.9%)。

但由於住房供應大部分爲期房,所以整體地產銷售仍然偏弱,換言之,居民對於交付風險的擔憂反過來導致居民購房需求的觀望和遞延。

2. 會議傳達出強化穩定房地產金融風險的信號

2.1 中央金融工作會議對於強監管與防範風險的着墨最多

會議明確強調“必須堅持黨中央對金融工作的集中統一領導”,指出“堅持把防控風險作爲金融工作的永恆主題”。會議明確指出,金融工作的“實踐成果、理論成果來之不易。同時要清醒看到,金融領域各種矛盾和問題相互交織、相互影響,有的還很突出,經濟金融風險隱患仍然較多,金融服務實體經濟的質效不高”等等。在此背景下,會議指出“做好金融工作必須堅持和加強黨的全面領導,以習近平新時代中國特色社會主義思想爲指導,全面貫徹黨的二十大精神,完整、准確、全面貫徹新發展理念,深刻把握金融工作的政治性、人民性,以加快建設金融強國爲目標,以推進金融高質量發展爲主題,以深化金融供給側結構性改革爲主线,以金融隊伍的純潔性、專業性、战鬥力爲重要支撐,以全面加強監管、防範化解風險爲重點,堅持穩中求進工作總基調,統籌發展和安全,牢牢守住不發生系統性金融風險的底线”

2.2 會議對“人民性”的強調是地產風險的底线,也是抓手

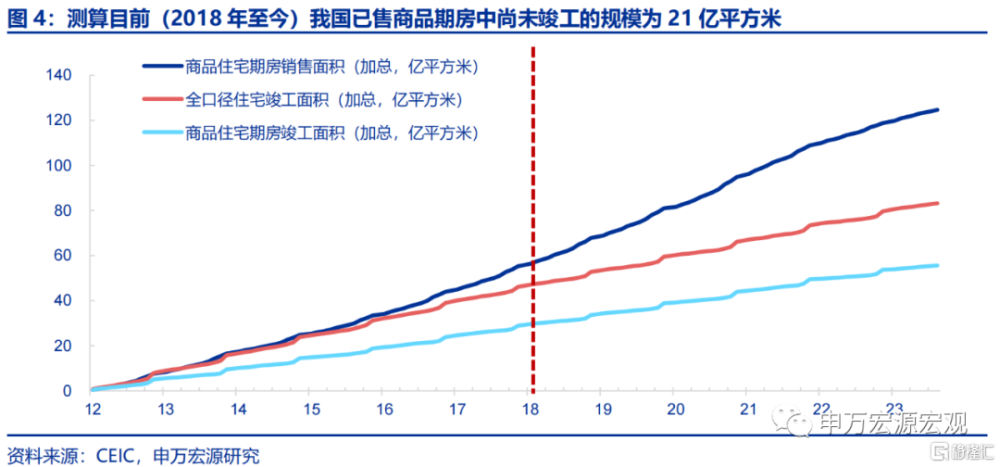

會議高度強調金融工作“以人民爲中心”、“人民性”等,也是我們理解地產風險的底线,也即確保前期居民已購置的期房(21億平)最終能順利形成交付。會議強調“堅持以人民爲中心的價值取向”、“深刻把握金融工作的政治性、人民性”,而對於地產風險而言,最重要的就是保障前期居民已購置的期房最終能順利形成交付,據我們測算,自2018年資管新規後房企拉長施工周期以來,截止23年9月,全國仍有21億平方米已預售商品房尚未形成竣工,這也是導致上文提及的居民部門觀望的原因,也是未來“保交樓”政策的理論規模。

而在預售期房形成交付過程中,一方面將形成投資穩定明年GDP,另一方面改善居民預期,讓剛需重新“敢於”購置期房、緩和觀望情緒,從供需兩側促進房地產“良性循環”。

3. 破局關鍵:一視同仁、寬進嚴出、三大工程

3.1 會議強調房企融資“一視同仁”,旨在穩定信用融資

會議明確指出“一視同仁滿足不同所有制房地產企業合理融資需求”,旨在通過穩定信用融資來直接穩定地產投資。在房企拉長施工周期後,地產復工、投資與否,與信用融資情況高度相關,2022年以來“保交樓”速度慢於預期,也恰恰在於信用融資增速大幅下行,雖然政策自上而下對於“保交樓”予以多方位部署,但銀行等市場主體出於風險偏好的角度對房企貸款投放趨於謹慎。而本次會議明確指出“一視同仁”,恰恰是旨在穩定目前大幅偏弱的房企信用融資,以重新推動地產加快復工投資,並形成竣工,穩定GDP的同時改善居民預期。

3.2 會議強調健全房企監管制度,融資側“寬進嚴出”

會議在對房企融資“一視同仁”的同時,也明確強調健全房企監管制度尤其是資金監管,旨在防止預售資金再度被挪用。過去房企拉長施工周期、導致大量預售期房未交付的現象,一方面源於信用融資收緊,但更大程度上源於房企挪用“預售資金”,用於新的土地購置與業務拓展。因此,本次會議除了強調對房企融資的呵護以外,也明確強調“促進金融與房地產良性循環,健全房地產企業主體監管制度和資金監管,完善房地產金融宏觀審慎管理”,通過“寬進嚴出”的方式,確保信用融資與預售資金均專項用於預售項目的“保交樓”工作。

3.3 在存量房投資壓力較大背景下,三大工程貢獻新增量

會議指出加快保障性住房等“三大工程”建設,這也是明年下半年存量房拖累地產投資過程中、可能形成對衝的另一來源。保障房建設、城中村改造和“平急兩用”基礎設施建設,是對衝明年下半年地產投資的重要來源。尤其是在存量房投資有可能出現-20%~-30%的內生性同比下滑幅度背景下,從長期來看,保障房也是構建房地產發展新模式的重要組成部分。另一方面,會議也繼續強調“因城施策用好政策工具箱,更好支持剛性和改善性住房需求”,也旨在穩定居民預期,呵護剛需釋放。

4. 展望:穩供給重要性大於需求,對衝投資壓力

4.1 政策:政策向穩供給傾斜,才能真正穩定居民預期

穩供給力度需加碼,而不只是單純穩定需求,才能真正穩定居民預期。目前需求側政策力度已較大、但居民仍在觀望,除了房價預期不確定以外,更多源於擔心房企供給側風險(交付風險)而導致剛需遞延,未來在明年新房供給出清過程中房價有望上漲,但存量房交付是壓制居民預期改善的“最後力量”,政策力度需更多向穩供給傾斜。

供給側政策:“三條紅线”、“政策性貸款”、“三大工程”等政策優化可期待。

1)“三條紅线”等房企融資政策朝着“一視同仁”方向適度優化。旨在從商業銀行視角穩定目前偏弱的信用融資,推動保交樓,同時穩地價、穩房價以穩定地產企業抵押物價值,改善商業銀行風險偏好,加之適度放寬優質房企參與購地的貸款制度,讓銀行信用介入投資各個環節。

2)新增政策性貸款等准財政工具(效果優於央行再貸款)。目前商業銀行並不缺乏流動性,同時直接投放房企的貸款也在減少,並沒有以此向央行申請再貸款的必要,這也是爲何央行各項房地產相關再貸款額度使用較有限的原因。在此背景下,需要政策性貸款等准財政工具再度加碼。

3)加快城中村改造、保障房建設、老住宅改造、“平急兩用”建設。從拉動新投資來對衝“老項目”(存量房投資)下行的影響。

需求側政策:“限購限售”、“貸款額度提升”、“房票安置”等政策加碼,配合供給側政策穩定項目融資保交樓,共同緩和居民預期,疊加房價或因供給出清而內生性上漲,共同推動居民釋放目前8.6萬億歷史新高的超額儲蓄。

4.2 地產:供需分化,明年對GDP拖累好於2022年

地產需求溫和恢復、供給出清,對GDP拖累好於2022年。綜合分析,預計明年在房價因供給側因素企穩、超額儲蓄伴隨剛需釋放,地產銷售增速預計1%~2%,實現溫和正增長。地產投資下行壓力較大,但穩定房企供給側項目融資、“三大工程”形成對衝,預計地產投資-15%左右,好於領先指標顯示的內生性客觀壓力,竣工增速預計高基數下仍能維持在小幅負增長區間(-2%左右),綜合分析,預計2024年地產產業鏈整體拖累GDP增速1.4個百分點,好於2022年-1.5個百分點的情況。

風險提示:穩增長政策不及預期,房地產市場形勢變化。

注:本文節選自申萬宏源宏觀研究報告《從經濟增速目標視角看待房地產“一視同仁”——中央金融工作會議解讀 & 宏觀周報 · 第228期》,報告分析師:屠強、賈東旭、王勝

標題:從經濟增速目標視角看待房地產“一視同仁”

地址:https://www.iknowplus.com/post/48446.html