畜禽養殖:“資金競賽”回歸“成本競爭”,產能或加速去化

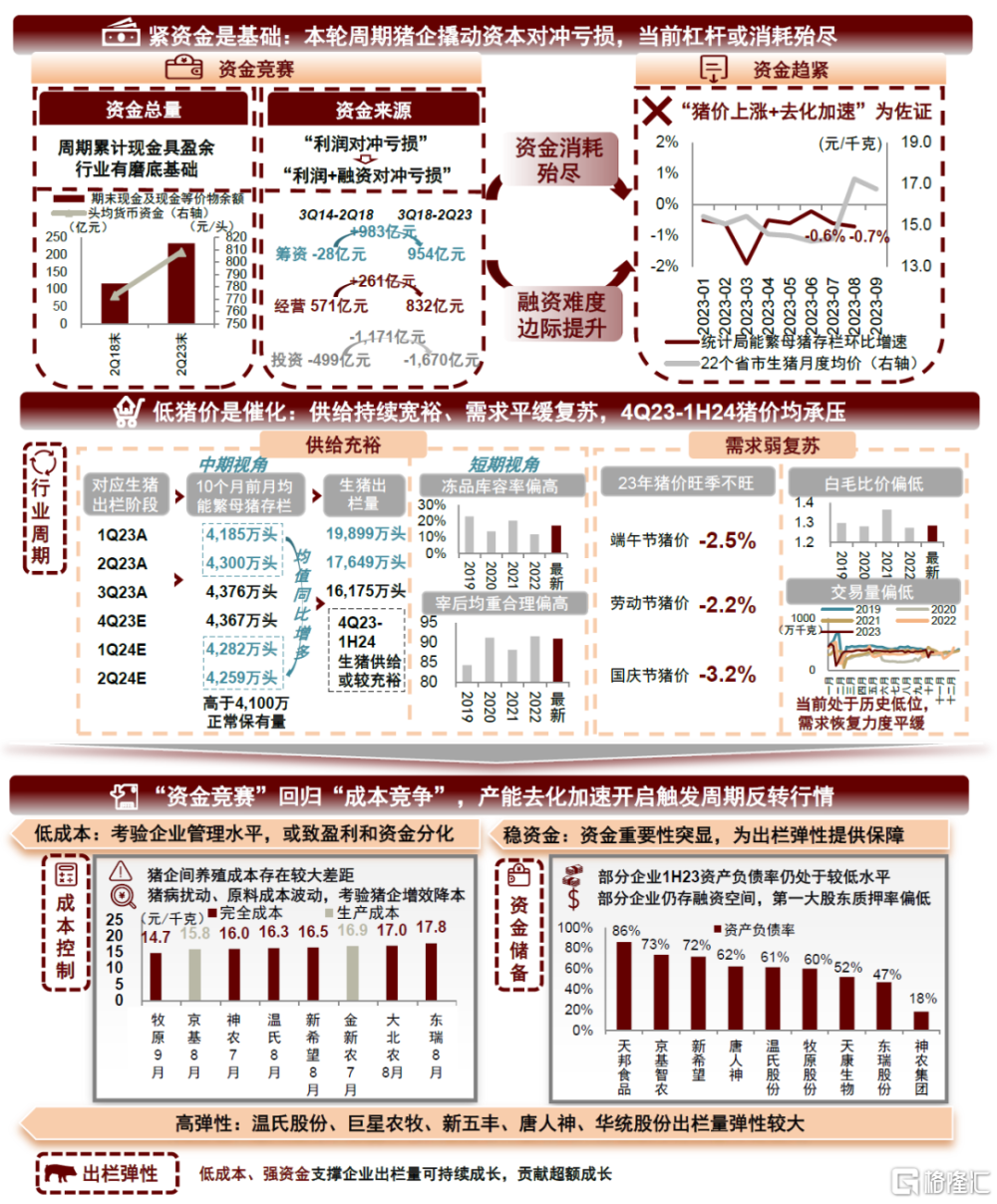

緊資金爲基礎、低豬價爲催化,我們認爲當前已進入產能加速去化區間。緊資金方面,我們認爲1H23“深虧損、高負債、慢去化”現象的底層邏輯在於,豬企在高豬價時期積累的資本槓杆仍有盈余,但我們測算4Q23或已進入超額募集資金消耗殆盡臨界點。低豬價方面,我們認爲供給壓力將持續釋放至1H24,疊加需求端平緩復蘇,我們預計4Q23-1H24豬價仍處下行周期。我們認爲,行業已進入產能加速去化觸發的投資布局窗口期,優選兼具資金安全、成本控制和出欄彈性標的。

摘要

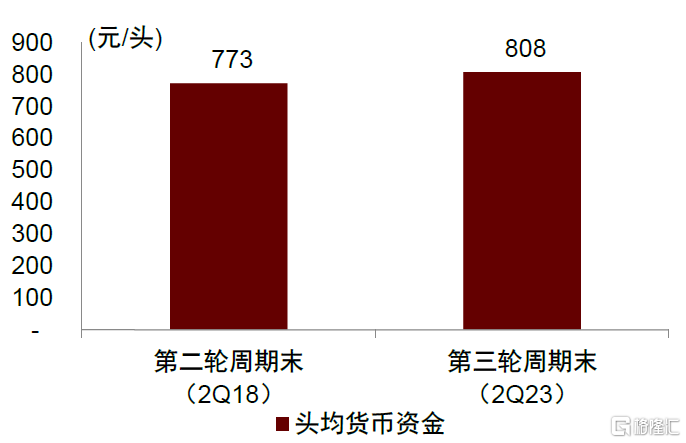

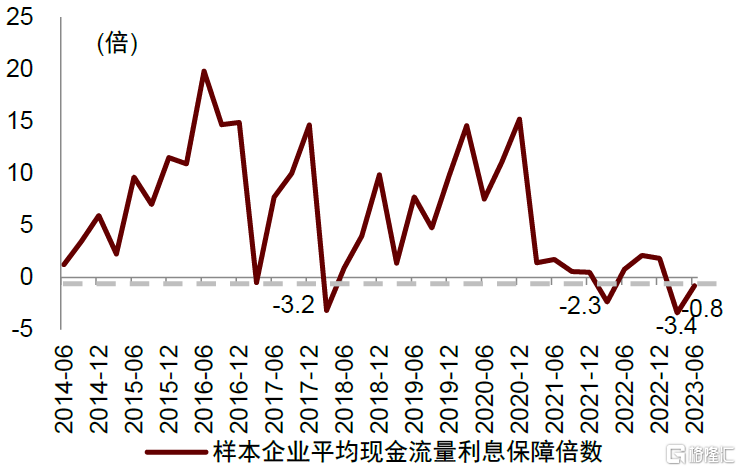

緊資金是基礎:本輪周期豬企撬動資本對衝虧損,當前槓杆或消耗殆盡。1)一方面,1H23行業呈現“深虧損、高負債、慢去化”特徵,核心原因在於豬企在高豬價期間通過撬動資本槓杆,導致實際現金流仍具韌性。我們測算,2H18-1H23期間樣本上市豬企籌資活動現金淨流入953億元。2)另一方面,我們認爲當前或已處超額募集資金消耗殆盡臨界點,疊加新增融資難度邊際提升,資金鏈已處偏緊狀態。我們測算,1H18/1H23樣本豬企頭均現金773/808元,預計3Q23已跌穿1H18周期底部。此外,1H24樣本豬企現金流利息覆蓋倍數爲-0.8,處於18年以來底部位置。

低豬價是催化:供給持續寬裕、需求平緩復蘇,4Q23-1H24豬價承壓。1)供給端:中期視角,供給仍處壓力釋放階段。我們測算4Q23生豬出欄量處23年以來高位,且1H24出欄量高於1H23;短期視角,庫存水平處於合理偏高位置。當前宰後均重同比-1.2%至91.0千克/頭,凍品庫容率同比+5.3ppt至17.1%,且二育進場意愿及資金實力低於去年同期。2)需求端:國內豬肉消費修復較平緩,豬價旺季不旺。23年五一、端午、中秋國慶節後較節前豬價分別-2.5%/-2.2%/-3.2%;當前白毛比價1.28,處2019年來偏低位置。

“資金競賽”回歸“成本競爭”,產能加速去化觸發周期反轉行情,優選“低成本、穩資金、高彈性”標的。4Q23豬價壓力初顯,當前商品豬/仔豬/淘汰母豬價格較10月初-6%/-12%/-6%,我們認爲低豬價下企業超額融資或消耗殆盡,行業從“融資對衝虧損”回歸“虧損去化產能”爲驅動的正常去化階段,开啓成本競爭淘汰賽。在去化周期拉長、資金壓力加大、低豬價持續背景下,成本水平優、資金儲備足、出欄彈性較大的企業有望收獲超額成長。

風險

豬價低於預期;原材料成本大幅上漲;疫情及政策風險。

投資概要

圖表1:“資金競賽”回歸“成本競爭”,豬價弱景氣加速產能去化

資料來源:農業農村部,國家統計局,iFinD,湧益咨詢,中國農業信息網,公司公告,北京價格網,中金公司研究部

緊資金是基礎:

本輪周期豬企撬動資本對衝虧損

當前槓杆或消耗殆盡

1H23行業“深虧損、高負債、慢去化”,主因豬企仍處“資金競賽”

我們認爲本輪產能去化速度偏慢,主因行業處“資金競賽”階段,企業實際現金儲備較充足。養殖主體通過資本市場大量募集資金、高豬價時期累計利潤以及飼料等其他業務的利潤反哺,協助其對衝產業虧損。具體分析如下:

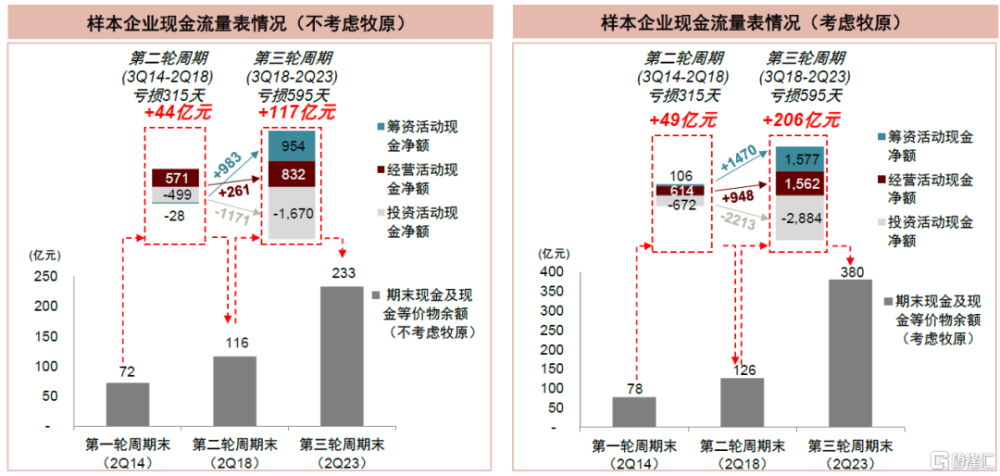

► 從資金總量來看,1H23豬企資金儲備較前輪周期底部更爲充足。我們以樣本上市豬企[1]爲整體,進行現金流淨流量和貨幣資金總額測算。不考慮牧原情況下,3Q14-2Q18周期,樣本企業淨現金流入之和爲44億元,期末現金及現金等價物余額爲116億元;3Q18-2Q23周期,樣本企業淨現金流入之和爲117億元,期末現金及現金等價物余額爲233億元。因此,我們認爲盡管上市豬企账面資產負債率較高且周期累計利潤轉負,但累計現金仍具盈余,行業仍具備磨底基礎。

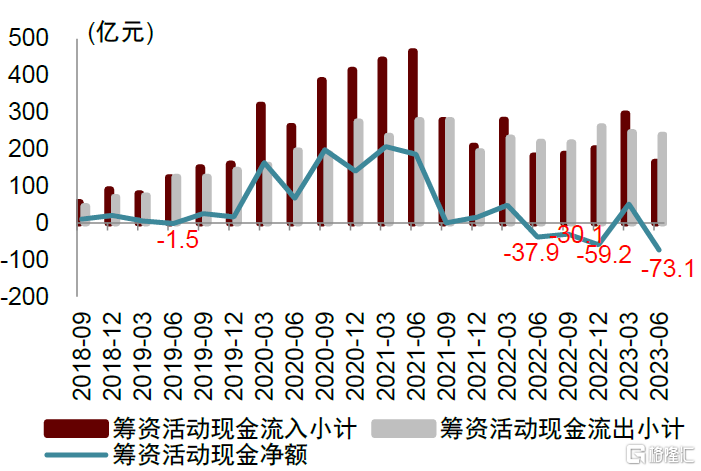

► 從資金來源來看,資金儲備充足主因資本市場募集資金、高豬價時期累計現金以及飼料等其他業務反哺。通過拆分兩輪周期的淨現金流流入結構,我們總結3Q18-2Q23周期豬企的行爲特徵如下:資本市場大量募集資金、通過大量固定資產建設擴產,同時高豬價期間積累的現金仍有盈余。不考慮牧原情況下,樣本企業3Q18-2Q23期間現金淨增加額爲117億元,其中籌資、經營、投資活動現金流淨額分別爲+953/+832/-1,670億元,較上輪周期分別+984/+261/-1,171億元。

圖表2:樣本企業現金流量表情況

注:已按照期後事項、政策變更、前期會計差錯、匯率變動等進行調整。由於財務報表披露時間爲季度末,與上文豬周期劃分存在一定時間差異,劃分大致可爲2010-2Q14、3Q14-2Q18、3Q18-2Q23。其次我們將3Q18-1Q22與2Q22至今的兩輪周期合並分析,因我們判斷3Q18-1Q22對本輪周期財務報表存在持續影響。下同 資料來源:Wind,中金公司研究部

4Q23資金消耗或近臨界點疊加融資難度邊際提升,資金鏈進一步趨緊

1Q23-3Q23行業存量資金持續消耗,行業資金鏈或已進入偏緊區間。第一,1Q23-3Q23豬價表現承壓,或進一步消耗豬企資金。我們測算1H18/1H23末樣本豬企頭均現金爲773/808元,1H23末上市豬企現金水平已消耗至上輪周期底部,我們預計3Q23頭均貨幣現金將進一步低於2Q18水平。我們認爲,3Q23豬價旺季不旺之下,豬企現金流或進一步承壓。第二,現金流量利息保障倍數處於18年以來歷史偏低位置,經營壓力加大。現金流量利息保障倍數,可反映企業經營現金流量淨額能夠覆蓋企業的利息費用的倍數,考慮到本輪周期企業銀行貸款大幅增加,我們認爲該指標或可觀察當前企業實際現金流壓力。據Wind,我們測算2Q23末樣本企業平均利息覆蓋倍數爲-0.8,處於歷史偏低位置。

圖表3:樣本企業頭均現金情況

資料來源:Wind,中金公司研究部

圖表4:樣本企業平均利息覆蓋倍數

資料來源:Wind,中金公司研究部

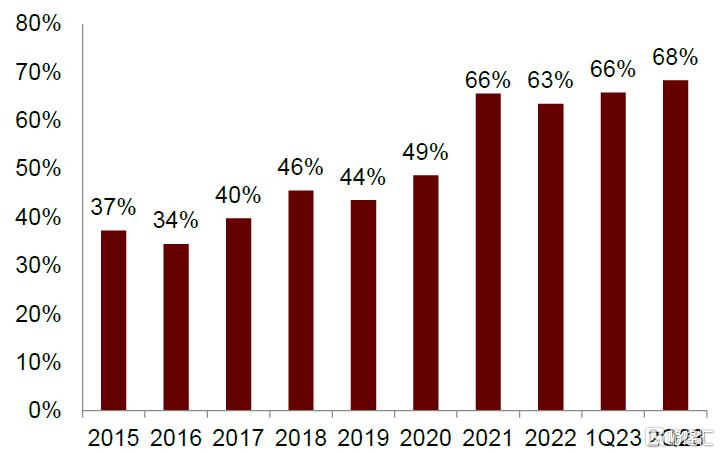

行業融資難度邊際提升,企業撬動資本槓杆能力有所下降。我們判斷豬企融資難度邊際提升,其以“融資對衝虧損”抵御周期下行能力或減弱。第一,行業受優化IPO、再融資監管安排影響。據證監會8月27日文件[2],其根據近期市場情況,階段性收緊IPO節奏,促進投融資兩端的動態平衡。第二,豬企資產負債率提升,銀行貸款意愿下降。根據iFinD,2Q23申萬生豬養殖指數資產負債率達到歷史高位68%;根據國務院國資委《企業績效評價標准值(2023)》,其將農業企業風險防控指標分爲五個等級,分別爲優秀值/良好值/平均值/較低值/較差值,對應資產負債率爲51%/56%/61%/71%/86%。當前生豬養殖行業接近較低值的71%,因此我們判斷當前行業資金壓力較大,銀行放貸意愿或邊際減弱。我們測算,2Q23樣本企業籌資流入/籌資流出分別爲165.3/238.4億元,單季度籌資現金流入基本降至非洲豬瘟前水平,而單季度籌資現金流出基本維持高位。

圖表5:申萬養殖指數資產負債率

資料來源:iFinD,中金公司研究部

圖表6:樣本企業籌資現金流情況

資料來源:Wind,中金公司研究部

低豬價是催化:供給持續寬裕、需求平緩復蘇,4Q23-1H24豬價承壓

我們判斷4Q23-1H24供給端較充裕,仍處豬周期下行階段。我們判斷4Q23-1H24豬價仍處下行區間,源自供給端持續增量和庫存壓力偏大,需求端平穩復蘇、旺季不旺。

供給端:

4Q23-1H24期間出欄仍處高位

短期庫存存在釋放壓力

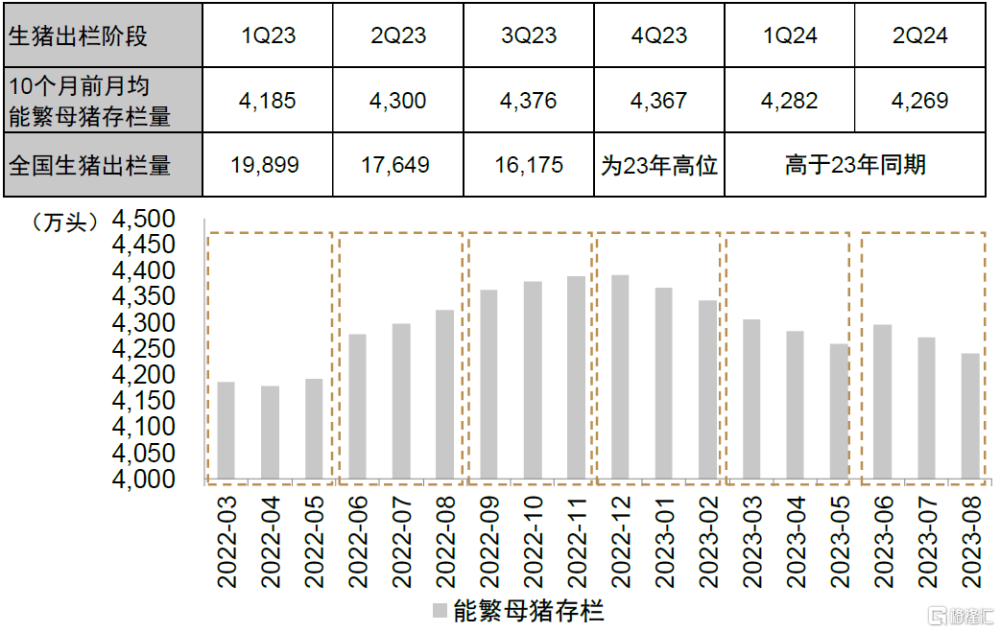

中期視角:4Q23生豬出欄量處23年以來高位,1H24出欄量或高於1H23。整體看,由於生豬出欄供應量基本取決於10個月前能繁母豬存欄,據農業農村部,4Q23/1Q24/2Q24出欄生豬量向前對應22年12-23年2月/23年3-5月/23年6-8月能繁母豬存欄量,即對應月均能繁母豬存欄數4,367/4,282/4,269萬頭,高於4,100萬頭能繁母豬正常保有量水平。具體看,4Q23 向前10個月的能繁母豬存欄量偏高;1-2Q24向前10個月的能繁母豬存欄量高於同期。綜上,我們預計4Q23全國生豬出欄量處23年以來高位,1H24全國生豬出欄量多於去年同期。

圖表7:能繁母豬存欄量與生豬出欄量對應關系

資料來源:農業農村部,國家統計局,中金公司研究部

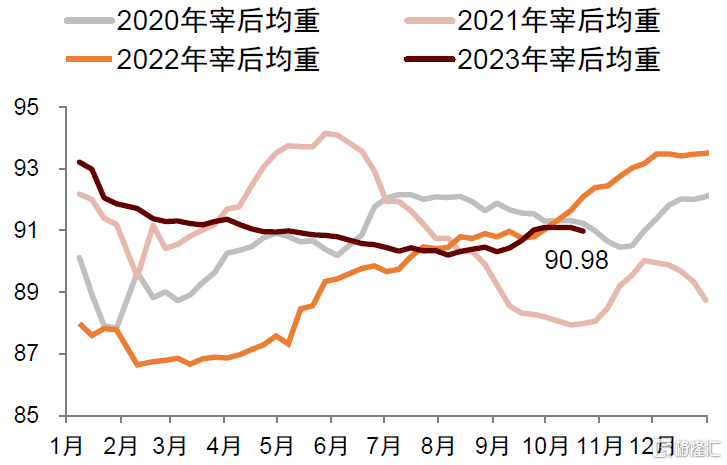

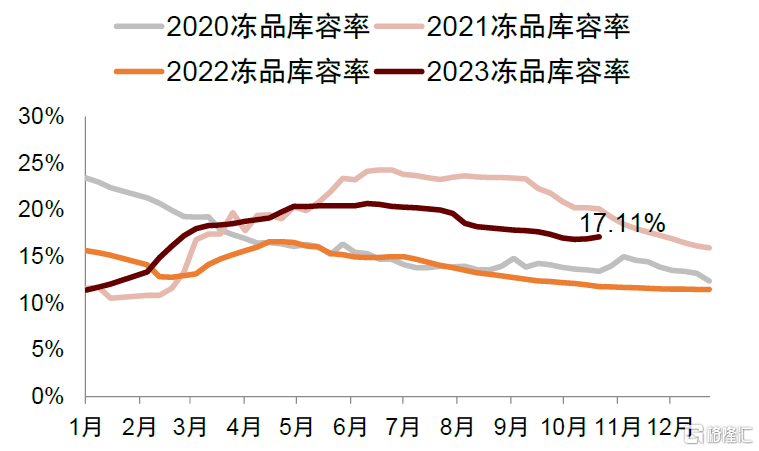

短期視角:庫存處於合理偏高位置,且二次育肥進場意愿及資金實力低於去年。據中國農業信息網,16省平均宰後均重2023年10月13日達90.98千克,同比-1.2%;10月19日凍品庫存率達17.11%,處於歷史偏高位置;據湧益咨詢,10月10-20日二次育肥銷售佔比爲9.61%,環比+6.05ppt,數據有所反彈但整體處於偏低位置。向前看,我們判斷4Q23或步入庫存釋放階段,行業存供給壓力。

圖表8:2020-2023年16省平均宰後均重

資料來源:中國農業信息網,中金公司研究部

圖表9:2020-2023年宰凍品庫容率

資料來源:湧益咨詢,中金公司研究部

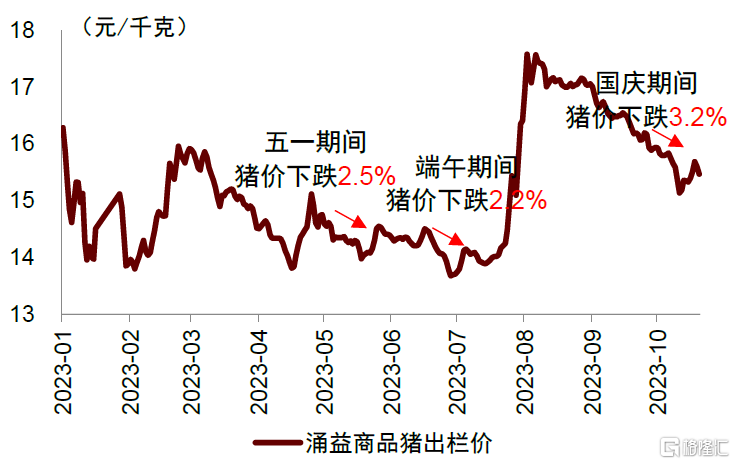

需求端:23年豬價旺季不旺,或因需求修復較爲平緩

需求端:結合歷史,豬肉需求具備季節性,通常節假日、下半年表現較好。復盤本年,我們認爲23年豬肉消費復蘇平緩,存在旺季不旺現象。向前看,我們判斷需求端對價格拉動作用或維持平緩態勢。

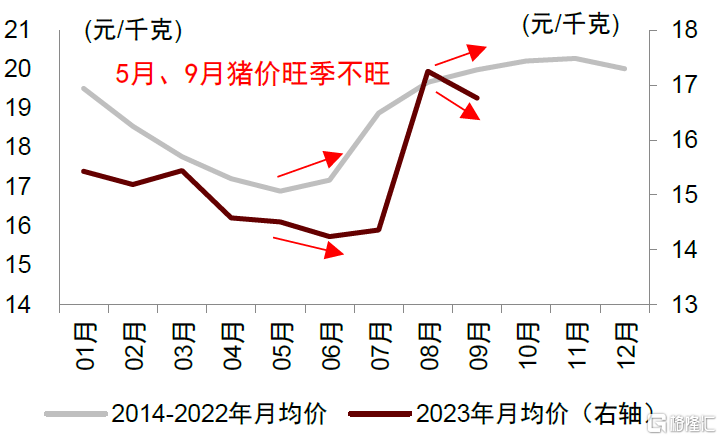

► 從結果來看,本年豬價呈現旺季不旺態勢。回顧歷史,據中國種豬信息網,我們測算通常年份下半年豬價約高於上半年10.2%。本年節日期間豬價表現弱於往年同期,具體地,23年五一、端午、中秋國慶期間平均豬價爲14.65/14.16/15.88元/千克,節日期間分別下跌2.5%/2.2%/3.2%。

圖表10:2023年豬價走勢

資料來源:湧益咨詢,中金公司研究部

圖表11:豬價季節性

資料來源:中國種豬信息網,中金公司研究部

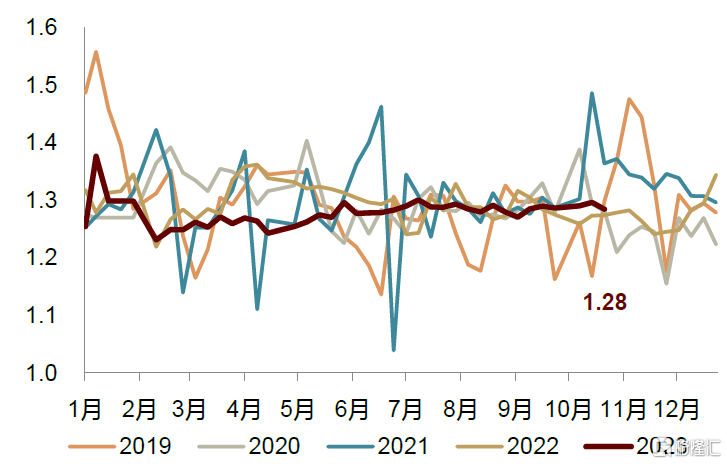

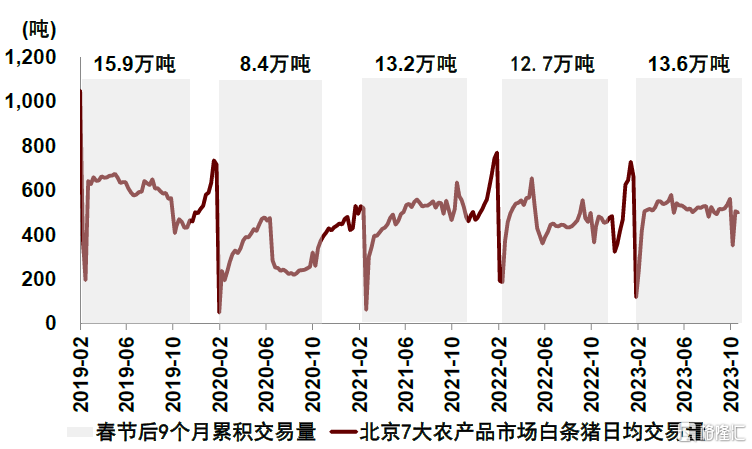

► 從原因來看,我們認爲主因本年國內豬肉需求修復平緩。1)白毛比價處於歷史同期較低位置,據湧益咨詢,10月23日白毛比價爲1.28,較19年/20年/21年/22年同期-1.1%/+0.2%/-5.8%/+0.9%。白毛比價爲白條豬價格與生豬價格的比值,其中白條價格接近消費端,生豬價格接近供應端,故我們認爲白毛比價偏低反映需求端偏弱。2)白條豬交易量恢復亦低於歷史同期,據北京價格網,北京7大農產品批發市場白條豬春節後9個月(2月5日-10月20日)累積交易量爲13.6萬噸,較疫情前2019年同期仍然下降14.6%。綜上,我們認爲疫後豬肉消費呈現平緩復蘇態勢,對生豬價格的提振作用較爲有限。

圖表12:白毛比價處於歷史同期低位

資料來源:湧益咨詢,畜牧業信息網,中金公司研究部

圖表13:北京7大農批市場春節後9個月累計交易量

資料來源:北京價格網,中金公司研究部

“資金競賽”回歸“成本競爭”

產能去化加速开啓觸發周期反轉行情

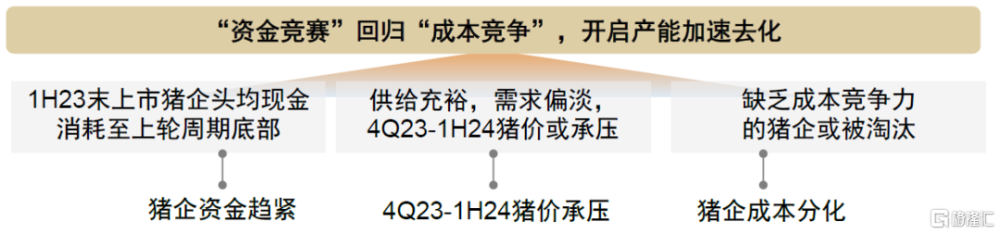

“資金競賽”回歸“成本競爭”,开啓產能加速去化

緊資金是基礎,低豬價是催化,“資金競賽”回歸“成本競爭”。我們認爲,4Q23爲本輪周期關鍵分水嶺,豬企或從“資金競賽”回歸“成本競爭”,行業开啓產能去化加速。

► 3Q23豬價偏低,豬企資金邊際趨緊或爲定局。據湧益咨詢,3Q23生豬均價爲16.0元/千克,我們測算1H23末樣本豬企頭均現金爲808元/頭,較1H18末多35元/頭。我們判斷,基於當前行業平均完全成本17元/千克以上,該豬價水平下大部分豬企存現金流淨流出壓力,進而頭均現金或降低,3Q23頭均現金或低於1H18水平。

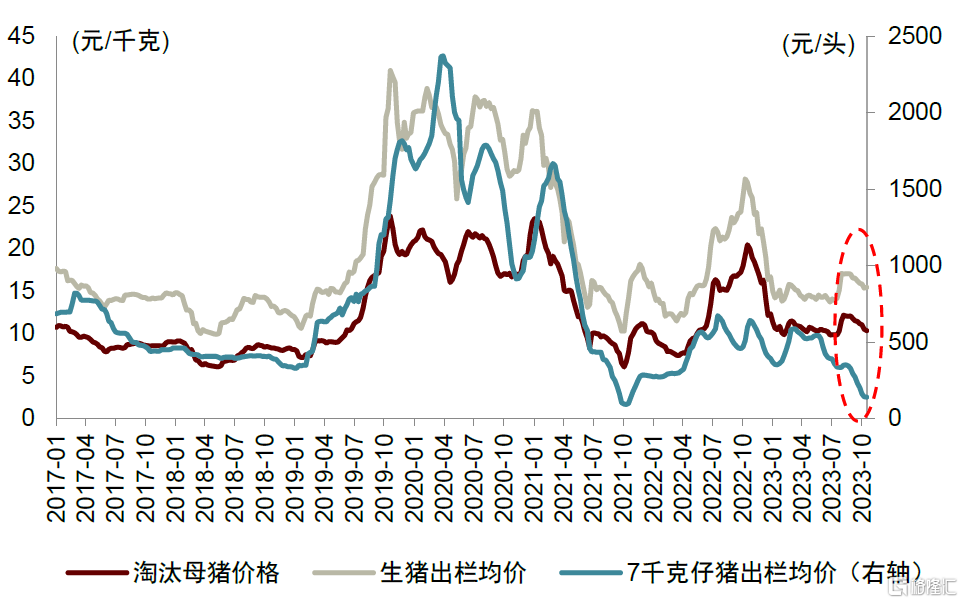

► 基於判斷4Q23-1H24豬價上行承壓,資金壓力提升催化產能去化。我們認爲供給充裕、需求弱復蘇下,4Q23-1H24豬價或持續承壓,進一步消耗企業資金並开啓去產能。1)4Q23豬價已初步表現出下行壓力,據湧益咨詢,10月25日商品豬出欄價14.99元/千克,較4Q23初-5.9%,呈現旺季不旺態勢。2)4Q23淘汰母豬、仔豬價格下探,據Mysteel,10月20日仔豬價格141元/頭,淘汰母豬價格10.35元/千克,分別較4Q23初-12.1%、-6.2%。我們判斷仔豬跌破成本直接導致母豬養殖虧損,加速母豬產能去化;淘汰母豬價格下跌或源自市場淘汰母豬供應增加,表明母豬產能淘汰或已加速。

圖表14:23年10月以來生豬、淘汰母豬、仔豬價格持續下跌

資料來源:Mysteel,湧益咨詢,中金公司研究部

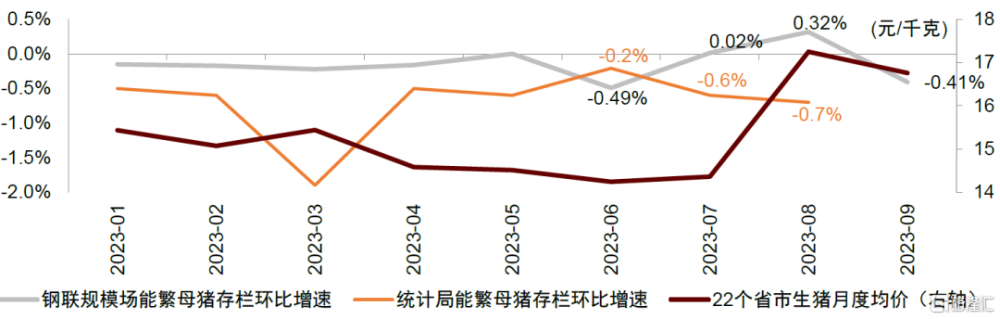

► 8-9月“豬價上漲+去化加速”,邏輯背離或爲“成本競爭”的明顯佐證,我們認爲低成本成爲支撐豬企角逐“淘汰賽”的核心競爭力。根據中國種豬信息網、農業農村部,8/9月生豬價格分別環比+20%/-3%至17.25/16.76元/千克,價格高於部分豬企完全成本,而8/9月全國能繁母豬存欄量月環比-0.7%/季環比-1.3%。

圖表15:能繁母豬存欄量環比增速

資料來源:農業農村部,國家統計局,中國種豬信息網,中金公司研究部

向前看,我們判斷4Q23-1H24行業產能或持續去化,進而爲2H24周期上行積勢蓄能。首先,基於上文分析,若2H23產能持續出清,或成爲周期反轉的前奏,爲2H24周期上行積勢蓄能。其次,從生豬養殖股投資節奏來看,板塊投資行情分爲三段,核心驅動分別是產能去化、價格反轉、以量補價,我們判斷產能加速去化爲生豬養殖板塊布局的關鍵窗口期。

圖表16:“資金競賽”回歸“成本競爭”,开啓產能加速去化

資料來源:中金公司研究部

投資建議

當前板塊頭均市值仍低於歷史中樞,估值存在較大向上彈性空間。據我們測算,當前生豬養殖板塊大部分企業頭均市值處於3,000元/頭以內,中小型養殖企業頭均市值2,000元/頭以內。

我們認爲,“成本競爭”是淘汰賽,“低成本、穩資金、高彈性”標的有望勝出。周期角度,我們預計4Q23-1H24豬價中樞承壓、產能去化持續。成長角度,豬企資金壓力邊際加大且成本控制能力存在差異,將導致企業出欄增速和業績表現繼續分化。股價角度,產能加速去化爲生豬養殖股的布局窗口期,有資金優勢的龍頭企業和高出欄彈性的中小企業股價具有上行空間。

從投資建議看,產能加速去化階段生豬養殖股投資機會可從兩個方面展开:

► 具備資金儲備和成本管理優勢的龍頭養殖企業。

► 高出欄彈性、資產負債率低、成本控制能力強的中型養殖企業。

注:本文摘自中金公司2023年10月26日已經發布的《畜禽養殖專題三:“資金競賽”回歸“成本競爭”,產能或加速去化》

樊俊豪 分析員 SAC 執證編號:S0080513080004 SFC CE Ref:BDO986

王思洋 分析員 SAC 執證編號:S0080523070004 SFC CE Ref:BTG198

龍友琪 聯系人 SAC 執證編號:S0080122020032 SFC CE Ref:BTQ333

標題:畜禽養殖:“資金競賽”回歸“成本競爭”,產能或加速去化

地址:https://www.iknowplus.com/post/45826.html