張憶東:高股息及回購是港股定價權的新基石

投資要點

一、 港股是深度價值投資的沃土

1.1、港股市場現金派息回購金額遠大於融資

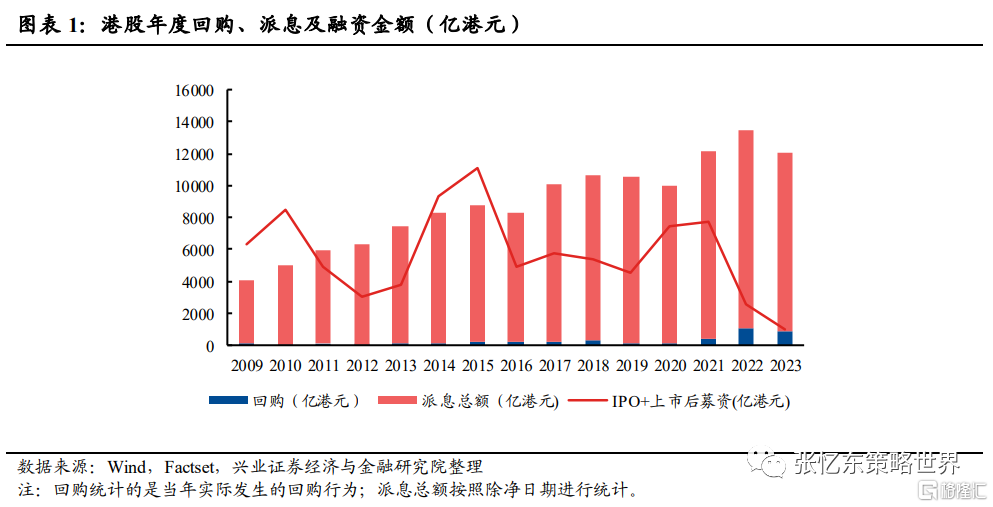

2016年以來,港股市場的派息+回購總額始終高於當年融資總額,該差距在2022年進一步擴大至近1.1萬億港元。2022年港股市場現金派息總額約12,444億港元,回購金額約1,050億港元,而當年IPO+上市後募資僅2,519億港元,現金派息及回購金額遠遠超過募資金額。2023年年初至2023年9月,該差距已超過1.1萬億港元。

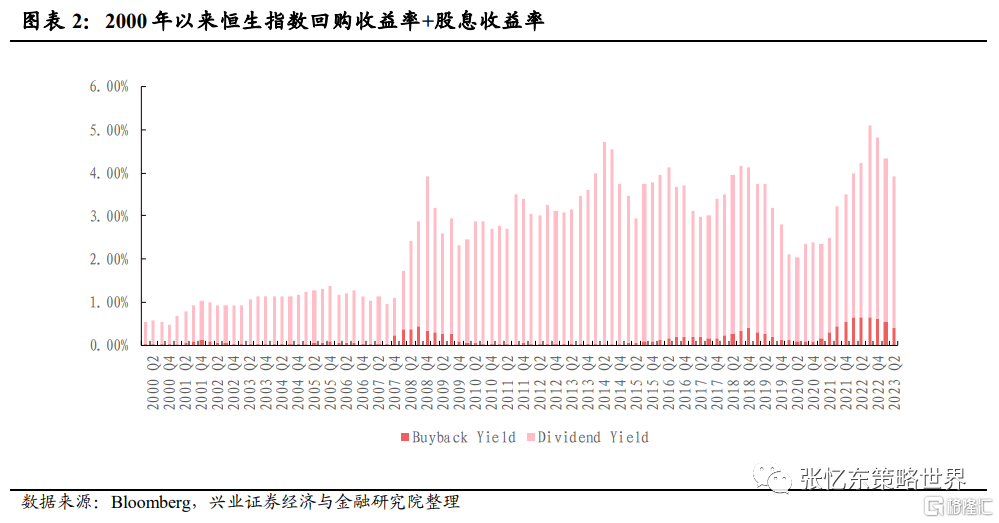

2023Q2,恆生指數的股息收益率3.51%、回購收益率0.42%,兩者合計達3.93%。

1.2、港股公司擁有派息傳統,大比例派息的公司佔比較高

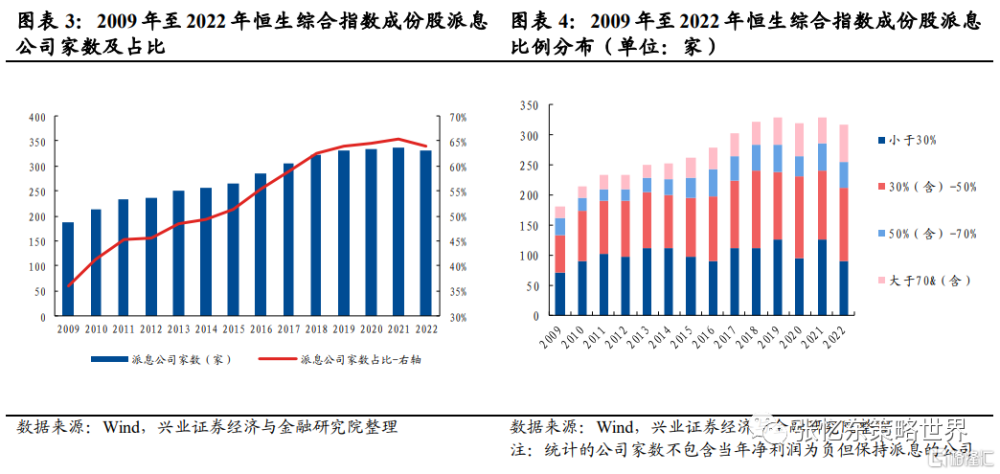

2021、2022年恆生綜合指數成份股中分別有338、331家公司進行派息,佔恆生綜指成份股數量的比例分別爲65.38%、64.02%。

從恆生綜指成份股的派息比例分布來看,2022年派息比例超過50%(含50%)的公司家數佔比32%,派息比例大於70%(含70%))的公司佔比高達18.43%。

二、誰是港股派息的主力?

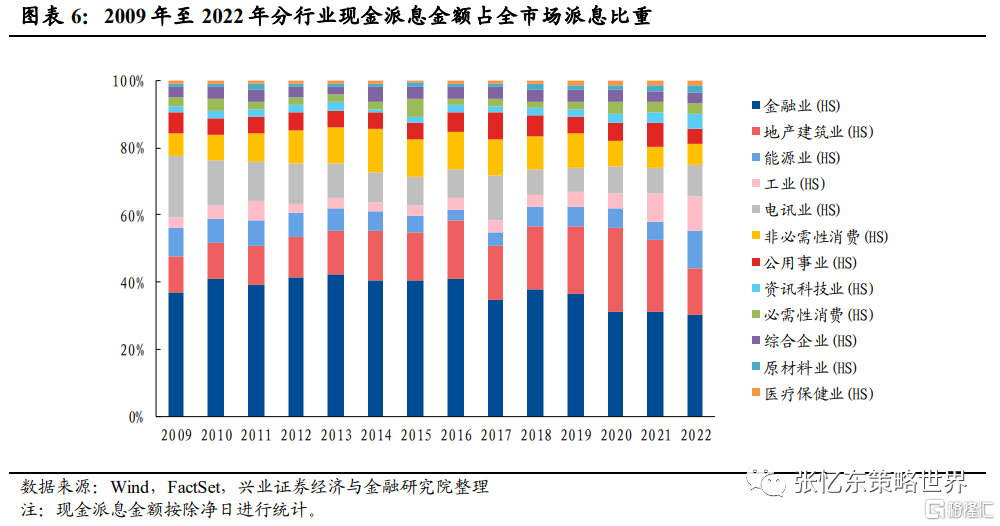

2.1、從派息金額看:金融、能源、電訊、非必需性消費公司是港股派息的主要貢獻者,資訊科技公司派息大幅增長,價值屬性增強

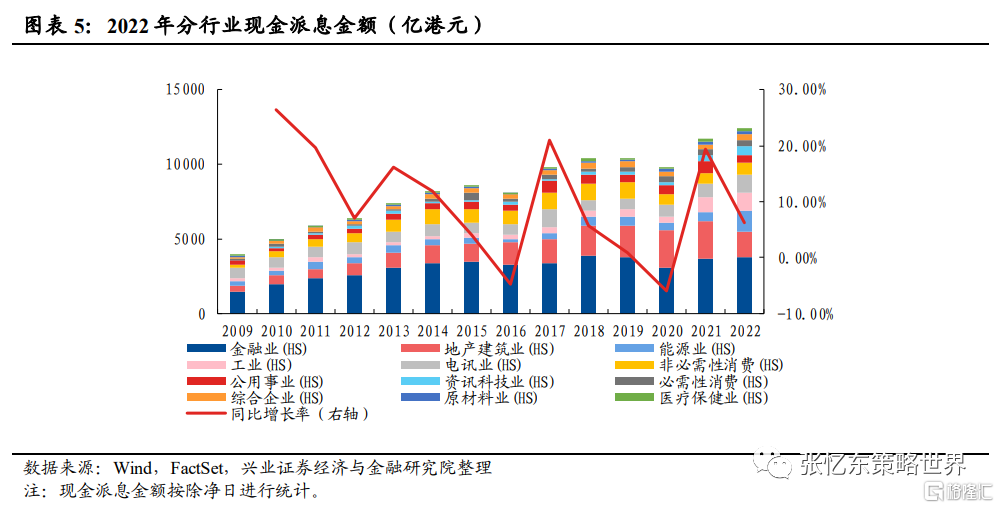

金融業、能源業、電訊業和非必需性消費公司是現金派息的主要貢獻者。2022年上述行業現金派息佔港股市場現金派息的比例分別達到30.38%、11.01%、9.29%和6.28%。資訊科技業的派息在2022年快速提升,佔港股現金派息的比例上升到4.3%,並且除了現金分紅之外,還通過派發財產股利的方式增加了分紅回報。

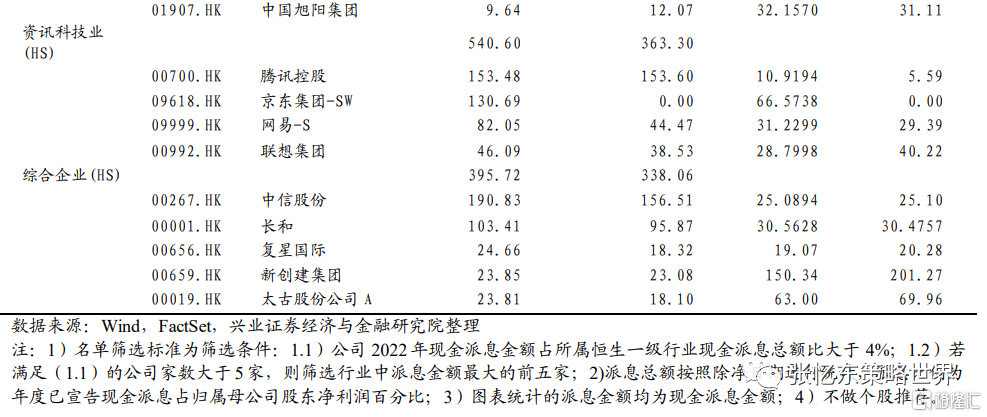

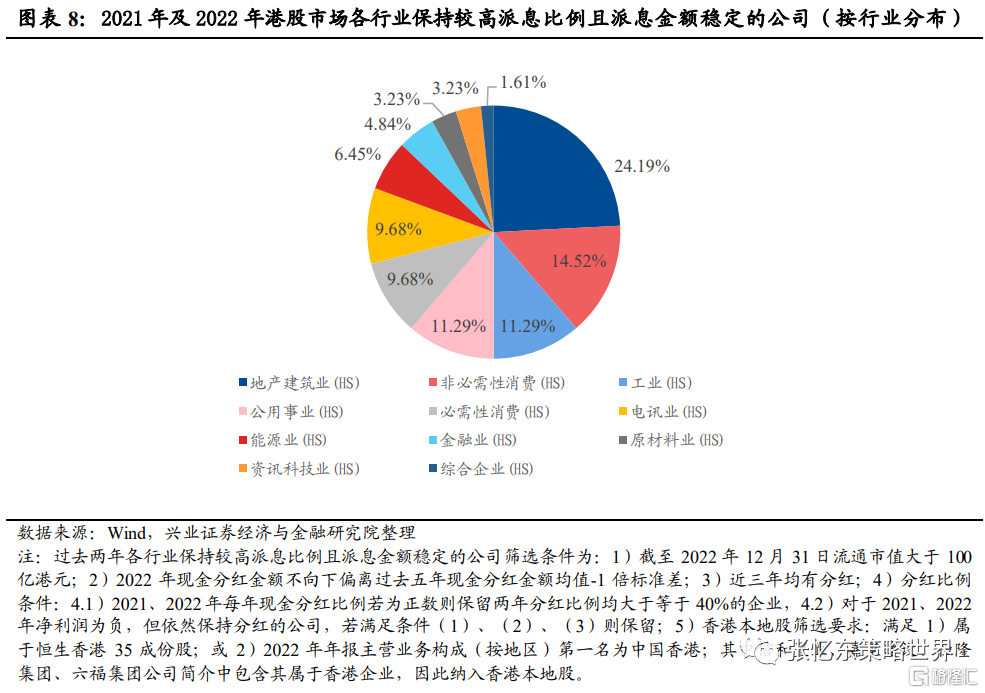

2.2、從公司數量看,地產(香港本地股爲主)、非必需性消費、公用事業、工業等都有較多高比例且穩定派息的公司

截至2022年,過去兩年中港股市場保持較高派息比例且派息金額穩定的公司有62家。行業分布上,地產建築業(15家)、非必需性消費(9家)、工業(7家)、公用事業(7家)、必需性消費(6家)和電訊業(6家)的標的較多。

三、自2021年起,港股市場回購金額增幅明顯

自2021年起,港股市場的回購金額开始大幅增加,2022年進一步提升至近1,050億港元,較2021年增加668億港元。2020年至2022年,港股市場年度回購公司家數逐年遞增。2020、2021、2022年港股年度回購家數分別爲167、188、234家。

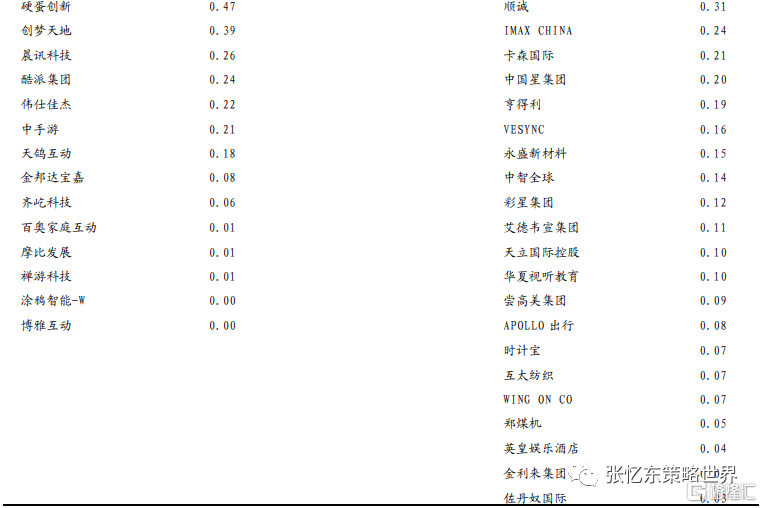

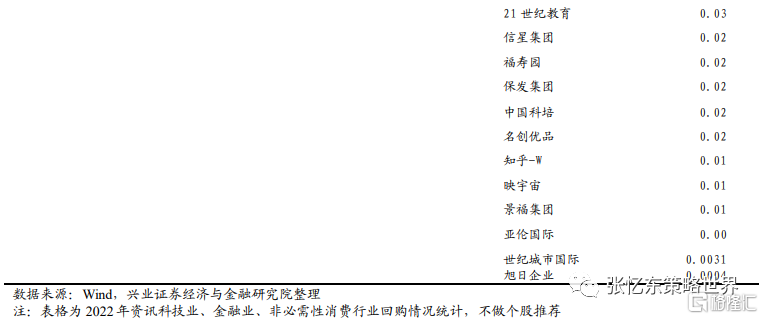

分行業看,除地產建築業以及必需性消費行業外的其他行業均在2022年實現回購金額正增長,其中資訊科技業、金融業以及非必需性消費回購金額較上年有明顯增幅。

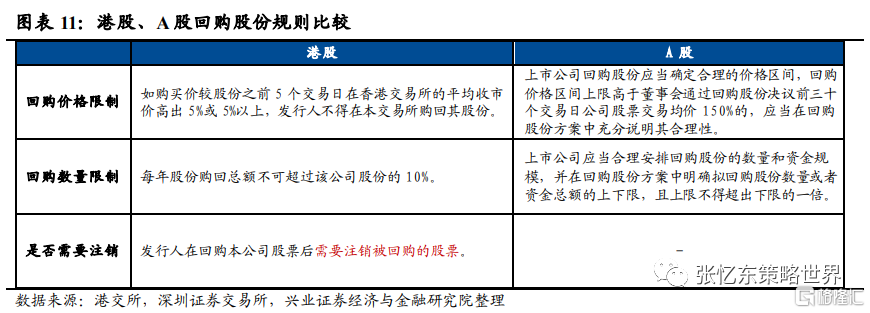

根據香港交易所要求,發行人在回購本公司股票後需要注銷被回購的股票,因此回購可以一定程度上增厚EPS。

四、新時代背景下,港股深度價值股對內地投資者具有較強的配置吸引力,“北水”定價權在提升

4.1、未來相對復雜的國內外環境中,能夠提供穩定的高股息的資產難能可貴

挖掘類債券屬性的優質行業龍頭、獲得長期穩定的回報將是未來配置中國權益資產的主要投資策略之一。

一方面,展望中長期,全社會資金成本將呈現下行趨勢。另一方面,中國經濟步入高質量發展階段,企業盲目擴張衝動降低,自由現金流改善從而分紅比例上升,增加了股東的股息回報。

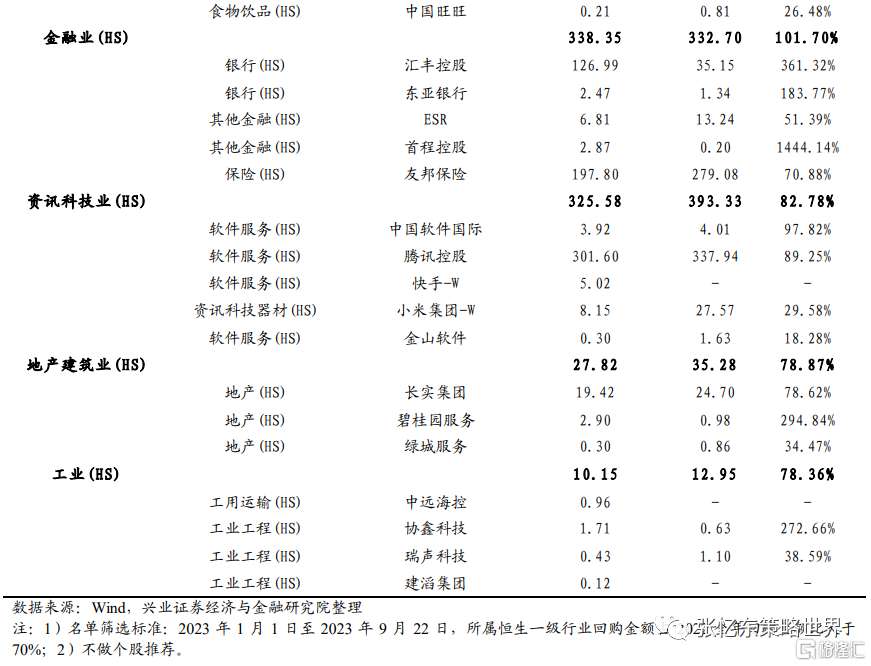

不論是A股還是港股上市公司,分紅比例都有上升趨勢,自2018年以來全部A股分紅比例持續上升,2022年恆生綜合指數派息比例大於70%(含70%)的公司佔比高達18.43%,達歷史高位。

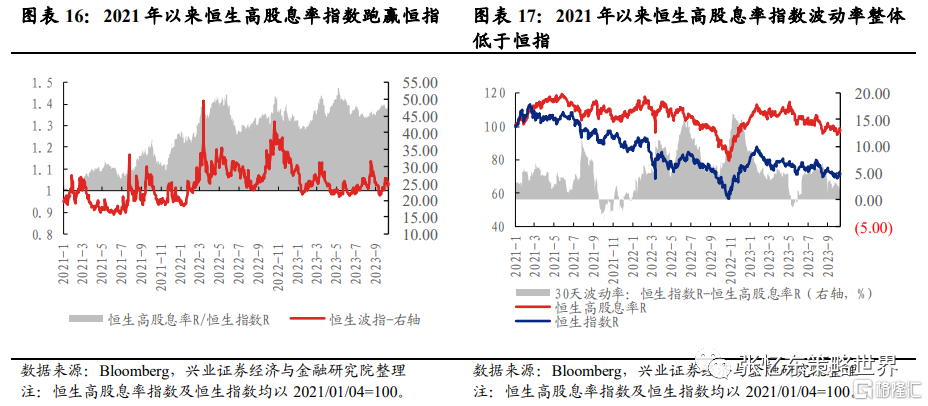

在港股市場派息、回購遞增的支撐下,2021年以來,恆生高股息率指數跑贏恆生指數,且在市場波動率上行階段明顯跑贏。波動率方面,2021年以來的大部分時間段裏,恆生高股息率指數的波動率也明顯低於恆指

4.2、長线“北水”(內地資金)正逐步取得對港股價值股的定價權

自2022年初至今,我們持續推薦港股的高股息優質央國企價值股,提出“北水”是港股價值股重估的主要推動力。(20220107《優質央企港股的配置良機》、20221012《哪些港股受外資影響更小》、20221123《三論優質央企的战略性配置價值》、20230627《震蕩市,結構致勝》)

一方面,近兩年來,港股市場持續受到外資撤離的衝擊,但以“三桶油”“三大運營商”“四大行”爲代表的央國企龍頭利空出盡,受外資影響趨於鈍化,反而憑借低波紅利的特徵而走出獨立行情。

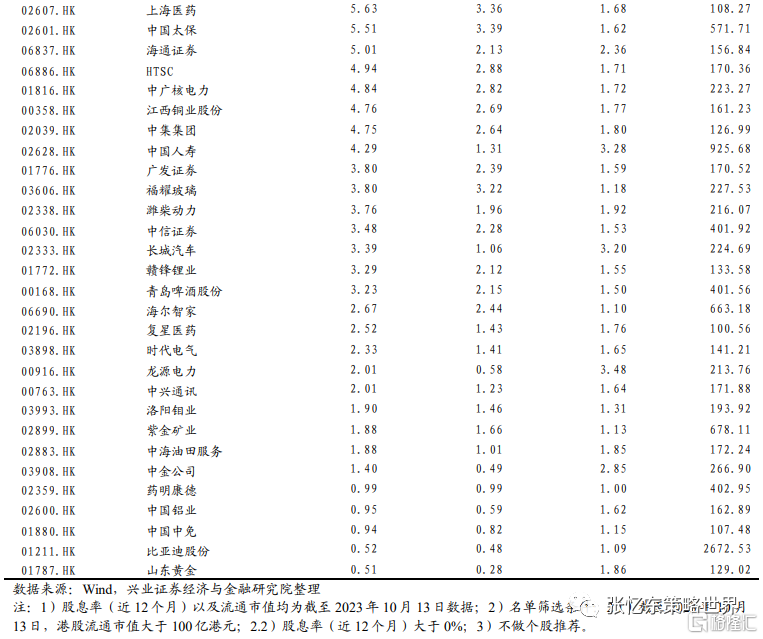

另一方面,2022年初至今,中國內地經濟增速回落、無風險收益率下降到3%以下,“低波紅利”的優質資產相對稀缺,因此,港股市場股息率8%甚至更高的優質央國企價值股獲得內資青睞。保險、養老金、銀行資金等爲代表的內地長线資金持續增持,逐步取得低波紅利央國企港股的定價權。

4.3、當前港股高股息股票依然具有很強的配置吸引力

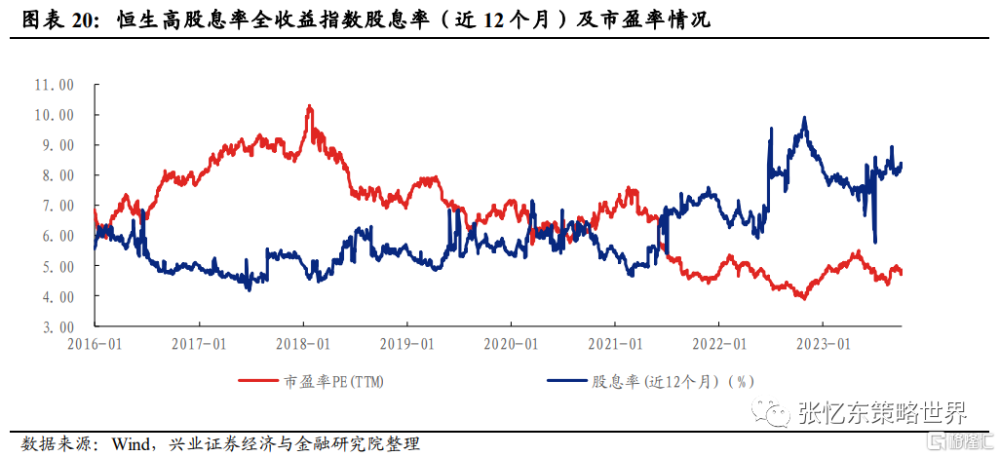

縱向看,截至2023年10月13日,恆生高股息率全收益指數的股息率(近12個月)爲8.13%,位於2016年以來的94.4%分位數水平。

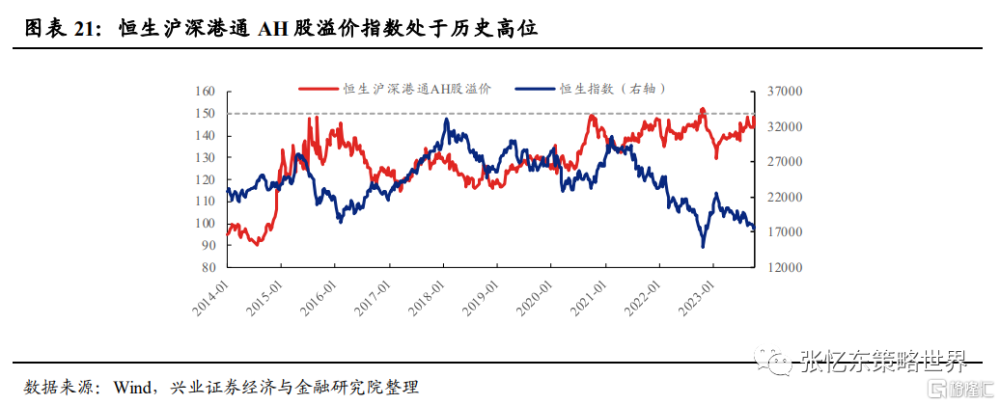

橫向看,截至2023年10月13日,恆生滬深港通AH股溢價指數爲145.1,位於2014年以來的93.7%分位數的高位。比較兩地上市AH股的股息率(近12個月)角度看,H股較A股股息率(近12個月)更高,即使考慮扣除港股通投資港股將面臨約20-28%的股利稅,香港的高股息股票的股息率也更有吸引力。

風險提示:大國博弈風險;美聯儲政策緊縮超預期;全球經濟下行超預期;時代電氣爲興業證券科創板做市公司。

報告正文

一、港股是深度價值投資的沃土

1.1、港股市場現金派息回購金額遠大於融資

2016年以來,港股市場的派息+回購總額始終高於當年融資總額,該差距在2022年進一步擴大至近1.1萬億港元。2022年港股市場現金派息總額約12,443億港元,回購金額約1,050億港元,而當年IPO+上市後募資僅2,519億港元,現金派息及回購金額遠遠超過募資金額。

2023年年初至2023年9月,港股市場實現現金派息+回購總額約1.2萬億港元,同期IPO+上市後募資僅992億港元,現金派息+回購與IPO+上市後募資金額差距進一步超過1.1萬億港元。

2023Q2,恆生指數的股息收益率3.51%、回購收益率0.42%,兩者合計達3.93%。

1.2、港股公司擁有派息傳統,大比例派息的公司佔比較高

2021、2022年恆生綜合指數成份股中分別有338、331家公司進行派息,佔恆生綜指成份股數量的比例分別爲65.38%、64.02%。

從恆生綜合指數成份股的派息比例分布來看,2022年派息比例超過50%(含50%)的公司家數佔比近32%,派息比例大於70%(含70%))的公司佔比高達18.43%

二、誰是港股派息的主力?

2.1、從派息金額看:金融、能源、電訊、非必需性消費公司是港股派息的主要貢獻者,資訊科技公司派息大幅增長,價值屬性增強

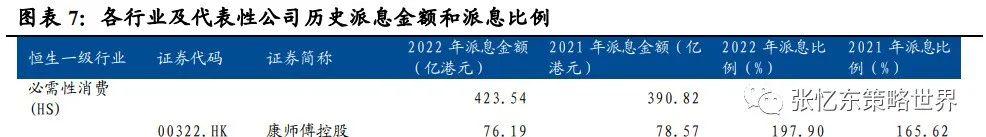

金融業、能源業、電訊業和非必需性消費公司是現金派息的主要貢獻者。2022年上述行業現金派息佔港股市場現金派息的比例分別達到30.38%、11.01%、9.29%和6.28%。資訊科技業的派息在2022年快速提升,佔港股現金派息的比例上升到4.34%,並且除了現金分紅之外,還通過派發財產股利的方式增加了分紅回報。

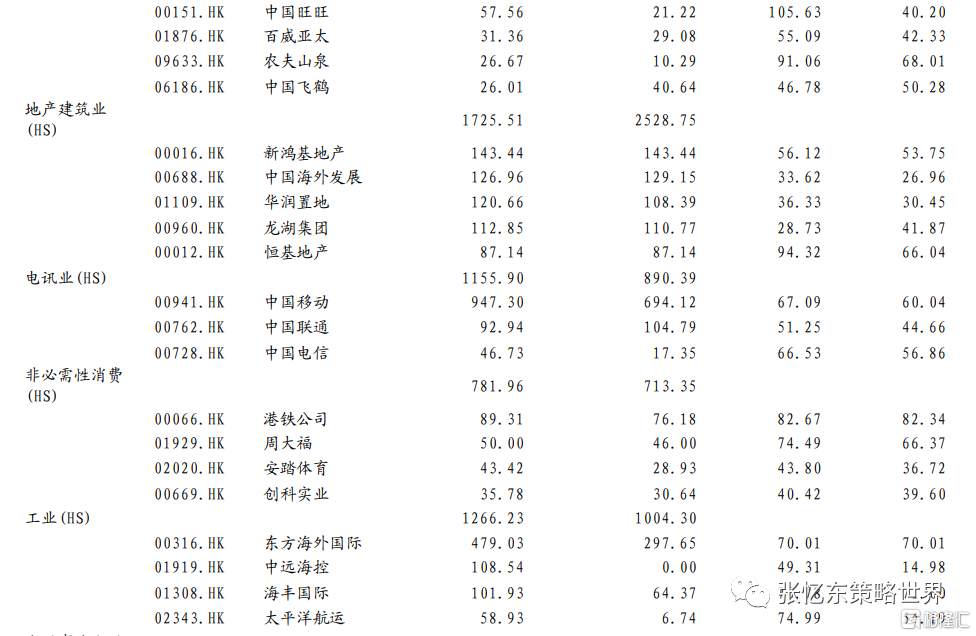

2022年金融板塊實現現金派息超3,500億港元,位居所有行業第一位。細分來看,銀行、保險、其他金融的現金派息金額佔比分別爲72.04%、19.90%、8.06%。中資銀行股派息比例一直穩定在30%附近。

2022年金融板塊實現現金派息超3,500億港元,位居所有行業第一位。細分來看,銀行、保險、其他金融的現金派息金額佔比分別爲72.04%、19.90%、8.06%。中資銀行股派息比例一直穩定在30%附近。

2022年能源板塊實現現金派息近1,370億港元,中國海洋石油、中國石油化工股份以及中國神華爲板塊中現金派息金額前三大公司。受到行業高景氣以及相關公司派息比例上升拉動,2022年能源業現金派息金額同比增長率爲119.35%。其中派息比例上升較明顯的公司有中國海洋石油(2022年派息比例43.51%、2021年派息比例15.57%)、中國石油股份(2022年派息比例52.11%、2021年派息比例43.78%)等。

電訊業對港股現金派息有重要貢獻,2022年現金派息總額佔全市場比例9.29%,並且隨着主要公司提高派息比例,派息金額快速增長,2022年同比增長近30%。2022年,中國移動、中國電信、中國聯通都提高了分紅比例。2022年非必需性消費公司實現現金派息金額超過780億港元,派息金額同比增長率近10%。板塊中的港鐵公司、周大福和安踏體育爲現金派息金額前三大公司,2022年派息金額佔板塊比例分別爲11.42%、6.39%和5.55%,其中周大福、安踏體育2022年派息比例較上年都明顯提高。

2022年資訊科技業現金派息金額同比增長率近50%,其中軟件服務板塊2022年現金派息總額同比增長超65%,拉動板塊派息增長。除現金分紅外,香港上市公司也會以本公司持有的有價證券或實物向股東支付股息,即財產股利。資訊科技業中的騰訊控股作爲發放財產股利的代表,在2022年以及2023年發放財產股利共計近3,200億港元。騰訊控股1)於2021年中報宣布持有每21股股份獲發1股京東集團A類普通股,按除淨日(2022年1月20日)股價計算,約派發1372億港元的股息;2)於2022年中報宣布持有每10股股份獲發1股美團B類普通股普通股,按除淨日(2023年1月5日)股價計算,約派發1,825億港元的股息。如果現金股利加上財產股利,2022年騰訊分派的股利合計達到1,978億元,佔當年淨利潤的93.16%,以除淨日股價計算的股息率達到5.86%。

地產建築曾經是港股的分紅大戶,2022年現金派息總額佔全部港股市場的現金派息總額超過13%,但2022年已經开始呈現下降趨勢。

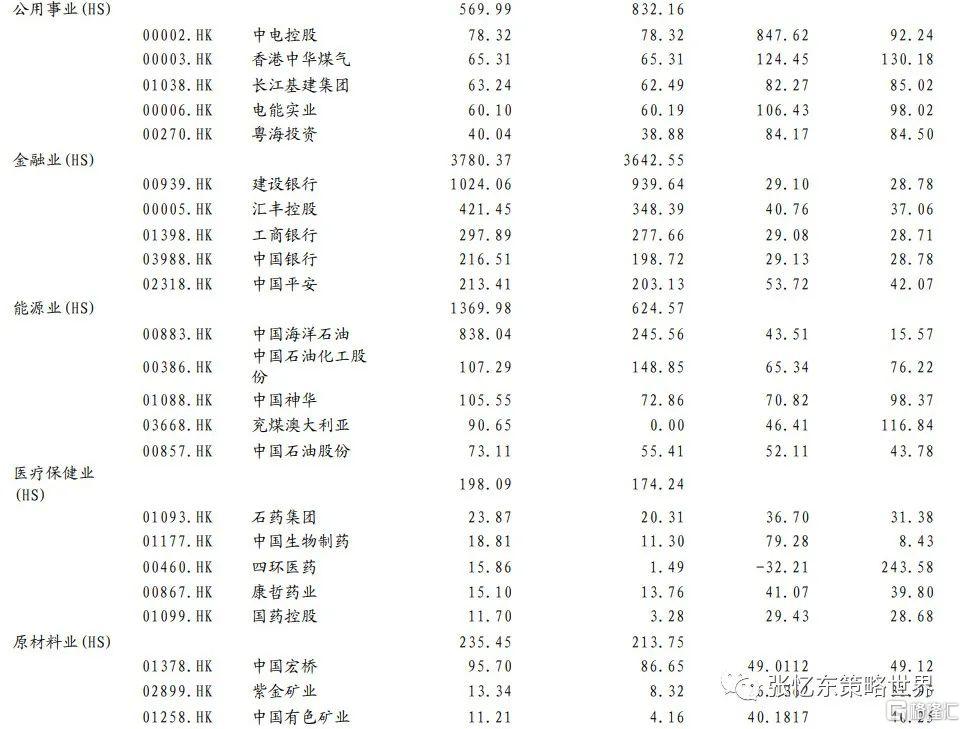

2.2、從公司數量看,地產(香港本地股爲主)、非必需性消費、公用事業、工業等都有較多高比例且穩定派息的公司

2021年及2022年港股市場保持較高派息比例[1]且派息金額穩定[2]的公司有62家。行業分布上,地產建築業(15家)、非必需性消費(9家)、工業(7家)、公用事業(7家)、必需性消費(6家)和電訊業(6家)的標的較多。

[1]較高派息比例標准:1)2021、2022年每年現金分紅比例若爲正數則需滿足兩年分紅比例均大於等於40%;2)若2021、2022年淨利潤爲負且依然保持分紅則保留;3)2020年實現現金分紅。

[2] 派息金額穩定標准:2022年現金分紅金額不向下偏離過去五年現金分紅金額均值-1倍標准差。

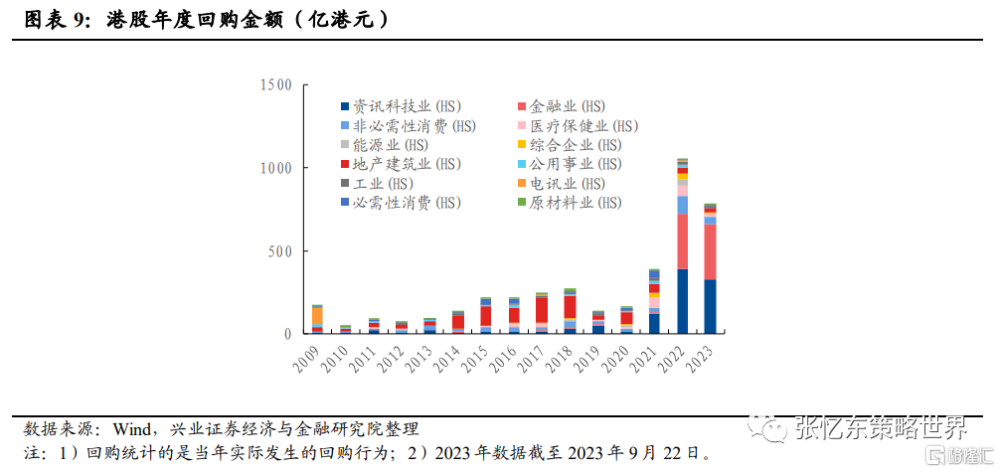

三、自2021年起,港股市場回購金額增幅明顯

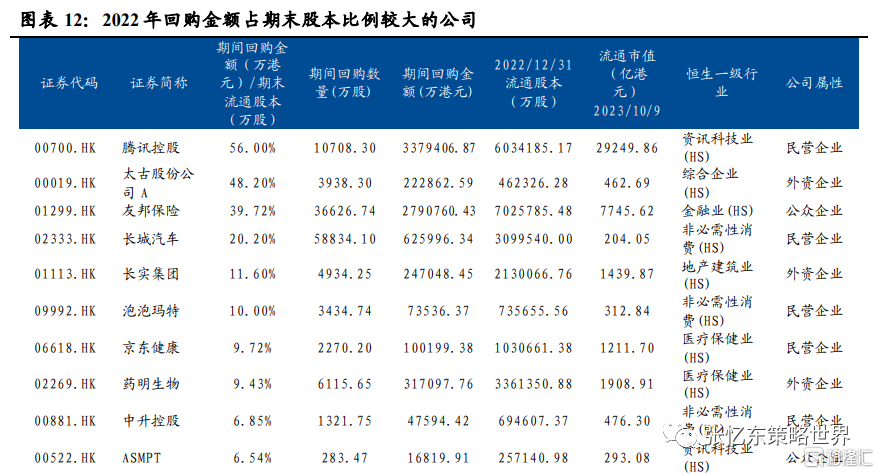

自2021年起,港股市場的回購金額开始大幅增加,2022年進一步提升,2022年港股市場回購金額達到近1,050億港元,較2021年增加668億港元。2020年至2022年,港股市場年度回購公司家數逐年遞增。2020、2021、2022年港股年度回購家數分別爲167\188\234家。

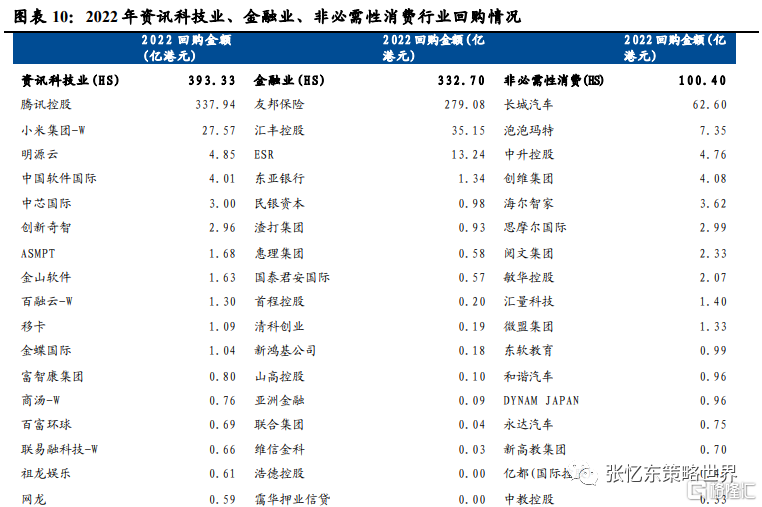

分行業看,除地產建築業以及必需性消費行業外的其他行業均在2022年實現回購金額正增長,其中資訊科技業、金融業以及非必需性消費回購金額較上年有明顯增幅。

資訊科技業:2022年資訊科技業共31家公司進行回購,回購金額共計近400億港元。其中,騰訊控股2022年回購近338億港元,較上年增加312億港元,大幅帶動行業回購總額。

金融業:2022年金融業共17家公司進行回購,回購金額總計超過330億港元,較2021年增長327.2億港元,其中友邦保險2022年回購近280億港元,拉動行業回購。

友邦保險於2022年3月11日發布股份回購計劃公告,計劃在未來三年於公开市場回購公司的普通股向股東返還高達 100 億美元的資本,從而提升股東回報。

非必需性消費:2022年非必需性消費共計50家公司進行回購,回購金額約100.4億港元,其中長城汽車回購62.6億港元,拉動行業回購金額。

根據香港交易所要求,發行人在回購本公司股票後需要注銷被回購的股票,因此回購可以一定程度上增厚EPS。

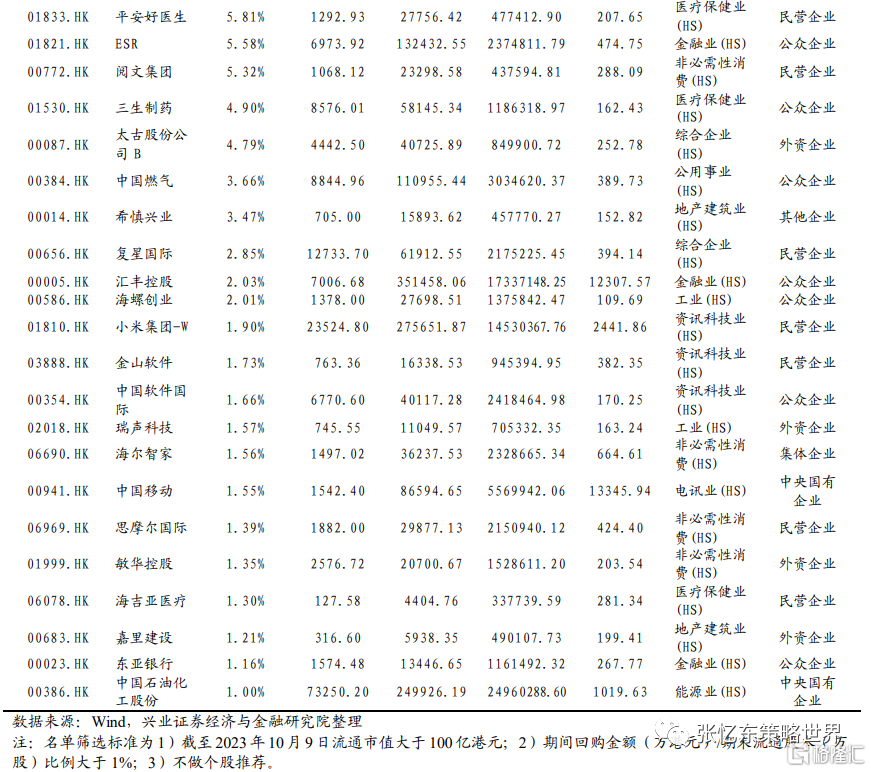

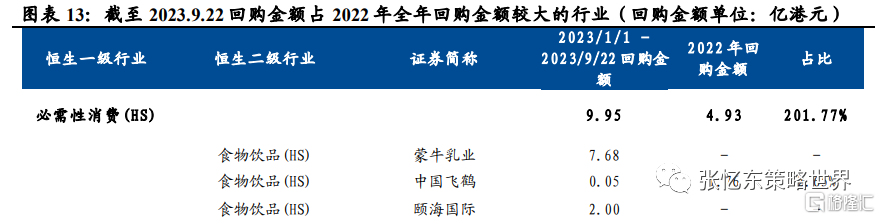

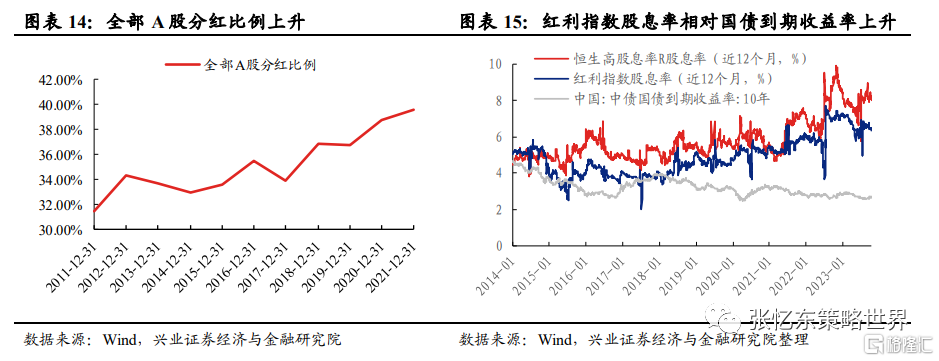

從2023年港股市場回購來看,截至2023年9月22日,港股市場共計154家公司進行回購,總金額約782億港元,佔2022年港股市場回購總額的74.52%。行業上看,金融業、資訊科技業及非必需性消費延續2022年的表現成爲今年回購的主力行業,截至9月22日,上述行業分別回購338億港元、326億港元和44億港元,佔2022年回購金額的101.71%\82.78%\43.50%。

四、新時代背景下,港股深度價值股對內地投資者具有較強的配置吸引力,北水定價權在提升

4.1、未來相對復雜的國內外環境中,能夠提供穩定的高股息的資產難能可貴

挖掘類債券屬性的優質行業龍頭、獲得長期穩定的回報將是未來配置中國權益資產的主要投資策略之一。

一方面,展望中長期,全社會資金成本將呈現下行趨勢。當前,企業投資增速相對溫和。“房住不炒”大趨勢下,居民加槓杆意愿不足。另一方面,中國經濟步入高質量發展階段,企業盲目擴張衝動降低,自由現金流改善從而分紅比例上升,增加了股東的股息回報。不論是A股還是港股上市公司,分紅比例都有上升趨勢,自2018年以來全部A股分紅比例持續上升,2022年恆生綜合指數派息比例大於70%(含70%)的公司佔比高達18.43%,達歷史高位。

截至2023年10月13日,恆生高股息率指數股息率和A股紅利指數股息率相對10年期國債收益率的利差分別顯著擴大到5.5%和3.7%的歷史高位。

在港股市場派息、回購遞增的支撐下,2021年以來,恆生高股息率指數跑贏恆生指數,且在市場波動率上行階段明顯跑贏。波動率方面,2021年以來的大部分時間段裏,恆生高股息率指數的波動率也明顯低於恆指。

4.2、長线“北水”(內地資金)正逐步取得對港股價值股的定價權

自2022年初至今,我們持續推薦港股的高股息優質央國企價值股,提出“北水”是港股價值股重估的主要推動力。(20220107《優質央企港股的配置良機》、20221012《哪些港股受外資影響更小》、20221123《三論優質央企的战略性配置價值》、20230627《震蕩市,結構致勝》)

一方面,近兩年來,港股市場持續受到外資撤離的衝擊,但以“三桶油”“三大運營商”“四大行”爲代表的央國企龍頭利空出盡,受外資影響趨於鈍化,反而憑借低波紅利的特徵而走出獨立行情。

另一方面,2022年初至今,中國內地經濟增速回落、無風險收益率下降到3%以下,“低波紅利”的優質資產相對稀缺,因此,港股市場股息率8%甚至更高的優質央國企價值股獲得內資青睞。保險、養老金、銀行資金等爲代表的內地長线資金持續增持,逐步取得低波紅利央國企港股的定價權。

4.3、當前港股高股息股票依然具有很強的配置吸引力

縱向看,截至2023年10月13日,恆生高股息率全收益指數的股息率(近12個月)爲8.13%,位於2016年以來的94.4%分位數水平。

橫向看,截至2023年10月13日,恆生滬深港通AH股溢價指數爲145.1,位於2014年以來的93.7%分位數的高位。比較兩地上市AH股的股息率(近12個月)角度看,H股較A股股息率(近12個月)更高,即使考慮扣除港股通投資港股將面臨約20-28%的股利稅,香港的高股息股票的股息率也更有吸引力。

五、風險提示

大國博弈風險:中美大國博弈的大背景下,圍繞經貿、科技、金融等方面的摩擦或會影響相關行業、公司开展正常生產經營活動等。

美國政策緊縮超預期風險:聯儲更超預期的加息,引發全球資產估值進一步壓縮,甚至引發金融體系穩定性擔憂。

全球經濟下行超預期風險:美國經濟動能持續回落過程中,存在外溢效應超預期風險。

時代電氣爲興業證券科創板做市公司。

注:本文來自興業證券股份有限公司2023年10月17日發布的《高股息及回購是港股定價權的新基石》,報告分析師:張憶東 SAC執業證書編號:S0190510110012,SFC HK執業證書編號:BIS749;李彥霖 SAC執業證書編號:S0190510110015;遲玉怡 SAC執業證書編號:S0190522040001

標題:張憶東:高股息及回購是港股定價權的新基石

地址:https://www.iknowplus.com/post/42959.html