人民幣匯率定價的三條线索

導讀

人民幣匯率定價因素衆多,但最終可歸於三條线索:全球經貿周期走向、中美貨幣政策取向、資產收益率差值。

要點

今年以來,人民幣對美元貶值,美元兌在岸人民幣匯率一度跌破7.3。

匯率壓力之下人民幣資產表現不佳,市場關注當前匯率圍繞着哪些线索定價?

全球經貿景氣度是人民幣匯率定價的线索之一

中國國際收支平衡表來看,中國境內外資金流動的主要擾動分項在於經常账戶,即進出口貿易較大程度影響跨境資金流向並影響人民幣匯率。

自2022年以來,海外貨幣緊縮周期持續,全球需求持續下滑,經貿景氣度下降,人民幣匯率也持續承壓,全球經貿周期何時觸底回升是匯率定價的重要指標。

全球經貿周期上行,中國出口強,人民幣匯率就不會弱;反之,全球經貿周期下行,中國出口弱,人民幣匯率就不會強。跨境貿易是我們判斷人民幣匯率升貶值方向的最重要线索。

中美貨幣政策差是人民幣匯率定價的线索之二

我們復盤自2015年811匯改以來三輪人民幣貶值發現:中美貨幣政策差還會影響人民幣匯率定價幅度。

2015.08-2016.12:人民幣匯率貶值17個月。期間,中美貨幣政策一度持續背離,直到2016年三季度才重新同步。

2018.03-2018.10:人民幣匯率貶值持續7個月,期間,中美貨幣政策曾短暫背離,直到2018年四季度末趨於同步。

2019.05-2020.5:人民幣匯率貶值4個月後持續震蕩。期間,中美貨幣政策均處於寬松過程中。

本輪中美貨幣政策差較大,政策利率深度背離。

第一,中美貨幣政策長時間背離。自2021年12月,央行开啓新一輪降准降息,拉开了本輪國內貨幣政策寬松序幕。2022年一季度美聯儲开啓加息周期,截至2023年9月,當前中美貨幣政策背離已經超過20個月。

第二,中美貨幣政策利率深度背離。自2021年12月,國內已經歷4輪完整降息。而美聯儲進行了歷史上速度最快的加息,加息累計幅度已達525BP。

中美資產相對收益率是人民幣匯率定價的线索之三

人民幣和美元資產的相對收益率變化,驅動金融账戶下資金流動,進而帶動匯率變化。

當前人民幣資產與美元資產收益率倒掛。最爲代表性是,當前中美10年期國債利率倒掛約160BP,這是過去三輪貶值從未出現過的情況。如果把房地產納入人民幣資產一部分,那么當前人民幣資產相對於美元收益率可能更低。

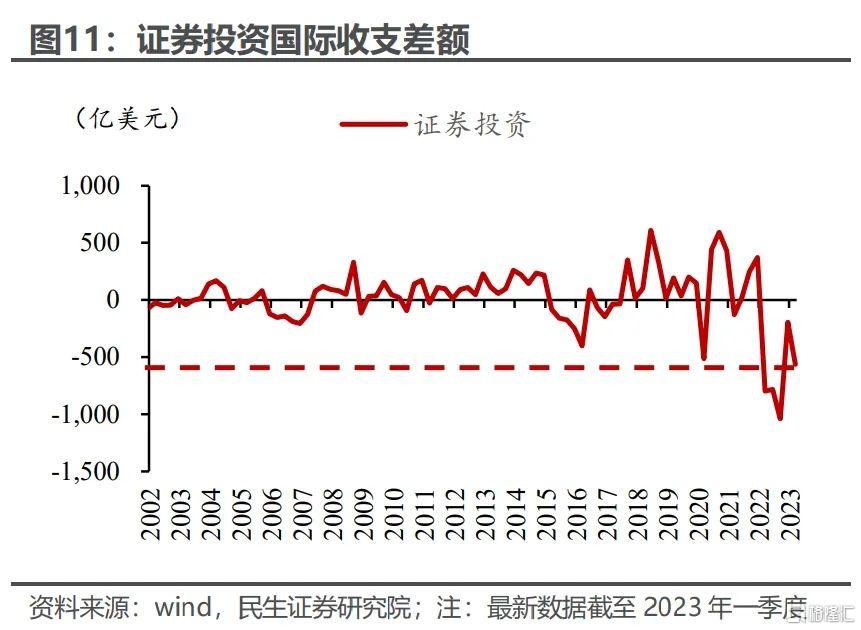

人民幣與美元資產相對收益率變動,影響金融账戶下資金流動。若中美資產收益率倒掛程度較深,無論是對短期波動更爲敏感的證券投資,還是着眼於長期的直接投資,或將面臨流出,金融账戶或持續逆差。

判斷未來人民幣匯率走向,可以延續上述三條线索進行推演。

首先,全球貿易仍然會驅動經常账戶資金跨境流動,決定人民幣匯率方向。

其次,中美貨幣政策邊際變化,仍是短期內影響人民幣匯率波動的重要因素。

最後,如果人民幣資產相對美元資產收益率提升,匯率壓力會緩解。

目錄

正文

一、人民幣匯率的线索一:全球經貿周期

人民幣是貿易屬性較強的貨幣,人民幣匯率走勢也與全球經貿周期高度相關。2020年下半年以來,全球經貿實際上歷經了四個階段:

階段一:全球經貿上行周期,境內美元流動性充裕,人民幣持續升值。

2020年下半年至2021年下半年,出口持續高景氣度,帶來了大量外匯儲備資金流入。大規模外匯資金留存在企業和商業銀行手中,境內美元流動性十分充裕,人民幣也持續升值,最高一度升值至6.3左右。

階段二:全球經貿周期拐點出現,人民幣由升值轉爲貶值。

2022年上半年,全球經貿周期確認見頂回落,人民幣由升值周期轉爲貶值周期。短期內人民幣貶值,並引發套息交易平盤,對各類資產價格形成衝擊。

階段三:全球出口增速持續下降,美元流動性逐步收縮,人民幣承壓。

2022年下半年,人民幣开啓第二輪貶值,中國出口增速下降,境內美元流動性逐步收縮,人民幣面臨貶值壓力。原本留存在企業和商業銀行手中的外匯對匯率貶值壓力形成緩衝,人民幣貶值對金融市場的衝擊趨緩。

階段四:全球出口增速進一步下滑,美元流動性緊張,美元兌人民幣逼近前幾輪高點。

2023年一季度至今,境內美元流動性明顯緊張,此時匯率出現第三輪快速貶值。加上企業短期集中購匯分紅訴求,推動匯率短期內出現超調,但在境內美元流動性不足、美元指數易上難下的情況下,美元兌人民幣持續逼近過去幾輪貶值的高點。

當前全球經貿周期尚未觸底回升。

我們在《資金流動視角看匯率》一文中指出:人民幣匯率表現與經濟貿易周期高度掛鉤,人民幣匯率中長期周期變化參考指標是全球經貿景氣度。

當前全球主要經濟體出口增速仍在下滑過程中,全球制造業PMI未見大幅改善,海外貨幣政策仍在持續收緊。

二、人民幣匯率的线索二:中美貨幣政策差

我們復盤過去三輪人民幣匯率周期,得出的規律是:中美貨幣政策差影響人民幣匯率定價幅度。

2.1 2015年8月-2016年12月:中美貨幣政策長期背離

在此期間,人民幣匯率由6.32上升到6.96,貶值幅度超過10%,貶值周期長達17個月。

當時人民幣貶值壓力與當前情形相似,核心原因是中美經濟走勢分化、貨幣政策周期背離。

2015年-2016年,美國經濟處於弱復蘇,而國內經濟面臨下行壓力,中美經濟基本面分化。2015年8月到2016年上半年,央行多次降准降息,而美聯儲加息周期开啓,推動美元指數走強,人民幣貶值壓力加大。

過去長期升值積累的套利資金消退,人民幣貶值壓力持續。

2013年开始,中國經濟增速有所放緩,內需動能偏弱。但由於過去人民幣匯率彈性不大,人民幣匯率長期保持升值,大量套利資金湧入。最爲典型的是離岸人民幣市場積累了大量的套利資金,境外人民幣存款規模持續高增。

2015年811匯改後,貶值壓力一次性釋放,大量的套利資金加速流出,銀行代客結售匯逆差一直持續到2016年年末,境內美元流動性快速收緊,人民幣匯率也由2015年8月的6.32貶值至2016年末的6.96。

中美貨幣政策由背離轉爲同步,匯率貶值壓力暫緩。

另一方面,2016年經濟動能持續修復,PSL工具配合“棚改“推動國內新一輪地產上行周期,有效拉動內需。此時央行貨幣政策开始逐步轉緊,而美聯儲2016年僅加息一次,中美貨幣政策差逐步收斂,人民幣匯率貶值壓力暫緩。2017年,中美貨幣政策保持同步收緊,人民幣匯率持續升值。

2.2 2018年3月-2018年10月:中美貨幣政策短暫背離

2018年3月下旬至10月末,人民幣匯率貶值幅度約11%至6.97,貶值周期約爲7個月。

此次人民幣貶值,對應的背景仍是中美經濟基本面分化,貨幣政策短暫背離。

資管新規頒布,金融機構去槓杆,國內社融增速下降,經濟壓力增大,部分債務風險暴露。與此同時,美國經濟在新一輪減稅政策的刺激下,失業率則有所回落,經濟增長動能較強。

中美經濟基本面走勢分化,貨幣政策也短暫背離。

2018年美聯儲持續加息,年內加息4次,並配合縮表,全球美元流動性顯著收緊。與此同時,國內貨幣政策則保持相對寬松,盡管央行沒有降息,但4月、7月、10月分別降准100BP、50BP、100BP,中美10年期國債利差收窄,人民幣貶值壓力增大。

貿易摩擦一度形成短期擾動。

2018年中美貿易摩擦不斷升級,人民幣匯率快速貶值定價貿易摩擦。3月22日,中美貿易摩擦开啓;4月16日美國宣布對中興制裁,貿易摩擦升級;6月16日,美國正式宣布對華加徵關稅,人民幣貶值开始逐步加速。

2018年三季度是人民幣貶值幅度最大的時期,但出口數據當時依然有韌性,整個三季度出口增速與二季度基本持平,說明出口走弱並不是引發貶值的核心原因。

貨幣政策由背離轉爲同步,貿易摩擦緩和,人民幣匯率企穩。

四季度人民幣匯率基本企穩,一方面是,四季度中美貿易摩擦才有所緩和;另一方面,美聯儲在10月確認加息進程即將結束,中美貨幣政策差邊際收斂,人民幣貶值也告一段落。

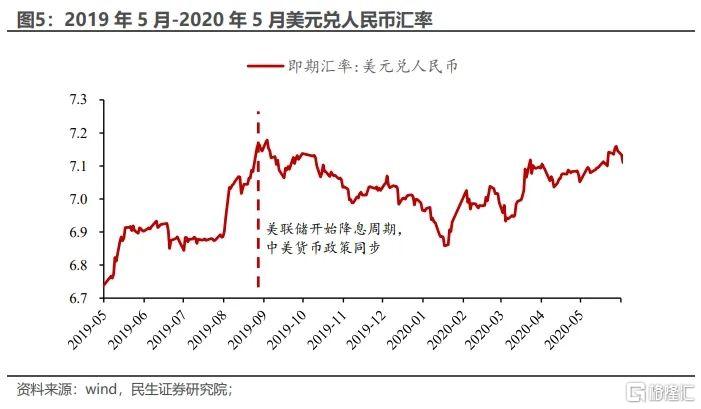

2.3 2019年5月-2020年5月:中美貨幣政策基本同步

2019年5月至2020年5月,本輪貶值人民幣匯率由6.77最多貶至7.20,貶值幅度約6%,貶值周期爲12個月。

本輪貶值重要背景是中美貿易摩擦再度升級,人民幣貶值壓力再起。

2019年5月6日,美國宣布自5月10日起,對2000億美元中國輸美商品加徵的關稅從10%上調至25%;同日,央行公告定向降准。在此情形下,人民幣开始新一輪貶值。

8月2日,中美貿易摩擦再起,美國威脅從9月1日起對3000億美元中國輸美商品加徵10%關稅;在8月5日,人民幣匯率破7。

8月15日,美國貿易代表辦公室宣布將對約3000億美元自華進口商品加徵10%關稅,人民幣貶值壓力進一步加大。

不同於前兩輪貶值,本輪貶值中美貨幣政策基本同步寬松,本輪人民幣匯率貶值壓力小於前兩輪。

2019年美聯儲貨幣政策轉向寬松,當年9月美聯儲开啓新一輪降息周期,隨後國內也進行了多次降息降准。

美元兌人民幣匯率貶值過程在2019年9月也告一段落,美元兌人民幣匯率开始回落,並且一度升破7這一關鍵點位。盡管2020年初疫情一度對匯率形成擾動,但人民幣匯率並未跌破2019年9月的點位。2020年上半年,海外貨幣政策轉向大規模寬松,人民幣匯率貶值壓力整體可控。

所以在中美貨幣政策基本同步的情況下,本輪人民幣貶值的時長還是幅度均不及前兩輪。

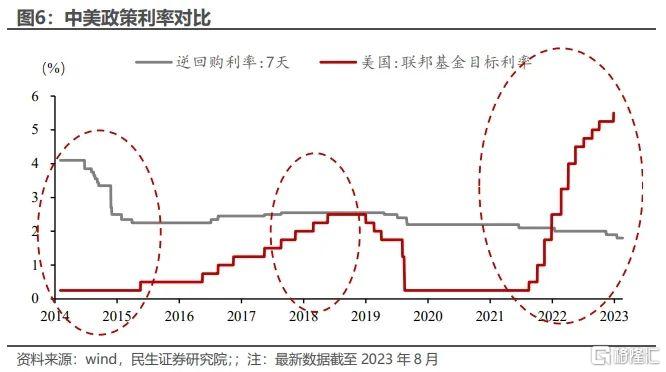

2.4 本輪中美貨幣政策背離的時間和幅度較大

2015年811匯改之後,人民幣匯率轉爲雙向波動,中美貨幣政策實際上經歷了三次背離:2014年9月-2016年3月、2018年3月至2018年12月、2021年下半年至今。但是本輪中美貨幣政策背離的時間和幅度較大。

其一是貨幣政策背離時間。

自2021年12月,央行开啓新一輪降准降息,拉开了本輪國內貨幣政策寬松的序幕,而2022年3年美聯儲开啓加息。截至2023年9月,中美貨幣政策背離時間已經達到了20個月。

其二是政策背離幅度。

本輪國內貨幣政策寬松,當前已經經歷四輪完整的降息,美聯儲當前已經加息525BP,創歷史最快加息速度。

三、人民幣匯率的线索三:資產相對收益率

3.1 中美貨幣政策背離,人民幣和美元資產收益率倒掛

我們把國債收益率作爲人民幣資產和美元資產的無風險收益率,在貨幣政策背離的狀況下,人民幣和美元資產的收益率倒掛。

前兩輪貨幣政策背離期間,中美10年期國債收益率均會快速收窄,但本輪中美10年期國債持續倒掛的情況較爲罕見。

2014年9月-2016年3月,中美10年期國債利差快速收窄,在2015年12月錄得低點48.6BP。

2018年3月-2018年12月,中美10年期國債利差也持續收窄,2018年11月,一度收窄至24BP。

2021年12月至今,中美10年期國債持續收窄,當前已經倒掛達約160BP。

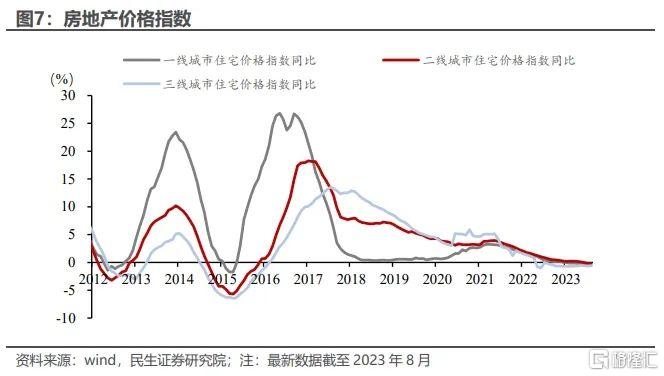

其次,房地產作爲中國居民資產配置的最重要組成部分,房地產價格承壓,也導致人民幣資產收益率下降。

我國居民大量的資產配置在房產上,根據央行2020年4月發布的《2019 年中國城鎮居民家庭資產負債情況調查》,我國城鎮居民資產79.6%配置爲實物資產,其中住房中的比例高達到59.1%,僅20.6%資產配置在金融資產,這意味着居民對房地產價格的敏感度要高於金融資產。

當前房地產價格下跌,也會同步制約股票、商品等資產表現,此時人民幣資產收益率下降,吸引力會有所減弱。

也就是說,如果將廣義的資產回報進行對比,當前人民幣資產與美元資產收益倒掛的程度可能更深。

3.2 資產相對收益率變動影響金融账戶

人民幣資產提供的收益率競爭力有限,對海外資金的吸引力下降。這種情況下,金融账戶下資金流出的壓力較大。

過去三輪貶值,經常账戶本身並不強。

自2014年9月至2020年之前,經常账戶結售匯持續錄得逆差,並且在2015年9月經常账戶結售匯逆差一度超過700億美元。

一方面,貶值周期內,出口景氣度較低,貨物貿易資金淨流入規模縮減;另一方面,中國居民購买海外服務貿易的需求偏強,服務貿易逆差持續走闊。所以經常账戶持續錄得逆差,尤其是在貶值壓力較大時,逆差也會隨之走闊。

但人民幣資產收益率相對可觀,金融账戶下的流出壓力並不大。

過去三輪貶值過程中,除2015-2016年證券投資結售匯持續逆差外,證券投資結售匯大部分時段均保持淨流入。也就是說,即使短期內中美貨幣政策背離,國內經濟動能有所走弱,但人民幣資產收益率相對可觀,對海外資金的吸引力仍強。

一方面由於中美資產收益率之差收斂,但整體人民幣資產收益率仍高於美元資產,證券投資項下流出持續時間相對較短,且流出規模較小。

另一方面,過去20年,中國中長期經濟增速高於海外,直接投資的資金源源不斷流入。

自2002年以來,中國受益於生產成本優勢,以及經濟高速增長所提供的高額投資回報率,吸引了海外資金在中國直接投資,且這些投資決策往往是基於長期考慮,受短期經濟周期波動的影響較小。

若人民幣資產收益率持續不及海外資產,金融账戶壓力較大。

中國高速經濟增長帶來的高投資回報率,吸引海外資金不斷流入中國,推動人民幣匯率走強。即使短期內受制於貨幣政策背離等等因素,人民幣資產依然足夠有吸引力,金融账戶下資金流出壓力不大。但如果人民幣資產的收益率長期低於海外資產的收益率,金融账戶資金流出的壓力會相對更大。

四、總結:未來匯率繼續沿着三條线索演繹

展望未來人民幣匯率走勢,我們認爲這三條线索仍然牽引未來人民幣匯率的走勢。

首先,全球貿易周期是线索之一,貿易活動驅動資金流動,這也決定了人民幣匯率未來演繹的方向。

其次,中美貨幣政策差是线索之二,兩國貨幣政策上邊際變化仍然會在短期內造成人民幣匯率波動。

最後,人民幣資產相對美元資產收益率是线索之三,若兩者收益率差值能收窄,那么金融账戶壓力就會有所緩解,人民幣匯率的壓力也會減輕。

風險提示

貨幣政策超預期,地緣風險超預期。

注:本文來自民生證券研究院於2023年10月09日發布的報告《宏觀專題研究:人民幣匯率定價的三條线索》,證券分析師:周君芝 S0100521100008,吳彬S0100121120007。

標題:人民幣匯率定價的三條线索

地址:https://www.iknowplus.com/post/40621.html