北向資金可以完全代表外資嗎?

核心結論

外資已經成爲A股市場的重要參與者。自2002年QFII开放起,我國金融市場對外开放的進程不斷推進。其中陸股通是外資進入A股的主要渠道,截至2023年6月末,A股中北向資金持股市值達到2.3萬億元,佔流通市值比重爲3.3%,體量在機構投資者僅次於公募基金位列第二。

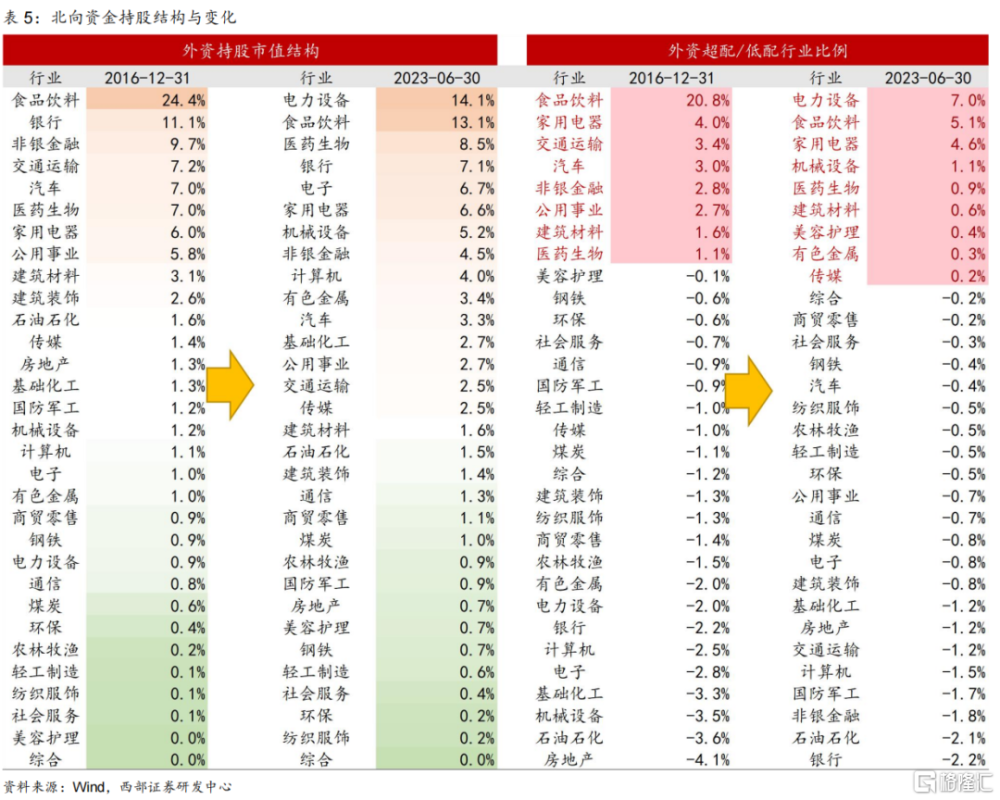

行業配置方面:當前外資偏好中遊制造與消費板塊。截至2023年6月末,北向資金配置中遊制造與必須消費比重分別達到24.7%與22.7%。細分行業來看,外資對食品飲料、家電等消費板塊保持長期超配。

重倉股方面:外資整體偏好大市值、估值和盈利回報較高的股票。外資前百大重倉股的平均市值、估值倍數以及資產回報率均高於A股平均水平。且與國內公募基金相比,外資更偏重價值投資——體現在外資重倉股市值更大、PB、PE估值相對偏低,同時在ROE回報率上略低於公募基金重倉股。

市場對於北向資金有哪些疑問:

1.北向資金淨流入進程已經結束了嗎?

長期來看,當前中國的外資持股佔比遠低於周圍東亞國家和地區的平均水平。未來國內市場外資增配A股仍有巨大空間。短期來看,近期外資流入放緩主要與外部環境如海外利率飆升、人民幣匯率貶值壓力較大以及海外風險事件頻發有關。展望未來,上述風險有望邊際趨弱,外資流入阻力有望緩解。

2.外資現在還是“聰明錢”嗎?

過去外資是A股市場的主導增量資金,對於市場風格影響較大。但從2020年开始,國內公募基金和私募先後开始大幅淨流入A股市場,代替外資成爲了市場的主導增量資金。此外近期外資與內資市場操作逐步趨同,逆向交易的頻率下滑,外資獲取超額收益能力下行。

3.北向資金可以完全代表外資嗎?

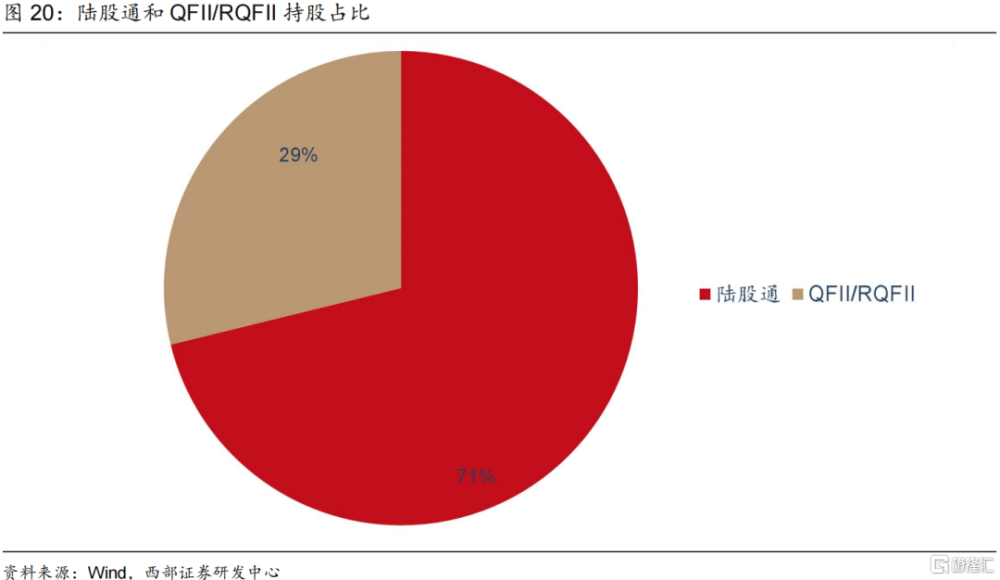

外資包括北向資金、QFII和RQFII以及外資私募等多個渠道。據央行數據,我們測算出外資通過QFII和RQFII渠道持有股票市值佔比達29%,比重不容小覷。從這一層面來看,陸股通的數據並不能完全代表外資行爲。

4.在哪些行業外資更具有話語權?

(1).外資重倉行業。外資持股市值較高的行業如食品飲料、家用電器領域行業外資往往更具備話語權。

(2).周期性行業。外資和周期性行業對於經濟敏感性均較高,外資流入往往與周期行業表現較好時點趨同。

風險提示

監管政策變動風險,股市波動導致資產配置變動的風險。

01

綜述:外資已經成爲A股市場的重要參與者

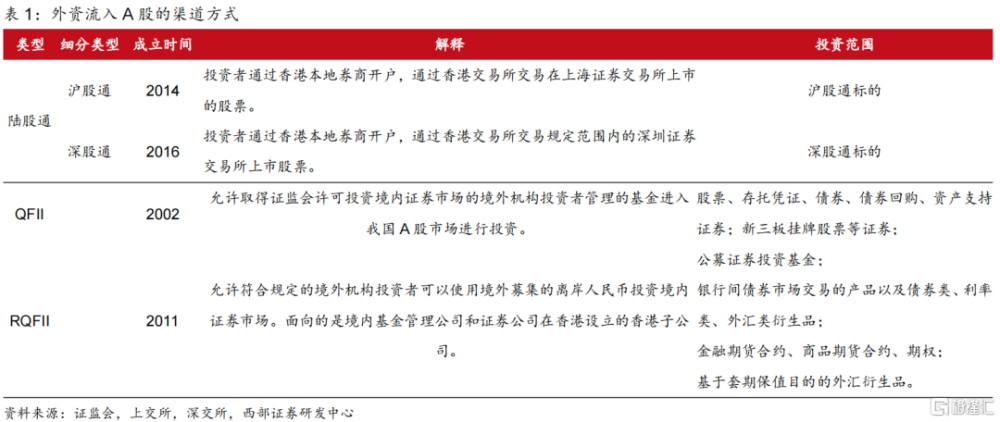

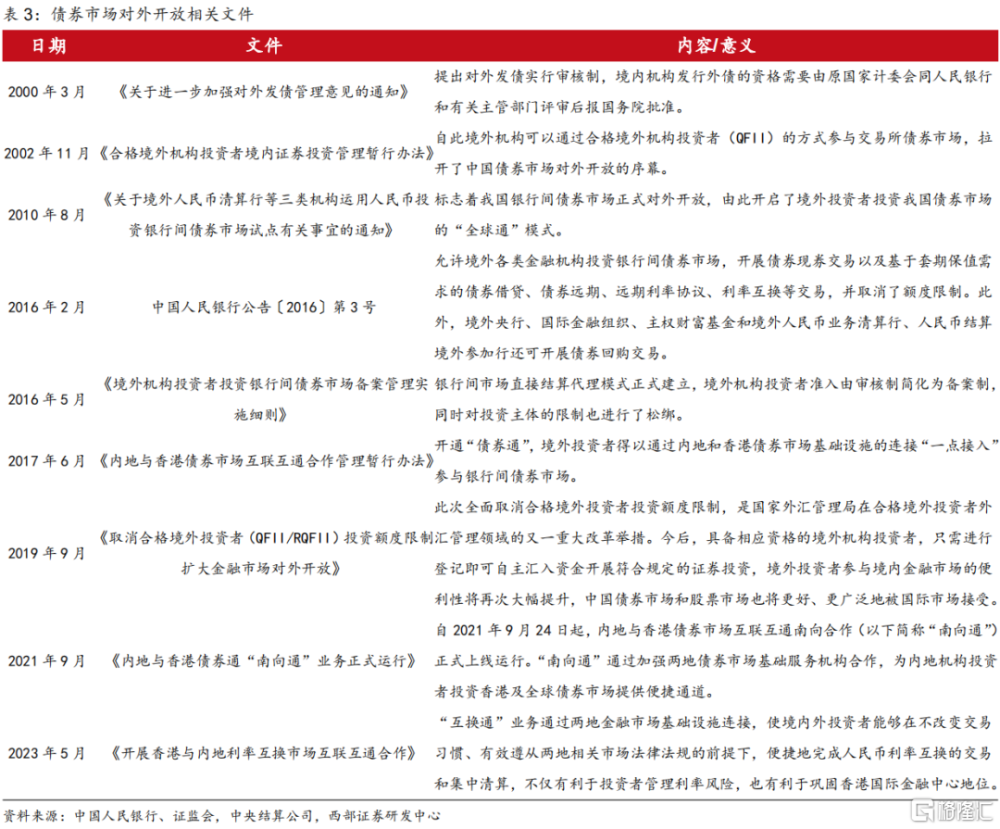

自2002年QFII开放起,我國金融市場對外开放的進程不斷推進,互聯互通機制的开通以及A股納入重要國際指數,國際資本對A股市場的配置正在不斷增加,成爲了A股市場的重要增量資金來源。目前境外資金主要可以通過陸股通(滬股通、深股通)、QFII/RQFII、战略投資、外資私募等渠道進入A股市場。

合格境外投資者投資制度:我國先後於2002年和2011年分別實施合格境外機構投資者(QFII)制度和人民幣合格境外機構投資者(RQFII)制度。

1)2002年QFII制度正式出台。2001年12月,我國正式加入WTO。2002年11月7日,證監會和央行聯合發布《合格境外機構投資者境內證券投資管理暫行辦法》,該辦法自12月1日起施行。這是我國QFII制度的正式出台,允許取得證監會許可投資境內證券市場的境外機構投資者管理的基金進入我國A股市場進行投資。

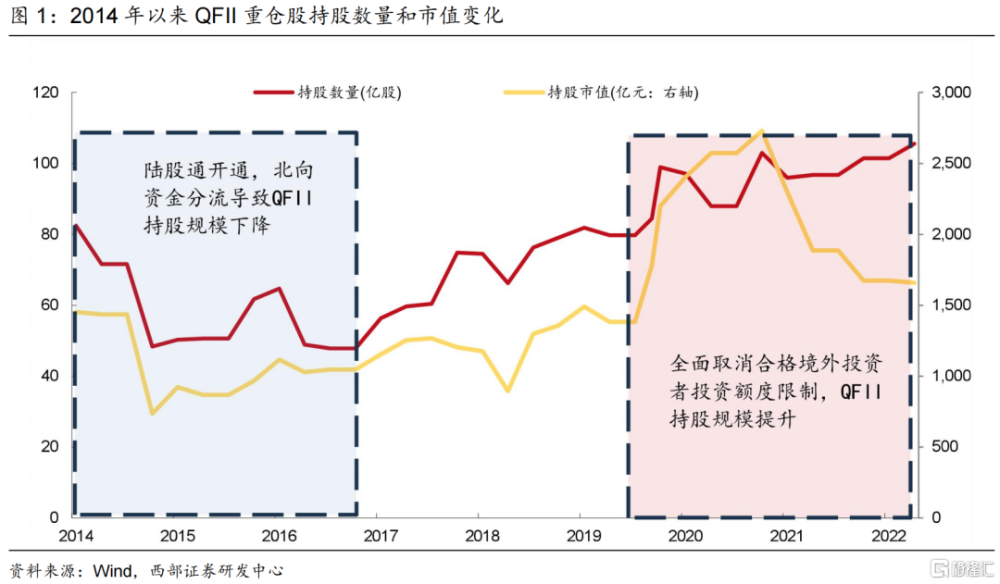

2)2011年RQFII制度正式出台。2011年12月16日,中國證監會、中國人民銀行以及國家外匯管理局聯合發布《基金管理公司、證券公司人民幣合格境外機構投資者境內證券投資試點辦法》,正式开始RQFII試點工作,允許符合規定的境外機構投資者使用境外募集的離岸人民幣投資境內證券市場。盡管2014年陸股通的推出導致外資渠道分流,QFII持股出現下滑。但2019年9月,外匯局決定全面取消合格境外投資者投資額度限制,QFII規模進一步提升,截至2023年8月,已有逾790家機構獲批QFII/RQFII資格,較2022年末增加46家。截至2023年一季度,QFII持倉A股重倉股數量約106億股,較年初提升近3.5億股。

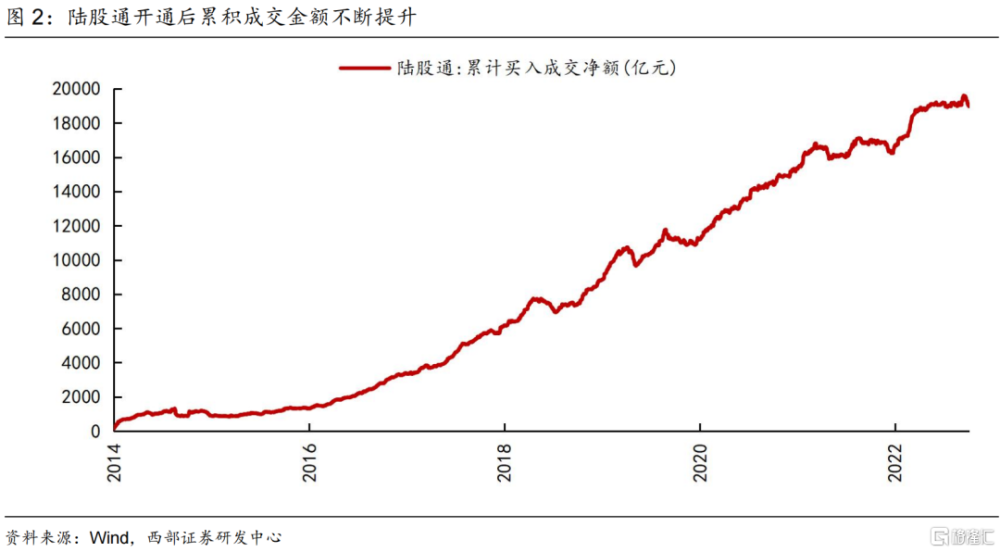

陸股通制度:我國先後於2014年底和2016年底啓動了滬港通和深港通制度,允許境內和香港兩地的投資者通過當地的證券公司直接投資對方交易所股票,是對QFII/RQFII制度的重要補充。2018年5月,滬股通和深股通每日額度從130億提升至520億元,額度上限對交易量的限制基本消失。同時陸股通相比起QFII/RQFII制度具有成本低、交易便捷等優勢,逐步成爲外資進入A股的主要渠道。據央行數據,截至2023Q2,外資持有A股總市值3.33萬億,其中北向資金2.37萬億元,佔比近70%,鑑於陸股通是更具代表性的外資持股方式,同時考慮到數據的可得性與頻率,我們多採用北向資金數據對外資資金配置進行分析。

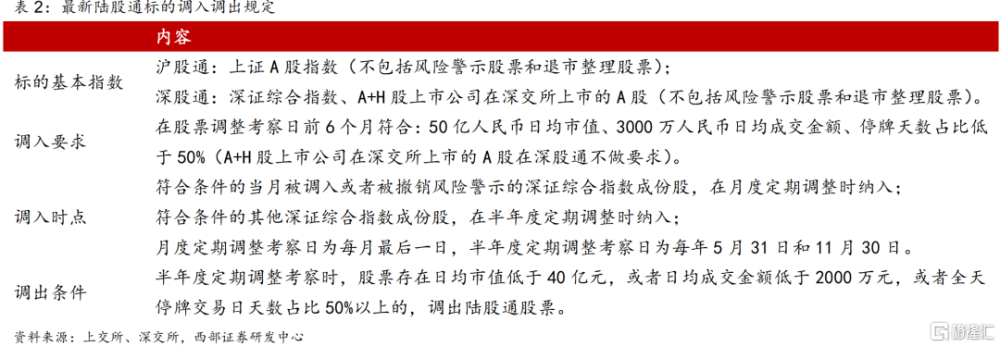

近年陸股通投資標的範圍不斷擴大。陸股通成立初期,其投資標範圍較爲有限,相比之下當時較爲成熟的QFII投資範圍更爲廣泛,但隨着聯互通機制的成熟化,當前深股通和滬股通標的已經覆蓋了A股大多數核心公司,投資範圍上基本與QFII接近。

具體來看,2023年3月3日上交所發布修訂後的《上海證券交易所滬港通業務實施辦法(2023年修訂)》,根據《辦法》滬股通標的由此前的上證180指數成份股+上證380指數成份股擴展至爲上證A股指數,成份股覆蓋將由滬市大、中盤股票進一步拓展至中、小盤股票,並且每個行業可選取的股票不再受數量等限制,成份股數量大幅提高。而同時《深港通業務實施辦法》也將深股通標的擴容至:(1)定期調整截止日前6個月a股日市值不低於60億元人民幣的深證成指、深證中小創指成份股;(2)在深交所上市的H股上市公司的a股,但不包括被深交所風險警示、暫停上市的股票,進入退市盤整期,以外幣交易的股票。

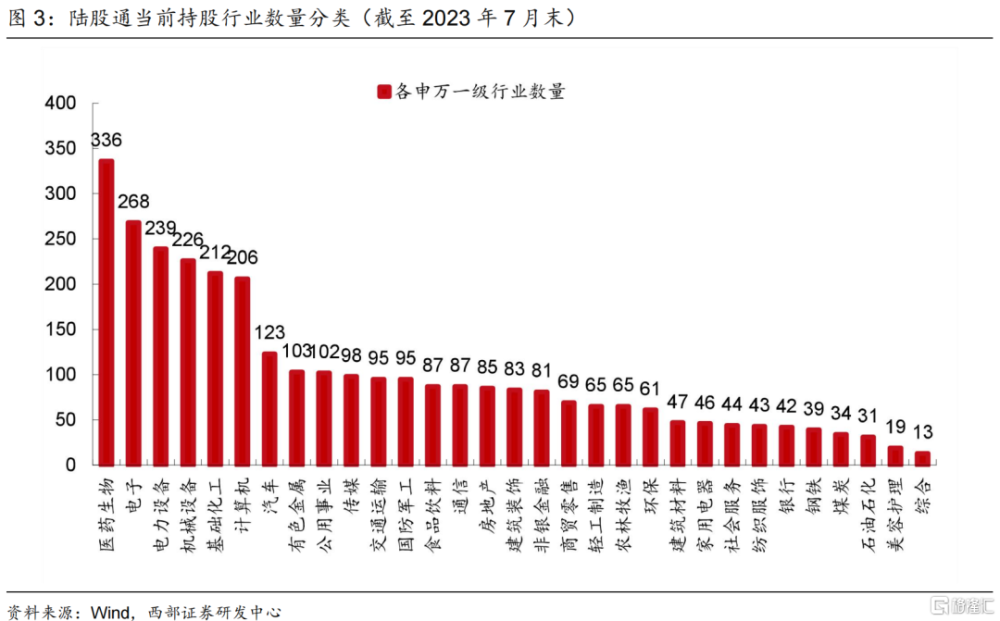

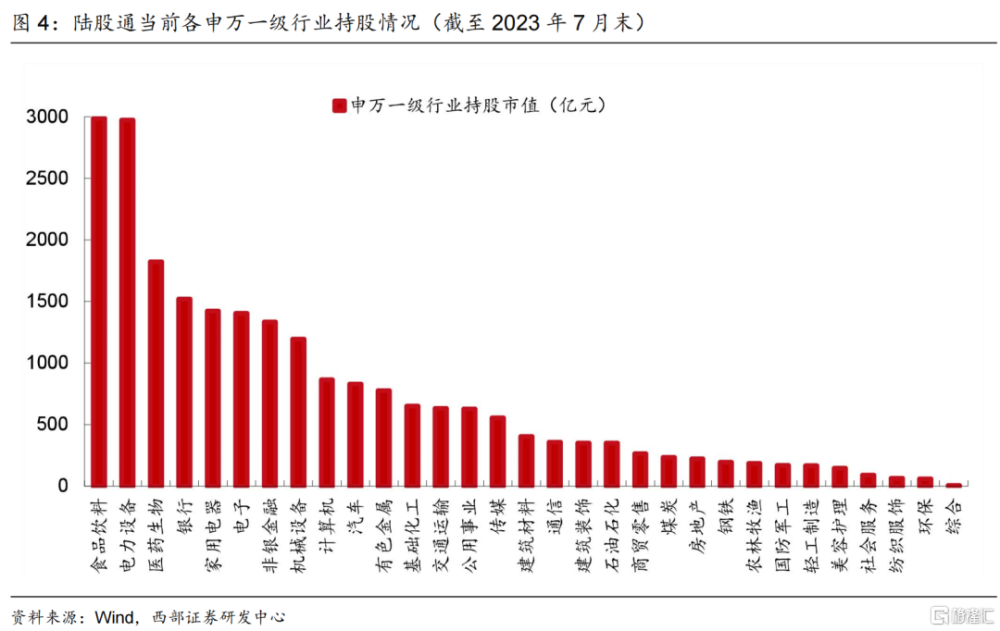

根據Wind口徑,截至2023年7月末,陸股通持股的股票個數達3142支,較去年初提升695支。其中從申萬一級行業分類來看,醫藥生物、電子和電力設備三個行業股票數量最多,分別爲336只、268只和239只。從持股市值口徑來看,陸股通系統持股市值最多的行業爲食品飲料,市值達2986億元;其次爲電力設備,持股市值達2974億元。

02

大類配置:看多中國,外資持續流入中國證券市場

2.1 國內迎來疫情結束後首個國慶假期

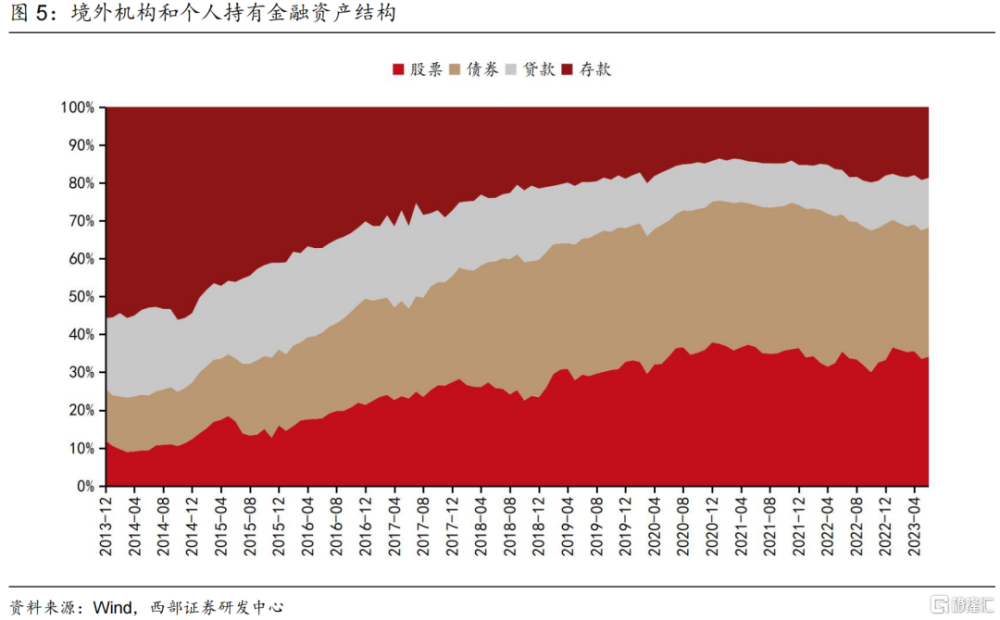

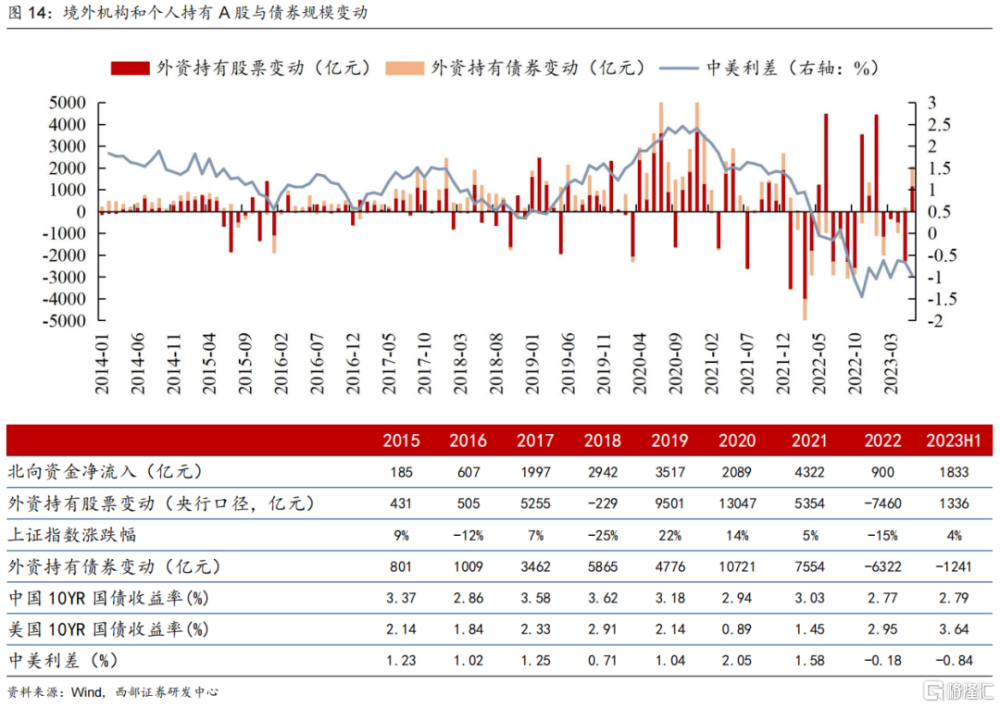

境外資金在華資產以股票和債券爲主。2016年以後,伴隨“匯改”後匯率逐步修復,“債券通”以及“陸股通”渠道开通,外資流入規模顯著擴容。根據央行口徑,境外主體持有境內人民幣資產主要包括股票、債券、存款和貸款等。從趨勢上來看,2014年以來,外資持有金融資產中股票、債券比例最多,取而代之的是存款佔比出現下滑。根據央行數據,截至2023年6月末,外資持有的金融資產中,債券和股票規模最大,分別達33341億元和33296億元,佔金融資產總規模的34.2%和34.1%。

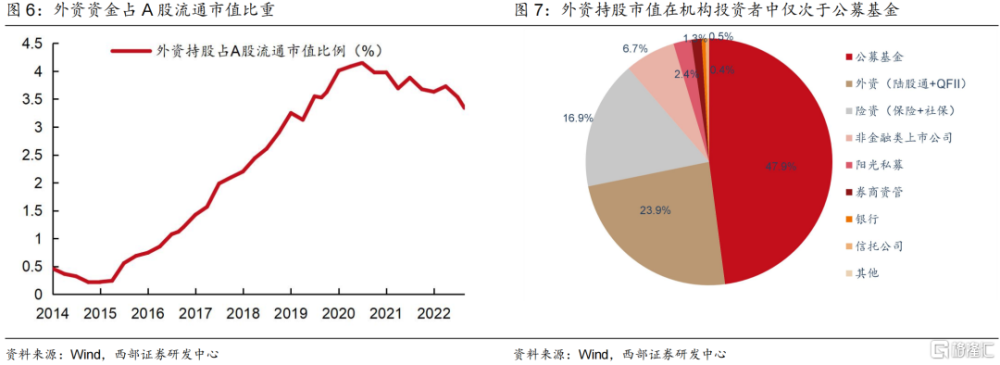

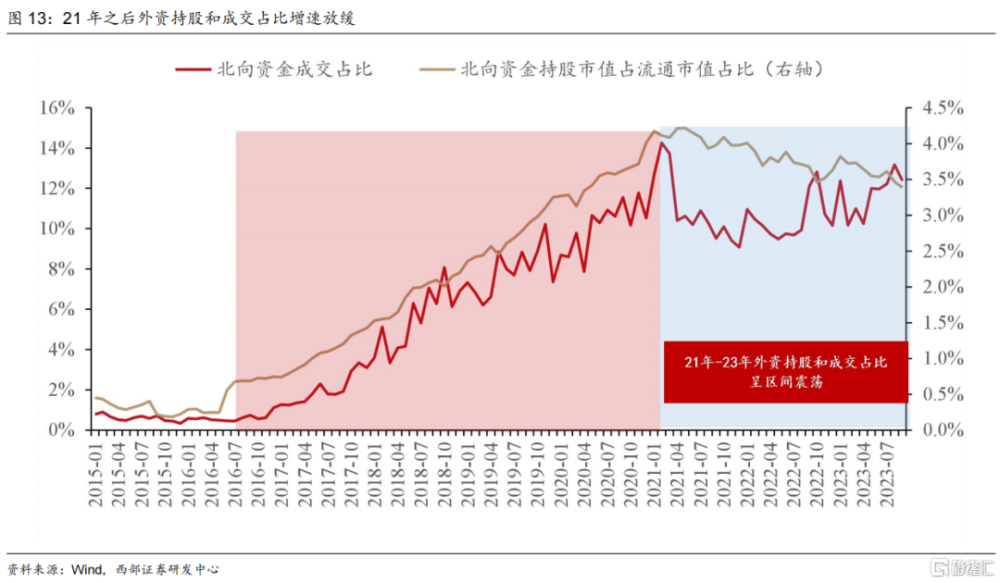

近年外資在中國金融市場中的“話語權”明顯提升。股票方面,自陸股通成立以來,A股外資持股佔流通市值比重开始逐步提升,並於2021年上半年達到4%的高點,截至2023年6月末,A股中北向資金持股市值達到2.3萬億元,佔流通市值比重爲3.3%,體量在機構投資者僅次於公募基金。

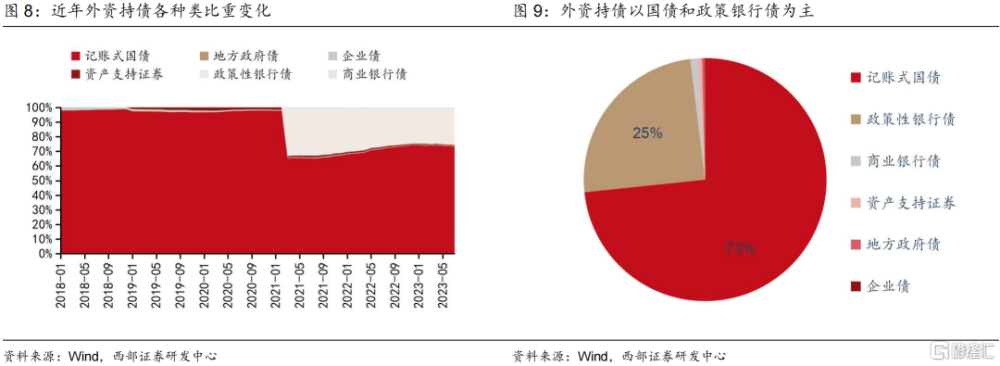

債券方面,我國債券市場對外开放已走過了20年歷程,外資所持債券規模也在不斷提升,根據中央結算公司數據,截至2023年7月末,境外機構持有銀行間市場債券3.24萬億元,約佔銀行間債券市場總托管量的2.5%。共有1102家境外機構主體入市。境外機構在中央結算公司托管債券總量2.89萬億元。分券種來看,境外機構主要持有國債2.10萬億元,佔比72.81%;持有政策性銀行債7079億元,佔比24.50%。其余債券種類如企業債和地方政府債則比例較小。分渠道來看,“全球通”渠道托管量爲2.31萬億元,“債券通”渠道托管量爲5799億元,“全球通”渠道佔比爲79.93%。

03

行業配置:外資的審美偏好與影響力

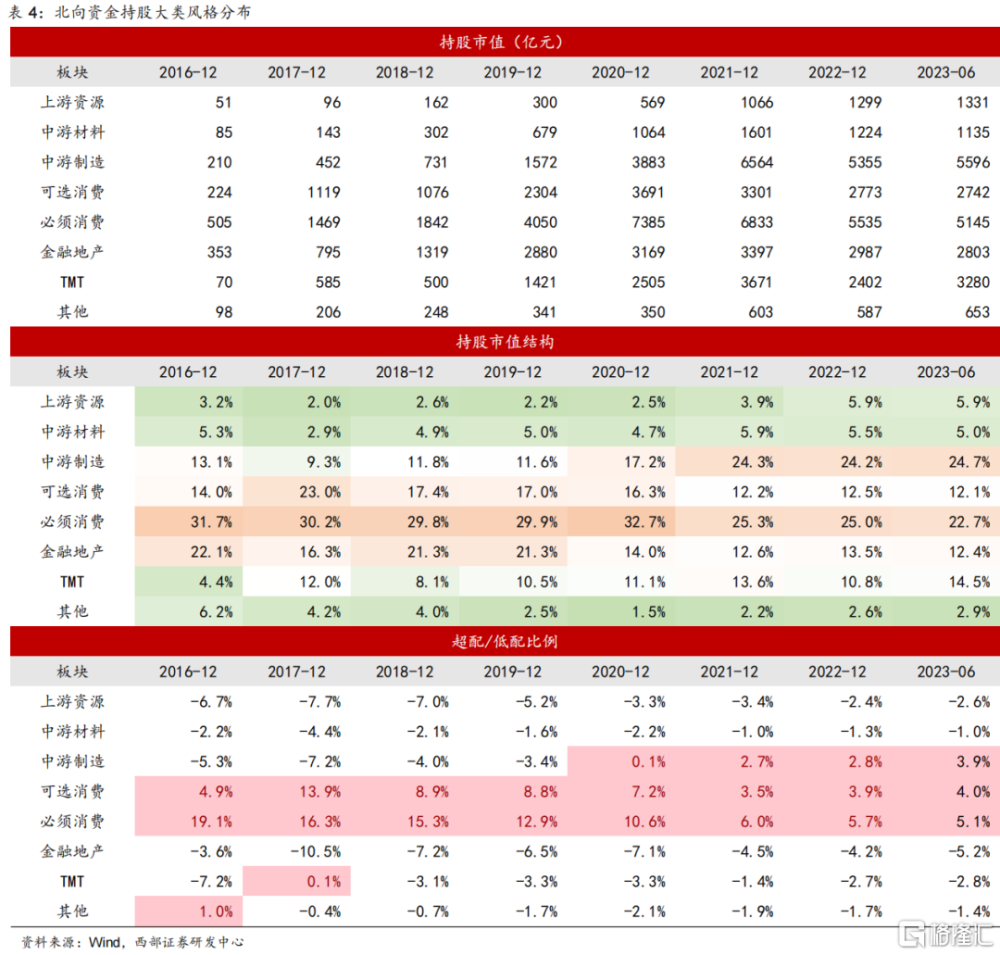

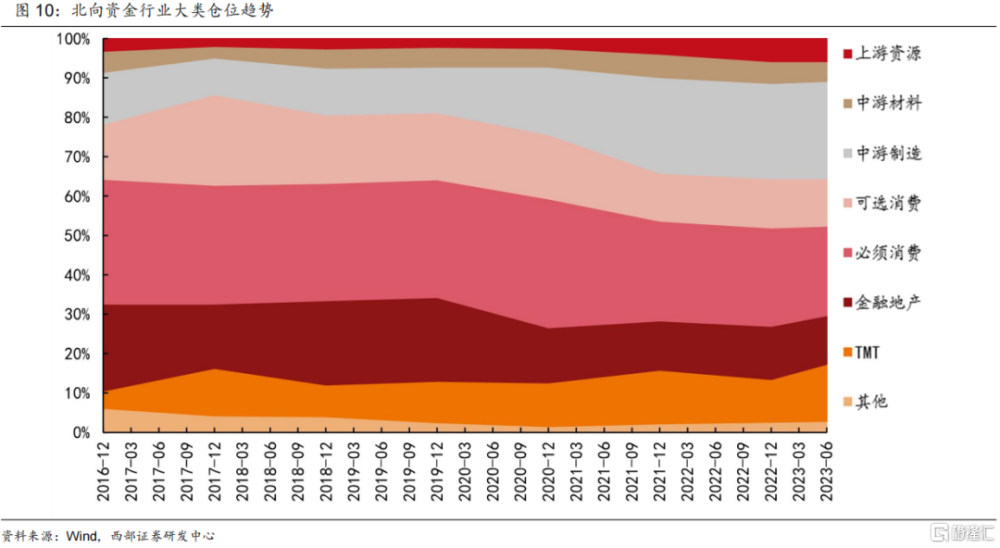

風格層面,當前外資偏好中遊制造與消費板塊,近年對中遊制造顯著增配。我們統計了陸股通資金的持股倉位並按行業與風格進行劃分,可以看出當前外資仍主要持倉中遊制造與消費板塊:

1.倉位:北向資金主要持倉必選消費和中遊制造。截至2023年6月末,北向資金配置中遊制造與必須消費比重分別達到24.7%與22.7%,相比之下對中遊材料與上遊資源板塊配置比重均在5%左右。

2.超/低配情況:北向資金主要超配必選消費、可選消費和中遊制造。相比起A股流通市值結構,截至2023年6月末,外資顯著超配必需消費(+5.1%)、可選消費(+4.0%)與中遊制造(+3.9%)板塊,低配金融地產等板塊。

3. 趨勢變化:金融地產和必選消費倉位下滑,中遊制造和TMT倉位提升。陸股通开通以來,外資的配置趨勢偏好從最开始的偏好金融地產和必選消費板塊逐步轉向到中遊制造和TMT板塊。金融地產和必選消費的持股倉位分別從2016年末的22.1%和31.7%下滑至2023年6月末的12.4%和22.7%,而中遊制造和TMT的持股倉位則從16年初的13.1%和4.4%上升至23年6月末的24.7%和14.5%。其余板塊如上遊資源、中遊材料和可選消費倉位的變化幅度則較小。

細分行業層面,外資對食品飲料、家電等消費板塊保持長期超配。根據申萬一級行業口徑,截至2023年6月末,外資主要持倉集中在電力設備、食品飲料和醫藥生物行業。佔比分別達到14.1%、13,1%和8.5%。超配角度來看,對比A股流通市值結構,外資長期超配食品飲料、家用電器和醫藥生物等消費行業,且自2020年起對電力設備與機械設備等科技成長行業也开始超配,但長期低配銀行、石油石化和國防軍工等周期行業。截至2023年6月末,外資超配比例最多的三個行業分別爲電力設備(+7.0%)、食品飲料(+5.1%)和家用電器(4.6%)。

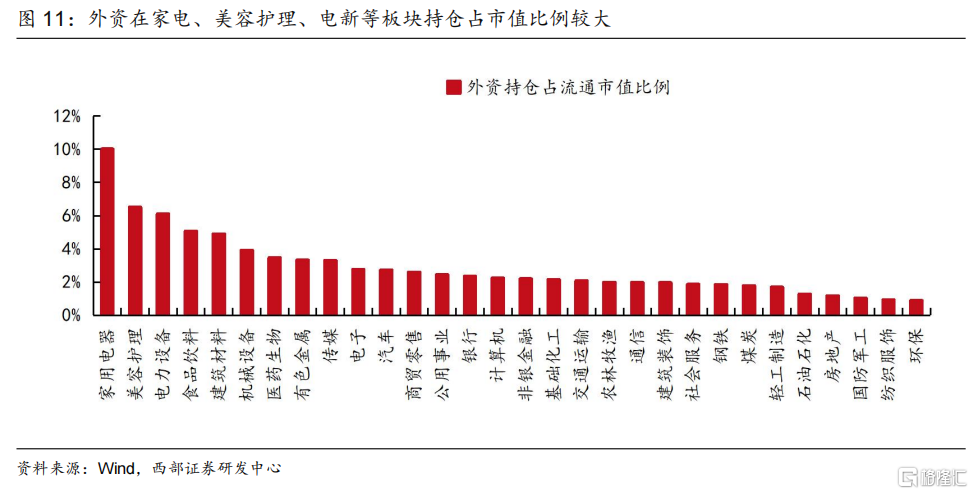

外資在家用電器、美容護理、電力設備等行業持倉佔比更高。從外資持倉佔流通市值的比重來看,北向資金在家用電器行業持倉佔行業流通市值比重超過了10%,在美容護理、電力設備、食品飲料三個行業持倉佔行業流通市值比重超過了5%,表明外資在這些行業中對市場資金變化有更深的影響力。

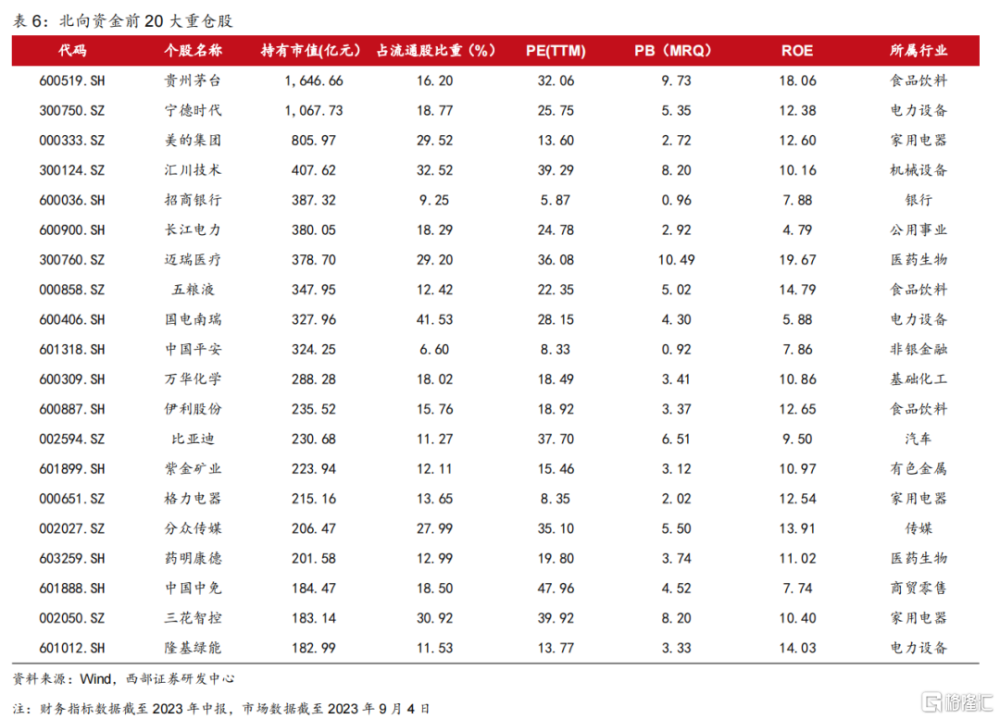

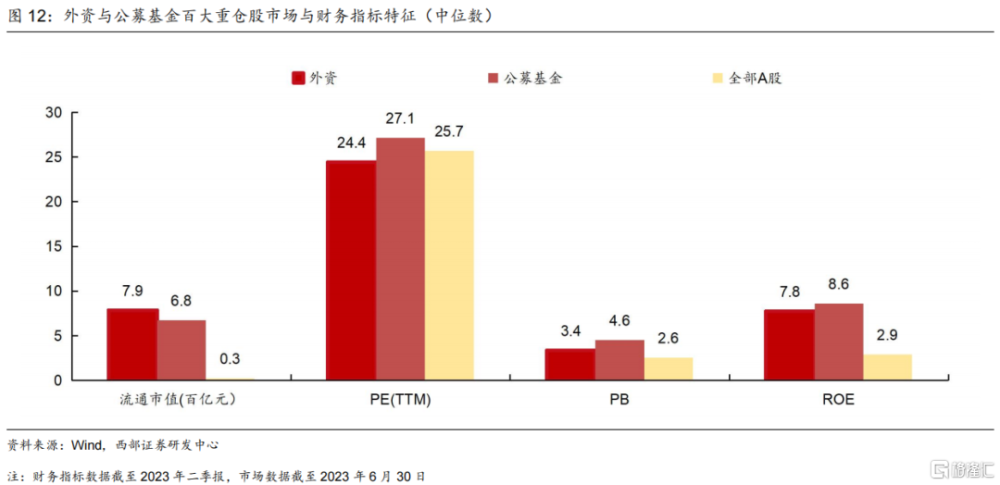

從重倉股角度來看,北向資金偏好大市值、估值和盈利回報較高的股票。截至2023年6月末,前百大外資重倉股(按持股市值排名)與基金2022年年報前百大重倉股重合率達到55%。通過對比外資和公募前百大重倉股和A股整體的市值、估值指標等數據,我們發現外資和公募基金皆青睞大市值龍頭股,且ROE回報率更高的標的。

外資企業更偏重價值投資。與國內公募基金前百大重倉股相比,我們發現外資更偏重價值投資——體現在外資重倉股市值更大、PB、PE估值相對偏低,同時在ROE回報率上略低於公募基金重倉股。

外資偏好中長期投資,重倉股變化頻率較低。通過對比2016年至今陸股通前十重倉股的變化情況,我們發現前十重倉股變化幅度較小,截至2023年9月,外資10大重倉股中僅有3支在2022年之後進入前十,其余股票長期持倉均維持高位,外資偏好中長期投資的特點凸顯。從行業分類來看,前10大權重股中以消費和金融行業龍頭股藍籌股居多。

04

市場對於北向資金有哪些疑問?

4.1 北向資金淨流入進程已經結束了嗎?

自14年陸股通开通以來,外資持續流入中國市場,成爲了市場最爲重要的增量資金之一。但從2021年开始,北向資金無論是持股市值佔比還是成交額佔比增速都出現放緩甚至停滯。截至2023年9月,外資成交佔比和持股佔比分別爲12.4%和3.4%,均小幅低於21年初的12.7%和4.2%。因此市場不禁疑問,國內市場的外資大幅配置進程是否已經結束?

首先對於結論,長期來看,我們認爲國內市場的外資淨流入進程仍未結束。當前中國的外資持股佔比遠低於周圍東亞國家和地區的平均水平。以韓國爲例,根據韓國金融監督院數據,截至2023年5月底,外國投資者持有韓國股票總量達693.3萬億韓元,佔韓國股市總市值的27.1%,遠高於國內同期的2.68%。水往低處流邏輯並不會改變,未來國內市場外資增配A股仍有巨大空間。

21年後外資流入放緩主要與外部環境有關。與國內資金相比,北向資金作爲海外資金會受到國債利差、人民幣匯率以及海外事件的影響。根據利率平價理論,中美利差收窄或人民幣匯率承壓往往會影響外資在國內市場的投資收益,進而導致外資流出。而從實際情況來看,復盤過去10年外資持有資產變動與中美利差的走勢,我們也發現在中美利差走擴的階段外資傾向於增持中國資產,而當前中美信用周期錯位時外資流入出現放緩。

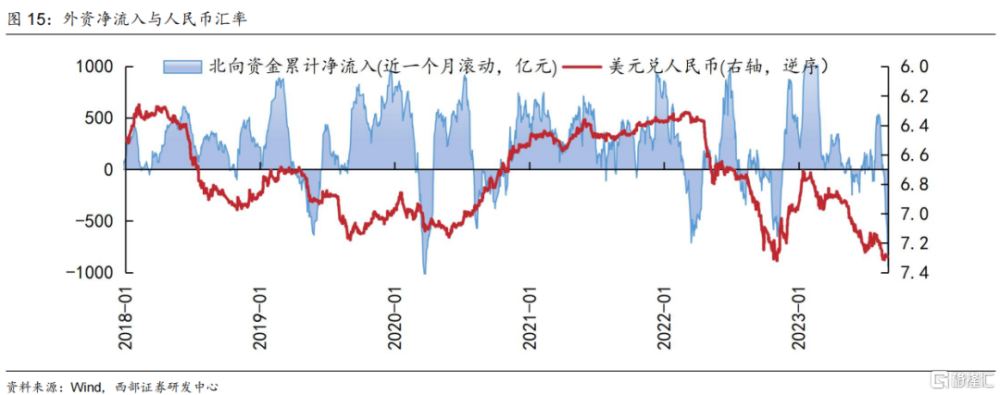

從人民幣匯率走勢與北向資金變動來看,在短期內人民幣升貶值趨勢與北向資金淨流入保持一致,歷史上外資的大幅流入和流出常伴隨着人民幣升值和貶值壓力的釋放。通過復盤過去前十大北向資金淨流入和淨流出月份人民幣匯率的變化情況,我們發現在10大北向資金淨流入月份中有9個月份人民幣匯率保持升值,而在10大北向資金淨流出月份同樣有9個月份人民幣匯率出現貶值,表明在人民幣匯率升值期間,北上資金有較強的淨买入的特點。而在人民幣匯率貶值期間,北上資金往往會傾向流出。

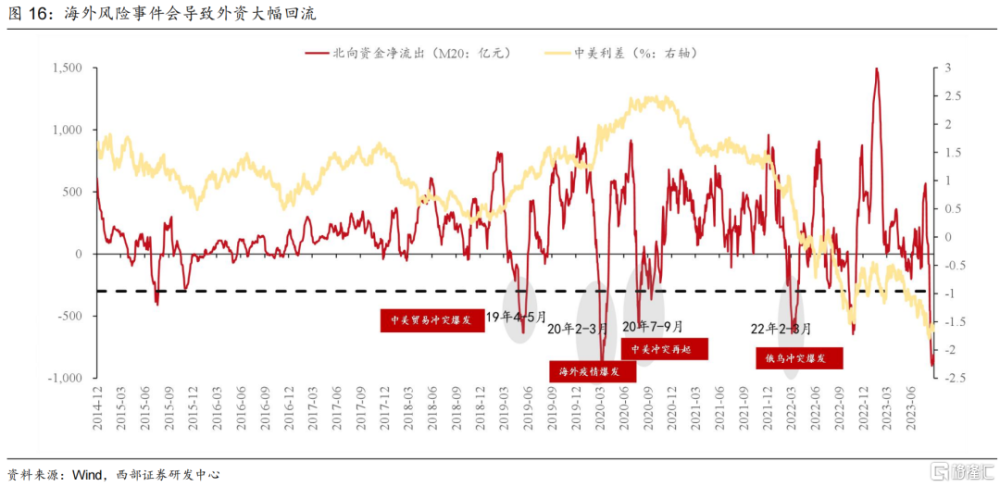

此外,當海外出現風險事件導致外資風險偏好下行時,外資也會傾向撤除海外資本市場而回流本土市場。例如2019年4-5月的中美貿易衝突、2020年2-3月新冠疫情在海外爆發、2022年3月俄烏衝突爆發都導致海外資金出現大幅回流。

而考慮到當前環境,受美聯儲大幅加息影響,10年期美債收益率屢創新高,中美利差持續收窄甚至出現倒掛,人民幣匯率也持續承壓,此外俄烏衝突、中美關系緊張等海外風險事件也導致外資風險偏好降低。各種客觀因素導致海外資金流入意愿不強,這也是導致21年以來外資持股佔比放緩的主要原因之一。

展望未來,上述風險有望邊際趨弱。一方面,美聯儲加息進程已經接近尾聲,中美利差難以進一步倒掛,人民幣匯率貶值壓力也有望降低。另一方面,9月22日,中美雙方商定,成立經濟領域工作組,包括“經濟工作組”和“金融工作組”。兩個工作組將定期、不定期舉行會議,就經濟、金融領域相關問題加強溝通和交流,中美關系趨緩。各種利空因素正在邊際趨弱。我們認爲,隨着阻礙外資流入因素逐步消除,考慮到當前海外增配A股空間巨大,未來外資有望進一步流入。

4.2 外資現在還是“聰明錢”嗎?

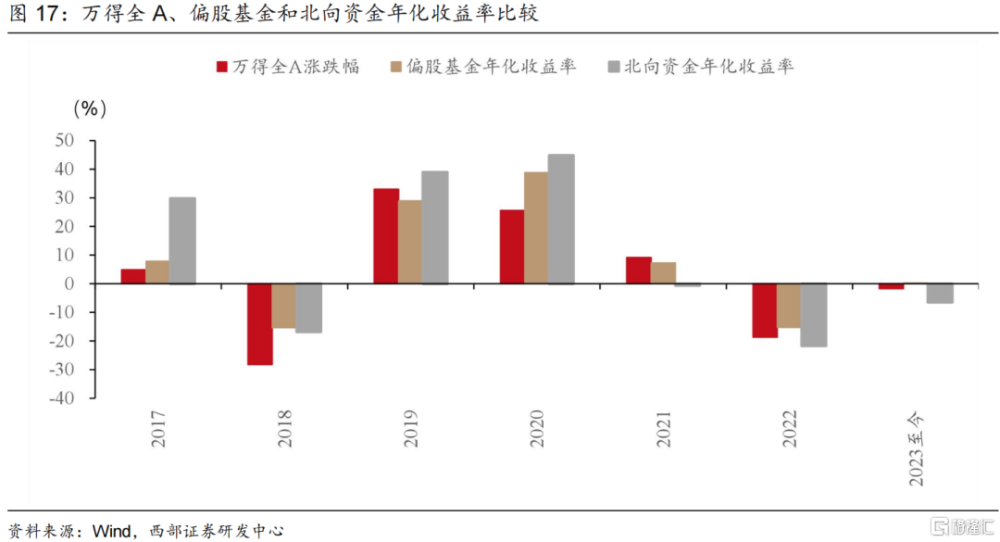

在陸股通开通之後,外資憑借多次准確布局,實現低买高賣,被投資者稱爲“聰明錢”,北向資金也被市場視爲股市重要風向標。但近年來外資收益率較市場整體優勢逐步消失。根據我們測算,2017-2020年,北向資金表現往往較市場甚至公募偏股基金表現更優。但從2021年以來,外資表現與內資出現分化,收益持續低於市場平均表現。截至2023年9月25日,北向資金2023年整體收益率僅爲-6.53%,低於公募偏股基金的0.27%,也低於萬得全A的-1.75%。外資是否還是“聰明錢”?成爲市場較爲關注的話題。

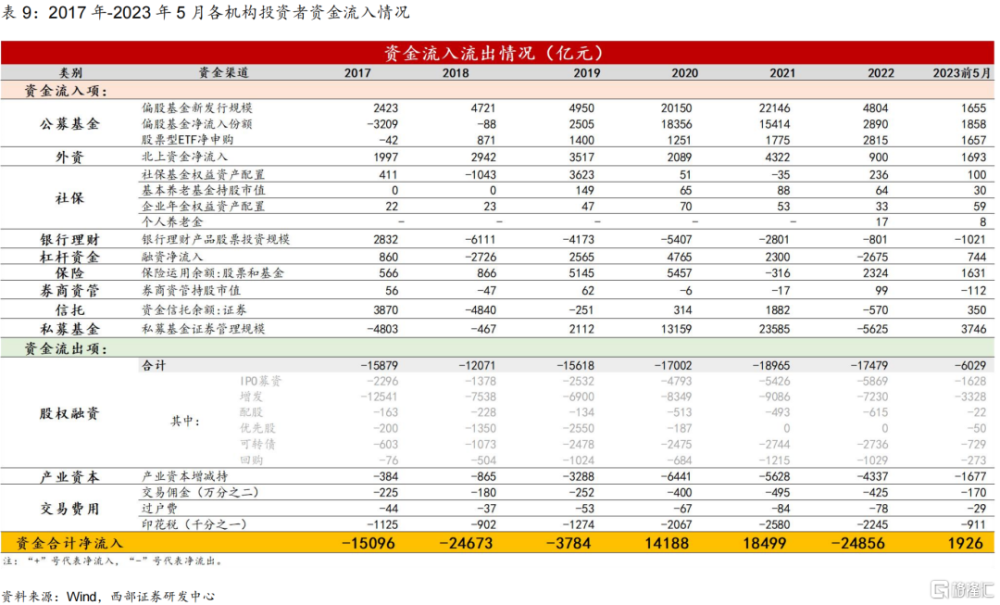

過去外資是A股市場的主導增量資金。首先,從歷史數據來看,在2017年-2019年公募基金、銀行理財等機構資金持續外流的背景下,北向資金持續淨流入市場,成爲當時市場的主導增量資金。而增量資金可以決定市場風格,隨着外資持續流入,外資在消費藍籌等佔比較高領域的定價權也持續提升,因此那幾年“跟着外資买茅台”所獲得的超額收益極爲顯著。

近年,外資市場主導權下滑。從2020年开始,國內公募基金和私募先後开始大幅淨流入A股市場,代替外資成爲了市場的主導增量資金,市場風格开始向科技成長轉變。而2022年-23年市場流入由增量博弈轉爲存量博弈,公募和北向資金流入同時放緩,市場風格快速輪動,在這一背景下,外資獲取超額收益能力減弱。

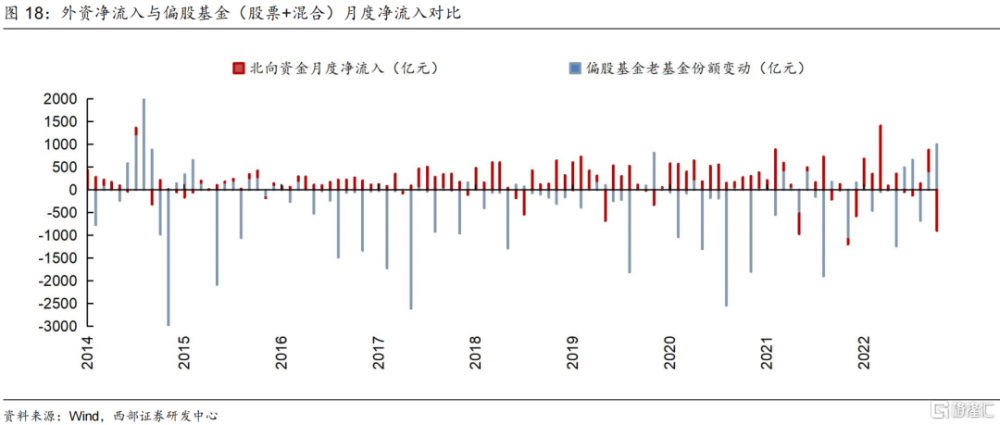

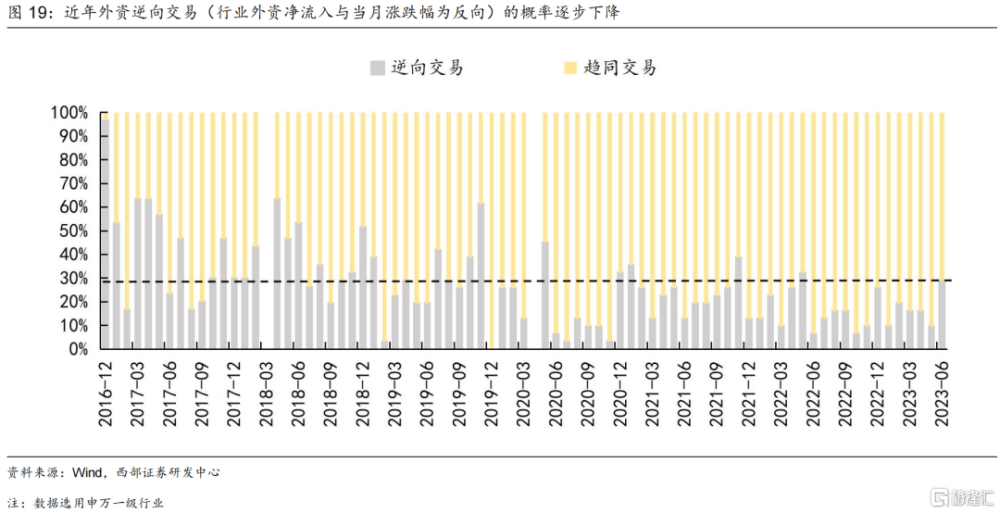

外資市場操作逐步“內資化”。另一方面,外資被稱爲“聰明錢”的背後也在於外資較爲擅長進行逆向操作/左側布局,而公募基金的份額變化更與過去一段時間的市場表現相關度更高。以月度數據來看,外資與公募基金資金曾有過數次行爲上的背離:比如在2016年3月,2017年5-6、9月,2019年1-3、6、11-12月,2020年4-6月,2020年12月,2021年12月,2022年6月以及2023年1月和3月,出現過公募基金大幅流出,但外資顯著流入的情形;在2015年1、11月,2020年3、9月和2023年的8月均出現過公募基金明顯流入,但外資顯著流出的情形。

而近年外資逆向交易的頻率开始出現下滑,2017年-2020年區間,外資流入和市場表現的平均趨同度僅爲61.6%,而2020年-2023年6月,這一數值大幅提升至79.3%。我們認爲,外資與內資市場操作逐步趨同也是導致外資難以獲得超額收益的一大原因。

4.3 北向資金可以完全代表外資嗎?

在日常討論中,我們經常將北向資金簡稱爲“外資”,但北向資金能否完全代表外資?我們認爲需要從兩個角度來分析:

外資包括北向資金、QFII和RQFII以及外資私募等多個渠道。外資除了可以通過陸股通流入A股市場,同樣也可以通過QFII和RQFII等渠道進入國內資本市場。因爲北向資金數據可以日頻披露,QFII/RQFII往往是季頻披露,且只披露重倉股數據,具體規模需要估算。因此部分投資者爲實現高頻追蹤外資行爲將陸股通等同於外資。

隨着我國資本市場的制度逐步完善,對外开放程度不斷提高。近年來外資申請和獲批QFII和RQFII資格的速度持續加快。2020年到2022年,每年平均有87家機構獲批QFII和RQFII資格。而在2023年上半年,有40家機構獲得了批准。相比之下,2010年到2020年的十年間,每年平均獲批的機構數量僅爲42家。近3年平均獲批機構數量較前10年平均提升近一倍。

根據持股佔比來看,據央行數據,截至2023Q2,外資持有A股總市值3.33萬億,其中北向資金2.37萬億元,據此估算出外資通過QFII和RQFII渠道持有股票市值約0.96萬億元,佔比達29%,比重不容小覷。從這一層面來看,陸股通的數據並不能完全代表外資行爲。

其次北向資金背後是否都是海外投資者?根據北向資金的定義,北向資金是指從香港股市中通過滬股通的方式流入大陸市場的資金。從渠道來定義而不是從投資者性質來定義,導致過去有部分投資者在香港开通證券账戶,實現國內資金轉出成爲北向資金流入。而這一部分資金也被稱作爲假外資。

假外資規模較小,且將斷流。根據中國證監會2022年發布的數據,境外內地投資者經香港參與的滬深股通北向交易,金額在整體北向交易中的佔比保持約1%,投資者數量(包括個人和機構)約有170萬名,但大部分無實際交易,近三年有北向交易的內地投資者約有3.9萬名,假外資整體規模較爲有限。此外根據修訂的《內地與香港股票市場交易互聯互通機制若幹規定》,今年7月24日起,內地投資者將不能通過滬深股通北向交易买入A股,假外資只能出不能進,因此未來假外資對於北向資金的擾動作用將逐步消除。

4.4 在哪些行業外資更具有話語權?

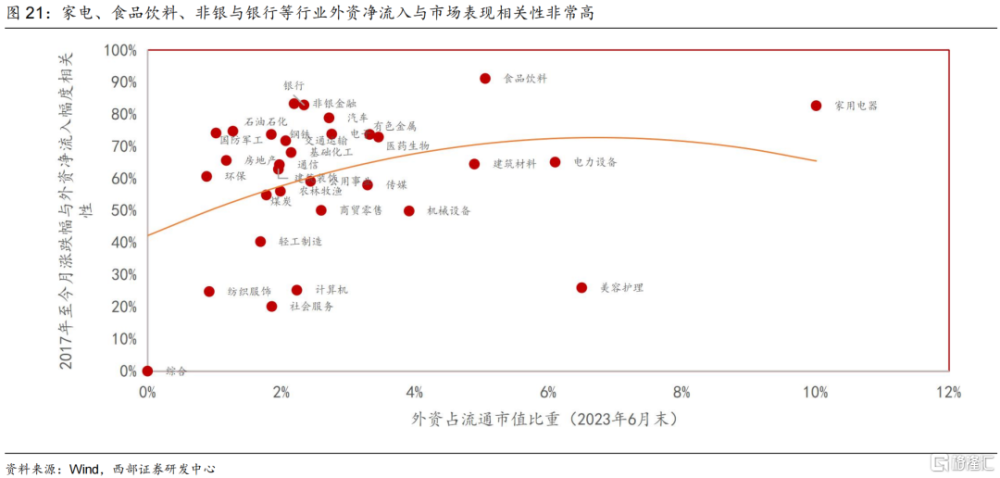

通過測算,2017年至今上證指數月漲跌幅與外資增減持幅度的相關性達到了0.77。其中從行業層面來看相關度較高的主要有食品飲料、家用電器、銀行、非銀金融、汽車等行業,我們認爲這些行業大致可以分爲以下幾類:

1.外資重倉行業。外資持股市值較高的行業如食品飲料(相關系數0.91)、家用電器(相關系數0.83)、銀行(相關系數0.83)、非銀金融(相關系數0.83)等領域行業外資往往更具備話語權。這一點較爲容易理解,因爲在這些行業中外資資金佔比也往往較大,具有更高的股票定價能力。

2.周期性行業。除重倉股行業外,周期性行業如石油石化(相關系數0.75)、有色金屬(相關性0.74)和汽車(相關性0.79)等行業漲跌幅與外資流入也具有較大相關性。但我們認爲這並不是因爲外資在這些領域具有話語權,而是周期性行業往往受海內外宏觀經濟影響更大。在經濟上行時表現較好,而在經濟下行出現回調。外資作爲海外資金,同樣對於海內外宏觀經濟形勢較爲敏感,在全球經濟向好帶動外資風險偏好擡升後,外資往往會加大對於新興市場的資本投資,因此外資流入往往與周期行業表現較好時點趨同。

風險提示

監管政策變動風險,股市波動導致資產配置變動的風險。

注:本文來自西部證券於2023 年 10 月04日證券研究報告《北向資金的特徵和幾點疑問》;報告分析師:易斌、張澤恩

標題:北向資金可以完全代表外資嗎?

地址:https://www.iknowplus.com/post/38678.html