任務還未完成,經濟仍需向好

核心觀點

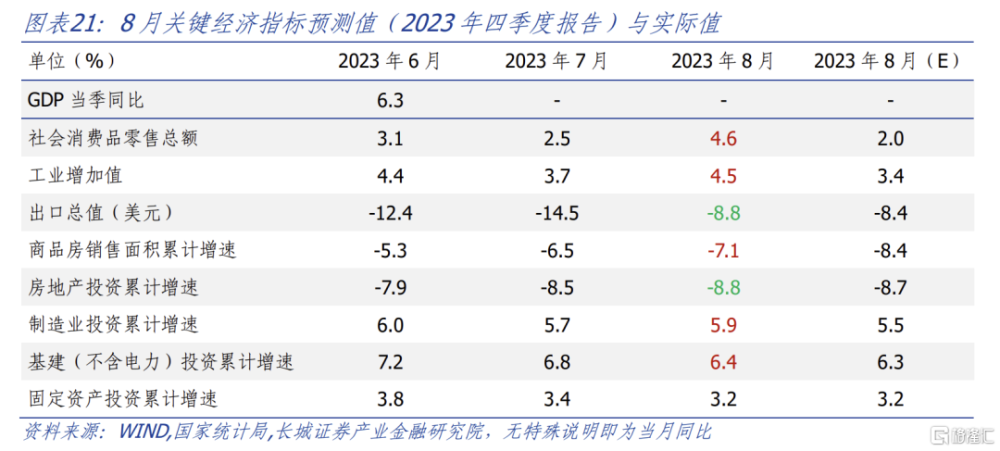

結論:8月份降息,社零消費、工業生產增速均明顯回升,政府債發行提速之下,制造業、基建投資重新發力,經濟數據出現一定改善。不過統計局指出“外部不穩定不確定因素依然較多,國內需求仍顯不足,經濟恢復向好基礎仍需鞏固”。8、9月降息/降准後,我們認爲四季度貨幣、財政政策發力仍不可缺位。

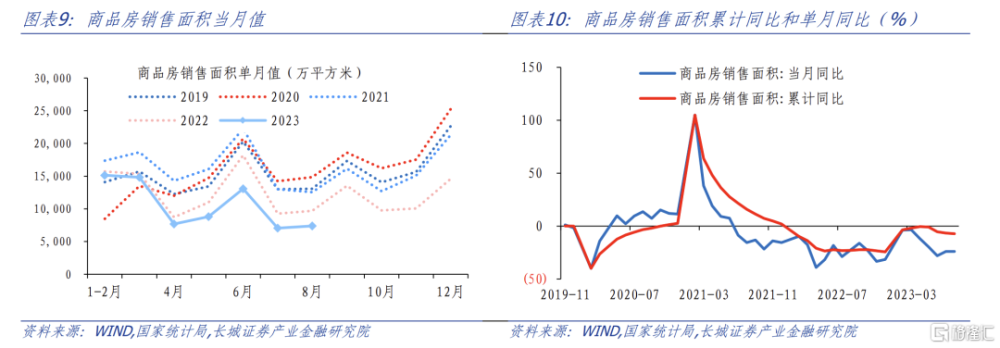

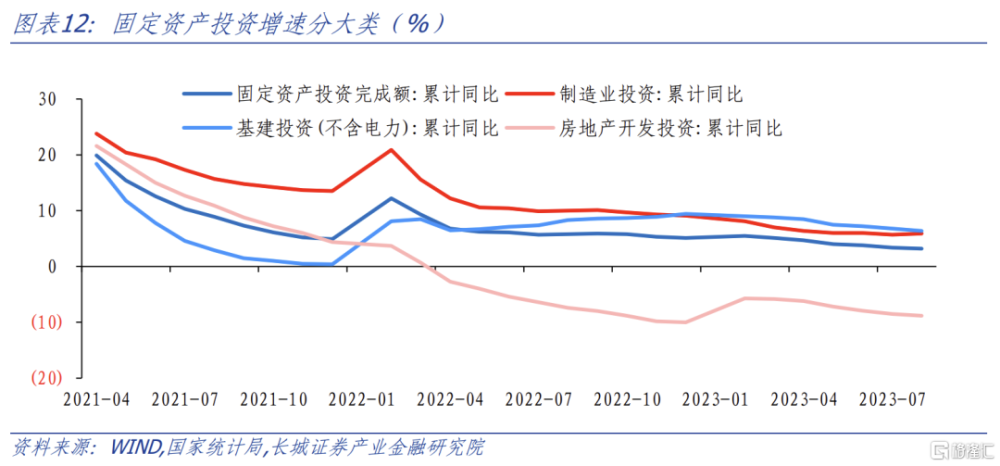

數據:8月份社會消費品零售總額同比爲4.6%,前值2.5%;工業增加值增速爲4.5%,前值3.7%。1-7月固定資產投資完成額累計同比3.2%,前值3.4%;其中制造業投資累計增速爲5.9%,前值5.7%;基礎建設投資(不含電熱氣水)累計增速爲6.4%,前值6.8%。1-7月商品房銷售面積累計同比-7.1%,前值-6.5%;房地產开發投資累計增速爲-8.8%,前值-8.5%。

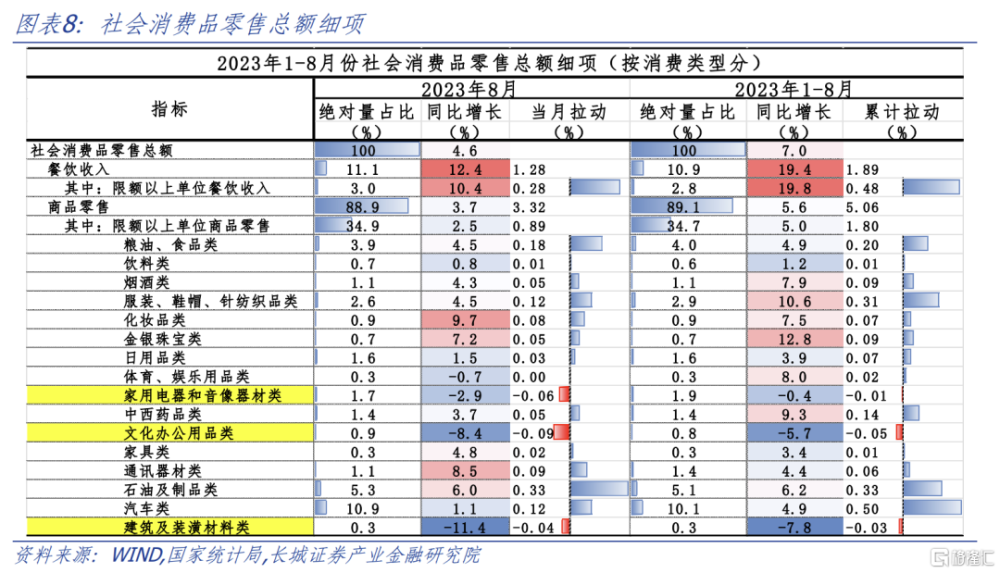

要點:8月消費同比增速超市場預期回升,環比也高於季節性。實際上7月、8月社零的波動較爲劇烈,7月環比-8%,低於2018-2022平均的-4.2%,那么8月單月的環比超季節性回升可能還有一定偶然性,消費能否持續穩定回升還有待觀察。分結構看,汽車銷售韌性較強,新能源汽車的帶動功不可沒;其余消費亮點在餐飲、化妝品、金銀珠寶和通訊器材,而家電、文化辦公、建築裝潢材料等耐用品均仍在負增。

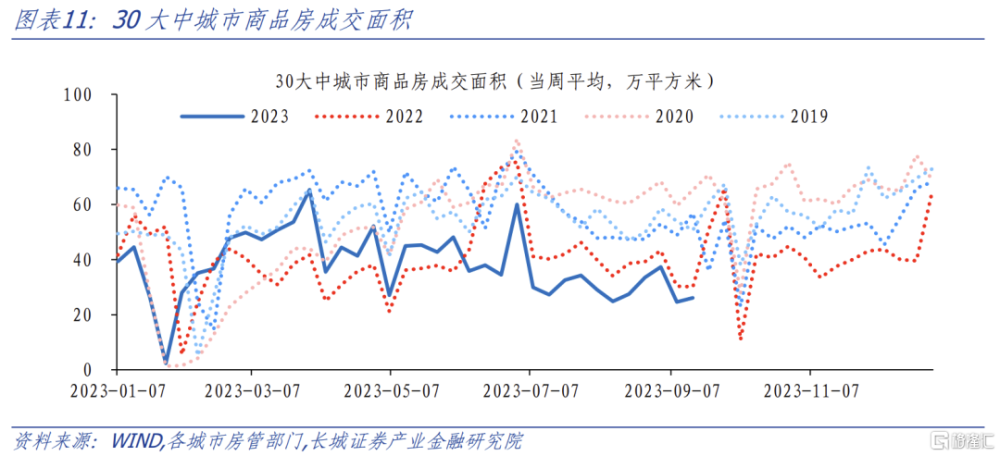

8月地產成交降幅擴大,9月高頻數據顯示30城銷售面積同比暫未轉正,8月末出台的一系列地產政策效果顯現還需一定時間。在收入預期、就業預期偏弱的環境下,居民主動投資、加槓杆意愿可能不強。從這個角度看,我們認爲商品房市場可能需更多利好政策推出,包括高能級城市部分區域放松限購、以及降息以進一步下調房貸利率。

1-8月份固定資產投資增速放緩的趨勢沒有改變。主要是房地產投資降幅持續擴大的拖累,而政府債發行提速之下,制造業和基建投資極具韌性,支撐整體投資。8月工業生產也高於市場預期,部分行業如汽車、電氣、化學原料、黑色有色等擴大生產,搶先補庫。

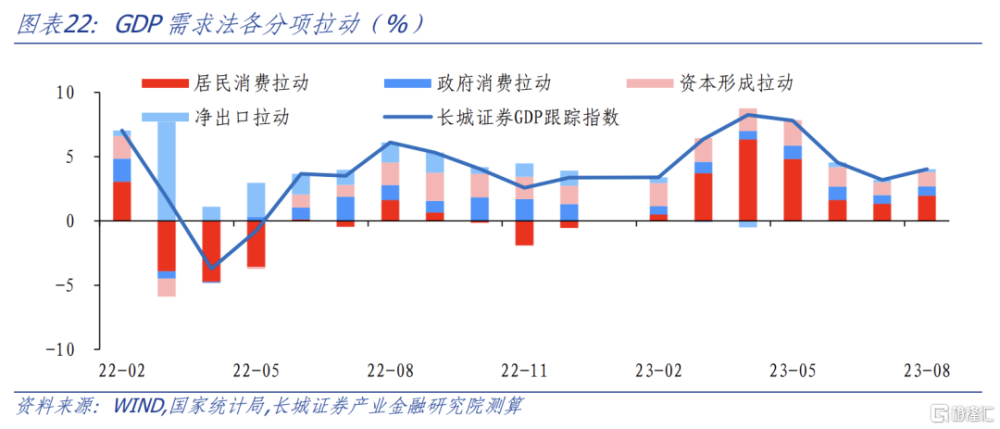

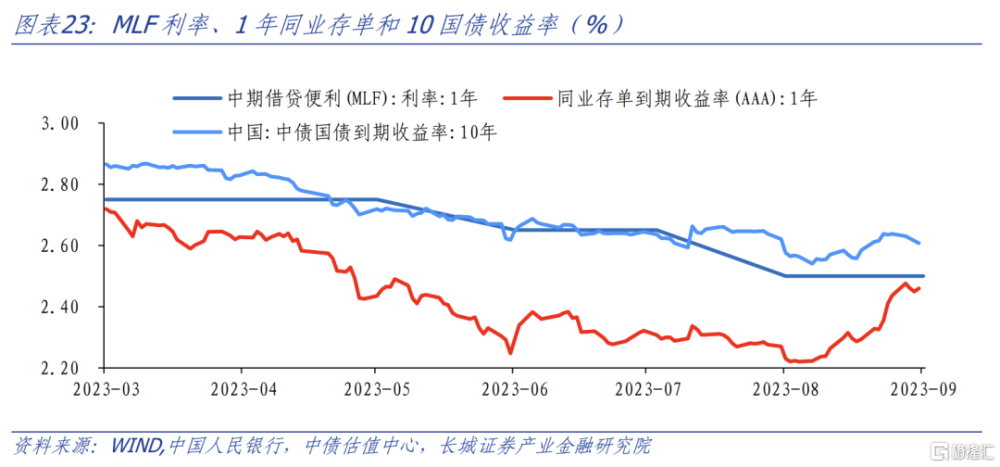

二季度以來經濟修復波折重現,債市長端利率下行,貨幣政策“隨行就市”發力頻繁,6月、8月、9月降息降准不斷,貨幣政策“逆周期調節”的力度和決心可見一斑。我們根據統計局公布的經濟數據大致測算,8月份單月GDP同比約4.0%,較7月份漲幅有所擡升。但距離完成全年GDP目標可能還有一定距離。我們認爲四季度貨幣、財政協同發力仍不可缺位:一則貨幣政策可能至少還有10BP的降息空間,二則一线城市可能進一步放松地產政策地產銷售回穩,三則財政政策也可能擴大赤字、盤活債務結存限額。

1

社零消費增速高於預期

持續性有待觀察

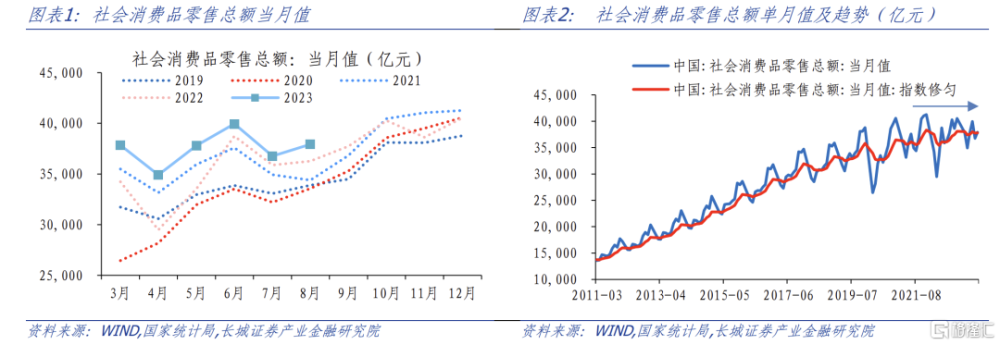

8月份社會消費品零售總額爲37933億元,環比上漲3.2%,高於2018-2022平均的1.8%;同比漲幅比7月擴大2.1個百分點至4.6%。實際上7月、8月社零的波動較爲劇烈,7月環比-8%,低於2018-2022平均的-4.2%,那么8月單月的環比超季節性回升可能還有一定偶然性。從總量趨勢看,2022年至今社零單月值增長明顯放緩的趨勢暫未改變,私人部門消費需求依然有待進一步釋放。

從消費結構上看,8月社零強於預期,主要是汽車銷售明顯強於我們預期。汽車銷售韌性較強,新能源汽車的帶動功不可沒;亮點在餐飲、化妝品、金銀珠寶和通訊器材,而家電、文化辦公、建築裝潢材料等耐用品均仍在負增。分細項來看:

1.1 汽車銷售韌性強,高基數下仍同比正增

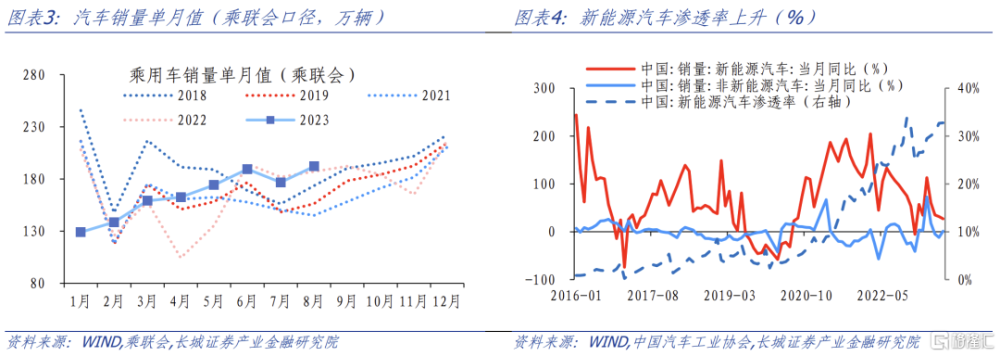

8月份,汽車類銷售額爲4112億元,在去年高基數之下同比仍然增長1.1%(去年8月同比15.9%),拉動社零同比增長約0.1個百分點。今年前8月,汽車銷售額累計同比上漲4.9%。與銷售額表現一致的,汽車銷售量在去年同期高基數影響下仍然同比上漲2.5%,銷量不弱。乘聯會指出8月促消費政策提振作用較強,廠商車展促銷力度較強,多類新品和低價新款推出,消費需求有所釋放,乘用車零售192萬輛,達到歷史同期最高的水平。

新能源汽車對整體汽車的拉動作用較強,今年6月-12月的新能源汽車下鄉活動一定程度繼續提振了這部分市場銷售。汽車工業協會數據顯示8月份汽車銷量同比上漲8.3%,其中新能源汽車銷量同比上漲27%,滲透率進一步上升至33%;而剔除新能源汽車之後的傳統汽車銷量同比僅增長1.1%。

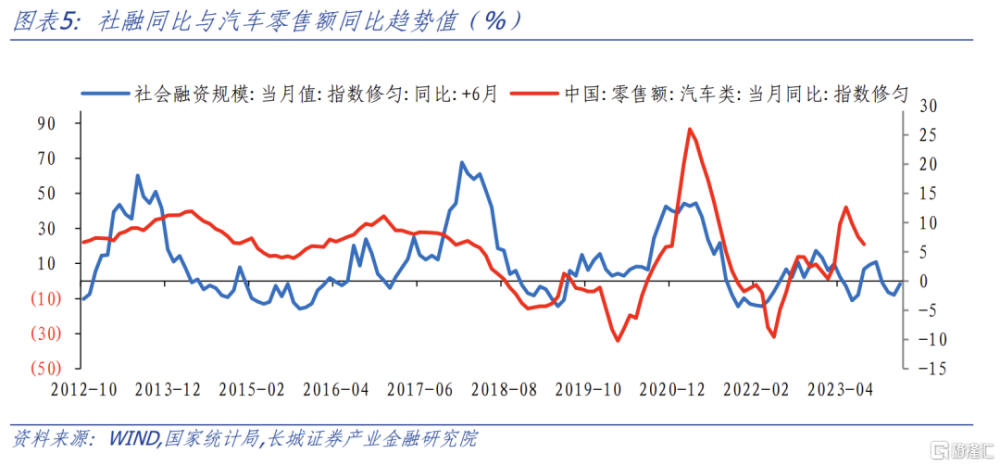

往後看,9月份乃至四季度高基數因素逐步消退,疊加廠商降價去庫,整體汽車銷售額同比可能仍然維持同比正增長。乘聯會數據顯示,9月1-10日,乘用車市場零售43.9萬輛,同比去年同期增長14%,較上月同期增長0%。從歷史數據看,社融規模增速對汽車零售額增速有一定領先指導作用,今年以來社融增速偏低運行,或預示汽車零售額增速沒有太大的上行動力。我們認爲,全年的汽車零售額同比難以回到2017年5%以上的水平。從這個角度看,汽車零售對社零的帶動也可能不具有持續性。

1.2 耐用品依然偏弱,餐飲收入支撐作用略有減緩

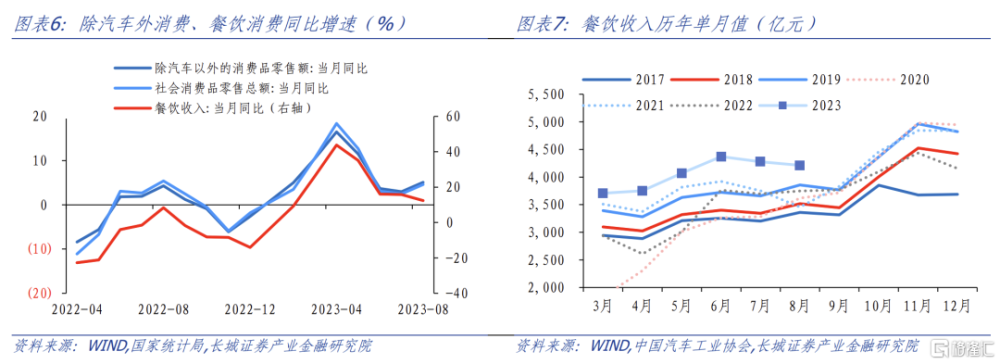

8月份除汽車以外消費品零售額同比漲幅比7月擴大2.1個百分點至5.1%,亮點在餐飲、化妝品、金銀珠寶和通訊器材,而家電、文化辦公、建築裝潢材料等耐用品均仍在負增。

8月餐飲收入同比增長12.4%,漲幅比7月下滑3.4個百分點,拉動社零增長約1.3個百分點。值得關注的是餐飲收入出現超季節性的環比下滑,8月份餐飲收入環比爲-1.5%,低於2017-2019年同期均值的5.2%。8月餐飲收入佔社會消費品零售總額的比重約爲11.1%,佔比也較7月的11.6%有所下滑。今年3-6月以來,隨着居民出行恢復,餐飲收入一直保持着強勁增長,這可能有“報復性消費”的影響。7月以來,居民出行繼續修復,9城地鐵客運量再創新高,但居民出行對餐飲需求的邊際釋放作用有所減弱,因此8月餐飲收入增長有所放緩,其對社零支撐作用也在減弱。

8月商品零售佔比升至88.9%,同比增長3.7%,拉動社零增長約3.3個百分點。同比增速角度看亮點在化妝品、金銀珠寶和通訊器材,同比分別增長9.7%、7.2%和8.5%,合計拉動社零增長約0.2個百分點。實際上化妝品、金銀珠寶7月份消費偏弱,8月的回升能否持續還有待觀察,通訊器材的回升也並未超過季節性,同比讀數偏高主要是去年低基數因素影響。

1.3 地產回升步伐偏慢,政策力度或需加強

8月份地產銷售延續弱勢,1-8商品房銷售面積7.4億平方米,累計同比下降7.1%,降幅比7月擴大0.6個百分點。從單月情況看,8月份銷售面積季節性回升至7386.1萬平方米;同比下降24.0%,降幅與7月基本持平。

與此同時,房地產下遊商品零售也在低位調整,文化辦公、建築裝潢材料、家電音像零售額8月分別同比下降8.4%、11.4%和2.9%,對社零形成拖累,此三項拖累社零下降0.2個百分點;只有家具類消費同比增速回升至4.8%。

8月末出台的一系列地產政策效果顯現還需一定時間。當前高頻數據顯示地產成交收縮壓力仍在,9月前14日,30大中城市商品房日均成交面積僅25萬平方米,比去年同期下滑10.8%,同比降幅較8月的-22.8%進一步收窄,但暫未轉正。我們認爲推動全國層面的商品房銷售增長,需要“高能級城市二手房成交-新房成交”鏈條的帶動,但在收入預期、就業預期偏弱的環境下,居民主動投資、加槓杆意愿可能不強。從這個角度看,我們認爲商品房市場可能需更多利好政策推出,包括高能級城市部分區域放松限購、以及降息以進一步下調房貸利率。在這種背景下,年內全國商品房成交面積四季度內單月有望同比轉正,全年同比或有望回到-4%以內。

2

固定資產投資增速放緩趨勢不改

1-8月份,固定資產投資累計增速比1-7月下降0.2個百分點至3.2%,對應8月份單月固定資產投資同比下降13%,比7月降幅擴大1.4個百分點,投資增速放緩的趨勢沒有改變。主要是房地產投資降幅持續擴大的拖累,而制造業和基建投資極具韌性,支撐整體投資。

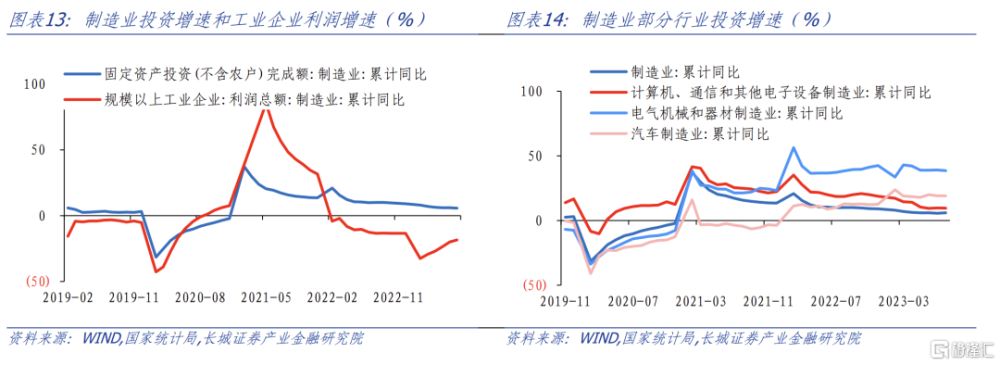

2.1 制造業投資韌性較強,增速回升

1-8月制造業投資累計同比5.9%,增速比前7月重新回升0.2個百分點,高於我們前期預測;對應單月同比約7.1%,較8月份上升2.8個百分點。制造業投資的韌性較強,尤其是高技術產業投資增長較快,高技術制造業投資同比增長11.2%,其中,計算機、電氣機械、專用設備制造業分別增長9.5%、38.6%和7.5%。

往後看,我們認爲制造業投資的韌性可能難以延續。一則是長期融資需求偏弱:我們在《8月金融數據點評》中指出,企業資金長期資金需求偏弱。企業長期融資來源中,直接融資並未明顯上升、中長期貸款同比少增,短期資金佔全部企業貸款達到年內最高的30%。二則是企業利潤制約:當前PPI、工業企業利潤持續負增,主動/被動去庫存切換,並且下一輪需求回彈的力度可能不強,對應的補庫存力度、長度也可能偏弱。從這兩個角度看,下一階段工業企業投資需求,尤其是長期投資需求也可能難以有力回升。我們在《四季度經濟展望》小幅下調全年制造業投資增速至4.9%左右。

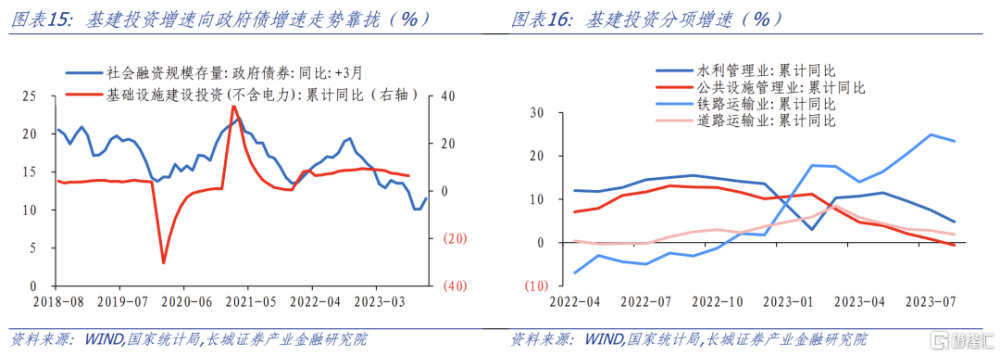

2.2 基建投資增速略有回落

1-8月份,基建投資(不含電力)同比增長6.4%,比前7月增速下滑0.4個百分點,基本符合我們預期,仍然在向領先指標政府債增速靠攏。基建投資受財政政策影響相對較大,也是政府逆周期調節的重要抓手。分行業看,水利、鐵路投資是亮點,1-8月累計同比分別增長4.8%和23.4%。

8月政府債發行已經提速,而8月單月基建同比增速也有回升。四季度政府債增速有望持續回升。我們在9月8日發布的《》提示,今年完成GDP目標仍然對政府支出有一定依賴,廣義基建投資可能需達到8%左右,對應的我們也進一步上調對全年基建投資(不含電力)同比預期至5%左右。

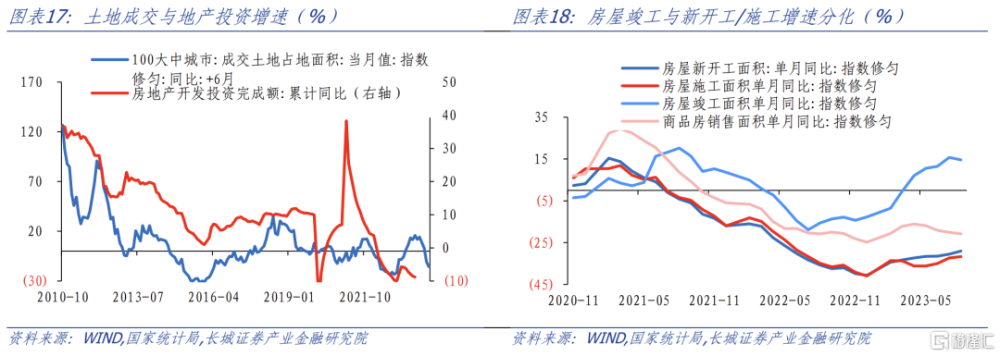

2.3 房地產投,融資同比降幅均繼續擴大

1-8房地產开發投資完成額累計同比下降8.8%,比前7月繼續擴大0.3個百分點,基本符合我們預期。對應地產投資8月單月同比下降19.1%,比7月的-17.8%降幅也進一步擴大。從資金來源看,1-8月房地產开發到位資金累計同比下降12.9%,降幅擴大1.7個百分點,表明房企融資依然偏弱,地產銷售壓力仍大,導致房企投資意愿不強,延續开工弱、竣工強的分化特徵。

從地產投資去向看,竣工與开工分化,施工/新开工仍在較低位,廣義庫存延續下降。隨着“保交樓”集中展开,1-8月房屋竣工同比增長20.5%,增速回落1.3個百分點,而新开工面積同比下降24.4%,降幅未明顯收窄。以房屋新开工面積+施工面積-竣工面積作爲房屋在建面積(即廣義庫存),1-8月房屋在建面積累計同比降幅比前7月擴大0.4個百分點至-9.8%。

往後看地產投資,我們認爲首先是地產銷售反彈的持續性有待觀察,對應的“房企去庫存-銷售回款-地產投資回升”的鏈條重塑可能更加難以一蹴而就,地產成交回升傳導至地產投資可能需要更長時間,因此我們在《四季度經濟展望》小幅下調年內地產投資增速預測至-5%左右。

3

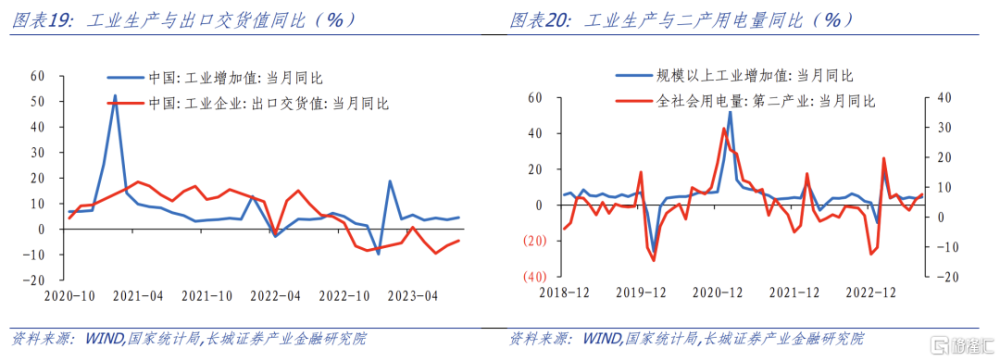

工業生產增速超預期回升

8月份,工業生產增速,規模以上工業增加值同比增長4.5%,較7月回升0.8個百分點,高於市場預期。實際上8月份出口交貨值同比下降4.5%、制造業PMI在49.7%的收縮區間,工業生產升溫或在於部分行業擴大生產,搶先補庫。

8月制造業增加值同比增長5.4%,增速比7月回升1.5個百分點,其中高技術制造業同比2.9%,增速不高。分行業看,8月份部分下遊產業如汽車、電氣通用設備等增速相對較高,汽車行業、電氣機械和器材制造業增加值分別同比增長9.9%和10.2%。化學原料與化學制品、黑色與有色表現也較強,同比分別增長14.8%、14.5%和8.8%。

4

經濟邊際改善

降准後還會降息嗎?

8月份社零消費、工業生產增速均明顯回升,政府債發行提速之下,制造業、基建投資重新發力,經濟數據出現一定改善。我們根據統計局公布的經濟數據大致測算,8月份單月GDP同比約4.0%,較7月份漲幅有所擡升。其中消費支出、資本形成、淨出口分別拉動GDP增長約2.7/1.1/0.2個百分點。7/8月GDP同比平均約3.6%,我們在8月28日發布的《》中提示,要完成全年5%的GDP增長目標,三、四季度GDP分別大約需達到4%和5.3%左右。目前看來,三季度的前兩個月GDP增速依然偏低。

二季度以來經濟修復波折重現,債市長端利率下行,貨幣政策“隨行就市”發力頻繁。今年6月、8月MLF利率分別降10/15BP,合計25BP;而與房貸利率關聯較高的5年LPR在6月下調10BP,再加上8月末降低首套存量房貸利率和降低二套房貸款利率政策下限(我們估算效力大約等同於降息30BP),年內已相當於降息40BP。9月15日年內第二次降准0.25%,疊加9月15日當天MLF平價超量續作,意在釋放更多中長期流動性。8月、9月接連降息降准,貨幣政策“逆周期調節”的力度和決心可見一斑,也爲市場提供了較爲穩定的政策預期。

往後看,我們認爲四季度還可以期待降息。我們已經在《四季度經濟展望》中提示,四季度是政策落地效果的重要觀察窗口,也是完成全年GDP增速目標的關鍵時期。8月以來穩增長政策迭出,一定程度可以爲經濟“托底”,但經濟增長的壓力不可謂不大。統計局指出“8月份,外部不穩定不確定因素依然較多,國內需求仍顯不足,經濟恢復向好基礎仍需鞏固”。我們認爲貨幣、財政政策發力仍不可缺位:一則貨幣政策可能至少還有10BP的降息空間,二則一线城市可能進一步放松地產政策地產銷售回穩,三則財政政策也可能擴大赤字、盤活債務結存限額。四季度有望走出階段性波折的底部,爲完成經濟增長目標衝刺。

風險提示

國內宏觀經濟政策不及預期;降息降准不及預期;高溫幹旱天氣對電力供需的影響;財政政策超預期;信用事件集中爆發

注:本文來自長城證券於2023年9月15日發布的《任務還未完成,經濟仍需向好——8月經濟數據點評》,爭取分析師:蔣飛S1070521080001 jiangfei@cgws.com;仝垚煒(研究助理)S1070122040023 tongyaowei@cgws.com

標題:任務還未完成,經濟仍需向好

地址:https://www.iknowplus.com/post/32931.html