別猶豫!上車就是了!

不管是买房還是炒股,自上而下的宏觀思維越來越重要。

過去20年,只要做多樓市,無非是賺多賺少的問題。這是战略宏觀決策的第一層。第二層是买北上廣深,還是成都、杭州、武漢,亦或是自貢、揭陽,賺取的回報率天差地別。第三層是選定一個城市之後,是买核心地段還是郊區地段,結果也不一樣。第四層才是买某個樓盤某個單元。

事後看,买一线城市核心地段優質樓盤,是獲取絕對超額回報的最佳選擇。其實,只要做出第一層和第二層決策後,第三層和第四層並沒有那么重要,回報率不會差太多,且遠遠跑贏平均回報。

724政治局會議战略定調“活躍資本市場,提振投資者信心”,給予股市更高地位,也給予了更多期待。結合近期證監會推出的一攬子政策來看,決策層是有意將股市打造成爲取代樓市新的財富蓄水池。

未來,股市怎么投?能否借鑑過去买房自上而下的宏觀思維?

01

第一層思維是战略做多股市,就像過去20年做出做多樓市的決策一樣。

現在的股市與以前的股市不一樣了。過去的股市是融資市,目的是助力企業通過資本市場發展壯大,賦能實體經濟,而股民能否在裏面賺到錢似乎並不在政策的考慮範疇之內。這一次,資本市場的改革決心之大,前所未有,並且政策更偏袒普通股民,中長期目標是讓其能賺到錢。

就拿減持新規來舉例,原話是這么說的:上市公司存在破發、破淨情形,或者最近三年未進行現金分紅、累計現金分紅金額低於最近三年年均淨利潤30%的,控股股東、實際控制人不得通過二級市場減持公司股份。

這一條新規簡直就是石破天驚,將一舉解決了過去股市存在數十年的多種頑疾。第一,過去上市公司IPO往往都會存在“高市盈率、高發行價、高超額募資”。目的很簡單,上市公司聯合一級市場收割二級市場韭菜。未來,這種套路玩不通了。

第二,要連續分紅才能減持,促使着上市公司正本清源,好好經營企業,與普通投資者站在同一個战壕,而不是之前有些對立的立場——通過資本運作玩概念,炒高股價套現走人。

第三,已經上市的大量公司因減持新規無法減持套現,減少二級市場持續失血。

第四,打消一批想來資本市場融資圈錢、動機不純的公司。

以上這一條其實是動了既得利益蛋糕,對於廣大投資者是實實在在的偏袒和呵護。這也表明了監管層對資本市場改革決心和意志。

除了國家政策要扶持、支持股市外,當前宏觀經濟有觸底復蘇之跡象,再加上估值水平來到多年低位,战略看多做多股市才是重要選擇,而不是再去樓市蹚渾水。

02

第二層思維是买大盤,還是小盤,就像买房是买一线,還是二三线。

這些年,選擇對了市場風格,事半功倍。在大A,市場往往有三種代表性風格,分別爲大盤價值、大盤成長以及小盤成長。

大盤價值囊括行業主要爲銀行、非銀金融、建築、鋼鐵、交通運輸等。大盤成長囊括行業主要爲消費、醫藥以及部分汽車、新能源龍頭等。小盤成長主要爲電子、通信、計算機、傳媒等。

從2005年至今,市場風格切換過很多次。我們分階段來看:

第一階段:2005-2008年,市場風格相對均衡,大小盤風格來回切換。因爲時間離現在久遠,不展开剖析。

第二階段:2009-2015年,市場風格主要以小盤爲主,計算機、傳媒等板塊因爲智能手機產業鏈、手遊動漫等劃時代變革帶來持續超額回報。

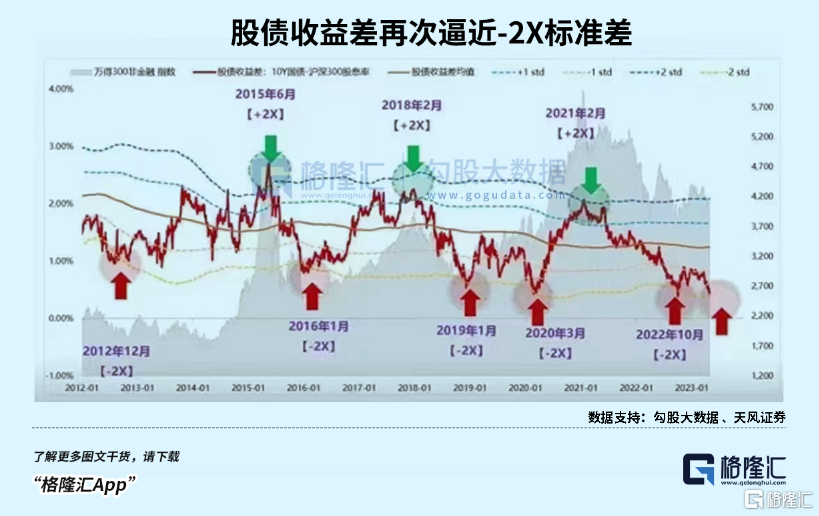

這期間,市場也出現過短期大盤佔優的情況。比如2012年底至2013年2月,滬指一度大漲23%,券商同期大漲53%。觸發本次風格切換的重要邏輯是宏觀經濟在年底出現超預期復蘇,大盤股盈利能力得以修復。

2012年Q1—Q4,GDP同比增速分別爲8.1%、7.7%、7.5%、8.1%,制造業PMI從8月見底49.2%之後,連續4個月修復,到12月份爲50.6%,經濟處於擴張區間。

還有一次是2014年10月至12月。當時宏觀經濟增速持續下滑,不過因爲大小盤估值分化達到極致導致市場風格發生切換。這三個月中,非銀金融、銀行、建築裝飾、鋼鐵領漲大市,超額回報明顯。

第三階段:2016年——2021年2月,市場以大盤風格爲主,沒有明顯的大小盤切換情況。當然,泥沙俱下的2018年,大盤、小盤都跌得很慘。

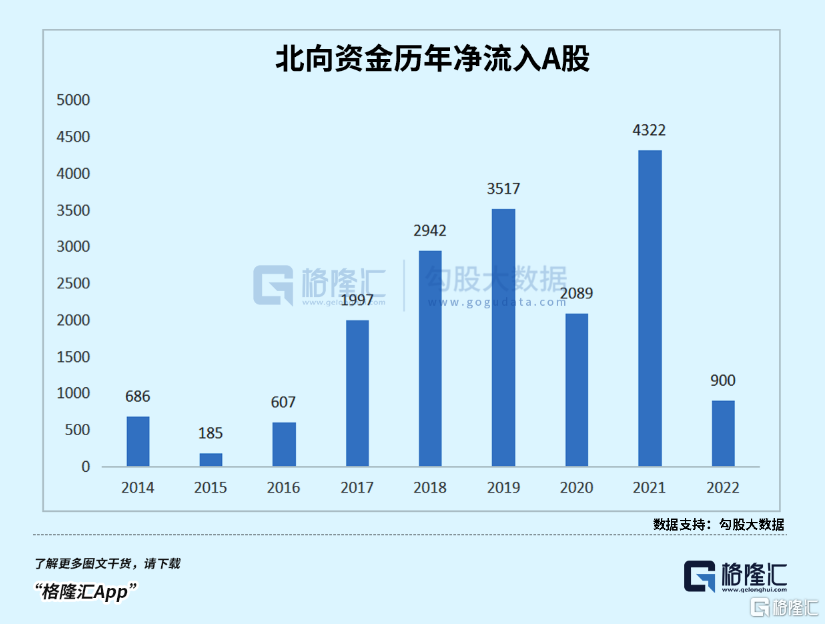

這5年多時間,A股市場風格大變,主要邏輯是北向資金持續流入A股,一舉改變了過去很多年炒小炒垃圾的投資生態。

第四階段:2021年2月至今,市場以小盤風格爲主。

期間,萬得小市值指數從2292點一路逆勢上漲至3247點,漲幅爲42%。同期滬深300大跌34%。

此次風格切換的核心邏輯是大小盤在2021年2月出現了極致分化——當時滬深300PE達到17倍,與2015年最高峰齊平,且股指刷新歷史最高記錄。同期,小市值指數前期漲幅不足,且在2020/8-2021/2期間一路暴跌,出現罕見的“牛頭熊”行情。

好了,下一個階段(以年度爲單位),市場風格會再度由小盤切換至大盤嗎?

我個人認爲概率比較大,理由有三:

第一,當前,滬深300與小市值指數的估值偏離度較大;第二,中國經濟觸底復蘇增長確定性較大,有利於大盤股估值修復;第三,本輪美聯儲加息周期接近尾聲,9月大概率暫停加息,美債收益率和美元指數應該見到頂部了,外資趨向於回流A股,利於大盤股估值修復。

某種市場風格在一段時間之內佔優,並不代表着說不是該種風格下的行業板塊或個股就沒有機會。只是相對而言,順着市場風格去做投資,勝率會更高,就像坐電梯,只要搭載上行電梯,速度或快或慢,結果不會差。

03

第三層思維是具體买什么行業板塊,就像买房是买海澱區,還是房山區。

ROE作爲行業景氣度周期度量指標,可以將其分爲三類:

第一類是ROE趨勢向上的行業板塊。ROE上升,代表着盈利能力上升,代表着估值還可以提升。不但可以賺業績的錢,還是賺估值提升的錢,戴維斯雙擊妥妥的,是投資首選。

第二類是ROE持平的行業板塊。ROE走平,意味着估值變化不大,但可以賺業績的錢,也是不錯選擇。

第三類是ROE持續下滑的板塊。這意味着估值水平會越來越低,存在低估值陷阱。比如當前的房地產。

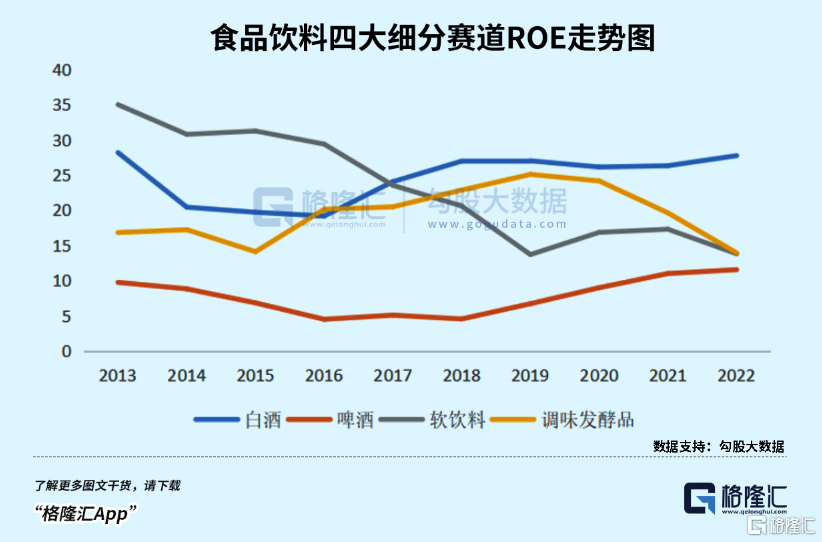

我這裏拋磚引玉,在大盤市場風格下,食品飲料可能是尚佳選擇之一。

食品飲料可謂是A股商業模式最佳賽道之一。按照優劣來劃分,金字塔塔尖的是白酒(白酒ROE是A股歷年最高,且景氣度保持高位,20年漲了110倍,遠超食品飲料平均及其他行業);第二層是啤酒、調味品;第三層是功能飲料、包裝水、乳制品;第四層是餐飲食品產業鏈;最底層的是休闲食品、休闲飲料和速凍食品。

2016-2022年,白酒ROE保持持續走升態勢,其板塊錄得絕對超額回報。而軟飲料ROE持續下行,回報相對一般。而在啤酒賽道,ROE從2018年开始一路回升,也誕生過3年10倍回報的重慶啤酒。

第一層、第二層以及第三層決策之後,第四層就顯得沒有那么重要了。

比如過去幾年,選擇貴州茅台、五糧液、瀘州老窖,回報率都很好,幾年幾倍,差距並不算很大。當然,過去能夠選擇到山西汾酒,那是自己的本事,賺取更高回報也是理所應當。

04

過去,不少投資者都喜歡自下而上,更專注看重個股本身,而忽略宏觀大勢對於投資的絕對性作用。

比如過去跑出很多牛股的醫藥賽道,最近2年多一跌再跌,跌無止境。一方面,市場風格不在大盤股;另一方面,行業邏輯因爲集採發生了深刻變化,行業ROE持續下行。而此前市場給予醫藥股相當高的估值溢價,也自然要進行充分的修正。如果只關注某某醫藥細分領域的某只個股去做,不管宏觀大勢和行業邏輯的話,大概率會隨波逐流,產生巨額虧損。

未來,自上而下的宏觀思維越來越重要,宏觀β可能決定了多數個股大部分的回報率。就像過去很多年決定买房比決定买股票大概率要好得多。

當然,時代的滾滾洪流向前,現在的股市與過去的股市不一樣了,要成爲居民財富的配置池,自然要進行大改革。現在,我們正在見證歷史,請不要低估這次資本市場改革的決心。

改好了,養老金、社保基金、保險資金、銀行理財等中長期資金都會跑步入市。到那時,大A穩步上漲或許並不會太難。

標題:別猶豫!上車就是了!

地址:https://www.iknowplus.com/post/29985.html