鋁:“近強遠弱”格局或持續

鋁作爲有色金屬中的地產“後周期”品種,政策利好信號結合鋁基本面強現實,上周SHFE鋁價強勢上漲。本篇報告我們分析了二季度以來,鋁價“近強遠弱”、“內強外弱”的特點,以及國內鋁廠得以維持更高的利潤空間的原因。政策利好下,我們認爲短期內鋁市場“強現實”得以確認,但供需過剩的壓力可能也越來越近。一方面,雲南復產後國內鋁運行產能或維持高位,2024年海外供給將貢獻更多增量,另一方面國內竣工用鋁需求可能於2024年上半年开始承壓,供給和需求壓力下2024年鋁供需過剩或有所擴大。價格表現上,我們認爲當下SHFE鋁價可能已經計入了政策驅動的地產需求改善,四季度上行空間有限,而LME鋁價存在補漲空間,我們上調年內LME目標價至2,300美元/噸。結構上,我們預計鋁價遠期曲线“近強遠弱”格局可能持續,但中期來看價格下行風險不容忽視。

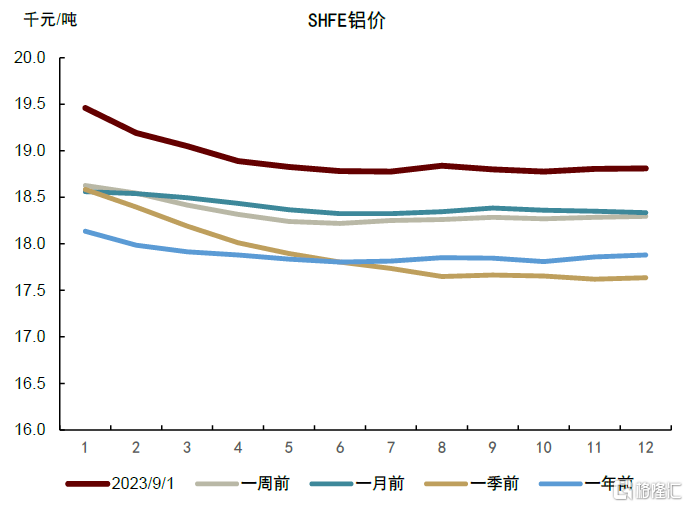

2023年8月31日,中國人民銀行、國家金融監督管理總局發布《關於調整優化差別性住房信貸政策的通知》[1]、《關於降低存量首套住房貸款利率有關事項的通知》[2],對首付比例、新發和存量貸款利率要求進行明顯優化。鋁作爲有色金屬中的地產“後周期”品種,政策利好信號結合鋁基本面強現實,上周鋁價連續上漲,截至9月1日,2309合約結算價周環比上漲約4.5%至19,460元/噸;9月1日主力合約盤中觸及19,585元/噸,是2022年8月以來的盤中最高點。

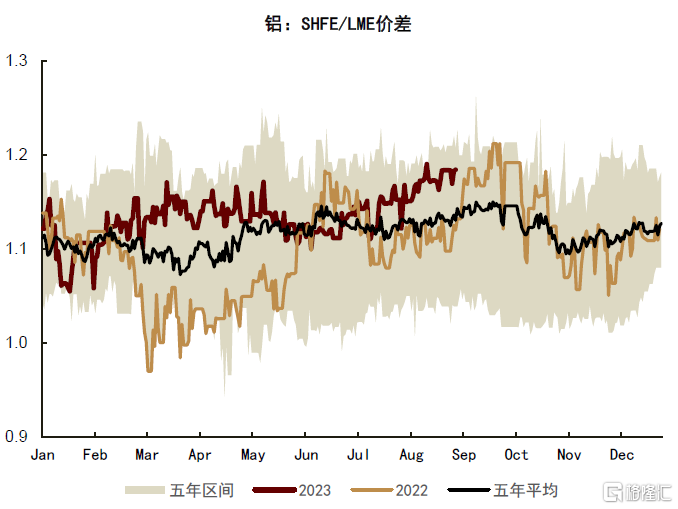

本篇報告我們分析了二季度以來,鋁價“近強遠弱”、“內強外弱”的特點(圖表1、2),以及國內鋁廠得以維持較高利潤空間的原因。向前看,政策利好下,我們認爲短期內這一趨勢仍將持續,但不可忽視供需過剩的壓力可能越來越近。

國內需求韌性抵消雲南復產增量,鋁價“內強外弱”

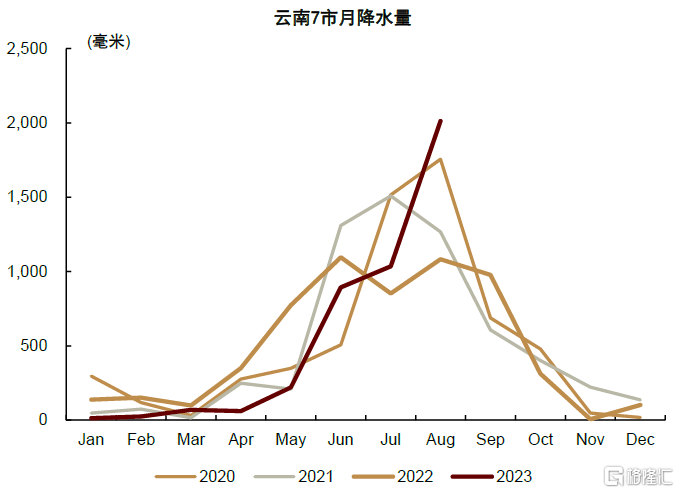

六月份,隨着雲南降水量恢復並逐漸進入豐水季(圖表6),當地鋁廠具備復產條件,根據SMM調研,雲南省電解鋁復產進度順利,截至8月23日已累計復產148萬噸,帶動國內電解鋁運行產能增長至4216萬噸左右,達歷史高點。此外由於雨季降水豐沛,我們預計剩余49萬噸電解鋁產能正在復產,或於9月上旬確認復產完成。

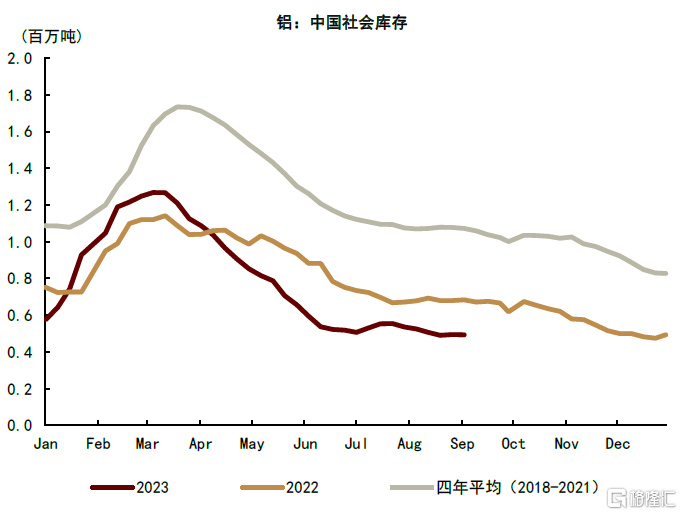

雖然雲南鋁復產較快,但國內社會庫存自6月起持續維持在50萬噸左右低位(圖表3),我們認爲可能主要得益於地產竣工、光伏和白色家電需求的支撐。首先,今年地產“保交樓”推進有所加速,根據國家統計局數據,2023年上半年,全國房屋竣工面積同比增長19.0%,增幅較一季度擴大4.3個百分點,鋁作爲地產後周期品種,其需求受竣工加速帶動有所改善。其次,光伏用鋁維持高增長。根據Mysteel調研,1-7月鋁棒產量爲934.5萬噸,同比增加120.56萬噸,其中超80%增量來自光伏用鋁需求。中國光伏行業協會於7月將年內中國光伏新增裝機預測由95-120GW上調至120-140GW,以中位數130GW計算,全年裝機將同比上升48.7%。再次,以空調爲代表的家電銷售表現亮眼。根據產業在线數據,2023年7月家用空調內銷出貨量 1175 萬台,同比上升28%;出口出貨量 486 萬台,同比上升13%。

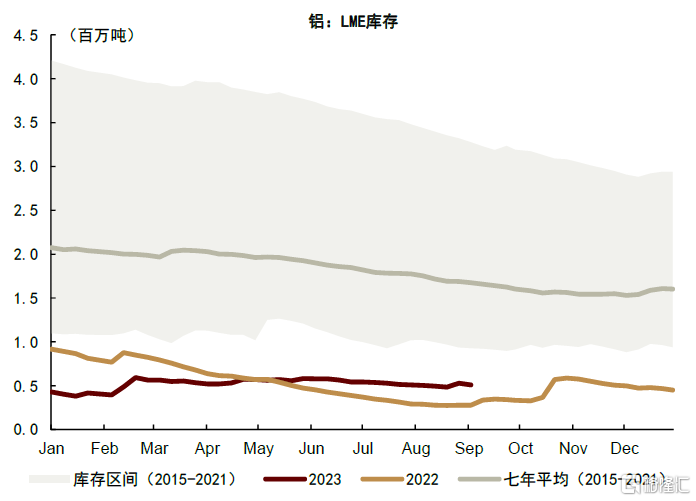

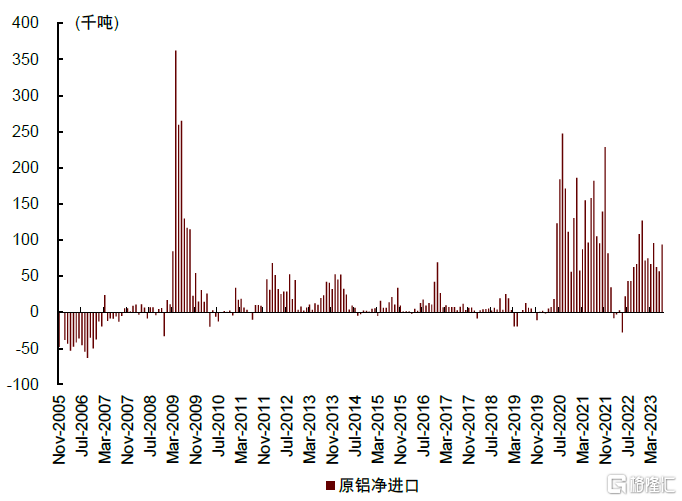

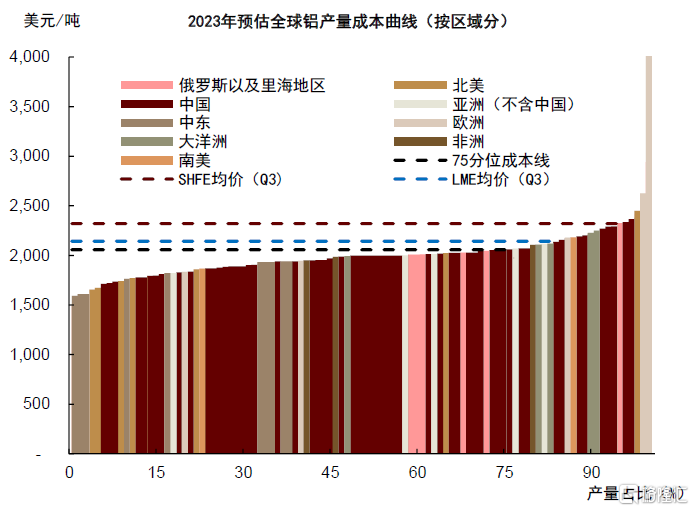

相比之下,海外持續高利息環境下,鋁需求略顯疲態,二季度以來LME鋁價以及歐洲和美國市場鋁現貨升水震蕩下行。截至目前,三季度LME均價爲2,143美元/噸,這與我們去年的展望相符。在2022年10月發布的報告中,我們提到2023年,鋁價可能回到“成本驅動”邏輯,價格中樞或下移至75分位現金成本线附近(2,100-2,200美元/噸)。但今年二季度以來SHFE表現鋁價超預期,並未隨着成本和LME價格回落,國內外鋁比價擴大,進口窗口打开(圖表5),鋁價呈現“內強外弱”特點。

原材料成本下移疊加鋁價“內強外弱”,國內鋁廠利潤空間擴大

年初至今,由於能源價格、預焙陽極價格下跌,電解鋁成本隨之下移。根據我們的測算,截至八月底,國內鋁廠中,配有自備電廠的鋁廠,現金成本相比年初下降約16%,而使用網電的鋁廠現金成本下降約6%(圖表7)。疊加國內鋁現貨價格保持韌性,整體而言,國內鋁廠加權平均現金利潤相比年初提升至4,000元/噸以上,其中使用網電的鋁廠利潤不足2,000元/噸,配有自備電廠的鋁廠利潤在5,500元/噸以上。

由於二季度以來,國內鋁價相比LME鋁價更具韌性,海外鋁廠虧損面積更大。根據全球鋁成本曲线以及國內外市場三季度鋁均價計算,我們估算國內鋁廠中96%實現現金利潤,而海外鋁廠僅有84%實現現金盈利(圖表8)。

向前看,短期內鋁市“強現實”得以確認,明年預期過剩下價格下行風險不容忽視,“近強遠弱”格局持續

需求端,隨着步入“金九銀十”傳統旺季,市場對於需求修復的預期進一步升溫。地產利好政策有望降低居民的購房門檻與資金成本,地產基本面改善或對於竣工有所提振,從而在短期內帶動建築用鋁需求進一步改善。但我們也提示,中長期需求側可能仍有壓力。首先,鑑於國內地產新开工和銷售自2022年起同比大幅下降,根據我們的測算,相應的建築用鋁需求可能於2024年上半年开始承壓。其次,外需對我國鋁材出口需求的拖累仍在持續,年初至7月,我國未鍛軋鋁及鋁材出口量累計同比下滑20.7%。盡管8月制造業PMI環比改善,但統計局在解讀中指出“市場需求不足仍是當前企業面臨的主要問題,制造業恢復發展基礎尚需進一步鞏固。”[3]

供給端,若今年秋冬雲南不出現極端幹旱天氣,我們預計當地鋁廠在枯水季可能不會再次減產,從而維持較高運行產能。更重要的是,2024年海外鋁產量增速或有所提升,主要來自印尼華清鋁廠產能爬坡、印度Vedanta擴產、加拿大Kitimat、巴西Alumar、Aluminio以及歐洲部分鋁廠復產,我們估算2024年海外鋁廠產量或增加92萬噸,同比增長約3.2%。我們提示關注國內雲南水電鋁潛在幹擾的同時,也需關注海外鋁廠增產復產情況。邊際上需求增速放緩疊加海外供給增長提速,我們預計明年全球鋁供需過剩擴大。

綜上,政策利好下,我們認爲短期內鋁市場“強現實”得以確認,但2024年或面臨來自供給和需求的雙重壓力。價格表現上,我們認爲當下SHFE鋁價可能已經計入了政策驅動的地產需求改善,四季度上行空間有限,而LME鋁價存在補漲空間,我們上調年內LME目標價至2,300美元/噸。結構上,我們預計鋁價遠期曲线“近強遠弱”格局可能持續,中期來看價格下行風險不容忽視。

圖表1:SHFE鋁價

資料來源:SHFE,中金公司研究部

圖表2:SHFE和LME鋁價比價

資料來源:LME,SHFE,中金公司研究部

圖表3:國內鋁社會庫存

資料來源:SMM,中金公司研究部

圖表4:LME鋁庫存

資料來源:LME,中金公司研究部

圖表5:原鋁淨進口

資料來源:中國海關,中金公司研究部

圖表6:雲南降水量

資料來源:iFinD,中金公司研究部

圖表7:國內鋁廠成本

資料來源:Wind,iFinD,中金公司研究部

圖表8:全球鋁成本曲线

資料來源:LME,SHFE,Woodmac,中金公司研究部

注:本文摘自中金2023年9月3日已經發布的《鋁:“近強遠弱”格局或持續》

郭朝輝 分析員 SAC 執證編號:S0080513070006 SFC CE Ref:BBU524

董霽旋 聯系人 SAC 執證編號:S0080121100020

標題:鋁:“近強遠弱”格局或持續

地址:https://www.iknowplus.com/post/29371.html