高赤字、高通脹、高利率的脆弱平衡

核心觀點

2023年上半年美國經濟依然堅韌,並未出現衰退。美聯儲大幅加息之後,美國經濟卻遲遲未發生衰退有兩個原因:美國財政仍在發揮積極作用和人工智能科技浪潮的崛起。實際上,美國上半年也出現了銀行業危機,當時已在驗證我們上半年所預測的美國深度衰退的到來。但美聯儲及其他政府部門及時出手救市,阻止了危機蔓延。

美國財政支出驅動經濟增長。2023年上半年美國財政赤字保持在高位,同時減稅促使居民收入大幅反彈,支撐了消費增速。由於勞動力成本的快速上升,美國貿易品競爭優勢下降,貿易赤字增加。爲了彌補貿易赤字的影響,財政赤字不得不大幅增加。6月3日,美國總統拜登籤署聯邦政府債務上限的預算法案,將暫停債務上限至2025年初。這樣一來,美國擴張財政失去了硬約束,預計美國財政部將或將增加新發國債規模。

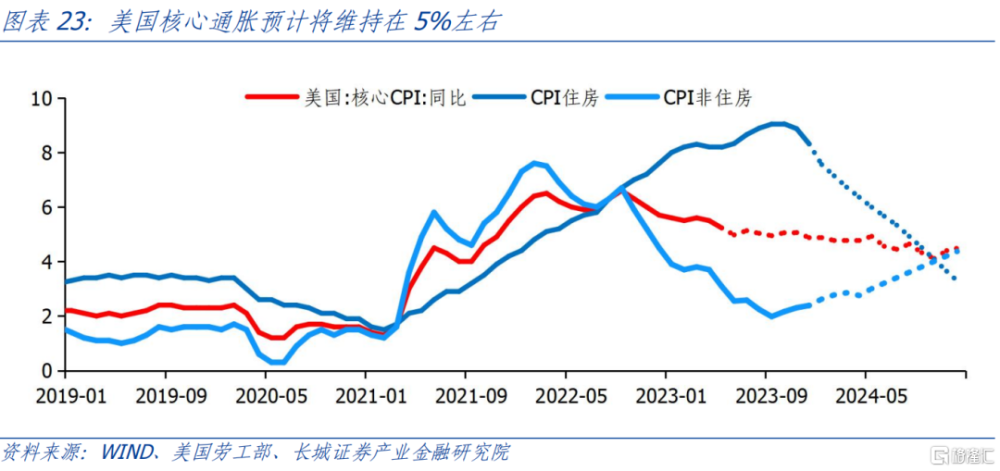

高預期支撐高通脹形勢。美國通脹預期反彈或預示着工資增速也會反彈,而工資增長會推動通脹維持高位。美國核心通脹可分爲住房和非住房兩部分。房價領先CPI住房,因爲居民收入上升,房價收入比回落,房價下行壓力逐漸緩解。人均可支配收入領先CPI非住房,由於人均可支配收入反彈,下半年核心CPI非住房部分同比也會見底回升。我們預測,2023年下半年美國核心通脹或將維持在5%附近。

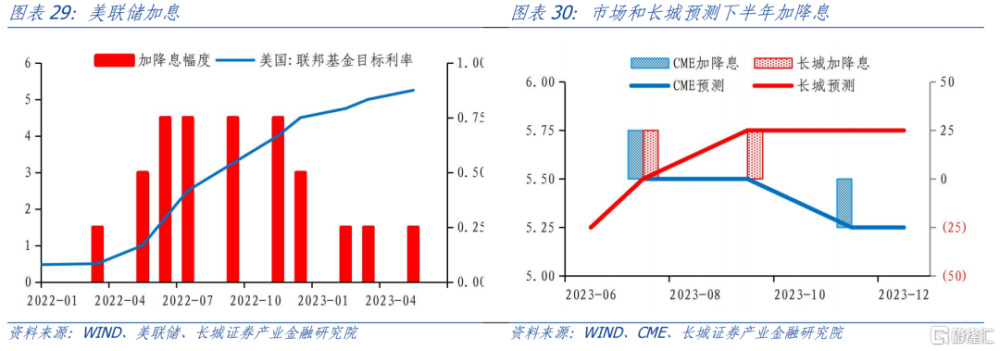

貨幣政策需要更加緊縮。美聯儲既要防止通脹反彈,又要防止深度衰退;既要防止緊縮不足,又要防止貨幣超調,矛盾點就來源於財政政策和貨幣政策方向不一致。美國財政擴張不僅阻礙了美聯儲貨幣緊縮的效果,而且也讓高利率成爲“地上懸河”,一旦財政撤力,貨幣超調的效果會立馬顯現。在這種復雜局面下,美聯儲下半年政策會更加謹慎,相機抉擇調整利率。我們認爲,大概率情況下,美國政府會繼續擴張財政,經濟高燒不退,美聯儲下半年可能分兩次加息25bp至5.75%左右。小概率情況下,美國財政收縮,經濟轉入衰退,那么美聯儲相應可能降息。

從全年經濟趨勢來看,美國經濟在出現深度衰退之前可能需要經歷一段特殊時期。在財政支出加大、AI科技浪潮的幫助下,美國維持了經濟的強韌。由於勞動力供給的相對不足,貨幣緊縮政策並未完全發揮效果。商品需求的回落緩解了部分通脹壓力,但服務需求持續高速增長,造成了較高的通脹中樞水平。未來一段時間美國可能會出現高通脹、高利率和高赤字的異常且脆弱的經濟平衡狀態。

2022年美國面臨高通脹壓力,雖然實施了緊縮的貨幣政策,但財政政策依然積極,促使經濟結構分化嚴重。美國制造業已經陷入衰退,但服務業依然堅挺,勞動力市場持續緊張,工資增速下滑較慢,消費增長維持穩定。如果美國政府繼續保持積極的財政政策,下半年可能會出現高通脹、高利率和高赤字的脆弱平衡狀態。這種脆弱平衡狀態並不穩定,美國經濟仍面臨着較大的不確定性,尤其是在地緣政治逐漸緊張的大趨勢下。

1

上半年美國經濟回顧

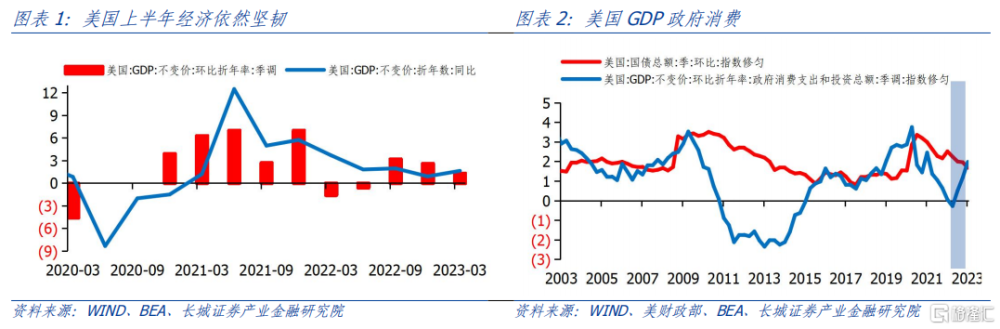

2023年上半年美國經濟依然堅韌,並未出現衰退。在2022年7月19日我們提出《美國經濟步入衰退周期》之後,2022年第三季度到2023年第一季度美國實際GDP環比折年率分別爲3.2%、2.6%和1.3%。環比增速並未出現負增長,2022年上半年出現的技術性衰退並未持續。尤其是2023年一季度GDP增速,好於我們在2022年11月25日《美國經濟或將深度衰退——2023年美國經濟展望》中的預測。

美聯儲大幅加息之後,美國經濟卻遲遲未發生衰退有兩個原因:美國財政仍在發揮積極作用和人工智能科技浪潮的崛起。

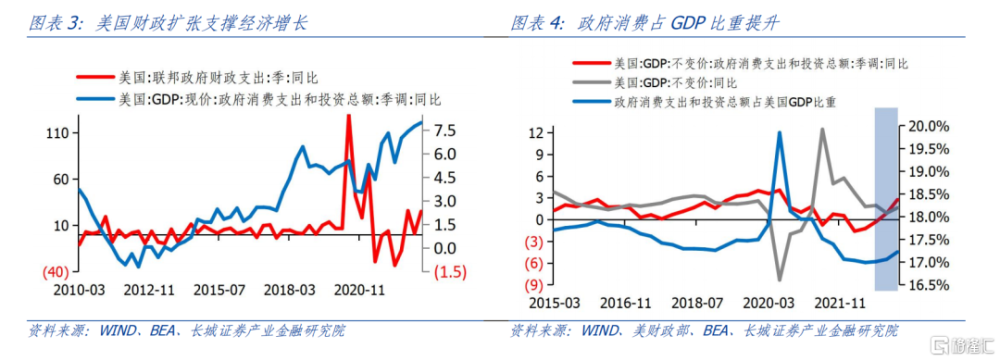

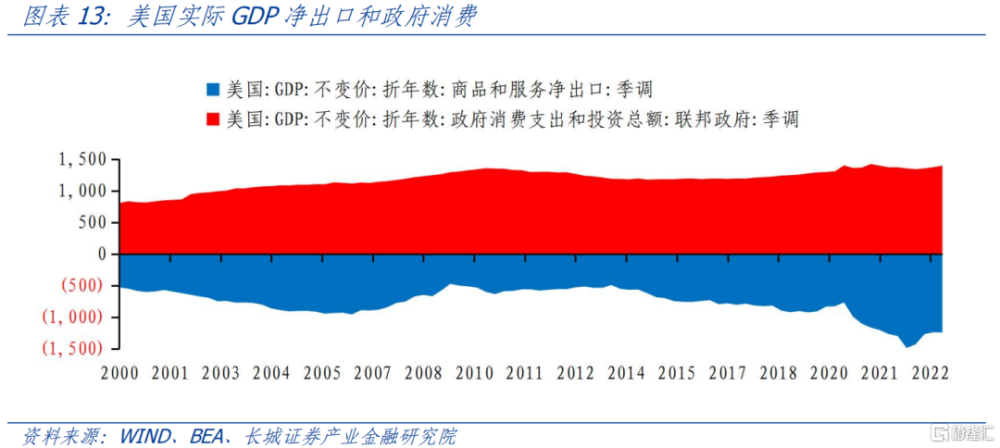

2023年前三月美國聯邦政府財政支出分別爲4861/5245/6913億美元,合計1.7萬億美元,同比增長25.09%,環比增長17.62%。從名義GDP角度,2023年一季度美國政府消費支出和投資總額同比增長7.97%,高於美國名義GDP同比增長的7.06%。從實際GDP角度,2023年一季度美國政府消費支出和投資總額實際同比增長2.74%,高於美國實際GDP同比增長的1.62%,政府支出佔GDP的比重也提升至17.22%。

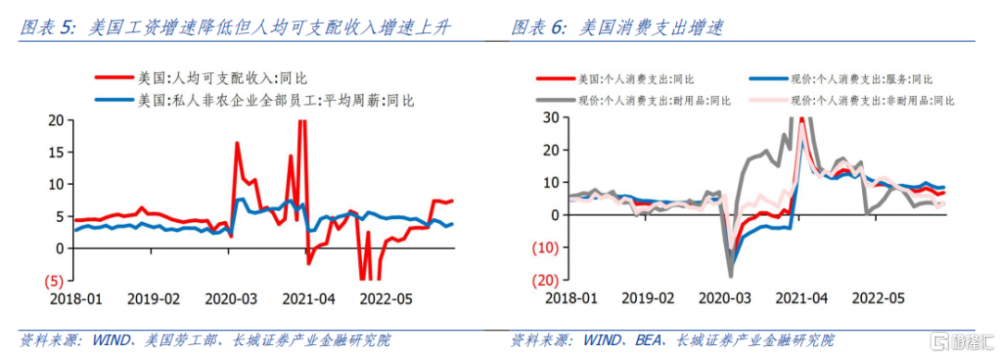

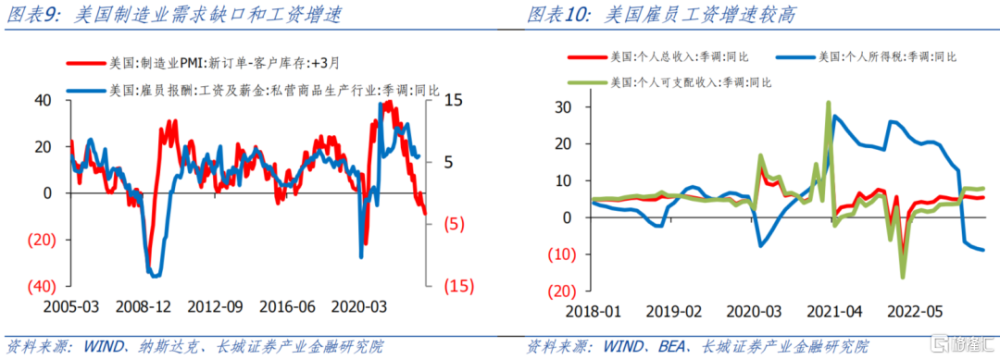

受財政轉移支付和稅收減免的影響,2023年美國人均可支配收入大幅增長,支撐了旺盛的消費需求。2023年5月,美國平均周薪同比3.40%,較2022年平均4.66%的增速已經明顯降低。但2023年以來人均可支配收入增速依然高達7%以上,超過歷史平均水平。人均可支配收入增速較高導致美國消費依然旺盛,4月個人消費支出同比6.73%,尤其是服務消費沒有絲毫降溫的跡象。

受財政轉移支付和稅收減免的影響,2023年美國人均可支配收入大幅增長,支撐了旺盛的消費需求。2023年5月,美國平均周薪同比3.40%,較2022年平均4.66%的增速已經明顯降低。但2023年以來人均可支配收入增速依然高達7%以上,超過歷史平均水平。人均可支配收入增速較高導致美國消費依然旺盛,4月個人消費支出同比6.73%,尤其是服務消費沒有絲毫降溫的跡象。

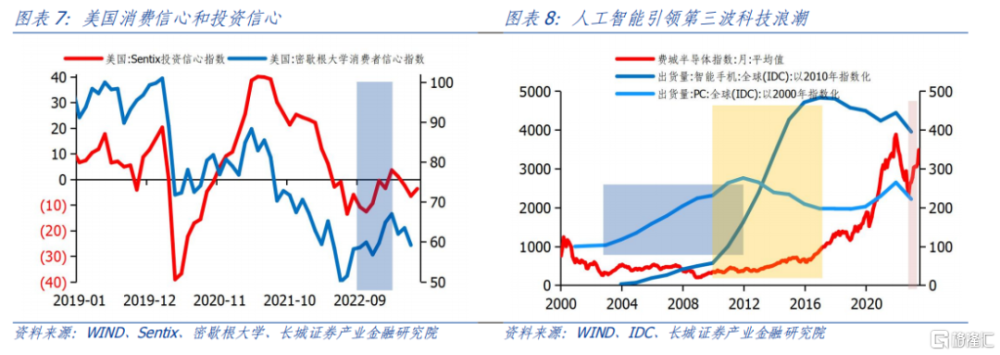

另一方面,美國科技進步迅速,AI發展推動投資熱潮,提振經濟信心。ChatGPT帶火了人工智能領域。在2023年4月24日《AI开啓科技浪潮,中美競爭更顯激烈》報告中,我們判斷“人工智能或將开啓互聯網時代以來第三波科技浪潮”。中美對於AI領域的投資將會更加深入。科技進步可以推動經濟發展,提升消費信心。自2022年9月至2023年3月銀行業危機前,美國投資信心和消費者信心持續回升。

實際上,美國上半年也出現了銀行業危機,當時已在驗證我們上半年所預測的美國深度衰退的到來。但美聯儲及其他政府部門及時出手救市,阻止了危機的蔓延,導致我們對美國經濟的預測落空。不過,美國經濟的內部矛盾仍在深化,比如貨幣緊縮和財政擴張的矛盾,勞動力供給不足和消費需求過熱的矛盾。回顧上半年美國經濟,其強韌程度超出預期,增加了未來通脹二次騰飛的風險。

2

下半年美國經濟展望

2.1 財政支出驅動經濟增長

正如上文所述,美國當前的經濟增長主要靠政府財政支出。2023年上半年美國財政赤字保持在高位,同時居民收入增速反彈,支撐了消費增速。從過去經驗來看,美國制造業PMI的需求缺口(新訂單-客戶庫存)一般領先制造業企業利潤和工資增速大約三個月,但2022年這一規律被打破:PMI需求缺口已經降至負值,但美國僱員工資增速仍保持高於疫情之前的水平。另外,美國2023年稅收減免和退還政策也導致居民可支配收入增速大幅上升。

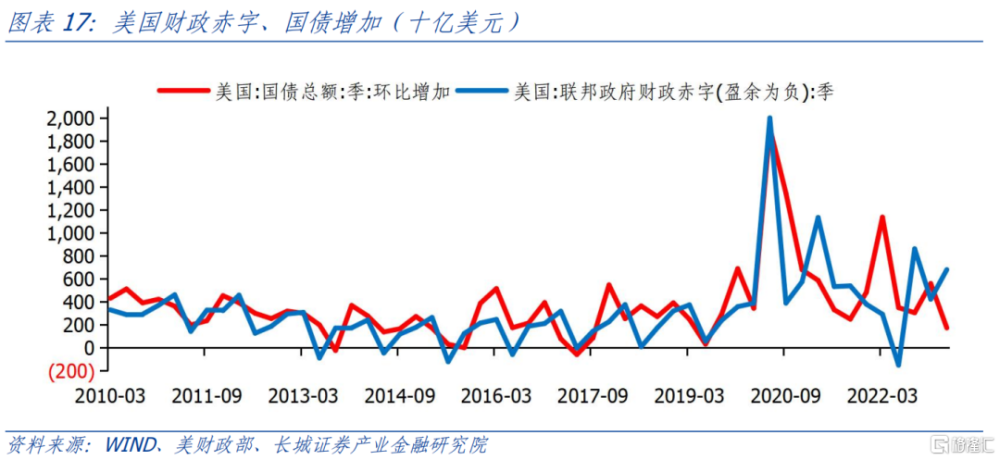

由於勞動力成本的快速上升,美國貿易品競爭優勢下降,貿易赤字增加。爲了彌補貿易赤字的影響,財政赤字不得不大幅增加。2022年貿易赤字爲9511.87億美元,創歷史新高;聯邦政府財政赤字爲1.42萬億美元;聯邦政府支出爲6.29萬億美元。美國政府要維持財政支出驅動經濟增長的趨勢,政府債務可持續性就顯得尤爲重要。

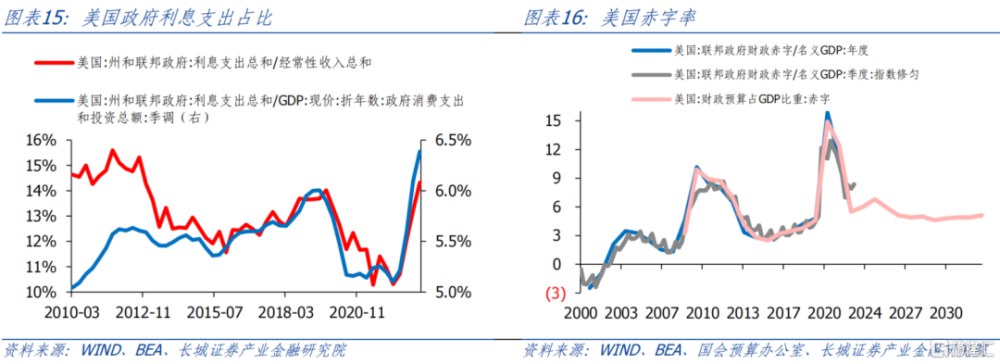

2023年5月,美國國債總額31.4萬億,美國十年期國債利率平均爲3.57%,粗略計算每個季度政府利息應爲2800億美元。而美國2023年一季度GDP折年數環比增加3483億美元。美國國債的應計利息規模已經接近名義GDP增量,政府償債壓力較大。主要原因就是美聯儲加息後,利率大幅上漲。爲了償還債務,未來滾動發債的規模會不斷增加,低利率環境才能維持債務延續。

但是,在失業率低位,通脹、消費和工資增速高位的情況下,美國利率很難維持在低水平,由此產生的美國經濟內部矛盾還會繼續累積。如果新一輪的AI科技浪潮能夠提高生產效率,減輕通脹壓力、降低利率水平,那么美國債務就可以滾動延續,否則美國赤字貨幣化趨勢將延續。

美國國會預算辦公室預計2023年和2024年財政赤字率上升至6.0%和6.8%,之後不斷下降至5%左右,然後保持穩定。但我們認爲美國赤字率近幾年可能高於預期。2023年一季度美國財政赤字率爲10.26%,明顯高於預估的6.0%的赤字率水平。爲了維持高利率下的債務持續以及維持經濟增長,美國近幾年財政赤字或將高於預期。6月3日,美國總統拜登籤署聯邦政府債務上限的預算法案,將暫停債務上限至2025年初。失去債務上限的硬約束後,美國財政部或將大幅增加新發國債規模。

2.2 高預期支撐高通脹形勢

財政支出導致美國經濟上半年超預期的強韌,主要表現在勞動力市場過熱、人均可支配收入高增和消費需求旺盛,造成美國通脹回落緩慢。

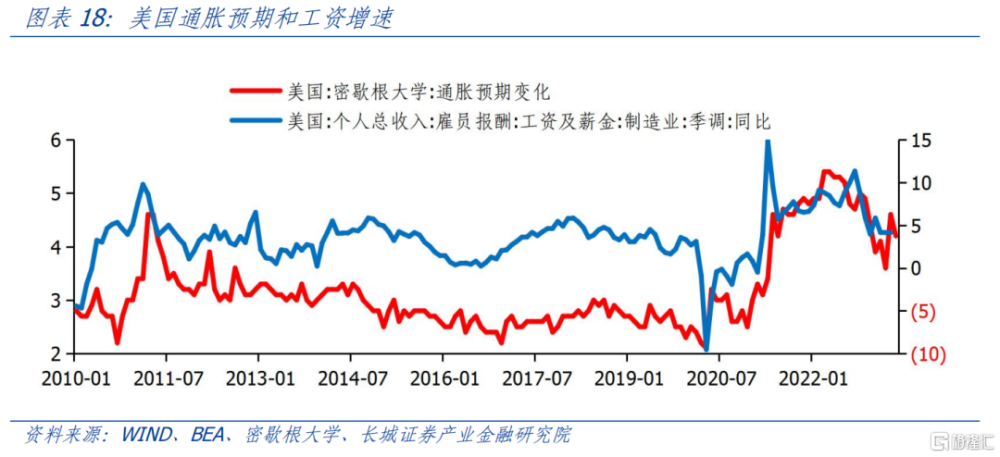

美國爲何會出現工資和需求缺口背離的現象?我們認爲這與工資-通脹螺旋式上升機制有關。2020年疫情發生之後,隨着美國政府紓困法案的實施,供需缺口擴大造成通脹形勢快速惡化。表現之一就是通脹預期大幅上揚,在通脹預期的影響下,美國制造業工資增速呈現出高位增長態勢。雖然2022年开始因加息周期的开啓,美國制造業PMI持續下降,工資增速卻保持堅挺。截止5月份美國密歇根大學調查的通脹預期變化已經觸底反彈,這或預示着工資增速也會反彈。

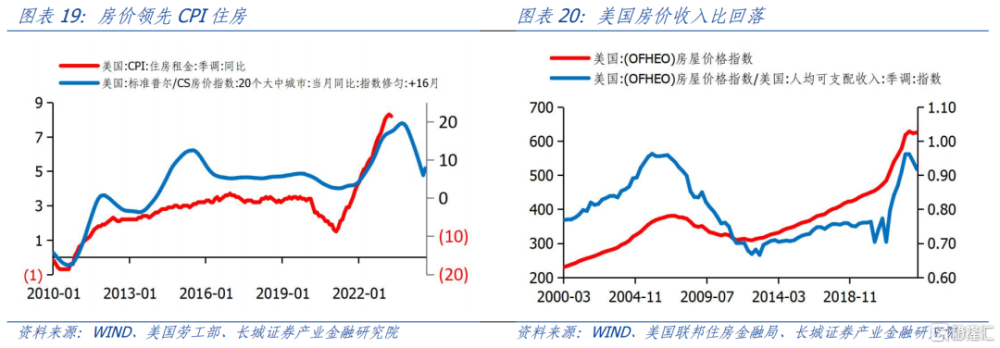

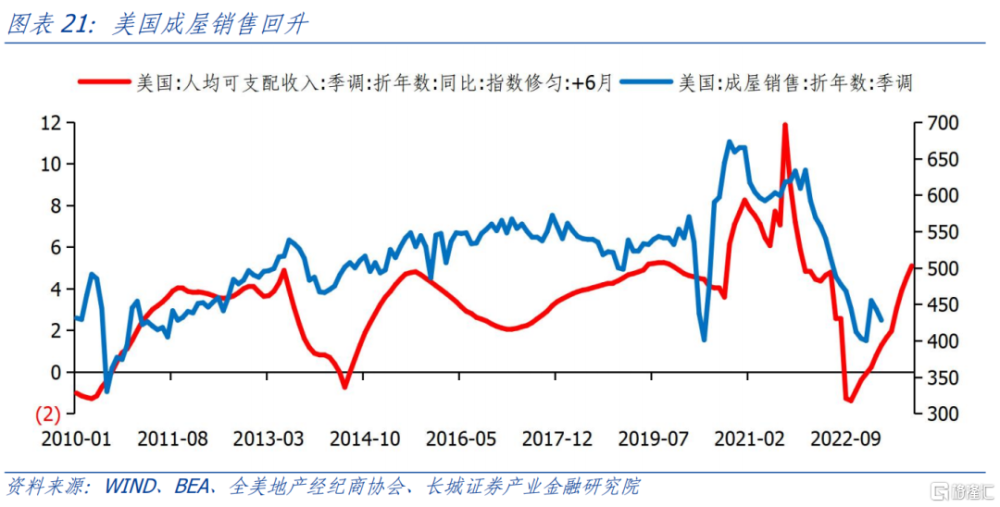

工資對通脹的推動主要通過以下兩個方面:(1)對CPI住房具有推動作用;(2)對非住房服務價格具有推動作用。在核心通脹中,CPI住房權重約佔42%。CPI住房包括住房等價租金和實際房租,均與房價相關。美國房價基本領先CPI住房12-18個月,2022年4月20大中城市房價同比增速見頂21.29%後开始回落,直到今年3月降至-1.15%。根據領先性,美國CPI住房同比也將不斷下滑。但由於居民收入的上漲速度快於房價,目前美國房價收入比开始逐漸回落,房價下行的壓力也逐漸緩解,成屋銷售已經見底回升。房價可能會進入新一輪上漲之中,形成通脹在2024年二次反彈的風險。

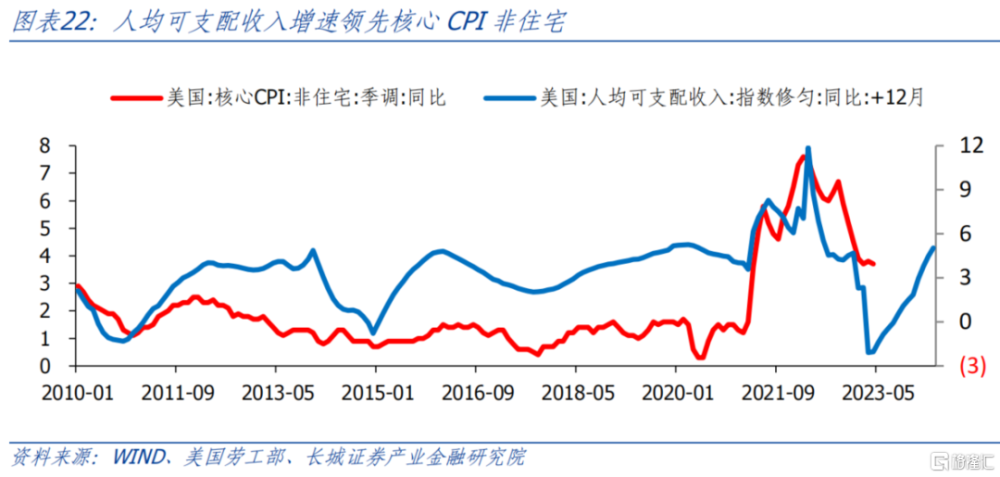

對於非住房部分,居民收入也具有明顯的領先作用,大約領先12個月。非住房的CPI商品和服務約佔核心通脹的58%。根據領先性,2023年一季度美國人均可支配收入增速大幅反彈至7%以上之後,下半年核心CPI非住房部分同比逐漸回落後也會見底回升。

因此,結合考慮美國房價和人均可支配收入,2023年下半年核心通脹或將維持在5%附近。

2.3 貨幣政策需要更加緊縮

爲何美國失業率持續保持低位?原因是美國消費需求仍在增長和勞動力供給相對不足的背景下,企業主寧愿承擔高庫存和虧損也要留住工人,菲利普斯曲线短期失效。上文已經分析美國消費需求的情況,這裏分析一下勞動力供給相對不足的現狀。

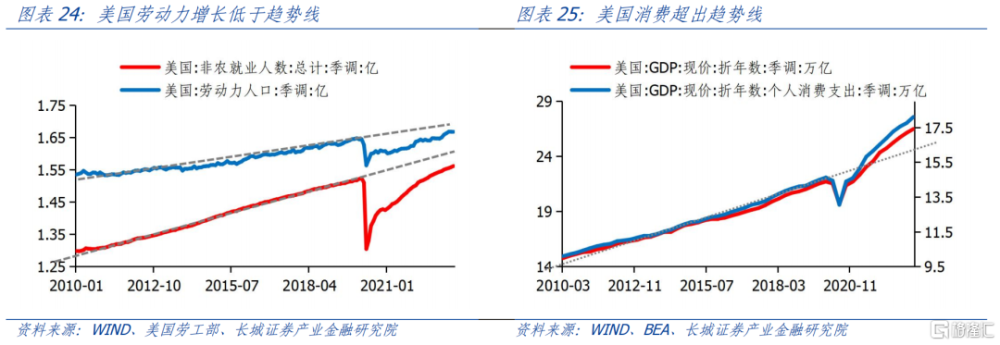

5月美國非農就業人數爲1.56億人,5月勞動力人口是1.67億人,兩者都未回到2019年之前的趨勢线上。但居民消費支出和GDP都遠遠高於2019年之前的趨勢线。比較而言,美國勞動力供給相對不足。根據貝弗裏奇曲线明顯外移的影響,勞動力缺口的產生抵消了收緊貨幣政策產生的通脹缺口。

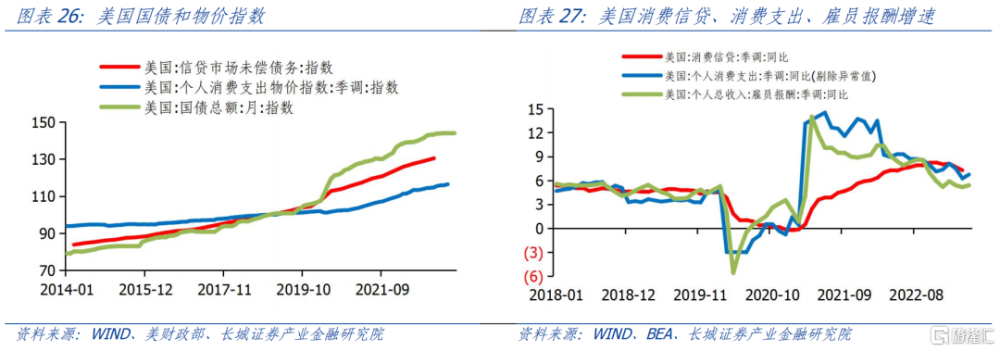

債務擴張也導致需求過熱,主要表現在政府部門財政赤字和居民部門消費信貸。上文已經分析過了美國財政赤字和國債增長情況。在居民部門,債務擴張也同樣存在。2023年3月,美國消費信貸同比增速7.27%,依然遠高於2015年-2019年3.97%的平均增速。而且消費信貸增速高於工資增速,說明美國居民靠增加債務來維持消費。

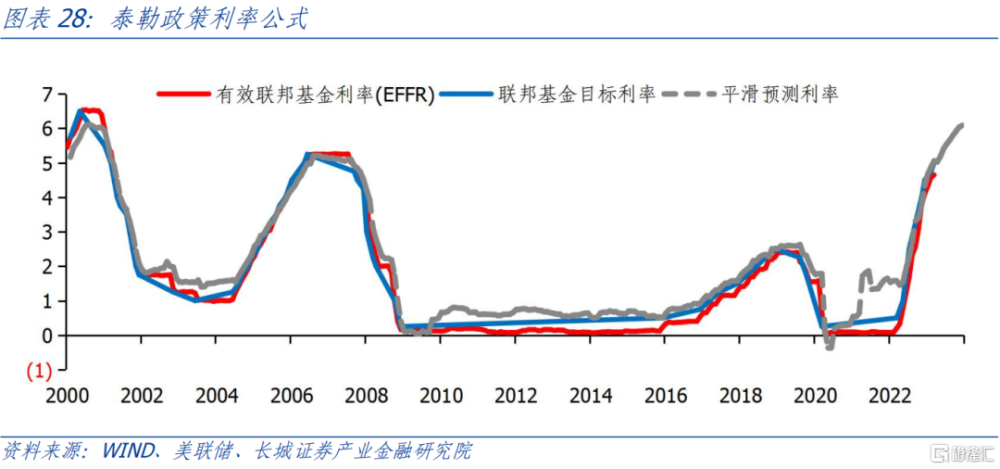

勞動力供給不足、財政相對積極和消費信貸增長是貨幣政策收緊力度不夠的主要原因。由於財政支出並未如預期一樣縮減,經濟需求依然保持旺盛。以泰勒政策利率模型來計算,理論上現在美聯儲需要將基准利率提升至6%才能夠促使通脹回落至2%的通脹目標水平。

勞動力供給不足、財政相對積極和消費信貸增長是貨幣政策收緊力度不夠的主要原因。由於財政支出並未如預期一樣縮減,經濟需求依然保持旺盛。以泰勒政策利率模型來計算,理論上現在美聯儲需要將基准利率提升至6%才能夠促使通脹回落至2%的通脹目標水平。

在2022年3月底《美國加息提速,海外風險加劇》報告中,我們認爲,美聯儲2022年需要加息475bp,聯邦基金利率達到5%才能夠抑制通脹。但實際上,美聯儲在2022年12月提早放緩加息節奏,導致緊縮程度不足,通脹回落減慢。在2023年3月《美國經濟开啓衰退模式》報告中,我們認爲美國可能貨幣超調。這種風險現在依然存在,只是被美國財政和債務擴張掩蓋。

美聯儲既要防止通脹反彈,又要防止深度衰退;既要防止緊縮不足,又要防止貨幣超調,矛盾點就來源於財政政策和貨幣政策方向不一致。美國財政擴張不僅阻礙了美聯儲貨幣緊縮的效果,而且也讓高利率成爲“地上懸河”,一旦財政撤力,貨幣超調的效果會立馬顯現。因此,在這種復雜局面下,我們認爲,美聯儲下半年政策會更加謹慎,採取相機抉擇的方式,依賴經濟數據決定加息時機和幅度。美國大概率會繼續擴張財政,經濟高燒不退,美聯儲下半年可能分兩次加息25bp至5.75%左右。在小概率情況下,美國財政收縮,經濟轉入衰退,那么美聯儲相應可能降息。

3

新國際形勢下的美國經濟

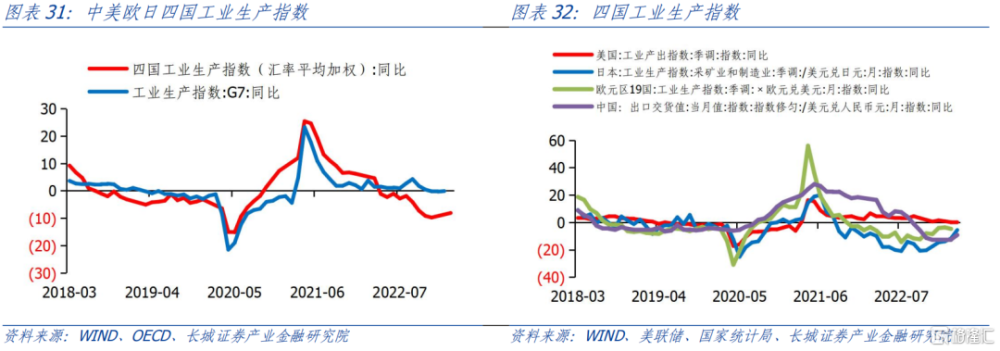

雖然美國經濟增速整體下行,但世界經濟正在觸底反彈,各國分化逐漸加重,貨幣政策分道揚鑣。以美元計價的歐洲和日本工業生產都是負增長,遠遠弱於美國和中國,因此才會出現2022年歐元和日本大幅貶值的現象。究其原因是2022年俄烏衝突爆發,能源價格大幅上漲,導致各國資源成本不統一。歐洲和日本都是能源依賴型,其出口能力大幅下降,工業成本大幅上升,造成生產降速、匯率貶值。2023年隨着國際能源供需結構的調整,歐洲和日本的能源價格持續回落,工業生產快速恢復。

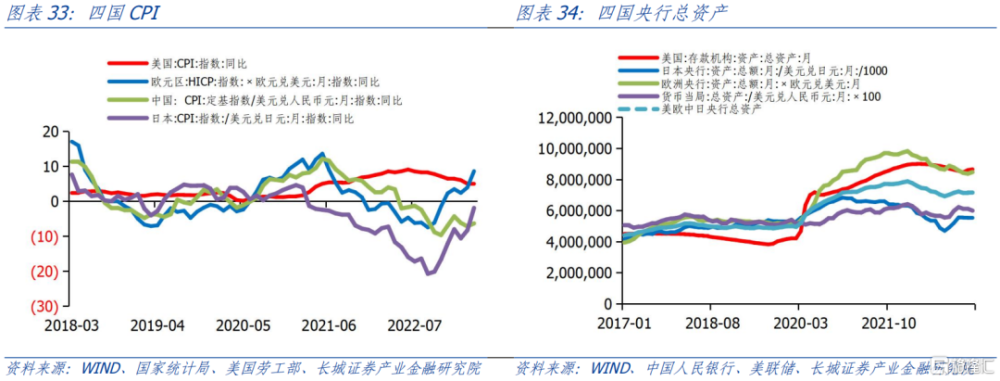

與此同時,主要國家之間的通脹走勢也不相同。中日都面臨低通脹的威脅,貨幣政策以寬松爲主;而歐美面臨高通脹壓力,央行不斷加息且資產負債表持續收縮。而正是由於中日兩國以美元計價的資產負債表在2022年10月再次呈現擴張態勢,使得中美歐日主要四國的資產負債表呈現出重新擴張趨勢,抵消了歐美加息縮表的作用,這也是美元從2022年10月开始貶值的原因。

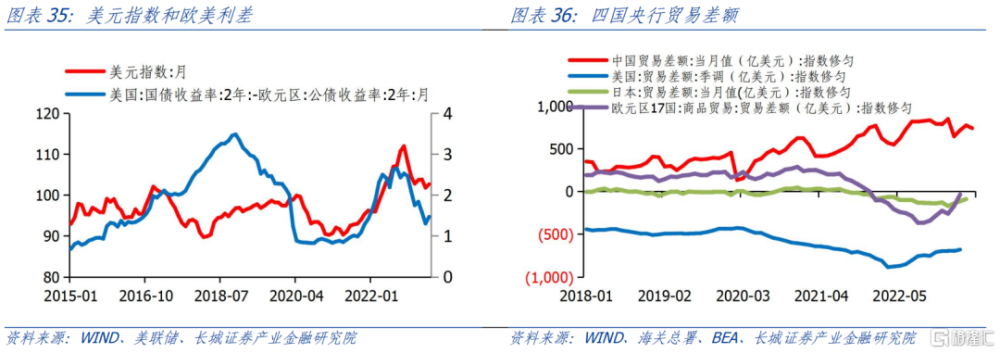

美元貶值的另外原因是歐日經濟復蘇態勢較強。在能源價格大幅回落之後,兩國以美元計價的通脹形勢反而大幅上升。去年10月份之後歐元區的通脹壓力高於美國,歐洲央行實施收緊的貨幣政策,而美聯儲逐漸放慢加息,因此歐洲利率水平开始持續高於美國,造成資金回流歐洲。

另外由於中美貿易摩擦,美國的貿易逆差正逐漸從中國轉移至歐盟以及其他國家。中國正在加快人民幣的國際化,爭奪黃金和石油在國際上的定價權地緣政治緊張趨勢加劇,美元波動幅度也會加大,資本流動也將震蕩加劇。美元避風港作用會大幅下降,這就促使美國利率保持高位才能在國際市場上贏得競爭力。

4

總結

從全年經濟趨勢來看,美國經濟在出現深度衰退前可能需要經歷一段特殊時期。在財政支出加大、AI科技浪潮的幫助下,美國維持了經濟的強韌。由於勞動力供給的相對不足,貨幣緊縮政策並未完全發揮效果。商品需求的回落緩解了部分通脹壓力,但服務需求持續高速增長,造成了較高的通脹中樞水平。未來一段時間美國可能會出現高赤字、高通脹、高利率的異常且脆弱的經濟平衡狀態。

風險提示:美國經濟衰退;美國信用事件集中爆發;美聯儲貨幣超調;國際局勢惡化

注:本文來自長城證券股份有限公司2023年6月8日發布的《高赤字、高通脹、高利率的脆弱平衡——下半年美國經濟展望》,報告分析師:蔣飛 S1070521080001;賀昕煜(研究助理)S1070122050027

標題:高赤字、高通脹、高利率的脆弱平衡

地址:https://www.iknowplus.com/post/2683.html