爲何商品與股市表現不一?

核心觀點

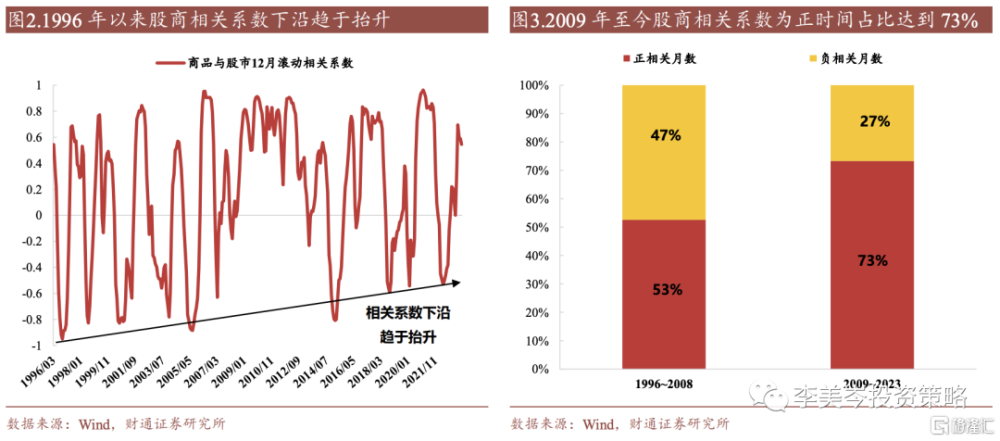

股商短期背離後趨於收斂。2009年前商品與股市有3個長期嚴重背離區間,近十年背離時間顯著縮短。73個月(95/6~01/6)→35個月(02/9~05/7)→18個月(06/10~08/3)→26個月(13/1~15/2)→5個月(18/6~18/10)→8個月(19/7~20/2)→9個月(21/9~22/5)。

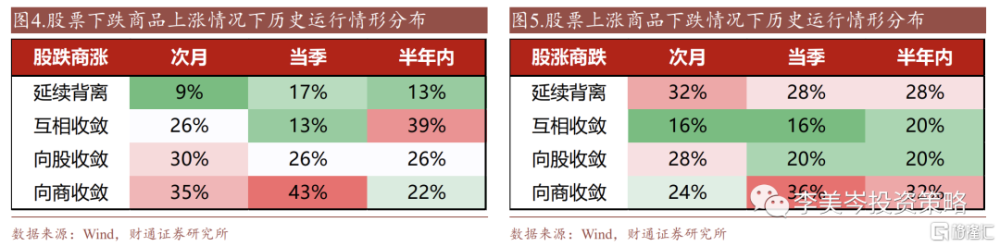

09年後的收斂路徑如何?當月股票下跌、商品上漲:延續背離概率低,商品低位股商同漲,商品高位股漲商跌。1)次月至未來半年繼續背離概率不足20%,或與09年後PPI上行周期中企業盈利改善相關。2)當季股票上漲向商品收斂的情形概率最高,商品上漲有望帶動PPI同比上行。3)半年內相互收斂概率最高,該類情況商品多在階段高點,通脹拐點確認後貨幣政策轉向。當月股票上漲、商品下跌:延續背離、股商同跌是概率最高的兩種情形。1)延續背離的情況同樣多爲通脹下行→流動性寬松→股市上漲。2)股商同跌的兩個典型情形是PPI高位經濟下行壓力被低估、PPI低位股市交易復蘇預期。

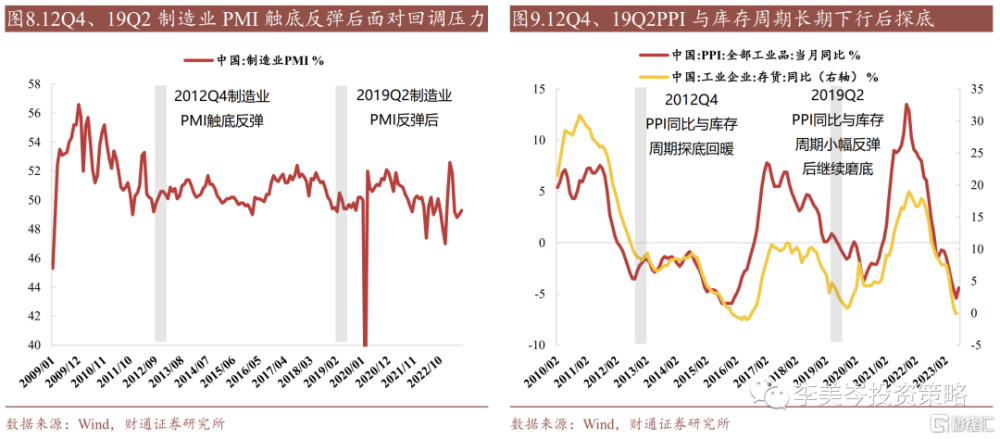

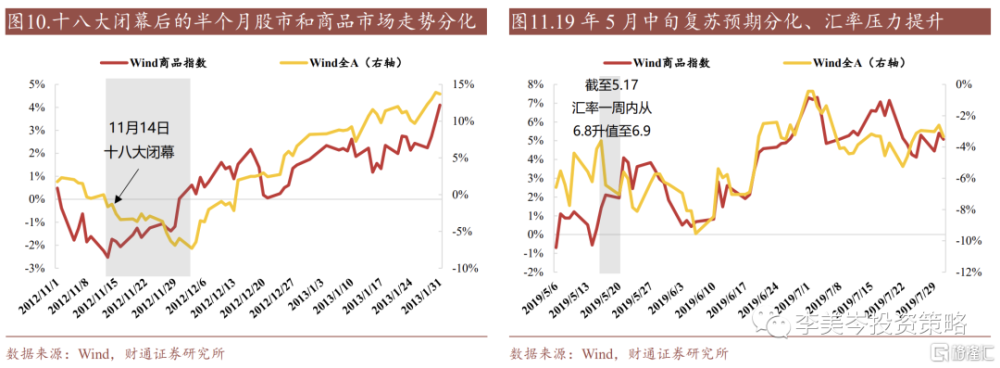

當前宏觀環境股票上漲向商品收斂概率高。股票下跌商品上漲樣本中,匹配以下四個宏觀條件,當前更像12年11月、19年5月:1)利率中樞趨於下降;2)M1同比弱、回升壓力大;3)PMI反彈後面臨回調壓力;4)PPI同比與庫存周期長期下行後走向築底。兩次股商背離後的收斂模式一致,次月及當季股市上漲向商品市場收斂,半年內商品跌、股票漲。

本輪股市壓制因素:短期美債上行過快+市場過度悲觀。2012年11月市場同樣對短期宏觀好轉有較爲充分的預期,在前期經濟短期築底→略有恢復→回落的持續演繹下,交易模式較爲短期博弈,投資者不愿等待數據驗證,而選擇在政策預期充分之際賣出。2019年5月市場復蘇交易逐步充分,开始擔憂Q2下滑壓力,疊加全球地緣政治、海外流動性收緊等壓力。

本輪商品上漲驅動:供給壓力下降+需求政策預期+旺季尚無法證僞。供給端海外OPEC減產、國內粗鋼平控,需求端地產維穩政策持續推出落地,8月下旬尚無法證僞金九銀十。12年商品上漲主要驅動是有色金屬的收儲預期,15年除OPEC減產外基建發力、地產开工亮眼。

展望後市,運動战、向上磨,積極因素正在累積。隨着美債利率逐步高位企穩,參考2018年10月、2022年10月,可能領先A股市場底。國內目前處於經濟回暖、流動性寬松、政策加碼的階段,A股短期因爲風險調整到低位,建議保持樂觀、適時布局。行業配置方面,節奏有望爲藍籌搭台、成長表現,“高盈利成長+低估值藍籌”組合進可攻、退可守,值得繼續配置。1)藍籌搭台重點關注大金融(券商、保險、地產)、PPI預期觸底(聚氨酯、農化、鋼鐵)、中美地產鏈共振(建材、家居);2)成長表現重點關注數據要素(近期以聯通爲代表的龍頭公司表現優異)、受益全球供應鏈重構的高端制造。

風險提示:旺季商品需求不佳;聯儲加息超預期;歷史經驗失效等。

正文

1 股商走勢背離趨向短期化

由於商品市場代表性的南華工業品指數起點在2004年,因此市場上對於中國商品市場與A股相關性的研究主要也在這之後,大多得到的是“兩者長期正相關”的結論。

引入Wind商品指數對比1995~2023年間與A股走勢,意外的發現2009年之前商品與股市有3個長期嚴重背離的區間,而近十年股市與商品走勢背離的區間長度顯著減小:73個月(95/6~01/6)→35個月(02/9~05/7)→18個月(06/10~08/3)→26個月(13/1~15/2)→5個月(18/6~18/10)→8個月(19/7~20/2)→9個月(21/9~22/5),背離時間從5年以上降至不足1年。

歷史上7輪分化趨勢中4輪股市漲商品跌、3輪股市跌商品漲。

95年6月~01年6月通脹落、貨幣寬,商品市場下跌,股票市場隨着降息走牛。

02年9月~05年7月經濟過熱帶來商品牛市,股市由於流動性收緊下跌。

06年10月~08年3月股票超級大牛市,商品由於提前上漲該階段橫盤做頂。

13年1月~15年2月股票“槓杆牛”,但經濟下行以原油爲代表的商品暴跌。

18年6月~18年10月中美貿易摩擦升級導致股市風險偏好承壓,但供給端環保限產疊加需求端財政發力造成商品供需差,以鋼鐵爲代表的商品持續上漲。

19年7月~20年2月全球流動性寬松股市反彈,但地產調控政策疊加經濟下行壓力,商品需求不佳。

21年9月~22年5月經濟下行壓力凸顯,疊加俄烏衝突等事件對風險偏好形成壓制,股市下跌,商品市場則受地緣政治衝突造成的供給缺口推動上漲。

2 當月背離後的歷史情景歸納

截至 8 月 23 日,Wind 商品指數當月上漲 1.2%,萬得全 A 則下跌 5.9%,剪刀差 達到 7.1%。而 09 年至今的規律來看,非極端行情中分化的持續時間或不超過 1 年,我們歸納總結 09 年至今股商分化後的運行規律,以供投資者參考。

Step1 2009 年至今的 176 個月中 35%的月份股商走勢背離

Step2 漲跌幅之差絕對值≥5%的重要月份有 48 個

Step3 股跌商漲(23 個)與股漲商跌(25 個)的月份基本對半开

Step4 兩種情況下歷史運行情況歸納

當月股票下跌、商品上漲:延續背離概率低,收斂方式分化,商品指數位置 是重要影響變量。1)從次月至未來半年內繼續背離概率不足 20%,可能與 09 年後 PPI 上行周期中企業盈利改善、股市鮮有下跌相關。2)當季股票上 漲向商品收斂的情形概率最高,商品連續上漲一個季度的情況下滯後指標 PPI 同比或也將走出上行趨勢,帶動上市公司盈利回暖。3)半年內相互收 斂概率最高,該類情況下商品往往接近階段高點,通脹拐點的確認有助於貨 幣政策趨於寬松,流動性改善推動股市上漲。

當月股票上漲、商品下跌:延續背離、股票下跌向商品收斂是概率最高的兩 種情形。1)延續背離的情況同樣多爲通脹下行→流動性寬松→股市上漲。2)股票下跌向商品收斂的兩個典型情形是 PPI 高位經濟下行壓力被低估、 PPI 低位弱現實中商品下跌而股市交易復蘇預期。

3 相似宏觀環境下當季股票上漲向商品收斂概率高

兩次股商背離後的收斂模式意外一致,次月及當季均是股市上漲向商品市場收 斂,半年內期貨回調、股市上漲互相收斂。

當前市場對於經濟周期底部已有一定預期,疊加短期美元指數上行過快,風險 偏好承壓。2012 年 11 月市場同樣對短期宏觀數據好轉有較爲充分的預期,疊加 解禁潮臨近,在前期經濟短期築底→略有恢復→回落的持續演繹下,市場交易更 加博弈,投資者不愿等待數據驗證,而選擇在政策預期充分之際賣出。2019 年 5 月中旬市場對於復蘇交易趨於充分,开始擔憂 Q2 下滑壓力,疊加中全球地緣政 治、海外流動性收緊等壓力,17~20 日顯著下跌。

期貨市場更多交易短維度預期及供需,本輪可能是供給壓力下降+需求政策預期 +旺季無法證僞窗口期的三重共振。供給端海外 OPEC 減產、國內粗鋼平控,需 求端以地產維穩爲代表的政策仍處於不斷推出到落地的進程中,8 月下旬則是金 九銀十尚無法證僞的階段。12 年商品上漲的主要驅動是有色金屬的收儲預期, 15 年除了 OPEC 減產外基建發力、地產开工亮眼。

4 市場底差不多了,樂觀向上磨

隨着美債利率逐步高位企穩,參考 2018 年 10 月、2022 年 10 月,可能領先 A 股市場底。美債利率飆升往往引發外資流出、A 股調整,目前美債利率已經與 2003-2007 年定價水平相近(美國 2%的增長和通脹),或進入上行尾聲,A 股承 壓的主要因素有望緩解。

回到國內,目前處於經濟回暖、流動性寬松、政策加碼的階段,A 股短期因爲 風險調整到低位,建議保持樂觀、適時布局。A 股短期遭遇海外緊縮、地產信托 等風險壓制,遠期 PE 估值處於歷史最低的 20%位置,性價比突出。進一步看國 內經濟,除地產需求外其實相對韌性,生產數據火熱、對應大宗商品走強,同時 貨幣政策开啓寬松周期,積極化解各類債務問題,活躍資本市場的多項舉措也有 所落地。

展望後市,運動战、向上磨,積極因素正在累積。若美債利率企穩、美聯儲逐漸 退出加息周期,伴隨着中國制造業的復蘇,國內貨幣、財政、資本市場政策加 碼,極具性價比的 A 股市場有望磨底後向上,回歸理性價值。

行業配置方面,節奏有望爲藍籌搭台、成長表現,“高盈利成長+低估值藍籌” 組合進可攻、退可守,值得繼續配置。1)藍籌搭台重點關注大金融(券商、保 險、地產)、PPI 預期觸底(聚氨酯、農化、鋼鐵)、中美地產鏈共振(建材、家 居);2)成長表現重點關注數據要素(近期以聯通爲代表的龍頭公司表現優 異)、受益全球供應鏈重構的高端制造。

風險提示

旺季商品需求不佳;

聯儲加息超預期;

歷史經驗失效等。

注:文中報告節選自2023年08月23日財通證券研究所已公开發布研究報告《爲何商品與股市表現不一?》;報告分析師 :李美岑 SAC執業證書編號:S0160521120002、徐陳翼 SAC執業證書編號:S0160523030003

標題:爲何商品與股市表現不一?

地址:https://www.iknowplus.com/post/26142.html