國盛固收:終端需求有待進一步回升

主要觀點

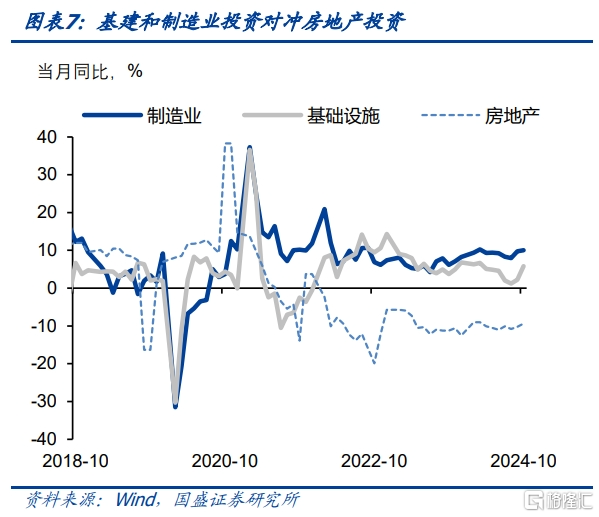

穩定內需,政策仍需持續發力。10月工業增加值和固投平穩,社零和服務業生產回升,而制造業投資維持韌性,地產投資持續築底,狹義基建投資增速有所回升。

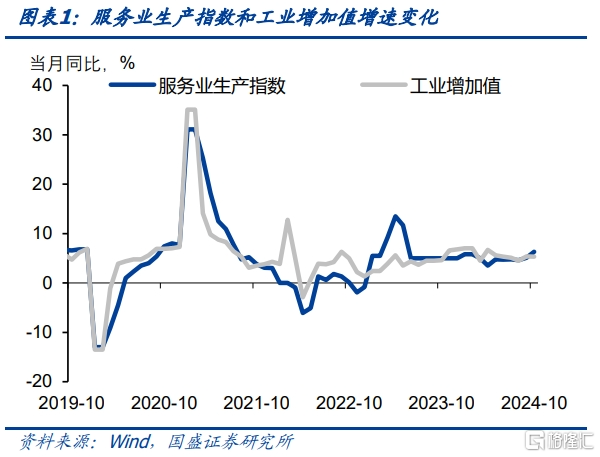

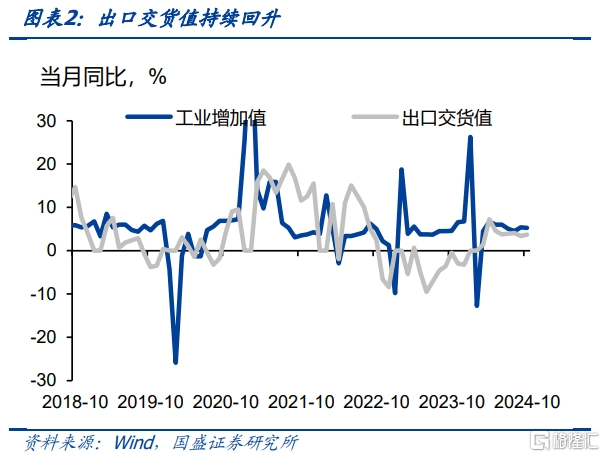

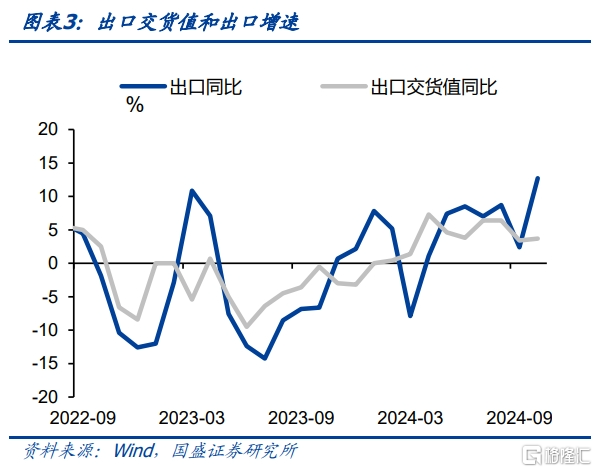

10月生產小幅回落。10月工業增加值當月同比增長5.3%,較上月回落0.1個百分點,季調環比由0.59%回落至0.41%。而服務業生產指數當月同比增長6.3%,較上月回升1.2個百分點。出口交貨值回升,當月出口交貨值同比增長3.7%,往後看,特朗普當選後的全球貿易環境仍存在較大不確定性,四季度出口增速高增或仍以關稅靴子落地前的搶出口爲主。9月底以來,一攬子增量政策的推動下,房地產和股票市場價格有所企穩,財富效應帶動帶動服務業生產指數回升,其同比增速創年內新高。

房地產銷售降幅縮窄,竣工加速回落。10月房地產开發投資同比下降12.3%,跌幅較上月擴大3.0個百分點,商品房銷售面積同比下降1.6%,跌幅較上月收窄9.4個百分點,銷售持續築底帶來資金流回款減少,進一步影響新开工和施工。政策持續加碼,房地產市場仍在築底中,從效果來看,本次政策刺激對商品房成交量形成有效支撐,但近期商品房成交有所回落,且價格上看,70城二手住宅價格環比持續回落,政策效果仍需繼續觀察。房地產市場在經歷深度調整後,企穩或需要中央政府層面出台全局系統更大力度的政策,而非反彈級別的政策,才能扭轉房地產行業當前的趨勢。

狹義基建投資增速有所提升,幅度仍需持續觀察。10月狹義基建投資(不含電力)同比增長5.8%,較9月當月同比回升3.6個百分點,廣義基建投資同比增長10.0%,較9月當月同比回落7.5個百分點,隨着財政資金撥付,地方政府投資增速有所回升。分行業來看,電熱氣水、水利環境及公共設施、交運倉儲當月投資增速分別爲19.6%、5.8%、7.7%,電力相關投資增速有所回落。隨着12萬億化債方案的推出,地方政府隱性債務化債壓力大幅減輕,在土地出讓收入銳減帶來地方財政收入下滑的背景下,化債能否帶動地方政府主導的基建投資的重啓,仍需持續觀察。

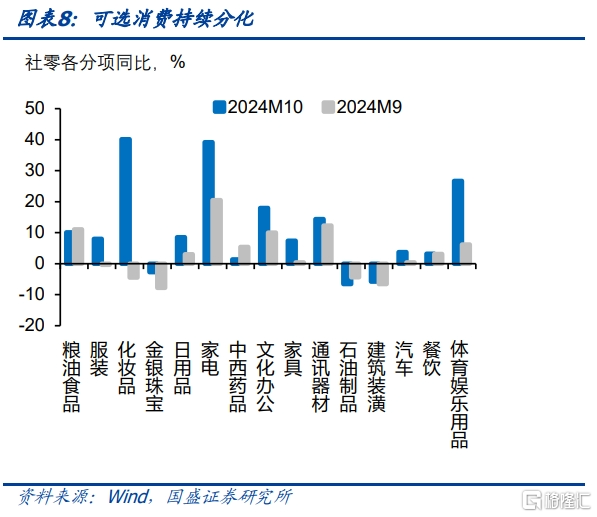

消費低位回升。社零當月同比增長4.8%,較9月回升1.6個百分點,累計來看,1-10月同比增速爲3.5%,較9月回落0.2個百分點,限額以上單位社零消費恢復明顯,10月限額以上單位消費品零售同比增長6.2%。盡管商品社零增速出現顯著反彈,但餐飲收入改善並不大一攬子增量政策實施以來,居民消費的預期改善,但收入效應和財富效應的形成仍需時間。10月從限額以上商品來看:1)汽車零售同比增長3.7%,持續回暖,增速爲今年3月以來的新高;2)手機維持兩位數的高增長;3)家電和化妝品單月增速大幅擡升,我們理解這可能是“以舊換新”政策落地和今年雙十一增長前置的影響。4)煙酒在高基數的背景下增速仍較低,同比增速爲負。

我們繼續認爲短端資產加槓杆性價比更高,長債或保持震蕩。10月經濟數據環比企穩,社零和服務生產有所回升,持續觀察一攬子增量政策性經濟企穩回升的持續性。年底中央經濟工作會議之前,對政策的不確定性依然存在,這將約束長債利率下行空間,而政策預期波動也會帶來長債利率的波動,我們預計年內長債可能繼續保持震蕩。但隨着政府債券發行節奏放緩,以及央行對資金關注度提升,同業融資成本下降等因素推動之下,資金將繼續保持寬松,短端利率有望進一步下降,短債資產加槓杆具備更高性價比。我們延續對10年國債短期2.05%-2.2%震蕩區間的判斷,以及1年AAA存單下降至1.8%左右的判斷。

風險提示:基本面變化超預期;貨幣政策超預期;外部不確定性超預期。

正文

穩定內需,政策仍需持續發力。10月工業增加值和固投平穩,社零和服務業生產回升,而制造業投資維持韌性,地產投資持續築底,狹義基建投資增速有所回升。

10月生產小幅回落。10月工業增加值當月同比增長5.3%,較上月回落0.1個百分點,季調環比由0.59%回落至0.41%。而服務業生產指數當月同比增長6.3%,較上月回升1.2個百分點。出口交貨值回升,當月出口交貨值同比增長3.7%,往後看,特朗普當選後的全球貿易環境仍存在較大不確定性,四季度出口增速高增或仍以關稅靴子落地前的搶出口爲主。9月底以來,一攬子增量政策的推動下,房地產和股票市場價格有所企穩,財富效應帶動帶動服務業生產指數回升,其同比增速創年內新高。

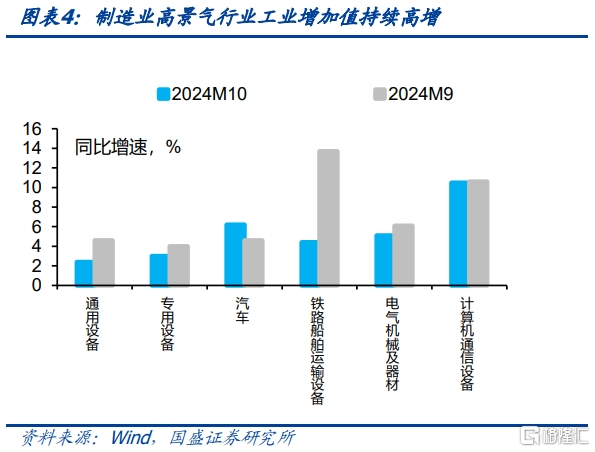

中遊行業生產企穩。採礦業、制造業、公用事業行業本月同比增長4.6%、5.4%、5.4%(上月同比增速分別爲3.7%、5.2%、10.1%)。分行業來看,結構轉型,新舊動能切換的特徵延續,裝備制造業、高技術制造業增加值均快於全部工業增加值增速,而公用事業相關生產在經過持續高增後回落。

房地產銷售降幅縮窄,竣工加速回落。10月房地產开發投資同比下降12.3%,跌幅較上月擴大2.9個百分點,商品房銷售面積同比下降1.6%,跌幅較上月收窄9.4個百分點,銷售持續築底帶來資金流回款減少,進一步影響新开工和施工。2021年新开工回落的影響开始顯現,今年年初以來竣工面積加速回落。

政策持續加碼,房地產市場仍在築底中。9月24日,央行宣布數項與地產相關的政策,926政治局會議也提到關於房地產“促進止跌回穩”等相關表述以來,房地產相關逆周期調節政策持續加碼中,四個一线城市購房政策跟進放松,財政進一步支持商品房收儲及土地盤活,100萬套舊城改造貨幣化安置,契稅和增值稅減免。從效果來看,本次政策刺激對商品房成交量形成有效支撐,但近期商品房成交有所回落,且價格上看,70城二手住宅價格環比持續回落,政策效果仍需繼續觀察。房地產市場在經歷深度調整後,企穩或需要中央政府層面出台全局系統更大力度的政策,而非反彈級別的政策,才能扭轉房地產行業當前的趨勢。

狹義基建投資增速有所提升,幅度仍需持續觀察。10月狹義基建投資(不含電力)同比增長5.8%,較9月當月同比回升3.6個百分點,廣義基建投資同比增長10.0%,較9月當月同比回落7.5個百分點,隨着財政資金撥付,地方政府投資增速有所回升。分行業來看,電熱氣水、水利環境及公共設施、交運倉儲當月投資增速分別爲19.6%、5.8%、7.7%,電力相關投資增速有所回落。隨着12萬億化債方案的推出,地方政府隱性債務化債壓力大幅減輕,在土地出讓收入銳減帶來地方財政收入下滑的背景下,化債能否帶動地方政府主導的基建投資的重啓,仍需持續觀察。

制造業投資小幅回升。10月制造業固投同比爲10.0%,較上月小幅回升0.3個百分點。固投結構中,建築安裝工程、設備工器具構造、其他費用累計同比分別爲3.1%、16.1%、-3.9%。分結構來看,裝備制造業投資增速持續高增,鐵路、船舶、航空、航天器及設備制造業,計算機設備制造業投資增速維持高位。

消費低位回升。社零當月同比增長4.8%,較9月回升1.6個百分點,累計來看,1-10月同比增速爲3.5%,較9月回落0.2個百分點,限額以上單位社零消費恢復明顯,10月限額以上單位消費品零售同比增長6.2%。盡管商品社零增速出現顯著反彈,但餐飲收入改善並不大一攬子增量政策實施以來,居民消費的預期改善,但收入效應和財富效應的形成仍需時間。10月從限額以上商品來看:1)汽車零售同比增長3.7%,持續回暖,增速爲今年3月以來的新高;2)手機維持兩位數的高增長;3)家電和化妝品單月增速大幅擡升,我們理解這可能是“以舊換新”政策落地和今年雙十一增長前置的影響。4)煙酒在高基數的背景下增速仍較低,同比增速爲負。具體看,地產鏈的家具、家電、裝潢材料同比增速分別爲7.4%、39.2%、-5.8%,可選消費鏈條的體育娛樂用品、汽車、服裝、化妝品、金銀珠寶、通訊器材同比增速分別爲26.7%、3.7%、8.0%、40.1%、-2.7%、14.4%,前值分別爲6.2%、0.4%、-0.4%、-4.5%、-7.8%、12.3%。

我們繼續認爲短端資產加槓杆性價比更高,長債或保持震蕩。10月經濟數據環比企穩,社零和服務生產有所回升,持續觀察一攬子增量政策性經濟企穩回升的持續性。年底中央經濟工作會議之前,對政策的不確定性依然存在,這將約束長債利率下行空間,而政策預期波動也會帶來長債利率的波動,我們預計年內長債可能繼續保持震蕩。但隨着政府債券發行節奏放緩,以及央行對資金關注度提升,同業融資成本下降等因素推動之下,資金將繼續保持寬松,短端利率有望進一步下降,短債資產加槓杆具備更高性價比。我們延續對10年國債短期2.05%-2.2%震蕩區間的判斷,以及1年AAA存單下降至1.8%左右的判斷。

風險提示

基本面變化超預期;貨幣政策超預期;外部不確定性超預期。

注:本文節選自國盛證券研究所於2024年11月15日發布的研報《終端需求有待進一步回升》;楊業偉 S0680520050001 、朱帥 S0680123030002

標題:國盛固收:終端需求有待進一步回升

地址:https://www.iknowplus.com/post/167201.html