本輪地產政策效果如何?

核心觀點

我們認爲,本輪房地產政策調整的三個方向已經明確:

(1)加快城中村改造。2021年“超大特大城市”房地產投資佔比全國爲34%。根據已披露投資數據的廣州進行推算,今年全國超大、特大城市將推動城中村改造投資1-1.5萬億元。

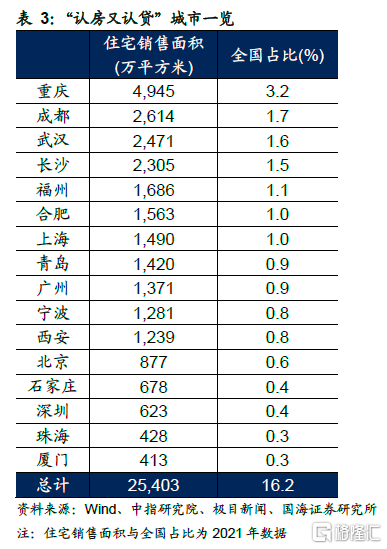

(2)因城施策放松購房門檻,如“認房不認貸”。目前仍維持“認房又認貸”政策的城市有16個,2021年佔全國房地產銷售面積的比重僅爲16.2%。從這一情況來看,即使“認房不認貸”政策全面落地,能享受到政策利好的城市也較少,對全國地產銷售總規模改善作用有限。

(3)降低房貸利率。降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調,我們認爲短期內可能性不大;二是存量房貸利率下調。下調存量房貸利率,我們認爲需要考慮2個因素:一、商業銀行淨息差與經營壓力;二、國有商業銀行上繳利潤規模下降,央行需要與各級財政部門進行協調。若存款利率不進一步壓降,短期內存量房貸利率下調的空間有限,或先以小規模試點爲主。

正文

在6月18日報告《“穩增長”政策有哪些?》中,我們曾對下半年房地產托底政策出台有過積極判斷。如我們預計,繼7月24日政治局會議公告刪除“房住不炒”表態,並表示“適應我國房地產市場供求關系發生重大變化的新形勢,適時調整優化房地產政策”之後,已經有部分城市表態並开始優化房地產政策,對當地樓市進行調整。

隨着政策路徑日益清晰,本輪房地產政策會產生什么樣的效果,對市場又會有何影響?我們認爲正是當前需要討論的話題。

1、“穩地產”的政策路徑

1.1 理解本輪政策的核心邏輯

年中以來,市場對於本輪“穩經濟”措施出台有兩個方向的預期:一方面是財政刺激消費需求;另一方面是政策松綁托底樓市。從政治局會議之後配套文件及相關新聞發布會來看,“財政刺激消費需求”存在現實掣肘,在此背景下,房地產政策則需要進一步發力以支持內需。

例如,7月31日國家發展改革委發布《關於恢復和擴大消費的措施》通知,其中涉及“財政補貼消費”的部分爲“有條件的地區可對綠色智能家電下鄉、家電以舊換新等予以適當補貼……鼓勵有條件的地區對綠色建材消費予以適當補貼或貸款貼息。”我們認爲這反映出本輪消費補貼政策並非全國性、強制性的,而是各地依照當地財力量力而行。8月4日國家發展改革委、財政部、中國人民銀行、國家稅務總局舉行聯合新聞發布會介紹近期“政策組合拳”情況,我們總結認爲本輪財政增量政策主要面向小規模納稅人、小微企業,方式爲提高稅收優惠額度或延長稅收優惠期限,我們認爲財政刺激力度也相對有限。

本輪並未出台全國性、大範圍的消費補貼政策或財政刺激措施,與我們在《“穩增長”政策有哪些?》報告中判斷一致,核心原因在於年內財政預算已定,新增財政支出缺失相應預算安排與地方財政存在墊付壓力兩個難點。

在此背景下,通過房地產政策支撐下半年經濟增長,就被市場給予更多厚望。而從當前已出台政策來看,房地產政策調整的三個方向已經明確:

(1)加快城中村改造;

(2)因城施策放松購房門檻,如“認房不認貸”;

(3)降低房貸利率;

1.2 方向一:城中村改造

7月21日國常會及7月24日政治局會議,均提到推動“城中村改造”投資。7月28日,超大特大城市積極穩步推進城中村改造工作部署電視電話會議在北京召开。7月31日,國家發展改革委發布關於恢復和擴大消費的二十條措施,其中再次提及,在超大特大城市積極穩步推進城中村改造。

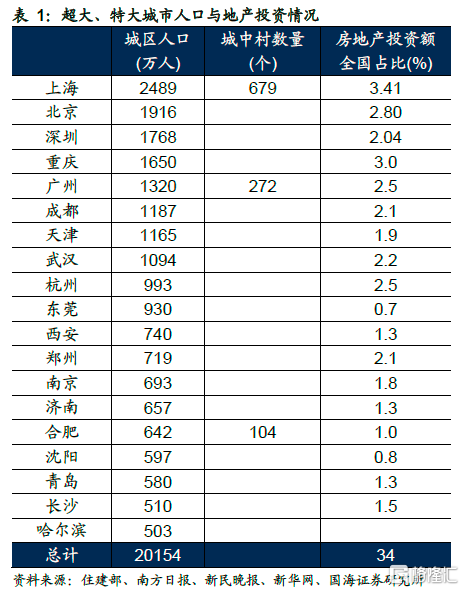

值得注意的是,本輪城中村改造更多聚焦在“超大特大城市”。根據住建部《2021年城市建設統計年鑑》,我國目前有7個“超大城市”(城區人口1000萬以上),11個“特大城市”(城區人口500萬以上、1000萬以下)。2021年,上述城市房地產投資佔比全國爲34%。

上述城市城中村改造,可以拉動多少固定資產投資?

我們假設城中村改造投資規模與城區人口相關,城區人口越多,改造項目與投資規模越大。例如上海、廣州、合肥已披露當地城中村數量,分別爲679個、272個、104個,與城區人口基本成正比。

根據目前廣州已經披露的2023年城中村改造規劃,當地今年計劃推進127個城中村改造項目,預計完成固定資產投資983億元。按照廣州在超大、特大城市中城區人口佔比推算,今年全國超大、特大城市將推動城中村改造投資1.5萬億元左右。

但需要注意的是,由於廣州爲一线城市,城中村改造單價相對較高,我們認爲全國實際城中村改造投資應低於這一數字,或在1萬億元-1.5萬億元左右。同時,這一投資中建安开支、土地購置費等項目,歸入房地產投資口徑。配套綠化、管網投資,歸入基建投資口徑,不全部爲房地產投資。

此外,城中村改造項目並非在2023年才开始,例如上海從2014年起就啓動了該項目,因此從同比新增的角度,對當前房地產投資的拉動或相對有限。

1.3方向二:認房不認貸

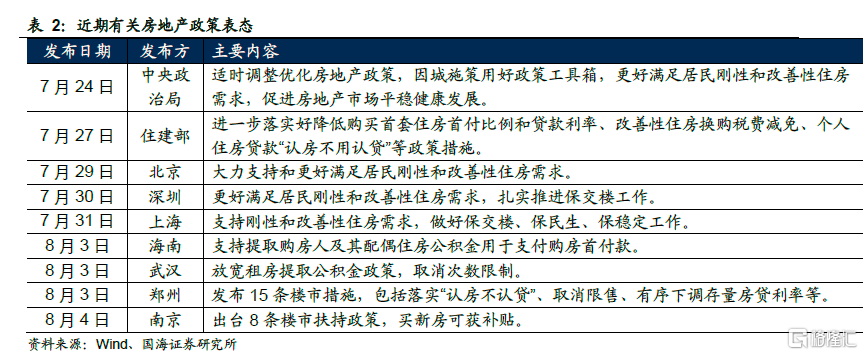

繼7月政治局會議表態以來,住建部以及多個城市已經相繼發聲,表示出台落實樓市支持政策。其中,住建部提出的落實“認房不用認貸”政策受到市場關注(表2)。

對於有過貸款記錄但本地無房家庭來說,“認房不認貸”相比於“認房又認貸”,一方面可以大幅降低首付比例(二套房首付比例轉爲首套房首付比例),另一方面可能使得房貸利率下降(二套房房貸利率轉爲首套房房貸利率),同時還能享受部分地區首套房稅費減免,因此政策效果較爲明顯。

若全國範圍內落實“認房不認貸”政策,效果有多大?

根據媒體統計,目前仍維持“認房又認貸”政策的城市有16個,2021年佔全國房地產銷售面積的比重僅爲16.2%(表3)。其中還包括像青島這樣,限購區域受“認房又認貸”政策限制,非限購區域不受限制的情況,因此實際數字應低於16.2%這一比重。從這一情況來看,即使“認房不認貸”政策全面落地,能享受到政策利好的城市也較少。盡管對當地樓市銷售可能有明顯的助推作用,但是對全國地產銷售總規模改善作用有限,並導致一、二线與三线城市樓市進一步分化。

1.4方向三:降低房貸利率

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。盡管存量房貸利率加點較高,但下調這一利率,仍需要考慮2個因素:

(1)商業銀行淨息差與經營壓力。截至2023年3月,商業銀行淨息差174BP,已經低於180BP的考核要求。若存量房貸利率下調,將進一步擠壓銀行淨息差,影響銀行的穩健經營。因此我們認爲,存量房貸利率的大規模下調,或需伴隨負債端存款利率的進一步下調,

(2)國有商業銀行上繳利潤規模下降。我們測算,存量房貸利率加點每下調10BP,將帶來386億元的銀行利息損失。由於各級商業銀行利潤,每年需要按照股權比例上繳中央或地方財政,因此存量房貸利率大幅下調,將減損財政收入。在當前地方財政壓力較大的背景下,全面推行房貸利率下調,央行需要和各級財政部門進行協調。

基於這兩點因素考慮,我們認爲在存款利率不進一步壓降的背景下,短期內存量房貸利率下調的空間有限,或先以小規模試點爲主

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

降低房貸利率分爲兩個方向,一是新增房貸利率下調,即LPR下調;二是存量房貸利率下調。

新增房貸利率方面,8月4日聯合新聞發布會中,央行發言人在回答“降息降准是否還有空間時?”,提出“兼顧把握好增長與風險、內部與外部的平衡,防止資金套利和空轉,提升政策傳導效率,增強銀行經營穩健性。”我們認爲短期內短期內LPR降息的可能性不大。

然而,央行發言人同時表示“指導銀行依法有序調整存量個人住房貸款利率”,這一表態引起市場關注。

存量房貸利率下調空間有多大?

根據央行數據,2018-2021年房貸利率平均爲5.53%,2023年6月末爲4.11%。扣減掉2021年末至今5年期LPR下調的45BP後,2018年-2021年存量房貸利率較2023年6月末利率仍高出97BP,這一幅度體現爲房貸利率“加點”,不會隨着LPR變動而調整。

2、如何影響債市交易?

總的來看,我們認爲當前房地產政策優化的方向,對一线、強二线城市形成利好,但對三线以下城市作用有限,對改善全國地產銷售總規模作用有限。

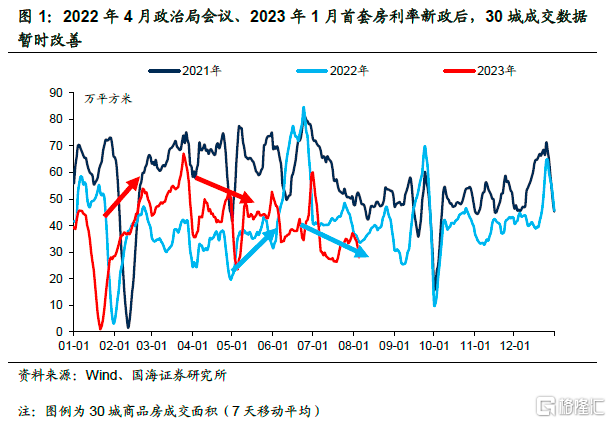

在實際交易層面,債市投資者經常關注30城商品房成交高頻數據。從2022年4月政治局會議、2023年1月首套房利率新政落地後的歷史經驗來看,一輪利好政策落地,確實會帶來30城商品房成交數據的好轉(圖1)。但關鍵問題在於,這種好轉究竟屬於是階段性的存量需求釋放,還是周期性的樓市預期扭轉?本輪我們傾向於前者。

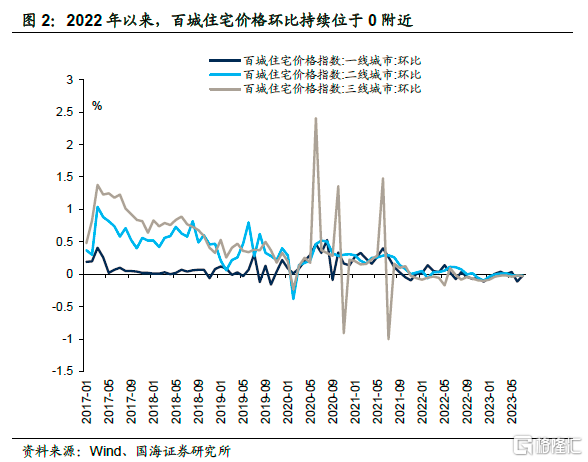

因此在政策落地、高頻銷售數據好轉期間,債市投資者也無需過度悲觀。同時我們可以結合當地房地產價格走勢進行周期判斷:

若銷售數據改善,但當地房價並未大幅上行,則本輪地產銷售回暖是暫時性的。存量需求釋放完後,地產銷售數據可能再度下行。

若銷售數據改善,伴隨當地房價明顯回暖,則本輪地產銷售回暖是周期性的。若觀察到此現象,則需要對後續債市預期進行調整。

風險提示:房地產政策超預期、資金面收緊超預期、中國央行貨幣政策超預期、信貸投放超預期、稅收超預期、歷史數據無法預測未來走勢,相關資料僅供參考。

注:本文來自國海證券2023年08月06日發布的《本輪地產政策效果如何?》,報告分析師:靳 毅 SAC編號:S0350517100001;呂劍宇 SAC編號:S0350521040001

標題:本輪地產政策效果如何?

地址:https://www.iknowplus.com/post/21084.html