三得利,東方酒企的全球化拓展樣本|國際酒飲觀察

編者按:

隨着消費形勢變化,眼下中國酒業已進入深度調整期,而企業當前面臨的周期性挑战,曾經在其他國家的歷史上上演。21世紀經濟報道推出“國際酒飲觀察”系列報道,希望通過對國際酒企的持續觀察,能爲中國酒業應對周期提供可供借鑑的經驗。本期報道聚焦日本酒企三得利,通過解析其全球化拓展之路,找到其逐步轉變爲一家業務多元化的國際企業的“祕密”。

21世紀經濟報道記者肖夏 重慶報道

全球頂級烈酒公司有哪些?

問國內外各家AI模型,帝亞吉歐、保樂力加、百加得、茅台、五糧液等名字都出現在答案中。如果將營收體量、全球布局綜合納入考量,帝亞吉歐、保樂力加之外,還有一個名字反復出現——三得利。

三得利的歷史可以追溯至1899年,其前身只是一家日本的葡萄酒進口商。

三得利集團(Suntory Holdings Ltd.)前不久披露了2024年業績,全年扣除酒稅後收入30797億日元(約人民幣1496億元),同比增長4.3%,扣除酒稅後收入首次超過3萬億日元,其中約1萬億元來自酒類業務,超過一半收入來自日本以外市場,成爲少數收入全球化的東方酒企。

面臨人口總量拐點、消費情緒疲軟,近年不少中國企業开始翻查日本企業史,希望從他們在高速增長期之後的轉型歷程中找到答案。

在總量持續下行的中國酒業,三得利成爲不少酒企關注的對象,尤其是一些已經开始布局威士忌的中國酒企。

回顧其發展歷程,盡管是日本酒企,三得利很早就开始積極拓展非烈酒、非酒飲品類,並向海外拓展,逐步轉變爲一家業務多元化的國際企業。其品類拓展和海外布局的過程,對正在尋求新增長曲线的中國酒企有借鑑意義。

東方的威士忌大廠

嚴格來說,從酒起家的三得利,如今是一家以飲品爲主業的公司,收入主要是來自非酒精飲料。

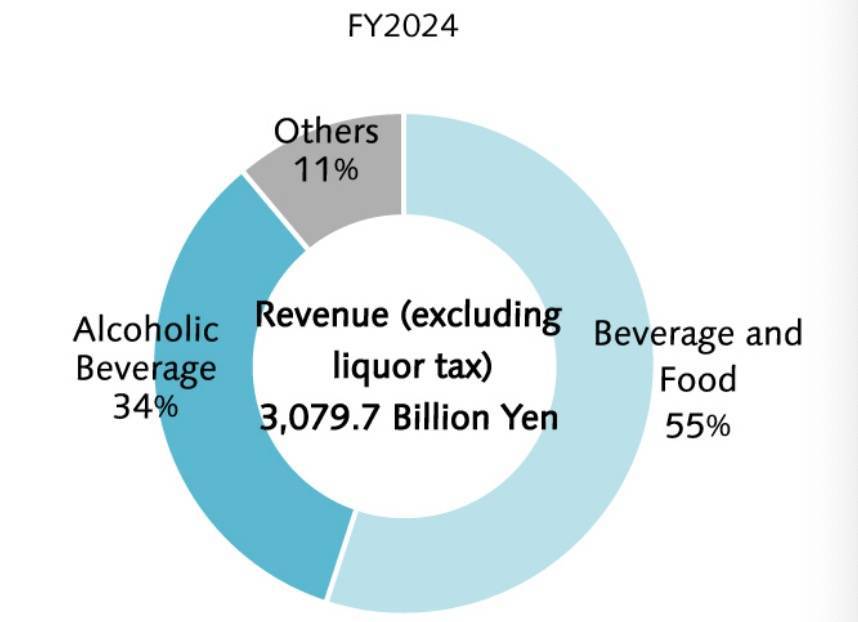

前不久披露的2024年財報顯示,去年三得利集團來自“飲料及食品”的收入佔到55%,主要是無酒精飲料、加工食品;來自“酒精飲料”的收入佔比只有34%,包括烈酒、啤酒、葡萄酒、預調酒等。

(三得利集團2024年不同業務收入構成,來自官網)

但三得利更多盈利還是來自酒。

以2023年爲例,酒精飲料的盈利約1756億元,非酒精飲料和食品的盈利約1659億元。在日本本土酒飲市場,三得利在威士忌、預調酒、葡萄酒品類位居第一。

上個世紀前半葉,在第一代掌門人掌舵期間,三得利就已經建立了酒飲主業的根基。

1899年,鳥井信治郎在大阪以銷售進口西班牙葡萄酒起家。彼時日本正處於全方位西化的初期,西班牙葡萄酒並不符合日本人的口味。他花了八年時間开發出適合日本人口感的赤玉紅酒,主打“國產”,成爲至今仍在銷售的暢銷品。

20世紀20年代,他用赤玉紅酒的收益建設了日本首家麥芽威士忌酒廠“山崎蒸餾廠”,又在30年代开設了葡萄酒莊,並在30年代和40年代先後推出了暢銷至今的“角瓶”威士忌和平價定位的Torys威士忌。

此後,第二代掌門人掌舵,三得利繼續專注威士忌品類取得成功,並初步探索海外業務和非酒精飲料業務。

20世紀60年代,日本經濟开始騰飛。在第二代掌門人佐治敬三領導下,三得利在日本开設了上千家Torys酒吧推廣威士忌產品,專門推出雜志《洋酒天國》介紹威士忌相關知識、开展“喝Torys,飛夏威夷”的營銷,推動威士忌在大衆階層普及。加上战後不久推出的高檔威士忌Suntory Old,三得利與威士忌品類實現了綁定,奠定在日本威士忌市場的龍頭地位。用佐治敬三的話說,當時銷售好到只要是生產出來就能賣得出去的地步。

(Suntory Old和角瓶是三得利的暢銷產品)

此後三得利在山崎蒸餾廠之後又投資了第二家威士忌蒸餾廠“白州”,1984年推出了單一麥芽威士忌“山崎”,1989年推出了調和威士忌“響”。

在此期間,三得利也看上了啤酒的潛力,早在20世紀60年代就开始嘗試啤酒業務,不過很長時間內都未能打破朝日、札幌、麒麟三大品牌主導日本啤酒市場的格局。

三得利的視野轉向其他國家。

先是1962年,三得利的威士忌开始進入美國市場。不過最初銷量幾乎可以忽略不計。美國有本土的波本威士忌,蘇格蘭威士忌、愛爾蘭威士忌也都有份額,年輕的日本威士忌還沒有獲得廣泛認可。

20世紀70年代,中日邦交正常化,佐治敬三成爲首批訪華的日本商界領導之一,三得利也從1979年开始向中國出口威士忌。

隨着中國邁入改革开放時期,三得利开始在中國投資,但並未選擇優勢的威士忌品類,而是更符合當時中國國情的啤酒。1984年,三得利與中信集團合資,建設了中國第一家中外合資啤酒廠“江蘇三得利食品有限公司”。

與此同時,日本的酒類消費迎來了拐點。

清酒在20世紀70年代後半期开始下滑,威士忌、白蘭地消費量1983年見頂,80年代後半期顯著下跌,到1992年日本的人均酒類消費量見頂,幾年後啤酒也开始下滑。其背後原因是高速經濟增長逐漸難以爲繼,同時日本人口增長乏力,泡沫經濟破滅進一步打擊消費。

三得利在威士忌業務鼎盛時,意識到了過於依賴單一品類的風險。

1981年,三得利推出了無糖茶飲“三得利烏龍茶”,主打來自中國福建的優質茶葉,此後不斷擴充茶飲品類。1987年其推出了“WEST咖啡”,便是後來經常位居日本即飲咖啡市場第一的“Boss咖啡”。

(三得利烏龍茶在中國市場已經系列化)

如今來看,烏龍茶順應了大衆健康意識覺醒的趨勢,咖啡滿足打工人對提神醒腦的即時需求,兩者都抓住了大衆飲料需求從碳酸飲料向健康飲料、功能飲料轉移的趨勢。

從此,三得利邁上了向非酒飲品類的擴張之路。

出海:從合資到並購

泡沫經濟破滅的1990年,三得利迎來第三任掌門人鳥井信一郎,他掌舵超過十年。

這一階段,三得利不僅推出了“白州”,三大高端威士忌系列成型,在日本國內還推出了低麥芽發泡酒(口感接近啤酒,但使用大米、玉米降低麥芽比例)、預調酒。

這些價格、度數相對更低的酒精飲品,一方面滿足了經濟緊縮周期民衆對性價比的追求,另一方面也順應日本家庭小型化、原子化的小酌、獨飲場景。低度酒的拓展,爲後來三得利進一步發展預調酒奠定了基礎。

在日本以外,1995年三得利成立了三得利啤酒上海有限公司,主打與當時市面上啤酒不同的清爽口感,一度在上海站穩腳跟,同一年也將飲料業務帶入中國市場。後於2013年,三得利與青島啤酒又开展過合資合作。

不過這一階段,除了部分與中方合資的業務,三得利在中國的業務主要依靠日系便利店、日式餐飲、日企客戶在大城市拓展,雖然積攢了口碑,渠道拓展相對緩慢,彼時中國消費者對於洋酒、飲料的需求與日本市場有較大差異,渠道的擴張模式也明顯不同。

但在美國市場,三得利卻有了突破。1999年,三得利和百事組建合資裝瓶公司PBV,此後多年不斷並購其他百事裝瓶商,成爲百事最大的私有裝瓶商,三得利借此布局美國飲料市場。

2001年,第四代掌門人佐治信忠上任,此後十幾年間推動三得利在多元化、國際化方面前進了一大步。

首先是進一步擴充非酒精飲料品類。

2004年,三得利推出了伊右衛門綠茶,強調日式茶飲文化,如今在日本即飲綠茶市場份額僅次於伊藤園。

2005年和2009年,三得利分別推出了-196 Strong Zero、和樂怡,進一步擴大預調酒品類。前者主打-196°C的溫度下把整顆水果凍結後打碎浸漬在酒裏的“黑科技”,酒精度高、甜度低,後者賣是微醺,酒精度低、有一定甜度,分別針對男性、女性消費者和聚餐、獨酌等不同場景。

(酒精度3度的和樂怡主要針對女性消費者,已進入中國市場)

長期虧損的啤酒也迎來了轉機。三得利2005年推出了萬志啤酒(the Premium Malts)的改良版,定位高端啤酒,並用威士忌業務打下的餐飲渠道开展大規模推廣,三年後終於成爲日本第一大高端啤酒,並在投身啤酒業務幾十年後首次實現了盈利。此後萬志啤酒持續擴充品類,目前三得利在日本啤酒市場躋身前三。

在海外市場,三得利不再滿足於出口、合資,啓動了一系列跨國並購。

2008年,三得利以6億美元收購新西蘭能量飲料Frucor,2009年以40億美元收購了法國飲料企業法奇那-怡泉集團(Orangina-Schweppes),借此布局歐洲和大洋洲市場。2010年,三得利收購了中國的ASC精品酒業,开始在中國運營葡萄酒業務。

到2012年,整個三得利集團的非酒精飲料業務收入佔比已經超過一半。

2013年,三得利以17億美元收購了葛蘭素史克旗下的利賓納(Ribena)、葡萄適(Lucozade)飲料品牌,並在這一年收購百事飲料越南公司51%的股份,進軍越南市場。

也是這一年,三得利將旗下食品飲料業務掛牌上市,目前其市值超過1.5萬億日元(人民幣約745億元)。

第二年,在歷史上首位外聘掌門人新浪剛史推動下,三得利迎來其百年歷史上最大的一筆並購,以共計160億美元的代價收購了美國知名威士忌金賓(Jim Beam)背後的賓公司(Beam Inc.)。

(三得利國際酒飲的產品线,來自官網)

這筆並購讓三得利獲得了金賓、美格(Maker's Mark)等一批美國波本威士忌以及蘇格蘭威士忌、龍舌蘭等其他烈酒品類,三得利在全球威士忌行業的地位迅速躍升至前列,實現了從區域品牌向國際巨頭的飛躍。

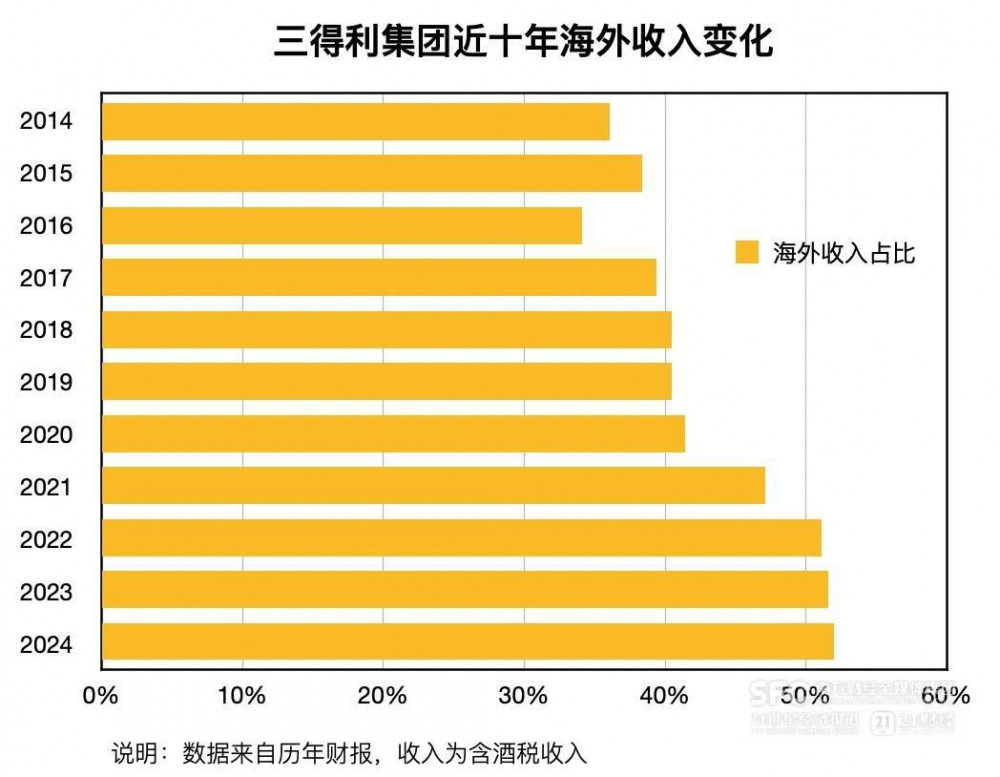

一系列並購也讓三得利的國際收入佔比持續攀升。21世紀初,三得利至少八九成的收入來自日本國內。多起海外並購後,2010年三得利的海外收入佔比首次突破20%。2014年收購賓公司後,海外收入佔比大幅提升至36%。2024年,三得利海外收入(含酒稅)佔比52%,超過一半。

(三得利來自日本以外市場收入變化,21記者依據財報整理)

如果收購後只是維持各國的現有業務,國際化只能算浮在面上。三得利進行收購後,會根據市場情況將收購的品牌導入其他市場,比如將利賓納等收購等飲料品類導入亞洲市場、將日本本土的和樂怡預調酒引入中國市場,同時也借助收購而接入的海外渠道推廣自身的核心產品。

在收購賓公司後,山崎、白州、響等高端威士忌搭上了後者的渠道快車,在美國高端市場加大了布局。在开市客(Costco)、Trader's Joe、Whole Foods等美國知名超市,山崎、白州、響、季等三得利威士忌已經全面鋪开。

收購賓公司後,三得利的國際酒飲業務一度更名爲“賓-三得利”,去年重新更名爲“三得利全球酒飲(Suntory Global Spirits)”。

堅守主業 順應趨勢

三得利的發展歷程,對於中國酒企到底有哪些借鑑意義?

首先是順應大衆消費需求,不斷調整布局。

日本19世紀後期到20世紀高速增長期長達一百多年對於西洋文化的熱衷,爲威士忌、葡萄酒等西方酒飲在日本打开了局面,因此早期的三得利完全以西洋酒飲爲發展目標,通過布局酒吧等线下渠道、普及洋酒文化獲得了成功。

到了20世紀末,日本高速增長期步入尾聲、人口增長放緩、家庭規模小型化,烈酒消費需求迎來拐點。三得利沒有固守烈酒品類,而是適時發展低度酒、預調酒以及非酒精飲料,滿足消費者的健康意識,同時滿足年輕人居家飲酒的需求。

應對不同市場的需求,三得利也針對性推出了產品。比如在中國,三得利推出的沁系列果味飲料,就是針對消費者對低糖果味飲料的需求。

對於中國酒企而言,面臨白酒、啤酒、葡萄酒消費總量持續下行,固守原有品類、原有消費人群、原有的消費場景,面臨瓶頸只是早晚的問題。如何提升年輕消費者的興趣,是酒企繞不开的必答題。

其次是理解年輕一代的消費偏好喜好,推出適合新消費場景的飲品。

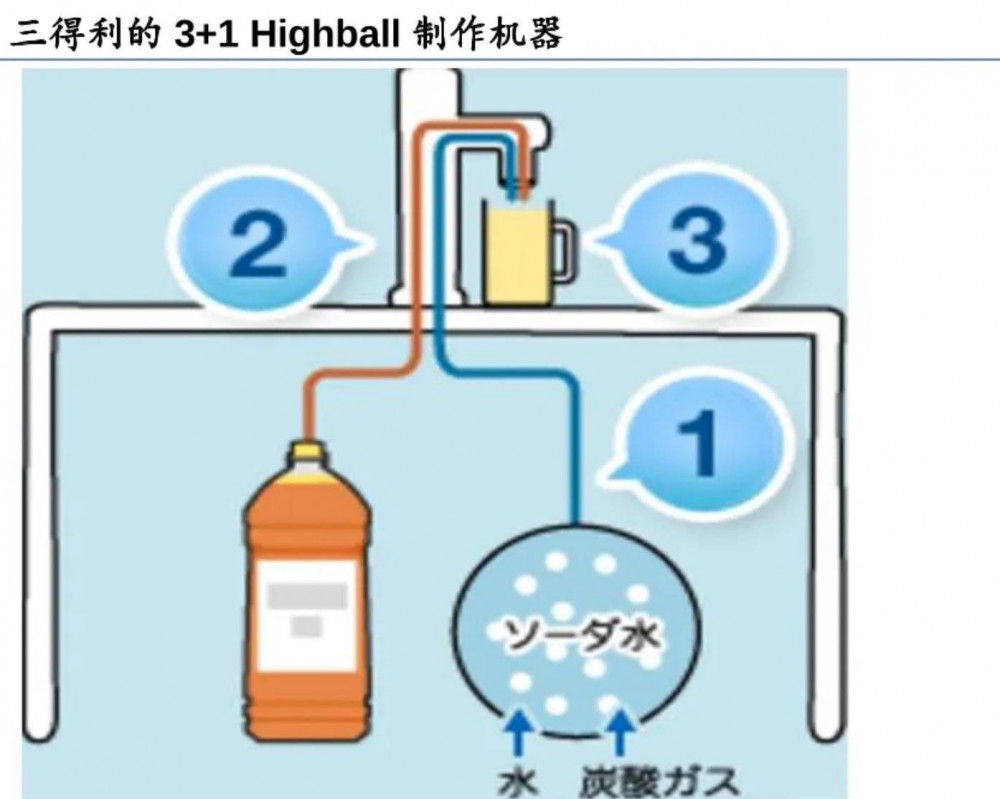

比如本世紀初期日本威士忌消費低迷、威士忌酒吧文化已經不再時興,三得利在面向年輕人推廣威士忌時,並沒有採取高姿態推廣純飲,而是主動推廣Highball(加冰加蘇打水)等降低酒精濃度的飲用方式,並推出專門全自動機器制作Highball方便线下制作,改變了年輕人對於飲用威士忌“老氣”的印象,還推出了罐裝的Highball角瓶威士忌,帶動威士忌消費復興。

(三得利的Highball設備助推了威士忌消費復興,來自華泰證券研報)

三得利推出的預調酒,很早就考慮到不同消費場景的需求。最初只有一個酒精度的-196 Strong Zero,後來發展出不同酒精度、不同糖度的多個版本。如今來看,國內銳澳雞尾酒(Rio)以不同酒精度劃分的預調酒產品线,就從中有所借鑑。

對於中國酒企而言,其啓示在於,要培育年輕一代消費者,並非僅僅是在營銷物料上投其所好,更不應抱有“等年輕人長大就懂酒”的保守態度,而是應該充分了解年輕一代酒飲消費需求、消費場景的新變化,在營銷、產品、場景等方面進行針對性投入。

而對於加碼威士忌業務的中國酒企來說,其啓示在於要充分理解中國消費者對於威士忌的消費認知,提供適配其消費需求的產品,而非將白酒等其他品類的經驗再復制一遍。

同時,堅持核心主業,積極利用合資、並購手段。

雖然過去四十多年來不斷推出飲料、低度酒飲,三得利並沒有偏離其起家的烈酒業務,一方面通過收購獲得國外的產品和渠道,另一方面多次擴充其自身的威士忌產品线,推動自身產品進入國際市場。華泰證券的研究就提到,威士忌貢獻了三得利海外烈酒90%以上的銷售額。

威士忌不僅是三得利盈利水平相對更高的品類,更重要的是三得利品質的代表,是其核心競爭力的體現。假設剝離起家的烈酒業務,三得利在飲料、低度酒等領域雖然有市場份額的優勢,但其盈利能力和業務護城河的寬度將深受影響。

對於中國酒企尤其是白酒企業而言,其啓示在於要持續確保主業的品質優勢,同時可考慮在時機成熟時通過資本手段介入國際渠道。過去幾年不少頭部白酒都與外資公司合作,但合作的深度、廣度還有提升空間。

事實上,目前三得利的國際化也還遠未完成。

收購賓公司後,三得利目前主要還是依靠賓公司原有的中端威士忌產品放量,山崎、白州、響“高端三大件”雖然進入了美國市場,但銷量和溢價遠不如東亞。小紅書上不少在美華人就發現,在亞洲緊俏的山崎12年經常有促銷,終端價格也明顯低於國內。

下個月股東大會通過後,鳥井信宏將正式成爲三得利集團的新任社長,現任社長新浪剛史將出任董事長。

(新浪剛史與鳥井信宏)

鳥井信宏是三得利創始人鳥井信治郎的曾孫,此前負責三得利日本酒飲業務。上任後他將主要坐陣國內業務,新浪剛史將主要負責國際市場。

鳥井信宏曾描述過他的愿景——希望以後走到世界每個國家都能看到三得利威士忌。這一目標還需要更長時間、更多投入、更全面的渠道布局才能完成。

標題:三得利,東方酒企的全球化拓展樣本|國際酒飲觀察

地址:https://www.iknowplus.com/post/197866.html