800億市值兩年成空,青島啤酒“喝不動了”?

作者 | 遠禾

數據支持 | 勾股大數據(www.gogudata.com)

國內 “酒文化”盛行,整個酒類市場規模龐大,其中,白酒佔據絕對主導地位,市場份額超過60%,其次就是啤酒,市場份額約爲20%。

近幾年來,曾經被認爲具有剛需屬性、超高毛利和穿越周期的白酒行業,業績持續承壓,股價也持續下行。

啤酒行業也是同樣。

最近一年多,中國內地市場銷量前三的啤酒巨頭,港A分別上市的青島啤酒、港股上市的華潤啤酒和百威亞太,都是跌跌不休。

其中從2023年財報披露之後,青島啤酒A股價格就开始持續震旦下行,目前已經跌至不足70元,兩年時間內接近腰斬,市值跌去超800億元。

啤酒市場的整體疲軟程度,早已不亞於白酒。

01

近日,花旗發布了一份關於青島啤酒的研報,將青島啤酒2024及2025財年的銷售預測分別下調8%及9%,淨利潤預測分別下調11%及14%,同時還將青島啤酒的港股目標價由84.5港元下調至79.1港元。

如果翻看青島啤酒過去的業績,就能發現,花旗下調青島啤酒的銷售和淨利潤預測,似乎並不出乎人意料。

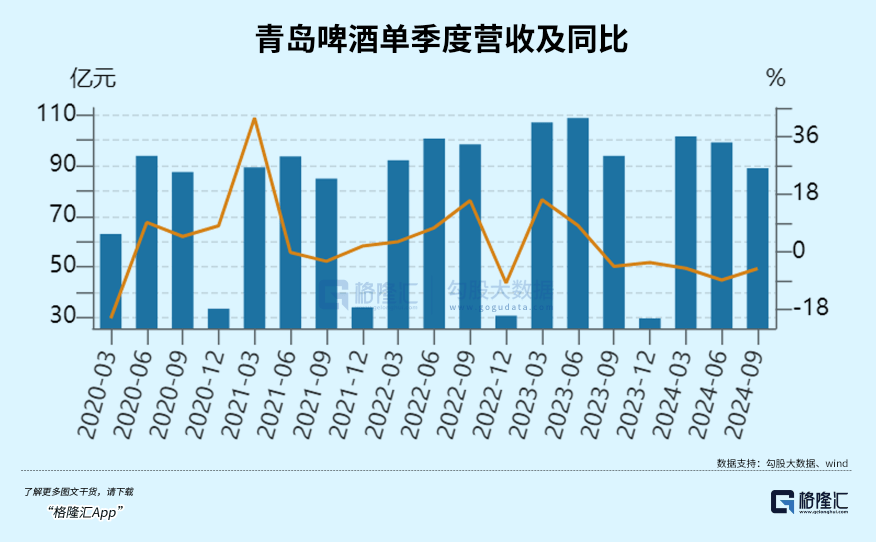

2024年前三季度,青島啤酒銷量679萬千升,上年同期爲729.4萬千升,同比下降6.9%。

反映到公司業績上,則是營收的接連下滑。

2024年上半年,青島啤酒增利不增收,淨利潤36.42億元,同比增長6.31%,營收卻同比下降7.06%至200.68億元,。

第三季度,青島啤酒面臨的增長壓力進一步加劇,利潤增速也开始下滑。營業總收入289.59億元,同比下降6.52%,歸母淨利潤49.90億元,同比只增長1.67%。

盡管如此,對於青島啤酒而言,更爲可怕的並非是業績的下滑,而是行業大盤的整體萎縮。

某種程度上來說,花旗下調的,實則是對國內啤酒行業的整體預期。

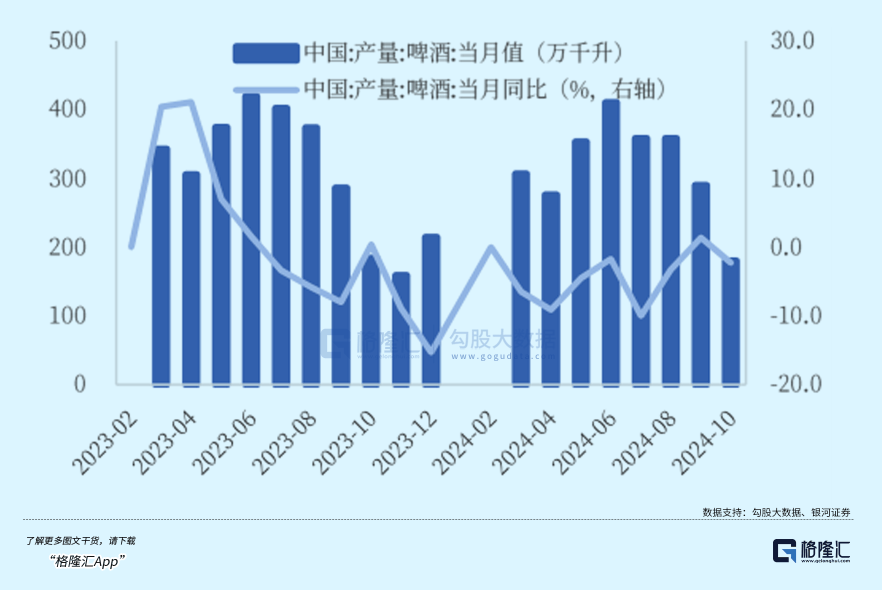

從數據上來看,國內啤酒市場在2013年就已到達天花板。

這一年,中國啤酒總產量達到5061.5萬噸,但此後,就迎來了連續七年的下降。

盡管最近三年有所回升,但是到2024年,國家統計局數據顯示,全年中國規模以上企業累計啤酒產量3521.3萬千升,同比下降0.6%,僅僅不到2013年的四分之三。

面臨高度成熟,難有增量的啤酒市場,在過去產量銷量雙雙下滑的許多年裏,青島啤酒等行業龍頭實際上是靠掠奪中小規模的對手的存量市場,贏得市佔率,來維持業績增長。

表現在市佔率上,2013年,啤酒行業前五企業市場佔有率爲66.8%,但是時至今日,CR5已經上升至92%。

到如今五大龍頭已經卷無可卷,面臨的,卻是消費熱情更爲低下的市場。

2024年,在原本的啤酒銷售旺季,7月、8月,啤酒的月度產量同比分別下滑10%、3.3%,7月甚至出現兩位數下滑。

就連火熱的歐洲杯和巴黎奧運會,都沒能帶動消費者的熱情。盡管多家企業財報中表示,上半年南方強降雨,影響了市場消費量,但最根本的,仍舊是需求的萎縮。

爲何啤酒市場萎縮至此?不喝白酒,難道啤酒也不喝了嗎?

和白酒類似,啤酒的消費場景也和社交強掛鉤,更多地集中於餐飲、酒吧、KTV等業態,而隨着消費者的未來預期下調、消費信心下降,堂食、社交等業態的消費者均不斷流逝,啤酒即飲渠道的銷量隨之下滑。

同樣地,這種整體下滑的消費形勢也蔓延到了啤酒本身,進而導致啤酒銷量持續下滑。

而更深層次的原因,仍舊是關於消費群體的萎縮。

隨着白酒消費群體日漸年長,啤酒則是年輕人的心頭好。在白酒品牌紛紛拉攏年輕人,意圖培養年輕人的“醬香”口味之時,啤酒早已和年輕人掛上鉤。

研究發現,啤酒產量和20-49歲也即是可飲酒年齡的中青年人口比例正相關。

1986至1990年,隨着上一次嬰兒潮的新增人口成家立業,進入生育年齡,又一次嬰兒潮隨之出現,並在1990年達到最高峰,五年間人口出生總量達到1.24億。

嬰兒潮出生的群體在千禧年後陸續達到可飲酒年齡,並推動了啤酒產量的節節高升,這種趨勢一直持續到2016年。

北京大學人口研究所研究顯示,2000年至2023年,我國15-34歲青年人口數量從4.43億人減少到3.55億人,佔總人口比重從35.6%下降到24.6%,預計2050年將減至2.31億,在總人口中佔比僅17.6%。

長期來看,這種趨勢似乎無可避免。

而青島啤酒等一衆巨頭,也不得不迎接新的挑战,那就是,啤酒的高端化。

02

2024年12月初,青島啤酒舉辦三季度業績說明會時,曾有投資者發問——

“和競爭對手相比,青島啤酒2024年前三季度營收同比下降,而燕京、珠啤同比上升原因是什么?”

答案,或許指向燕京啤酒和珠江啤酒成功的高端化。

目前,中國市場上的5大啤酒巨頭,華潤啤酒、青島啤酒、百威中國、燕京啤酒、嘉士伯中國(重慶啤酒母公司),從2020年开始,每年都會派代表齊聚一堂,召开中國市場啤酒行業的T5峰會。

而最近兩年啤酒行業的T5峰會,其中比較重要的一個信號就是促進啤酒產業結構調整、推動啤酒高端化。

在消費降級的時候選擇走高端化,看似有些反常識,但正如口紅效應一般,在經濟下行之時,人們反而更愿意买一些並不昂貴的消遣品,中高端啤酒正是如此。

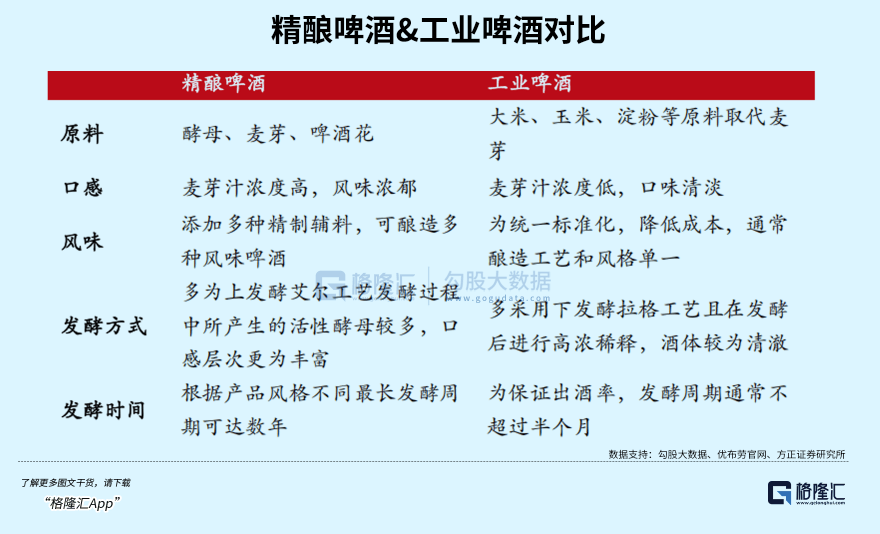

目前,市場上幾乎所有的啤酒龍頭,都是以“工業啤酒”爲產品基礎,然而隨着啤酒市場高度成熟,存量市場已經極度內卷。

在這種背景下,近年來精釀、原漿、鮮啤等高附加值品類卻逐漸崛起。

數據顯示,2021至2023年,精釀相關企業注冊量逐漸遞增,三年內分別新增注冊企業1700余家、2200余家、3100余家,合計增加7000余家。

作爲國內啤酒產業巨頭,青島啤酒、華潤啤酒等一衆巨頭也紛紛發力高端啤酒。

華潤啤酒CEO侯孝海曾表示,中國啤酒市場目前的發展競爭邏輯已轉變爲高端決战的邏輯。

爲此,華潤啤酒收購了高端啤酒品牌喜力的中國業務,先後推出勇闖天涯SuperX、匠心營造等高端產品。

今年上半年,華潤啤酒中高檔啤酒銷量佔比已經超過50%,高檔及以上啤酒銷量同比增長超10%。

青島啤酒等傳統啤酒巨頭也在發力高端市場。

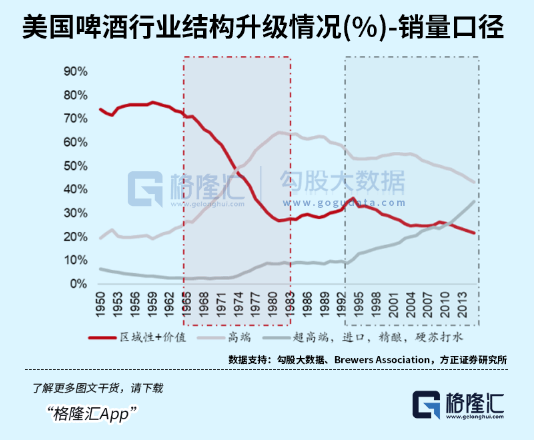

若以美國啤酒市場爲參照,國內啤酒產業還有相當長的要走。

過去,美國啤酒行業經歷了兩輪的結構升級。

第一輪升級中,高端品牌逐漸替代中端及區域品牌,在此期間,高端銷量佔比從1966年的26.4%提升至1981年的64.3%,“區域+中端”銷量佔比從 1966年的71.1%下降至1981年的26.8%。

而這,也是過去幾十年間,中國啤酒行業格局變化的經歷,隨着啤酒行業興起,各大區域都誕生了屬於自己的啤酒品牌,但隨後又逐漸被整合,最終成爲如今的T5格局。

美國的第二輪啤酒產品結構升級則持續至今,高端啤酒逐漸轉向超高端、進口或者精釀,同時區域性中端品牌向高端品牌的升級仍在持續。

1990年至2015年,美國啤酒行業超高端+進口+精釀產品佔比從9.6%,上漲至35.1%。

而現在國內的啤酒市場,正站在了第二次升級的开端。

目前,國內的高端啤酒市場仍處於初級階段,8元以上價格帶,仍舊被國外啤酒巨頭牢牢佔據。

對比國內啤酒企業與海外啤酒企業,青島啤酒等國內龍頭的銷售均價低於外資啤酒公司,盈利能力也相對較弱。

而國內其他主要啤酒龍頭的高端啤酒銷量佔比普遍低於25%,銷售均價也大幅落後。

去年年底,在啤酒市場整體的疲軟之下,百威啤酒卻宣布漲價,通過漲價將價格傳導到終端,保護產品價格體系,提升產品結構,維護百威品牌高端形象的同時,也能提升盈利能力,足以見得百威在品牌高端化打造上的自信。

不僅如此,由於精釀本身精細化、個性化的特點,注定了擅長標准化的工業啤酒巨頭難以在精釀啤酒市場一家獨大,分散的小衆品牌也佔有不小的市場份額。

對於國產啤酒品牌而言,在新品开發,品質宣傳上,青島啤酒們仍面臨着挑战。如何進行消費者教育,打造品牌價值感,仍舊任重而道遠。

03

結語

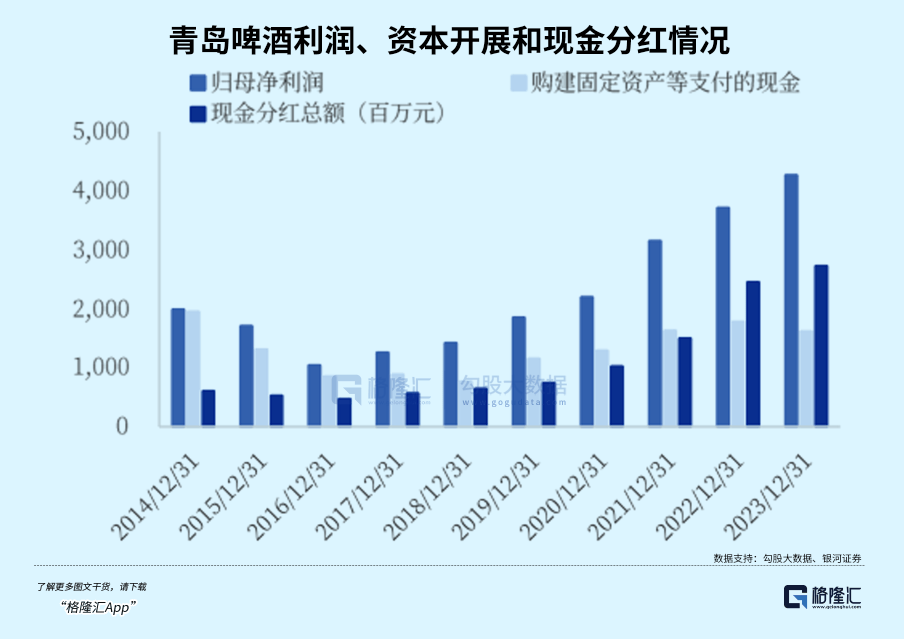

作爲行業頭部,近幾年來青島啤酒分紅相當大方,過去兩年分紅比例均超過60%,最新股息率達到了2.89%。

目前,青島啤酒的估值在21倍左右,比起過往處於相對較低的水平,但過往對於青島啤酒存在一定高估,如今的估值也並不算低。

現如今,啤酒行業已經高度成熟,在存量市場的爭奪中,五大巨頭已經五分天下,業績也相對穩定。

而在過去幾年間,得益於高端化的逐漸推進,青島啤酒的毛利率上升較快,逐漸趕超同行。

標題:800億市值兩年成空,青島啤酒“喝不動了”?

地址:https://www.iknowplus.com/post/195898.html