什么掣肘了穩增長?

摘要

近期,部分經濟指標走弱引起市場對後續政策期待升溫,但當前穩增長推進爲何不及預期或才是核心矛盾。從專項債視角出發,本文系統梳理當前穩增長可能的掣肘,供參考。

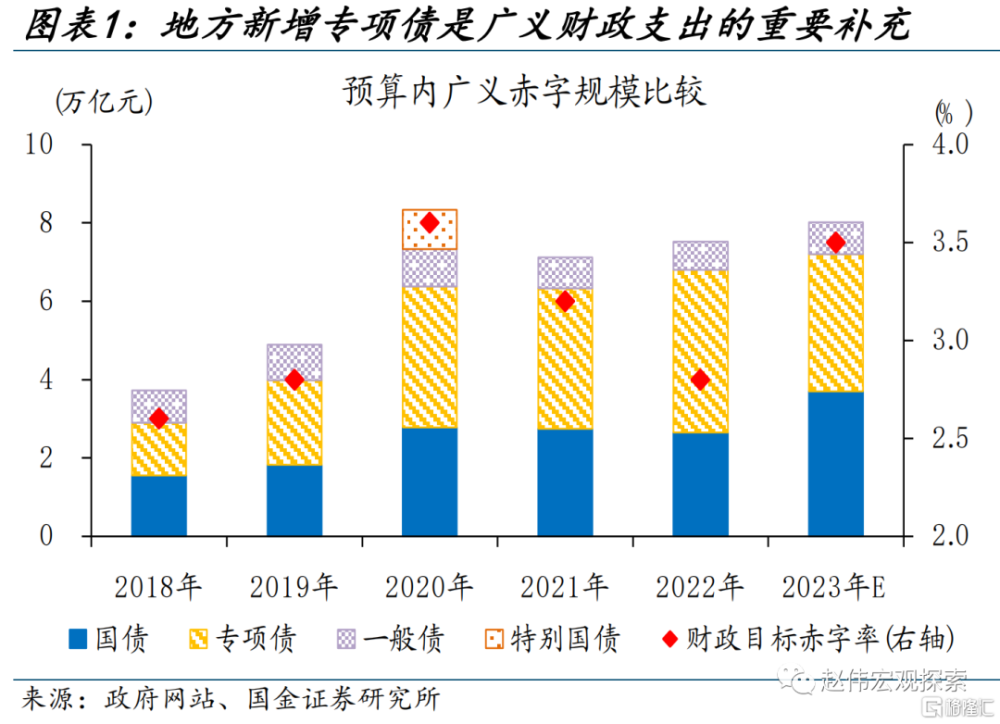

一問:專項債視角看穩增長進度如何?專項債提前批發行進度慢於2022年同期水平,東部尤爲明顯

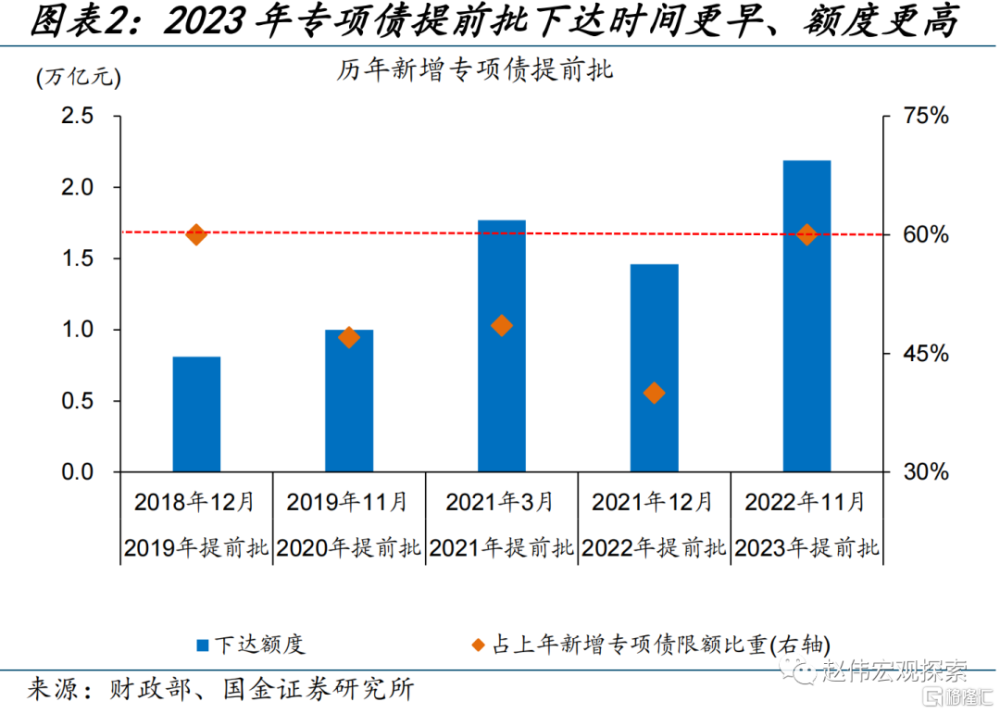

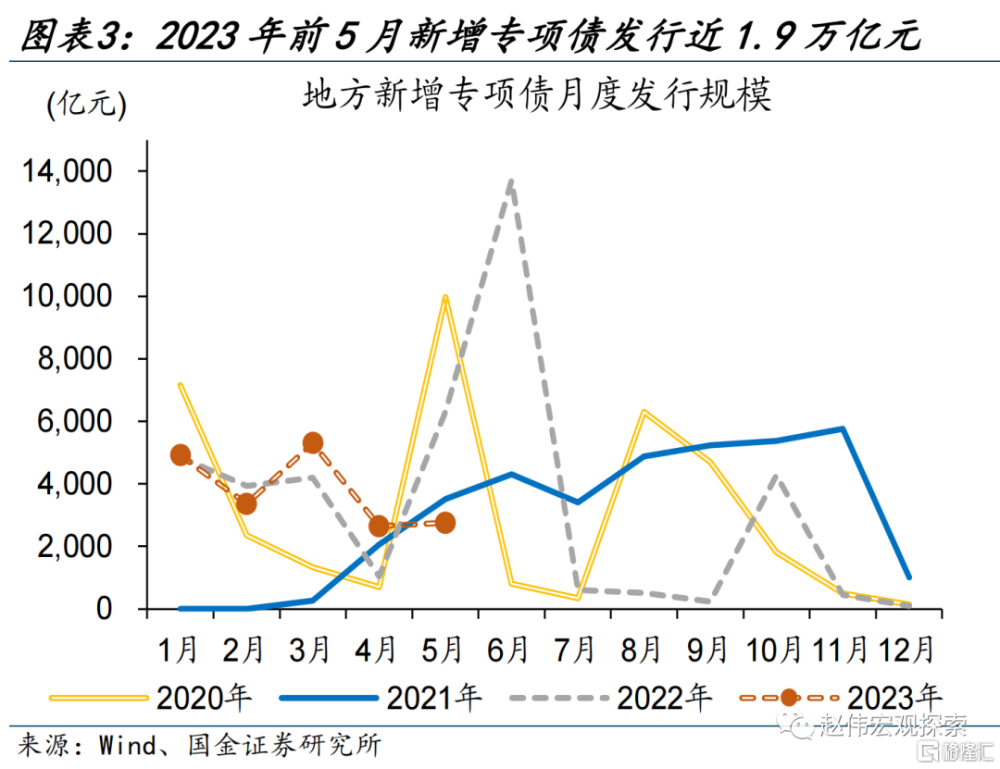

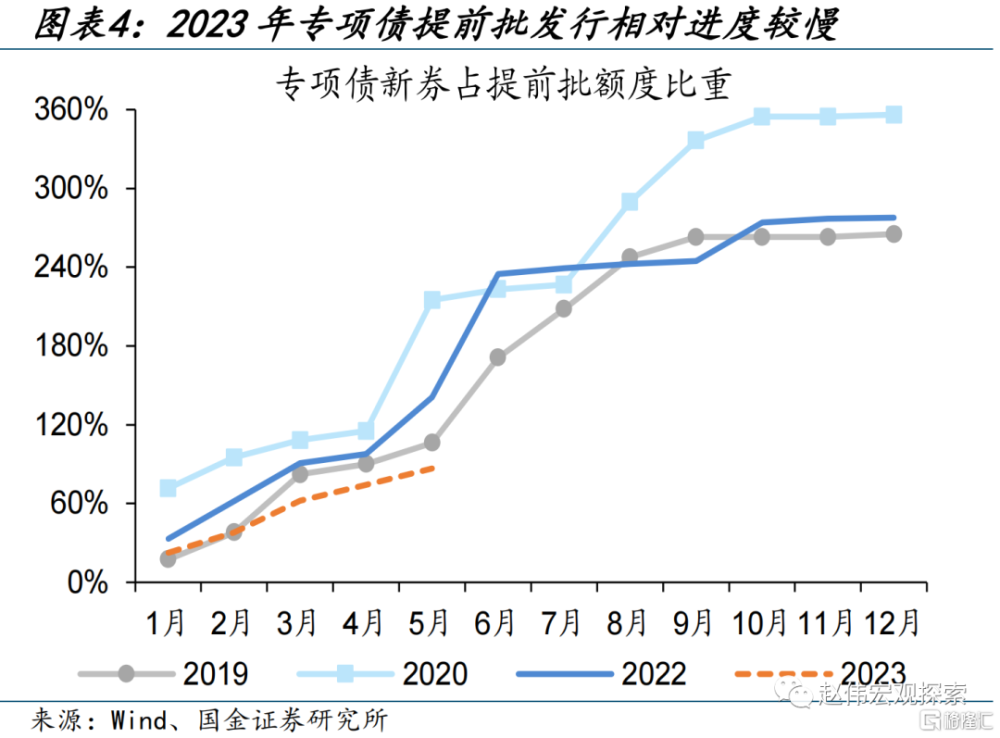

2023年地方新增專項債提前批額度雖下達更早、額度更高,但相對發行進度慢於2022年同期水平。與過往提前批額度下達相比,2023年專項債提前批規模達2.19萬億元,觸及新增專項債可提前下達額度上限;但從年初相對發行進度來看,前4月專項債提前批發行1.6萬億元,佔提前批額度比重爲74%、明顯低於2022年同期的98%。

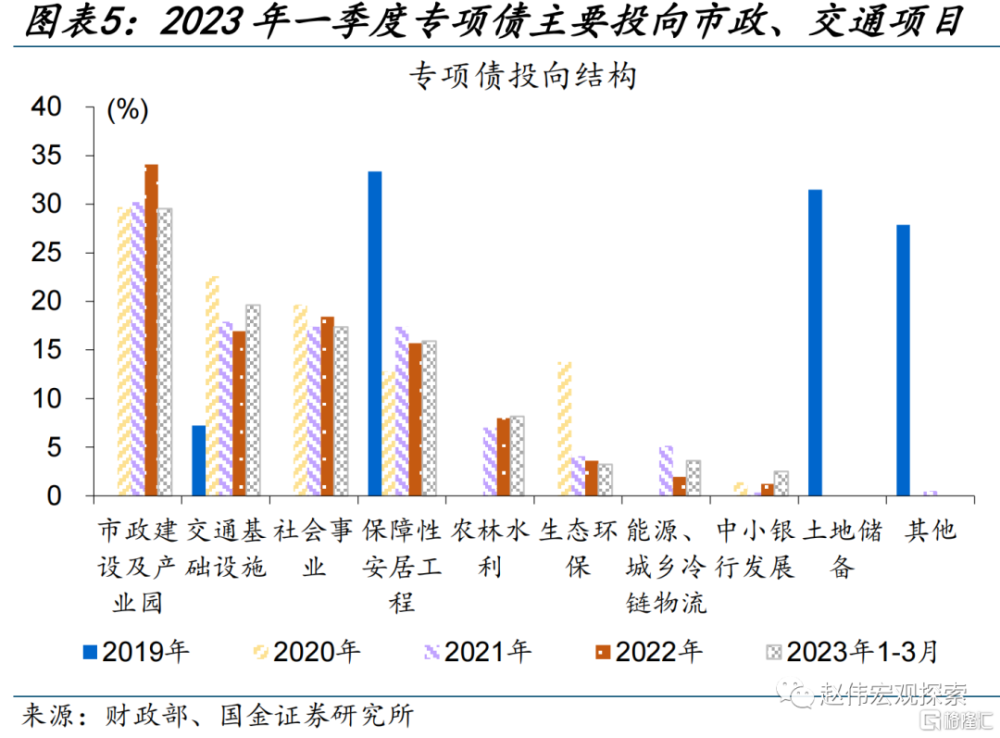

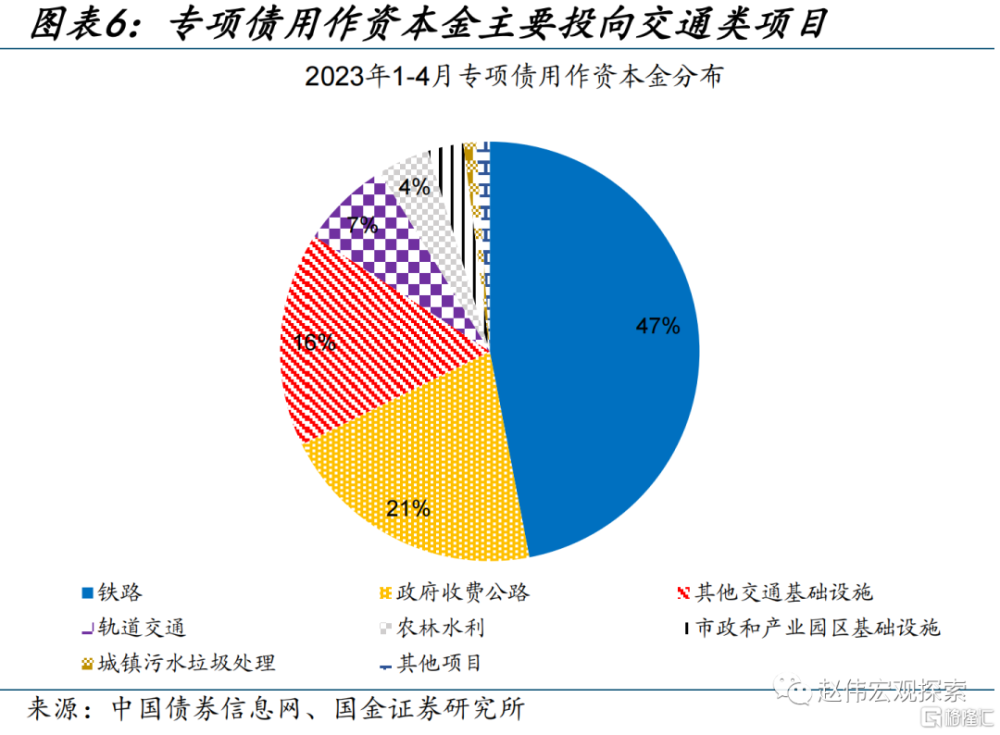

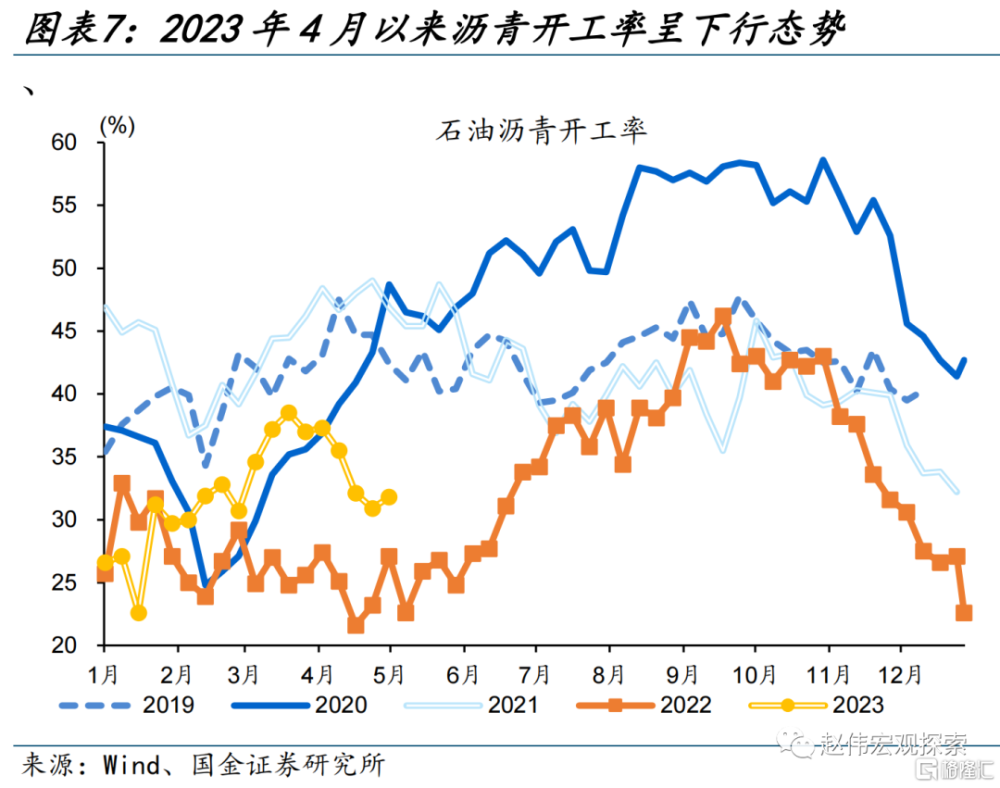

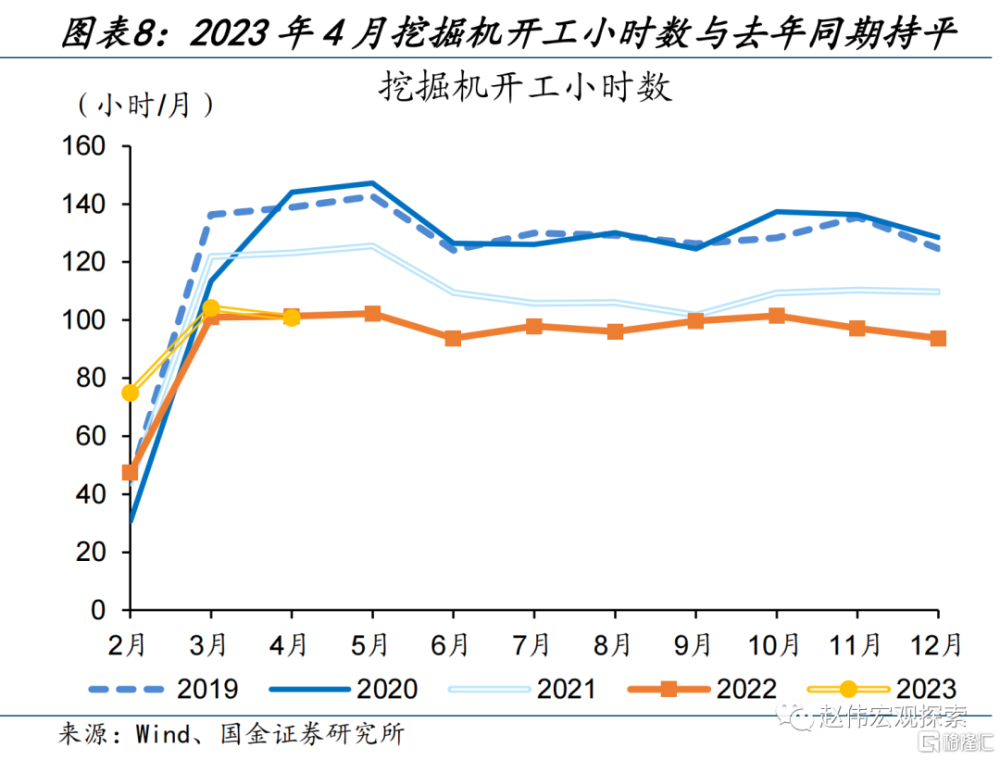

年初以來,專項債資金落地也有所放緩。2023年一季度約20%的新增專項債投向交通基礎設施項目;專項債做資本金中,公路項目佔比亦接近20%;但從高頻指標來看,交通建設項目相關的石油瀝青开工率由4月初的38.2%回落至5月上旬的30.9%;挖掘機开工亦呈現類似特徵,4月挖掘機开工小時數達100.8小時,低於2022年同期水平。

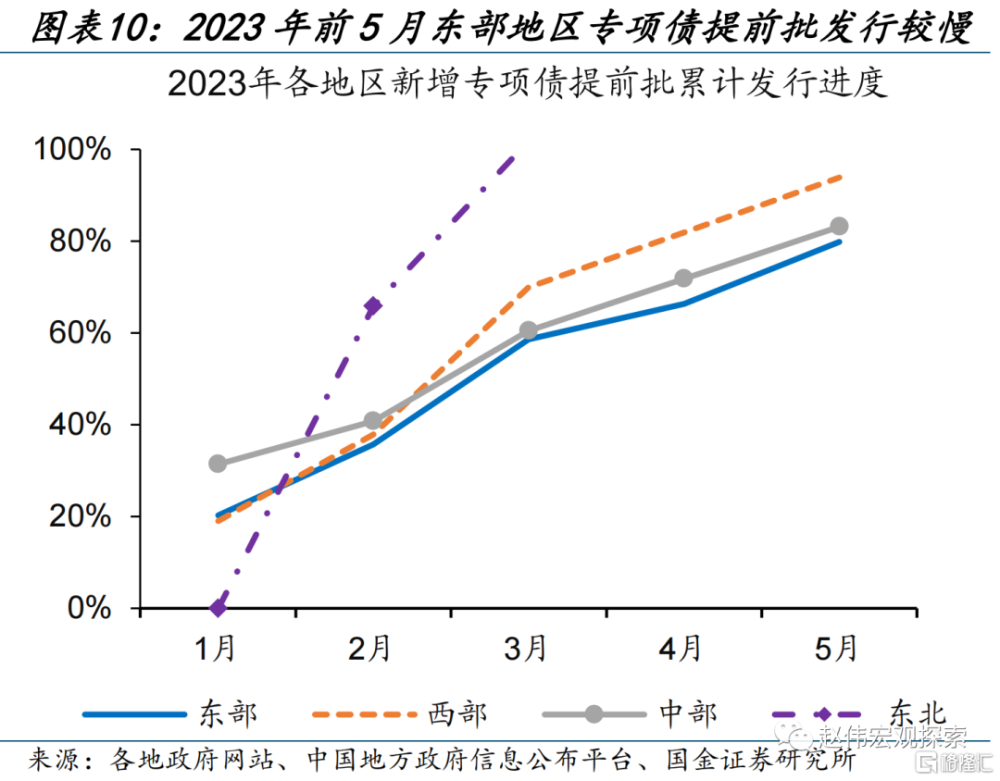

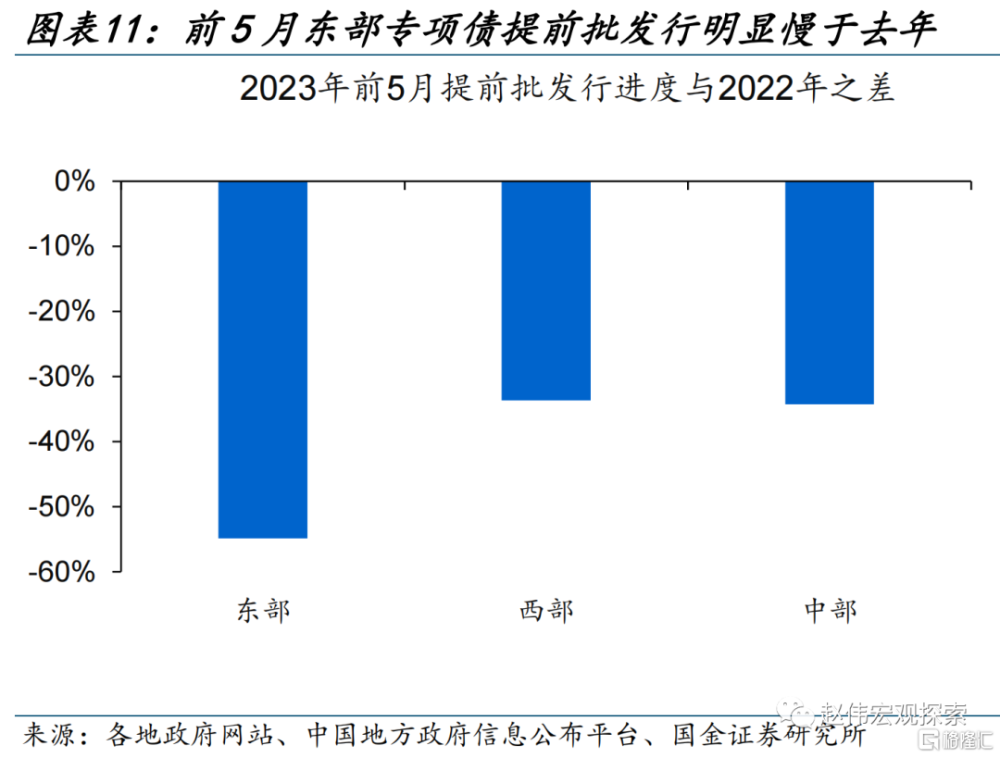

分地區來看,專項債提前批額度最大、比重最高的東部地區發行進度較慢。2023年前5月,東部地區專項債提前批額度發行進度爲80%,慢於中、西部地區的83%、94%;與2022年同期相比,東部地區專項債提前批額度發行進度落後超50個百分點;分省市來看,僅福建、山西等省市專項債提前批發行進度有所加快。

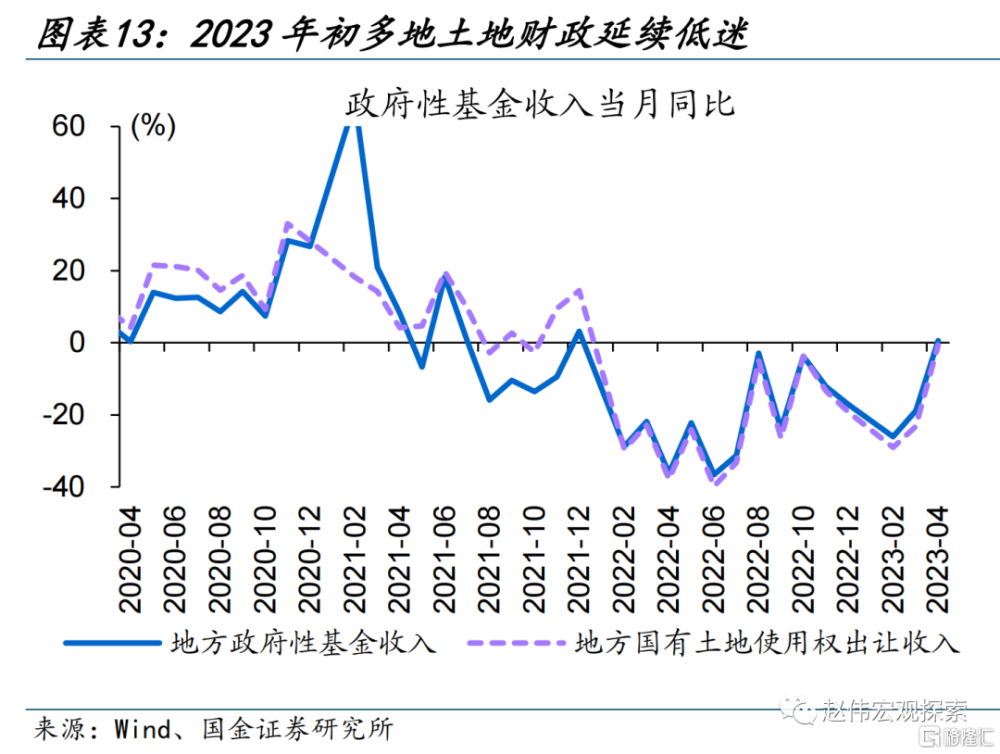

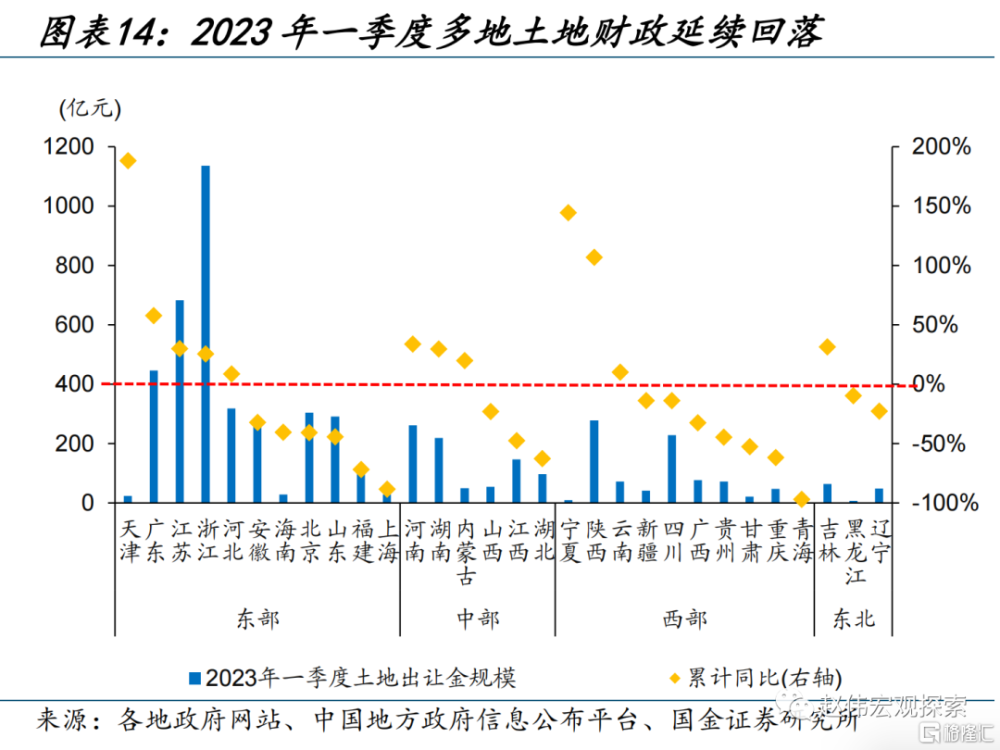

二問:穩增長可能面臨哪些掣肘?項目資本金缺位、高質量項目短缺、地方債務約束等

從資金端看,年初專項債提前批發行進度普遍較慢,可能緣於專項債相關項目缺乏財政資本金投入。2023年一季度,地方國有土地出讓收入同比下滑27%,多地土地出讓金規模延續下滑。土地財政持續低迷或使得項目資本金缺位,導致專項債項目難以啓動,“資金跟着項目走”原則下,或對專項債發行與落地形成拖累。

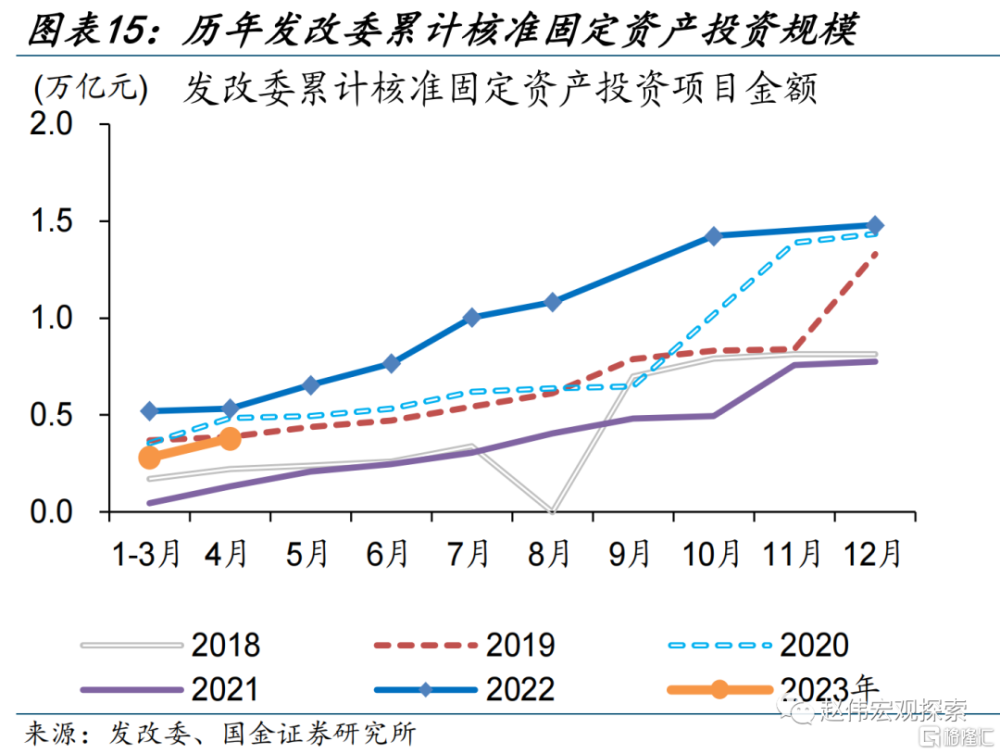

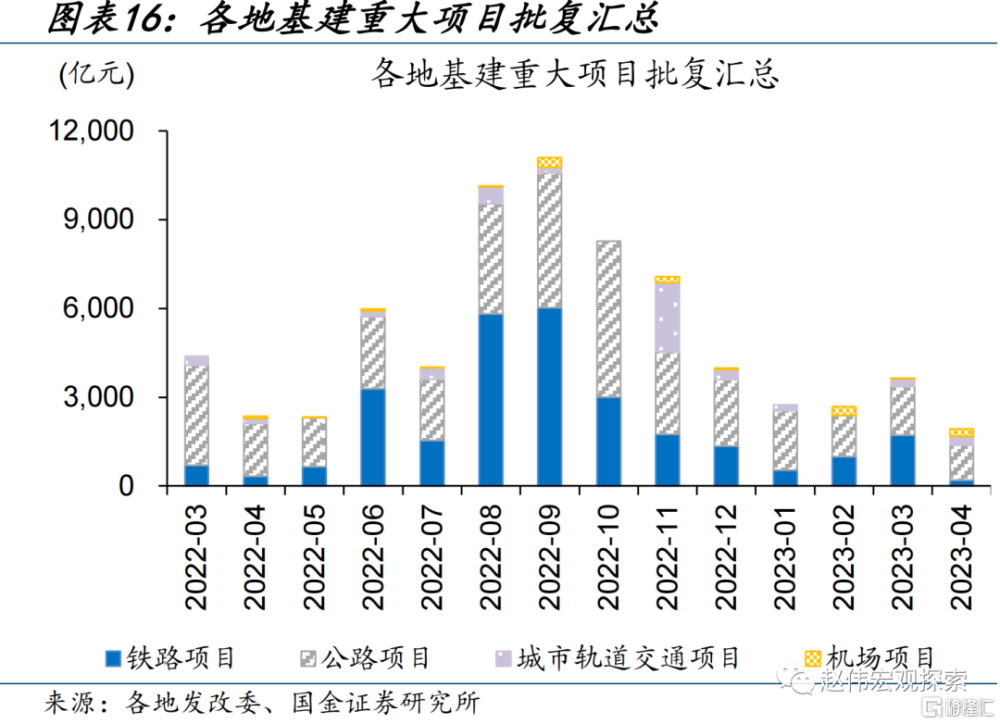

從項目端看,地方缺乏項目儲備或項目質量不佳,也可能導致專項債發行落地存在“堵點”。2022年底,發改委項目審批速度放緩,11-12月新增固定資產投資項目規模僅567億元,明顯低於2021年同期的2800億元,或指向地方項目儲備較少或申報項目質量不佳,進而導致2023年初穩增長資金落地較慢。

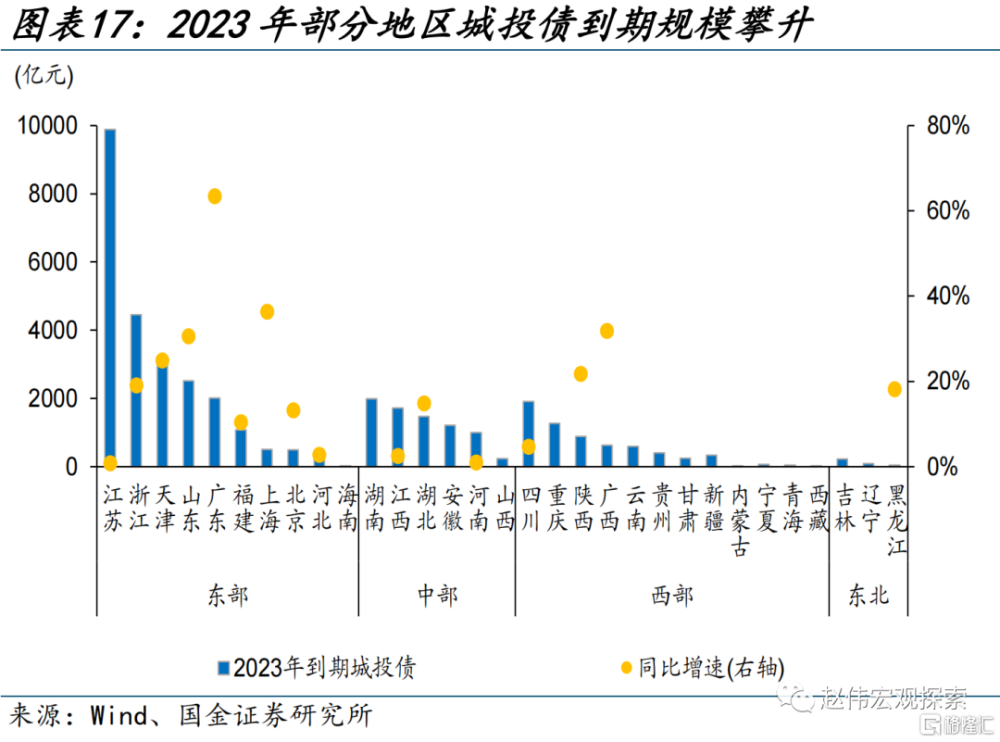

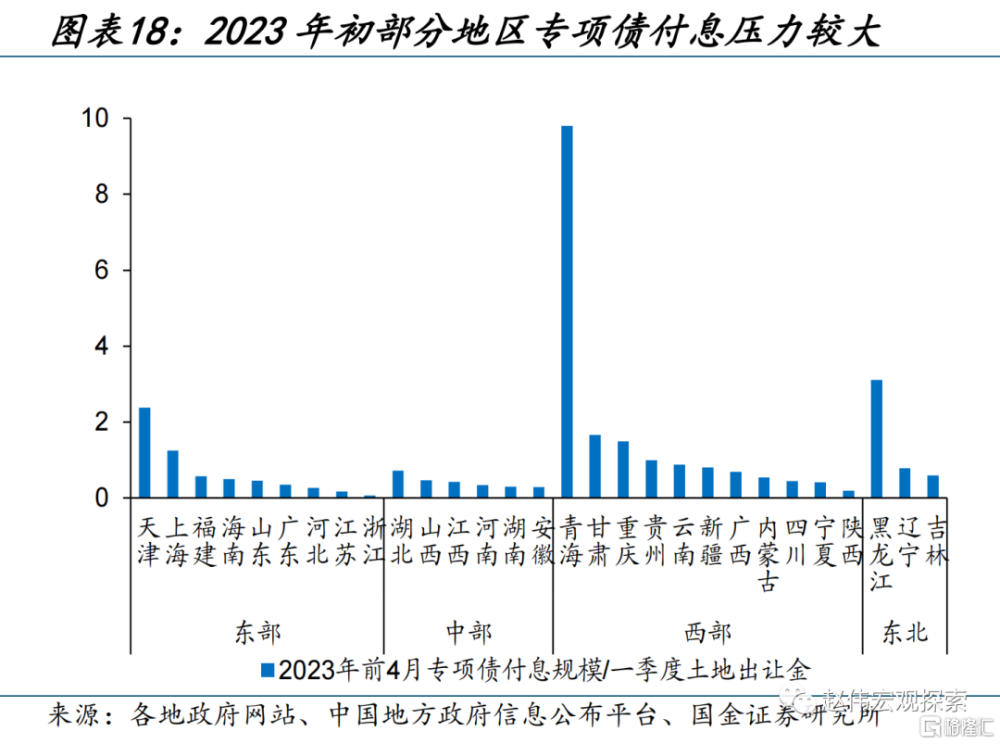

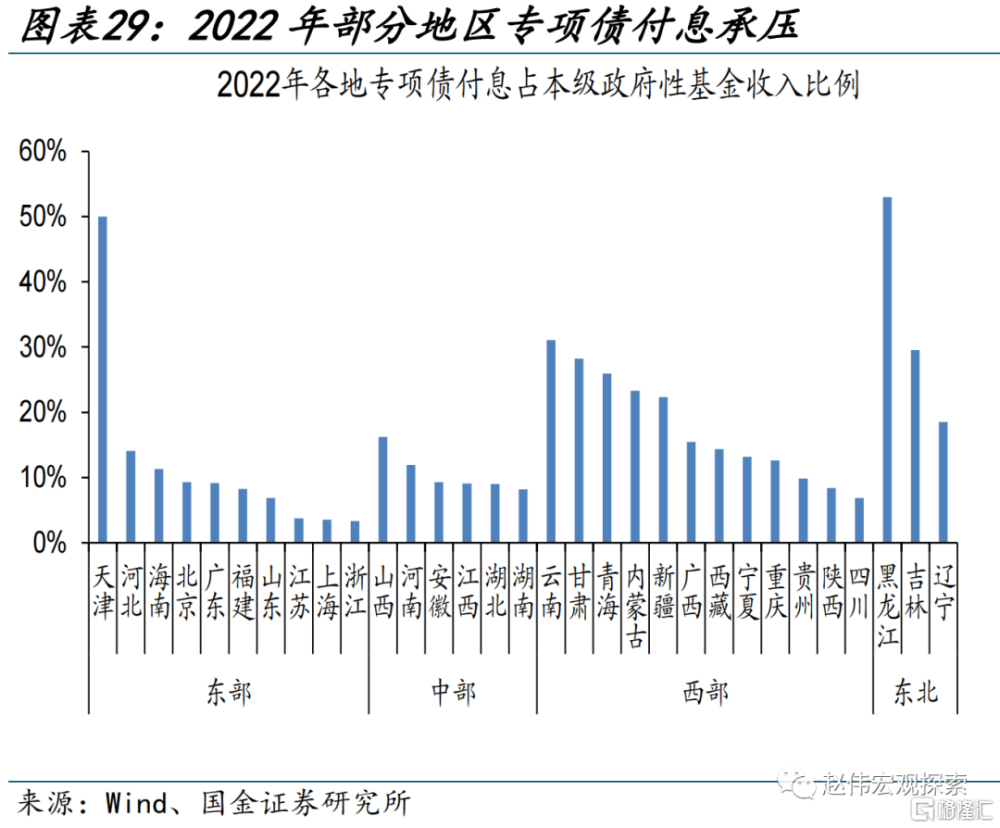

2023年部分地區城投債到期規模攀升、債務付息承壓,也可能對當地穩增長形成掣肘。2023年地方城投債到期規模達3.9萬億元、較2022年增長2400億元,廣東、上海、廣西等地城投債到期規模明顯提升;除了債務到期壓力,年初以來土地財政持續低迷也導致部分地區專項債付息壓力加劇,使得防風險成爲其穩增長的重要前提。

三問:後續穩增長或如何“破局”?“准財政”等或可緩解資金缺位,十四五規劃或可補充項目儲備

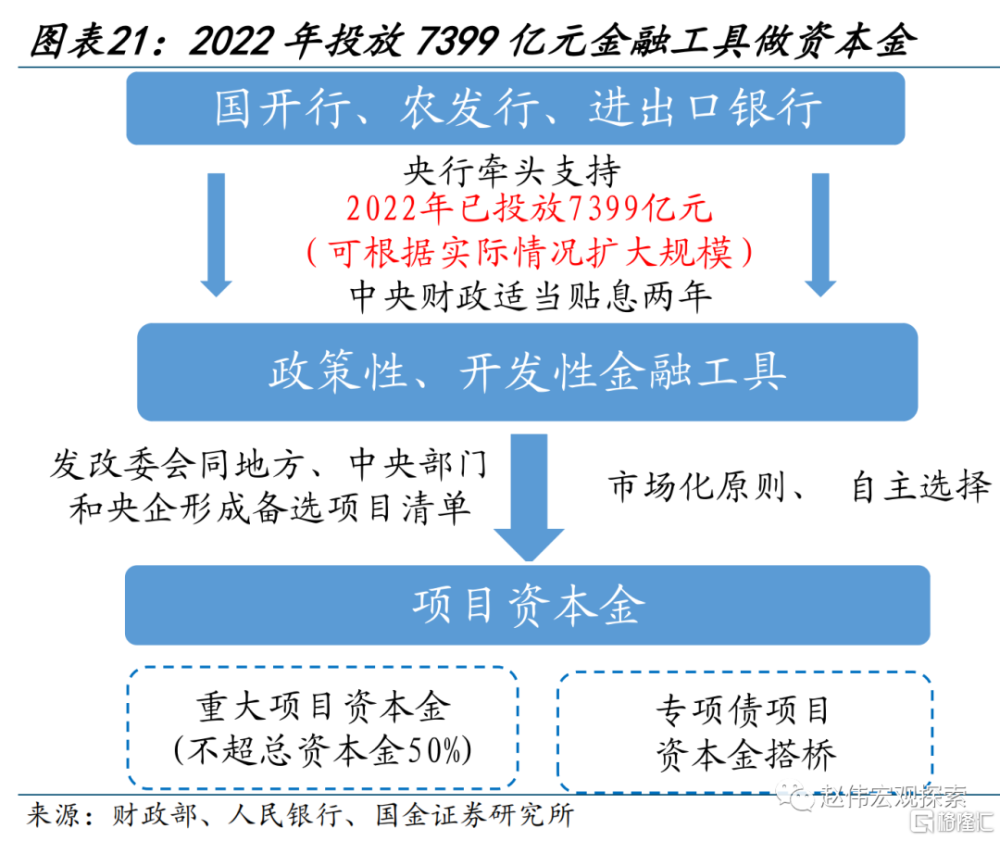

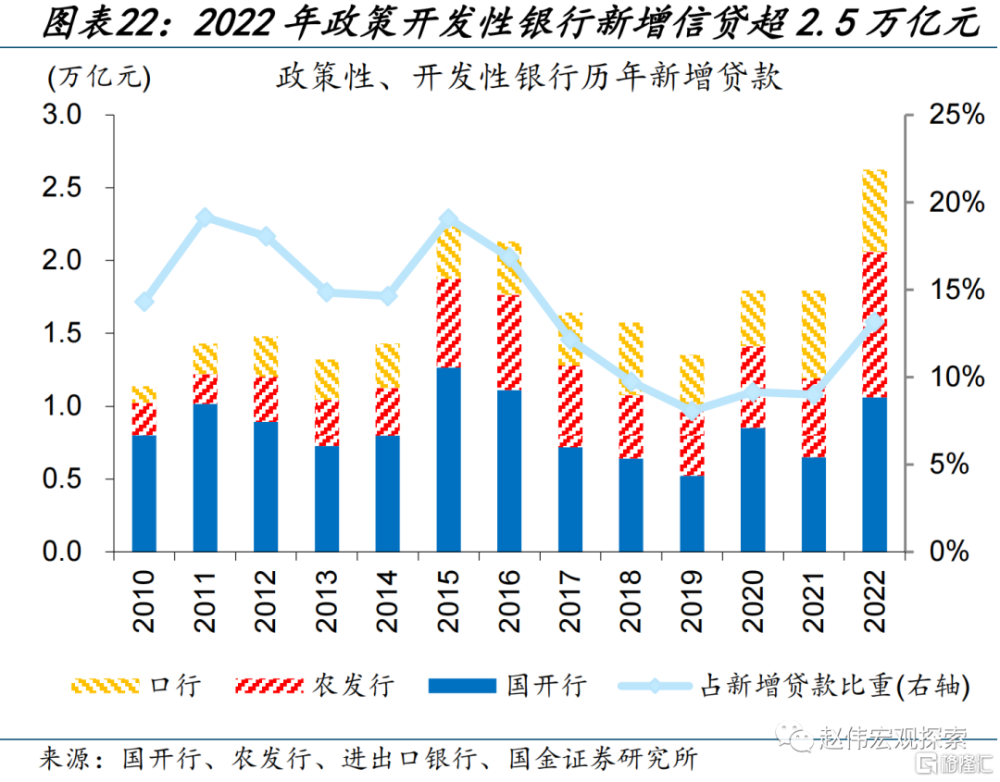

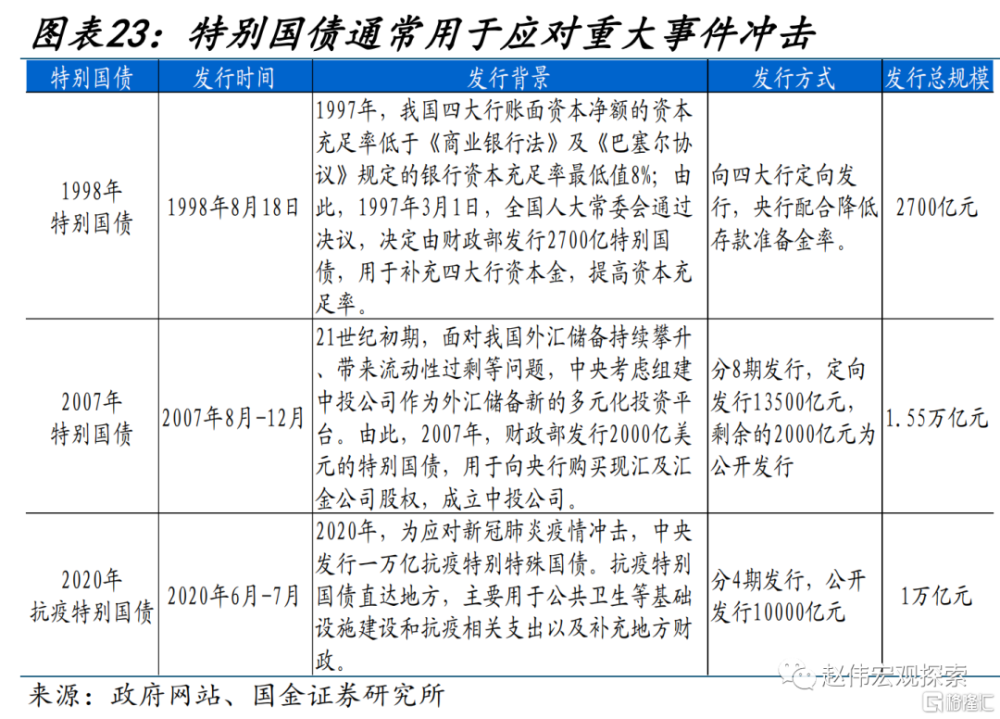

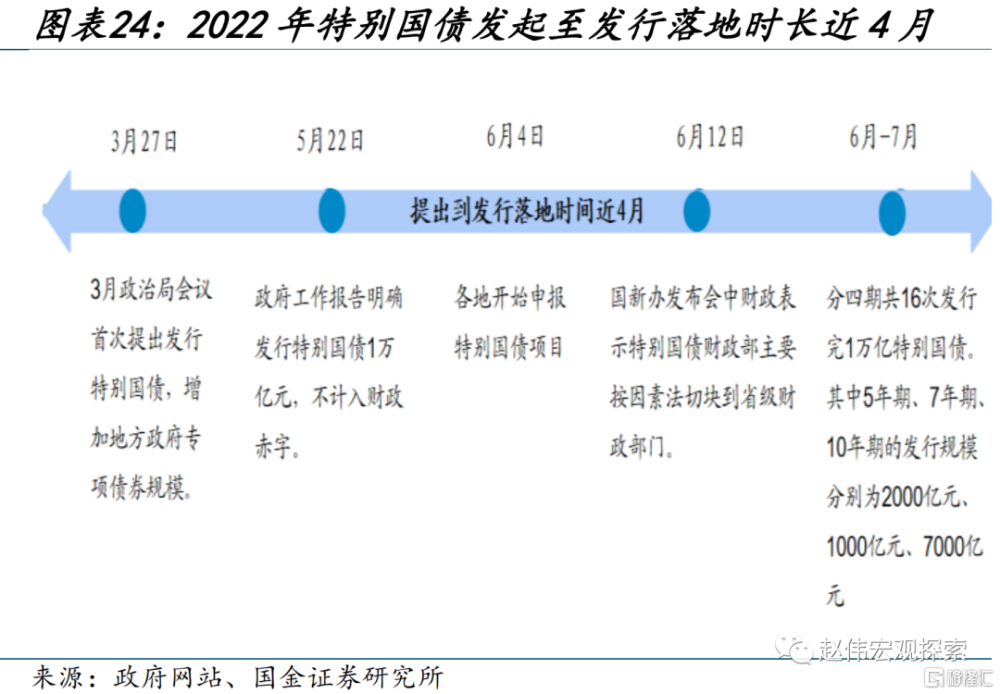

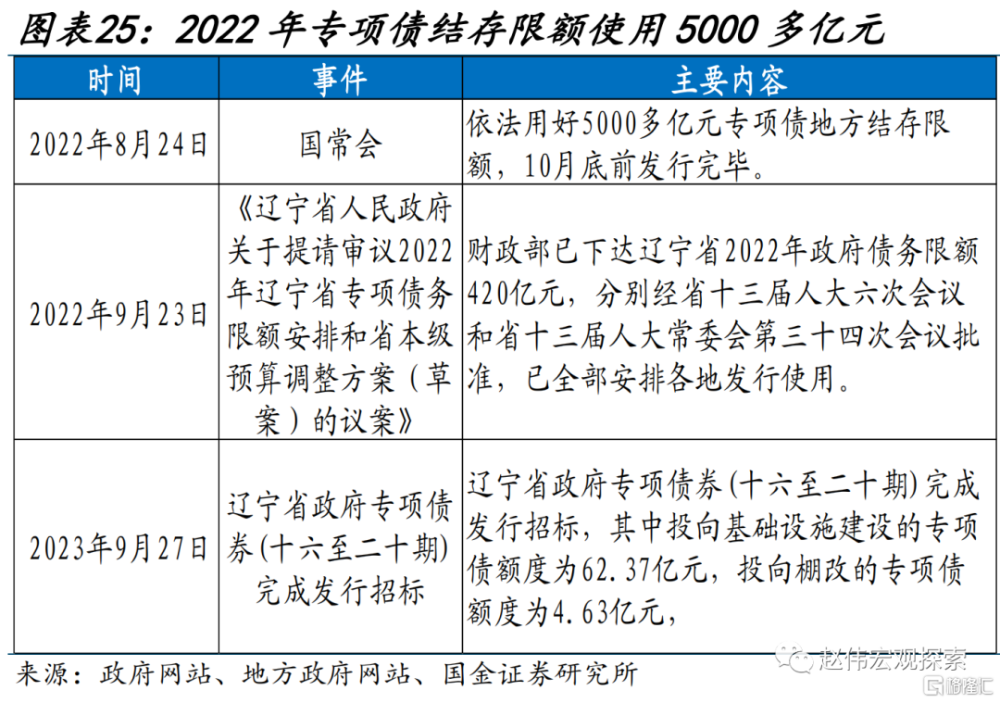

針對項目資本金缺位,“准財政”等增量工具或是補充項目資本金及配套資金的可能途徑。 2022年,政策性开發性金融工具投放7399億元,用作重大項目資本金及爲專項債項目資本金搭橋,同時,調增8000億元政策性銀行新增貸款額度投向基建領域,對財政資金發力形成有效補充。同時,特別國債、專項債結存限額等也是財政資金的潛在的補充途徑,但相比“准財政”工具,二者發力空間可能受流程長、結存限額分布不均等約束。

針對項目端的約束,地方提升項目儲備、增強項目質量的同時,或可適度提前推進“十四五”規劃相關項目。當前專項債發行進度較慢、項目審批放緩、或指向地方項目儲備不多;提前推進部分“十四五”項目或可提供項目儲備支持,例如:“十四五”交通強國規劃項目、全國通信基礎設施規劃項目等。

針對債務壓力對穩增長的掣肘,支持高風險地區加快推進債務化解的同時,經濟大省應“扛大梁”。債務壓力掣肘下,部分地區穩增長能力與意愿下降;爲此,當務之急或是繼續推進高風險地區債務化解工作,同時鼓勵有條件的省市主動作爲、強化“准財政”等增量工具對經濟大省的支持等或成後續穩增長的重要抓手。

風險提示

疫情反復,數據統計存在誤差或遺漏。

報告正文

一問:專項債視角看穩增長進度如何?專項債提前批發行進度慢於2022年同期水平,東部尤爲明顯

2023年地方新增專項債提前批額度雖下達更早、額度更高,但相對發行進度慢於2022年同期水平。作爲過往地方廣義財政支出的重要補充,2019以來起地方新增專項債通常在前一年底提前下達提前批額度;與過往相比,2023年專項債提前批下達更早,規模更大、達2.19萬億元,觸及新增專項債可提前下達額度上限。但從年初相對發行進度來看,2023年前5月專項債提前批發行近1.9萬億元,佔提前批額度比重爲87%;相比之下,2022年專項債提前批在4月就已基本發行完畢。

年初以來專項債資金落地也有所放緩。2023年一季度,約20%的新增專項債投向交通基礎設施項目;從專項債做資本金投向看,公路項目佔比亦接近20%。但從交通建設項目相關的高頻指標來看,4月以來石油瀝青开工率持續回落,由4月初的38.2%回落超7個百分點至5月上旬的30.9%;挖掘機开工亦呈現類似特徵,4月挖掘機开工小時數達100.8小時,低於2022年同期水平。

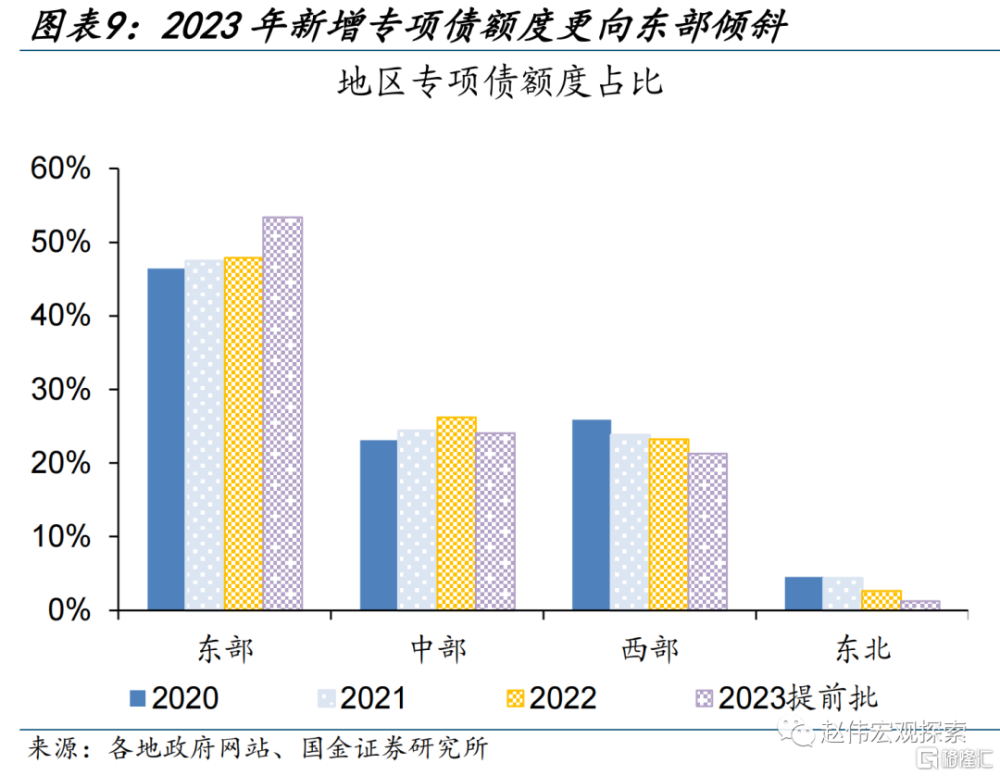

分地區來看,專項債提前批額度最大、比重最高的東部地區發行進度較慢。2023年東部地區提前批額度達1.2萬億元,佔提前批總額度比重達53%、較2022年提升近6個百分點;但從發行進度來看,2023年前5月,東部地區專項債提前批額度發行進度爲80%,慢於中、西部地區的83%、94%;與2022年同期相比,東部地區專項債提前批額度發行進度落後超50個百分點;分省市來看,僅福建、山西、陝西等省市專項債提前批發行進度有所加快,其余省市發行進度普遍慢於2022年同期水平。

二問:穩增長可能面臨哪些掣肘?項目資本金缺位、高質量項目短缺、地方債務約束等

從資金端看,年初專項債提前批發行進度普遍較慢,可能緣於專項債相關項目缺乏財政資本金投入,導致配套資金專項債難以發行落地。2023年一季度,地方土地財政延續回落,地方國有土地出讓收入同比下滑27%;從各地一季度土地出讓金來看,天津、寧夏、陝西等12省市土地出讓市場較2022年同期回暖,其余省市土地出讓金規模仍舊下滑。土地財政持續低迷或使得項目資本金缺位,導致專項債項目難以啓動,在“資金跟着項目走”原則下,可能制約專項債的發行與落地。

從項目端看,地方缺乏項目儲備或項目質量不佳,也可能導致專項債發行落地存在“堵點”。2022年底,發改委項目審批速度放緩,11-12月新增固定資產投資項目規模僅567億元,明顯低於2021年同期的2800億元,或指向地方項目儲備較少或申報項目質量不佳,進而導致2023年初項目資金落地較慢。同時,2023年前4月,發改委項目累計核准固定資產投資項目規模較2022年同期規模下滑37%,3-4月地方重大基建類項目批復規模亦較2022年同期下滑17%,均指向後續穩增長或面臨項目儲備不充分等問題。

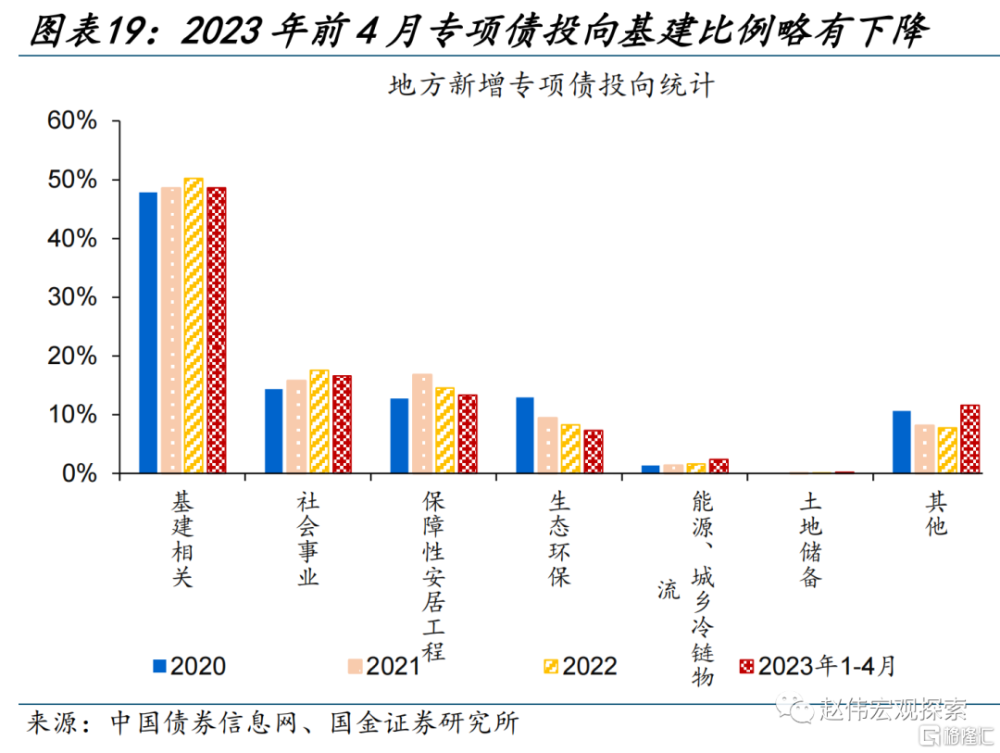

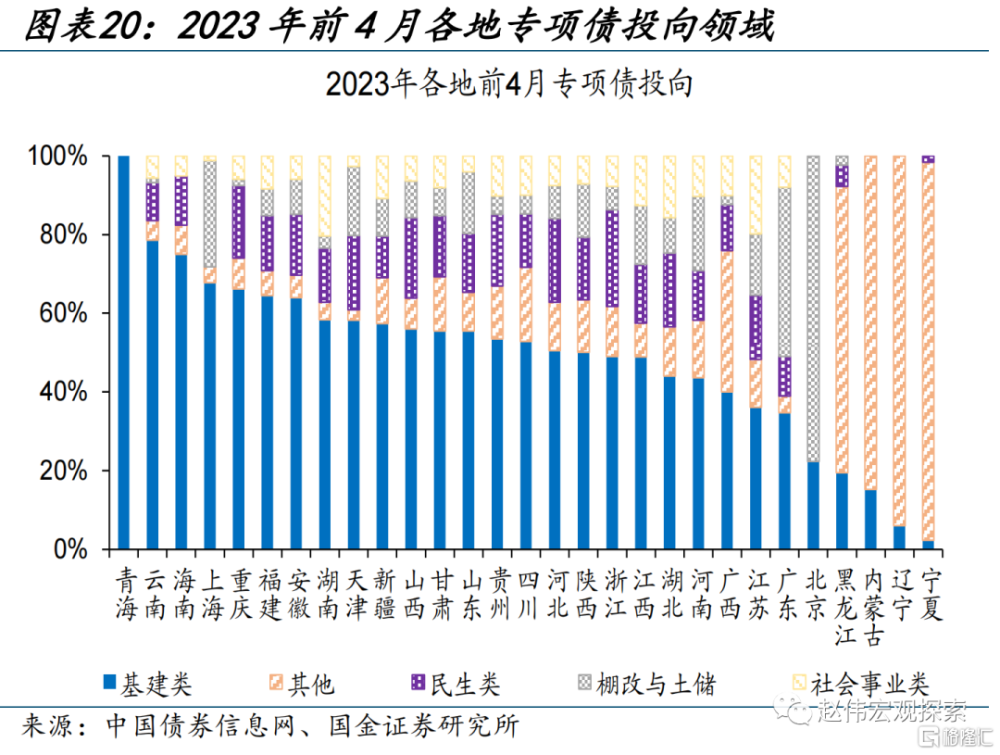

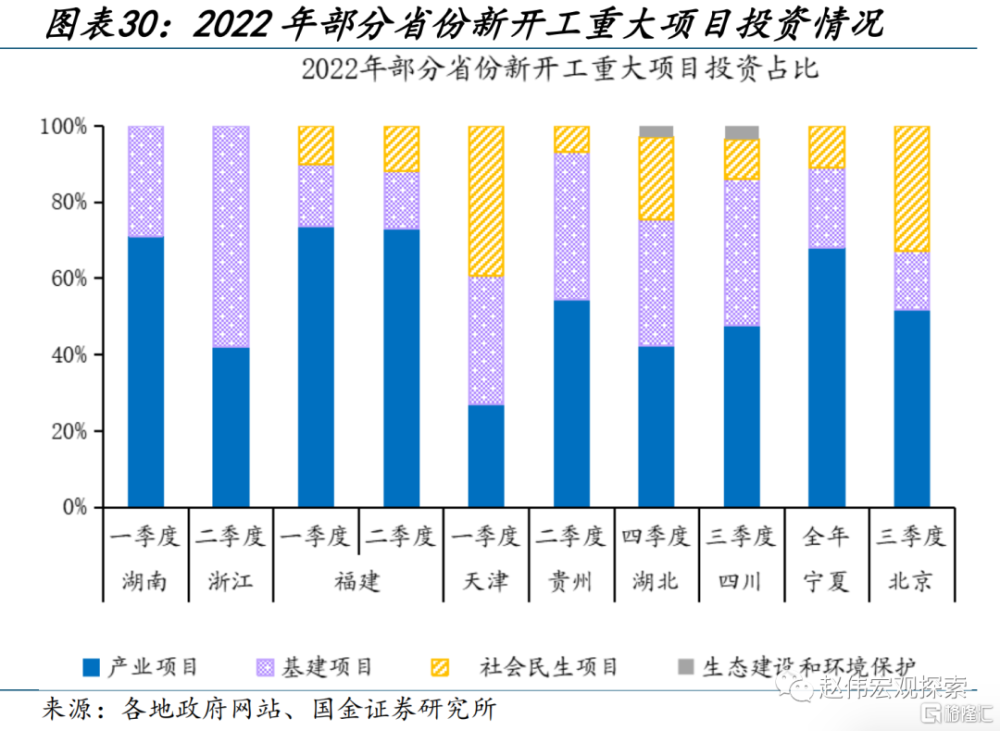

此外,2023年部分地區城投債到期規模攀升、債務付息承壓,也可能對當地穩增長形成掣肘。2023年地方城投債到期規模達3.9萬億元、較2022年增長2400億元;廣東、上海、廣西等地城投債到期規模明顯提升。除了債務到期壓力,年初以來土地財政持續低迷也導致部分地區專項債付息壓力加劇,防風險成爲其穩增長的重要前提。地方債務承壓,財政資金緊平衡下,2023年前4月專項債投向基建比例較2022年下滑約2個百分點,投向民生等領域佔比提升;分省市看,部分債務壓力較大地區,前4月專項債資金投向基建類比例較低。

三問:後續穩增長或如何“破局”?“准財政”等或可緩解資金缺位,十四五規劃或可補充項目儲備

針對項目資本金缺位,“准財政”發力或是補充項目資本金及配套資金的可能途徑。2022年,基建資金落地存在“堵點”的情況下,“准財政”工具推出,央行牽頭支持三大政策性开發性銀行創設7399億元金融工具,用作重大項目資本金及爲專項債項目資本金搭橋,同時調增8000億元政策性、开發性新增貸款額度投向基建領域,對預算內財政資金發力形成有效補充。當前土地財政低迷、專項債發力受限下,後續“准財政”等增量工具或需密切關注。

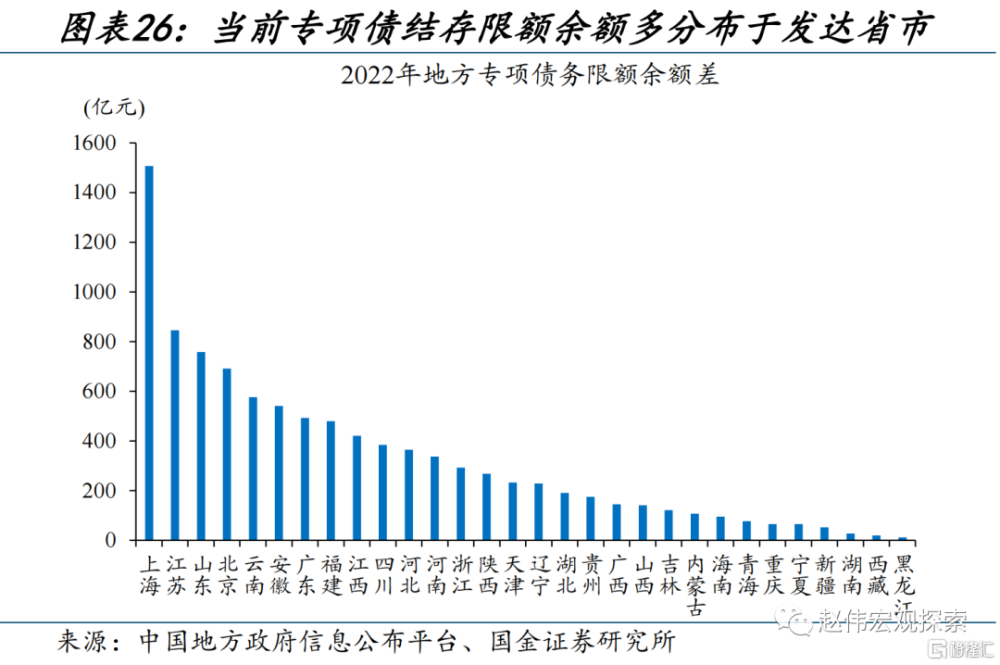

特別國債、專項債結存限額等也是財政資金的潛在補充途徑,但相比“准財政”工具,二者可能受流程長、結存限額分布不均等約束。2020年特別國債從提出到發行完畢用時近4月,相比2022年“准財政”落地,其用時較長。類似地,專項債結存限額使用也需經歷財政部分配額度、地方人大審議等流程,且需考慮地方專項債務限額余額、地方債務置換壓力等因素。2022年底,地方專項債結存限額余額近8400億元,但上海、江蘇、山東、北京額度佔比高達42%;地方專項債結存限額分布嚴重不均,且部分高風險地區特殊再融資券發行也需使用專項債結存限額,或對其補充財政資金空間形成約束。

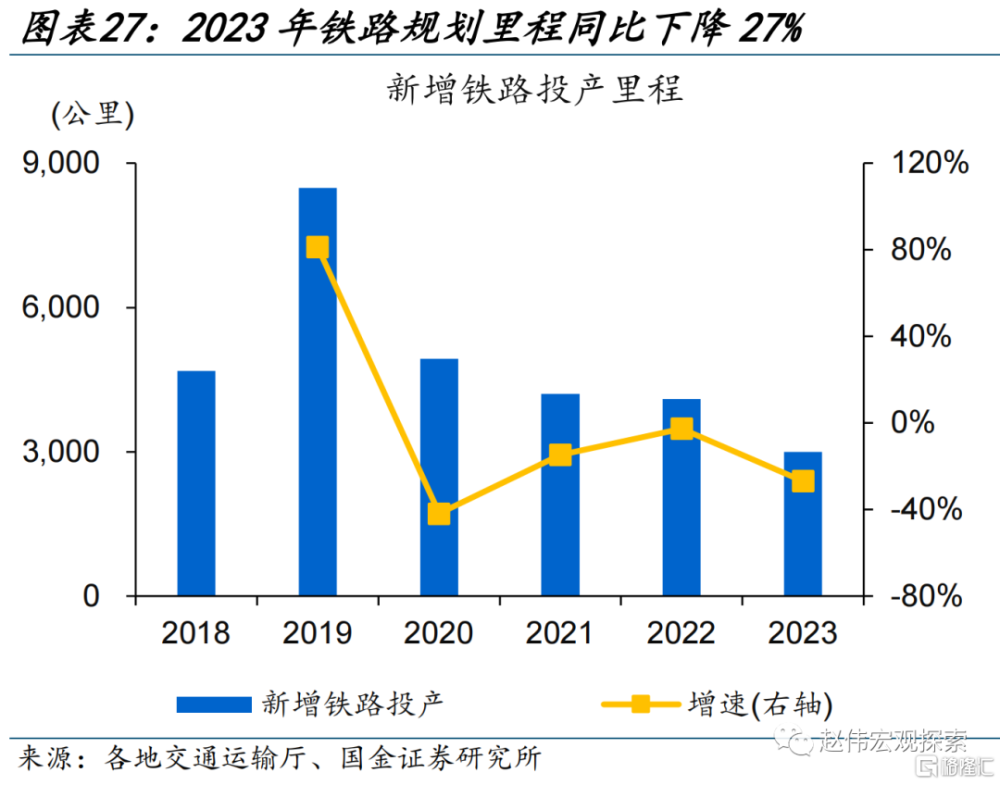

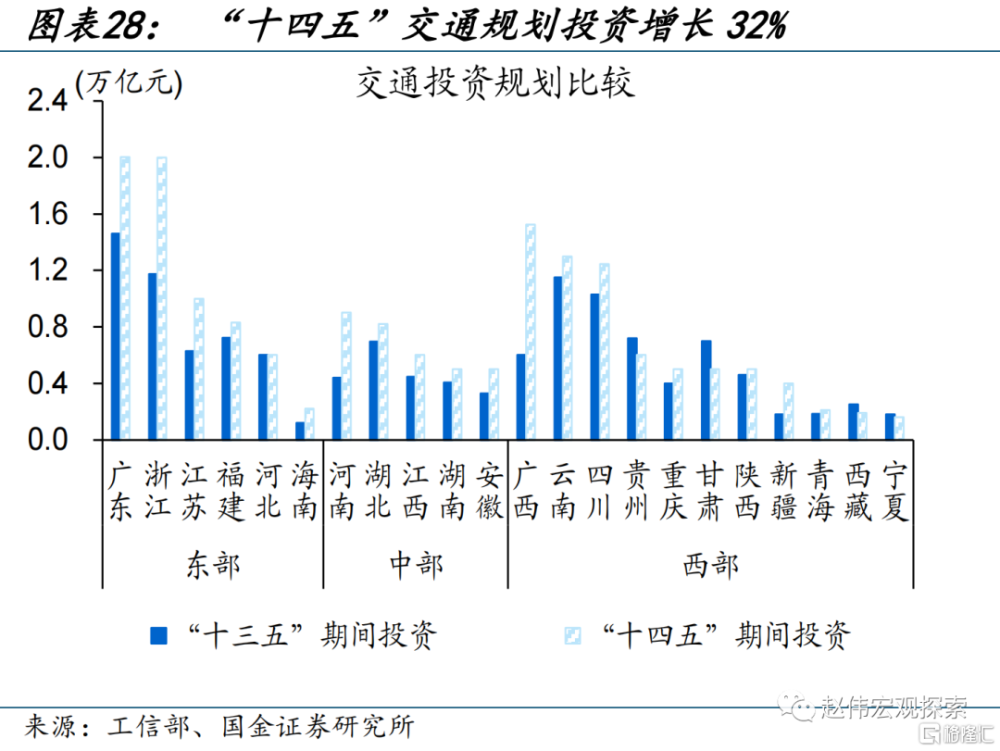

針對項目端的約束,地方提升項目儲備、增強項目質量的同時,或可適度提前推進“十四五”規劃相關項目。當前專項債發行進度較慢、項目審批放緩、或指向項目儲備不足;從年度規劃來看,2023年計劃新增鐵路投產裏程3000公裏、同比下降27%;5G基站建設目標爲60萬個,與2022年目標相當、但低於2022年實際建設的88.7萬個。項目儲備不足下,或可提前推進“十四五”規劃項目進行補充,例如:22省市“十四五”交通計劃投資17萬億元、較“十三五”增長32%;全國通信基礎設施 “十四五”計劃投資3.7萬億元、增速高達48%。

針對項目端的約束,地方提升項目儲備、增強項目質量的同時,或可適度提前推進“十四五”規劃相關項目。當前專項債發行進度較慢、項目審批放緩、或指向項目儲備不足;從年度規劃來看,2023年計劃新增鐵路投產裏程3000公裏、同比下降27%;5G基站建設目標爲60萬個,與2022年目標相當、但低於2022年實際建設的88.7萬個。項目儲備不足下,或可提前推進“十四五”規劃項目進行補充,例如:22省市“十四五”交通計劃投資17萬億元、較“十三五”增長32%;全國通信基礎設施 “十四五”計劃投資3.7萬億元、增速高達48%。

針對債務壓力對穩增長的掣肘,支持高風險地區加快推進債務化解的同時,經濟大省應“扛大梁”、進一步加快專項債發行與落地等。債務壓力掣肘下,部分地區穩增長能力與意愿下降;爲此,當務之急或是繼續推進高風險地區債務化解工作,同時鼓勵有條件的省市主動作爲、強化“准財政”等增量工具對經濟大省的支持等或成後續穩增長的重要抓手。

經過研究,我們發現:

1. 2023年地方新增專項債提前批額度發行進度慢於2022年同期水平,資金落地也有所放緩。分地區來看,專項債提前批額度比重最高的東部地區發行進度較慢;2023年前5月,東部地區專項債提前批額度發行進度爲80%,慢於中、西部地區的83%、94%。

2. 年初專項債提前批發行進度普遍較慢,可能緣於專項債相關項目缺乏財政資本金投入;同時,地方缺乏項目儲備或項目質量不佳,也可能導致專項債發行落地存在“堵點”;此外,部分地區債務到期規模攀升、付息承壓,也可能對其穩增長形成掣肘。

3. 後續穩增長“破局”,資金端“准財政”等增量工具或是補充項目資本金及配套資金的可能途徑;項目端,或可適度提前推進“十四五”規劃相關工程;針對債務壓力掣肘,支持高風險地區加快推進債務化解的同時,經濟大省“挑大梁”或成重要抓手。

風險提示:1、疫情反復。2、數據統計存在誤差或遺漏。

注:本文來自國金證券股份有限公司2023年6月6日發布的《什么掣肘了穩增長?》,報告分析師:趙偉(執業S1130521120002)、楊飛(執業S1130521120001) 、侯倩楠

標題:什么掣肘了穩增長?

地址:https://www.iknowplus.com/post/1954.html