美國制造業回流正在加速

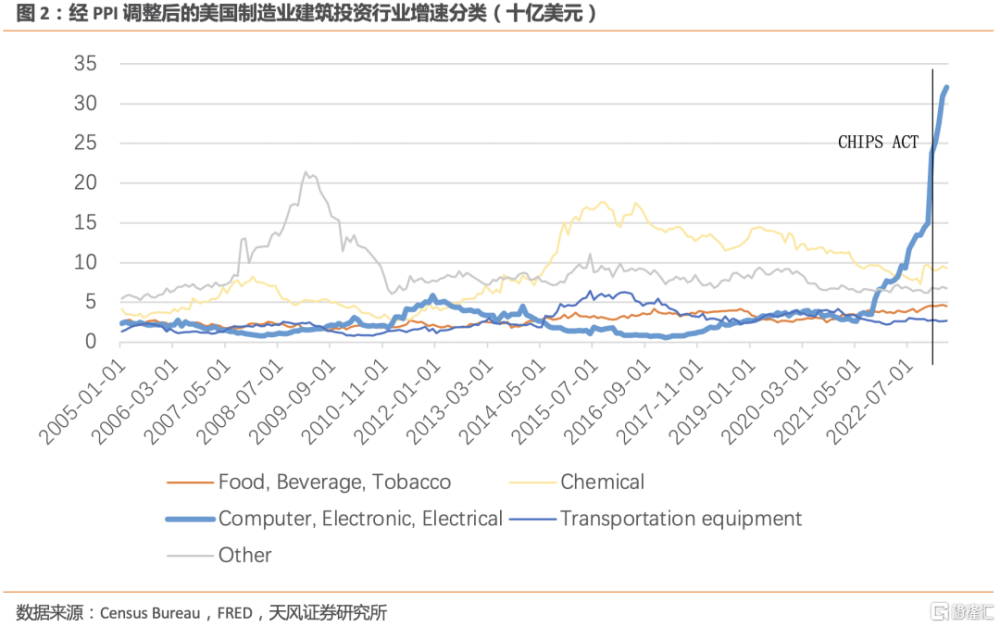

本輪美國制造業建築投資的增長,主要得益於芯片法案和通脹削減法案對於計算機、電子和電力設備制造業的支持。計算機和電子制造業的投資增長與半導體周期相悖,因此芯片產業的資本开支上升是新趨勢,且後續有望和半導體周期實現增長共振。美國取代俄羅斯成爲歐洲天然氣的主要供應來源,化工行業受益於俄烏衝突導致的化工生產份額轉移,並刺激歐洲對美國化工產業的持續投資。

2022年初以來,美國制造業的建築投資加速增長,從之前18年的平均年化增速8.7%升至2022年-2023年5月期間的49.6%。

這一增長趨勢可能主要得益於芯片法案(CHIPS)、通脹削減法案(IRA)對於美國計算機、電子和電力設備制造的生產支持,以及俄烏衝突給美國化工制造帶來的擴產機會。

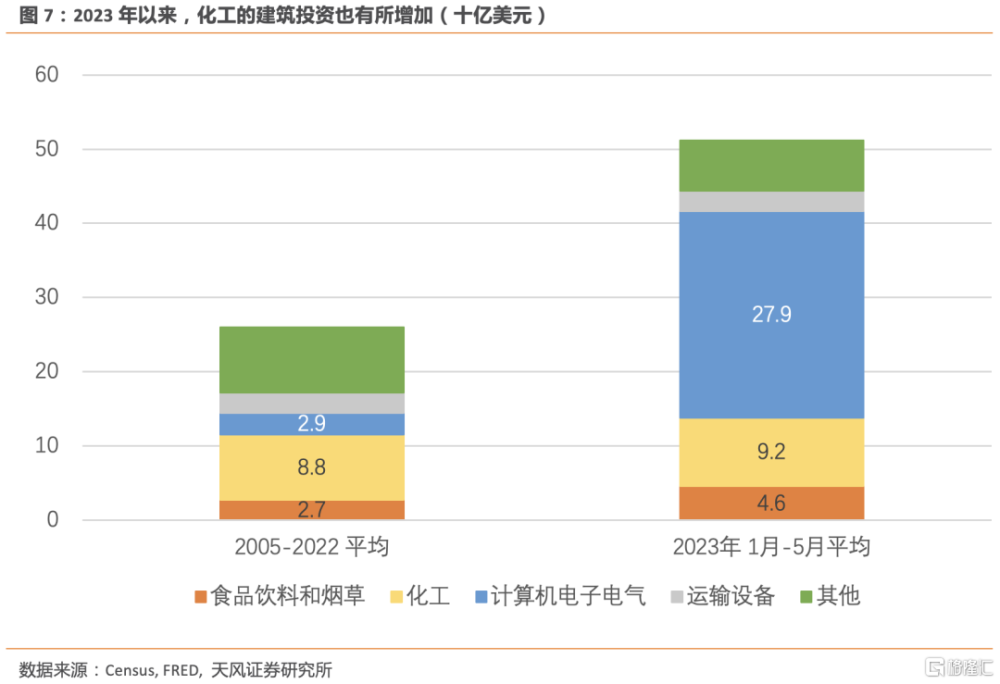

拆分美國制造業建築投資增速(主要是廠房和工業基礎設施)的具體行業貢獻,有兩個行業表現突出,一個是計算機、電子和電力設備,另一個是化工。

其中計算機、電子和電力設備制造業的在建廠房投資額接近321億美元(今年5月年化值),佔全美制造業廠房投資額的50%以上,比兩年前的投資額上升了11倍。

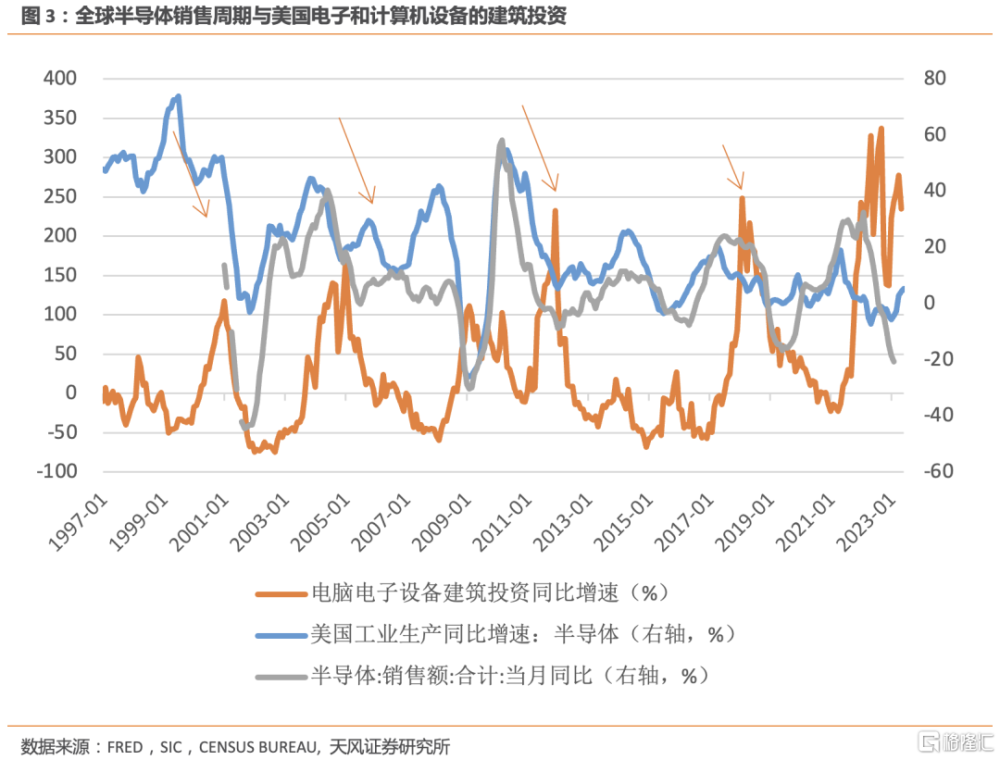

從歷史經驗看,美國計算機電子設備制造業的建築投資滯後於全球半導體周期,且建築投資的上行周期一般在一年以內。但是這一次兩者出現分叉,全球半導體銷售增速從2022年2月开始回落,而美國計算機電子設備制造業的建築投資增速在2022年9月見頂後依然維持了200%以上的增速,且這一輪的上行周期超過了兩年。

可見,這一次美國計算機電子設備的投資增速能夠維持高位,與全球半導體周期的關系不大。

這次不一樣的是2022年8月9日頒布的《芯片與科學法案》(CHIPS ACT),計劃爲美國半導體的研究和生產提供約527億美元政府補貼,包括貸款、贈款、投資稅抵免和其他激勵措施。

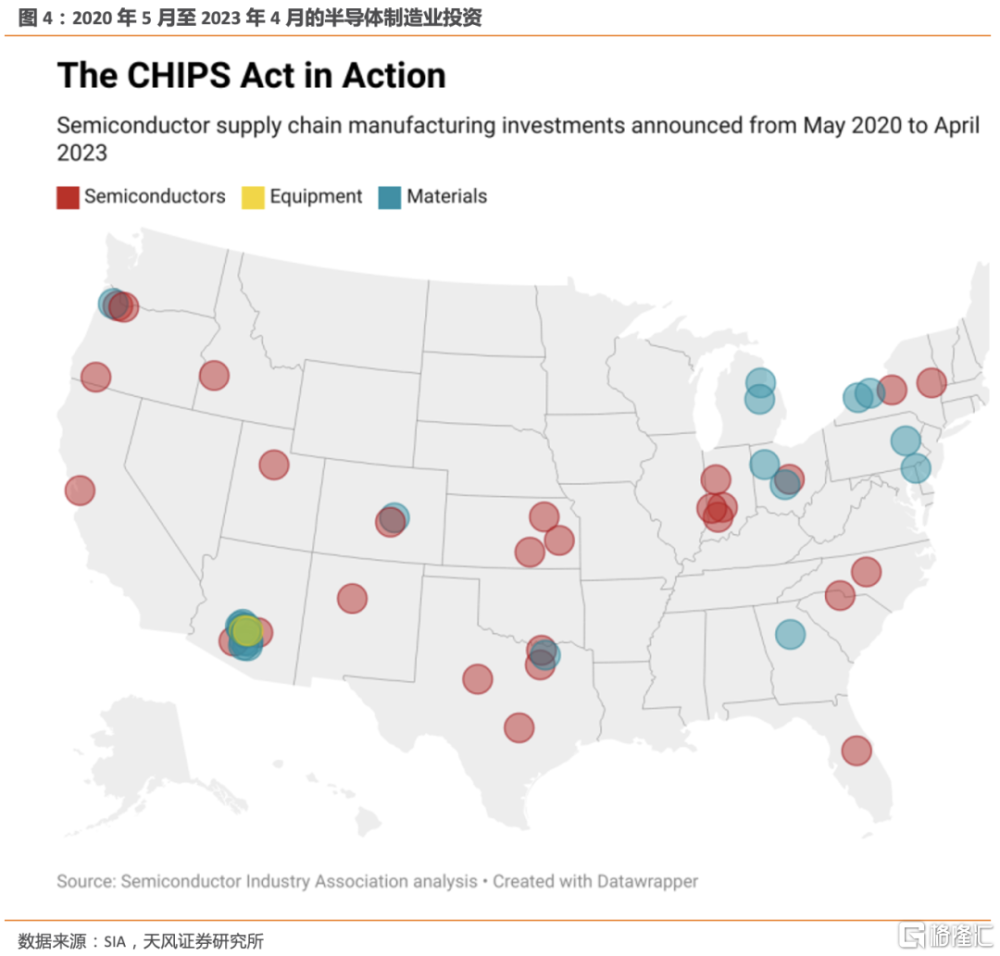

到目前爲止,CHIPS法案帶來了半導體企業在美計劃投資額的增加。例如,2022年12月,台積電的亞利桑那州半導體工廠的投資額從120億美元增至400億美元;2022年10月,美光宣布紐約州半導體工廠的投資額爲1000億美元(未來20年),英特爾的亞利桑那州工廠的投資額爲200億美元,IBM的紐約州工廠的投資額爲200億美元。

根據美國芯片工業協會(SIA)的數據,從2020年春《芯片與科學法案》开始草擬及立法討論以來,截至2023年3月,半導體企業已經公布了50多個在美投資項目,包括建設晶圓廠、擴建工廠以及建造芯片材料和設備的生產設施等。這些投資項目分布在美國19個州,計劃投資額超過2100億美元。

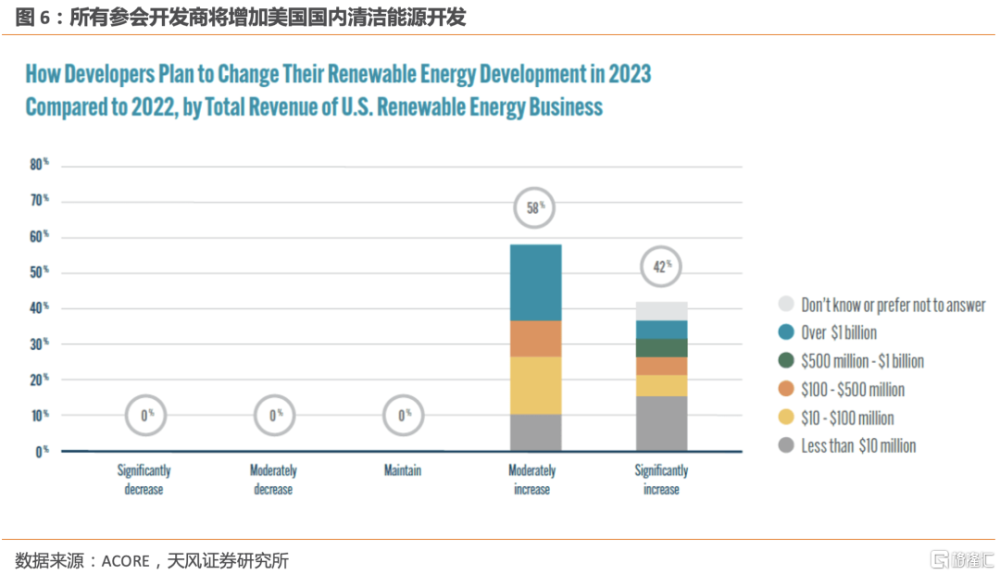

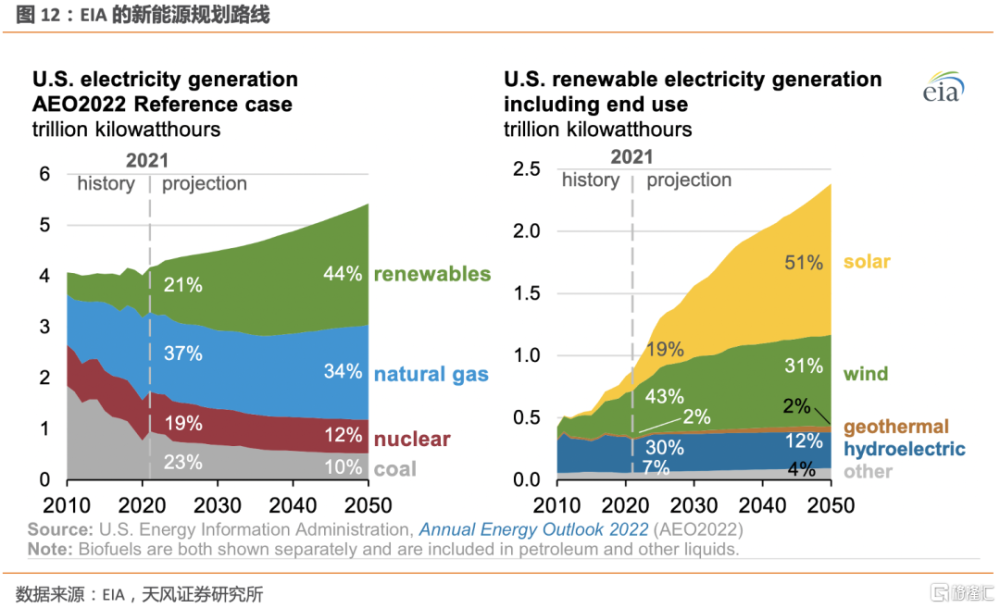

另一方面,《通脹削減法案》也在爲美國清潔能源(電力設備制造)行業發展提供更多支持。去年8月生效的《通脹削減法案》包括3690億美元的清潔技術補貼,作爲拜登政府實現美國經濟脫碳的承諾。

美國可再生能源委員會(ACORE)的調查報告《2023-2026年可再生能源融資預期》顯示,58%的能源开發商將在2023年適度增加可再生能源开發,其余42%將大幅增加可再生能源开發。

自2022年8月法案通過以來,已有近100個新設施或工廠宣布擴建,投資額超過700億美元。比如美國稀土礦公司MP Materials宣布投資7億美元,到2025年建立一個完整的永磁體端到端供應鏈,用於電動汽車發動機、風力渦輪機和國防系統。Invenergy和中國隆基綠能宣布計劃建造美國最大的太陽能電池板工廠。First Solar擴建克利夫蘭工廠到2026年達到11千兆瓦產能。美國雅寶Albemarle增加13億美元投資在南卡羅來納州生產加工鋰電池。TerraPower計劃投資20億美元在懷俄明州建造一座核反應堆。

除計算機電子電力設備以外,另一個資本开支增量顯著的行業是化工。美國化工業的投資上升與天然氣有直接關系,因爲在化工業中,天然氣被用於化工生產原料和發電,因此擁有大規模天然氣供應對化工行業的全球競爭力至關重要。

根據美國化學工業協會(American Chemistry Council)的研究,影響化工業資本开支的一個重要因素是天然氣價格。天然氣價格下跌降低了原材料和能源成本,從而爲美國化工生產帶來價格優勢,吸引更多資本开支。

而俄烏衝突之後,歐洲天然氣需求特別是工業用氣需求被不斷壓縮,歐洲能源進口從俄羅斯轉向美國,加速了與天然氣相關的美國化工業投資。由於歐洲工業天然氣短缺,不少歐洲能源化工公司开始將資本开支轉向美國,例如法國的Total Energies和德國的Tree Energy Solutions最近宣布將在德克薩斯州投資20億美元,建設一家生產合成天然氣的工廠;2022年7月,巴斯夫也公布了美國路易斯安那州化工廠的擴建計劃。

盡管2022年天然氣價格大幅增長,但美國化工制造業投資下降幅度卻非常有限,主要因爲其部分承接了歐洲下降的化工生產份額。未來美國有望取代俄羅斯成爲歐洲天然氣的主要供應來源,復制2013-2015年天然氣的景氣投資趨勢,刺激海外特別是歐洲對美化工制造業的投資。

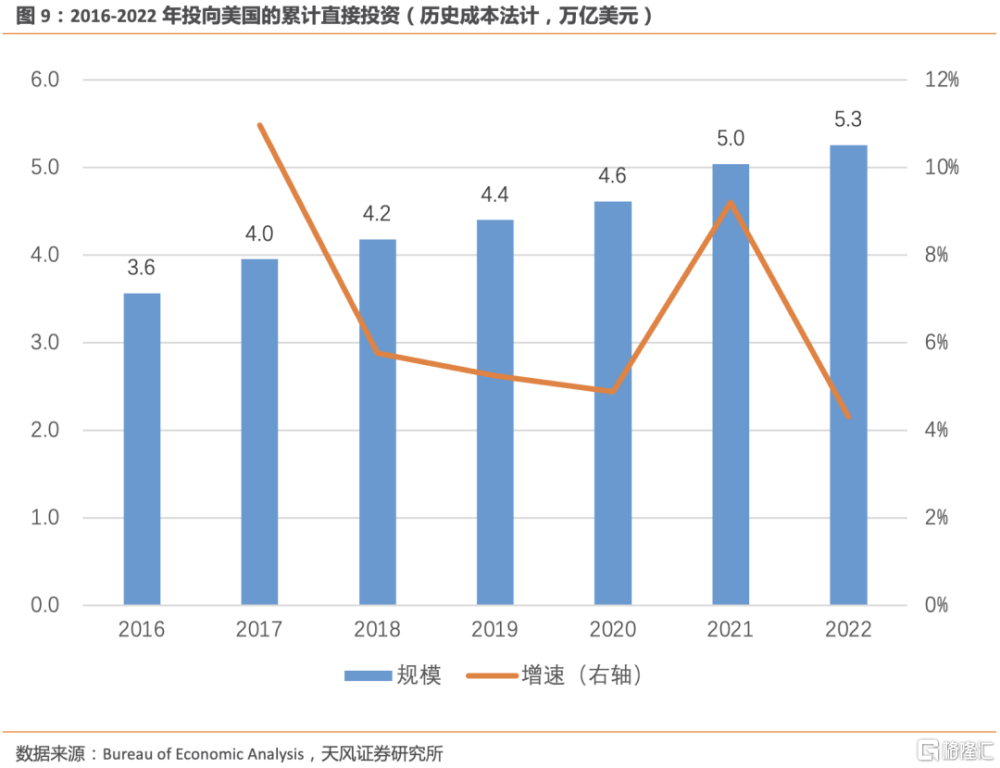

因此本輪美國制造業投資增速大幅上升的資金來源,除了有兩個法案帶來的補貼以外,還有外商對美直接投資上升。

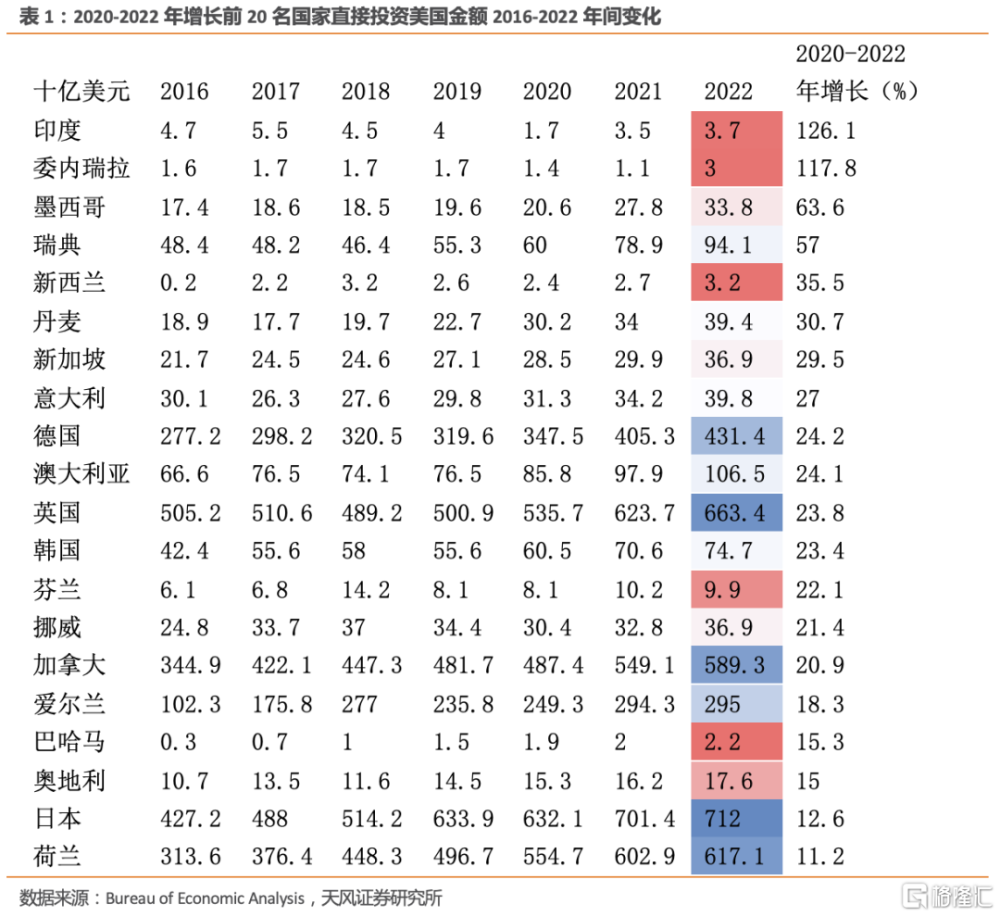

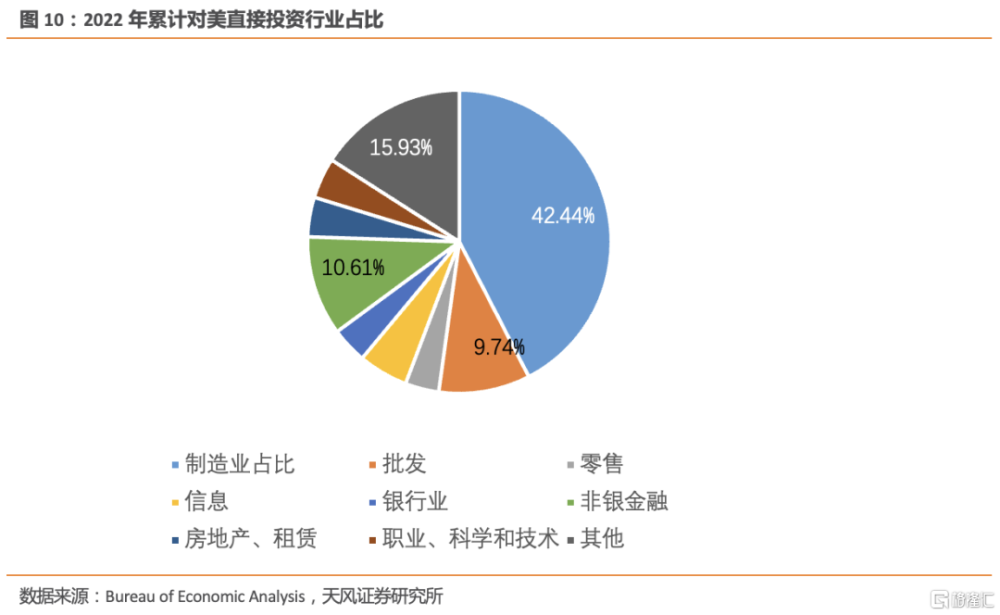

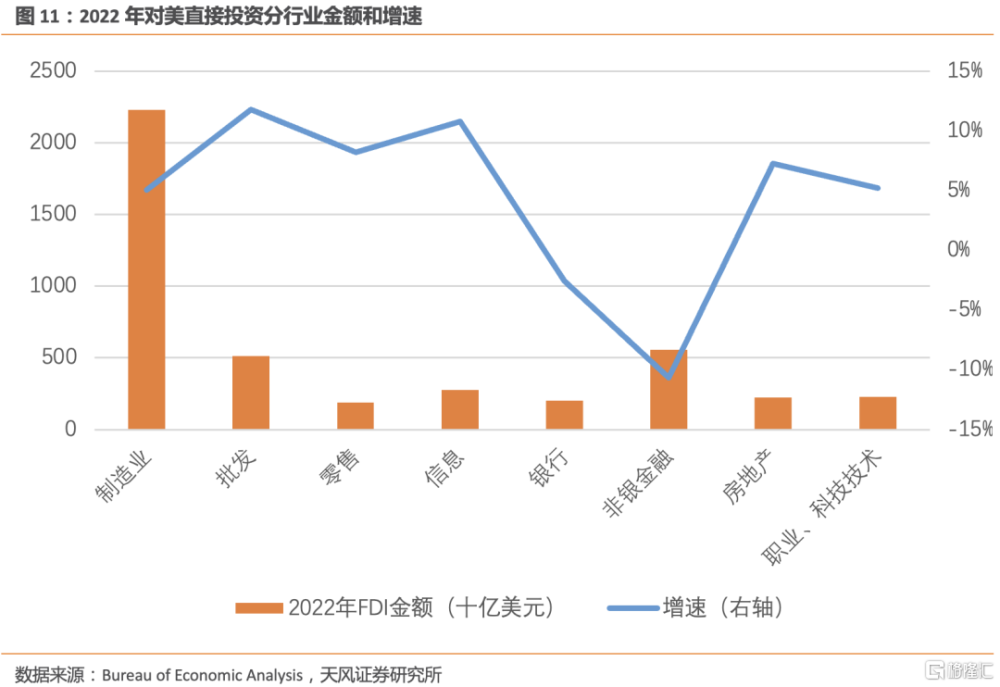

2022年外商對美直接投資(FDI)的累計金額達到了5.3萬億美元,增速4.3%,制造業FDI的佔比達到了42%,增速5%。從國家來看,日本、英國、荷蘭是對美直接投資累計金額前三的國家。

總的來說,目前美國制造業投資出現的高速增長,並不是周期性因素所致,因此更值得關注這一趨勢的形成原因及其可持續性。

美國制造業投資形成新趨勢的原因之一,是芯片法案和通脹削減法案對於美國制造業回流的支持,這點已經體現爲美國計算機和電子設備制造業投資的趨勢性增長。未來隨着半導體周期復蘇,芯片投資可能實現趨勢和周期的增長共振。

美國制造業投資趨勢上升的另一個原因,是美國化工行業受益於俄烏衝突導致的生產份額轉移,外商對美直接投資上升也和美國制造業投資快速增長的趨勢一致。

風險提示:全球經濟深度衰退,美聯儲貨幣政策超預期緊縮,通脹超預期

注:本文來自天風證券股份有限公司發布的《美國制造業回流在加速》,報告分析師:宋雪濤 S1110517090003,向靜妹 S1110520070002

本資料爲格隆匯經天風證券股份有限公司授權發布,未經天風證券股份有限公司事先書面許可,任何人不得以任何方式或方法修改、翻版、分發、轉載、復制、發表、許可或仿制本資料內容。

免責聲明:市場有風險,投資需謹慎。本資料內容和意見僅供參考,不構成對任何人的投資建議(專家、嘉賓或其他天風證券股份有限公司以外的人士的演講、交流或會議紀要等僅代表其本人或其所在機構之觀點),亦不構成任何保證,接收人不應單純依靠本資料的信息而取代自身的獨立判斷,應自主做出投資決策並自行承擔風險。根據《證券期貨投資者適當性管理辦法》,若您並非專業投資者,爲保證服務質量、控制投資風險,請勿訂閱本資料中的信息,本資料難以設置訪問權限,若給您造成不便,還請見諒。在任何情況下,作者及作者所在團隊、天風證券股份有限公司不對任何人因使用本資料中的任何內容所引致的任何損失負任何責任。本資料授權發布旨在溝通研究信息,交流研究經驗,本平台不是天風證券股份有限公司研究報告的發布平台,所發布觀點不代表天風證券股份有限公司觀點。任何完整的研究觀點應以天風證券股份有限公司正式發布的報告爲准。本資料內容僅反映作者於發出完整報告當日或發布本資料內容當日的判斷,可隨時更改且不予通告。本資料內容不構成對具體證券在具體價位、具體時點、具體市場表現的判斷或投資建議,不能夠等同於指導具體投資的操作性意見。

標題:美國制造業回流正在加速

地址:https://www.iknowplus.com/post/18470.html