國海證券:轉債估值有望在2025年持續修復

核心觀點

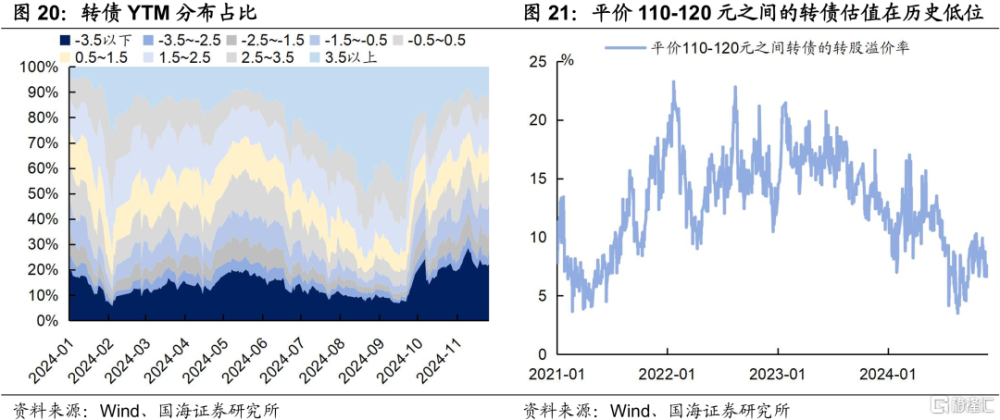

2024年,轉債市場的新變化體現在三個方面:①信用風險關注度提升,年中大量轉債跌破面值,YTM來到歷史高位;②轉債被動產品規模迅速擴大;③市場對上市公司強贖預期顯著增強,壓制了高價轉債的上漲空間。

展望2025年,轉債有望迎來類似於2021年平價和轉股溢價率雙擊的過程。當前的轉債市場與2021年的相似點在於:股市風格上中小盤佔優勢,且都處在指數全面上漲的後期階段;同時轉債市場都在經歷了信用衝擊後逐步修復。不同點在於,2021年初的牛市預期比現在更強,產業趨勢比當前更確定。

轉債估值有望在2025年持續修復。一方面,近期轉債反彈明顯,但尚未完成對信用風險定價的修復,後續轉債估值仍有可觀的修復空間;另一方面,固收+基金仍有擴容的可能性,若2025年股債共振,轉債配置需求有望帶來估值修復空間。但是後續仍要重視轉債信用風險,需要關注的時間點爲每年的5月份和2025年的四季度。

在轉債配置角度,國海證券認爲需要關注:①高YTM的底倉轉債:在轉債需求強勁、供給收縮之下,規模大、期限較長、風險較小的底倉轉債有望迎來上漲行情;②平衡型雙低轉債:在股票震蕩市+債券牛市中,價格在110-120元之間的平衡型雙低轉債,往往會有平價和估值共振上漲的機會。而對於行業選擇,國海證券更建議在雙低轉債中均衡配置,避免主觀選擇行業時面臨踏空的問題。

正文

1、2024年轉債復盤

1.1

2024年轉債的四個階段

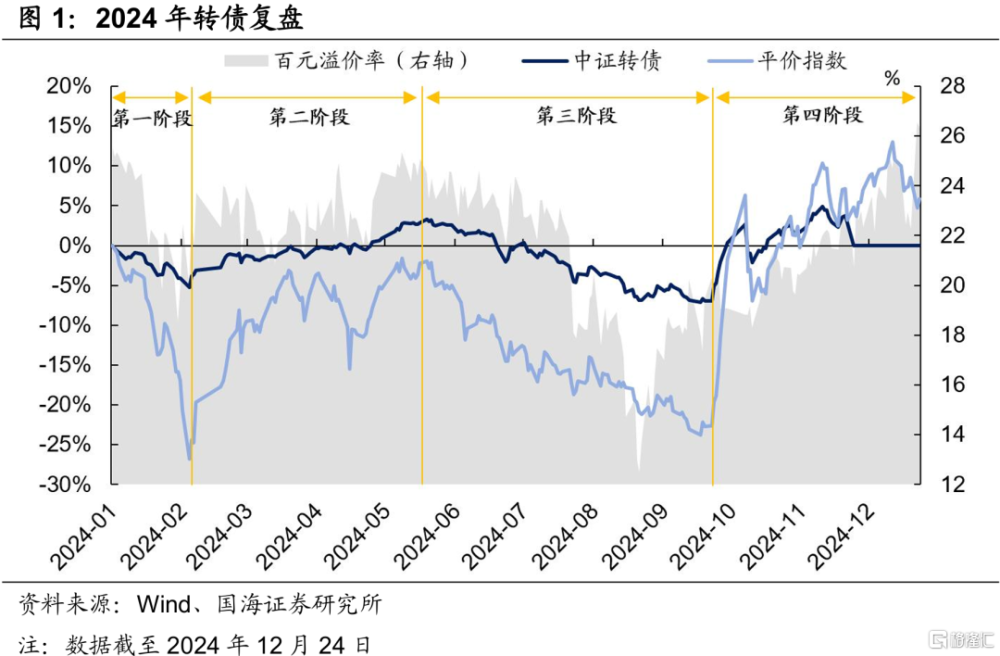

截至12月24日,2024年轉債市場經歷了四個階段:

2024.1.1-2.5:微盤股出現較大幅度調整,導致市場流動性衝擊,轉債在正股帶動下也有一定幅度回撤。年初,中證500、中證1000指數下行,與之掛鉤的雪球產品和量化DMA產品出現交易性問題,小微盤股被集中拋售,市場陷入流動性負反饋。而上市轉債中,小盤股居多,在正股帶動下也進行深度調整,同時估值不斷壓降。

2024.2.6-5.27:化工供給增量收縮邏輯促進順周期表現出色,股債雙牛下,轉債拔估值。上半年國內部分化工新項目推遲投產,產品逐步去庫存化,純苯等化工產品新增產能偏少,供需基本面持續偏緊,帶動基礎化工、有色金屬等順周期板塊走強。伴隨着股市反彈、債市利率下行,轉債估值不斷修復。

2024.5.28-2024.9.23:信用衝擊演變成流動性風險,轉債主動下跌,估值壓縮。5月17日,搜特轉債由於流動性不足而無法兌付回售本息,實質性違約。疊加股市行情低迷、低價轉債資質不佳,市場擔憂轉債的信用風險。之後廣匯轉債退市、嶺南轉債暴雷等事件發生,轉債的信用風險演變爲流動性風險,公募、保險等機構投資者減持轉債,轉債市場主動下跌,估值壓縮。

2024.9.24-2024.12.24:轉債伴隨股票反攻,整體跟漲幅度由弱變強。9月24日以來,各項穩增長政策出台,降息落地、地產繼續松綁、財政加力,基本面修復預期升溫,帶動股市走強。轉債跟隨股票上漲,在12月之前跟漲力度明顯弱於正股,但是12月之後伴隨着配置資金的逐步入場,跟漲幅度擴大。

1.2

今年的新變化

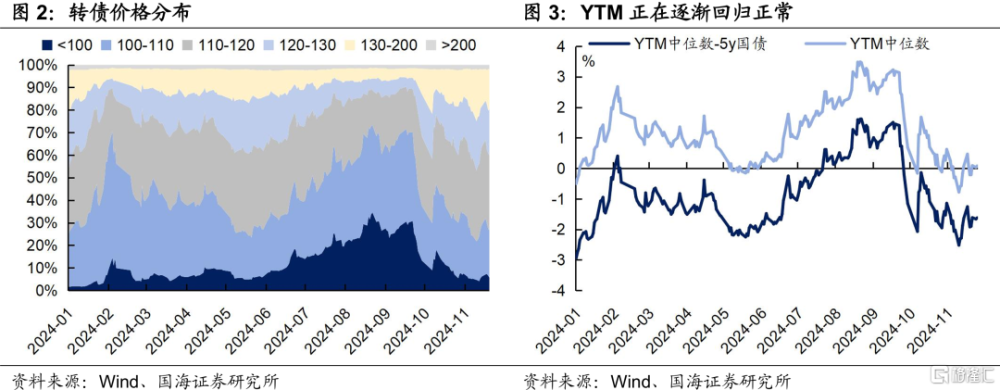

(1)信用風險關注度提升。6月开始,伴隨着廣匯轉債退市、山鷹轉債出現信用危機、嶺南轉債暴雷等事件發生,疊加新“國九條”出台背景下,市場對小微盤風格的擔憂放大,轉債“下有底”的安全墊被打破,大量轉債跌破面值,YTM來到歷史高位。

但實際上,在7月份之後,轉債更多的問題在於流動性風險,而不僅僅是信用風險。7-8月,之前被市場定價爲有風險的轉債跌幅並不大,反而是機構重倉的轉債跌幅更大,以天23轉債和立昂轉債爲例,在8月嶺南轉債暴雷之後,立昂轉債迅速下跌,而天23轉債基本維持穩定,這主要是因爲,在出現信用風險後,負債端對轉債產品的信任度下降,开始大規模贖回主動管理產品,因此機構重倉轉債拋售壓力更大。

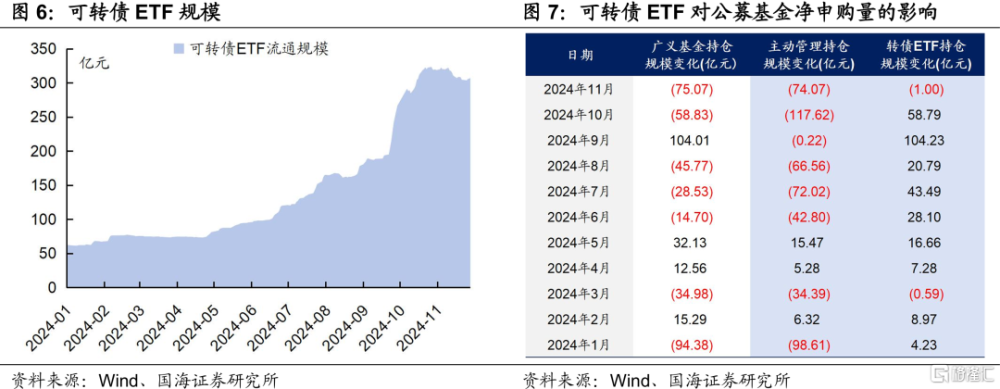

(2)轉債被動產品規模迅速擴大。從6月开始,可轉債ETF規模快速增長,是轉債相關的公募產品中規模增長較快的方向。

相比於主動管理產品,ETF有這樣幾個優點:①申贖費率低,且可以場內申贖,在交易性行情中更便於進行波段操作。②在市場反彈的時候,作爲寬基指數不會踏空,可以被負債方用來填倉位。③負債端可以將手中的成份轉債以組合證券+替代現金的方式置換成ETF,盤活資產的流動性。

(3)市場對上市公司強贖預期顯著增強。由於今年前三季度股市整體承壓,而在三季度衝擊下,轉債反彈後,實施強贖的公司數量快速增加。同時市場也明顯在交易強贖預期,因此130元的價格天花板再次被關閉,平價在120-130元之間的轉債估值被顯著壓縮,這種交易預期會顯著壓制正股和轉債的上漲空間,降低這一類轉債的性價比,尤其是125-130元之間的轉債,轉股溢價率被壓制在一個較低的水平。

2、2025年轉債展望

2.1

債市展望

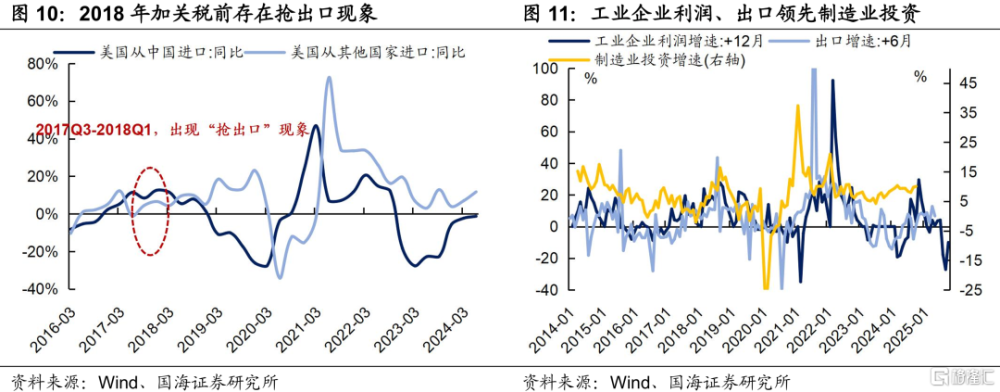

從出口、工業企業利潤等先行指標看,2025年上半年制造業投資或繼續改善,但是下半年或有壓力。從上一輪貿易摩擦經驗看,特朗普上台後到關稅政策落地的窗口期,存在“搶出口”現象,對應到本輪,明年出口節奏或前高後低,帶來制造業投資上半年改善、下半年承壓。在政策應對上,降息或先行,避免後續寬松空間減小;同時財政政策有望接力貨幣政策,助力地產與消費。

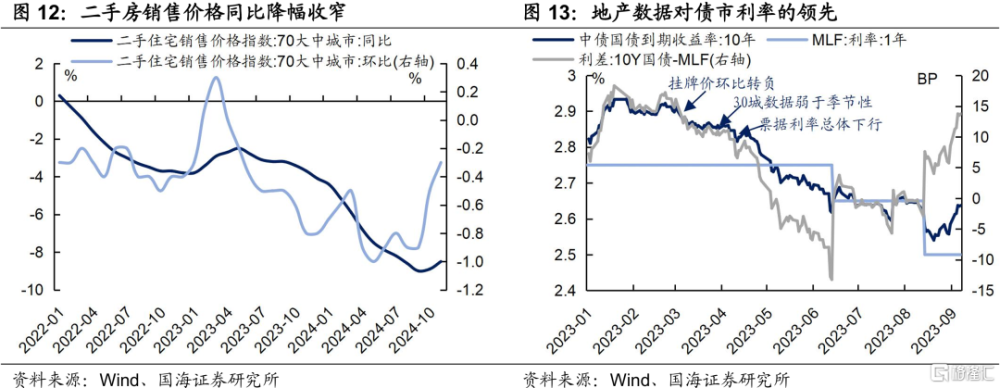

地產預期下行,地產市場尚未完全觸底。復盤2023年初地產行情回暖、再走弱的過程,國海證券發現二手房掛牌價對債市行情有領先性。目前二手房掛牌價環比仍然下行,說明房產預期仍未完全企穩。而爲應對地產下行,降息仍是必要的手段。

綜合看,預計明年地產下行將引發繼續降息預期,但是海外環境壓制降息幅度,債市中樞可能仍然震蕩下行,較2024年賠率降低,波動加大。

2.2

股市展望

宏觀資金層面看,目前股市流動性寬松,M1-M2剪刀差觸底反彈,存款活化程度邊際改善,投資活力觸底回升,指數層面從悲觀情緒中修復。同時,剪刀差的反彈也能給近期提升的市盈率提供支撐。但由於經濟基本面的改善尚需時日,股市整體指數預計維持高位震蕩。

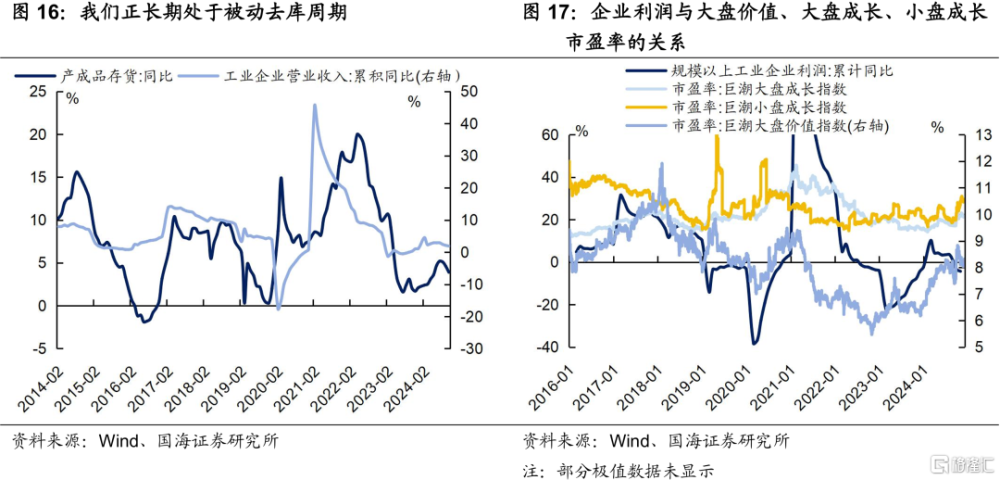

工業企業利潤同比增速,與大盤成長風格的市盈率具有更強的正相關性,與大盤價值風格正相關性稍弱,而與小盤成長風格甚至有負相關性。

這是因爲大盤成長主要以消費、醫藥以及部分汽車、新能源龍頭公司爲代表,更依賴EPS,估值的擡升需要盈利數據的驗證;大盤價值風格以銀行、非銀金融、建築、交通運輸等爲代表,具有一定的防御屬性以及政策預期性,在盈利數據下滑時更抗跌;而小盤成長風格的代表是TMT,流動性可以撬動估值,產業趨勢也會影響未來預期。

由於庫存周期建立在地產周期之上,而地產中期內仍有壓力,被動去庫周期持續時間較長,工業企業利潤改善尚需時日。因此在地產數據真正改善前,2025年上半場,依靠流動性和產業趨勢的小盤成長風格可能更有優勢,以大盤價值風格作爲防守,而後續能否切換到大盤成長風格更需要依賴周期的驗證。

2.3

轉債展望

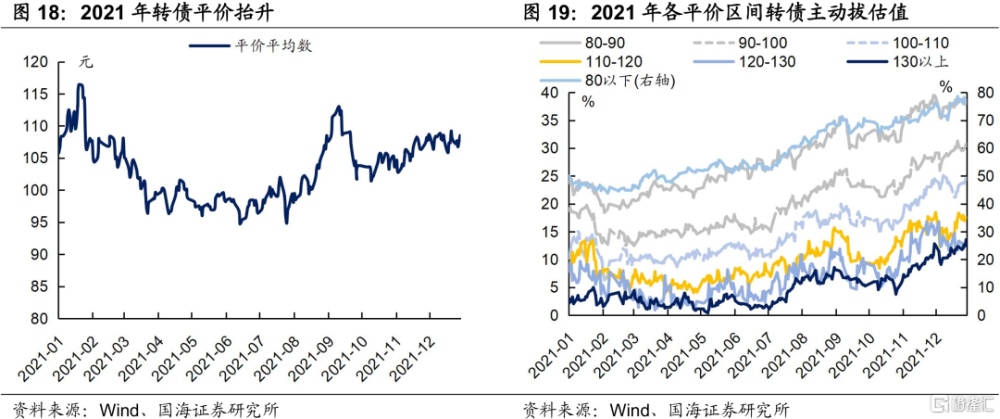

2025年轉債有望迎來類似於2021年平價和轉股溢價率雙擊的過程。當前的轉債市場,與2021年有一些相似的地方:

①股市風格上,中小盤佔優勢,且都處在一輪指數全面上漲的後期階段,股市震蕩上行,這將爲轉債帶來平價的修復。

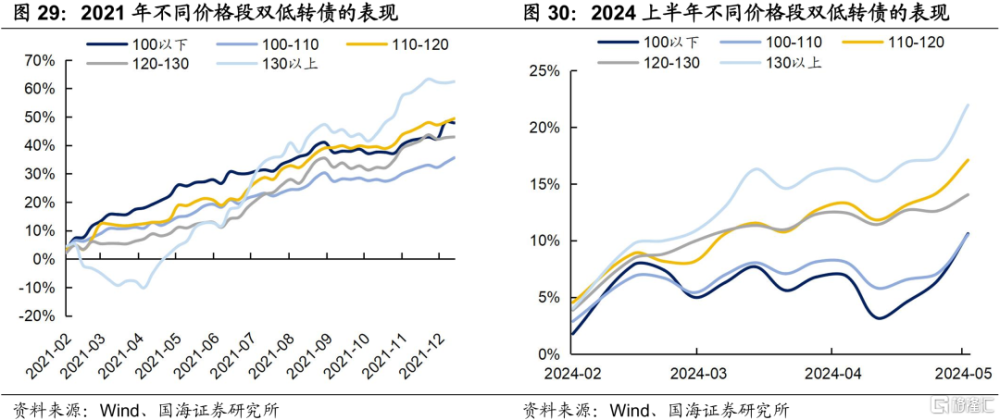

②轉債市場都完成了一波從信用風險中信心修復的過程。2020年11月-2021年2月,轉債市場也面臨過一輪信用衝擊,隨後依靠股票的結構性牛市完成修復,這一過程中,轉債完成了轉股溢價率的擡升。而今年年中,市場對於轉債的信用風險關注度上升,9月下旬以來,隨着股市上漲,轉債估值有所修復。

不同點在於,2021年初的產業趨勢比當前更確定,業績兌現速度也比現在更快。在牛市預期下,上市公司傾向於不強贖轉債,估值的天花板被打开,轉債整體主動拔估值力度更強;而現在交易轉債強贖的預期力度更強,估值天花板重新被關上,因此估值提升幅度或許難以趕上2021年。

雖然近期轉債反彈明顯,但實際上轉債也並未完成對信用風險定價的修復,更多是平價推動轉債價格的上漲,後續隨着時間推移,轉債估值仍有相對可觀的修復空間,尤其是平價110-120元之間的平衡型雙低轉債。

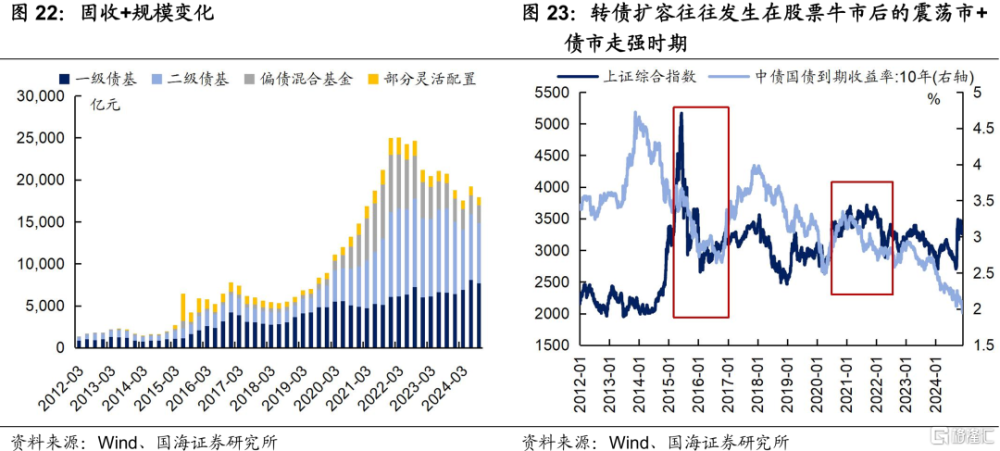

轉債估值修復的另一邏輯在於,固收+基金仍有擴容的可能性。固收+市場的擴容並不是线性的,也並不發生在股票全面上漲時期,而往往出現在全面牛市之後的“震蕩市”,此時賺錢效應余溫尚未退卻,且債市整體偏強。2025年或滿足這個特徵,股債共振之下,轉債風險回撤不對等的優勢會再次凸顯,配置需求帶來估值修復空間。

但是,後續對轉債可能的信用風險關注度也需要提高。中期內,可能經濟數據整體偏弱,中小企業制造業的經營風險沒有完全解決,導致轉債信用風險依然存在。需要關注的時間點有兩個:

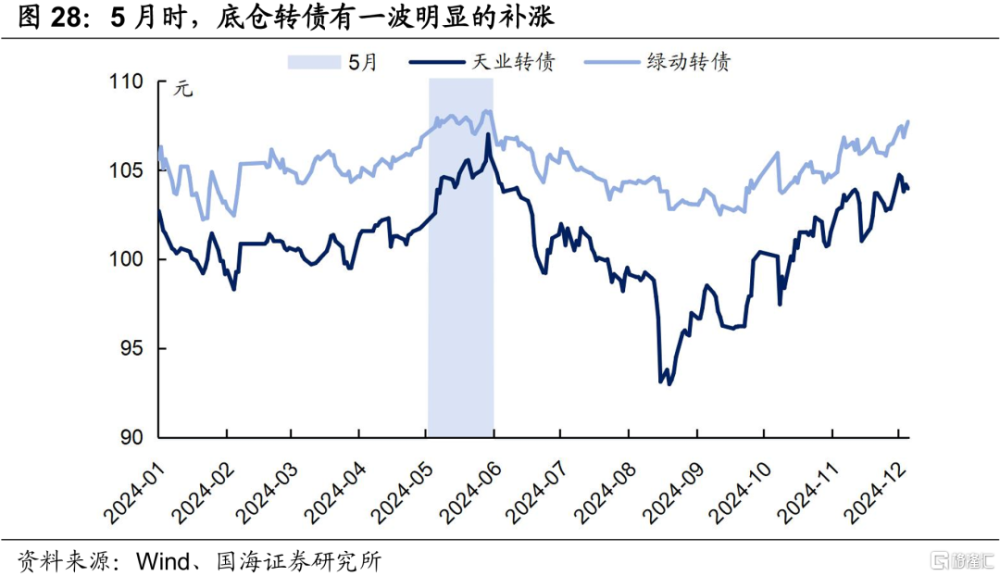

①每年的5月之後,這個時期,上市公司已經發布年報,同時轉債會集中調整評級,信用風險在這個時期釋放壓力較大,因此偏債型轉債往往在5月迎來調整。

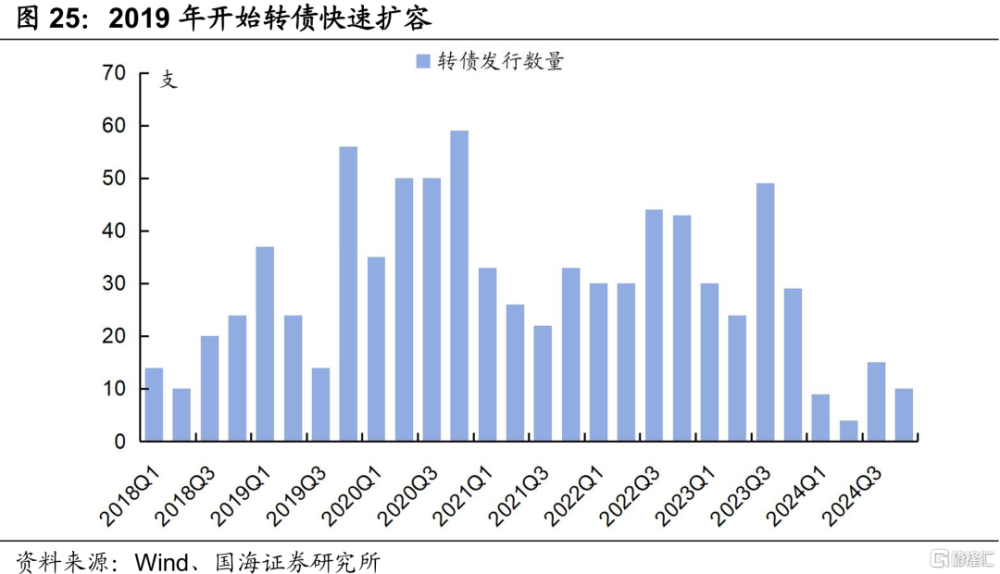

②2025年的四季度之後,因爲轉債市場自2019年四季度後开始快速擴容,2025年四季度开始,許多沒有完成強贖的轉債开始面臨到期贖回的壓力,而彼時是否會再次交易信用風險也不得而知。在此之前降低倉位,以提前規避風險或是更好的選擇。

3、轉債配置展望

(1)高YTM的底倉轉債:主要依賴資金配置需求

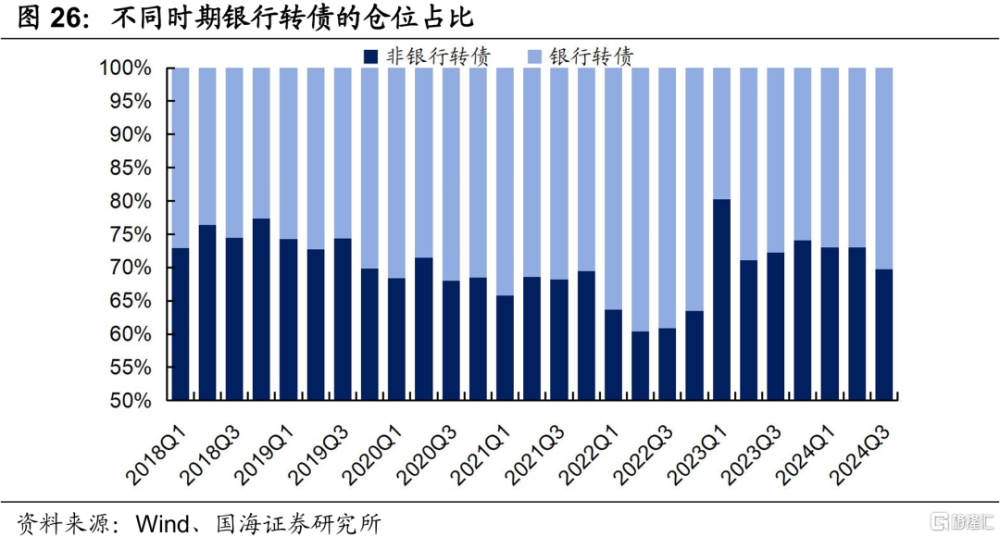

從需求上看,當固收+產品擴容時,底倉品種在整體轉債配置結構中佔比更高。例如2021-2022年固收+基金規模到達頂點時,銀行轉債的佔比顯著高於非銀行轉債,在固收+擴容時,首先需要依靠銀行轉債去填補倉位。但是當前銀行轉債普遍價格較高,浦發轉債、興業轉債等債性銀行轉債的純債價值已經較高;而南銀轉債、杭銀轉債等偏股型銀行轉債面臨強贖壓力,因此現在,除了銀行轉債之外的底倉品種較少。

從供給上看,轉債規模面臨着收縮的壓力。截至12月24日,轉債存量市值規模7384億元,較年初縮小了1370億元,且待發行轉債僅剩5只,規模只有73億元;而加上董事會發行預案的數量也僅有68只,合計規模1126億元。此外不算可能會強贖的轉債,僅一年以內即將到期的轉債數量近50支,規模超過800億元。

因此,在供需錯配之下,規模大、期限較長、風險較小的底倉品種相對較少,在低息背景的後期階段,轉債面臨資產荒,底倉轉債可能會有一波明顯的上漲,類似今年的5月。

(2)平衡型雙低轉債。這主要是利用轉債自身風險收益不對稱的特點,對正股的波動性進行網格化交易。

國海證券曾在《牛市,轉債如何跟漲正股?》一文中,對過往幾次牛市當中,轉債的表現進行了分析,其中發現,轉債好的機會,往往發生在股票震蕩市+債券牛市的組合當中,此時市場缺乏主线,價格在110-120元之間的平衡型雙低轉債,往往會有平價和估值共振上漲的機會。

而對於行業選擇,國海證券更建議在雙低轉債中均衡配置。一方面,當前市場風格高速輪動,在政策和資金的共同驅動下,前期熱門的行業可能會迎來快速調整;另一方面,部分公司可能會“跨行”去做別的業務,投資者的精力也不足以覆蓋所有的標的,因此主觀選擇行業往往會面臨踏空的問題,而且由於轉債的容量有限,過於正股替代的思維也意味着可能主動放棄轉債本身自帶控回撤策略的優勢。因此,對於轉債而言,只要價格和溢價率合適,可能不是一支好股票,但是會是一支好轉債。

風險提示;流動性退坡風險、資金面收緊超預期風險、信貸投放超預期風險、權益市場波動風險、選取分析樣本無法完全反映全市場特徵、歷史數據不能完全作爲未來市場走勢參考、轉債強贖風險、上市公司經營風險、信用風險。

注:本文來自國海證券2024年12月25日發布的證券研究報告《2025轉債年度策略》,分析師:靳毅 S0350517100001;範聖哲 S0350522080001;馬聞倬 S0350124070011

標題:國海證券:轉債估值有望在2025年持續修復

地址:https://www.iknowplus.com/post/180167.html