再思考:特朗普2.0的政策順序及影響

我們在本篇報告中更新了對特朗普政策及其影響的觀點。我們認爲特朗普未來四年執政或將基於兩個底層邏輯,一是對拜登政府時期的政策進行糾偏,主要體現在控制通脹、限制移民和削減政府支出方面;二是實施重商主義經濟策略,強調通過高關稅保護本國產業並促進出口,這與二战後美國推崇的貿易自由主義相對立。

摘要

基於上述邏輯,我們認爲特朗普或採取“先關稅、後減稅、先省錢、後花錢”的政策順序,在關稅、移民、能源和外交國防四個領域率先施政,減稅因爲會擴大財政赤字或延後推行。

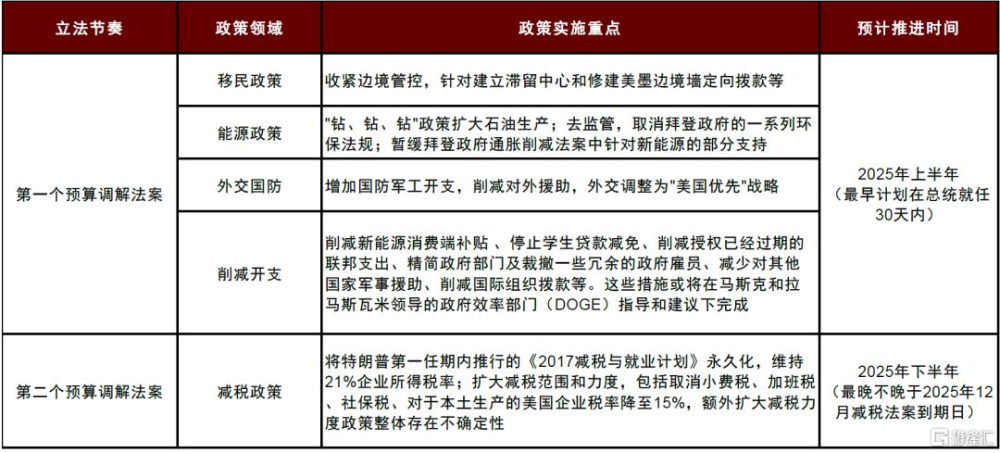

基准情形下,我們預測特朗普或在2025年第二季度推動部分關稅落地,步伐或是漸近的。同時,共和黨可能在2025年使用預算調解程序(budget reconciliation)推動立法,在特朗普上任後的100天內通過第一個涉及移民、能源和國防支出的法案,該法案中或將包含削減財政开支的內容。在隨後的第二個法案中推行減稅計劃,時間點可能在下半年。

我們預計削減开支的領域可能包括:削減新能源消費端補貼、停止學生貸款減免、削減授權已經過期的聯邦支出、精簡政府部門及裁撤政府僱員、減少對其他國家軍事援助等。這些措施或將在馬斯克和拉馬斯瓦米領導的政府效率部門(DOGE)指導和建議下完成。

從政策影響來看,我們提出四個猜想:

►一是關稅對通脹影響待觀察。歷史上,關稅與通脹的關系沒有那么簡單直接,在經濟本身通縮風險高於通脹風險之時,小範圍關稅政策可能不會推高通脹。但當前的背景是美國經濟近幾年經歷過大通脹的衝擊,目前通脹粘性仍然存在。我們認爲,在此情況之下,不排除大範圍加徵關稅的通脹風險倒逼特朗普政府謹慎行動的可能性。

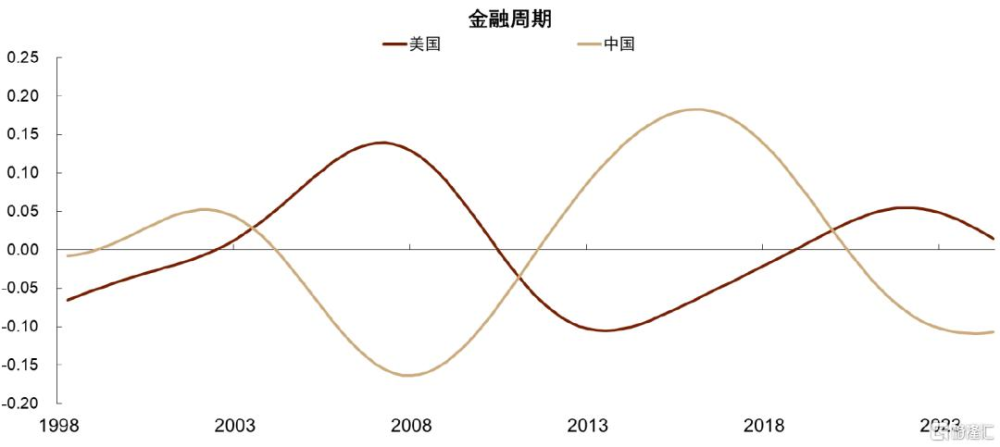

►二是財政赤字未必大幅擴張。如果加徵關稅和削減政府开支落地的速度快於減稅,那么財政可能會先向着緊縮方向發展。理想情形下,未來美國或採取“緊財政、松貨幣、寬信用”的宏觀政策組合。在美聯儲降息深化,特朗普政府放松監管的幫助下,美國金融周期或進一步上行,經濟周期擴張或將得以延續。

► 三是美國走向“金發女郎”經濟。如果關稅的通脹效應未必很顯著,且財政赤字沒有大幅擴張,美國經濟或延續當前的趨勢——既沒有過度通脹,也沒有大量失業,經濟處於剛剛好狀態。美聯儲在2025年上半年繼續降息,貨幣政策回歸至中性,下半年進入觀望模式,政策取向視特朗普施政的效果而定。

► 四是美國與其他國家走向分化。歷史表明被徵關稅的國家將面臨出口需求下滑、貿易條件惡化、匯率貶值壓力,我們不能低估這些風險在2025年發生的可能性。加徵關稅意味着其他國家的貨幣寬松力度或超過美聯儲,美元匯率保持強勢,大宗商品承壓,債券收益率下跌。這或許是特朗普1.0和2.0第一年的不同之處。

正文

2025年,全球經濟將迎來特朗普2.0時代。我們在早前的報告《特朗普政策對美國經濟的潛在影響》中概括了特朗普競選時提出的七個政策主張,分別是:對內減稅、對外加徵關稅、放松監管、驅逐非法移民、反對新能源並鼓勵化石能源、重視科技、以及外交上的孤立主義。這些政策主張並非簡單羅列,而是有深層次邏輯。理解這些邏輯有助於我們更好地判斷特朗普政策的重點及其對經濟金融的影響。

政策糾偏與重商主義

我們認爲特朗普提出的政策主張或基於兩個底層邏輯,一是對拜登政府時期的政策進行糾偏,二是實施重商主義經濟策略,這與二战後美國推崇的貿易自由主義反其道而行之。

拜登政府時期,美國爲應對新冠疫情而出台了大規模的財政擴張,盡管這使美國經濟在疫情後保持強勁增長,但也帶來了高通脹、高利率、高房價的“三高”問題,令許多民衆感到不滿。特朗普在競選期間一直利用高通脹來批評拜登政府對經濟的管理,而我們認爲高通脹也是民主黨輸掉2024年大選的一個重要原因。此外,民衆也批評拜登政府的移民政策,過去幾年大量非法移民流入美國,帶來了社會治安問題也加劇了社會矛盾。

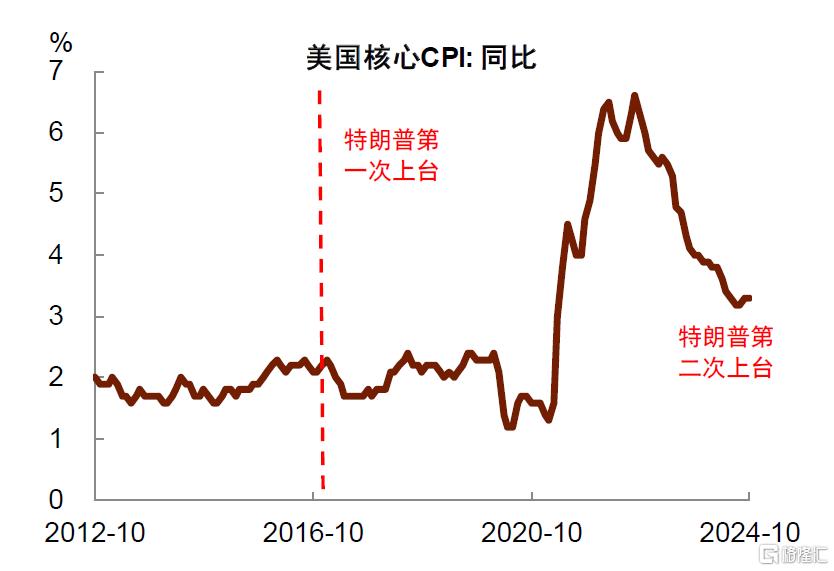

可以說,與他的第一任相比,特朗普接手的是一個增長底色更好,但通脹風險更高的經濟。這與2016年特朗普第一次贏得大選時的情況完全不同,那時美國經濟剛剛經歷了2015年的低谷,增長乏力,通脹低迷,亟需提振信心(圖表1)。這促使特朗普在上台的第一年(2017年)率先推行了稅改。2018年,隨着減稅落地,美國經濟走出低谷,特朗普才开始推行關稅。

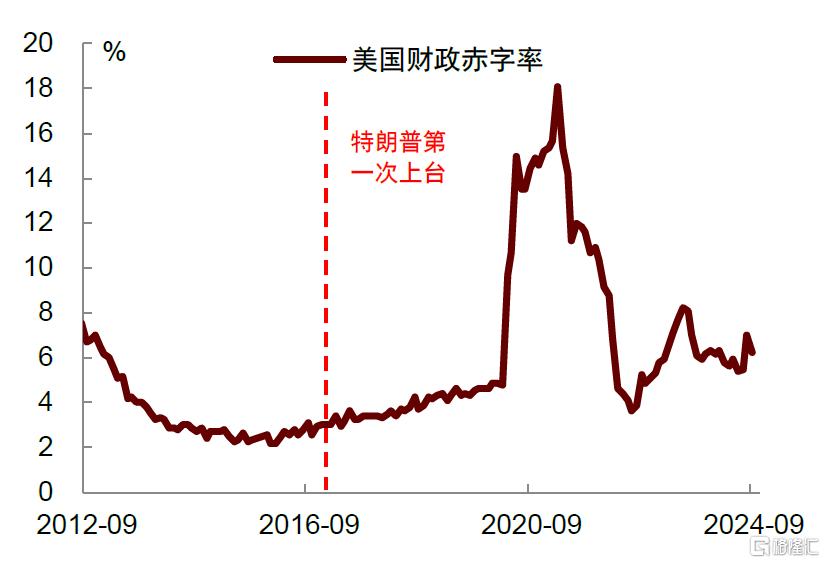

特朗普這次上台後亟需對拜登政策進行糾偏,特別是在通脹和移民方面。如何控制通脹呢?一個方法是增加供給,比如特朗普提出增加能源供給,降低油價。另一個方法是削減不必要的財政支出(圖表2)。雖然特朗普尚未提出任何財政縮減計劃,但他近期任命企業家馬斯克和拉馬斯瓦米領導一個新的政府效率部門(DOGE),用於削減政府冗余开支 。他還提名貝森特擔任財政部長,而貝森特被華爾街視爲“財政鷹派”人物,因爲他曾提出“3-3-3”計劃,即在2028年之前將財政赤字率降低至3%,將經濟增長推高至3%,以及使美國每天多增300萬桶原油生產 。這些提議都是有利促進供給和降低赤字的,值得關注。

特朗普施政的另一個邏輯是重商主義。特朗普曾在競選期間表示,關稅是“字典裏最美麗的詞匯”,並聲稱關稅將“使我們的國家變得富有” 。他在多個場合贊揚19世紀末的威廉·麥金利總統,稱其爲“關稅之王(tariff king)”,反復強調麥金利時期的關稅政策使美國變得強大而富有,並表示他希望效仿這一政策 。他甚至提出想用全面關稅政策來取代所得稅 。除了增強國家財富之外,特朗普也希望通過關稅等手段保護本國工人和農民的就業,保護本土工業和產業的發展 。特朗普的這些想法體現了濃厚的重商主義色彩,即一國通過擴大對外貿易來增強國家財富,對此不惜對進口商品徵收高額關稅,以保護國內產業並鼓勵出口。

重商主義作爲一種經濟理論,曾在16世紀至18世紀頗爲流行。重商主義者認爲,一個國家的富裕程度取決於其擁有的貴金屬儲備,因此主張限制進口和鼓勵出口,以實現更大的貿易順差和積累財富。美國歷史上,亞歷山大·漢密爾頓(Alexander Hamilton)作爲首任財政部長,被視爲重商主義的經典代表,他也是關稅政策的最初倡導者。在第16修正案授權徵收個人所得稅之前,關稅也是美國聯邦政府收入的主要來源。

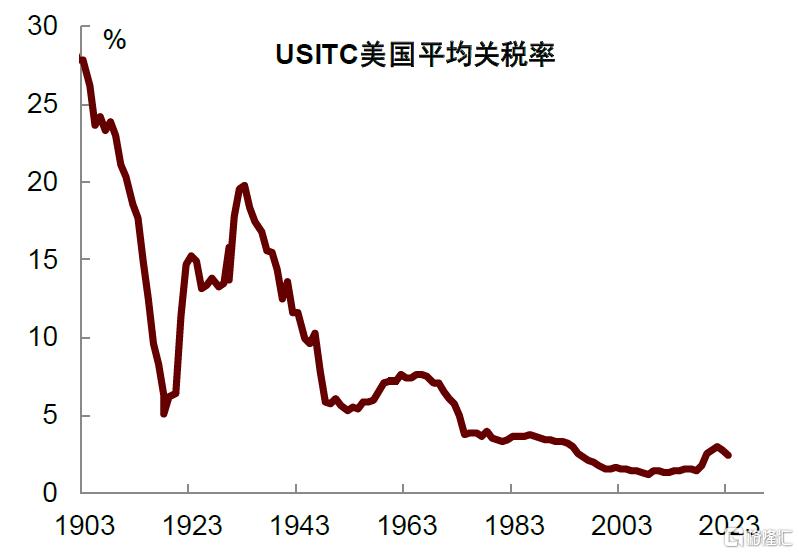

與重商主義形成對比的是貿易自由主義,該理論認爲自由貿易可以對進行貿易的兩國都帶來好處。自由貿易主義者認爲不需要過度關注貿易差額,短暫的順差或者逆差都可以通過價格的調整實現平衡。二战後,美國爲了重塑世界經濟格局,帶頭推崇自由貿易,削減多邊關稅(圖表3),那時的決策者認爲全球化將創造繁榮,並可以抵消其造成的任何經濟混亂。

上世紀70年代後,隨着日本經濟的崛起,裏根總統治下美國开始轉向“自由且公平”的貿易政策,針對於日本开始增加部分貿易限制措施,但對於其他經濟體仍推行自由貿易。這反映了美國政策的現實性和兩面性:在自己具有優勢的領域、針對不如自己的國家採取自由貿易,但在劣勢領域、對於有可能超越自己的國家則採取貿易保護。

在對待日本方面,1985年美國通過《廣場協議》迫使日元升值,同年援引301條款調查對日本電視電腦等電子產品徵收100%懲罰性關稅。1986年籤署《美日半導體協議》,要求日本停止半導體傾銷並保證外國企業20%的市場份額。1987年進一步對價值3億美元的日本商品加徵100%關稅。1989年通過《結構性障礙倡議》(SII),要求日本全面开放市場、改革流通體系並消除投資壁壘。在持續壓力下,日本被迫降低農產品和工業品關稅,开放汽車、電子等關鍵市場,並在技術轉讓和市場准入方面做出讓步。

在對待其他國家方面,1986年裏根政府發起了烏拉圭回合多邊貿易談判。這次談判降低了全球關稅,並爲世界貿易組織(WTO)的誕生奠定了基礎 。裏根曾稱,“我們的貿易政策堅定地建立在自由开放市場的基礎之上。歷史告訴我們一個不可避免的結論:世界貿易越自由,人類進步和國際和平的潮流就越強勁。”進入90年代後,伴隨着WTO的落成,美國平均關稅稅率進一步降低,並持續保持在低位。

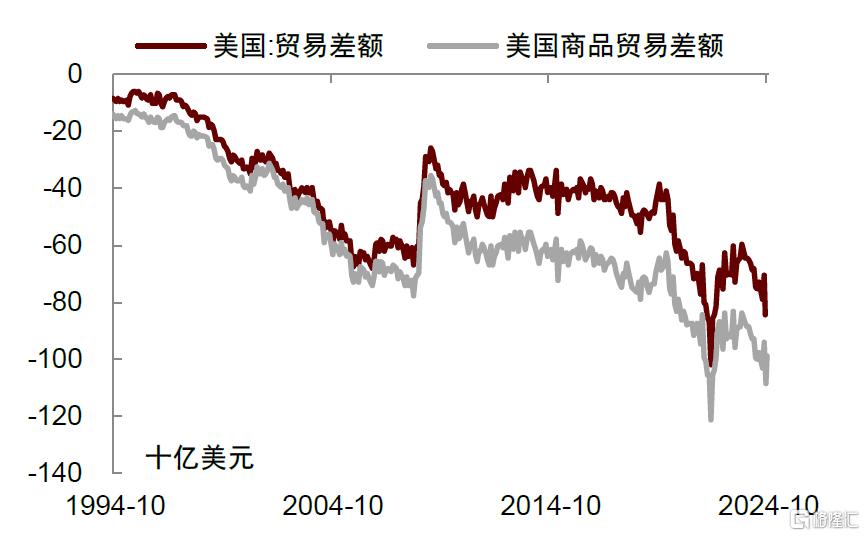

然而,過去幾十年的發展並未完全符合上述預測。隨着貿易分工深化,美國的制造業優勢逐漸喪失,貿易逆差不斷擴大,產業基礎已大不如前(圖表4)。與此同時,全球化造成的貧富分化問題對美國社會的影響愈發明顯,美國中產階級群體在過去三十年沒有壯大。

對此,特朗普提出雙軌策略——對內主張市場自由,通過放松監管、減少政府幹預來激發創新活力;對外強調國家幹預,通過貿易保護和技術限制來維護美國的創新能力和技術領先地位。在這一策略下,關稅或將成爲重要抓手。特朗普在其第一任期內就已採取了提高關稅的措施。最近他更是認爲,提高關稅能夠降低美國的貿易逆差,同時還能增加政府收入,並可以作爲實現外交政策的工具,因此應該重新獲得“重用”。這意味着在他的第二個任期內,關稅將成爲被反復提起和使用的工具。

圖表1:當前美國通脹水平比2016年明顯更高

資料來源:Haver,中金公司研究部

圖表2:當前財政赤字水平也比2016年更高

資料來源:Haver,中金公司研究部

圖表3:美國平均關稅稅率在二战後明顯下降

資料來源:USITC,中金公司研究部

圖表4:美國貿易逆差在全球化時代持續走闊

資料來源:Haver,中金公司研究部

哪些政策會更快推出?

基於上述邏輯,我們認爲特朗普及共和黨人會在關稅、移民、能源和外交國防四個領域率先施政,減稅政策或延後到2025年下半年落地,因爲它會增加財政赤字,爭議較大。這意味着明年可能呈現“先加稅、後減稅、先省錢、後花錢”的政策順序,在立法過程中可能兩次使用預算調解程序。

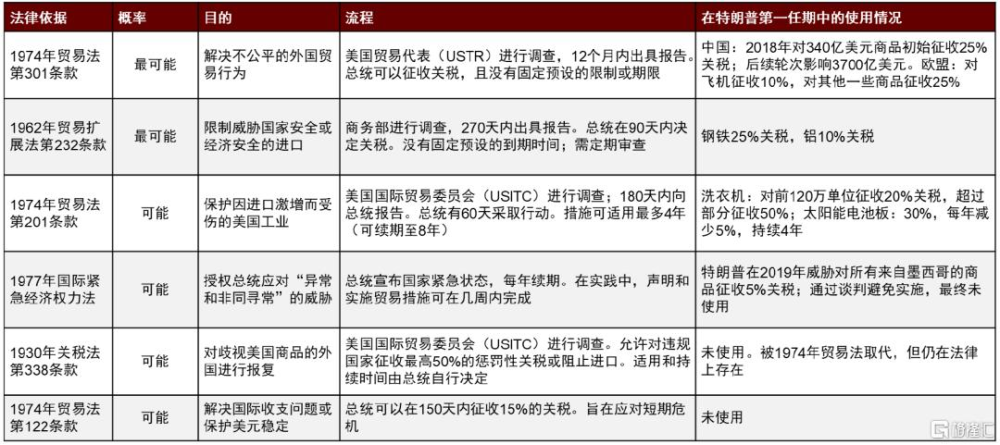

關稅方面,特朗普或以總統行政令推行關稅措施。例如,基於1974年《貿易法》的第301條款或者第201條款,以及1962年《貿易擴展法》的第232條款針對不公平貿易行爲和威脅國家安全行爲進行加稅,這些手段在特朗普第一任期內都曾使用過。我們認爲,關稅會在2025年被反復提起,基准情形下,一些關稅措施可能會在第二季度落地。

特朗普的關稅到底是目標還是手段?我們認爲兩者都有。基於重商主義理論,關稅是調節貿易差額的工具,特朗普在競選期間反復強調,加徵關稅是爲了促進制造業回流美國,從這個角度看,關稅是目標。但特朗普及其團隊成員也提到,關稅還可以作爲談判工具對其他國家進行施壓 ,比如他最近宣稱將對從加拿大和墨西哥進口的商品徵收25%的關稅,以使這兩個國家解決非法移民和芬太尼問題 ,這是將關稅作爲實現外交工具的手段。如果關稅是“討價還價”的手段,那么更可能的情形是加徵關稅將是一個漸進過程,或不會一次性加到很高的水平。

圖表5:特朗普的關稅“工具箱”

資料來源:Bloomberg Economics,中金公司研究部

立法方面,我們預測特朗普與共和黨在2025年使用預算調解程序(budget reconciliation)分“兩步走”推動立法。基准情形下,在特朗普上任後的100天內通過第一個涉及移民、能源和外交國防政策的法案,該法案將加入削減財政开支的條款;在隨後的第二個法案中兌現減稅計劃,時間點可能在下半年。

上述“兩步走”計劃最早由參議院即將就任的共和黨領袖約翰·圖恩於2024年12月初在共和黨閉門會議上提出,他的設想是在特朗普上任後30天內,通過預算調解程序制定第一個法案,隨後再次使用預算調解程序,制定第二個聚焦減稅的法案 。

這裏有必要解釋一下財政預算調解程序。該程序被用於繞過參議院冗長議事(filibuster)的阻撓,使得立法提案在參議院達到簡單多數(50 票以上)即可通過,不需要獲得正常通過法案所需的60票。因此該程序逐漸成爲了兩黨立法的一個“快車道”,使得控制參衆兩院簡單多數席位的黨派理論上可以單邊通過對於財政有重大影響的法案。

理論上,一個財年最多可以有三次調解機會(分別以影響支出、收入、債務限額爲法案的核心內容),但通常會合並爲一次使用,以避免程序復雜性。2000年以來,國會僅在2006年同一年內通過了兩次預算調解程序,其余2001、2003、2007、2010、2017、2021、2022年均僅使用一次 。值得一提的是,2006年兩次使用預算調解程序制定的立法,分別用於削減財政赤字和減稅,這意味着如果想要快速通過減稅法案,或需要制定另一個財政平衡法案,以抵消減稅帶來的財政赤字。

圖恩的計劃在共和黨內部引起了一定爭議,有人稱希望將減稅放到第一個預算調解法案中,防止“遲則生變” 。但如果將所有事項都打包到一起,也有難度,因爲新一屆衆議院共和黨僅以219對215個席位的微弱優勢領先,在財政赤字居高不下、債務上限即將到期的背景下,一些保守派議員可能會反對導致財政擴張的措施,從而導致立法“難產”。

我們認爲兩次使用預算調解程序立法是比較穩妥的選擇,但這也意味着在第一個法案中需要適當削減开支,以換取更多共和黨人支持後續的減稅計劃。我們預計削減开支的內容可能包括:削減新能源消費端補貼 、停止學生貸款減免、削減授權已經過期的聯邦支出、精簡政府部門及裁撤一些冗余的政府僱員、減少對其他國家軍事援助、削減國際組織撥款等 。這些措施或將在馬斯克和拉馬斯瓦米領導的政府效率部門(DOGE)指導和建議下完成。

圖表6:特朗普政策可能推出的順序

資料來源:Political,Reuters,the Hill,PGPF,Bloomberg,DonaldTrump.com,New York Times,中金公司研究部;注表格中預計時間爲我們結合新聞中表述預測。

對政策影響的幾個猜想

猜想一:關稅對通脹影響仍待觀察

關稅對通脹的影響與當時的經濟形勢、關稅的高低等因素有關。當下美國經濟形勢比較強勁,通脹粘性比較強,因此大家普遍認爲加徵關稅將增添美國通脹的上行風險。這種情況下,特朗普到底將多大程度上、多大範圍內加徵關稅,市場認爲不確定性比較大。

歷史上,關稅與通脹的關系沒有那么簡單直接,在經濟本身通縮風險高於通脹風險之時,小範圍關稅政策可能不會推高通脹。《美國經濟評論》的一項研究顯示 ,美國在2012年和2016年先後對從韓國和中國進口的洗衣機徵收反傾銷關稅,結果洗衣機價格反而下降,原因在於企業將生產线轉移到其他國家以規避關稅。2018年,特朗普政府對所有進口洗衣機徵收關稅,這一措施雖然導致價格上漲,但漲價是一次性的,沒有引發持續通脹(圖表7)。

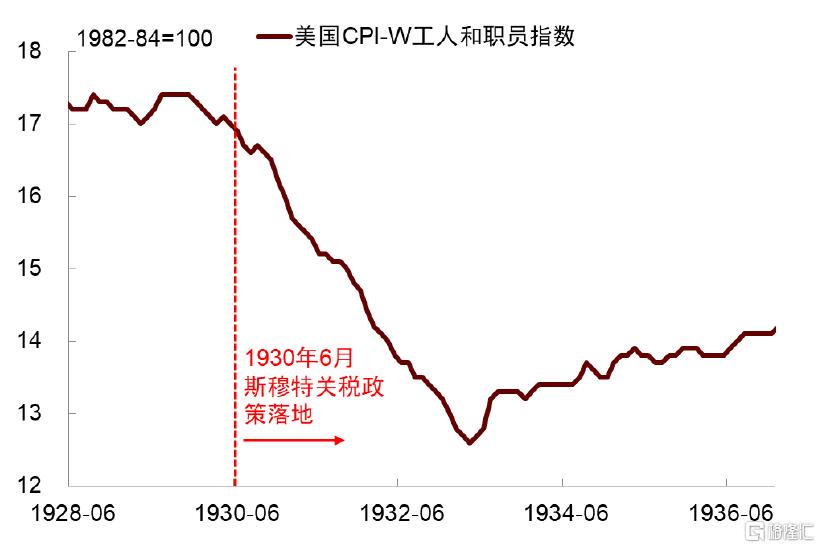

另一個案例是1930年的斯穆特-霍利關稅法案對通脹的影響 。該法案提高了超過2萬種進口商品的關稅,單項最高可以達到40-60%,擡高了整體平均美國進口商品稅率約6個百分點。然而盡管如此,美國並未出現通脹,反而經歷了通縮。這是因爲關稅引發了貿易夥伴的反制,加劇了全球貿易的下降,從而加重了美國“大蕭條”的影響(圖表8)。

但當前的背景是美國經濟近幾年經歷過大通脹的衝擊,通脹粘性持續存在。此前拜登政府時期財政與貨幣擴張提高了居民購买力,引發高達9%的通脹與民衆不滿,目前通脹雖然已明顯回落,但我們預計短期內難以回落至2%。美聯儲在最新一次議息會議上對通脹仍然警惕,這是吸取了歷史上的教訓,上世紀70年代布雷頓森林體系崩潰後美元貶值,居民通脹預期失控,曾導致“大滯脹”。

在此情況之下,大範圍加徵關稅帶來的通脹風險可能會倒逼特朗普政府謹慎行動。特朗普深知其就任背景來自於民衆對於通脹的不滿,且其減稅和放松監管刺激需求,關稅、反移民等政策抑制供給,兩者疊加將增強通脹粘性。此外,更高的商品部門(可貿易品)價格會促使消費者轉向服務消費(不可貿易品),後者價格將居高不下,進一步增強通脹的粘性。由此,我們認爲,特朗普可能不會在上任後迅速採取範圍廣泛的關稅舉措,關稅落地的程度也不一定有特朗普此前講話中所指示得那么激進。

圖表7:美國在2012年、2016年和2018年三次對洗衣機徵收關稅,都未帶來洗衣機價格的持續上漲

資料來源:Haver,中金公司研究部

圖表8:美國在1930年通過了斯穆特-霍利關稅法案,經濟並未出現通脹,反而走向了通縮

資料來源:Haver,中金公司研究部

猜想二:財政赤字未必大幅擴張

如前所述,2025年特朗普及國會共和黨人可能採取“先關稅、後減稅、先省錢、後花錢”的政策路徑。這意味着在2025年上半年,美國財政政策可能會先向緊縮方向發展,比如先削減支出和徵收關稅來增加收入,爲後續推進減稅政策提供信譽基礎。

這一猜想與特朗普提名的新任財政部長貝森特的思路相吻合。貝森特曾提出一項“3-3-3”計劃,旨在在2028年之前將財政赤字削減至3%,實現3%的GDP增長,同時每年多增加300萬桶石油生產。貝森特也因爲這些主張被華爾街視爲“財政鷹派”人物。根據責任聯邦預算委員會(CRFB)的一項分析 ,特朗普就任後如果能夠撤銷拜登政府的行政命令,那么未來十年(2026-2035)有望節省8300億至1.4萬億美元的开支,假設平均分攤到每一年,節省的开支大約爲830億美元至1400億美元,約爲2023年GDP的0.3%至0.5%。

未來美國最理想的宏觀政策組合是“緊財政、松貨幣、寬信用”。過去兩年美國宏觀政策組合呈現“寬財政、緊貨幣”特徵,這雖然使通脹得到控制,但也對私人部門造成擠壓。未來最理想的政策是適度削減財政,降低通脹,爲貨幣政策轉向寬松和利率下行提供空間。與此同時,如果特朗普政府再放松監管,那么將有助於釋放私人部門加槓杆潛力,推動金融周期進一步上行。美國曾經在1990年代克林頓政府時期採取過“緊財政、松貨幣、寬信用”的政策組合,這些政策疊加互聯網科技浪潮,最終幫助美國實現了“令人驚豔”的十年發展。

圖表9:中美金融周期走勢

注:時間截至2024Q3 資料來源:BIS,Wind,中金研究院,中金公司研究部

猜想三:美國走向“金發女郎”經濟

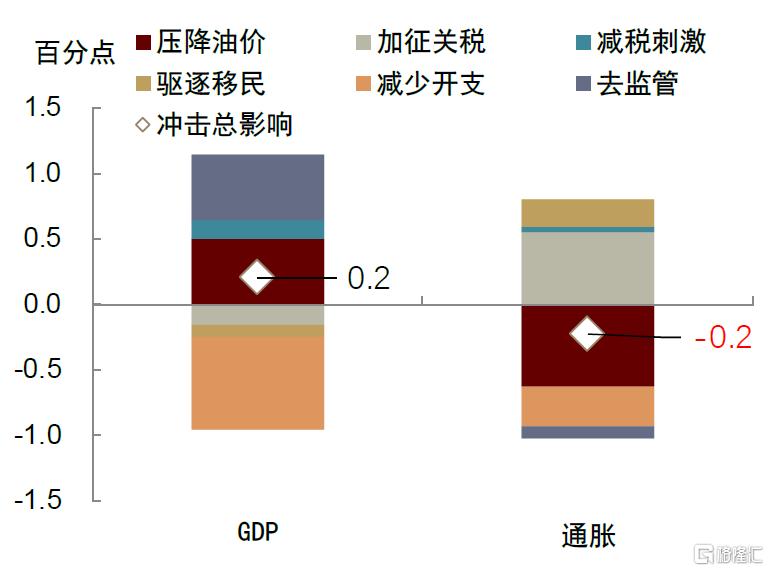

如果關稅未必明顯提升通脹,財政赤字未必大幅擴張,那么美國經濟可能延續當前“軟着陸”的態勢。我們在年度展望報告《從軟着陸到新均衡》中預測,基准情形下,美國2025年實際GDP增長或達到2.6%,CPI通脹率或爲2.5%。在此基礎上,我們再考慮特朗普的整個政策“組合拳”的影響(我們在此前計算基礎上添加了對削減开支和放松監管政策的測算)。我們的測算結果顯示,如果政策力度溫和,其疊加效果可能推高2025年GDP增長約0.2個百分點,同時壓降通脹0.2個百分點,對經濟的影響是溫和的(圖表10)。

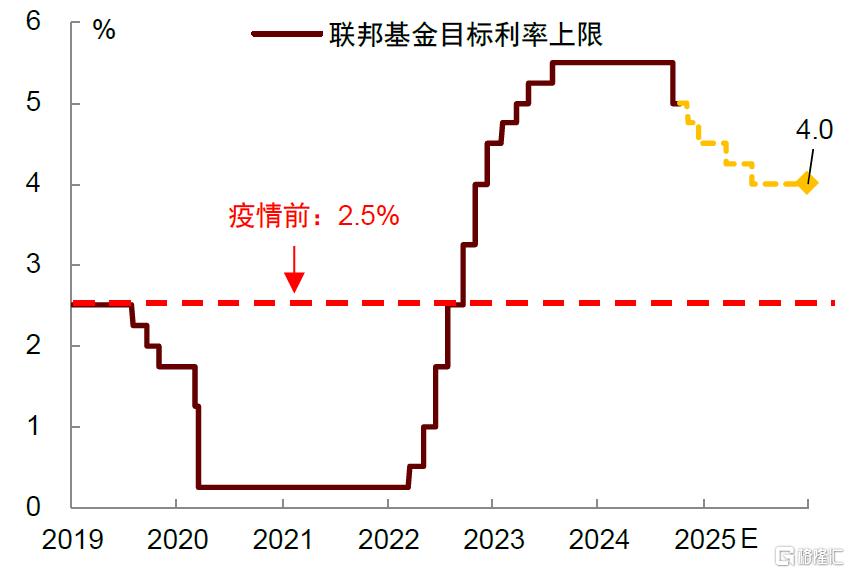

美聯儲或在2025年繼續降息,政策利率將回歸中性。我們維持年度展望報告中對2025年政策利率將下調至3.75%-4.0%的中性水平的判斷。在降息節奏上,我們預測美聯儲將“跳過”明年1月會議,隨後在3月和6月會議各降息25個基點,然後停止降息(圖表11)。我們認爲美聯儲在2025年的主要任務是實現貨幣政策正常化(policy normalization),最理想的情景是在2025年上半年完成這一過程,利用通脹放緩的窗口期將利率調整至中性水平,下半年進入觀望模式,貨幣政策根據特朗普的施政效果再做決定。

圖表10:溫和情形下,特朗普政策對增長和通脹的衝擊

資料來源:Tax foundation,PIIE,NBER,白宮,中金公司研究部

圖表11:美聯儲或在2025年繼續降息,但幅度有限

資料來源:Haver,Bloomberg,中金公司研究部

猜想四:美國與其他國家走向分化

盡管關稅對於美國通脹的影響未必很顯著,但對於其它非美經濟體增長的壓力或更爲明顯。歷史表明,被徵收關稅的國家將面臨出口需求下滑、貿易條件惡化、匯率貶值壓力,我們不能低估這些風險在2025年發酵的可能性。

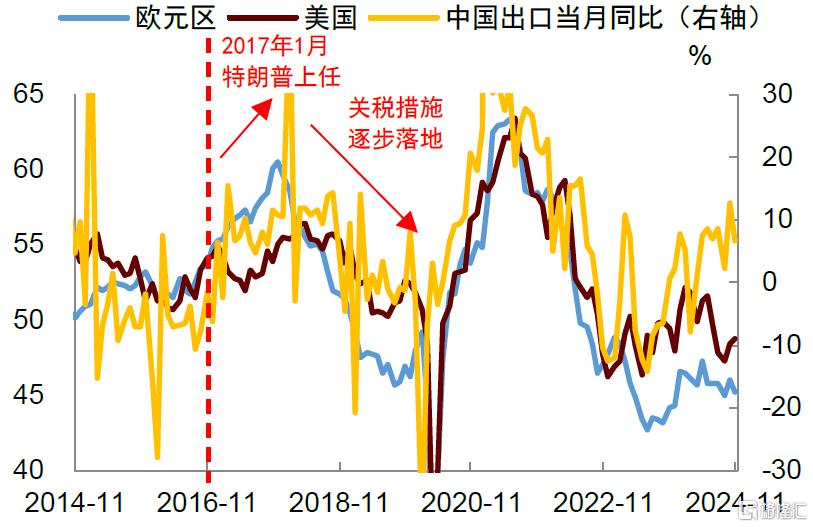

在特朗普上一個任期內,他採取的政策順序是先減稅,後加關稅,其宏觀結果是,全球經濟在他上任的第一年(2017年)經歷了共振復蘇,歐美制造業PMI和中國出口增速同步回升,然後在2018年隨着關稅逐步落地,歐美之間呈現美強歐弱,中國出口下滑,各主要經濟體走向分化(圖表12)。這一次如果特朗普採取先加關稅,後減稅的順序,那么不排除全球經濟在他上任的第一年(2025年)就可能走向分化。

加徵關稅意味着美元匯率保持強勢,大宗商品承壓,非美國家債券收益率下跌。2017年全球經濟共振復蘇,投資者情緒樂觀,資本流向非美國家,美元走弱。2018年關稅落地後,投資者擔心非美經濟體增長下行壓力,資本回流美國,美元走強(圖表13)。2019年,盡管美聯儲降息3次,但美元依舊保持強勢,這是因爲其它經濟體相較於美國經濟表現更落後。按照這一邏輯推斷,即使我們預測美聯儲在2025年繼續降息,但如果其它經濟體央行降息的速度和幅度超過美聯儲,那么美元匯率也難以走弱。

大宗商品方面,2017年全球經濟共振復蘇推高銅價,但2018年關稅落地後,銅價开始從高位回落。原油相對於銅更偏後周期,因此油價在2018年呈現先上漲、後下跌走勢(圖表14)。債券方面,2017年德國和中國10年期國債收益率上漲,2018年關稅落地後轉爲下跌。美國國債收益率在2017年的漲幅落後,2018年在減稅的刺激下進一步上漲,但在9月後也轉爲下跌(圖表15)。如果這一次特朗普較早推行關稅,將更早更快地對大宗商品和非美國家債券收益率帶來下行壓力,這或許也是特朗普1.0和2.0的不同之處。

圖表12:特朗普加關稅給非美國家帶來增長壓力

資料來源:Haver,中金公司研究部

圖表13:特朗普加關稅導致美元匯率走強

資料來源:Haver,中金公司研究部

圖表14:特朗普加關稅令大宗商品價格下跌

資料來源:Wind,中金公司研究部

圖表15:特朗普加關稅後中、德債券收益率下跌

資料來源:Wind,中金公司研究部

注:本文來自中金公司2024年12月25日已經發布的《再思考:特朗普2.0的政策順序及影響》,報告分析師:肖捷文、張文朗

標題:再思考:特朗普2.0的政策順序及影響

地址:https://www.iknowplus.com/post/180111.html