“固收+”基金:股票及轉債倉位多數下行,年內超八成收漲

摘要

2023年二季度,權益市場整體震蕩下行,一級債基防御屬性凸顯;2023年以來超八成“固收+”產品收漲;二季度“固收+”產品存量規模出現回升,發行節奏則仍維持低位,產品份額淨贖回明顯收窄;二季度各細分品類“固收+”產品股票和轉債倉位多數下行,機械、家電、有色金屬行業獲較多增配;貴州茅台持續獲各細分品類“固收+”產品重倉配置。

風險收益:2023年以來超八成“固收+”基金收漲

收益端:2023年以來超八成“固收+”基金收漲,一級債基和可轉債基金收益領先。成立早於2023年的“固收+”產品中,有接近85%獲得了正收益,其中,一級債基幾乎全部收漲,平均漲幅2.6%,可轉債基金也有九成實現今年以來正收益,平均漲幅3.6%。2023年二季度,權益市場震蕩下行,防御屬性相對較好的一級債基收益領先。

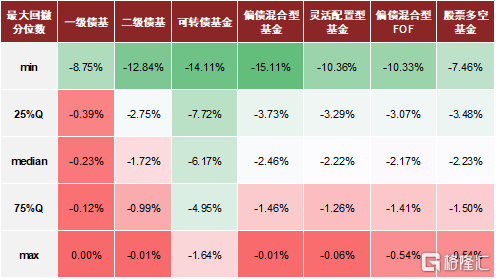

風險端:2023年以來,“固收+”產品平均最大回撤在2%左右,其中,一級債基由於權益倉位相對較低,2023年以來最大回撤中值僅爲0.2%,而可轉債基金波動相對明顯,最大回撤中值超過6%;其他產品最大回撤中樞均在2%附近。

規模變化:存量規模環比回升,發行節奏仍在低位

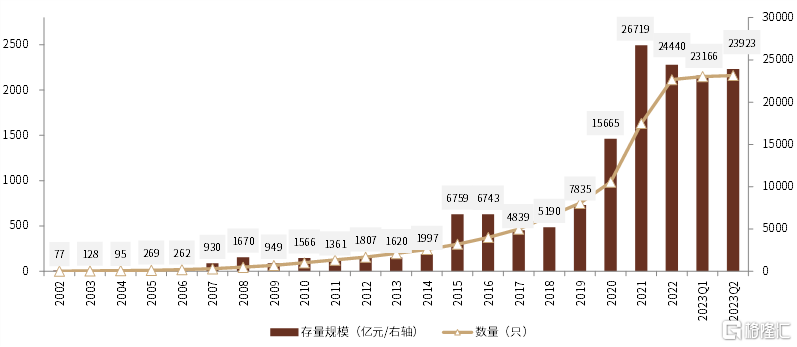

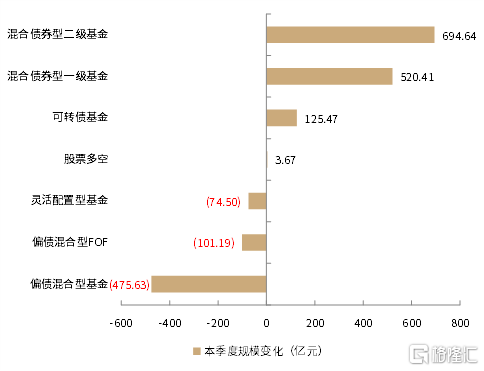

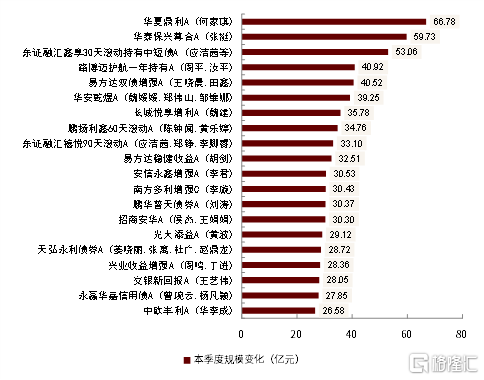

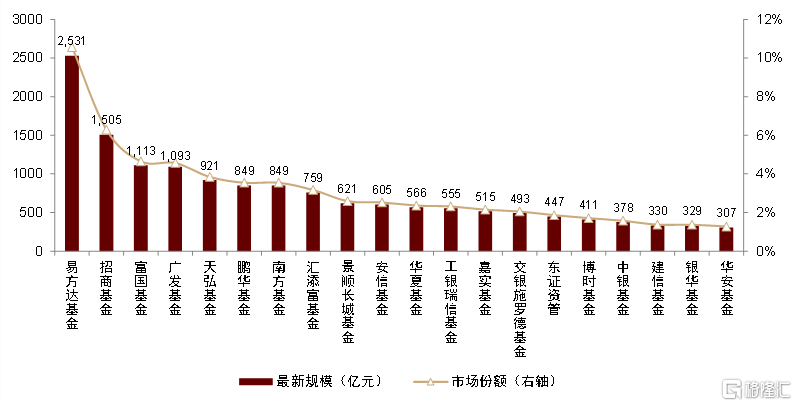

總量規模:二季度“固收+”產品數量維持增長,存量規模環比有所回升。截至2023年二季度末,全市場共有2161只“固收+”產品,合計規模接近2.4萬億元,環比回升3.3%。細分品類來看,2023年二季度,可轉債基金擴容相對明顯,存量規模環比增長26%至600億元以上,一級債基和二級債基規模也分別環比上行9.6%和7.6%。從基金公司來看,管理規模超千億元的機構分別爲易方達基金(2531億元)、招商基金(1505億元)、富國基金(1113億元)和廣發基金(1093億元)。從具體產品來看,華夏鼎利(+67億元)、華泰保興尊合(+60億元)二季度規模增長領先。

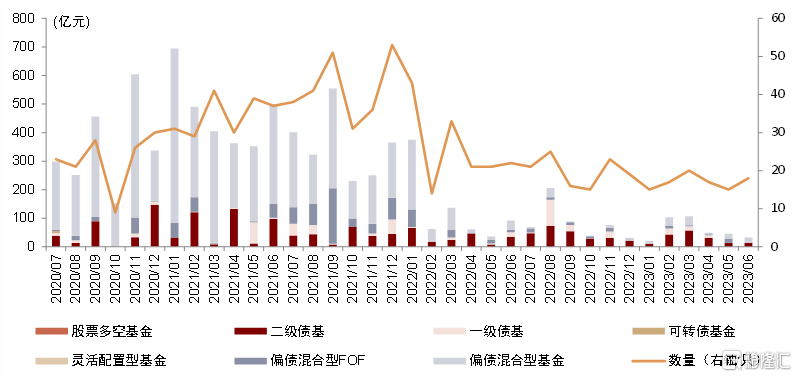

新發產品:二季度“固收+”產品發行節奏仍然處於相對低位,累計新發產品50只,合計募資規模305億元,環比下行7%。細分品類來看,二級債基發行規模最高,新發產品規模合計165億元。從新發產品來看,募集份額最高的10只“固收+”產品中,二級債基佔六席,其中,富國穩健添盈以57億份的發行份額居首。

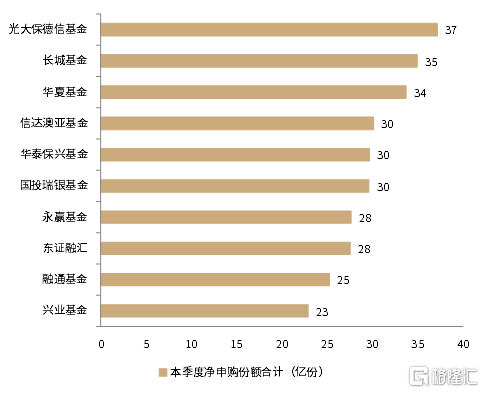

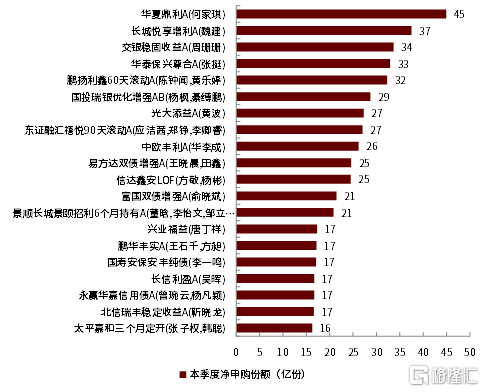

申贖情況:二季度“固收+”產品整體呈現小幅淨贖回,合計淨贖回份額39億份,相比於一季度的淨贖回超千億份明顯收窄。從基金公司維度來看,光大保德信基金(37億份)、長城基金(35億份)和華夏基金(34億份)旗下產品淨申購份額領先。從單個基金維度來看,華夏鼎利(+45億份)、長城悅享增利(+37億份)二季度淨申購份額居前。

配置情況:股票及轉債倉位有所下行,機械、家電、有色金屬行業獲較多增配

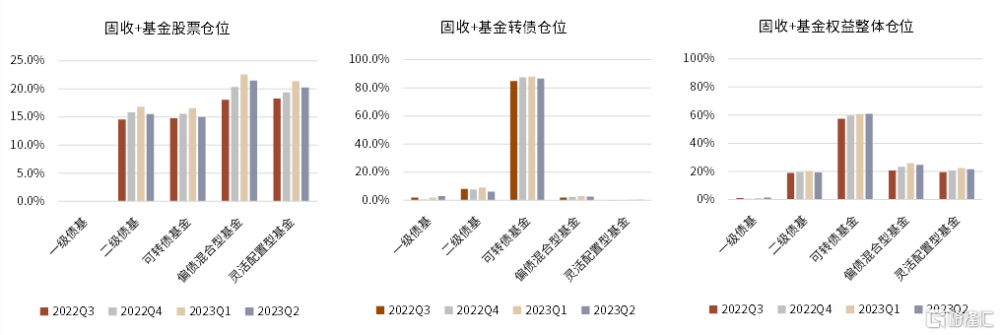

二季度A股市場整體震蕩下行,“固收+”產品股票和轉債倉位多數有所下行。股票倉位方面,二級債基、可轉債基金、偏債混合基金、靈活配置基金的股票倉位均有所下行,分別環比下降1.33ppt、1.56ppt、1.07ppt和1.09ppt。轉債倉位方面,除一級債基轉債倉位環比提升0.95ppt以外,其他品類“固收+”產品轉債倉位均有所下行,其中,二級債基轉債倉位下降幅度最高,環比下行2.84ppt。重倉股票行業分布方面,二季度各品類“固收+”基金多數增配機械、家電、有色金屬行業。產品持股明細方面,貴州茅台依然獲各品類“固收+”基金重倉配置。

正文

2023年二季度,權益市場整體震蕩下行,一級債基防御屬性凸顯;2023年以來超八成“固收+”產品收漲;二季度“固收+”產品存量規模出現回升,發行節奏則仍維持低位,產品份額淨贖回明顯收窄;二季度各細分品類“固收+”產品股票和轉債倉位多數下行,機械、家電、有色金屬行業獲較多增配;貴州茅台持續獲各細分品類“固收+”產品重倉配置。

分析樣本:一級債基、二級債基、偏債混合型基金、偏債混合FOF、股票多空基金和靈活配置基金(近四個報告期最高倉位不超過40%)

風險收益:2023年以來超八成“固收+”基金收漲

收益端:2023年二季度,權益市場整體震蕩下行,防御屬性相對較好的一級債基收益領先,而可轉債基金業績分化較大、整體業績也相對落後。2023年以來,有接近85%的“固收+產品”實現正收益,其中一級債基、可轉債基金領漲。

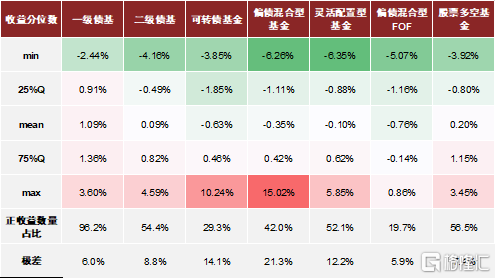

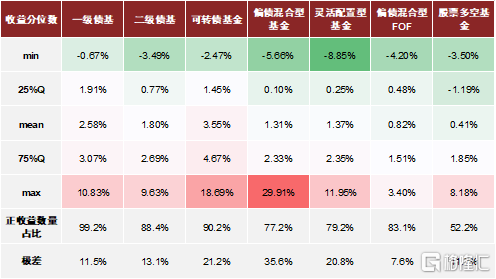

正收益佔比:2023年以來超八成“固收+”基金收漲。成立早於2023年的“固收+”產品中,有85%年初至今取得了正收益,各類產品表現存在一定分化,其中,一級債基幾乎全部收漲,收益爲正概率達到99%,平均收益2.6%;可轉債基金也有九成實現2023年以來正收益,平均漲幅3.6%;此外,二級債基、靈活配置型基金和偏債混合型基金的平均收益分別爲1.8%、1.4%和1.3%。2023年二季度,權益市場整體震蕩下行,一級債基防御屬性凸顯,有96%的產品收益爲正,而實現正收益的可轉債基金則佔比不足三成。

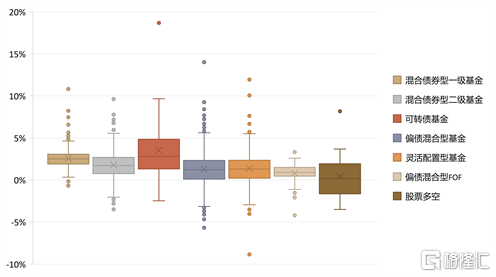

收益分化程度:“固收+”基金整體收益分化程度較高,其中,2023年二季度,一級債基、偏債混合型FOF的收益表現相對集中,而偏債混合型產品收益差距相對較大,收益最高與最低產品收益差超過20%。

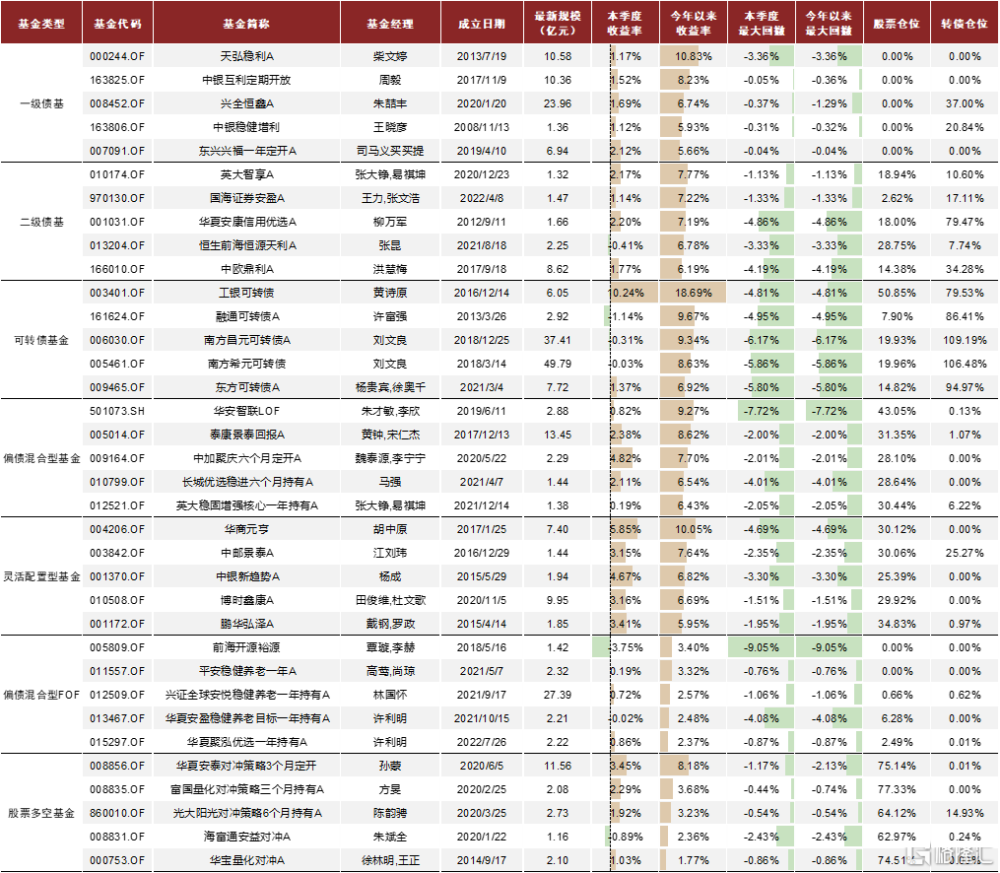

分產品回報:爲避免規模過小引起的非正常淨值表現,規模1億元以上的產品中,2023年以來業績表現最好的產品爲工銀可轉債A,實現回報18.7%,其次爲一級債基中的天弘穩利(+10.8%)和靈活配置型基金中的華商元亨(+10.1%)。

風險端:2023年以來,“固收+”產品平均最大回撤在2%左右,其中,一級債基由於權益倉位相對較低,平均回撤低於其他品類,2023年以來最大回撤中值僅爲0.2%,而可轉債基金波動相對明顯,最大回撤中值超過6%;其他產品最大回撤中樞均在2%附近。

圖表1:2023Q2“固收+”產品季度收益率分位數

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30,不包含2023Q2新發產品

圖表2:2023年以來“固收+”產品收益分布箱形圖

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30,不包含2023年以來成立產品

圖表3:2023年以來“固收+”產品收益率分位數

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30,不包含2023年以來成立產品

圖表4:2023年以來“固收+”產品最大回撤分位數

資料來源:Wind,中金公司研究部,注:數據截至2023.3.31,不包含2023年以來成立產品

圖表5:各類“固收+”基金2023年以來收益率前五(規模大於1億元)

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30,不包含2023年新發產品,轉債倉位=持有轉債市值/基金資產淨值

規模變化:存量規模環比回升,發行節奏仍在低位

總量規模:二季度“固收+”產品數量維持增長,存量規模環比有所回升。截至2023年二季度末,全市場共有2161只“固收+”產品,產品數量環比小幅增長0.5%,合計規模接近2.4萬億元,存量規模環比回升3.3%。細分品類來看,2023年二季度,可轉債基金擴容相對明顯,存量規模環比增長26%至600億元以上,一級債基和二級債基規模也分別環比上行9.6%和7.6%,而偏債混合型基金二季度規模萎縮接近一成。從基金公司來看,機構管理規模排名相對穩定,前十大機構排名僅有小幅輪動,其中,管理規模超千億元的機構分別爲易方達基金(2531億元)、招商基金(1505億元)、富國基金(1113億元)和廣發基金(1093億元),市場份額佔有率分別爲10.6%、6.3%、4.7%和4.6%。從具體產品來看,二季度規模增長領先的三只產品分別爲華夏鼎利(+67億元)、華泰保興尊合(+60億元)和交銀穩固收益(+53億元)。

圖表6:“固收+”產品存量規模有所回升

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30

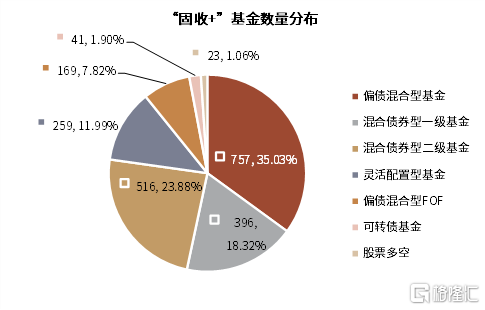

圖表7:2023Q2“固收+”產品數量分布(只)

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30

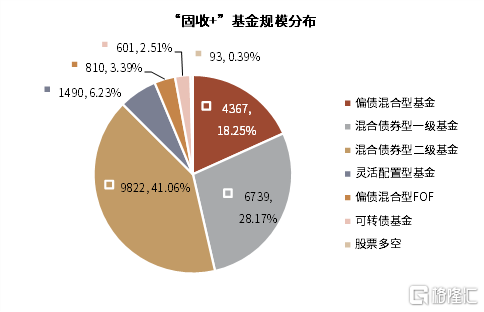

圖表8:2023Q2“固收+”產品規模分布(億元)

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30

圖表9:2023Q2一級債基、二級債基規模增長領先

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30,2023年二季度新成立基金規模變化 = 2023Q2規模–發行規模

圖表10:2023Q2“固收+”產品規模增長前二十

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30,不包含2023Q2新成立產品

圖表11:“固收+”產品管理規模前二十基金公司

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30,2023Q2新成立未公布季報產品規模按發行規模統計

新發產品:2023年二季度“固收+”產品發行節奏仍然處於相對低位,累計新發產品50只,合計募資規模305億元,環比下行7%,單只產品募資規模由2023年一季度的6.4億元小幅下行至6.1億元。細分品類來看,二級債基發行規模最高,新發產品規模合計165億元,佔本季度總募資金額的五成以上。從新發產品來看,募集份額最高的10只“固收+”產品中,二級債基佔六席,其中,富國穩健添盈以57億份的發行份額居首。

圖表12:2023年二季度“固收+”產品募集規模小幅下行

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30

圖表13:2023Q2發行份額前十的“固收+”基金

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30

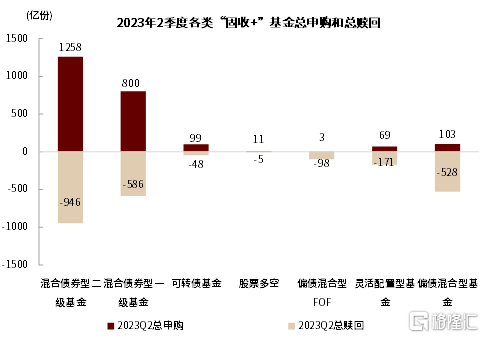

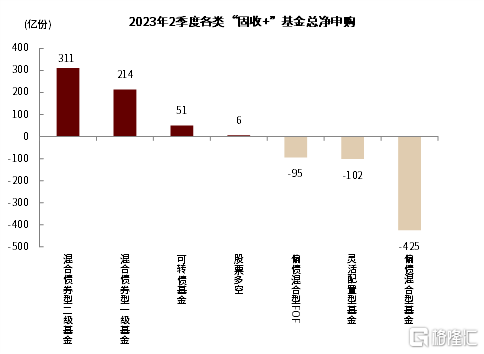

申贖情況:2023年二季度,“固收+”產品整體呈現小幅淨贖回,合計淨贖回份額39億份,相比於一季度的淨贖回超千億份明顯收窄,其中,偏債混合型基金淨贖回份額依然領先(-425億份),而二級債基(+311億份)、一級債基(+214億份)的淨申購份額則相對居前。從基金公司維度來看,光大保德信基金、長城基金和華夏基金旗下產品的整體淨申購份額領先,二季度分別淨申購37億份、35億份和34億份。從單個基金維度來看,有5只產品二季度淨申購份額突破30億份,分別爲華夏鼎利(+45億份)、長城悅享增利(+37億份)、交銀穩固收益(+34億份)、華泰保興尊合(+33億份)和鵬揚利鑫60天滾動(+32億份)。

圖表14:2023Q2“固收+”產品申贖情況

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30,不包含2023Q2新成立產品

圖表15:2023Q2“固收+”產品集體淨贖回

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30,不包含2023Q2新成立產品

圖表16:2023Q2基金公司“固收+”產品合計淨申購規模前十

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30,不包含2023Q2新發產品

圖表17:2023Q2淨申購規模前二十“固收+”產品明細

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30,不包含2023Q2新發產品

配置情況:股票及轉債倉位有所下行,機械、家電、有色金屬行業獲較多增配

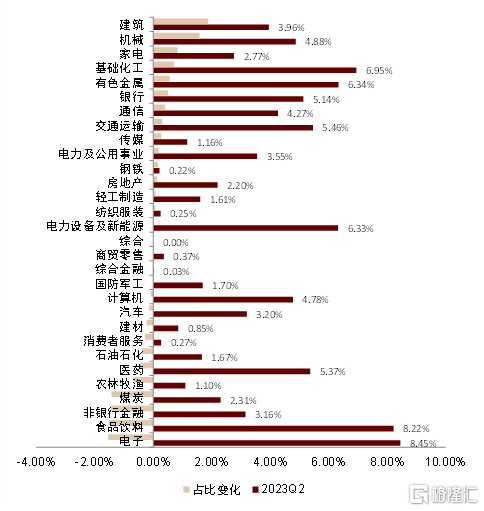

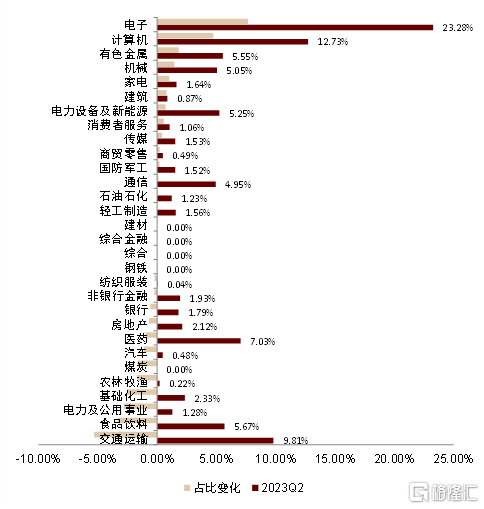

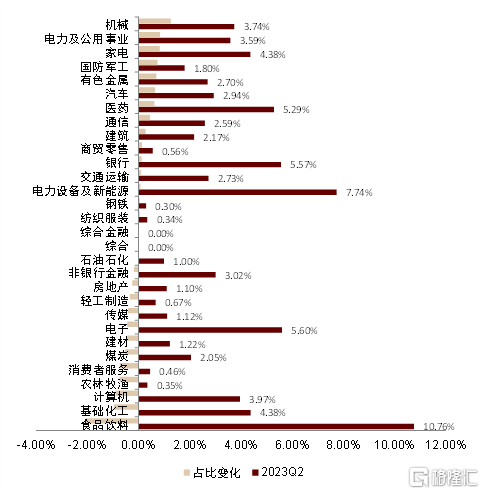

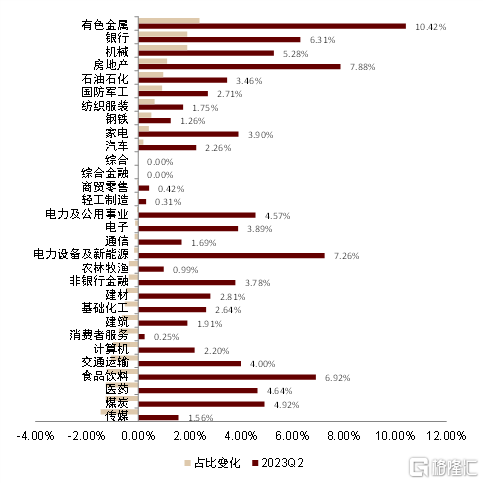

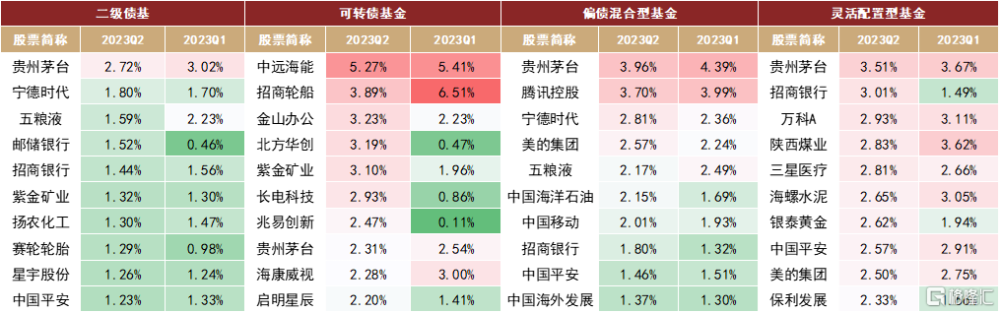

二季度A股市場整體震蕩下行,“固收+”產品股票和轉債倉位多數有所下行。股票倉位方面,二級債基、可轉債基金、偏債混合基金、靈活配置基金的股票倉位均有所下行,分別環比下降1.33ppt、1.56ppt、1.07ppt和1.09ppt。轉債倉位方面,除一級債基轉債倉位環比提升0.95ppt以外,其他品類“固收+”產品轉債倉位均有所下行,其中,二級債基轉債倉位下降幅度最高,環比下行2.84ppt。重倉股票行業分布方面,二季度各品類“固收+”基金多數增配機械、家電、有色金屬行業,建築、銀行、通信行業也獲較多增持。產品持股明細方面,貴州茅台依然獲各品類“固收+”基金重倉配置,核心持股還包括寧德時代、五糧液、招商銀行、紫金礦業、中國平安等。

圖表18:各類“固收+”產品2023Q2整體權益倉位變化

資料來源:Wind,中金公司研究部,注:數據截至2023.6.30,不包含2023Q2新發產品,權益整體倉位 = 股票倉位 + 50%轉債倉位

圖表19:二級債基2023Q2重倉持股行業變化

資料來源:Wind,中金公司研究部,注:截至2023.6.30,中信一級行業

圖表20:可轉債基金2023Q2重倉持股行業變化

資料來源:Wind,中金公司研究部,注:截至2023.6.30,中信一級行業

圖表21:偏債混合基金2023Q2重倉持股行業變化

資料來源:Wind,中金公司研究部,注:截至2023.6.30,中信一級行業

圖表22:靈活配置基金2023Q2重倉持股行業變化

資料來源:Wind,中金公司研究部,注:截至2023.6.30,中信一級行業

圖表23:各類“固收+”產品2023Q2前十大重倉股持倉市值佔比

資料來源:Wind,中金公司研究部,注:截至2023.6.30,股票持倉市值佔比=單個股票持倉市值合計/前十大重倉所有股票持倉市值合計

注:本文摘自中金公司於2023年7月25日已經發布的《解讀公募定期報告(38):股票及轉債倉位多數下行,年內超八成收漲——“固收+”基金2023年二季報》,證券分析師:

胡驥聰 分析員 SAC 執業證書編號:S0080521010007 SFC CE Ref:BRF083

李鈉平 聯系人 SAC 執業證書編號:S0080122070045

劉均偉 分析員 SAC 執業證書編號:S0080520120002 SFC CE Ref:BQR365

標題:“固收+”基金:股票及轉債倉位多數下行,年內超八成收漲

地址:https://www.iknowplus.com/post/16995.html