如何理解“一攬子化債方案”?

系統性化債方案有望出台。7月24日政治局會議提到“要有效防範化解地方債務風險,制定實施一攬子化債方案”,而4月28日政治局會議的表述爲“加強地方政府債務管理,嚴控新增隱性債務”,相比4月會議此次政治局會議增加了“有效防範化解”“一攬子化債方案”的新表述,我們認爲對近期部分城投風險事件具有針對性,較爲全面、系統的地方隱性債務化解方案有望出台。

財政部2022年中央決算報告也提到“支持全域無隱性債務試點工作,探索長效監管制度框架”,我們認爲廣東、北京、上海的“全域無隱債試點”可能向更多地區推廣,特別是財政實力相對較弱的中西部地區。

兼顧金融風險和道德風險。根據財政部的表述,我們認爲化債方案可能具有以下特徵:

1)堅持中央不救助原則,做到“誰家的孩子誰抱”,防範道德風險;

2)遏制隱性債務增量,加強風險源頭管控,硬化預算約束;

3)穩妥化解隱性債務存量而非大面積違約,基於市場化、法治化原則,通過置換、重組、展期等形式降低利息負擔、化解風險。

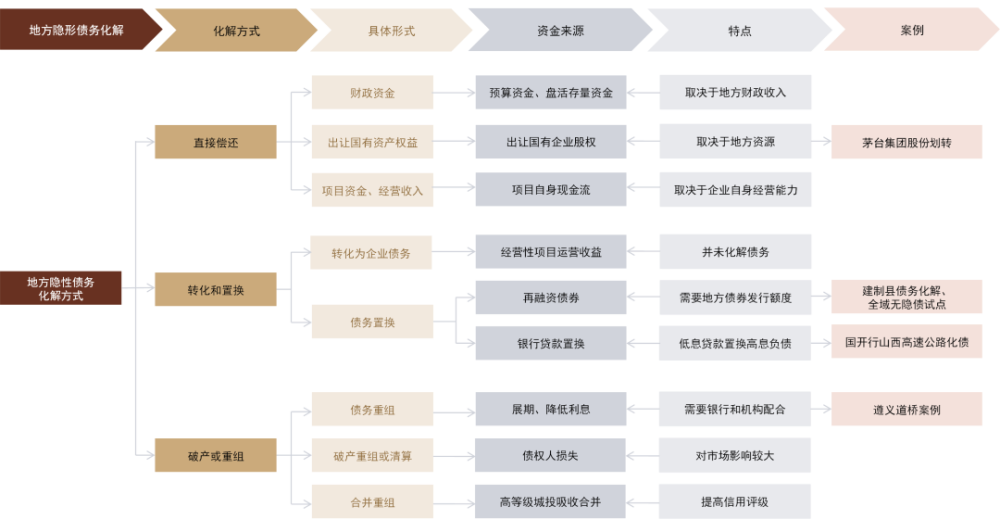

化債方式可能包括哪些?我們在此前的報告《銀行如何支持城投化債?》中介紹了七種主要的化債方式,包括財政資金償還、出讓國有資產權益、利用項目資金償還、隱性債務轉爲企業債務、債務置換、展期和重組、高等級城投吸收合並等。考慮到財政收入、項目盈利性等制約因素,我們認爲債務置換可行性較高、對市場影響較小,可能成爲城投化債的主要方式,具體包括政府債券置換和銀行貸款置換兩種。

發行地方債券置換有空間。我們認爲對於公益類項目,使用地方政府債券置換隱性債務具有可行性。

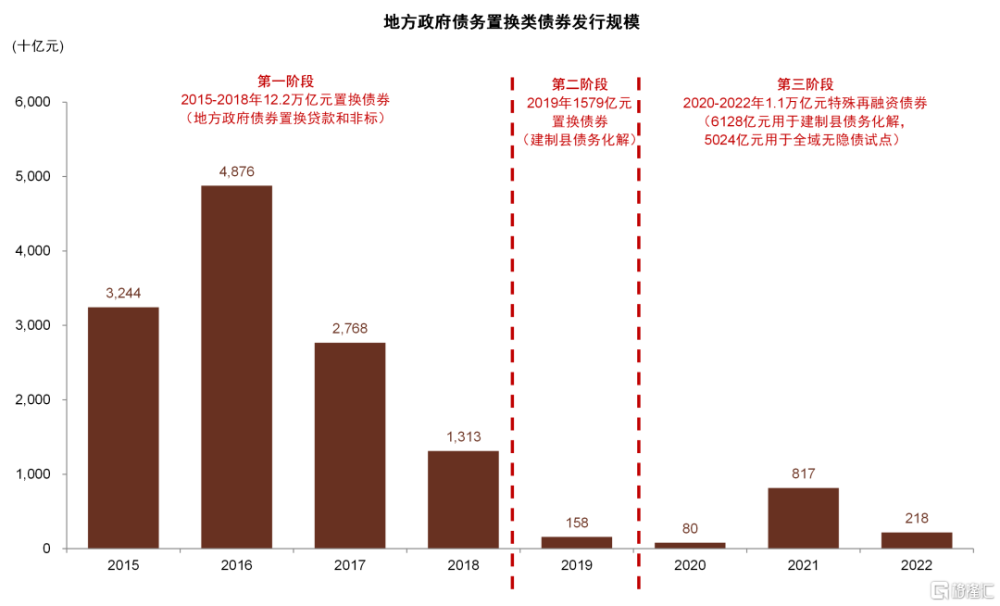

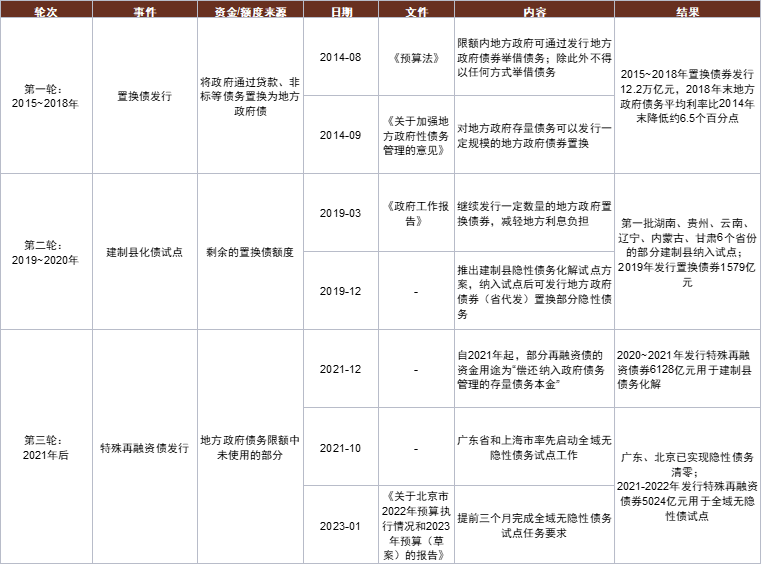

我們估算2015-2022年用於置換貸款、非標等政府債務和隱性債務的政府債券規模約爲13.5萬億元,其中第一階段2015-2018年地方債務置換規模12.2萬億元;第二階段2019年使用剩余置換債券額度再次發行約1600億元政府債券用於建制縣隱性債務化解;第三階段2020年後發行特殊再融資債券1.1萬億元,其中6128億元用於建制縣債務化解,5024億元用於廣東、上海、北京全域無隱性債試點。除新增額度外,截至2022年末地方政府債務限額37.6萬億元,相比余額35.1萬億元存在2.5萬億元的結存余額,理論上可用於發行地方政府債券置換隱性債務。

銀行也有望參與債務置換。我們預計政策行和商業銀行貸款基於市場化原則參與置換存量城投債務可能也是“一攬子化債方案”的一部分,主要針對具有一定現金流的項目。

2018年以來國开行參與高速公路類企業債務置換,例如據媒體報道2020年5月國开行牽頭的9家銀行置換湖北交投債務,通過降低利率、延長貸款期限,減輕債務負擔。我們認爲政策行作爲具有“准財政”特徵的金融機構未來有望成爲城投化債的重要主體。除政策行外,商業銀行特別是國有大行也有望參與化債,2018年國辦發101號文件[7]提出“金融機構要在採取必要風險緩釋措施的基礎上,按照市場化原則保障融資平台公司合理融資需求”,2023年1月原銀保監會提出“有序开展地方政府債務置換,推動優化債務期限結構,降低利率負擔”,我們預計商業銀行基於市場化原則參與優質城投平台債務置換,利率定價和期限基於商業性考量,收益與信用成本相匹配。

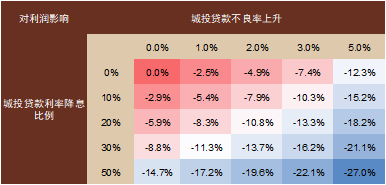

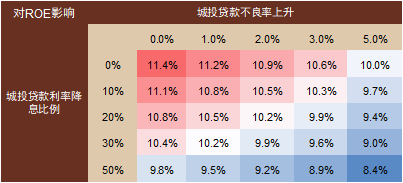

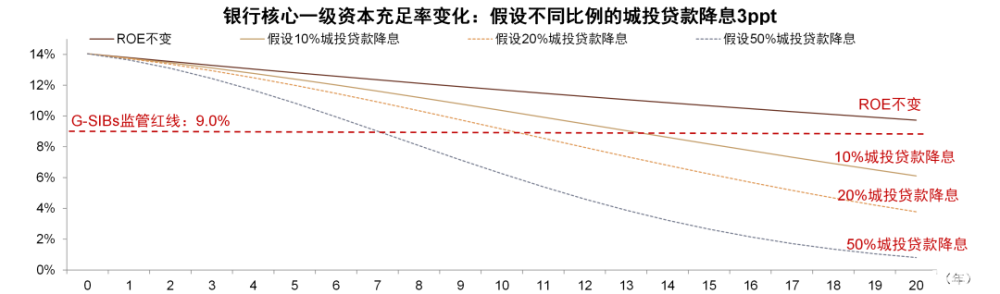

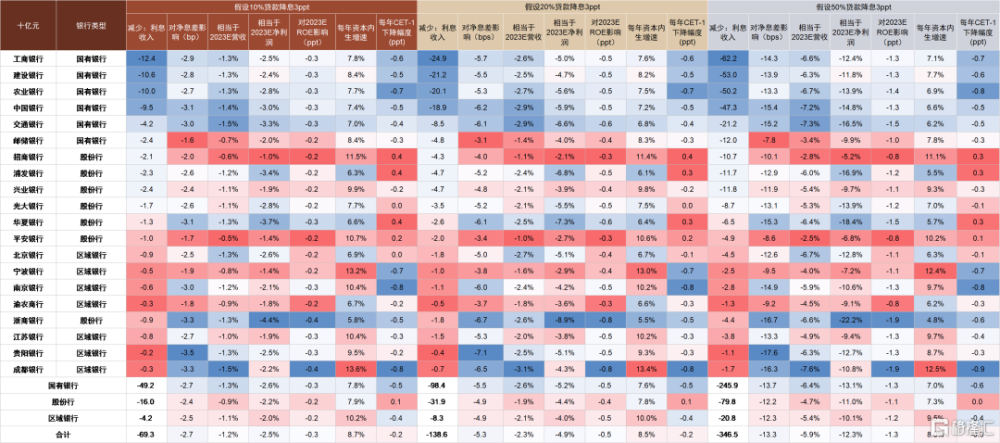

債務置換對盈利和資本影響測算。根據我們的測算,假設城投貸款佔全部貸款比例20%,其中10%/20%/50%城投貸款降息3ppt,即城投貸款平均降息30/60/150bp,相當於LPR降息6bp/12bp/30bp,則對銀行息差的影響爲4bp/7bp/18bp,對銀行利潤影響爲3%/6%/15%,ROE從11.4%降至11.1%/10.8%/9.8%。

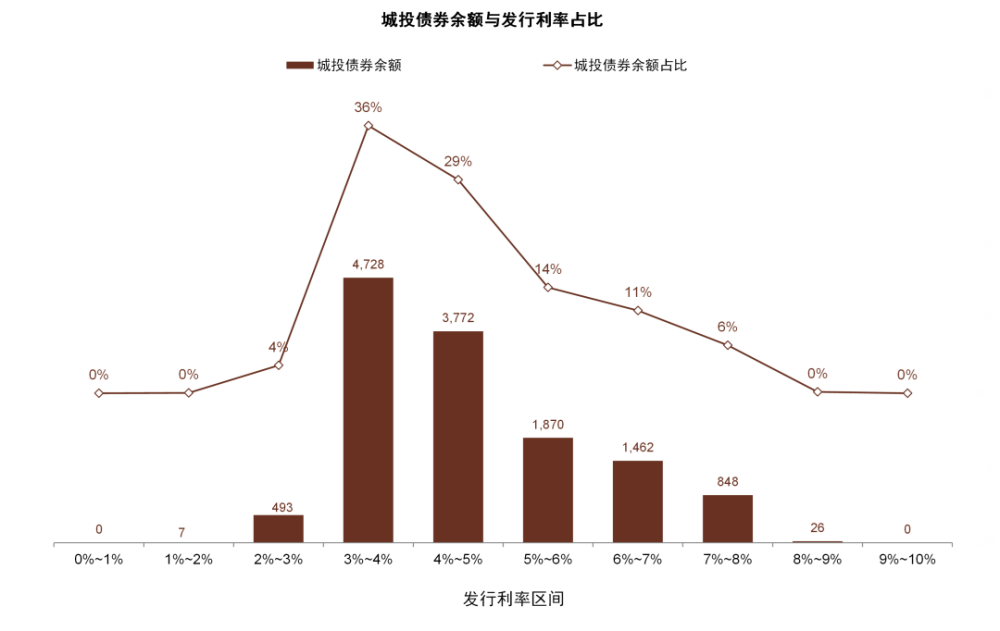

在此基礎上,假設銀行貸款和風險加權資產增速10%,核心一級資本充足率14%,系統重要性銀行監管要求9.0%(以工商銀行爲例),國有大行核心一級資本充足率能夠滿足未來14年/11年/7年監管要求。值得一提的是,我們測算城投債券加權平均利率約爲4%-5%,5%以上利率的債券余額佔約30%,因此50%城投貸款降息3ppt已是較爲極端的假設。考慮到資本新規紅利(參見《新巴塞爾III中國版即將落地[9]》)、銀行資產結構調整、撥備釋放利潤,我們認爲國有大行長期資本壓力較低,能夠保持穩健的分紅水平。

中西部弱資質城投市場化重組。我們預計“一攬子化債方案”基於市場化、法治化原則,避免道德風險,對於部分中西部資質較弱的區縣級城投可能通過市場化重組方式化解債務。

例如,2022年9月,財政部文件進一步明確允許貴州省融資平台公司“在與金融機構協商的基礎上採取適當展期、債務重組等方式維持資金周轉,降低債務利息成本”;貴州城投遵義道橋2022年12月30日發布公告推進銀行貸款重組,涉及債務規模爲155.94億元,貸款期限調整爲20年,利率調整爲3%/年至4.5%/年。

在資產分類新規的要求下該類貸款可能被計爲重組資產,納入關注類甚至不良類資產範圍,通過撥備影響利潤(參見《再談銀行支持城投化債》)。考慮到國有大行和部分風控較爲嚴格的股份行此前相關資產投放謹慎,我們認爲中西部弱資質城投重組主要涉及部分風險偏好較爲下沉的中小銀行。

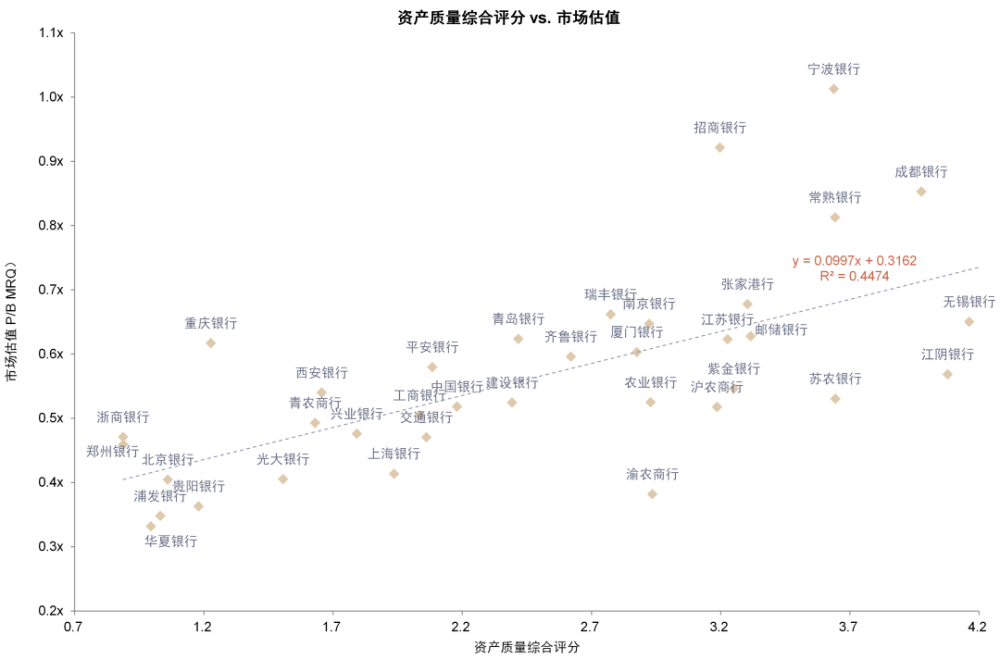

“一攬子化債方案”有望降低系統性風險。我們認爲更加全面、系統性的化債方案有望降低地方隱性債務系統性風險,利好風險偏好謹慎、資產質量穩健的優質銀行,但對於部分中西部區域銀行而言債務化解可能對導致風險暴露、資產質量承壓。我們通過《2023年資產質量前瞻:風險掃描和壓力測試》中提出的銀行資產質量分析框架對銀行進行分析,風控謹慎、客戶資質良好、城投貸款佔比低的全國性銀行,以及位於東部發達省份的區域銀行城投風險較低。

風險

政策落地不確定性。

圖表:地方隱性債務化解的主要方式一覽

資料來源:財政部,中金公司研究部

圖表:我們估算2015年以來各類債務置換類政府債券發行規模約13.5萬億元

資料來源:財政部,Wind,中金公司研究部

圖表:地方隱性債務置換歷史

資料來源:財政部,Wind,中金公司研究部

圖表:根據我們的測算,假設10%/20%/50%城投貸款降息3ppt,國有大行核心一級資本充足率能夠滿足未來14年/11年/7年監管要求

注:不考慮外部資本補充,假設城投貸款佔比爲20%,初始ROE 11.4%,初始核心一級資本充足率14%(以工商銀行爲例),每年貸款及風險加權資產增速10%,分紅率30%,城投貸款降息幅度爲3ppt,降息比例爲10%/20%/30%/50%,不良率不變。

資料來源:財政部,中金公司研究部

圖表:城投貸款降息對上市銀行影響測算

注:我們假設不考慮外部資本補充,銀行對公貸款中30%爲城投相關貸款,RWA增速與貸款增速一致,城投貸款降息幅度爲3ppt 資料來源:公司公告,Wind,中金公司研究部

圖表:我們測算城投債券加權平均利率約爲4%-5%,5%以上利率的債券余額佔約30%

注:採用Wind城投債券口徑。 資料來源:Wind,中金公司研究部

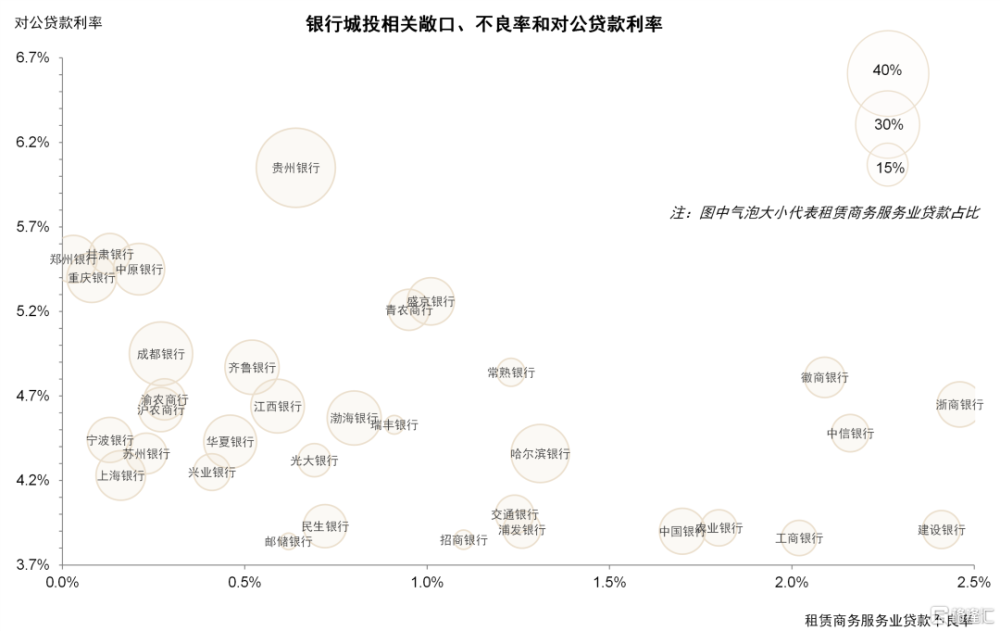

圖表:城投貸款佔比和不良率較低或對公貸款利率較低的銀行風險較低

注:數據基於2022年;由於數據可得性原因,城投相關敞口使用租賃和商務服務業貸款,存在一定低估 資料來源:公司公告,Wind,中金公司研究部

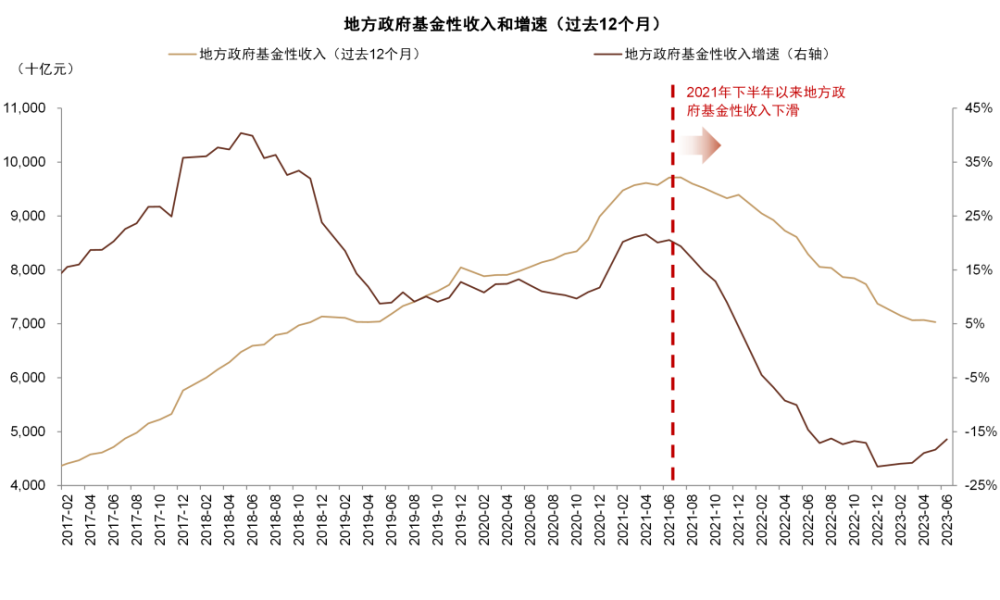

圖表:2021年下半年以來地方政府基金性收入下降

資料來源:Wind,中金公司研究部

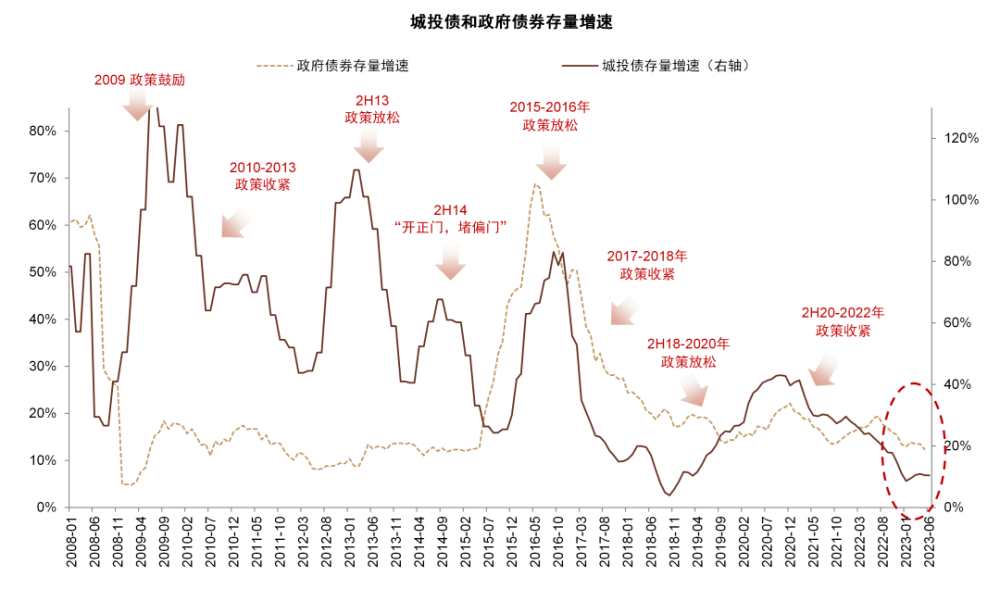

圖表:2020年下半年以來城投債發行收緊

資料來源:Wind,中金公司研究部

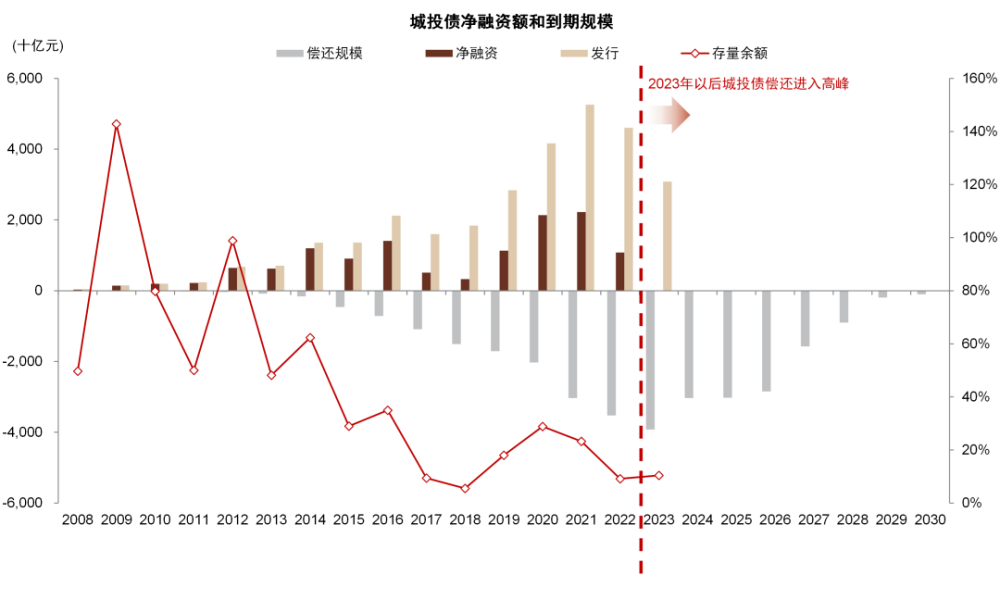

圖表:2023-2026年城投債券到期償還規模進入高峰

注:2023年發行規模爲1-6月 資料來源:Wind,中金公司研究部

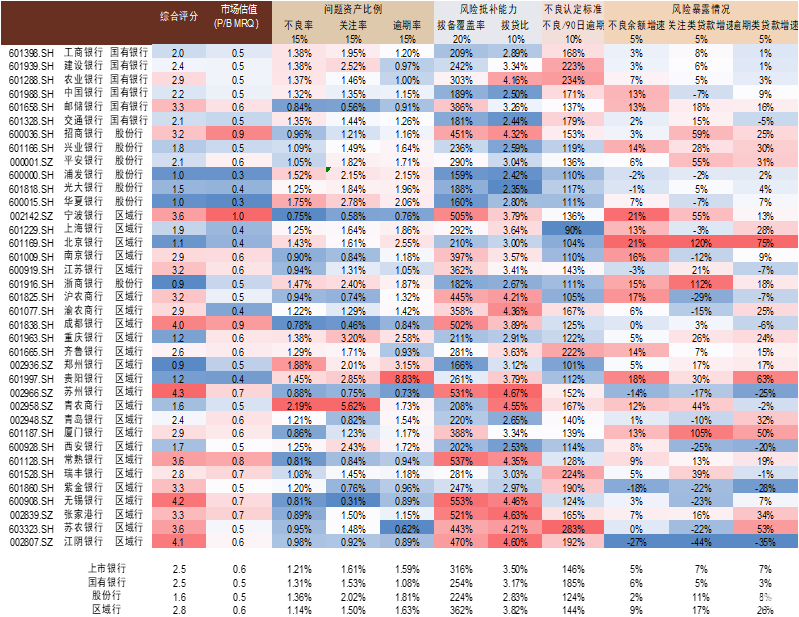

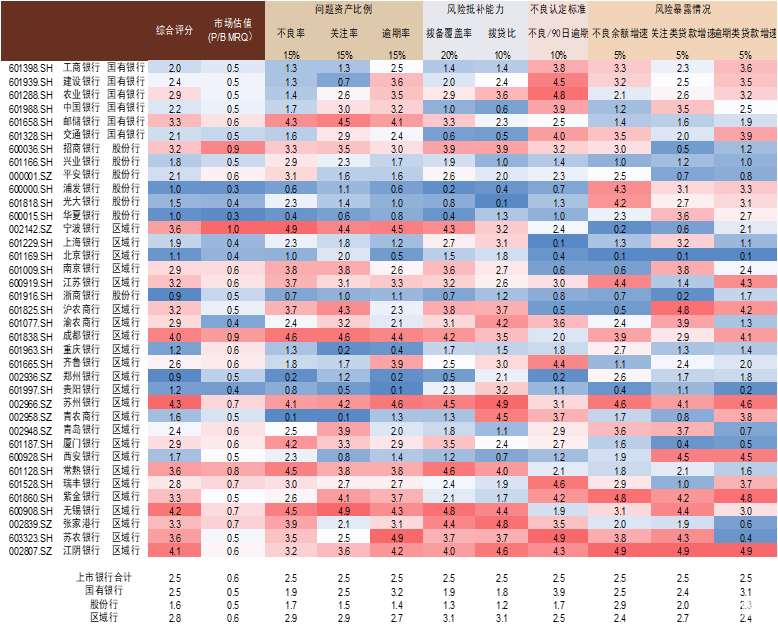

圖表:上市銀行資產質量打分框架(1/2):資產質量數據

注:每項分數範圍爲 0-5 分,根據公司在行業中的排名百分點值(0-100%)決定,分數越高表示資產質量越好。數據截至2022年 資料來源:公司公告,Wind,中金公司研究部

圖表:上市銀行資產質量打分框架(2/2):分項得分情況

注:每項分數範圍爲 0-5 分,根據公司在行業中的排名百分點值(0-100%)決定,分數越高表示資產質量越好。數據截至2022年 資料來源:公司公告,Wind,中金公司研究部

圖表:資產質量評分與市場估值有一定相關性

注:本文摘自中金公司於2023年7月25日已經發布的《如何理解“一攬子化債方案”?》;報告分析師; 林英奇 SAC 執證編號:S0080521090006;SFC CE Ref:BGP853;許鴻明 SAC 執證編號:S0080121080063;周基明 SAC 執政編號:S0080521090005;SFC CE Ref:BTM336;張帥帥 SAC 執證編號:S0080516060001;SFC CE Ref:BHQ055

標題:如何理解“一攬子化債方案”?

地址:https://www.iknowplus.com/post/16994.html