中信證券:跨越智能元年,關注復蘇下新質生產力機遇

展望2025年,我們認爲科技產業的投資主线將繼續圍繞AI展开。隨着大模型能力在多模態、邏輯推理等方面的持續進步,AI料將與千行百業的數智化轉型深度結合,從算力基礎設施到終端應用落地,持續驅動科技產業投資,我們推薦關注AI算力、應用與數據、AI終端三個方向的投資機會。而隨着宏觀經濟環境的轉暖以及產業政策的逐步落地,我們亦推薦關注需求復蘇背景下,互聯網、安卓消費電子、汽車產業鏈、半導體、運營商等細分科技板塊的投資機遇。

▍回顧與展望:展望2025年全球科技投資,我們關注中國科技資產的機遇。

回顧2024年全球科技板塊走勢,美國科技股受益於大模型持續進步帶動的AI浪潮,頭部硬件科技公司、雲廠商業績增速較快,估值亦提升較多。2024年至11月7日,美股納斯達克指數、費城半導體指數分別上漲26%/25%,充分體現市場樂觀預期。回顧國內,科技板塊體現出較大估值彈性,於9月24日後反彈強烈,跑贏大盤。2024年截至11月7日,A股中信通信/電子/汽車/計算機/傳媒指數分別漲30%/21%/21%/18%/6%。展望2025年科技產業投資,盡管中國AI產業面臨算力不足、外部環境擾動等制約,但國產算力產業進展迅速,大模型能力亦緊追全球前沿。後續AI在軟件應用及終端硬件方向的逐步落地料將爲科技行業打开更大市場空間,而宏觀需求的持續復蘇亦將提振科技板塊業績預期,我們認爲,在該背景下,中國科技資產具備估值上的比較優勢,將迎來新一輪投資機遇。我們同時提示美國科技股估值風險。

▍投資主线:人工智能爲全球科技主线,同時關注中國需求復蘇。

展望2025年科技投資,我們判斷主线將繼續圍繞AI以及AI的應用落地展开。

1)大模型能力持續進步、成本持續下降,從算力基座到終端應用落地均展現出新機會。2024年,我們看到基座大模型在性能和成本兩方面均持續迭代進步,Open AI發布O1模型,通過強化學習的技術路徑大幅提高了大模型在邏輯推理方面的能力;另一方面,大模型推理成本快速下降。我們認爲將在2025年看到基於AI的行業進步以及生態創新在算力、軟件、終端應用等多個產業的落地。

2)政策密集出台,需求逐步復蘇,關注科技細分板塊結構性機會。宏觀政策層面,2024年9月以來,隨着一系列宏觀政策陸續出台,市場預期整體轉暖,我們預期2025年宏觀需求將持續復蘇。同時,科技創新對中國式現代化的重要性愈發凸顯,二十屆三中全會《中共中央關於進一步全面深化改革、推進中國式現代化的決定》大幅前置科技發展,提出加快促進數字產業化和產業數字化政策體系,一系列產業政策配套出台,積極支持科技創新發展,爲中國科技產業的發展打开市場空間。

▍AI產業:大模型、算力、數據應用持續迭代,AI投資從基礎設施走向應用落地。

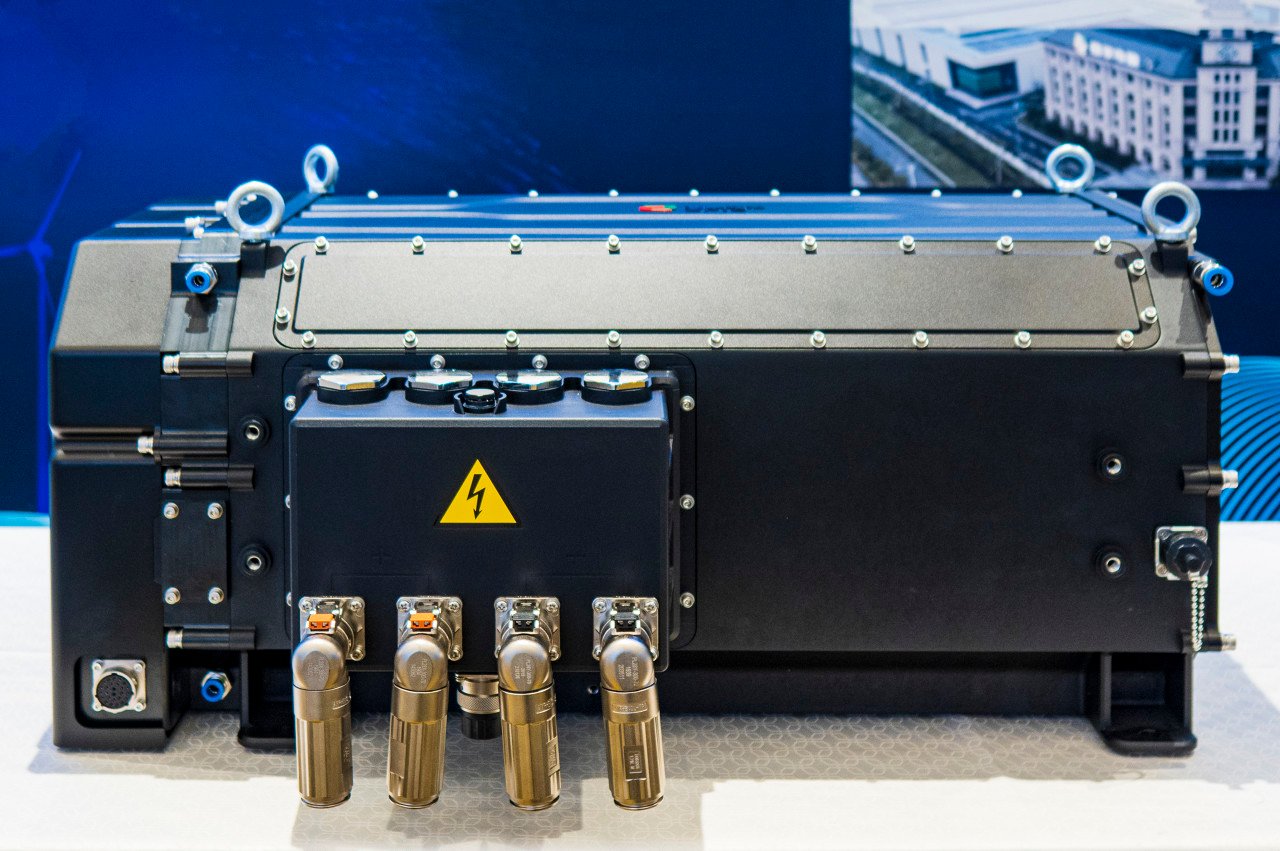

1)算力層面,海外雲廠商Capex高企,市場預計北美四大雲廠商2024年全年資本开支增速超過50%,算力產業整體保持高景氣度,同時技術迭代速度亦隨着高投入而加快。國內來看,國產算力持續進步,相關產業鏈公司將是長期投資機會。我們推薦關注國產算力芯片、配套設備、AIDC等環節。

2)AI應用層面,國內廠商持續探索AI應用場景,整體落地加速,而對專業數據的治理和高效運用或將成爲未來促成模型性能進一步提高、加速大模型在垂類領域應用落地的重要因素。建議關注AI應用以及數據產業鏈相關標的。

3)AI終端層面:端側AI、自動駕駛、人形機器人落地在即。C端硬件來看,我們認爲個人AI助理爲明確方向。隨着AI手機的逐步滲透以及操作系統層面逐漸完成對原生AI的適配,AI端側設備和應用生態發展持續加速。同時,我們也看到端到端的技術路徑爲自動駕駛行業帶來了智駕能力的躍升。隨着自駕芯片算力的成熟和相關數據的進一步累積,自動駕駛的體驗和效果提高具有高確定性,商業模式接近閉環;人形機器人行業也愈發臨近量產時間點,與AI的結合爲產業規模創造巨大的想象空間。

▍復蘇預期:關注宏觀需求提振科技細分板塊的投資機遇。

2024年9月以來,一系列宏觀政策的出台大幅改善市場預期,隨着政策的逐步落地,需求側的復蘇將爲中國科技行業的發展提供廣闊空間。從細分板塊來看,互聯網板塊收入增速與社零增速相關性高;汽車板塊以舊換新政策持續爲整車銷量提供增長動能,我們判斷,互聯網、安卓消費電子、汽車產業鏈等板塊將受益於需求與消費復蘇帶來的市場增量。產業政策層面,科技創新被置於重要位置,“推進中國式現代化,科學技術要打頭陣”,算力、信創等科技細分領域的支持政策進一步落地,爲國產半導體、運營商等領域提供廣闊市場空間。

▍風險因素:

我們提示投資人應充分重視外部地緣政治環境變化和貿易摩擦加劇給科技產業投資帶來的風險。美國潛在關稅和貿易政策的出台可能導致國內光模塊、鋰電池、汽車整車和零部件等科技產品對北美出口受阻或產品競爭力減弱;地緣政治的變化可能導致中國大陸的IC設計公司無法使用位於海外的晶圓代工廠先進制程產能進行流片。同時我們亦提示:宏觀經濟恢復進度不及預期;相關產業政策不達預期的風險;美聯儲降息進度不及預期;企業核心技術、產品研發進展不及預期;AI應用落地速度不及預期;雲廠商資本支出不及預期等風險。

▍投資策略:

展望2025年,我們認爲AI的落地會持續驅動科技產業投資,與此同時,宏觀需求的復蘇和供給端技術創新也將爲細分領域帶來結構性投資機會。我們推薦:

1)AI產業鏈:料將維持高景氣度,算力領域建議關注國產算力芯片、配套設備、AIDC方向廠商;應用領域建議關注辦公、企業管理等領域AI落地速度快的軟件廠商以及AI數據產業鏈相關公司;AI終端方面關注AI手機、人形機器人和自動駕駛產業鏈相關公司。

2)需求復蘇:在宏觀復蘇,需求改善,產業政策逐步落地的背景下,互聯網、安卓消費電子、汽車產業鏈、半導體、運營商、信創板塊當前基本面持續改善,估值有望持續修復,投資價值顯著。

注:本文節選自中信證券研究部已於2024年11月13日發布的《科技產業2025年投資策略—跨越智能元年,關注復蘇下新質生產力機遇》報告,證券分析師:許英博 徐濤 楊澤原 尹欣馳 黃亞元 王冠然 丁奇 胡葉倩雯 陳俊雲

標題:中信證券:跨越智能元年,關注復蘇下新質生產力機遇

地址:https://www.iknowplus.com/post/166892.html