出口如何應對“特朗普上台” ?

【報告導讀】特朗普曾經的關稅行動“卓有成效”,未來他新推出的貿易政策受的約束可能較小,在中美貿易條件收緊幾成定局的情況下,要看到中國制造的競爭力,例如蓄電池及零件、機械零部件、電動摩托車等產品即使在過去的關稅壓制下仍保持高速的對美出口增長;展望未來,面對潛在關稅,增加服務出口、中間品和設備類出口可能是破局點,2025年全球投資周期向上,中國或進入資本品出口大年;當前企業若選擇“出海”建廠規避關稅,比較來看,東盟是一個理想的目的地。

摘要

1 特朗普曾經的關稅行動效果明顯,未來貿易政策受的約束可能較小。

上一個任期中,特朗普對中國的貿易制裁的法律依據是美國《1974年貿易法》的“301條款”,根據針對性的“調查報告”可以很快推出行動。復盤其上一輪推出的4個“對中加稅”清單,最終都達成了降低美國對中國進口依賴度的目的,而現有清單進一步壓降依賴度的空間有限,這就加大了特朗普上台之後推出進一步關稅行動的可能性,對比現任的拜登政府,特朗普貿易政策的特點是針對性弱,更注重以全面大規模關稅換取中國的讓步。雖然特朗普的貿易政策比較“激進”,但其未來受約束的可能性其實較小,原因在於:(1)美國在全球屬於進口關稅較低的需求國,存在提升關稅的空間;(2)美國居民福利是否因關稅受損衆說紛紜,歷史經驗來看,政府更傾向於維護其關稅行動合理性,而非真正維護居民福祉和採納利益相關者對豁免關稅的要求;(3)國會雖然有對總統貿易政策的監督權,但當前共和黨在參議院和衆議院兩院拿下多數席位的可能性較高,使這一限制減弱。

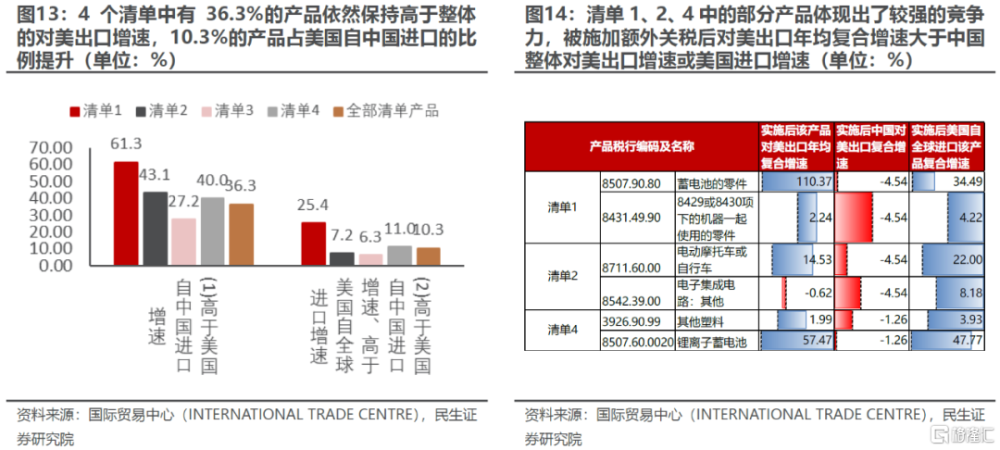

2 過去5年,“關稅行動”下,部分中國產品的競爭力得以充分體現。

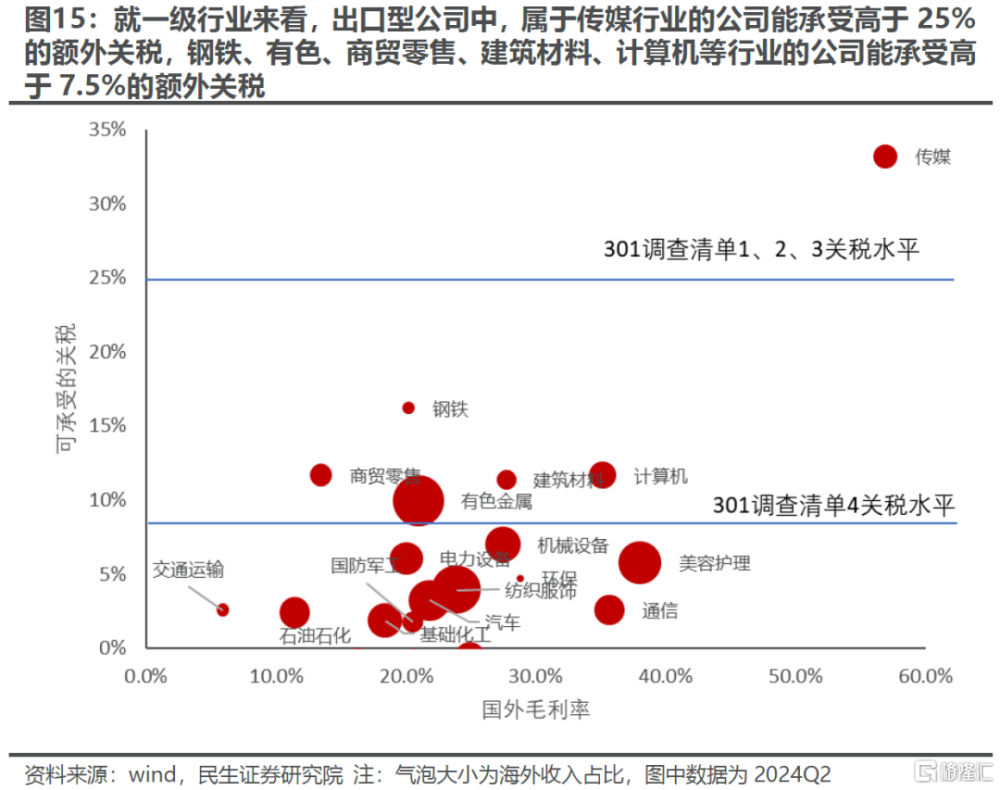

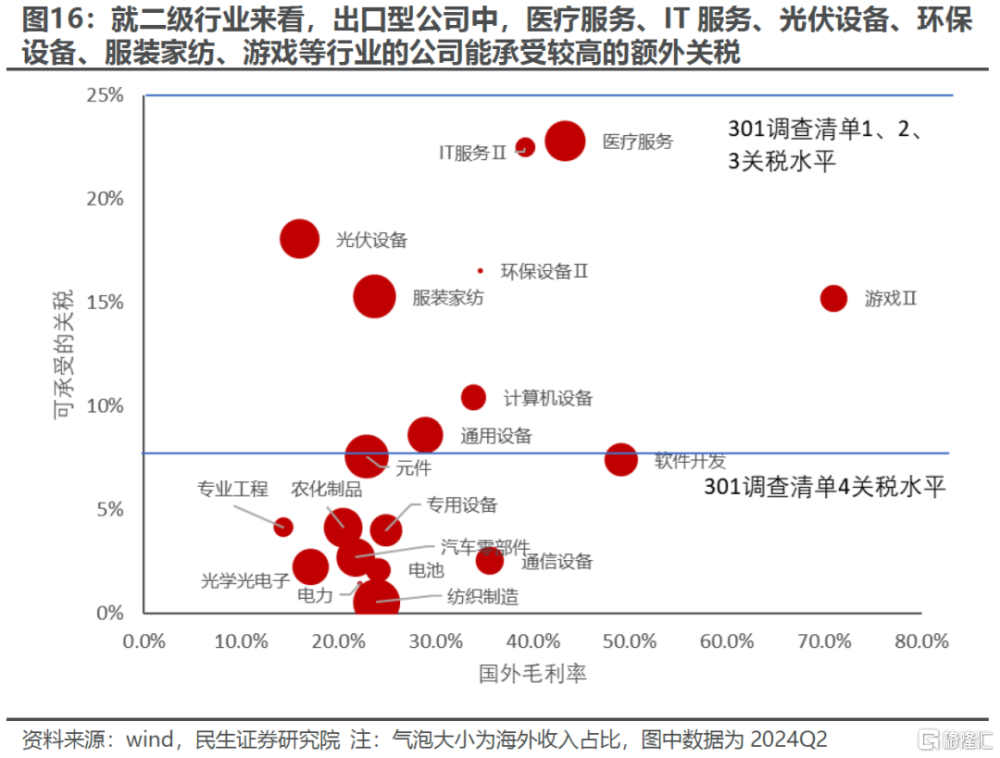

在4個關稅清單中,有36.3%的產品依然保持着高於整體的對美出口增速,10.3%的產品在美國進口該類產品總額的佔比提高,這些產品指示了中國制造的競爭力所在,主要是蓄電池及零件、機械零部件、電動摩托車、其他集成電路、其他塑料。在2017-2019年中,中國企業在面臨額外關稅施壓時,採取的一個有效應對措施是降本增效,保持價格在加徵關稅之後仍然具備優勢,當前來看,在出口型上市公司保持海外毛利率水平不低於國內毛利率的前提下,幾乎不存在還能夠承受額外25%關稅的行業;相較而言,具備更高關稅承受能力的行業是鋼鐵、商貿零售、建築材料、計算機和有色金屬,細分領域包括醫療服務、IT服務、光伏設備、環保設備、服裝家紡、遊戲、計算機設備和通用設備。總體來看,服務、設備、中間品能夠承受更高的額外關稅。

3 “出海”的方向,東盟應是理想的落腳點。

應對中美貿易條件收緊而進行“出海”的生產基地,實際上是一個貿易鏈條的“橋梁”,它的特徵應當是“地基穩健”(有制造業基礎)、“雙向車道寬敞”(中美都與之有較大規模的貿易交往)、並歡迎中方投資。民生證券對上述條件進行量化篩選之後,東盟是目前最佳的“出海”目的地,它能夠成爲我國受到關稅行動影響較嚴重的汽車、印刷電路組裝件、家具、开關和路由設備等產品與美國貿易的橋梁。

4 不卑不亢,中國出口的未來機遇在資本品和中間品。

在出口上,既不能輕視貿易保護主義盛行的程度,也不應過於誇大貿易保護措施的效果,過去幾年已經驗證了中國產品的國際競爭力,例如中間品(電池、塑料、機械零部件、部分集成電路);此外,中國制造業具有降本增效的能力,從目前的毛利率水平來衡量,資本品(光伏設備、環保設備)等不僅能承受相對產品更高的關稅,還可能因美國“再工業化”的需求豁免於加徵關稅,更重要的是,以歐美國家爲代表的“再工業化”將推動全球資本形成率上升,而中國在機械設備、運輸設備上的產業鏈地位、市佔率都較高,也將受益於資本品的新增需求,從中國資本品出口和全球投資周期的協同關系來看,2025年伴隨全球投資周期重啓,中國資本品出口可能進入大年。如果從企業的战略決策角度考慮,“出海”建立生產基地規避關稅也是一個可行的選擇,目前來看對於汽車、家具等中國重要的出口產品而言,東盟能夠起到承接產能、架起貿易橋梁的效果。

風險提示:1)國內產業升級不及預期的風險;2)國內企業經營效率下降的風險;3)海外環境變化超預期的風險。

報告正文

1 特朗普在貿易上做過什么,還能做什么?

1.1 “301條款”給予了總統實施貿易保護措施的職權

2024年11月6日凌晨,特朗普宣布在2024年總統選舉中獲勝。特朗普在上一個總統任期(2017-2021年)中對中國依據“301調查”採取的貿易行動成爲其“讓美國再次偉大”的代表性政績,而當下恰逢“逆全球化”的快速發展,美國國民和兩黨對本國“再工業化”也有一致認同感,本次特朗普當選或許也意味着更加激進的貿易政策正在酝釀。特別是,在特朗普本輪總統競選活動中,曾提及就任後將對中國產品統一加徵60%的關稅,對中國經由墨西哥出口至美國的汽車加徵100%的關稅,其激進的貿易政策已初現端倪。

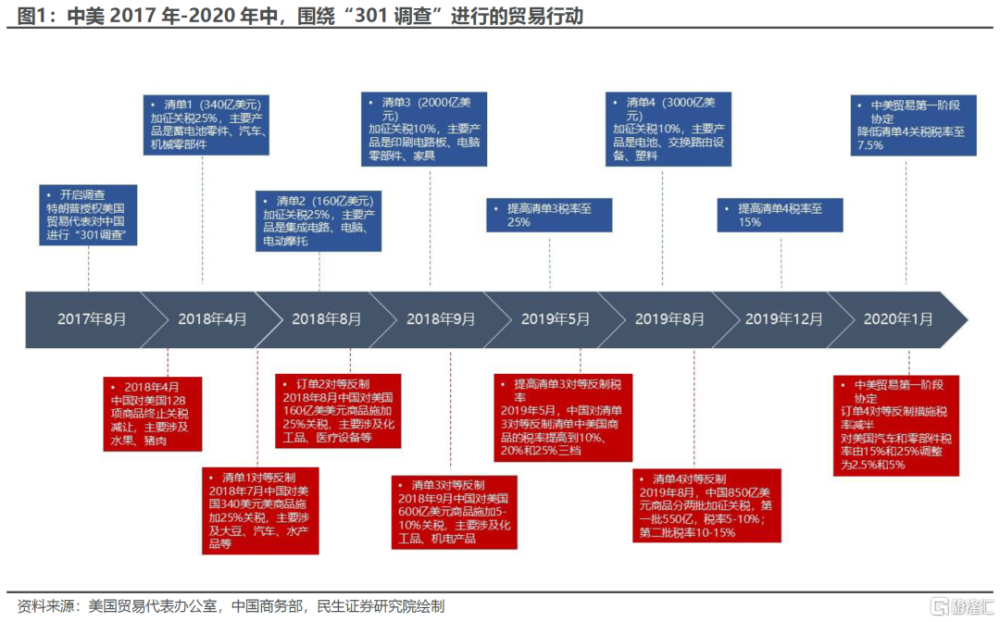

上一個任期中,特朗普對中國的貿易制裁主要的法律依據是美國《1974年貿易法》,上台之後根據針對性的“調查”報告可以很快推出行動。所謂“301調查”是美國政府依據《1974年貿易法》第301條進行的調查,其主要目的是保護美國在國際貿易中的權利,對那些被美國認爲是貿易行爲“不合理”、“不公平”的國家進行報復。美國可以對它認爲是有損其享受公平國際貿易環境的國家進行調查,並可與相關國家政府協商,最後由美國總統決定是否對該國採取提高關稅、限制進口、停止有關協定等報復措施。特朗普政府指示下的“301調查”的全稱或者內容是“針對中國技術轉讓、知識產權和創新的調查”,這一調查從2017年8月24日展开(即特朗普正式上任7個月後),得出報告和擬議行動是在2018年3-4月,後來就有了民生證券熟知的對中國關稅行動的“4個清單”,即2018年6月涉及340億美元貿易額的產品加徵關稅25%的清單1;2018年8月涉及160億美元貿易額產品加徵25%關稅的清單2;2018年9月涉及2000億美元貿易額產品加徵25%關稅的清單3;2019年8月提出的涉及3000億美元貿易額產品加徵10%關稅,此後在2020年1月正式調整爲7.5%的清單4。(上述關稅清單在下文統一稱爲“對中關稅”)

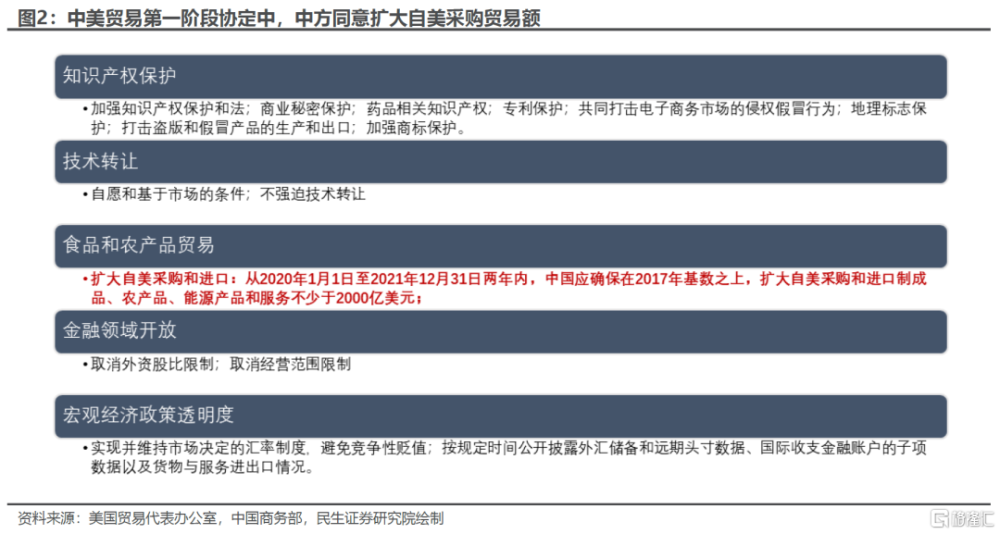

從2017-2019年特朗普任期內美國推出的一系列針對中國的關稅行動來看,其政府在貿易政策上態度強硬,雙方達成協議有賴於中國的讓步。特朗普政府指示的關稅行動範圍在不斷擴大,中國政府對其關稅政策的幾次反制措施最終引來美國方面更大的反彈:對於清單1-3,中國都公布了對等的貿易反制措施,但每一次對等反制措施公布之後,下一個美方拿出的關稅清單涉及金額都更大,尤其是中國對於清單3的進行對等反制後,美國方面將該清單加徵的稅率從10%提高到25%。直到美方在2019年8月推出關稅行動开展以來最大規模(3000億美元)的清單4,且加徵關稅稅率從最初的10%提高到15%之後,中美开始進行貿易磋商,並於2020年1月15日達成“第一階段貿易協定”,該清單的加徵稅率降至7.5%。從“第一階段貿易協定”的內容來看,與美方降低關稅稅率對等的是,中方在知識產權保護、技術轉讓、食品和農產品貿易、金融服務、宏觀經濟政策透明度等多方面做出了承諾,其中涉及具體數字的是,中方同意在2020年-2021年兩年內擴大自美採購規模相較於2017年基數不少於2000億美元。

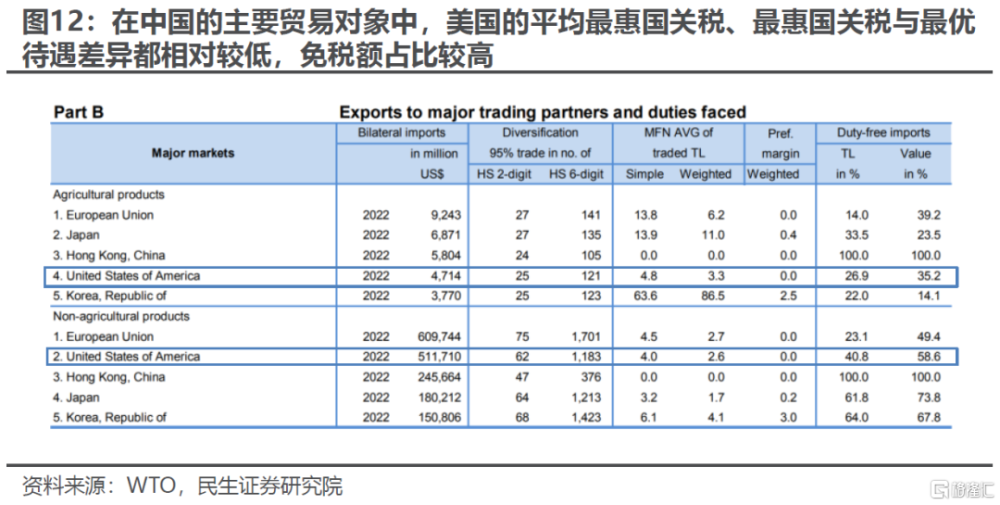

1.2 “對中關稅”確實降低了美國對中國的進口依賴度

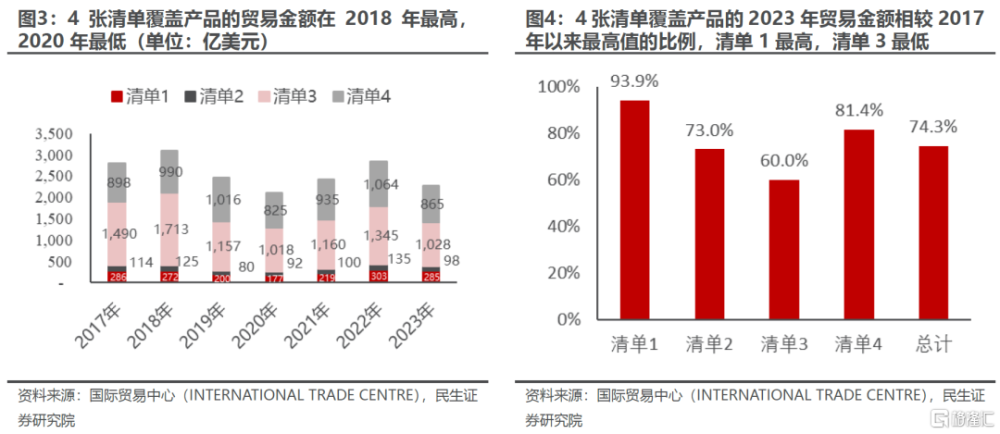

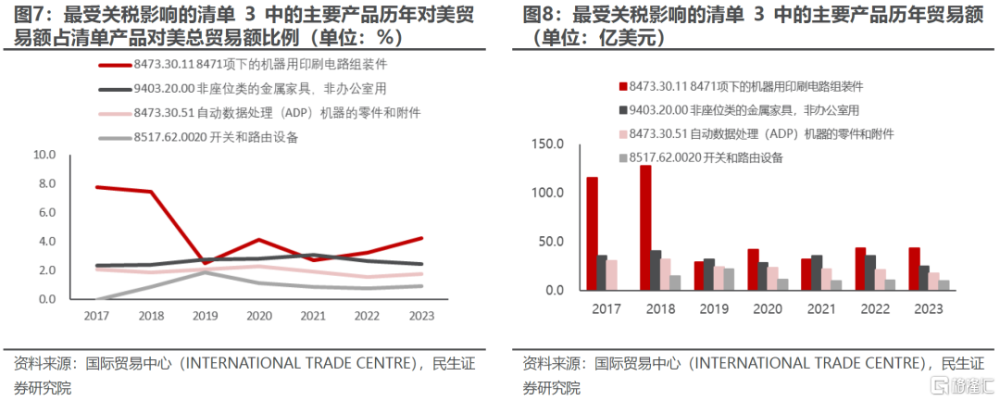

“對中關稅”降低了美國自中國進口的金額,4個關稅清單涉及的貿易金額在2018年時達到最高值,2023年時所涉金額爲2322億美元,僅爲2018年時的74%,其中影響最大的是清單3,到2023年時金額僅剩2018年最高點時的60%。根據當前美國貿易代表辦公室公布的仍在實行的4個“對中關稅”清單,民生證券可以計算涉及加徵關稅的稅行(即判定某產品適應稅率的最小分類)和實際的貿易金額,之所以計算出的金額與當時推出清單時的預估金額差異較大的原因在於一些稅行的豁免,美國貿易代表辦公室對每一項清單都开放了申請豁免的聽證會,並根據聽證結果決定部分可免受加徵關稅影響的稅行,在豁免期到期之後再行舉行聽證會決定是否豁免。分清單來看,清單3涉及金額在2023年時已降至2018年時水平的60%,降幅在4個清單中最大,其中金額最大的幾項產品是用於自動數據處理機器的印刷電路組裝件、家具(金屬家具、椅子、家用戶外座椅)、开關和路由設備。清單1涉及金額受影響最小,在2023年時水平仍然有2018年的94%,具體來看主要是由於其中金額最大的也是中國競爭力較強的產品,例如蓄電池、汽車和機械零部件。

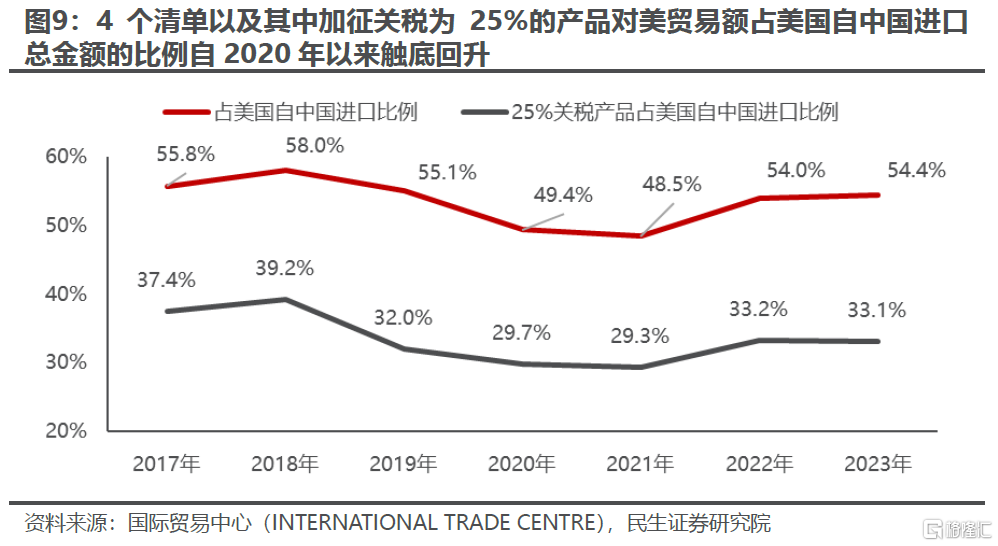

“對中關稅”的覆蓋程度自2020年觸底回升,2023年時覆蓋度回到了2019年的水平。“對中關稅”不僅造成了清單內的產品自中國進口金額降低,也伴隨着美國自中國進口整體金額的降低,因此4張清單全部所涉及的加徵關稅產品金額佔美國自中國進口總金額的比例在2018年時最高爲58%,到2020年時降低到最低點49.4%,但截止2023年又重新回升至54.4%。其中加徵稅率爲25%的產品佔比從2018年時最高的39.2%下降到2021年時的29.3%,截止2023年又重新回升到33.1%。

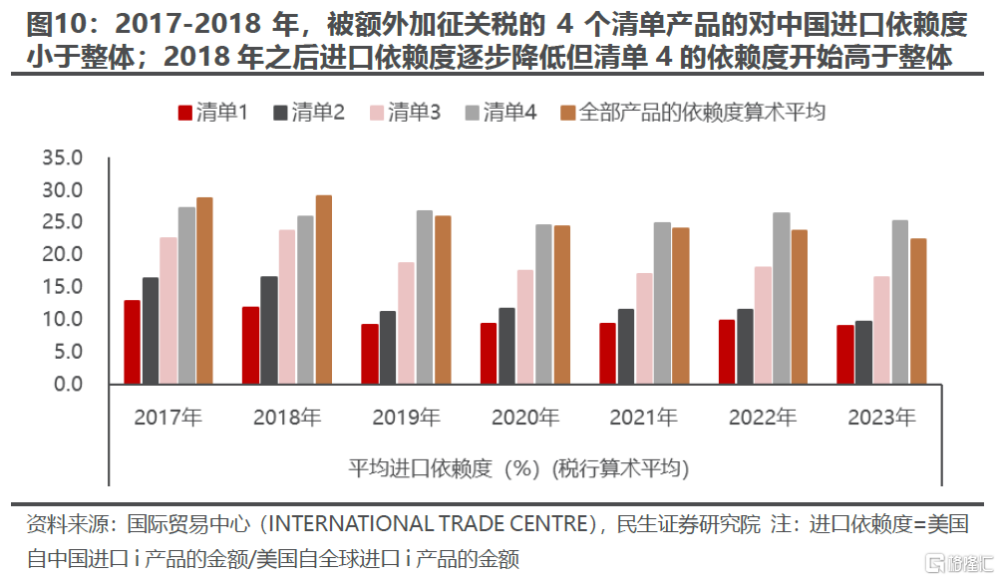

“對中關稅”還降低了美國自中國進口的依賴度,從清單推出之初來看,被額外施加關稅的產品對中國進口依賴度低於美國自中國進口的全部產品的平均依賴度,清單1-4中的產品對中國進口的平均依賴度分別是12.9%、16.3%、22.5%、27%,而美國自中國進口全部產品的平均依賴度爲29%(2017年口徑),意味着美國貿易代表辦公室在制定關稅行動時,也考慮到了自身需要付出的成本,某項產品對中國進口依賴度低成爲了它進入關稅清單的必要條件;但是在清單推出和實行5年之後,清單商品上,美國自中國進口依賴度降低的幅度已經不及全部產品平均依賴度的降幅,清單1-4中的產品對中國進口的平均依賴度分別是9%、9.8%、16.5%、25%,而美國自中國進口全部產品的平均依賴度爲22%(2023年口徑),清單4的自中國進口依賴度已經超過全部產品,意味着當前的清單起到的“去中國化”作用已經到達某種意義上的邊界,如果美國仍然希望進一步降低自中國進口依賴度,其後續的行動要么是提高這些清單產品的稅率,要么是將更多的產品納入清單。

1.3 特朗普政府的特點:針對性相較拜登政府低,推出普遍性的關稅可能性較高

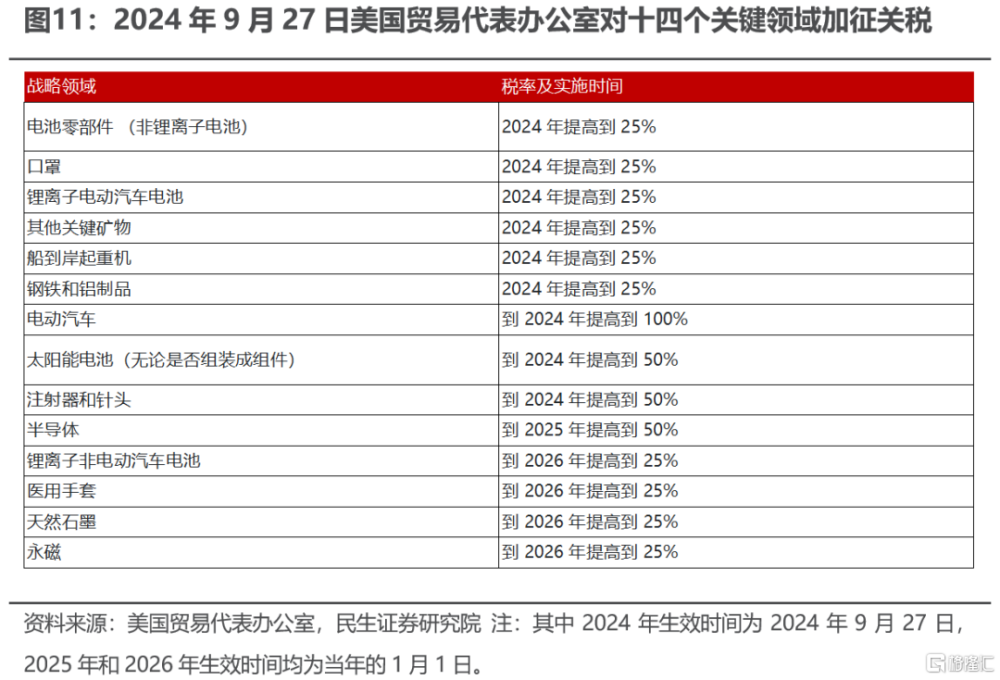

在現任總統拜登的任期內,美國貿易代表辦公室在白宮指示下也對中國採取了新的“301調查”和加徵關稅的行動,拜登政府與特朗普政府的差異性在於:拜登政府在貿易政策上針對性更強,更強調打擊中國具有“卡脖子”實力且被美國認爲威脅其供應鏈安全的關鍵領域,而特朗普的策略是用大規模的關稅清單來作爲和中國談判的籌碼。2024年4月17日,美國貿易代表辦公室發起了《中國-針對海事、物流和造船業的主導地位》的“301調查”,目前這項調查還未形成報告和擬議行動;2024年9月27日,拜登政府指示美國貿易代表辦公室基於“301調查4年回顧報告”對中國十四個關鍵領域進一步加徵關稅,其中電動汽車、非鋰電池、口罩、汽車鋰電池、其他關鍵礦物、船岸起重機、太陽能電池、鋼鐵和鋁制品、注射器和針頭等9個領域的產品的加徵關稅自當天起生效,對半導體的加徵關稅在2025年1月1日生效,對非汽車鋰電池、醫用手套、天然石墨、稀土永磁等4個領域的產品的加徵關稅自2026年1月1日起生效,涉及產品在2023年的貿易金額爲45億美元。美國貿易代表辦公室同時宣布了直到2025年3月31日的164項稅行豁免,這些豁免主要是爲了給產業鏈轉移至美國本土、尋找新的供應商提供便利和緩衝時間,因此其中涉及大量與新建產能相關的資本品,一個典型的例子是光伏制造設備。

在特朗普的上一任期中,美國貿易代表辦公室還對歐盟牛肉、越南木材和貨幣、對奧地利、意大利、英國、土耳其和印度等多國的數字服務稅、歐盟的大型民用飛機進行過301調查,相較後來的拜登政府來說,特朗普任期中美國貿易代表辦公室對“301條款”的運用較爲頻繁,調查對象不僅包括像中國、越南這樣的僅適用WTO最惠國待遇的貿易對象,也包括和美國有額外關稅協定的盟友。而這也與特朗普競選時提到的對所有美國進口產品加徵10%關稅的激進發言具有一致性。

市場較爲關心的另一問題是特朗普激進的貿易政策是否會受到國內的約束,綜合來看民生證券認爲約束可能較小。主要原因是:(1)國際比較的角度,美國確實是全球來看,平均進口關稅較低的需求國,其加徵關稅的空間是存在的;(2)從美國居民福利的角度,即使是拜登政府領導下的貿易代表辦公室發布的《中國“301調查”四年回顧報告》,引用的學術研究也認爲對中國加徵的關稅對美國居民福利影響“甚微”,認爲美國本土價格的上漲很大程度上反而是源於中國依靠供應鏈地位進行的“反制措施”導致的,因此更加需要盡快打擊中國在供應鏈上的地位,美國居民福利可能確實受損,但“民意”的表達也並不順暢,例如在《四年回顧報告》之後舉行的進一步加徵關稅的聽證會後,美國貿易代表辦公室單方面否定了美國利益相關者對自中國進口產品的關稅豁免期延長申請;(3)國會監督的角度,國會可以通過立法來限制或指導總統的貿易政策,但當前來看,共和黨在參議院和衆議院都拿下多數席位的可能性較高,這就使國會對其貿易政策的限制大大削弱。

2 中國的競爭力在哪裏?

2.1 “對中關稅”也無法阻擋的電池、機械零部件、集成電路、其他塑料

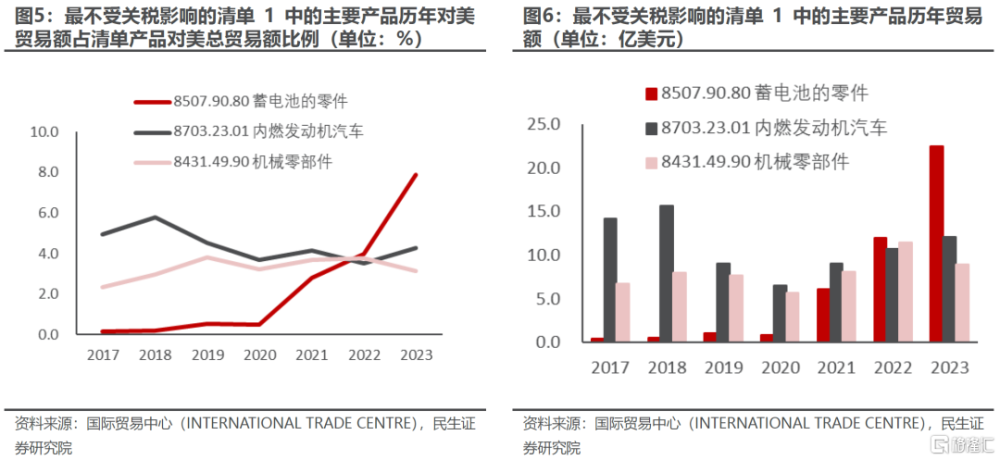

民生證券對4個“對中關稅”清單共計9065個稅行的產品進行統計之後,發現其中金額佔比36.3%的產品在額外關稅的壓制下,依然保持了較高的對美出口增速,其中金額佔比10.3%的產品在美國進口該類產品總額中的比例提升,這些產品可能指示了中國的競爭力所在。4個清單中,競爭力最強的是清單1(最初預計涉及160億美元貿易額)相關的產品,自2018年關稅施加至2023年,年均復合增速高於同期美國自中國進口增速的產品佔比61.3%,同時高於美國自全球進口增速的產品佔比25.4%,這些產品中金額最大的是蓄電池零件、機械零部件。其余清單中,增速較快的包括電動摩托車、集成電路、鋰電池和蓄電池、其他塑料。

2.2 中國降本增效的空間還有多大?服務、資本品和中間品出口可能是破局點

民生證券在前期報告《世界之窗(一):中國出口的三種競爭力》中提到,在面對上一輪“301調查”和關稅行動時,“以價換量”成爲了中國出口的一張王牌,有6成的產品都實現了“以價換量”,但“以價換量”的前提是企業的毛利率還經得住降價的打擊,民生證券當時用進出口價格比值的方法尋找到了降價還有需求彈性的5大類產品並計算了相應上市公司的毛利率,得出的結論是還有近4成的出口產品能夠實現“以價換量”。

當前,面臨特朗普再次當選總統的情況,中國企業又面臨額外的關稅風險,民生證券設想存在以下三種場景:(1)即使被施加額外關稅,價格仍然有優勢,不改出口勢頭,在這種情形下,即使由中國出口商100%承擔關稅成本,降價之後的出口產品毛利率仍然高於國內毛利率,那么企業不會改變出口的經營方針;(2)額外關稅導致出口毛利率低於國內毛利率,轉向內銷,這是上述第一種場景的反面;在本篇報告中,民生證券主要利用上市公司中的出口型企業的財務數據,來對(1)和(2)的情形進行探討,具體的做法是假設加徵關稅之後國外毛利率將與國內相等,那么能夠承受多高的額外關稅(假設價格必須下降至:加徵關稅之後,進口方付出的價格與原價一致的水平),計算出這個閾值之後,若施加的關稅高於這一閾值,那么可能意味着相應的行業和公司需要降低出口比例,增大內銷比例;而如果施加的關稅低於這一閾值,則意味着相應的行業和公司對潛在關稅的承受能力較高,關稅風險不足以改變該行業或公司的出口勢頭。

服務、設備、中間品出口能夠承受更高的額外關稅水平,民生證券按照上述方法計算了29個非金融一級行業和出口型上市公司分布較多的29個二級行業可承受的額外關稅水平,能夠超過2018年美國對中國施加的25%額外關稅這一閾值的僅有一級行業中的傳媒,將範圍擴大至2019年美國對中國施加的7.5%額外關稅,那么承受能力高於這一水平的一級行業包括鋼鐵、商貿零售、建築材料、計算機、有色金屬;二級行業包括醫療服務、IT服務、光伏設備、環保設備、服裝家紡、遊戲、計算機設備、通用設備。

3“出海”的方向在哪裏?東盟的優先級最高

在對特朗普的貿易政策進行梳理之後,民生證券認爲中國未來面臨的中美貿易條件或更加嚴峻,中國能夠採取的措施應對主要集中在三個方向:(1)打鐵還需自身硬,產業鏈地位提升能夠對抗關稅行動,讓關稅更多由進口國來承擔,民生證券在前期報告《世界之窗(一):中國出口的三種競爭力》利用價值鏈理論尋找了非金屬制品、機械、金屬、紙制品這幾大類產品在全球市佔率較高的同時產業鏈地位提升;(2)通過降本增效的方式,以價格優勢維護住原有市場,本篇報告中民生證券發現,即使是降本能力強勁的中國制造業,也難以再單方面承受額外超過25%的關稅還能保證毛利率不下滑;(3)“出海”建設新的生產基地,避免關稅打擊,那么這個生產基地建在哪裏會相對更好呢?

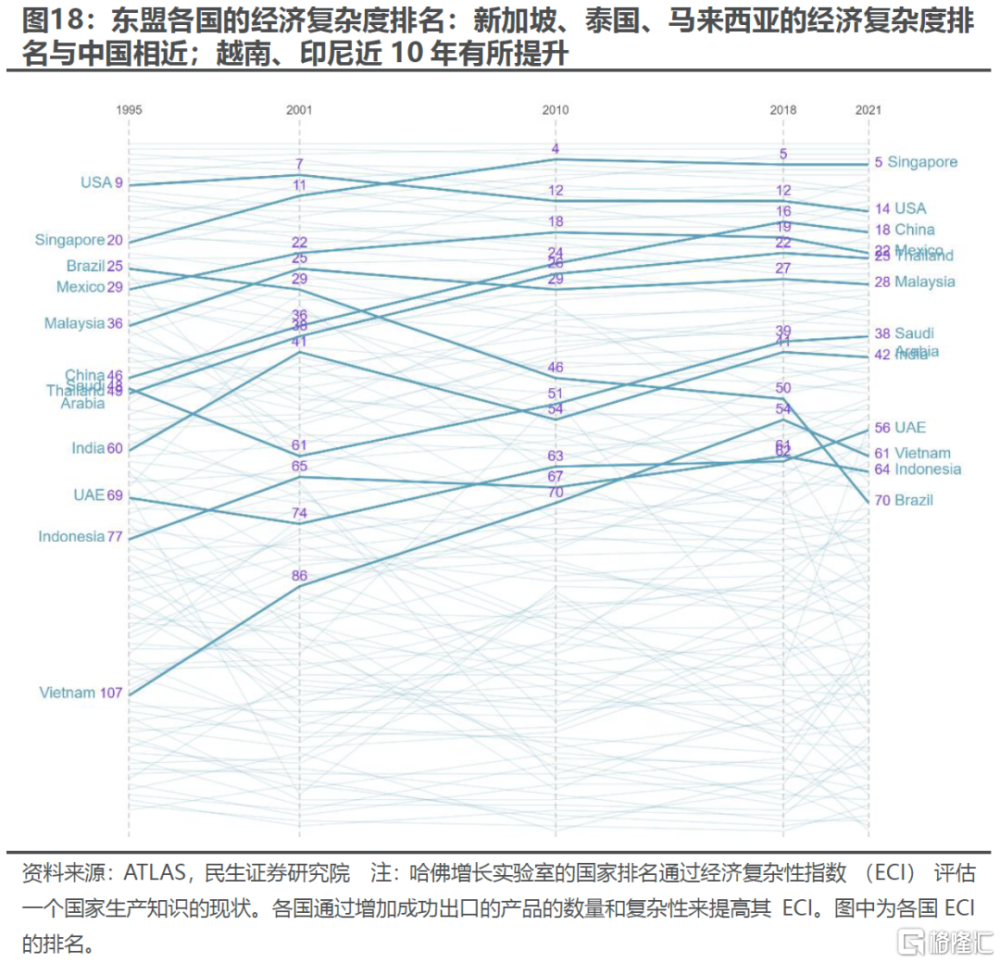

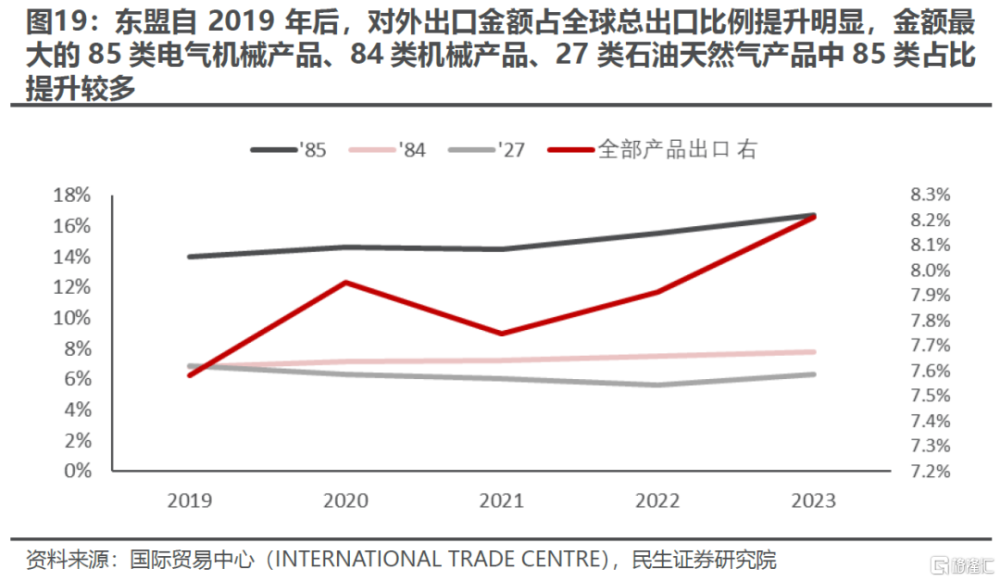

應對中美貿易條件收緊而進行“出海”的生產基地,實際上是一個貿易鏈條的“橋梁”,它的特徵應當是“地基穩健”(有制造業基礎)、“雙向車道寬敞”(中美都與之有較大規模的貿易交往)、並歡迎中方投資。民生證券對上述條件進行量化之後篩選全球可能作爲中國企業目的地的國家和地區,首先,要求這個地方是全球排名前列的制造業國家或地區(條件1);其次,對於中國競爭力無法抵消關稅負面影響的產品上,中國對該地區出口金額大且增速高於該國自全球進口增速,美國自該地區進口金額大且增速高於美國自全球進口增速(條件2);最後,這個國家或地區與中方的貿易和對外合作領域上不斷湧現成果。經過上述條件篩選之後,東盟是目前來看的最佳“出海”目的地。近些年,東盟各國在全球制造業的經濟復雜度排名不斷提升,表明其制造能力在加強,且在不少產品上的出口金額已經在全球排名前列;其次,民生證券檢驗了關稅清單1-4裏面,中國對美出口增速明顯降低(低於中國對美出口整體增速,且低於美國自全球進口該產品增速)的產品,例如汽車、印刷電路組裝件、家具(金屬家具、椅子、家用戶外座椅)、开關和路由設備,這些產品上東盟國家總是滿足自中國進口金額大、增速快,向美國出口金額大、增速快的特徵;最後,東盟與我國貿易和對外合作成果較多,在1-3季度的海關總署新聞發布會上,發言人表示東盟目前是我國最大貿易夥伴和最大的中間品貿易夥伴。

4 不卑不亢,沉着應對

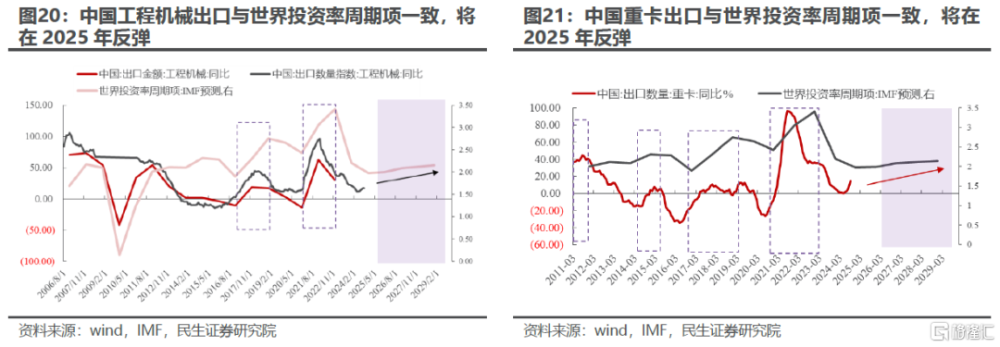

在出口上,既不能輕視貿易保護主義盛行的程度,也不應過於誇大貿易保護措施的影響,應對潛在的關稅風險,最重要的還是回顧自身,尋找可以應對的方式。從當前特朗普上台和共和黨對國會可能實現完全控制的可能性來看,未來面臨更加嚴峻的中美貿易條件幾成定局。本文梳理了中國可以採取的幾種應對措施和具備較強韌性的產品:中國具備韌性的產品主要是競爭力較強的一些中間品(電池、塑料、機械零部件、部分集成電路)和關稅承受能力較強的資本品(光伏設備、環保設備)等,從近期美國對中國施加額外關稅的行爲來看,有利於美國“再工業化”的中間品和資本品或許在貿易條件上存在回旋余地——9月27日美國貿易代表辦公室在白宮指示下對14個關鍵領域的中國商品施加額外關稅,但同時提出對光伏制造設備在內的有利於美國本土再工業化的資本品進行豁免聽證;此外,資本品還存在“逆全球化”之下的額外需求,以歐美爲代表的發達國家“再工業化”將推動全球資本形成率,而這也將帶來資本品的需求;以全球價值鏈地位來看,中國在機械設備及運輸設備上地位較高,從中國購买上述資本品是全球產能建設繞不开的環節;以中國出口的工程機械和重卡爲例,其增長與全球投資周期一致,而根據IMF的預測,世界投資率將在2025年反彈,標志着明年可能是中國資本品出口大年。此外,中間品和資本品還可能受益於我國企業的“出海”投資,而對全球潛在的“出海”投資地進行評估之後,民生證券發現東盟是較爲理想的一個選擇。

5 風險提示

1)國內產業升級不及預期的風險。若國內產業鏈在資源端和技術端提升的進展不及預期,可能對制造業生產造成不利影響,從而拖累出口。

2)國內企業經營效率下降的風險。若國內企業無法繼續通過“降本增效”維護合理利潤空間,“以價換量”的出口策略或難以實現。

3)海外環境變化超預期的風險。海外地緣政治、需求、貿易政策若出現超預期的變化,可能會對中國出口造成不利影響。

注:本文來自民生證券2024年11月08日發布的《世界之窗系列(二):出口如何應對“特朗普上台”》,分析師:牟一凌 S0100521120002;王況煒 S0100522040002

標題:出口如何應對“特朗普上台” ?

地址:https://www.iknowplus.com/post/164921.html