中金:向前看,政策轉向背景下銀行基本面有望改善

業績回顧

銀行3Q24業績好於預期

銀行三季報作爲本輪政策出台前的“後視鏡”,顯示出實體經濟承壓環境下主營業務的疲弱,但金融市場快速反轉帶來的其他非息收入成爲業績超預期的貢獻因素,撥備的貢獻也平滑了利潤的周期波動。向前看,政策轉向背景下銀行基本面有望改善,財政融資驅動銀行擴表,帶動貨幣流通速度加快,但信貸需求恢復可能相對滯後,息差下行先快後慢。消化不良貸款對於撥備不足和不良認定不充分的銀行利潤可能形成壓力,金融投資業務帶來的業績波動也可能增加。

摘要

發展趨勢

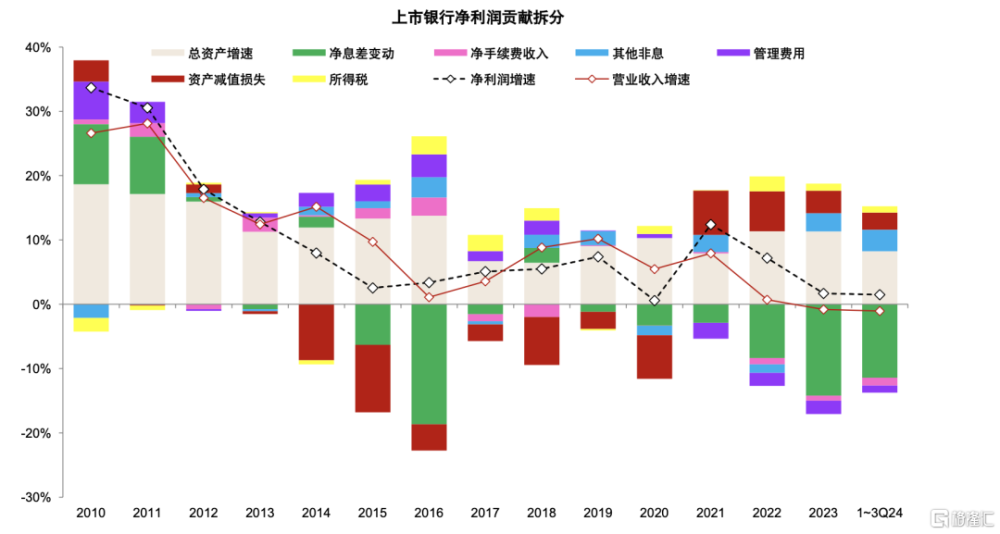

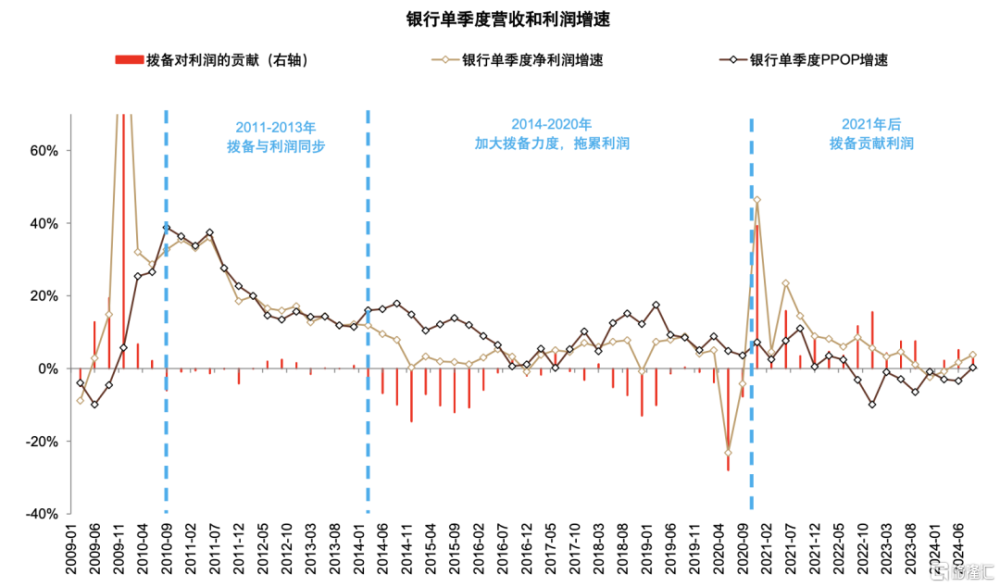

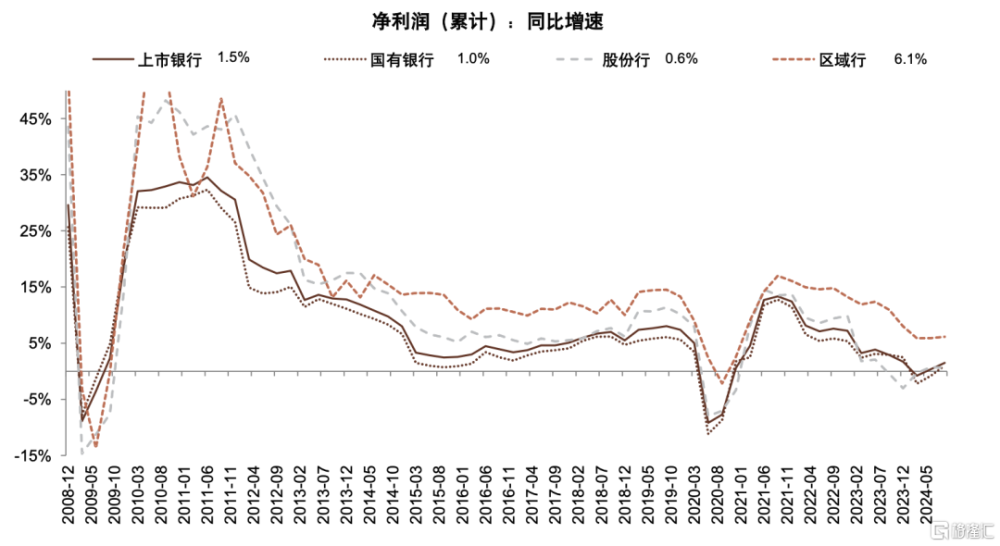

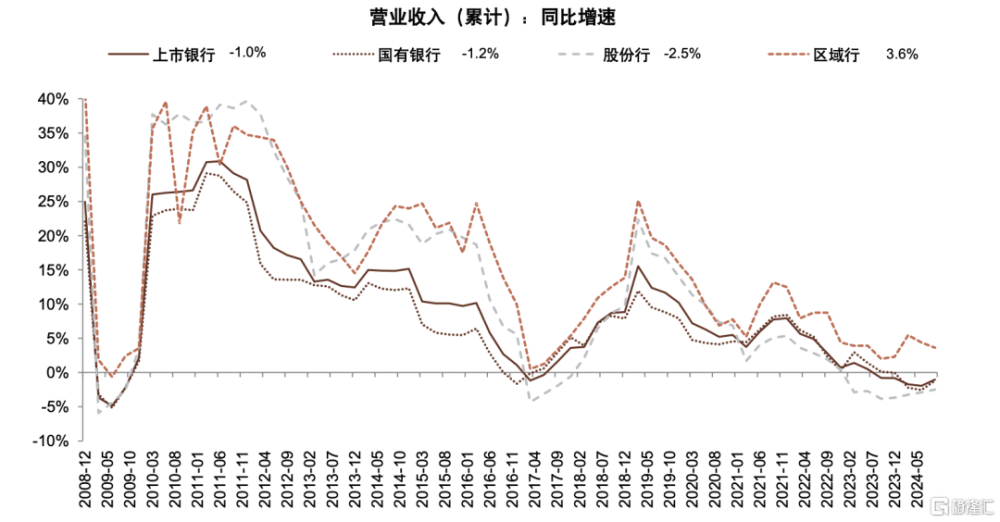

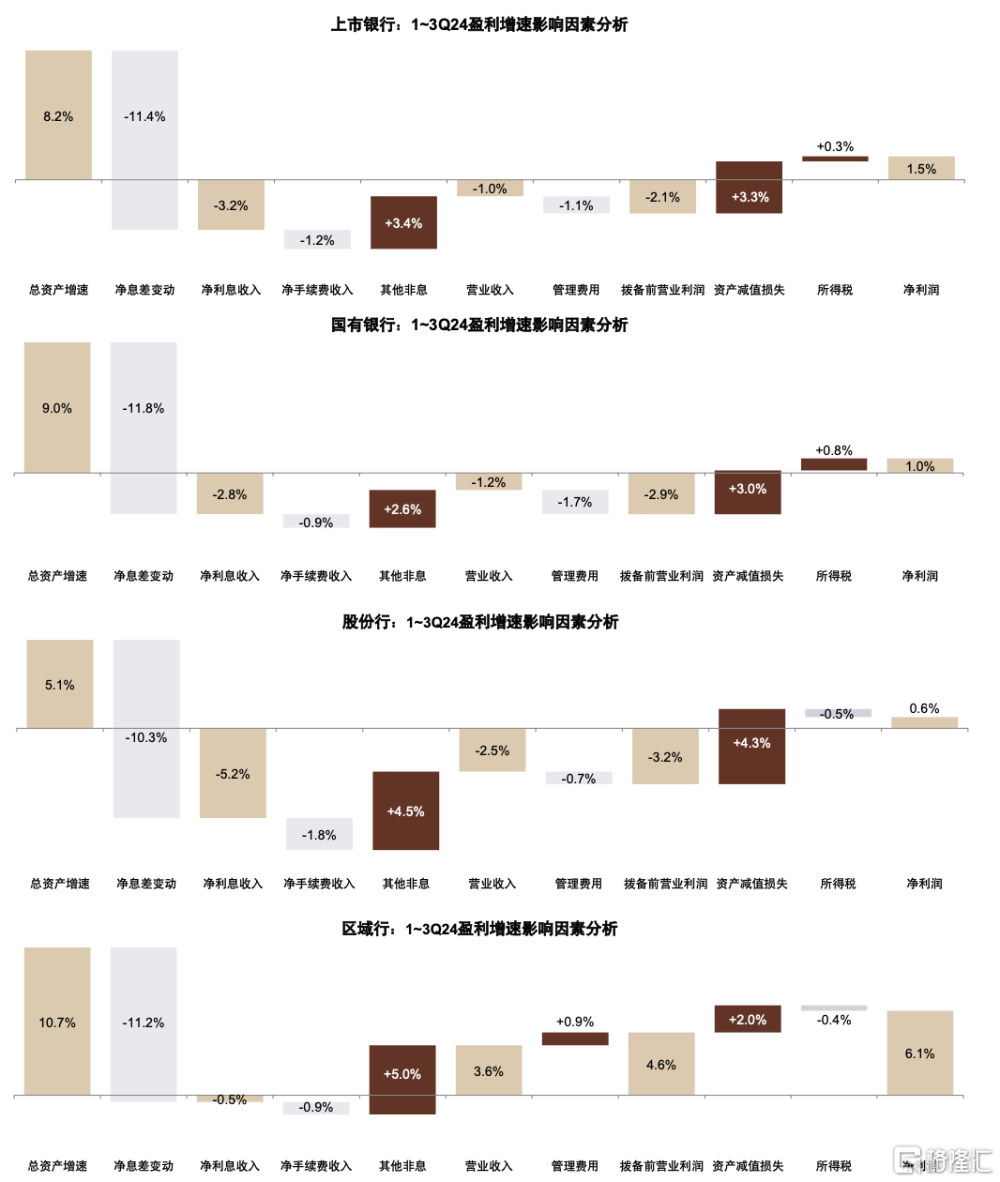

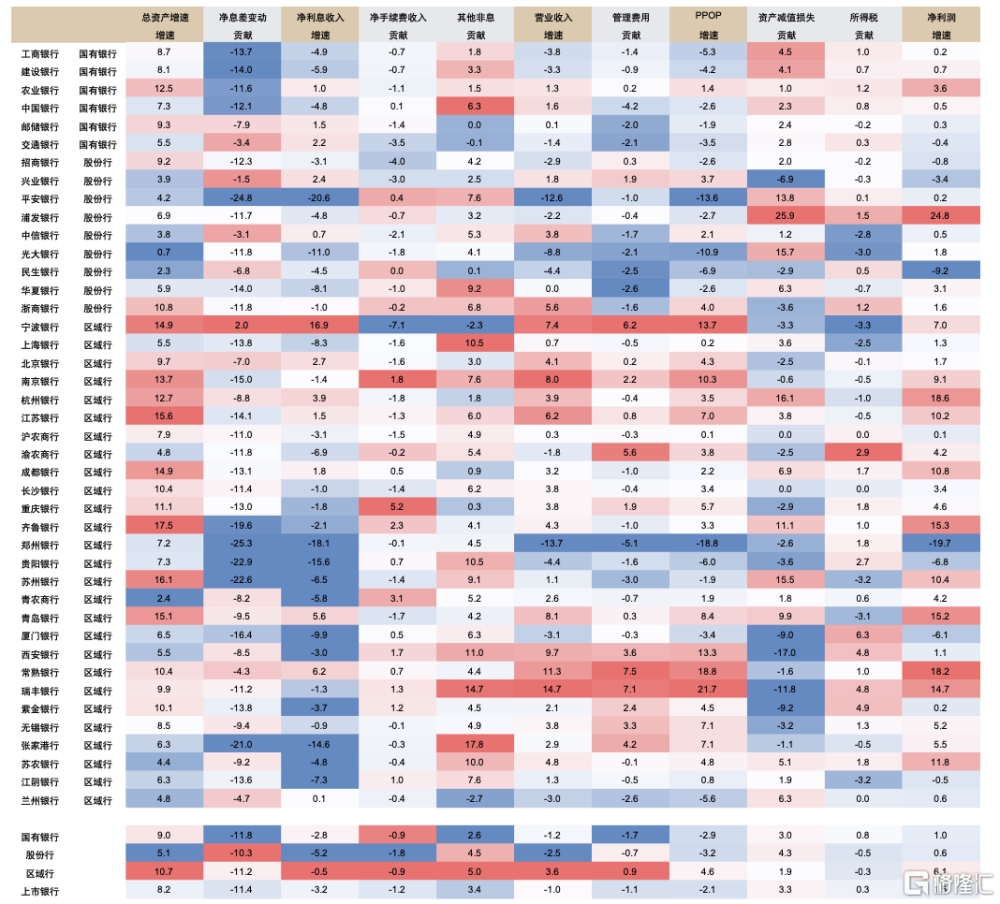

銀行穩定的利潤從何而來?盡管三季度宏觀經濟環境充滿挑战,但銀行仍然實現了營收和利潤增速的雙雙回升,上市銀行淨利潤三季度同比增長3.8%,環比二季度的1.7%上升2.1ppt,三季度營業收入同比增長0.9%,相比二季度的-2.2%回升3.1ppt。三季度業績環比改善、好於預期,主要由於金融市場相關收入的貢獻,淨利息收入和手續費收入跌幅略有收窄但仍然低迷。從前三季度來看,根據對業績貢獻因素的拆分,銀行穩定的利潤增速來源於較快的擴表速度、其他非息收入高增長以及少提撥備這三大因素貢獻,而息差收窄、手續費收入下滑和業務成本相對剛性成爲主要的拖累因素。具體而言:

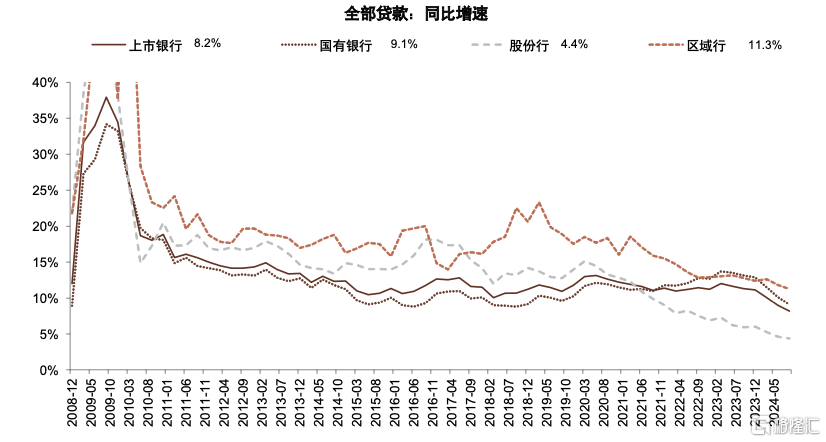

1. 清理空轉套利導致貸款增速下行。三季度銀行資產增速8.2%,相比二季度的9.0%繼續下滑,主要由於手工補息清理減少套利貸款,以及信貸需求疲弱。擴表速度放緩後,息差的壓力也有所緩解,估算三季度模擬淨息差1.41%,環比微降1bp。由於同比因素的拖累,三季度淨利息收入仍同比下降2.7%,成爲業績的拖累,體現出較快的資產增速未能完全實現“以量補價”。

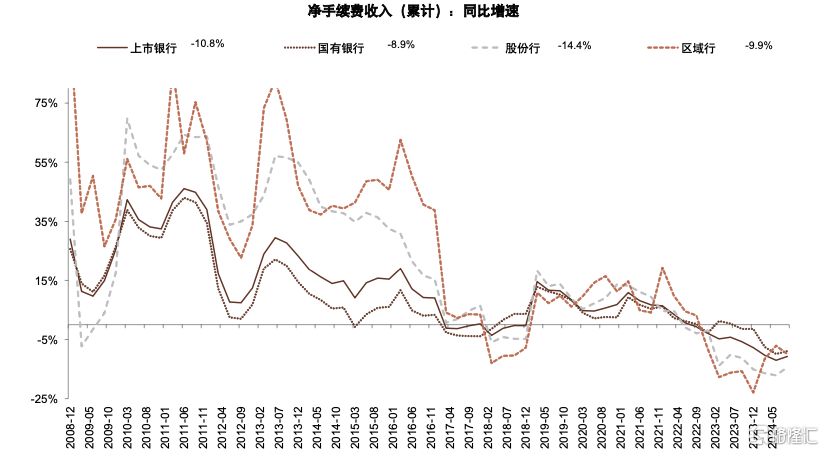

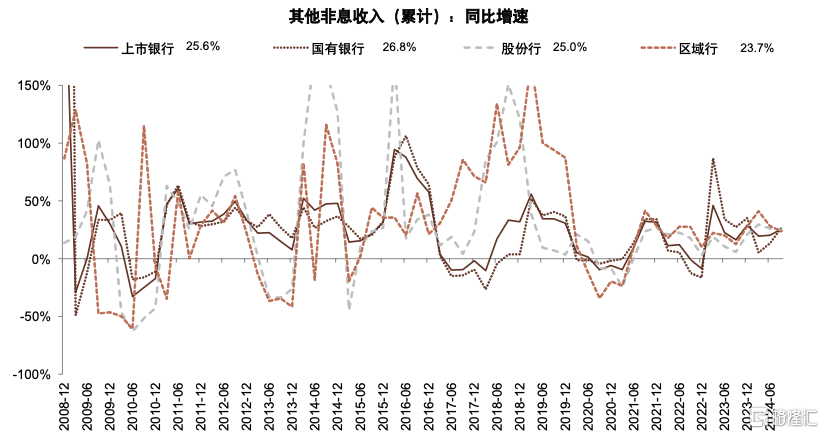

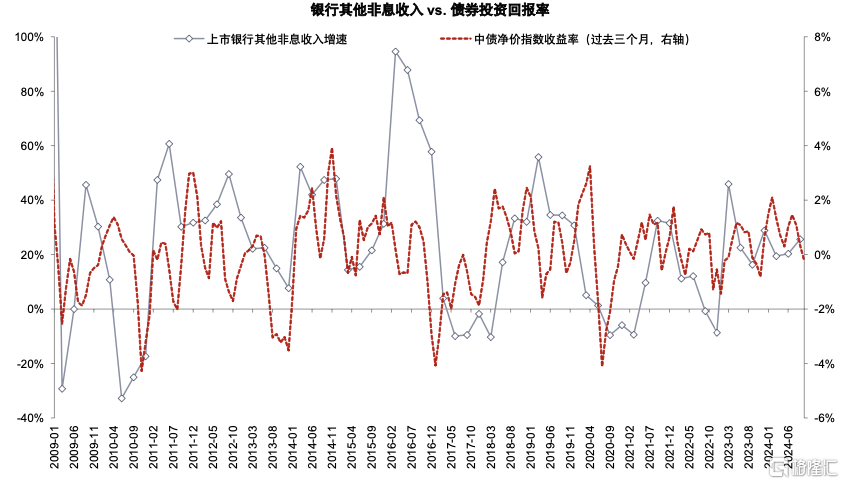

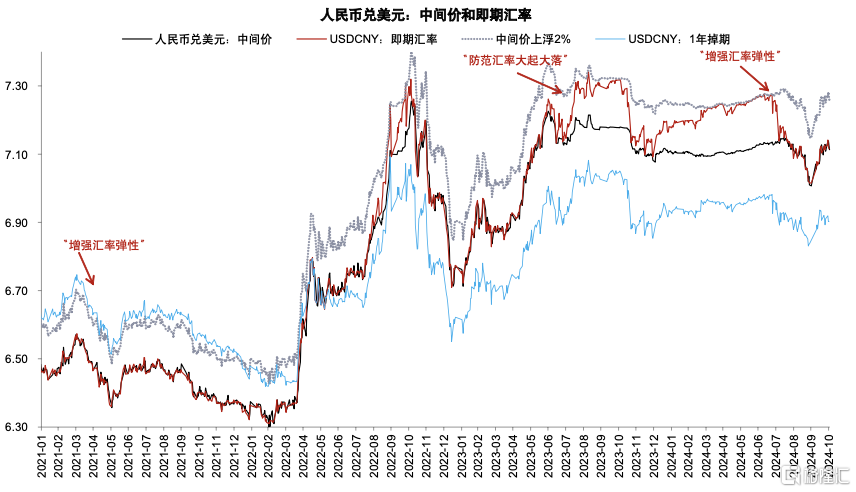

2. 金融市場業務帶來非息收入高增長。三季度銀行手續費收入同比下滑7.3%,仍然受到保險“報行合一”、理財和基金降費的影響,但由於基數原因跌幅略有收窄;三季度其他非息收入同比增長39.1%,相比上半年的20.3%快速提升,成爲業績超預期的主要原因,主要受到股市上漲權益資產估值提升、兌現債券浮盈、人民幣匯率升值因素的影響。

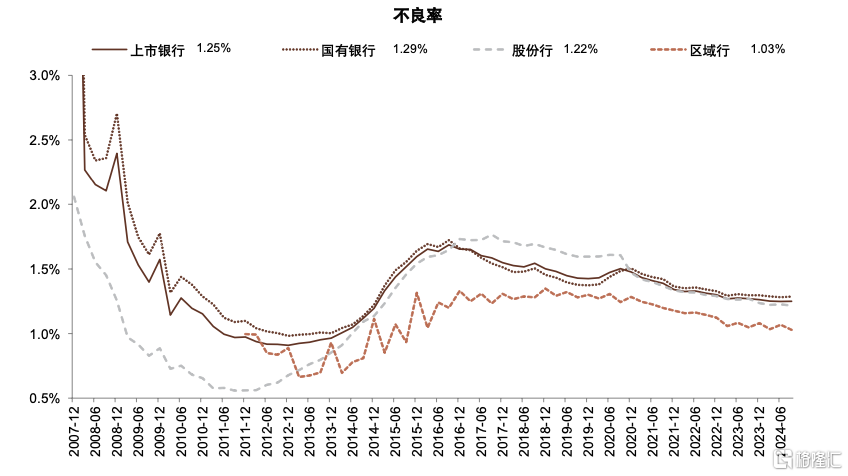

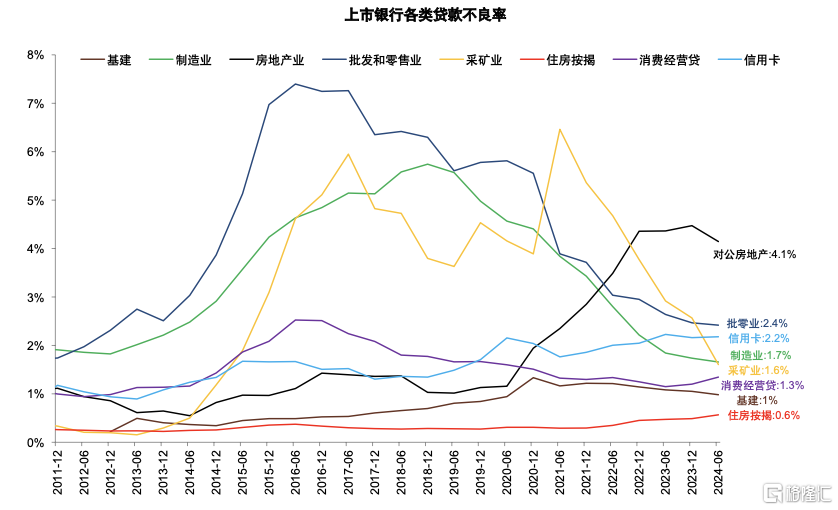

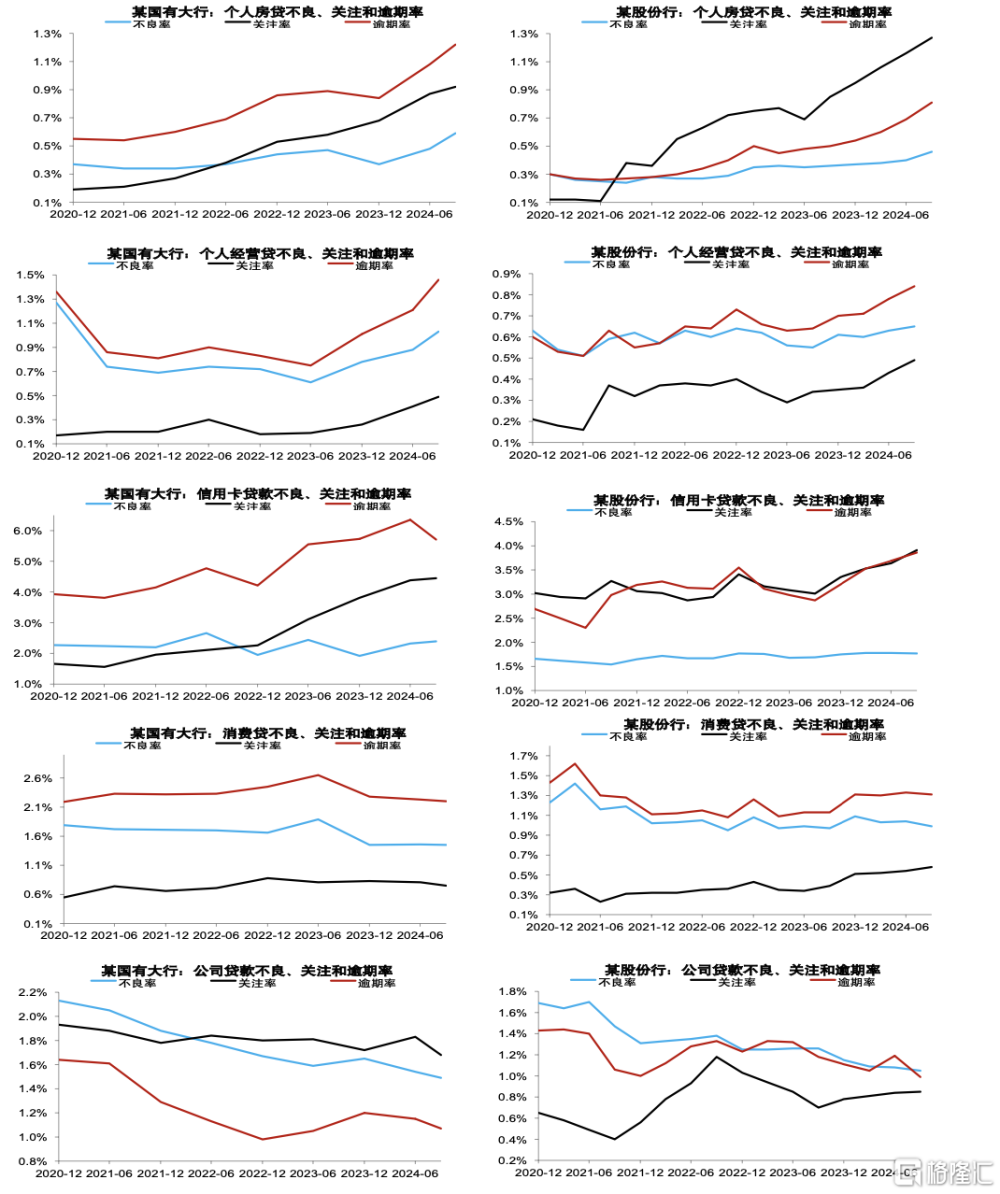

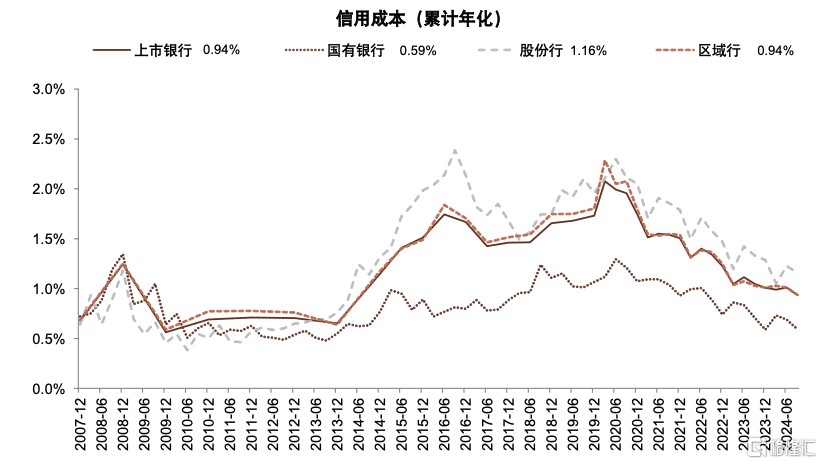

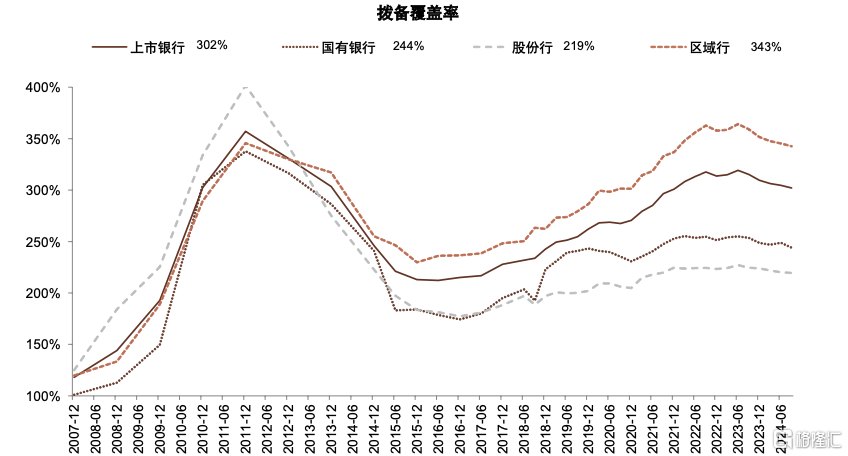

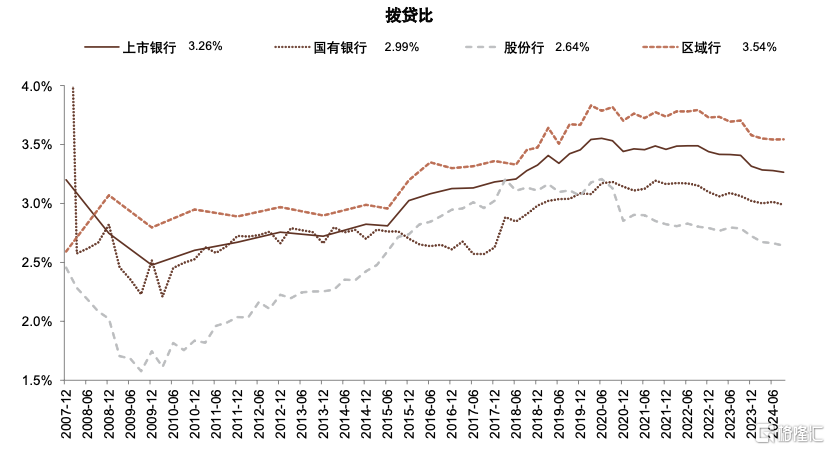

3. 撥備釋放貢獻利潤。三季度末不良貸款率1.25%,相比二季度基本持平。得益於資產質量較爲平穩疊加此前已核銷資產的清收回撥,前三季度資產減值損失同比下降7.1%,貢獻利潤增長2.7ppt。但從前瞻指標來看,42家A股上市銀行中有32家三季度披露了關注率情況,其中近七成關注率環比上升,平均上升幅度爲17bp;個別銀行披露的個人貸款不良率與關注率、逾期率之間的剪刀差也在擴大,體現出零售貸款後續仍然存在不良生成壓力。從風險准備來看,平均撥備覆蓋率302%,較二季度末下降3ppt,撥貸比平均爲3.26%,較二季度末下降1bp,總體較爲充足,但部分撥備水平的較低的銀行由於釋放空間不足導致利潤低於預期。

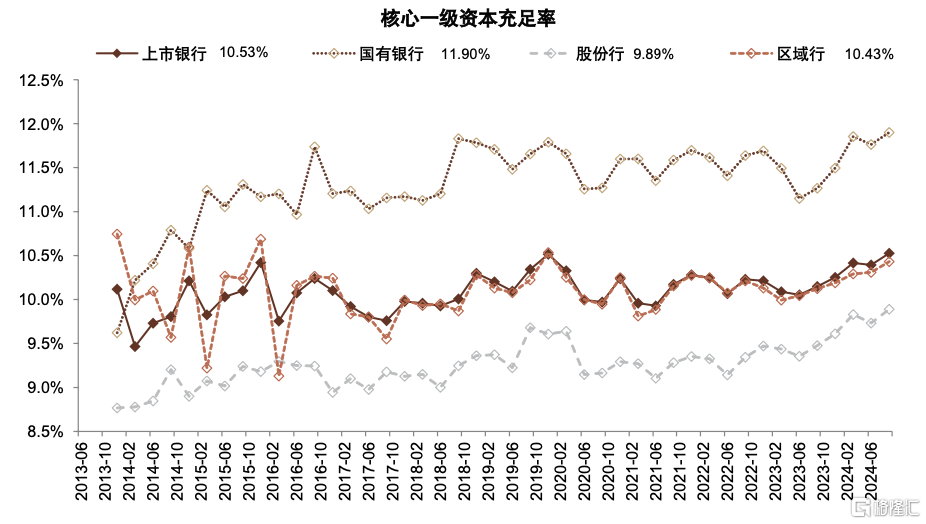

4. 資本補充推進。3Q24上市銀行核心一級資本充足率爲10.53%,同比上升38bp,主要由於資本新規的節約效應以及資產增速放緩。建議關注後續財政部向國有大行注資進度(參見《國有大行新一輪注資探討》),包括節奏、規模、發行價格等;對於區域行則建議關注轉債轉股進度,部分股價接近轉債強贖價格的銀行有望通過轉債轉股補充資本。

政策轉向後的業績前瞻。向前看,在政策轉向大背景下,中金研究認爲四季度和明年的銀行盈利可能有以下趨勢:

1) 政府融資驅動資產擴張。地方債務置換債券和國有大行注資特別國債的發行有望驅動銀行資產擴張,存量按揭利率下調可能降低早償率,基建貸款、股份增持回購貸款、存量房收購貸款、房地產“項目白名單”等可能貢獻對公貸款增長,2025年1月的信貸“开門紅”有望體現增量政策的初步成效。但另一方面,民間實體經濟信貸需求恢復可能需要2-4個季度,2024年下半年高增長的票據貼現到期可能衝抵貸款增量,局部領域的風險暴露也可能抑制銀行風險偏好,貸款增速可能略降。

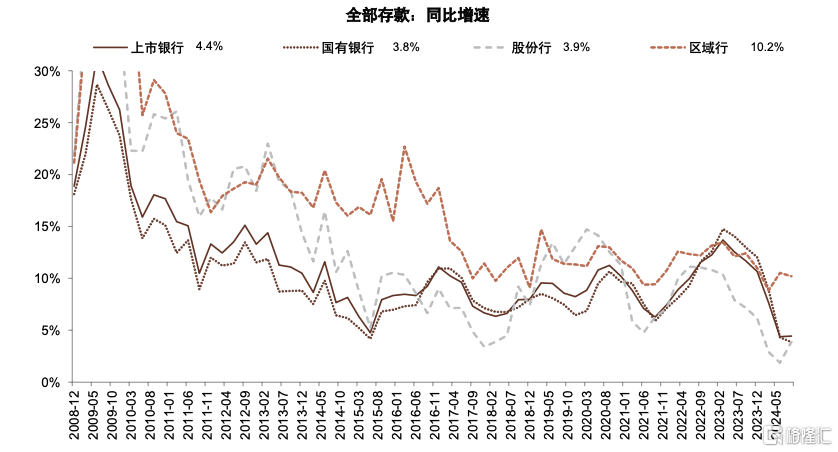

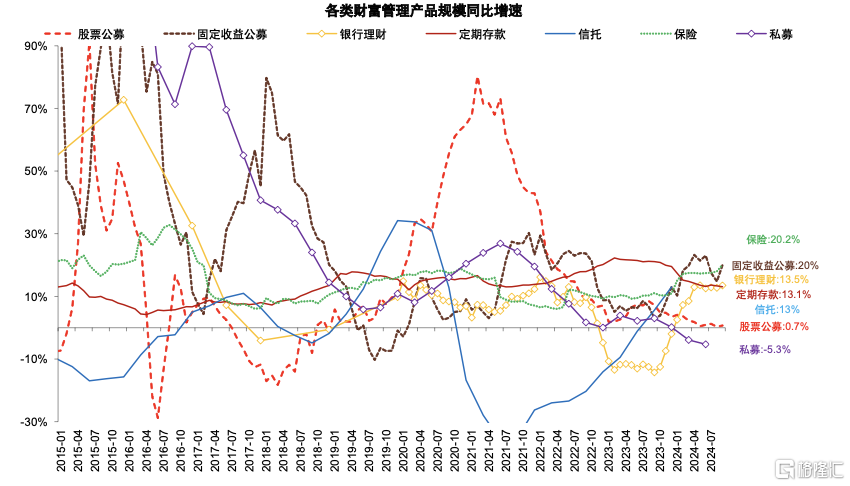

2) 貨幣流通速度加快。政策刺激下的投資和消費活動增加有望帶動貨幣流動性上升,帶動M1和活期存款增速企穩回升,但存款定期化趨勢反轉可能仍需1-2個季度。

3) 息差下行前快後慢。存量房貸利率下調約50bp、LPR利率下調25bp可能對四季度和2025年上半年的息差形成前置的下行壓力(參見《存量房貸利率下調細則落地》),2025年也存在20-40bp的降息空間,後續隨着存款利率下調後在未來1-2年逐步重定價,對息差的衝擊可能逐步緩解,整體上2025年息差下行幅度可能略小於2024年。

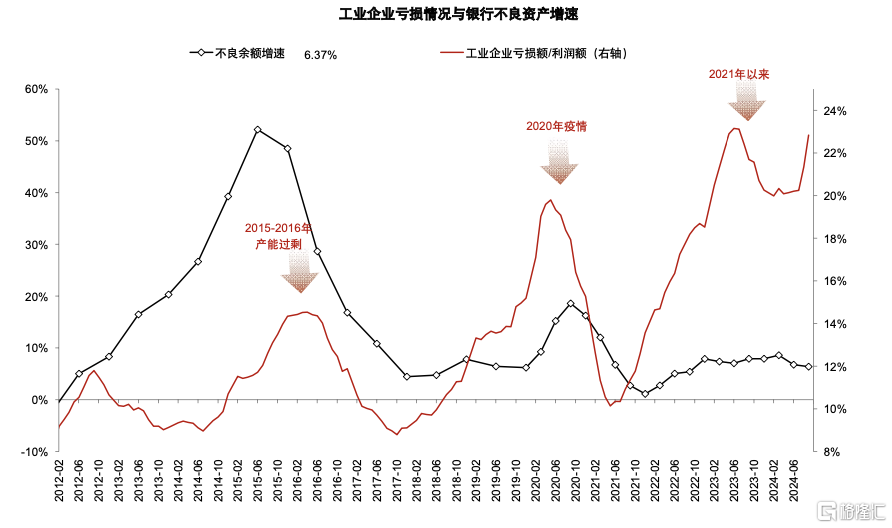

4) 不良資產處置壓力。債務置換、存量房收購、房地產止跌回穩有望帶來城投和房地產企業現金流的改善,但通縮時期形成的不良資產,包括房地產、小微企業、消費貸、產能過剩領域等在2025年仍有處置壓力。資產質量穩健、撥備充足的銀行在2025年利潤增速有望保持平穩,而撥備不夠充裕、風險暴露不足的銀行信用成本下行空間可能有限,不良資產的消化可能導致利潤下滑。

5) 金融投資業務波動增加。2024年債市利率下行帶來的收入貢獻在2025年可能形成高基數,債市、股市和匯率市場波動也可能造成銀行其他非息收入的波動,中小銀行債券相關投資以公允價值變動計量比例更高、對當期利潤影響更大,大行受到權益和匯率市場的影響相對更大。

6) 股市活躍的虹吸效應。一方面,股市活躍帶來基金發行回暖、銀行財富管理手續費上升,另一方面債市回調、股市回暖也可能導致理財回表,導致利率波動。

7) 資本補充的攤薄效應。國有大行注資、中小銀行可轉債轉股補充資本,但每股收益和股息可能帶來一定攤薄效應(參見《國有大行新一輪注資探討》)。

銀行投資建議。銀行三季報作爲本輪政策出台前的“後視鏡”,顯示出實體經濟承壓環境下銀行主營業務的疲弱,但金融市場快速反轉帶來的權益市場和匯率升值成爲業績超預期的貢獻因素,撥備的貢獻也平滑了利潤的周期波動。向前看,一攬子刺激政策緩釋了銀行基本面的中期風險(實體流動性收緊、房地產風險處置、居民早償,參見《銀行上漲的邏輯》),但資本市場活躍度提高也對追求高股息的資金形成分流。截至10月末,今年銀行股平均上漲30%以上,逐漸接近2023年6月《探索銀行低估值之謎》和2024年2月《銀行高股息投資指南》提出的估值目標區間。建議投資者根據估值和基本面情況,擇機配置股息較高、資產質量穩定的銀行。

風險

經濟復蘇低於預期,房地產和地方隱性債務風險。

圖表1:資產增長、其他非息收入和撥備因素貢獻利潤

資料來源:Wind,中金公司研究部

圖表2:3Q24銀行營收及利潤增速提升

資料來源:Wind,中金公司研究部

圖表3:1~3Q24上市銀行淨利潤實現回升

資料來源:Wind,中金公司研究部

圖表4:1~3Q24國有行及股份行營收增速回升

資料來源:Wind,中金公司研究部

圖表5:上市銀行1~3Q24盈利增長貢獻拆分:利潤增速主要由貸款“以量補價”、其他非息收入和撥備貢獻

資料來源:Wind,中金公司研究部

圖表6:上市銀行1~3Q24盈利增長貢獻拆分

注:單位爲百分點。

資料來源:Wind,中金公司研究部

圖表7:3Q24銀行貸款增速繼續放緩,區域行增速較快

資料來源:Wind,中金公司研究部

圖表8:3Q24上市銀行存款增速企穩

資料來源:Wind,中金公司研究部

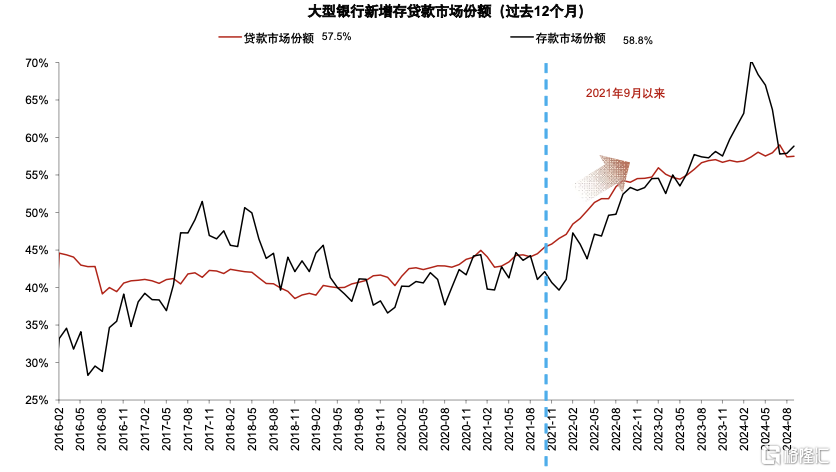

圖表9:清理手工補息後大行存貸款市場份額略有下降

資料來源:Wind,中金公司研究部

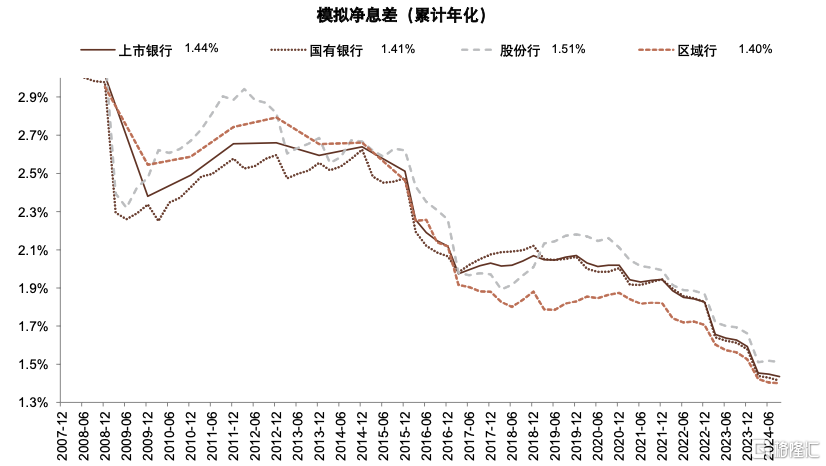

圖表10:3Q24銀行業模擬淨息差小幅下行

注:模擬淨息差使用淨利息收入/總資產平均余額估算。

資料來源:Wind,中金公司研究部

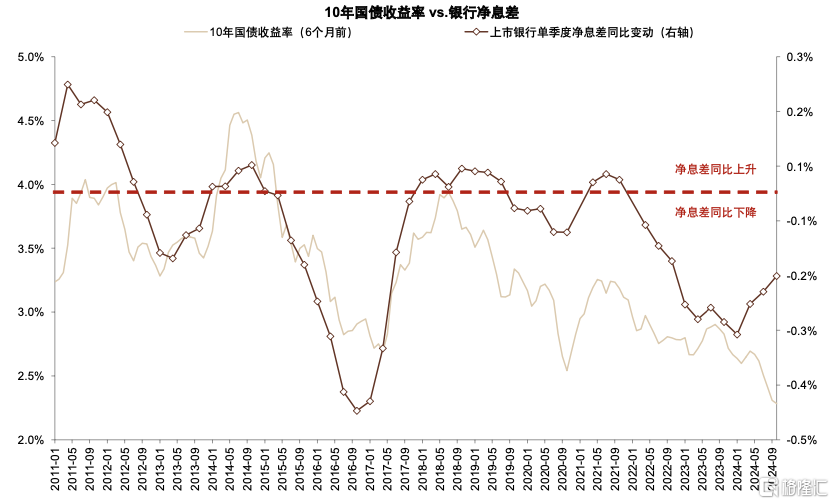

圖表11:淨息差同比降幅收窄而國債收益率仍在下行

資料來源:Wind,中金公司研究部

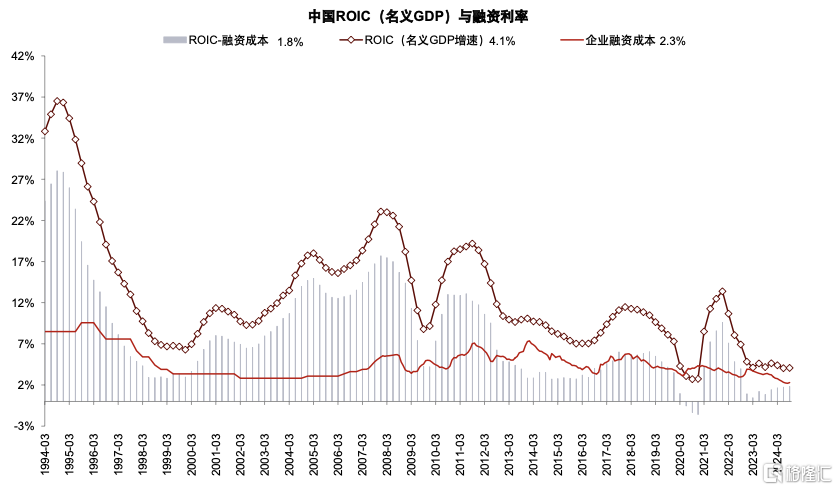

圖表12:實體經濟投資回報率的低迷是息差壓力的根本原因

資料來源:Wind,中金公司研究部

圖表13:1~3Q24上市銀行淨手續費收入普遍負增長

資料來源:Wind,中金公司研究部

圖表14:權益類財富管理產品規模增速低迷

資料來源:Wind,中金公司研究部

圖表15:其他非息收入普遍快速增長

資料來源:Wind,中金公司研究部

圖表16:其他非息收入增長主要受到債市波動影響

資料來源:Wind,中金公司研究部

圖表17:三季度人民幣出現升值

資料來源:Wind,中金公司研究部

圖表18:3Q24上市銀行不良率保持平穩

資料來源:Wind,中金公司研究部

圖表19:工業企業虧損比例處於歷史高位,但不良余額增速較低

資料來源:Wind,中金公司研究部

圖表20:零售貸款不良率上升,對公貸款不良率下降

資料來源:Wind,中金公司研究部

圖表21:零售貸款的關注和逾期率上升幅度超過不良

資料來源:公司公告,中金公司研究部

圖表22:3Q24上市銀行信用成本小幅下降,目前信用成本已處於歷史相對低位

資料來源:Wind,中金公司研究部

圖表23:3Q24銀行撥備覆蓋率小幅下降

資料來源:Wind,中金公司研究部

圖表24:撥貸比2021年後已开始回落

資料來源:Wind,中金公司研究部

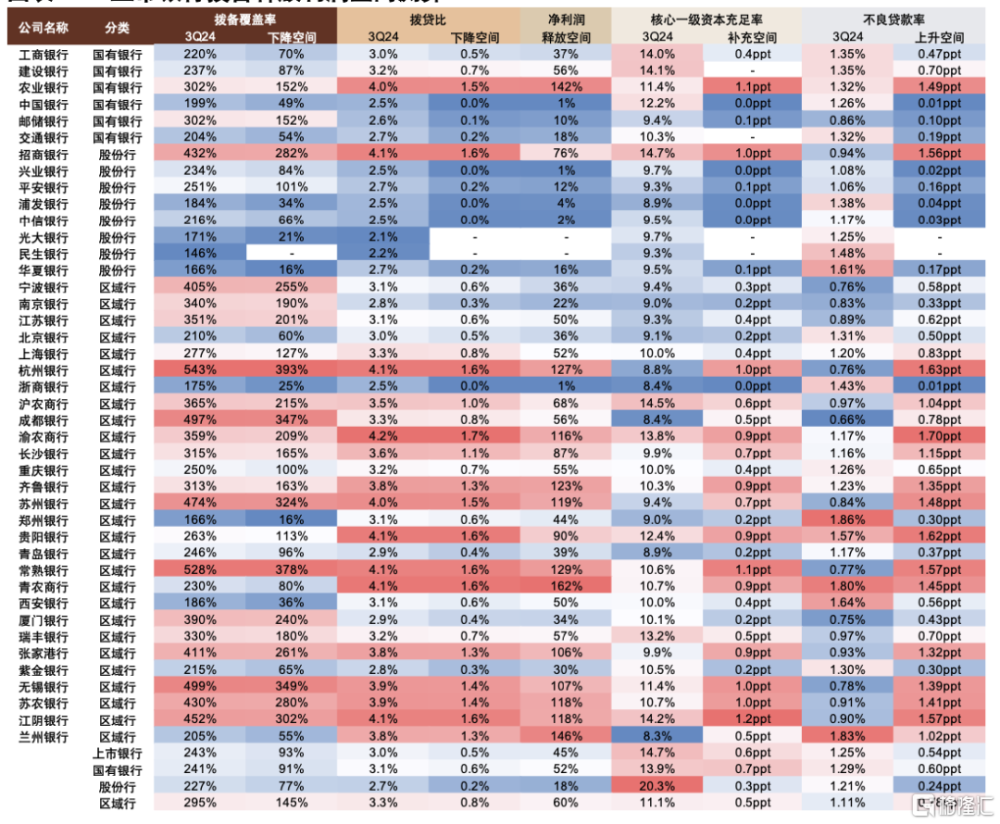

圖表25:上市銀行撥備釋放利潤空間測算

注:1. 假設撥備覆蓋率釋放空間爲與150%的差距,撥貸比釋放空間爲與2.5%的差距;2.假設淨利潤對資本的補充通過淨利潤釋放,分紅率與2023年保持一致;3.不良貸款率上升空間爲在保持150%撥備覆蓋率的假設下允許不良率上升的空間。

資料來源:Wind,中金公司研究部

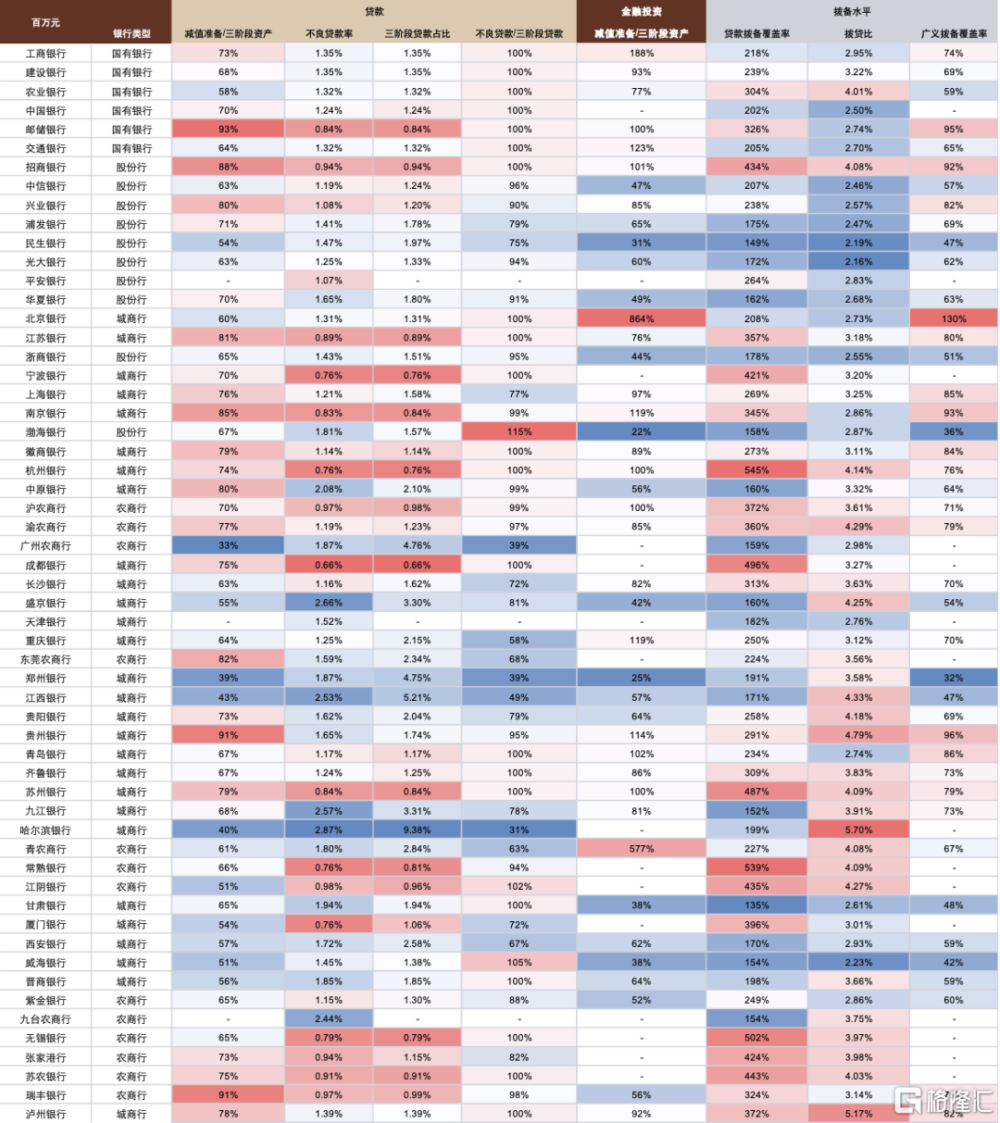

圖表26:上市銀行三階段資產及撥備情況(截至1H24)

資料來源:企業預警通,中金公司研究部

圖表27:3Q24上市銀行核心一級資本充足率小幅上升

資料來源:Wind,中金公司研究部

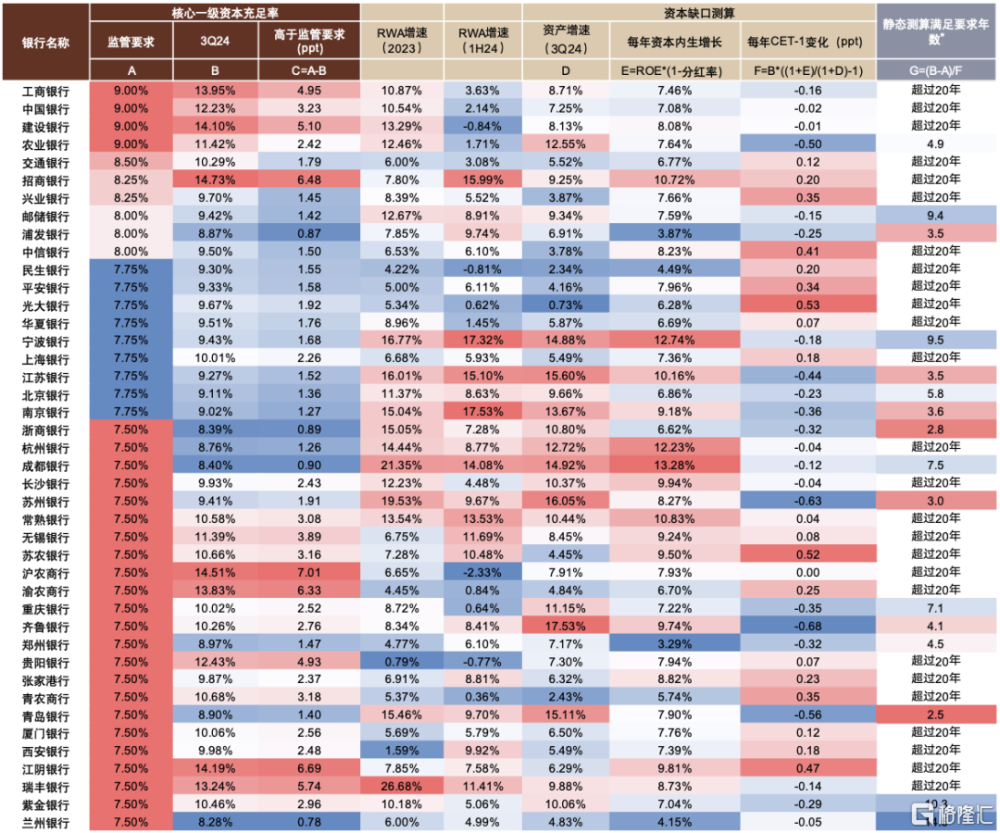

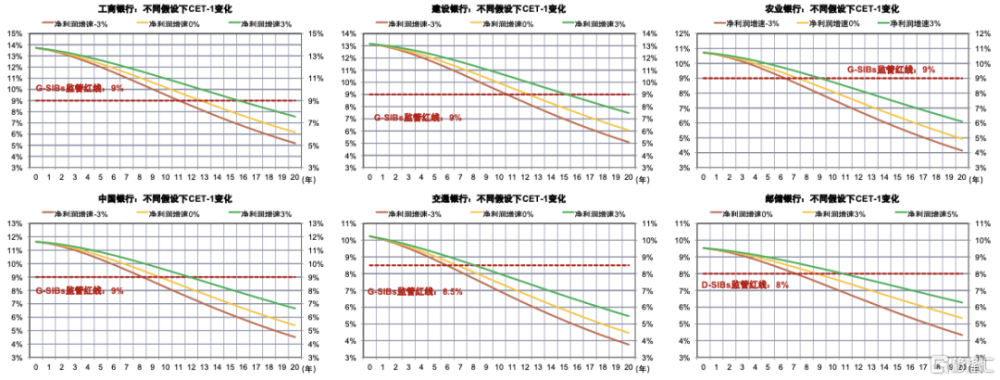

圖表28:銀行核心一級資本充足率滿足監管要求年數靜態測

注:假設未來RWA增速和ROE水平保持不變;滿足監管要求年數超過20年則不顯示

資料來源:Wind,中金公司研究部

圖表29:國有大行資本緩衝年數測算

注:假設RWA增速爲9%,淨利潤增速假設分別爲-3%/0%/3%

資料來源:Wind,中金公司研究部

附錄:上市銀行主要財務指標一覽

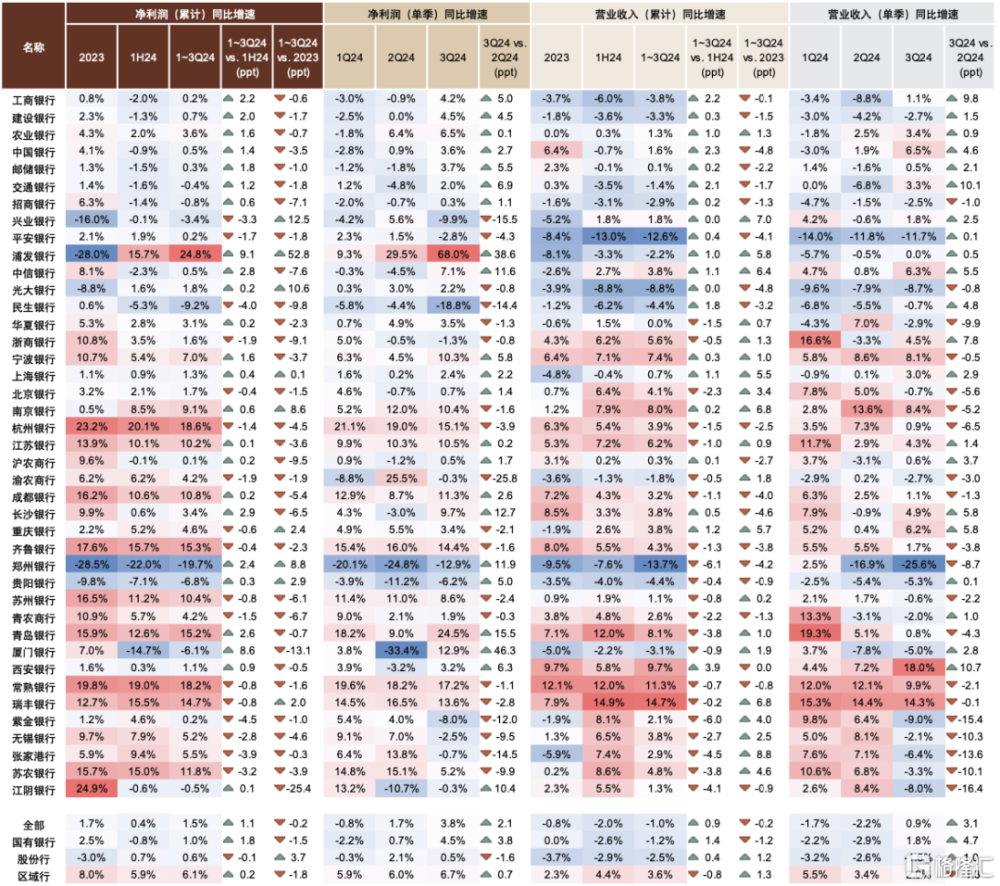

圖表30:上市銀行1~3Q24主要財務指標匯總(1):淨利潤、營業收入

資料來源:公司公告,Wind,中金公司研究部

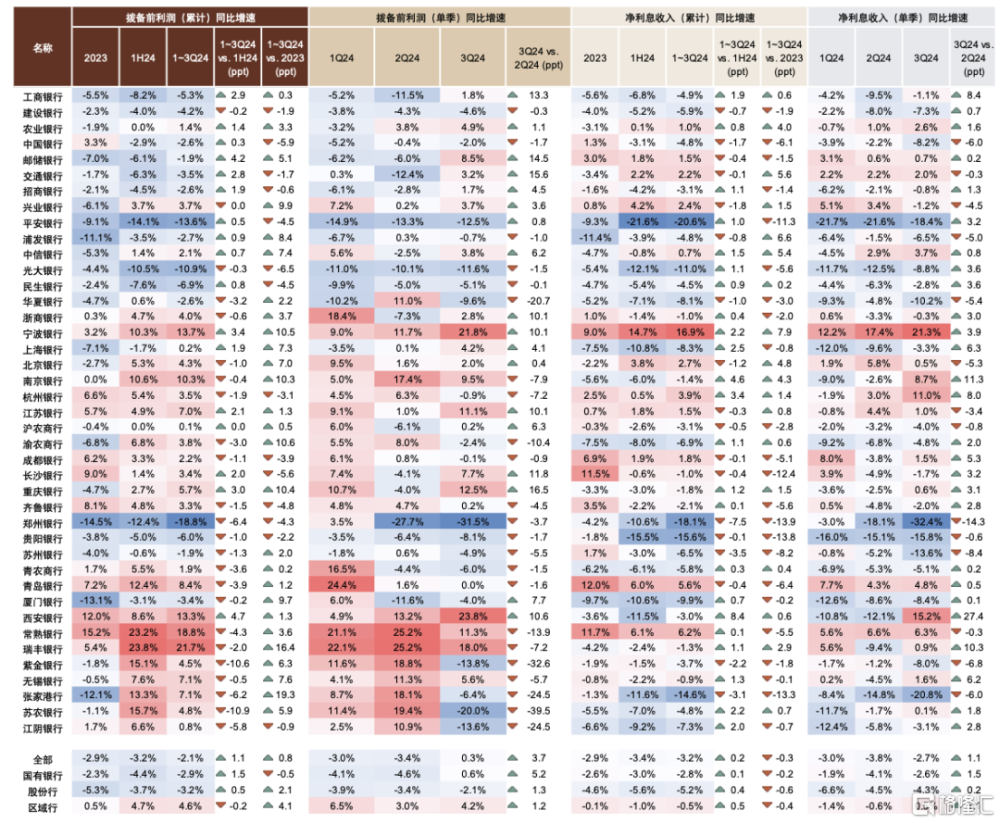

圖表31:上市銀行1~3Q24主要財務指標匯總(2):撥備前利潤、淨利息收入

資料來源:公司公告,Wind,中金公司研究部

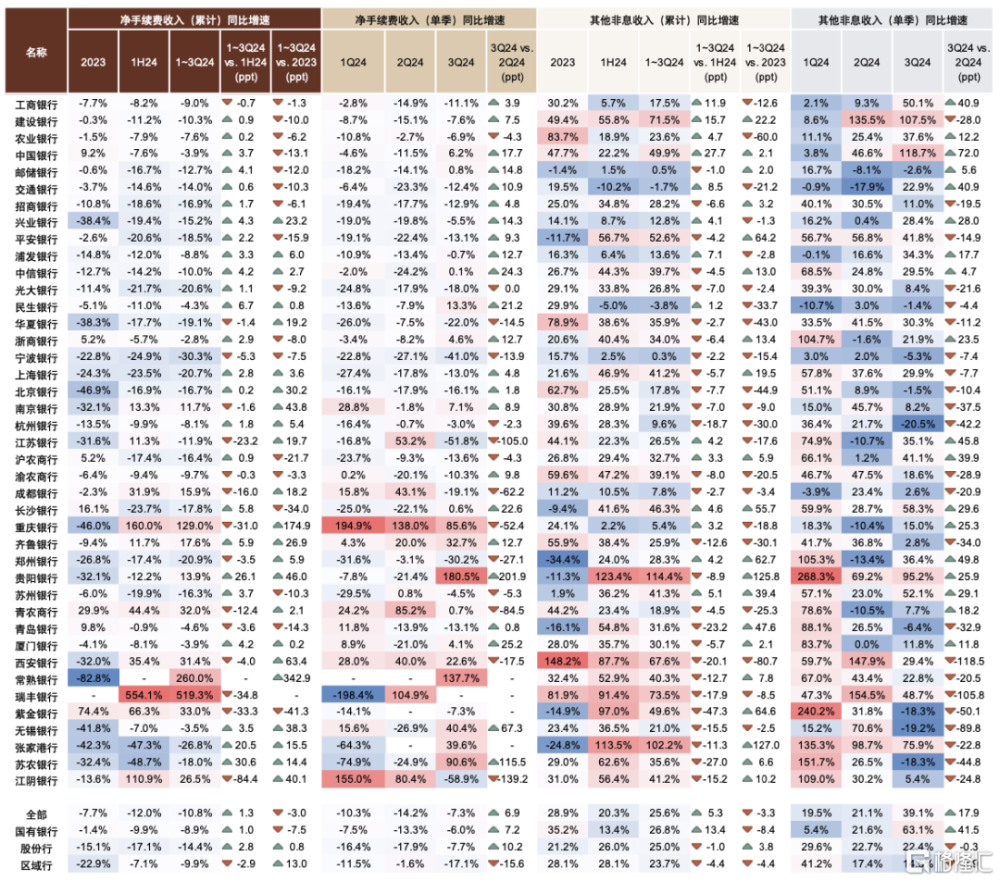

圖表32:上市銀行1~3Q24主要財務指標匯總(3):淨手續費收入、其他非息收入

資料來源:公司公告,Wind,中金公司研究部

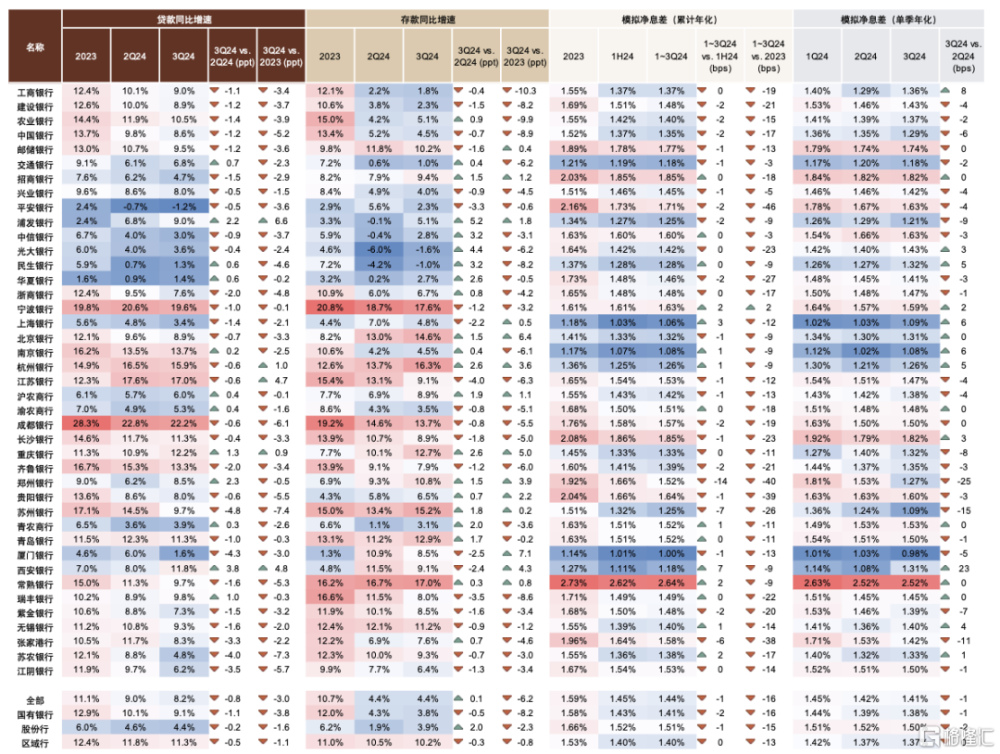

圖表33:上市銀行1~3Q24主要財務指標匯總(4):貸款、存款、模擬淨息差

資料來源:公司公告,Wind,中金公司研究部

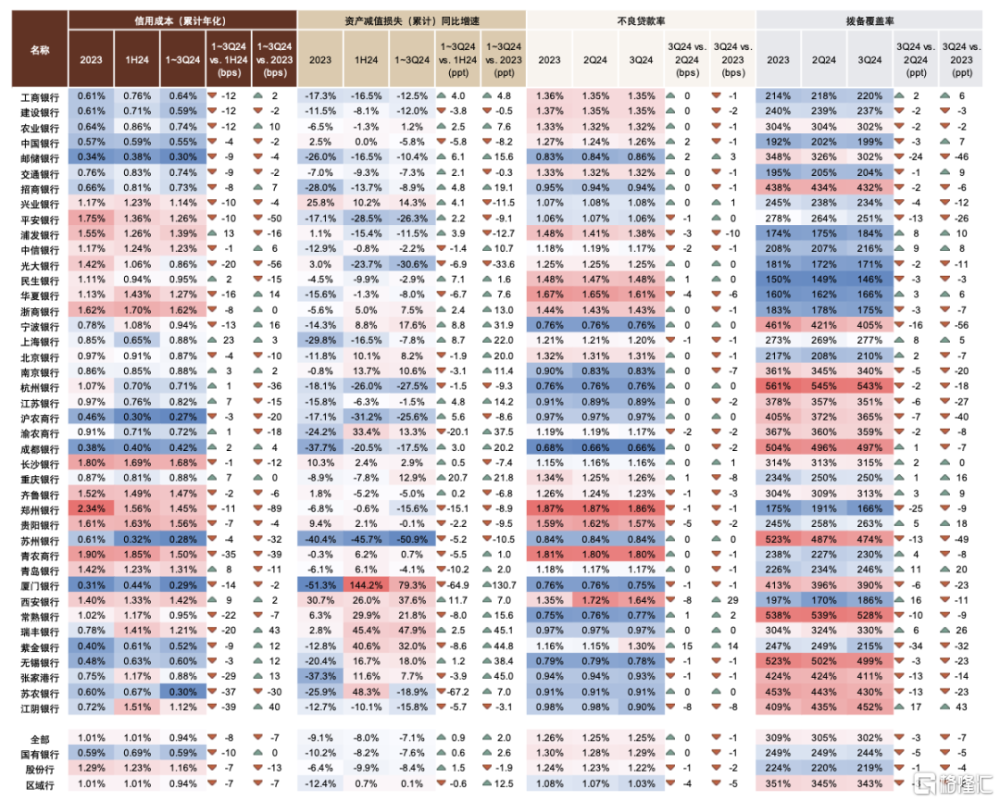

圖表34:上市銀行1~3Q24主要財務指標匯總(5):信用成本、資產減值損失、不良貸款率、撥備覆蓋率

資料來源:公司公告,Wind,中金公司研究部

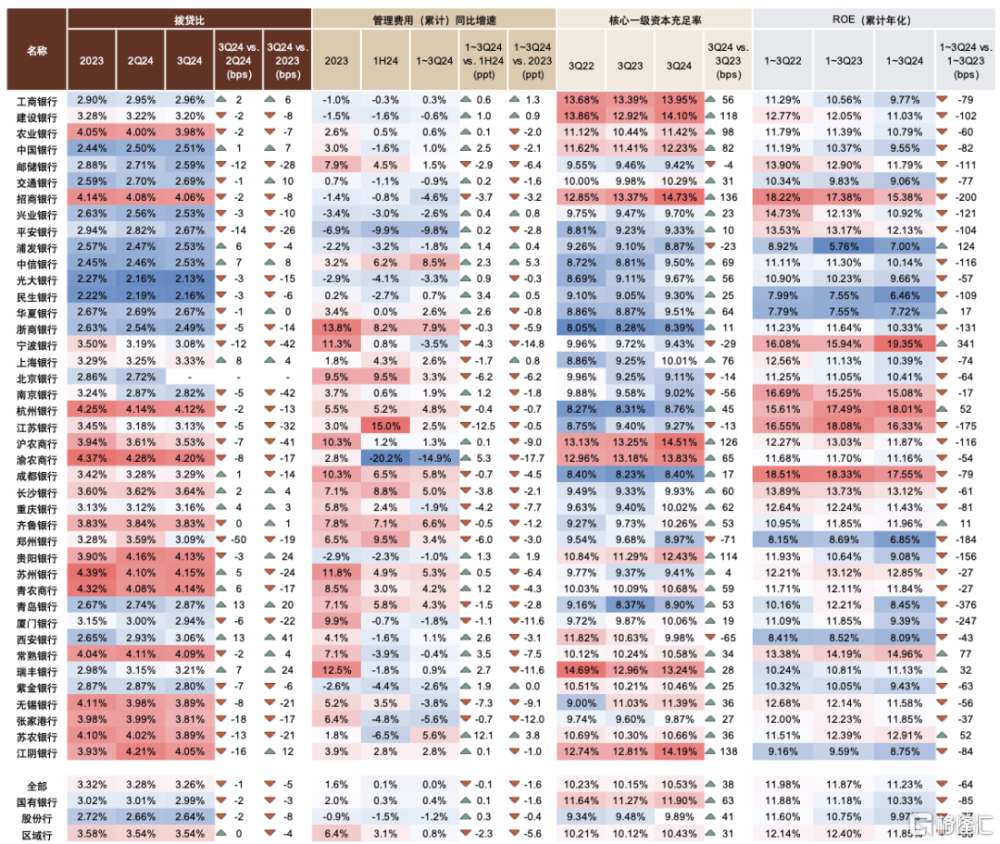

圖表35:上市銀行1~3Q24主要財務指標匯總(6):撥貸比、管理費用、核心一級資本充足率、ROE

資料來源:公司公告,Wind,中金公司研究部

注:本文摘自中金研究2024年11月5日已經發布的《政策拐點上的銀行:後視鏡與前瞻——三季度上市銀行業績綜述》,分析師:林英奇 S0080521090006 ;周基明 S0080521090005 ;許鴻明 S0080523080007 ;張帥帥 S0080516060001

標題:中金:向前看,政策轉向背景下銀行基本面有望改善

地址:https://www.iknowplus.com/post/163794.html