美國大選前後的資產表現有何規律?

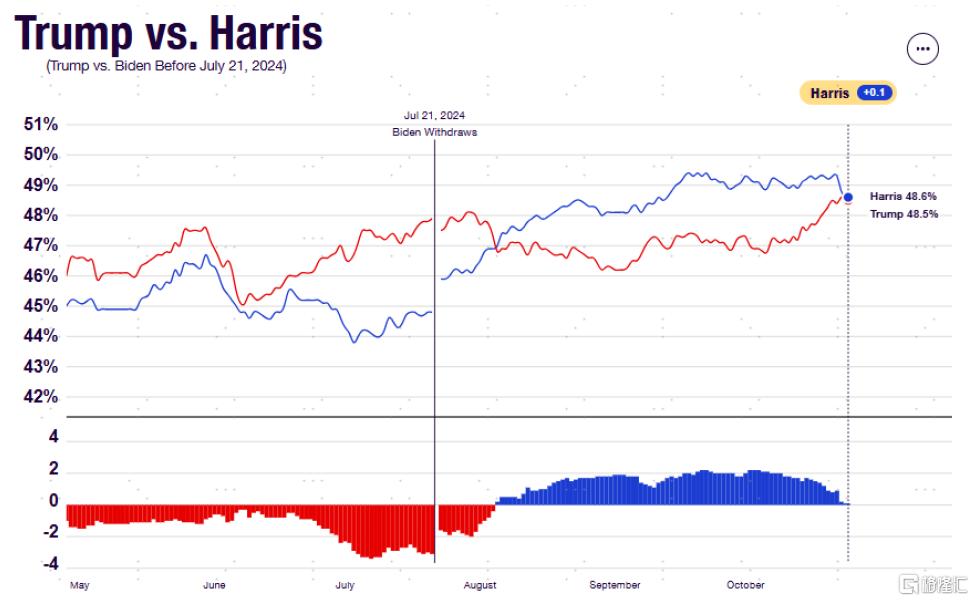

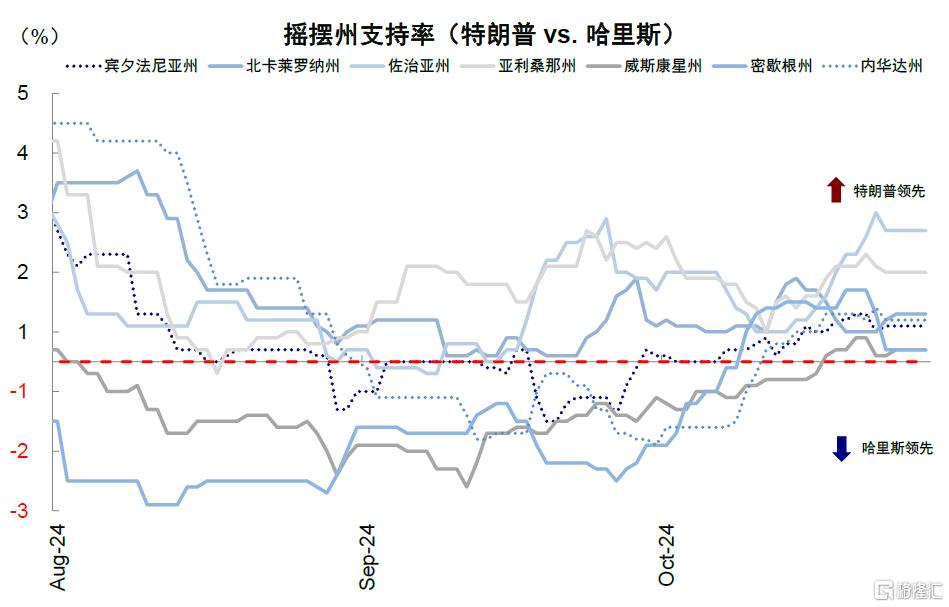

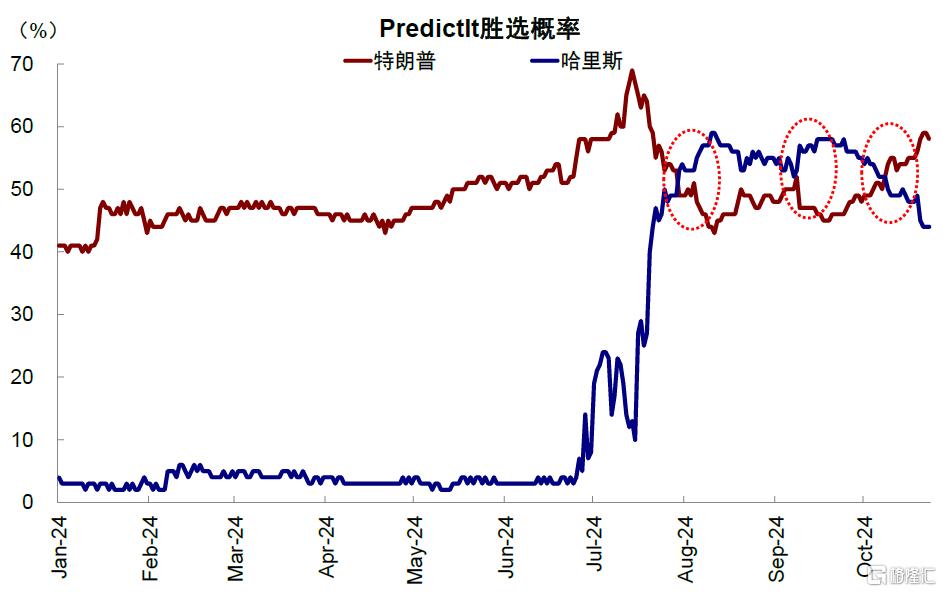

距離11月5日美國2024年大選日已不足10天,市場對特朗普勝選的預期持續上升。選情方面,特朗普不僅在博彩賠率和搖擺州民調的優勢進一步擴大,甚至在一般民調支持率上也已經追平哈裏斯,進而強化了“特朗普交易”,促使海外資產在過去一段時間呈現美債利率、美元、黃金以及美股同漲這一看似“矛盾”的現象。

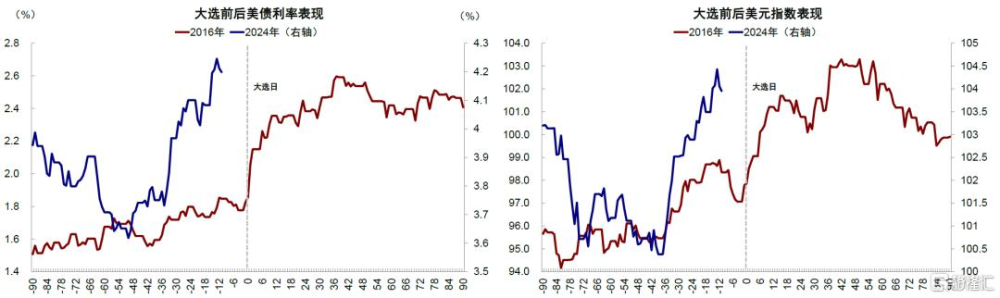

不僅如此,“共和黨全勝”的博彩勝率也在增加,這也使得本輪大選可能與2016年大選愈發相似。實際上,資產上確有似曾相識之處,例如2016年大選前黃金走強,特朗普勝選後一個月內美元和美債利率跳升等等。本文中,中金研究將“借鑑”2016年大選前後的資產表現經驗,判斷後續資產交易的可能方向。

圖表:特朗普在民調支持率上已經基本追平哈裏斯(截至10月26日)

資料來源:RCP,中金公司研究部

圖表:特朗普在搖擺州的領先優勢也進一步擴大(截至10月26日)

資料來源:RCP,中金公司研究部

圖表:特朗普勝選的博彩勝率升至62%(截至10月26日)

資料來源:Polymarket,中金公司研究部

圖表:博彩賠率顯示共和黨全勝概率升至48%(截至10月26日)

資料來源:Polymarket,中金公司研究部

以2016年爲借鑑,需要充分考慮其背後驅動邏輯和不同點,非簡單類比。若特朗普當選且“共和黨全勝”,表面上與2016年一樣,但存在諸多不同。例如,1)2016年特朗普勝選“超預期”,市場反應強烈,此次則不然;2)中美宏觀基本面不同,中國彼時處於修復通道且棚改的顯著效果將逐步顯現;3)美聯儲貨幣政策所處位置不同,2016年處於加息初期,12月即將开啓第二次加息,而現在處於降息周期。4)此外,市場也有學習能力,特朗普執政思路或會變化,這些在復盤時都需考慮。

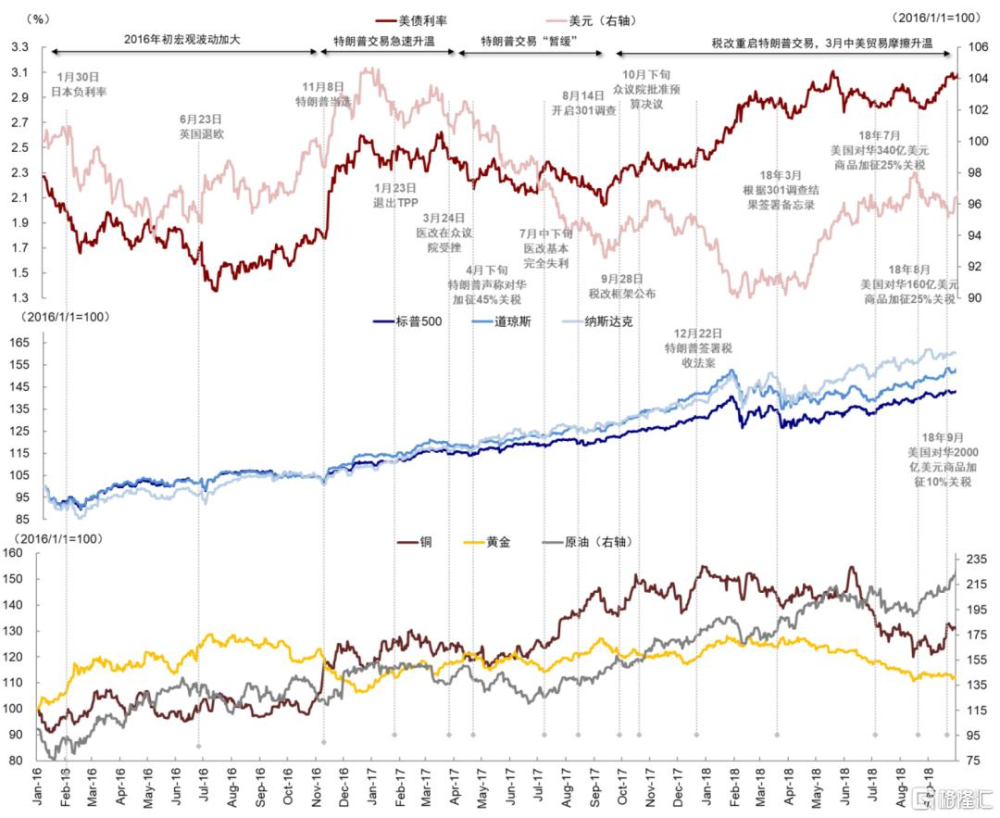

2016年大選前後的資產表現:“意外”獲勝觸發特朗普交易,

政策受阻後暫緩,稅改成功後重啓;2018年貿易摩擦

2016年大選年同樣也充滿各種地緣變數和政策不確定性,“黑天鵝”事件頻發導致市場動蕩,也使美債黃金等避險資產大部分時間強勢,直到11月特朗普勝選後逆轉。簡言之,2016年大選前後可以分成五個階段:1)全球宏觀波動增加;2)大選後觸發特朗普交易;3)特朗普交易“暫緩”;4)稅改成功重啓特朗普交易;5)中美貿易摩擦升溫。

圖表:2016年特朗普“意外”獲勝觸發特朗普交易,政策受阻後暫緩,稅改成功後重啓但2018年貿易摩擦升溫

資料來源:Bloomberg,中金公司研究部

► 全球宏觀波動增加(2016年初至2016年10月):2016年大選年也充斥各種地緣變數與政策不確定性,導致市場波動增加,避險資產如黃金和美債在2016年大部分時間都是主线。例如,年初德意志銀行CoCo債償付風險、日央行意外推出負利率,以及中國市場兩次“熔斷”。到了年中,6月23日英國退歐公投意外通過,短期造成全球風險資產被劇烈拋售,進一步推動美債和黃金等避險資產走強。這一情形與當前有類似之處。

► 特朗普交易驟然升溫(2016年11月至2017年1月):11月8日特朗普勝選,圍繞其政策形成的樂觀預期推動“特朗普交易”升溫。市場預期特朗普當選後有“寬財政”,美國經濟增長動能和通脹水平或加速,資產體現爲,1)美債利率快速擡升,美元走強。大選後的一個月內美債利率擡升74bp,從1.7%到2.6%,美元指數也由97突破103。2)風險偏好推動美股上行,三大指數在此期間漲幅10%,估值擴張爲主要貢獻。價值領先成長,道瓊斯跑贏納斯達克;3)強周期和資源類資產優於防御性品種,特朗普當選後再通脹預期推動銅和原油大漲,黃金逆轉,大選後一個月內下跌3%。

由於市場已經在提前交易,如果特朗普當選,意外程度或難以比肩2016年。此外,如果勝選後的政策與地緣局勢並沒有在短時間內馬上釋放,那么基於不確定性而不斷走強的避險資產,例如明顯脫離美元和利率基本面的黃金也可能與2016年類似面臨一定回調壓力。

► 特朗普交易暫緩(2017年3月至10月):由於政策落地需要時間,加上資產透支,導致正式就任後特朗普交易暫緩。市場在特朗普勝選後的快速反應幾乎把大部分樂觀預期都充分計入,但政策推進畢竟需要時間,甚至還可能短期受挫,如2017年3月,特朗普醫改在衆議院共和黨內部意外受挫,成爲特朗普交易“暫緩”的轉折點。美債利率和美元指數轉爲震蕩,等待進一步催化劑。美股盡管仍在上漲並再創新高,但領漲板塊由價值切換爲成長。對比此次大選,這意味着當前的交易邏輯也不會一成不變,若政策推進不順暢,可能也出現階段性暫緩甚至逆轉。

► 稅改成功重啓特朗普交易(2017年10月至2018年10月):2017年9月底白宮官方發布稅改框架、11月中旬和12月初分別在衆議院和參議院通過稅改法案,12月22日特朗普正式籤署法案。稅改預期升溫推動“特朗普交易”卷土重來,美債利率和美元自9月初低點重啓上行勢頭,道瓊斯爲代表的價值風格跑贏,銅和原油走高,黃金走弱。

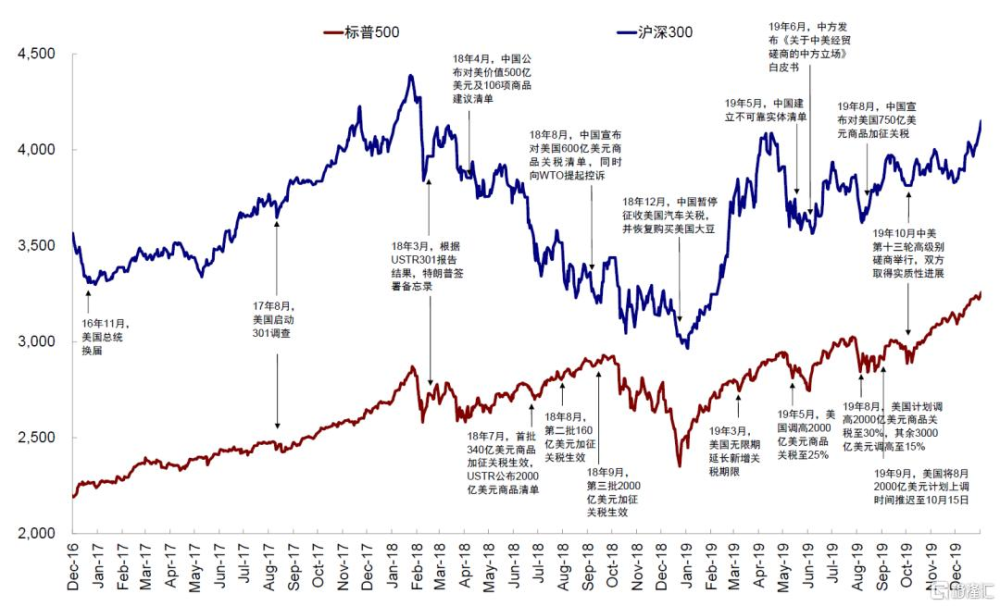

► 中美貿易摩擦升溫(2018年3月):2018年3月,特朗普籤署行政令計劃對中國500億美元商品加徵關稅,中美貿易摩擦逐步升溫。美元快速走強,壓制新興市場表現;美債利率在增長、通脹和加息預期維持高位;減稅通過改善美股盈利繼續支撐美股表現直至當年10月;銅和原油自2018年中關稅生效後明顯回調,但原油滯後於銅價反應。對比當前,關稅政策在特朗普各項政策中的優先級尚不清晰,因此政策的推出順序也不能照搬2018年。

通過復盤2016年大選前後的資產經驗,可以發現,大選結果的意外程度、市場提前計入預期的多寡、不同政策的推進順序都會影響最終的資產表現,可能呈現的是2016年經驗的縮小版、重疊版、甚至逆轉版,所以針對不同階段的特徵來做未來推演是一個更有效且可行的方式。

2016年對此次大選的借鑑,有什么不同?宏觀周期、市場預期、中國經濟和政策准備

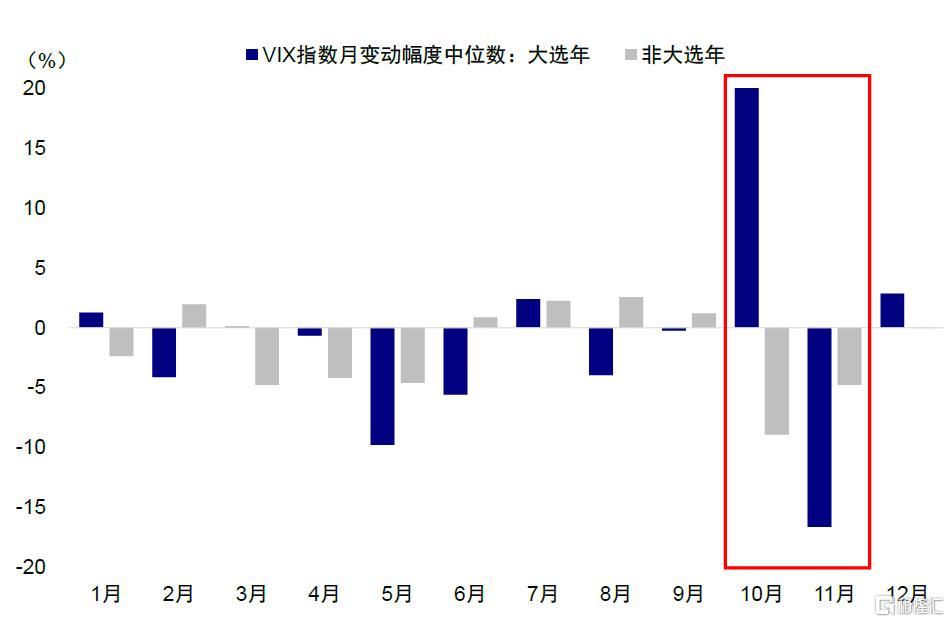

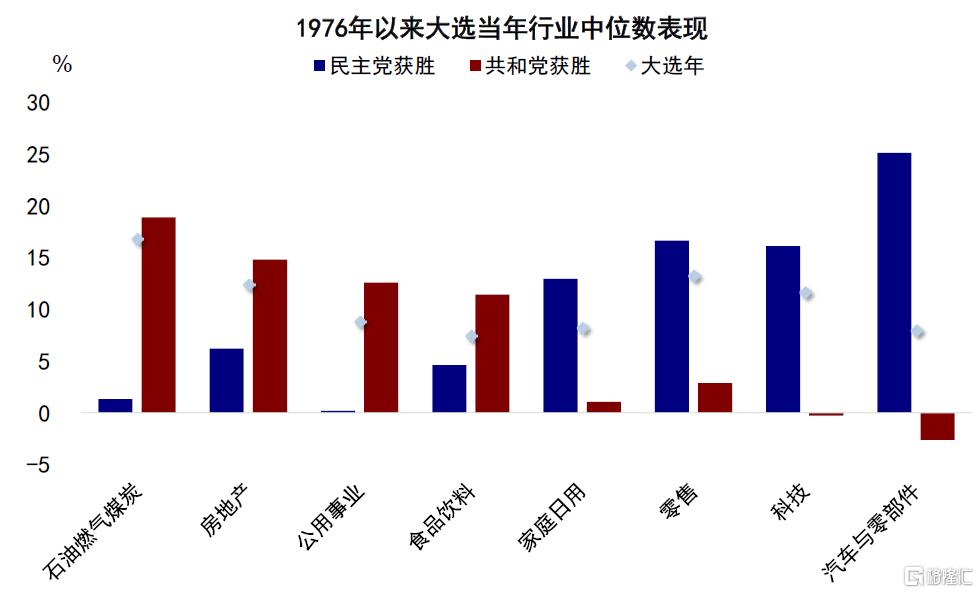

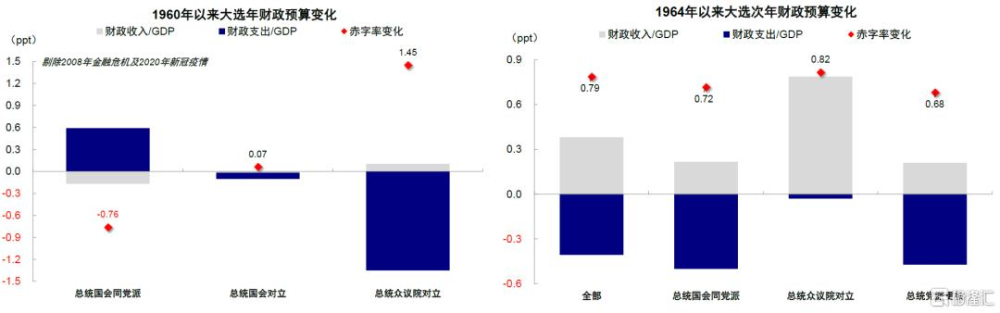

中金研究在《美國大選的一般性規律與影響》中復盤了過去多次大選和資產的平均表現。總的來說,大選年的一些共性表現在於:1)越臨近投票日期,市場波動率越高;2)民主黨勝選時風險資產普遍表現更好,股市、工業金屬表現更優;共和黨勝選時原油和美元更強;3)民主黨更多偏好新經濟(傳媒、教育、科技創新等),共和黨對傳統制造業更友好(能源、建築等);4)貨幣政策在大選年並無特殊之處;5)財政力度取決於大選年黨派分布,國會與總統對立時大選當年財政往往收縮,大選次年由於新政策並未完全落地,財政絕大多數情況也在收縮。

圖表:VIX指數月度變化:大選年 vs. 非大選年

資料來源:Bloomberg,中金公司研究部

圖表:民主黨獲勝時,汽車、科技行業表現亮眼;共和黨獲勝時傳統能源、地產相對跑贏

資料來源:Bloomberg,中金公司研究部

圖表:財政力度取決於大選年黨派分布,國會與總統對立時大選當年財政往往收縮,大選次年由於新政策並未完全落地,財政絕大多數情況也在收縮

資料來源:Haver,中金公司研究部

通過復盤2016年經驗,中金研究重點總結提煉本輪大選的幾點不同之處:

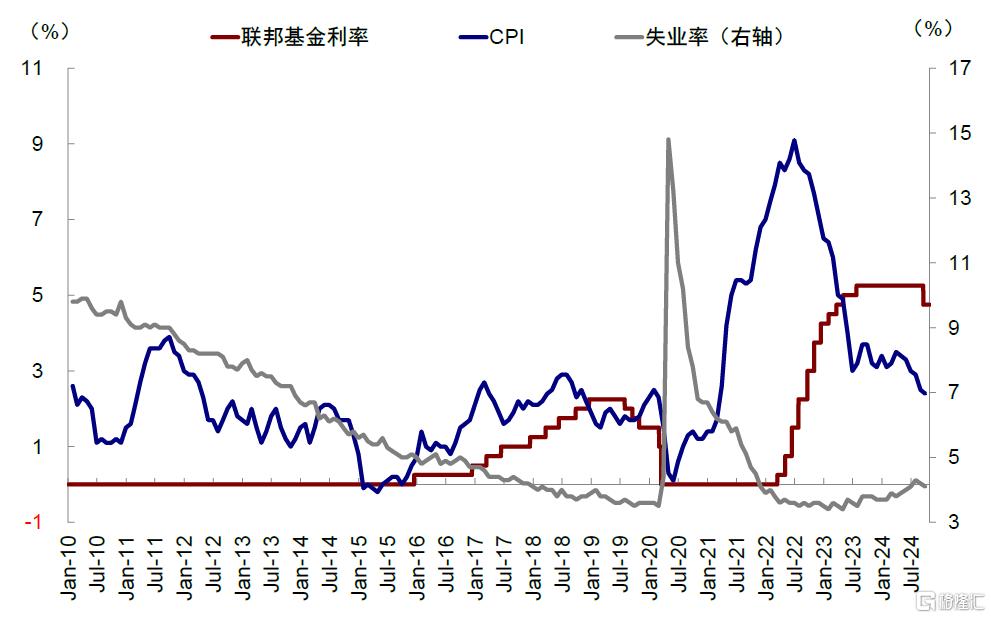

► 美國的宏觀周期位置不同:2016年美聯儲處於加息周期,彼時經濟增長較爲強勁但通脹壓力並不大,美聯儲的加息是漸進式的將貨幣政策從2008年金融危機後的超寬松狀態調整到正常水平。2017年初伴隨通脹回落,美聯儲還短暫的停止了加息。當前貨幣政策處於降息周期,雖然經濟基本面仍較爲穩固,但通脹問題並未完全解決。因此從這個角度看,降息+特朗普政策的組合可能對增長和通脹的影響與2016年不同,當前宏觀環境下,特朗普政策可能帶來相比2016年更大的通脹壓力。

圖表:2016年美聯儲處於加息周期,彼時經濟增長較爲強勁但通脹壓力並不大

資料來源:Bloomberg,中金公司研究部

► 市場計入的預期程度不同:2016年特朗普勝選是一個“意外”事件,因此大多數資產都是在勝選當下出現了短期劇烈的反應,如美債利率和美元的大幅上行等。但當前市場已經對特朗普交易計入了較多的預期,如人民幣、墨西哥和越南匯率走弱、美股油氣指數相對清潔能源跑贏、金融行業跑贏指數等(《誰能贏得美國大選?金融市場交易的信號》)。因此,本輪資產表現類似於2016年“特朗普交易”的前置,如果大選後再度衝高,不排除短期透支預期。

圖表:當前市場已經對特朗普交易計入了較多的預期,如特朗普傳媒科技、比特幣、油氣能源等

資料來源:Bloomberg,中金公司研究部

圖表:本輪特朗普交易相較於2016 前置明顯,美債利率和美元在大選前已經明顯擡升

資料來源:Bloomberg,中金公司研究部

► 中國經濟和政策准備不同:美國大選對中國的影響更多體現在貿易和產業政策上(《大選如何影響中國市場?》),也是市場關注的焦點。對比2018年的貿易摩擦,當前的三點核心不同可能導致本輪的影響不容忽視:1)中國的經濟環境不同,2018年雖處於金融去槓杆階段,但房地產基本面韌性仍存,且中遊制造業沒有出現當前明顯的供過於求的局面,換言之,當前增長對外需的依賴度更高。2)匯率對衝關稅的空間不同。上一次關稅政策實施時,人民幣累計貶值11%,吸收了相當的成本。美聯儲在2018年關稅开始實施後不久就开始轉向降息周期,但此輪關稅後續如果實施,面臨的是最大階段已經過去甚至可能結束的美聯儲降息周期。此外,特朗普的弱美元幹預政策和國內政策對匯率的要求,也可能約束通過匯率手段吸收關稅成本的空間。3)特朗普的政策也在迭代,相比上一輪從無到有的關稅增加,經過四年,特朗普也可能“繼承”拜登政府時期對供應鏈重構的重視,就如同拜登在四年前“繼承”特朗普25%的關稅一樣,這將使得貿易轉移的通道受阻,這也是近期墨西哥和越南股匯下跌的原因。

圖表:2017年啓動301調查時,中國股市依然延續上漲。2018年一季度末加關稅政策正式开始實施,疊加國內金融去槓杆,A股轉爲下跌

資料來源:Bloomberg,中金公司研究部

大選前後如何交易?美債若衝高可提供短期交易機會、美元強、美股波動但長期不悲觀、大宗中性偏多、黃金防範透支

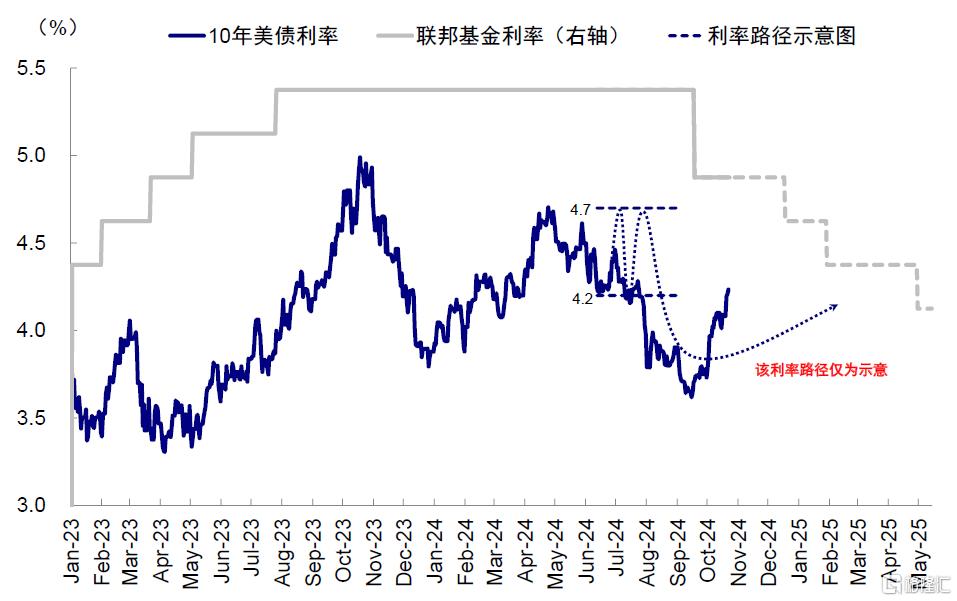

回頭看,9月美聯儲50bp“非常規降息”的开局反而造成了利率的底部,這一看似“背離”的走勢與中金研究在報告中反復強調“反着想、反着做”的思路一致,即降息兌現之時恰恰是美債利率見底之時《降息交易手冊》。恰逢大選臨近,特朗普交易的升溫進一步放大相關資產如美債和黃金的表現。但是,正如上文分析,預期的提前計入和政策推進的不確定性,在不改變方向的同時也可能提供短期交易性機會。

► 美債:若大選後衝高或帶來短期交易性機會。近期利率的大幅上行,一是糾正之前過於透支的衰退和降息預期,二是被特朗普交易所強化。前者使得利率下行的大方向可能已經結束,但後者卻可能使得利率短期衝高過多而透支,尤其是後續政策推進沒那么順暢,甚至受阻的時候。因此方向大體已定,很難再突破前期低點,但仍有交易性機會,尤其是大選後如果再度衝高。中金研究測算的美債合理中樞爲3.8-4%。

圖表:美債大概率不好,但有交易性機會

資料來源:Bloomberg,中金公司研究部

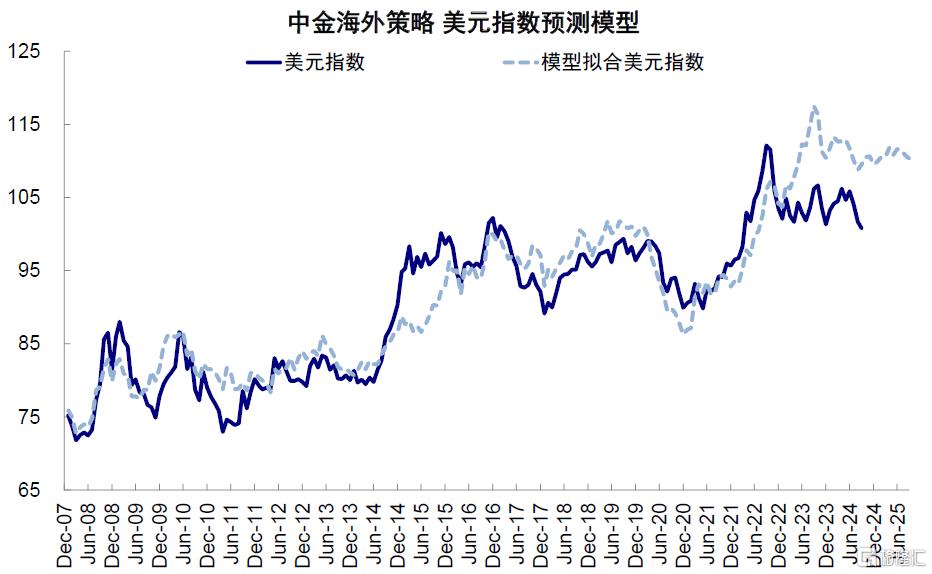

► 美元:整體偏強,但需關注政策是否幹預貶值。本輪美國經濟基本面並不差,不論美聯儲降息有助於經濟修復還是特朗普增量刺激政策,都可能支撐美元,中金研究測算美元合理中樞爲102~106。但更爲關鍵的是特朗普、尤其是作爲其貿易和經濟幕僚核心的萊特希澤希望通過幹預美元走弱來強化美國制造業和出口競爭力,這將會對貿易和全球金融體系都產生重大影響,大選後需要關注萊特希澤成爲美國財長的可能性。

圖表:美元整體偏強,但關注政策幹預

資料來源:Bloomberg,中金公司研究部

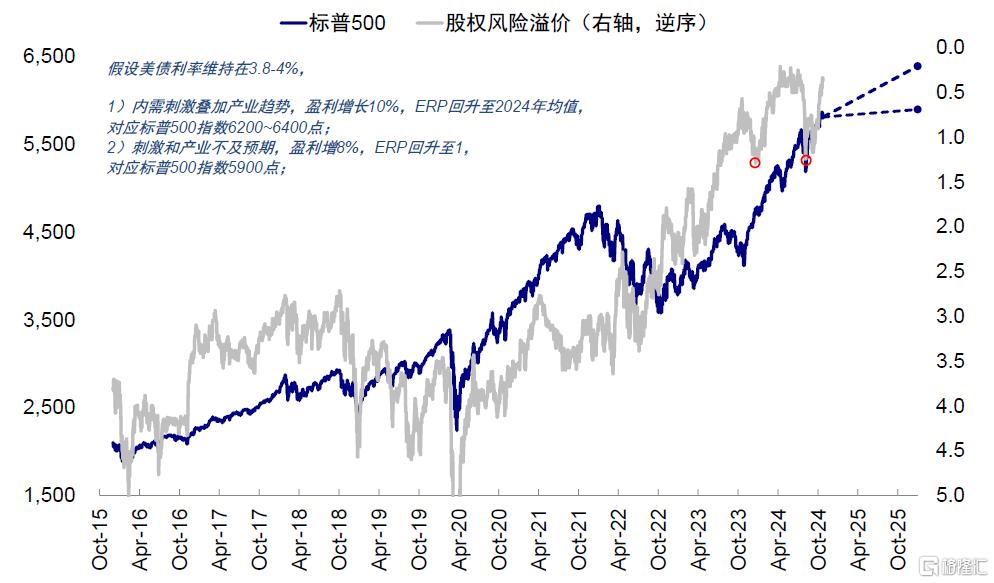

► 美股:短期或有擾動,但長期不悲觀。當前美股較高的估值、三季度業績、美國大選的政策變數都不排除帶來擾動,但在當前美國財政發力、AI產業趨勢以及全球資金再配置的三大宏觀支柱未發生改變的背景下,美股長期並不悲觀。“共和黨全勝”表現更好,盈利受益於減稅政策的提振,結構上偏向周期股。風險在於出現博彩勝率較小的特朗普+民主黨國會或者“民主黨全勝”。

圖表:美股大概率不差,科技與順周期是主线

資料來源:Bloomberg,中金公司研究部

► 大宗:中性偏多,但需等待催化劑。特朗普當選後的關鍵點在於對內減稅和對外加關稅的推進順序。供給側在中東和俄烏地緣局勢擾動不確定性及美國潛在加大开採的背景下可能承壓,但大選的財稅等增量政策也會推升需求。

► 黃金:短期超預期走強交易政策不確定性,但需防範短期透支風險。當前黃金的持續走強計入較多特朗普政策框架下的避險和抗通脹需求,一定程度偏離美元和實際利率定價下的基本面支撐水平。2016年英國退歐後,黃金始終維持高位,但計入的風險在大選後並未兌現,基本面同樣也無法支撐回調的風險。因此,若大選後沒有出現預期程度的風險,也需要防範透支後回調的風險。中金研究基於美元和實際利率測算的黃金中樞點位爲2400~2600美元/盎司。考慮到地緣風險和央行購金不確定性,過去2年平均補償約100美元風險溢價,極端情況(均值+1倍標准)補償約200美元溢價。

圖表:黃金維持中性

資料來源:Bloomberg,中金公司研究部

注:本文摘自中金研究於2024年10月27日發布的《大選前後的資產表現規律》,分析師:劉剛 S0080512030003;楊萱庭 S0080524070028;李雨婕 S0080523030005

標題:美國大選前後的資產表現有何規律?

地址:https://www.iknowplus.com/post/161323.html