張裕:葡萄酒一哥“上下爲難”

編輯 | 虞爾湖

出品 | 潮起網「於見專欄」

旺季不旺,已經成爲很多消費行業的普遍現象。尤其在白酒、啤酒賽道這一趨勢更加明顯。酒企和酒商們正在承受着行業下行所帶來的衝擊,其實不光是白酒,連被譽爲“液體寶石”的葡萄酒也出現了賣不動的情況。

今年上半年國內葡萄酒一哥張裕就交出了一份營利雙降的成績單。報告期內營收15.22億元,同比下滑22.6%。歸母淨利潤2.21億元,同比下降39.17%,這是張裕自2007年以來最差的半年利潤數據。

值得注意的是,自今年3月29日起,我國終止對原產於澳大利亞的進口葡萄酒徵收反傾銷和反補貼稅後,澳大利亞對華葡萄酒出口激增。據澳大利亞葡萄酒協會10月22日發布的數據,截至9月份的一年中,澳大利亞葡萄酒出口額增長了34%。

海外品牌來勢洶洶,對於張裕來說無疑又多了一份煩惱。現在年關將至,2024年不低於47億元的營收目標恐怕張裕已經無力完成。事實上,近十年葡萄酒行業的低迷,早就讓張裕陷入了“上下爲難”的困境。

內外夾擊,業績疲軟

2000年被譽爲“紅酒茅台”的張裕成功在深交所上市。只不過在20多年後的今天,張裕市值還不到茅台的1%,利潤更只是茅台的零頭,張裕的發展走勢已經偏離了投資者的預期。

2011年張裕營收60.27億元,歸母淨利潤19.1億元,創下歷史最佳。當衆多投資者對張裕抱以厚望時,張裕業績卻开始走向了下坡路。2012—2014年,張裕營收連續三年下滑,淨利潤直接縮水一半。

2015—2019年,張裕業績开始回暖,但無論是營收還是利潤數據均未恢復2011年水准,這一時期張裕的營收復合增長率僅爲2.2%。2020—2022年由於疫情影響,張裕業績遭受重創,營收降至40億元以下,歸母淨利再次腰斬,僅在5億元左右。

2023年线下經濟強勁復蘇,張裕業績得以上漲,營收淨利均出現了雙位數增長。然而從今年一季度开始,張裕業績又开始“變臉”。用一個詞來形容張裕近十年的業績走勢,那就是疲軟乏力。之所以張裕陷入“成長煩惱”,很大原因在於葡萄酒行業的困局。

據國家統計局數據,2023年全國規模以上葡萄酒企業產量14.3萬千升,同比下降33.18%,僅是2012年產量的10.35%。今年1-7月規模以上葡萄酒企業產量6.8萬千升,同比下降4.2%,倒退至2000年水准。

對於葡萄酒企業來說,這十多年營收下降利潤虧損已經成爲常態。今年上半年,上市及掛牌11家葡萄酒企業中,其中中信尼雅、莫高股份等7家都出現了虧損。

作爲行業龍頭的張裕,雖然實力雄厚,但也無力扭轉國內葡萄酒行業的頹勢。與此同時,長城、王朝等老牌企業的發力,以及賀蘭紅、銀色高地、敖雲等新興廠商的出現,都讓張裕倍感壓力。

除此之外,海外品牌的湧入也擠壓了張裕國內的市場空間。自2001年我國加入WTO之後,隨着進口關稅的不斷下調,法國、意大利、澳大利亞、智利等國的紅酒品牌相繼進入國內市場。目前國內葡萄酒銷量中一半以上是來自海外。

尤其在全球葡萄酒市場收縮之際,國外品牌紛紛都在打起中國市場的主意。可以說,國內葡萄酒市場“池子”雖小,但競爭十分激烈。張裕想要穩固業績並不容易,更何況在近十年時間裏,張裕想盡了一切辦法自救,但都收效甚微。

向下萬丈深淵,向上步履艱難

葡萄酒作爲酒類的一個分支,雖然市場規模不及白酒和啤酒,但其發展規律都頗爲相似,或者說酒企們的發展思路都大同小異。在穩固基本盤之後,在產品上無非就是向下扎根、向上成長和多元發展三大方向。

在2012年以前,張裕的產品結構中近80%的銷售額是來自中高端產品。不過隨着限酒令的實施,張裕也和白酒企業一樣,中高端產品遭受重創。

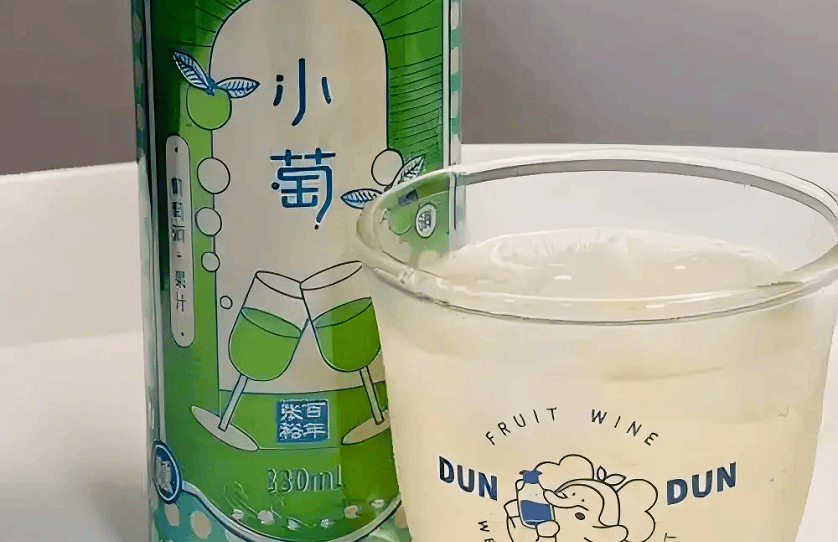

2013年張裕重啓中低端酒战略,开始主推百元級的解百納系列產品。2014年推出68元的入門級產品醉詩仙,2016又推出了全新產品“小葡”,將價格下探至15元以下。

然而轉向中低端市場的張裕,在業績上並未取得質的突破。這是因爲彼時,我國對新西蘭、澳大利亞、智利等國葡萄酒开始實施零關稅,在價格上,張裕的優勢並不明顯。

與此同時,國內葡萄酒標准尚未健全,國外葡萄酒的出現又令中低端市場亂象叢生。布局下遊市場,對張裕的品牌文化、盈利問題都造成了不利影響。

2018年張裕再次調整方向,主推酒莊酒,向高端專業化領域邁進。先後收購了西班牙艾歐、智利魔獅、法國富朗多、澳大利亞歌濃等國外酒莊,並且在國內开始大力推廣龍諭、黃金冰谷、愛斐堡等高端系列產品。

張裕的战略目標很明顯,借助收購外國酒莊提升國際影響力,發展海外市場的同時助力國內高端領域的开拓。不過想法雖好,但實施起來並不容易。

2023年張裕國產中高端酒營收佔其國產葡萄酒比例爲71.35%,從數據上看已經完成了產業結構調整。但在中高端領域,尤其在高端市場,張裕還很難和國外品牌一較高下。

在國人的認知裏,提起葡萄酒肯定就是國外的好。這就導致國內高端葡萄酒市場一向被拉菲、瑪歌、奔富等海外品牌佔據。實際上,張裕旗下的高端產品並不遜於國外品牌,但國人的刻板印象早就根深蒂固,張裕在高端市場孤掌難鳴。

除了發力葡萄酒市場外,張裕在2015年开啓了多酒战略,重點打造可雅品牌,布局高端白蘭地賽道。不過時至今日,張裕的白蘭地生意也面臨着諸多難題。

今年上半年,張裕白蘭地營收3.56億元,同比下降了33.36%。白蘭地業務的收縮,原因也很現實。作爲烈酒,白蘭地受白酒行業影響頗多,近兩年高端白酒的失寵,白蘭地自然也沒有了上升空間。不過歸根結底,不管白蘭地還是葡萄酒,張裕面臨的最大問題還是場景需求不夠多。

場景开拓成痛點,營銷渠道不給力

從1892年創建至今,張裕已經橫跨三個世紀,擁有132年的歷史。在國內可以說是無人不知無人不曉,提起張裕就會聯想到葡萄酒。然而尷尬的是,即使張裕有着廣泛的國民度,但消費者依舊對紅酒提不起興趣。

據中國酒業協會數據,2023年規模以上葡萄酒企業總銷售收入爲90.9億元,僅是白酒行業的1/83,啤酒行業的1/20,市場規模還不如黃酒大。

小衆酒企想要提升業績要么就是將產品大衆化,走群衆路线,要么繼續擴大基礎社群,走圈層路线。然而在這兩方面,張裕依舊是任重道遠。

葡萄酒的大衆化一直是酒企的難題。不僅要有符合大衆消費的產品內容,也要有足夠的市場曝光率。近十年來由於战略上不斷地橫跳,張裕的產品线十分混亂。例如2019年進行品牌架構大調整,將旗下400多款中低端產品使用“多名利”命名。

對於消費者而言,多名利無疑是一個全新品牌,很難和張裕聯系在一起。中低端產品“去張裕化”的結果就是丟失了一定基礎受衆。在品牌曝光上,張裕的知名度雖然響亮,但在營銷上卻有些不夠積極。

例如老對手長城,在2010年以後全面推進國酒概念,2018年又祭出了“紅色國酒”战略,成爲G20杭州峰會、75周年國慶招待會等多個重要會議的國宴用酒。

長城的國酒战略不僅得到了官方認證,也大幅提升了品牌厚度。反觀張裕對國酒概念毫不在意,近兩年的營銷重點都是“國際範”,要知道張裕才是我國第一家工業化葡萄酒廠,從歷史地位上,張裕才和國酒概念最爲貼切。

與此同時,走大衆路线的話,在渠道鋪設上就必須做到全國化。今年上半年張裕5206家經銷商中,其中2205家位於華東地區。華中、華北等地經銷商不足500家。

很明顯,由於葡萄酒需要較高消費場景,張裕目前的战略並不是大衆化,而是走圈層路线,市場集中在經濟發達的華東、華南地區。在2023年度股東大會上,張裕表示要深挖地級市、縣城的高層消費圈層,並且加大宴席推廣力度,計劃2024年做到13萬場。

其實圈層營銷不僅要深挖,更要擴大。張裕的產業困局,雖然很大原因在於大環境的低迷,但也有一部是因爲在新消費時代下,張裕品牌的老化。今年3月張裕推出了低度葡萄酒品牌“小萄”,迎合年輕人市場,不過能否收獲奇效還有待時間觀望。

結語

在消費升級、重視健康的當下,低度酒成爲酒賽道的爆發點,葡萄酒未來發展無疑前景光明。張裕作爲百年品牌屹立不倒,自然在產品上有過硬的實力。只是近十年來葡萄酒行業萎靡不振,張裕的產業困境也越發凸顯。

精簡產品內容、下沉縣級市場、產品年輕化、尋找新場景都是張裕未來需要解決的問題。尤其如何借助互聯網電商力量,打破葡萄酒、白蘭地的銷售界限也是張裕的當務之急。希望張裕這個百年品牌早日找到方向,重返往日榮光。

標題:張裕:葡萄酒一哥“上下爲難”

地址:https://www.iknowplus.com/post/161294.html